初级经济师经济基础知识汇编

- 格式:pdf

- 大小:81.42 KB

- 文档页数:9

第九章公共物品和财政职能

纯公共物品的两大特征:非竞争性(主要特征)、非排他性(派生特征)

公共物品的供给:公共物品的融资(资金来源)与生产(如何将投入要素转化为公共物品)公共物品融资:政府融资—难以满足社会成员对公共物品的多样化需求

私人融资—公共物品供给的数量不足或结构不平衡

联合融资—政府以财政补贴和税收优惠的方式,鼓励私人机构提供公共物品公共物品的生产:政府生产和合同外包

公共物品供给制度结构:决策制度(核心)、融资制度、生产制度、受益分配制度

我国的目标:多元的、竞争性的、有效率的、均衡发展的公共物品供给制度结构

公共财政基本特征:弥补市场失效、提供公平服务、非营利性和法制性

公共财政基本职能:资源配置

收入分配

经济稳定发展(充分就业、物价稳定、经济增长、国际收支平衡)

第十章财政支出

财政支出有关数据—财政支出规模:财政支出总额占国内生产总值(GDP)的比重

财政支出结构:财政支出总额中,各类支出所占的比重

财政支出的性质

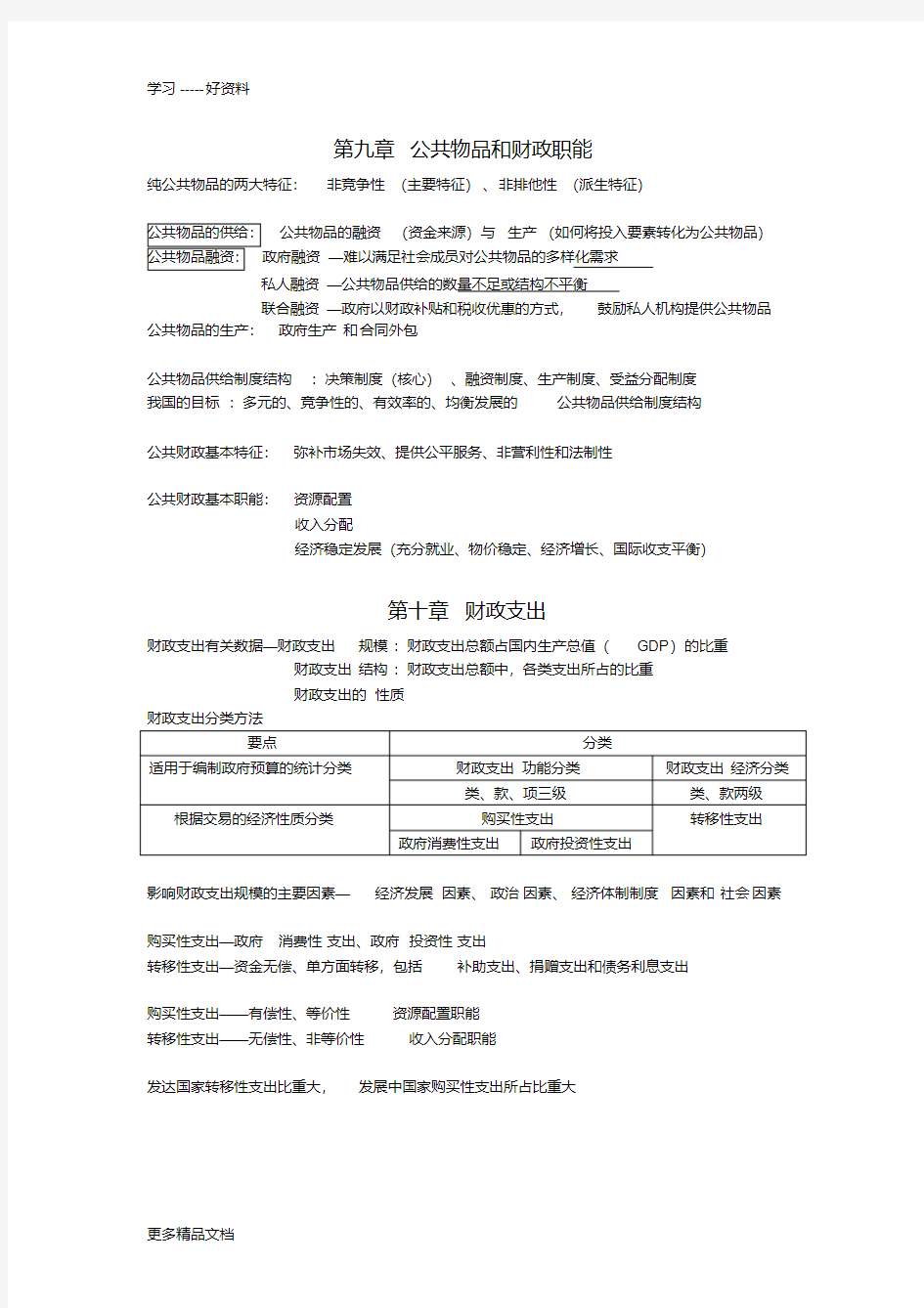

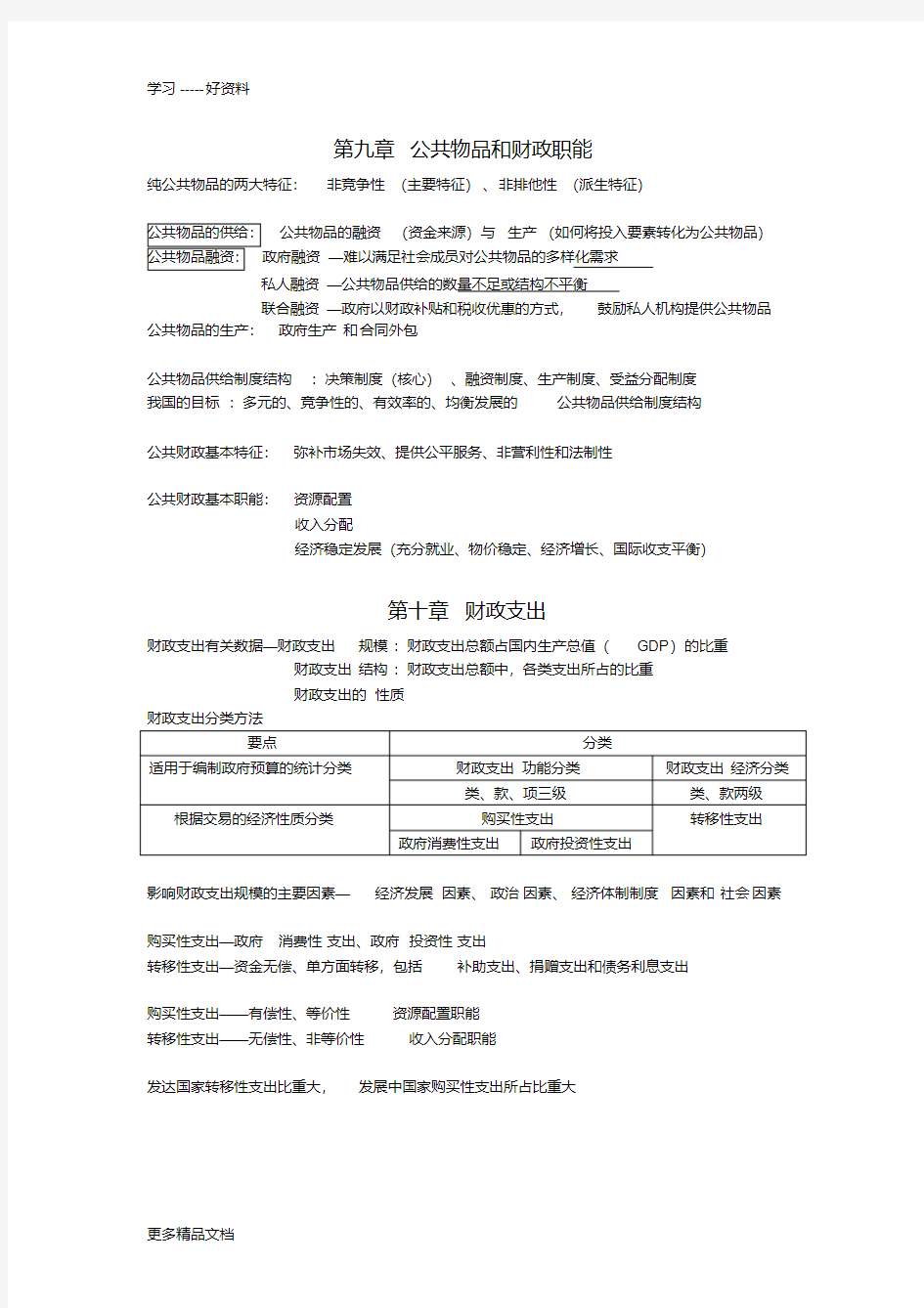

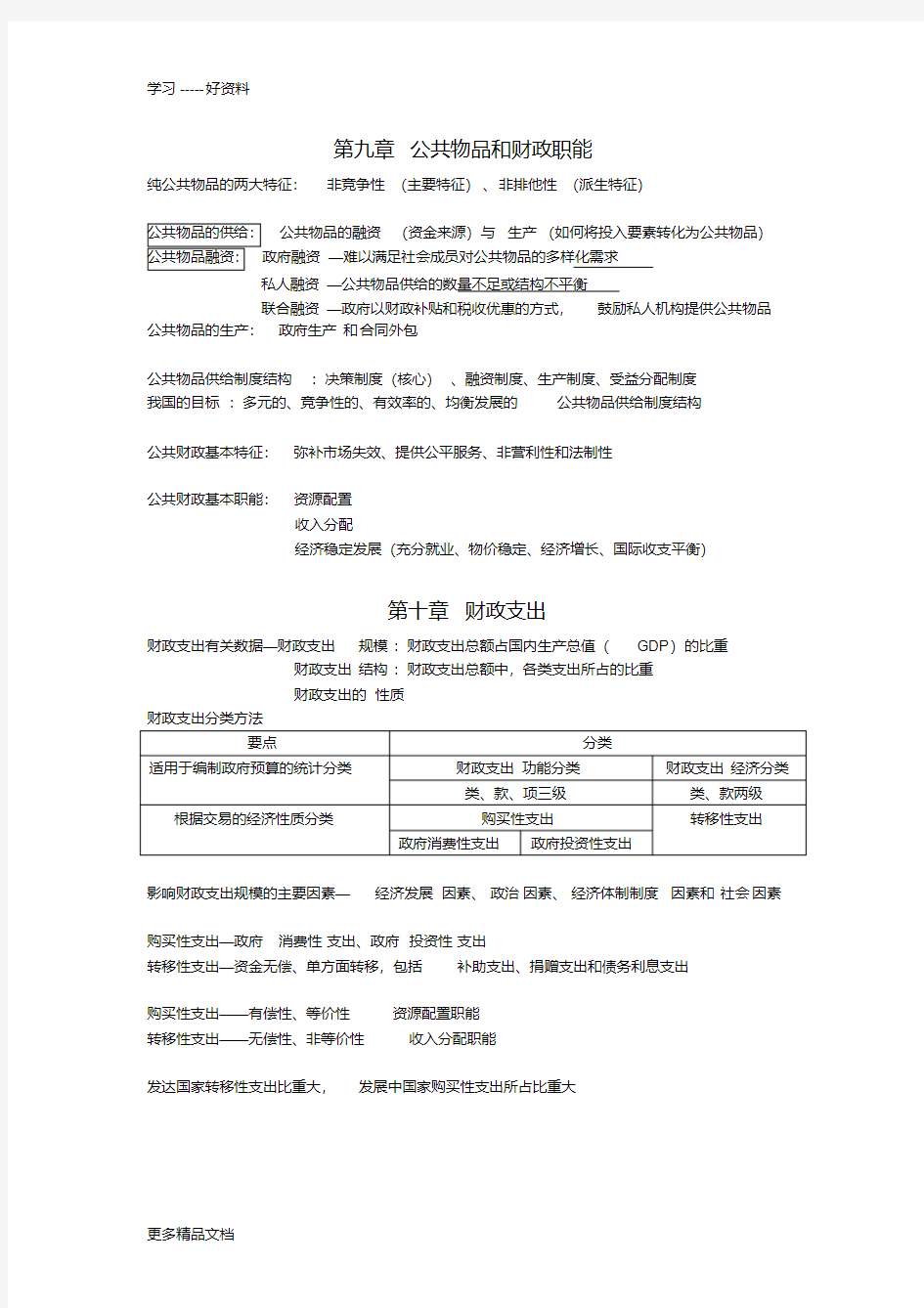

财政支出分类方法

要点分类

适用于编制政府预算的统计分类财政支出功能分类财政支出经济分类

类、款、项三级类、款两级根据交易的经济性质分类购买性支出转移性支出

政府消费性支出政府投资性支出

影响财政支出规模的主要因素—经济发展因素、政治因素、经济体制制度因素和社会因素

购买性支出—政府消费性支出、政府投资性支出

转移性支出—资金无偿、单方面转移,包括补助支出、捐赠支出和债务利息支出

购买性支出——有偿性、等价性资源配置职能

转移性支出——无偿性、非等价性收入分配职能

发达国家转移性支出比重大,发展中国家购买性支出所占比重大

第十一章财政收入财政收入的形式——一般财政收入和特殊财政收入

一般财政收入

税收强制性、无偿性、固定性

国有资产收益国有资产所得的利润、租金、股息、红利、资金使用费政府收费包括规费和使用费两种

专项收入教育费附加、矿产资源补偿收入、排污费收入等

其他收入罚没收入、利息收入、捐赠收入、外事服务收入

特殊财政收入专用基金收入各部门自行管理,通过专门的政府性基金预算来反映

政府债务收入国家财政通过信用方式从国内、国外取得的借款收入

我国对外公布的年度财政收入一般不包括政府性基金收入和政府债务收入

全国财政收入占国内生产总值比重指标,综合反映政府占用和支配社会资源的程度,反映政府调控经济的能力和对资源配置的影响程度

中央财政收入占全国财政收入比重指标,衡量和反映中央政府集中财力的程度和宏观调控的能力

影响财政收入规模的主要因素——经济发展水平

生产技术水平

经济结构

分配制度和分配政策

价格

政府债务收入的特征——有偿性、自愿性、灵活性

政府债务的积极影响——弥补财政赤字弥补赤字途径:增加税收,发行国债,向银行透支

筹集政府投资资金

调节经济

政府债务的消极影响——长期财政赤字会使财政负担过重

增加纳税人负担

产生挤出效应

有可能引发通货膨胀

政府债务收入规模的衡量指标——国债依存度、国债负担率、国债偿债率

国债依存度——当年国债发行额占中央财政支出的比重

国债负担率——政府历年发行公债未偿还累积余额与当年GDP的比例关系

国债偿债率——当年到期还本付息的国债总额占当年财政收入的比例

第十二章税收基本制度

税制要素——税收制度基本构成要素

税制要素内容——纳税人、课税对象、税率、纳税环节、纳税期限、加成和减免、违章处理

纳税人——享有法定权利、负有纳税义务的单位和个人,可以是自然人或法人

负税人——最终负担税款的单位和个人

不存在赋税转嫁情况,纳税人和赋税人合一(企业所得税,个人所得税等所得税税种和财产税税种)

存在赋税转嫁情况,纳税人和负税人是分离的(增值税、营业税、消费税等流转税税种)

课税对象——区别税种的主要标志;课税对象分为流转额、所得额、财产额、其他

税率——税收政策的中心环节

按税率表现形式用绝对量表示的税率

(定额税率或固定税率)

从量计征或从量税

用百分比表示的税率以价值作为计税基数,税率最通常的方式

税率与课税对象的变动关系比例税率适用于对商品劳务的课税

我国运用最广泛

累进税率所得和财产的课税,分全额累进和超额累进累退税率

边际税率和平均税率

名义税率和实际税率

零税率和负税率

纳税期限——税收强制性、固定性在时间上的体现

加成和减免——出口退税:对增值税和消费税实行出口退税

税收分类

分类依据分类类别

按课税对象流转税采用比例税率,增值税、消费税、营业税(主体税类)所得税企业所得税、个人所得税

财产税房车税、车船税、城镇土地使用税等

按计税依据从价税增值税、营业税、企业个人所得税、房产税

从量税资源税、车船税、土地使用税

按税负能否转嫁直接税自己承担税负,如所得税、财产税(发达国家为主体)

间接税可以将税负转嫁给他人的税,如流转税(发展中国家)按征税机关工商税、关税

增值税——消费型增值税:课税对象只限于消费资料

收入型增值税:课税对象相当于国民收入

生产型增值税:课税对象相当于国民生产总值

增值税基本税率为17%,低税率为13%

企业所得税税率为25%,非居民企业为20%