期货铜价格分析

- 格式:doc

- 大小:103.00 KB

- 文档页数:3

期货市场的铜期货分析一、市场背景期货市场是金融市场中的一种衍生品市场,其中铜期货是其中较为重要的品种之一。

铜是一种广泛应用于各个工业领域的重要金属,其价格波动对于全球经济具有重要影响。

因此,对于铜期货的分析与预测对于市场参与者来说具有重要意义。

二、供需因素分析1. 铜的供给:铜的供给主要来自于采矿业和回收业。

全球主要产铜国家包括智利、中国、秘鲁等。

采矿业的投资、政策调整以及天气等因素都会对供给产生重要影响。

2. 铜的需求:铜的需求主要来自于建筑、电力、电子、汽车制造等工业领域。

全球经济形势、工业发展以及政策变化等都会对需求产生影响。

三、技术指标分析1. K线图分析:通过观察铜期货价格的日、周、月K线图,可以发现价格趋势、支撑位和阻力位等重要信息,从而判断市场走势。

2. 移动平均线分析:使用不同周期的移动平均线进行分析,可以初步判断价格的趋势,在短期内判断买卖信号。

四、基本面分析1. 宏观经济因素分析:通过关注全球经济形势、贸易政策、货币政策等因素,可以对铜期货市场的走势有所把握。

2. 供需关系分析:通过关注铜的供给和需求情况,特别是国内外主要产铜国家的政策、产量以及消费情况,可以对市场供需关系进行分析,进而预测价格走势。

五、风险提示1. 政策风险:由于铜期货市场涉及到国内外政策的因素,相关政策的调整可能对市场走势带来风险。

2. 价格波动风险:铜期货市场价格波动较大,投资者需注意价格风险和交易风险,并做好风险管理。

六、结论通过对期货市场的铜期货进行供需因素分析、技术指标分析和基本面分析,可以帮助投资者做出理性的决策。

然而,市场风险与不确定性仍然存在,投资者需要根据自身风险承受能力和情况进行合理的投资规划,并在投资过程中做好风险管理。

以上是对期货市场的铜期货进行分析的相关内容,通过科学的方法和理性的分析,可以对市场进行有效的判断和预测。

尽管市场存在风险,但合理的分析和决策仍然能为投资者带来机遇与回报。

沪铜期货分析报告1. 引言本文将对沪铜期货进行分析,以帮助投资者了解该品种的走势和投资机会。

首先,我们将概述沪铜期货的基本信息和交易特点。

然后,通过对沪铜期货近期走势的技术分析,提供投资建议。

2. 沪铜期货基本信息沪铜期货是中国金融期货交易所推出的一种常见的有色金属期货品种。

该品种以铜作为标的物,并以现货交割。

沪铜期货合约包括主力合约和月合约,主力合约交易量较大,流动性较高。

3. 沪铜期货交易特点沪铜期货交易具有以下特点:•杠杆交易:沪铜期货可以通过保证金进行杠杆交易,投资者只需支付一部分保证金即可控制更大的合约价值,有较高的资金利用率。

•交割方式:沪铜期货采用现货交割方式,即合约到期时,交割实物铜。

•市场参与者:沪铜期货市场参与者包括投机者、套保者和实物买卖方,投机者占据较大比例,对市场波动产生重要影响。

4. 沪铜期货技术分析为了预测沪铜期货走势,我们将进行技术分析,重点关注以下指标:•趋势线:通过绘制趋势线,我们可以观察沪铜期货价格的长期趋势和短期波动。

•移动平均线:移动平均线是一种平滑价格波动的指标,通过计算一段时间内的平均价格,可以观察价格的长期趋势。

•相对强弱指标(RSI):RSI指标可以帮助我们判断市场的超买和超卖情况,从而预测价格的反转点。

5. 沪铜期货分析根据近期沪铜期货的走势和技术分析,我们得出以下结论:•沪铜期货价格近期呈现上涨趋势,主要受到全球经济复苏和供应紧张的影响。

•技术分析显示,沪铜期货价格已经突破了关键的趋势线,并且移动平均线呈现向上的趋势。

•RSI指标显示市场并未超买,说明沪铜期货价格仍有上涨的潜力。

基于以上分析,我们认为沪铜期货有望继续上涨,投资者可以考虑逢低买入。

6. 投资建议基于沪铜期货的分析和走势预测,我们提供以下投资建议:•长线投资者:对于长线投资者,可以考虑持有沪铜期货仓位,以赚取价格上涨所带来的收益。

•短线投资者:对于短线投资者,可以密切关注沪铜期货价格的波动,抓住短期交易机会。

引言:自2024年开始,全球铜行业进入了一个充满挑战和机遇并存的阶段。

本报告对2024-2024年全球铜行业的发展进行了分析和总结,包括产量、需求、价格、贸易以及影响因素等方面,并对未来的发展趋势进行了展望。

一、产量分析:2024-2024年,全球铜产量总体呈上升趋势。

中国、智利、秘鲁和刚果(金)等铜矿资源丰富的国家是全球铜产量的主要贡献者。

中国稳居全球第一位,其铜产量在近四年中保持稳定增长。

然而,受新冠疫情的影响,2024年全球铜产量出现了下降,主要原因是矿山关闭、供应链中断和人员流动受限。

这对全球铜市供应造成了一定的冲击,但随着疫情的缓解,预计产量将逐渐恢复。

二、需求分析:在需求方面,铜在建筑、电力、交通和通信等领域都有广泛应用,因此其需求非常旺盛。

2024-2024年,全球铜需求保持稳定增长,这主要得益于经济增长和城市化进程的推动。

然而,2024年的疫情导致全球经济放缓,需求弱化。

尤其是旅游、汽车等行业遭受重大打击,铜需求出现了下降。

不过,预计随着全球经济的逐步复苏,铜需求将逐渐恢复。

三、价格分析:铜的价格受到全球供需关系、经济状况、贸易政策和金融市场等多方面因素的影响。

2024-2024年铜价格表现较为波动,主要由于市场情绪的变化和供需失衡。

2024年开始,铜价格一度上涨,主要原因是供应短缺和全球经济好转。

然而,2024年以来,中美贸易摩擦、全球经济不稳定等因素导致需求下降,铜价格大幅下跌。

2024年的疫情进一步冲击了铜价格,但随着各国政府相继推出刺激经济的政策,以及全球工业产能逐渐恢复,铜价格有所回升。

四、贸易分析:全球铜贸易主要集中在智利、中国和刚果(金)等国家。

中国是世界上最大的铜进口国,智利是最大的出口国。

2024-2024年,全球铜贸易保持稳定增长。

然而,2024年中美贸易摩擦升级对全球贸易造成了很大的冲击,全球铜进出口量下降。

2024年的疫情更加加剧了贸易形势的不确定性,但预计随着全球贸易环境的恢复,铜贸易将逐渐恢复增长。

沪铜期货价格高频波动率分解分析孙丽萍【期刊名称】《曲靖师范学院学报》【年(卷),期】2018(037)003【摘要】选取2011年至2015年上海期货交易所铜期货价格指数日内每5分钟高频数据,建立VAR模型,分析沪铜期货价格长期的波动及其影响.从描述性统计量分析,沪铜期货价格高频波动率具有尖峰后尾的特征;格兰杰因果检验显示:资金流量和沪铜期货价格波动具有双向因果关系;脉冲响应函数和方差分解表明:沪铜期货价格波动具有长记忆性,成交量对沪铜期货价格具有较强的正向效应,持仓量对沪铜期货价格具有较弱的负向效应.%Based on the high frequency data of copper future price index every 5 minutes in Shanghai Futures Exchange from 2011 to 2015, this paper establishes VAR Model, and analyzes the long - term fluctuation and its influence. Through analysis of the descriptive statistics, the high frequency fluctuation rate of Shanghai copper futures has the characteristics of spikes; Granger causality test shows that the flow of funds and copper futures prices have a two - way causal relationship. Impulse response function and variance decomposition show that copper futures price fluctuations have long memory, and volume has a strong positive effect on the Shanghai copper futures prices. The amount of open interest has a weak negative effect.【总页数】6页(P19-24)【作者】孙丽萍【作者单位】曲靖师范学院数学与统计学院,云南曲靖 655011【正文语种】中文【中图分类】F224.9【相关文献】1.沪铜期货价格波动性对沪铜期货定价的影响研究 [J], 闫杰;姜忠鹤;卢小广2.我国农产品期货价格波动率分率分析 [J], 王金媛3.沪铜期货价格高频波动率及影响分析——基于马尔科夫状态转换模型 [J], 孙丽萍;杨筠4.基于高频数据的沪铜期货价格预测模型研究 [J], 孙丽萍5.高频波动率预测模型在期权波动率套利中的比较分析——基于50ETF金融高频数据 [J], 吴鸿超;刘美尧;包悦妍因版权原因,仅展示原文概要,查看原文内容请购买。

我国商品期货价格期限结构的实证研究:以铜为例的开题报告一、研究背景商品期货市场是大宗商品交易的主要场所之一,而价格期限结构是反映市场供需关系和预期变化的重要指标之一。

价格期限结构中,远期价格高于近期价格,即呈现出所谓的“正斜率”,表明市场对未来的需求增长和供应缩紧等因素持乐观看法。

本质上,价格期限结构是反映市场对未来价格走势的预期,是估计未来价格的重要工具。

本文将以铜作为研究样本,利用我国商品期货市场中铜期货的价格期限结构数据,通过实证研究,探究其价格期限结构的变化状况、形成机制和对铜市场未来价格的影响。

本研究将对了解我国商品期货市场的价格期限结构变化、制定合理的投资策略等方面提供参考。

二、研究目的本文旨在通过实证研究,探究铜期货价格期限结构的变化状况、形成机制以及其对未来价格的影响,为分析大宗商品期货市场市场供需关系和对未来价格预期的变化提供新的思路和证据。

具体目的如下:1. 描述铜期货价格期限结构的基本变化情况;2. 分析形成铜期货价格期限结构的主要机制;3. 探究铜期货价格期限结构对未来市场价格的预测能力;4. 基于实证研究结果,提出对铜期货市场参与者的投资策略建议。

三、研究内容与方法本文将主要从以下几个方面进行研究:1. 铜期货价格期限结构的变化状况分析。

描述铜期货价格期限结构的基本特征、变化趋势等,为后续研究提供基础数据。

2. 形成铜期货价格期限结构的主要机制分析。

通过对国内外相关文献的综合梳理,结合铜期货市场的特点,探究铜期货价格期限结构形成的机制和因素。

3. 铜期货价格期限结构对未来市场价格的预测能力分析。

基于历史数据,利用回归分析等方法,研究铜期货价格期限结构对未来市场价格的预测能力,验证其可靠性和准确性。

4. 基于研究结果提出投资策略建议。

基于实证研究结果和市场情况,结合历史数据和未来预测,提出可行的投资策略建议,为市场参与者提供参考。

四、研究意义本文的研究成果对于商品期货市场的健康发展和投资者参与决策具有重要意义,具体表现如下:1. 了解我国商品期货市场价格期限结构的变化状况和形成机制,有助于提升市场的透明度和有效性,促进市场参与者的理性投资。

铜期货行情走势分析

自2020年初以来,铜期货价格一路攀升,成为了在全球大宗商品市场中表现最优异的品种之一。

然而,在这笔利润丰厚的投资前景中,涌现出了多种风险和不确定因素,使得投资者对铜期货的前景充满了疑虑和谨慎。

一、铜期货行情分析

在2021年初,铜期货价格迅速攀升,创下了历史新高。

这主要得益于多方面的因素,其中最突出的是新冠疫情后的全球经济复苏和国际金属市场供应端的压力加剧。

随着许多国家加大基础设施建设投资力度,对铜的需求也有所增加。

但随着全球疫情形势的不断变化和全球市场供应压力的缓解,铜价格也呈现出了波动回落的趋势。

尤其是在4月份,拉丝铜的进口减少和国内库存增加,导致铜期货价格较大幅度地下滑。

二、铜期货行情的投资建议

对于铜期货行情走势的投资,由于存在多种不确定因素,投资建议应该谨慎为上。

在投资铜期货之前,需要较为深入地了解全球市场的情况,综合考虑全球疫情、政策、产能、需求以及铜产业链环节的各种风险和变化因素。

另外,需要注意的是,铜期货价格波动较大,且存在风险加倍的杠杆投资,投资者应该坚持风险控制原则,合理配置资金,掌握好投资节奏,不要盲目跟风或盲目追涨。

对于短线投资者,可以采用技术分析、趋势跟踪等多种投资策略,不断地关注市场信息和风险变化,确保自己的决策能够及时调整和迭代。

总之,铜期货行情的变化不仅受到市场供需关系和政策环境的影响,还受到多种外部因素和预期因素的影响,投资者必须全面掌握各种市场信息,合理分析和把握铜期货行情,才能保证自身投资获得更高的收益。

铜价影响因素宏观经济形势铜是重要的工业原材料,其需求量与经济形势密切相关。

铜消费的拓展和替代2003年以来,中国房地产、电力的发展极大地促进了铜消费的增长,从而成为支撑铜价的因素之一。

在汽车行业,制造商正在倡导用铝代替铜以降低车重从而减少该行业的用铜量。

此外,随着科技的日新月异,铜的应用范围在不断拓宽,铜在医学、生物、超导及环保等领域已开始发挥作用。

IBM公司已采用铜代替硅芯片中的铝,这标志着铜在半导体技术应用方面的最新突破。

这些变化将不同程度地影响铜的消费。

铜的生产成本生产成本是衡量商品价格水平的基础。

铜的生产成本包括冶炼成本和精练成本。

不同矿山测算铜生产成本有所不同,最普遍的经济学分析是采用“现金流量保本成本”,该成本随副产品价值的提高而降低。

20世纪90年代后生产成本呈下降趋势。

目前西方国家火法炼铜平均综合现金成本约为70-75美分/磅,湿法炼铜平均成本约45美分/磅。

湿法炼铜的产量目前约占总产量的20%。

国内生产成本计算与国际上有所不同。

沪铜1205(CU1205)(2月3到5月15的周线)2月20日到5月15日的日线2012年02月01日昨晚伦铜继续回落调整,美国经济数据疲软以及欧元走软打压了人气,投资者继续对之前涨幅进行获利平仓,期铜最终收报于8341美元/吨,跌81美元。

今日亚洲电子盘,铜价继续下跌整理,一度下探至8280美元,中国制造业数据虽然良好,但未能提升市场的乐观情绪。

国内方面,1月中国制造业采购经理指数(PMI)为50.5%,比上月回升0.2%,好于市场预期。

汇丰(HSBC)中国1月制造业采购经理人指数(PMI)终值微幅回升至48.8,与初值持平,但仍位于荣枯分水岭50的下方,且产出和新业务量连续第三个月下降,显示中国制造业运行的放缓态势仍未有明显改善。

1月份中国官方PMI与汇丰PMI的公布结果一荣一枯,令市场有所失望。

此外希腊债局依然处于胶着也加剧了市场谨慎情绪。

投资者看空情绪加有所浓。

铜期货分析报告一、市场背景铜是一种重要的工业金属,广泛应用于建筑、电力、电子等领域。

因此,铜期货作为一种金融工具,具有很高的市场关注度和交易活跃度。

本报告旨在通过对铜期货市场的分析,为投资者提供决策参考。

二、基本面分析 1.供需情况分析:铜的供需关系对铜期货价格具有重要影响。

近年来,随着全球经济的复苏和发展中国家的工业化进程,铜的需求不断增加。

然而,铜的供应增长速度并不平衡,可能受到矿产资源限制、政治因素等影响。

因此,投资者需要关注全球铜产量和库存情况,以判断未来供需关系的变化。

2.宏观经济环境分析:宏观经济因素也会对铜期货价格产生影响。

例如,经济增长速度、通货膨胀水平、货币政策等因素都可能导致铜期货价格波动。

因此,投资者需要密切关注相关经济指标的发布,以及政府政策的变化,从而预测铜期货价格的走势。

三、技术面分析技术分析是研究价格走势图表和交易量等市场数据,以预测未来价格变动的方法。

以下是一些常用的技术指标:1.移动平均线:通过计算一段时间内的平均价格,可以消除价格波动的干扰,从而更好地判断趋势。

投资者可以将长期移动平均线和短期移动平均线进行比较,判断市场的强弱。

2.相对强弱指标(RSI):RSI指标可以帮助投资者判断市场的超买和超卖情况,从而预测价格的反转。

当RSI指标超过70时,表明市场处于超买状态,可能会出现价格下跌的机会;当RSI指标低于30时,表明市场处于超卖状态,可能会出现价格上涨的机会。

3.成交量分析:成交量是衡量市场活跃度的重要指标,也可以用于判断价格的走势。

通常情况下,成交量增加伴随着价格上涨,成交量减少伴随着价格下跌。

因此,投资者可以观察成交量的变化,结合价格走势进行分析。

四、风险提示投资是有风险的,对于铜期货投资者来说,以下是一些需要注意的风险因素:1.宏观经济风险:全球经济环境的变化可能导致铜期货价格波动。

例如,经济衰退、贸易摩擦等因素都可能对铜期货市场产生负面影响。

2.政治风险:政治因素也可能对铜期货价格产生影响。

铜市场的价格波动与趋势近年来,全球铜市场价格一直保持着较大的波动性,这种波动主要受到供需关系、经济增长、金融市场、政策调控等多种因素的影响。

本文将就铜市场的价格波动与趋势进行详实的分析,以期帮助读者更好地了解与把握铜市场的走势。

供需关系是决定铜市场价格波动的主要因素之一。

全球范围内,铜是一种广泛应用于制造业的重要原材料,因此,需求方面的变化往往对铜价格产生较大的影响。

例如,经济增长带来的建筑、电力、交通等行业的发展,可以刺激对铜的需求增加,从而推动铜价上涨。

相反,经济下滑或行业周期性衰退,将导致对铜的需求减少,进而压低铜价。

此外,铜的供应也对价格波动起到重要作用。

一些铜生产大国如智利、秘鲁等,其铜产量的变化会对铜市场的供求关系产生明显的影响,从而影响价格。

金融市场也是导致铜价格波动的重要因素。

投资者对未来铜价格的预期和对冲需求,促使一些投资机构通过期货市场等工具大规模进行铜的买卖,从而引发价格的快速变动。

此外,一些全球性金融、政治事件的发生,如国际贸易纠纷、金融危机等,也会对金融市场产生影响,进而波及到铜市场,引发价格的波动。

政策调控是另一个重要的铜价格波动因素。

各国政府和监管机构对于铜市场的监管政策、贸易政策的调整,往往会对铜价格产生直接影响。

政府的减税、降息、扩大基建投资等措施,可以刺激经济增长,从而对铜价格产生正向影响。

另一方面,政府出台的环境保护政策、资源税调整等举措,也会对铜产业链产生重大影响,进而影响价格走势。

除了以上因素,铜市场价格波动还受到宏观经济形势、国际贸易局势以及自然灾害等多种因素的综合影响。

全球经济形势的不确定性、各国经济政策的调整、地缘政治风险等都可能对铜价格产生较大的冲击。

例如,国际油价的大幅下跌,可能引起对相关大宗商品的担忧,进而对铜价格产生影响。

另外,自然灾害如地震、洪灾等,也会对铜生产和供应链造成破坏,从而影响价格走势。

就铜市场的价格趋势而言,根据历史数据和市场分析,可以总结出以下几点:首先,长期来看,铜的价格呈现出逐渐上扬的趋势。

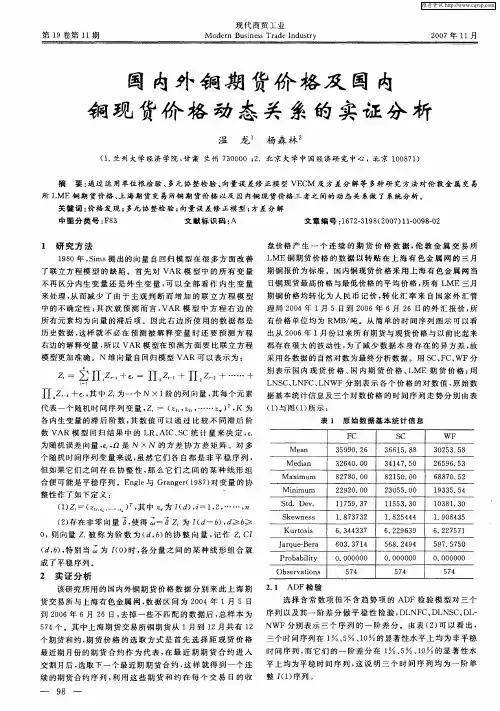

我国铜期货价格和现货价格协整关系分析本文采用协整检验方法,对上海期货交易所铜期货价格与现货价格之间是否存在协整关系进行实证分析,结果表明铜期货价格和现货价格之间不存在协整关系。

针对实证研究的结果,分析了出现这种结果的原因,并探讨我国铜期货市场、现货市场上存在的问题。

标签:期货现货协整我国大宗商品价格波动幅度较大,也比较频繁,企业、消费者抵御这些商品价格风险的能力还很弱,经济发展很容易收到这些商品价格波动的影响。

如最近几个月我国铜的价格一直处于上涨行情,从今年一月份的每吨43000元至五月份的每吨82000元,每吨上涨了39000元,幅度高达91%。

一些把铜做原材料的现货商,其盈利能力大大下降,这主要是由于成本增加造成的。

如何减少现货价格波动带来的冲击,降低企业的风险,目前世界上通行的做法是通过期货交易来规避现货价格波动给现货商带来的风险。

这是因为从经济逻辑的角度讲,同一商品的期货价格和现货价格由于受相同经济因素的影响和制约,它们的价格变动方向和发展趋势应该是一致的。

套期者才能利用期货市场进行套期保值以规避现货市场的风险。

但由于我国期货市场还不成熟,存在较多的问题,因此期货价格和现货之间是否存在长期的稳定关系还有待于研究。

因此,本文基于上海期货交易所的2005年12月铜期货合约,运用eviews软件,展开对期货价格和现货价格之间关系的实证分析。

以便为套期保值者提供有意义的参考资料。

一、协整检验理论及方法在实际中,许多经济指标的时间序列都是非平稳的,表面看起来这些非平稳的经济变量之间似乎不存在任何均衡关系,但某些非平稳经济时间序列的组合却有可能是平稳的。

这些新发现使传统的普通最小二乘法等检验方法遭到质疑,Engle-Granger于1987年首先提出了一种检验非平稳时间序列的长期因果关系的更有效的方法,即协整理论和误差修正模型ECM。

通过对我国铜期货价格和现货价格进行协整分析,检验两者之间是否存在长期的均衡关系,来验证两者之间是否具有趋合的规律性。

试分析金属铜期货价格与经济周期的相关性中图分类号:f832 文献标识:a 文章编号:1009-4202(2013)02-000-01摘要我国是世界上最大的铜消费国,但是在世界市场上我国对于铜价却没有定价权,铜是极其重要的工业原材料,若要是我国经济保持健康有序的发展,必须熟悉对铜各方面的经营与管理。

铜期货价格是我国经济发展必须关注,铜期货价格对我国经济周期影响深远。

关键词铜期货价格经济周期相关性本文通过对金属铜期货价格的介绍,对经济周期的介绍,在联系两者的相关性来阐述金属铜其货价格与经济周期的相关性。

一、金属铜期货价格铜期货是以铜为标的物的期货品种,交易代码--cu。

铜是我国历经风雨仍然保持一定规模的唯一品种。

shfe与现货及lme三者的价格趋于一致。

国内铜期货交易不曾发生重大的风险,履约率为100%,铜期货价格已成为我国行业的权威报价,日益受到企业与投资者的重视。

因而,铜期货交易的合约已成为可靠的投资与套期保值工具。

(一)影响铜期货价格变动的因素1、供求关系:消费量、生产量、库存量、进出口量。

2、国际国内的经济形势:铜是重要工业原材料,其需求量和经济形势相关。

3、国家进出口政策与关税:长期以来我国铜资源不足却是用铜大国,因此进出口政策一直采用“宽进严出”,铜和铜制品平均进口税率为2%,近两年来随全球经济一体化的发展,我国逐渐降低铜出口关税,铜基本上自由进出口,从而使我国内与国际的铜价互相影响。

4、国际上与铜相关市场价格:如lme、comex价格的影响。

5相关行业的发展趋势及变化。

6、铜的生产成本。

7、有关商品的价格波动(二)国际国内的经济形势铜是极其重要的工业原料,其需求量和经济形势存在相互影响的作用。

经济上升时,铜的需求量增加就带动铜价上升;经济萧条时,铜的需求量下降就导致铜价下跌。

分析宏观经济市场时,其中两个指标是重要的,一个就是工业生产增长率,另一个是经济增长率,也可以说是gdp 的增长率。

近年铜价格分析报告1. 引言铜是一种重要的工业金属,广泛应用于电子、建筑、交通等领域。

近年来,铜的价格波动引起了市场的广泛关注。

本文将对近年来铜价格的变化进行分析,并对铜价格的发展趋势进行预测。

2. 近年铜价格变化铜的价格受到多种因素的影响,包括全球经济状况、供求关系、政策调控等等。

下面是近年来铜价格的变化情况:年份价格(美元/吨)2016 50002017 60002018 70002019 60002020 80002021 9000从上表可以看出,近年来铜的价格呈现出上涨的趋势。

特别是在2020年和2021年,铜的价格大幅上涨,分别达到了8000美元/吨和9000美元/吨。

3. 铜价格变动原因分析铜价格的波动是由多个因素共同作用造成的,下面对几个主要因素进行分析:3.1 全球经济状况全球经济状况对铜价格起着重要影响。

经济增长意味着对铜的需求增加,而经济衰退则导致对铜的需求减少。

近年来,全球经济增长放缓,特别是受到新冠疫情的影响,许多国家的经济都受到了不同程度的冲击,这对铜价格产生了压力。

3.2 供求关系供求关系是铜价格波动的重要因素之一。

供需失衡会导致价格上涨或下跌。

在供应方面,铜的开采和生产需要时间和资源,如果供应不足,价格就会上涨。

而需求方面,铜广泛应用于各个领域,如电力、电子、建筑等,因此需求增加也会推动价格上涨。

近年来,供应和需求的变化对铜价格产生了影响。

3.3 政策调控政府的政策调控也会对铜价格产生影响。

政府可以通过限制进口、出口,提高关税等手段来控制铜的供应和需求。

政策的变化会影响市场的预期,从而引起价格的波动。

4. 铜价格趋势预测根据对铜价格变动原因的分析,我们可以得出以下对未来铜价格的预测:1.全球经济复苏将推动铜需求增加,预计铜价格将继续上涨。

2.供需关系将继续影响铜价格,供应不足或需求增加都可能导致价格上涨。

3.政府政策调控的变化将对铜价格产生一定影响。

综合以上因素,我们预计未来几年铜价格仍将保持上涨趋势。

1、供求需关系:生产量、消费量、进出口量,库存量;

供需关系是影响商品价格的最直接因素

供给量=生产量+进口量+库存量,需求量=消费量+出口量

当供给量>需求量时,价格下跌;当供给量<需求量时,价格上涨;

当供给量与需求量基本相等时,价格基本维持不变。

2、国际国内经济形势;

铜是重要的工业原材料,其需求量与经济形势密切相关。

经济增长时,铜需求增加从而带动铜价上升,经济萧条时,铜需求萎缩从而促使铜价下跌。

例如,90年代初期,西方国家进入新一轮经济疲软期,铜价由1989年的2969美元回落至1993年的1995美元/吨;94年开始,美国等西方国家经济开始复苏,对铜的需求有所增加,铜价又开始攀升;97年亚洲经济危机爆发,整个亚洲地区(中国除外)用铜量急据下跌,导致铜价连续下跌至20年来最低点;相反,99年下半年亚洲地区经济出现好转,美国经济持续增长,铜价又逐步回升。

因而铜价与经济周期密切相关。

3、进出口政策、关税;

长期以来由于我国是个铜资源不足的用铜大国,因而在进出口方面一直采取“宽进严出”的政策,铜及铜制品的平均进口税率为2%,出口税则高达30%。

近两年随着国内铜供求的基本平衡,国家逐步降低出口关税,铜基本可以自由进出口。

从而使国内国际铜价互为影响。

4、国际上相关市场的价格,例如LME、COMEX价格;

伦敦金属交易所(LME)及纽约商品交易所(COMEX)是国际上主要的铜交易市场,LME的铜价具有国际权威性,国内铜价与LME铜价有很强相关性。

5、用铜行业发展趋势的变化;

消费量是影响铜价的直接因素,而用铜行业的发展则是影响消费量的重要因素。

例如,80年代中期,美国、日本和西欧国家的精铜消费中,电气工业所占比重最大,中国业不例外。

而进入90年代后,国外在建筑行业中管道用铜增幅巨大,成为国外铜消费最大的行业,美国的住房开工率也就成了影响铜价的因素之一。

94、95年铜价的上涨,部分原因来自于建筑业的发展。

而在汽车行业,制造商正在倡导用铝代替铜以降低车重从而减少该行业的用铜量.此外,随着科技的日新月异,铜的应用范围在不断拓宽,铜在医学、生物、超导及环保等领域已开设发挥作用。

最近,IBM公司已采用铜代替硅芯片中的铝,这标志着铜在半导体技术应用方面的最新突破。

6、铜的生产成本

随着科技的发展,新的冶炼法的采用,铜的生产成本不断下降。

目前国际上火法炼铜平均成本为1400-1600美元/t,湿法炼铜成本为800-900美元/t,使用湿发炼铜的总产量迅速增加,预计1998年达200万吨左右,占全部精铜产量的14.4%,其所占比重仍在增加。

7、国际对冲基金及其他投机资金的交易方向;

铜是国际对冲基金投资的重要商品期货,基金的出入市对价格有一定影响。

例如1996年铜价的大跌,除了住友事件的推动外,美国基金大举入市抛空也是加速铜价下跌的重要因素。

8、相关商品如石油、黄金等价格的波动也会对铜价产生影响。

石油与铜都是重要的工业原料,而黄金与铜都属于金属类商品,因而石油与铜、黄金与铜价格之间均具有一定的相关性。

本周铜价延续区间震荡行情,LME铜价波动区间维持在6650-7000美元。

欧洲主权债

务问题的不确定性尚存,这加剧了铜价的波动幅度。

周四,西班牙议会批准今明两年额外削减150亿欧元赤字,短期市场忧虑情绪有所缓解,有望助推铜价延续反弹行情。

从铜市基本明来看,5月下游需求状况依然较好,电线电缆企业开工率高达83.3%,但3-5月是电线电缆行业传统的旺季。

LME铜库存减少至47.8万吨水平,为去年12月以来的新低,显示市场需求依然较好。

在市场系统性风险逐步缓解的背景下,铜价反弹行情有望延续,上方阻力100日均7300美元,但旺季的逐渐离去将削减铜价向上的空间。

宏观

希腊援助问题终于落定,先是欧盟和IMF7500亿欧元援助,后有欧盟700亿欧元稳定基金以及美联储和欧洲各央行的货币互换协议。

希腊问题的落实有助于缓解市场的恐慌情绪,但是高盛欺诈事件仍没有结论,而对大摩等投行的调查又起。

国内,4月份CPI上涨2.8%、在空前的调控下房价再创新高,可以预计紧缩性政策将延续。

在内外夹击之下,市场难以有好的表现。

股指:

本周沪深300指数探底后强劲回升,技术上,大盘也有反弹要求。

板块方面,银行股和地产股有所企稳,而信息技术和医药板块周五大幅走势,但权重较小对大盘的拉动作用不大。

宏观方面,政策仍然较为收紧。

中线看,大盘仍然有回调压力。

铜市:

本周国内铜价低位震荡,伦铜在7000美元获得支持。

从影响因素看,欧盟和IMF联合拿出新的7500亿欧元新稳定机制且欧洲央行将购买问题国家国债稳定了市场的恐慌情绪,铜价走势脱离前期低点,但由于市场对于欧洲问题担忧仍在,因此铜价在缺乏更多利好消息的提振下还是低位震荡。

目前来看,由于市场对欧元区担忧的出现缓解,市场关注焦点也有向经济增长方向转的意向,因此铜价在获得支持后能够上行还需关注周边市场能否有更多利好消息带动。

短期来看,铜价获得支持后有寻求上行的可能。

关注美元走势。