基金从业公式汇总

- 格式:docx

- 大小:29.75 KB

- 文档页数:3

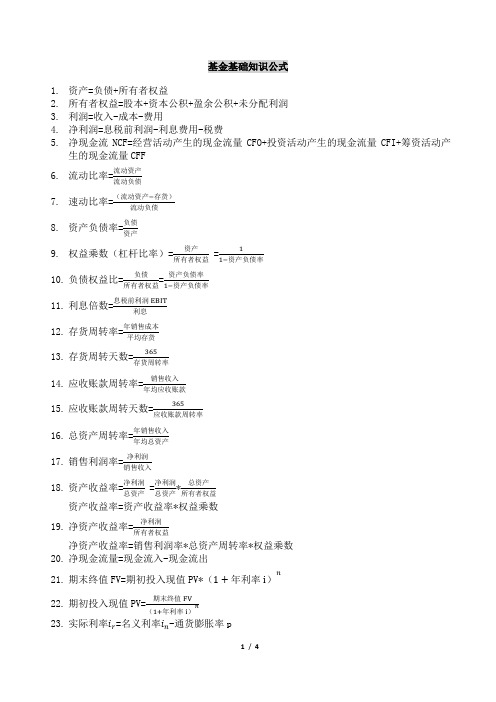

基金基础知识公式1. 资产=负债+所有者权益2. 所有者权益=股本+资本公积+盈余公积+未分配利润3. 利润=收入-成本-费用4. 净利润=息税前利润-利息费用-税费5.净现金流NCF=经营活动产生的现金流量CFO+投资活动产生的现金流量CFI+筹资活动产生的现金流量CFF6. 流动比率=流动资产流动负债7. 速动比率=(流动资产−存货)流动负债8. 资产负债率=负债资产9. 权益乘数(杠杆比率)=资产所有者权益=11−资产负债率10. 负债权益比=负债所有者权益=资产负债率1−资产负债率11. 利息倍数=息税前利润EBIT利息12. 存货周转率=年销售成本平均存货13. 存货周转天数=365存货周转率14. 应收账款周转率=销售收入年均应收账款15. 应收账款周转天数=365应收账款周转率16. 总资产周转率=年销售收入年均总资产17. 销售利润率=净利润销售收入18. 资产收益率=净利润总资产=净利润总资产*总资产所有者权益资产收益率=资产收益率*权益乘数 19. 净资产收益率=净利润所有者权益净资产收益率=销售利润率*总资产周转率*权益乘数 20. 净现金流量=现金流入-现金流出21. 期末终值FV=期初投入现值PV*(1+年利率i )n22. 期初投入现值PV=期末终值FV (1+年利率i )n23. 实际利率i r =名义利率i n -通货膨胀率p24. 单利利息I=本金PV*年利率i*计息时间t25. 单利终值FV=本金PV *(1+年利率i *计息时间t ) 26. 复利终值PV=单利终值FV (1+年利率i )n =单利终值FV ∗(1+年利率i )−n27. 转换价格=可转换债券面值转换比例28. 转换比例=可转换债券面值转换价格29. 可转换债券价值=纯粹债券价值+转换权利价值30. 认股权证内在价值=Max{(普通股市价-行权价格)*行权比例,0} 31. 风险资产期望收益率=无风险资产收益率+风险溢价 32. GDP=消费C+投资I+净出口(X-M )+政府支出G 33. 公司价值V=∑n t=1公司t 期的自由现金流FCFFt (1+加权平均资本成本)t34. 自由现金流FCFF =息税前利润EBIT*(1-税率)+折旧-资本性支出-追加营运资本 35. 股权自由现金流量=净收益+折旧-资本性支出-营运资本追加额-债务本金偿还+新发行债务36. 经济附加值EVA=税后NOPAT-资本成本37. 经济附加值EVA=(资本收益率ROIC-加权平均资本成本WACC )*实际资本投入 38. 市盈率(P/E )=每股市价每股收益(年化)39. 市净率(P/B )=每股市价Pt每股账面价值年末估计值40. 企业价值倍数EV=公司市值+净负债41. 公司营业业绩EBITDA=净利润+所得税+利息+折旧+摊销公司营业业绩EBITDA =摊销前的收益EBIT+折旧+摊销 公司营业业绩EBITDA= EBIT+折旧费用+摊销 EBIT=净销售-营业费用 42. 零息债券的贴现债务内在价值V=面值M1(1+市场利率r )t43. 小于一年的零息债券内在价值V=面值M (1−到期时间t 360∗市场利率r )44. 固定利率债券内在价值V=每期利息C1+市场利率r +每期利息C(1+市场利率r )2+…+每期利息C (1+市场利率r )n+面值(1+市场利率r )n45. 统一公债内在价值V=每期利息C 市场利率r统一公债内在价值V=每期利息C1+市场利率r +每期利息C(1+市场利率r )2+…+每期利息C (1+市场利率r )n46. 当期收益率I=年息票利息C市债券市场价格P47. 债券市场价格P=∑每期支付利息C (1+到期收益率)tn t=1+债券面值M (11+到期收益率)时期数n48.回购价格=本金*(1+回购时应付的利率∗回购协议的期限)36049.跟踪偏离度=证券组合的真实收益率-基准组合的收益率*100%50.执行缺口=基准组合收益−实际组合收益基准组合成本*100%51.显性成本=佣金基准组合成本*实际投资执行比例52.延迟成本=第一交易日收盘价−基准价格基准价格*实际投资执行比例53.已实现损失=实际交易价格−第一交易日收盘价基准价格54.机会成本=第二交易日收盘价−基准价格*未实现投资比例基准价格55.β=投资组合p的收益与市场收益的协方差市场收益方差56.β=投资组合p与市场收益的相关系数∗投资组合p的标准差市场的标准差57.投资组合p与市场收益的相关系数=投资组合p的收益与市场收益的协方差投资组合p的标准差∗市场的标准差*100%58.持股集中度=前十大重仓股投资市值基金股票投资总市值59.基金股票换手率=期间基金股票交易量/2期间基金平均资产净值60.t期总资产A=t期保本资产的投资+风险资产的投资61.t期风险资产的投资=风险乘数*(t期总资产-t期保本底线)*100%62.资产回报率=期末资产价格−期初资产价格期初资产价格63.收入回报率=期间收入*100%期初资产价格64.夏普比率=基金平均收益率−平均无风险收益率基金收益率的标准差65.特雷诺比率=基金平均收益率−平均无风险收益率系统风险66.詹森=(基金平均收益率-平均无风险收益率)-系统风险*(市场平均收益率-平均无风险收益率詹森=基金平均收益率-【平均无风险收益率+系统风险*(市场平均收益率-平均无风险收益率)】67.信息比率=投资组合收益−业绩比较基准收益跟踪误差68.净认购金额=认购金额1+认购费率69.认购费用=认购金额-净认购金额70.认购份额=净认购金额+认购利息基金份额面值71.折(溢)价率=二级市场价格−基金份额净值*100%基金份额净值−1)*100%折(溢)价率=(二级市场价格基金份额净值72.净申购金额=申购金额1+申购费率73.申购费用=申购金额-净申购金额74.申购份额=净申购金额申购当日基金份额净值75.净申购金额=申购金额-固定金额76.申购份额=净申购金额T日申购基金份额净值77.赎回金额=赎回总额-赎回费用赎回金额=赎回总额-赎回费用-后端收费金额78.赎回总额=赎回数量*赎回日基金份额净值79.赎回费用=赎回总额*赎回费率80.ETF基金份额折算比例=当日基金资产净值/基金份额总额指数收盘值/100081.折算后的份额=原持有份额*折算比例82.除权(息)参考价=前收盘价−现金红利+配股价格∗股份变动比例1+股份变动比例83.新行权价格=原行权价格∗标的证券除权日参考价除权前一日标的证券收盘价新行权价格=原行权价格∗标的证券除息日参考价除息前一日标的证券收盘价84.新行权比例=原行权比例∗除权前一日标的证券收盘价标的证券除权日参考价85.基金资产净值=基金资产-基金负债86.基金份额净值=基金资产净值基金总份额87.股票投资占基金资产净值的比例=股票投资基金资产净值88.债券投资占基金资产净值的比例=债券投资基金资产净值89.银行存款等现金类占基金资产净值的比例=现金类资产合计基金资产净值90.某行业投资占股票投资的比例=该行业股票投资市值股票投资总额。

1.资产=负债+所有者权益2.利润=收入-费用3.净现金流(NCF)公式:NCF=CFO+CFI+CFF4.流动比率=流动资产÷流动负债5.速动比率=(流动资产 - 存货)÷流动负债6.资产负债率=负债÷资产7.权益乘数(杠杆比率)=资产÷所有者权益=1 ÷(1-资产负债率)8.负债权益比=负债÷所有者权益=资产负债率÷(1-资产负债率)9.利息倍数=税前利润÷利息10.存货周转率=年销售成本÷年均存货11.存货周转天数=365天÷存货周转率12.应收账款周转率=销售收入÷年均应收账款13.应收账款周转天数=365天÷应收账款周转率14.总资产周转率=年销售收入÷年均总资产15.销售利润率=净利润÷销售收入16.资产收益率=净利润÷总资产17.净资产收益率(权益报酬率)=净利润÷所有者权益18.FV=PV×(1+i)n,PV= FV ÷(1+i)n19.单利终值的计算公式为:FV=PV×(1+i×t)20.单利现值的计算公式为:PV=FV÷(1+i×t)≈FV×(1-i×t)21.贴现因子dt=1÷(1+St)t,其中st为即期利率。

22.市净率(P/B)=每股价格÷每股净资产23.市现率(P/CF)=每股价格÷每股现金流24.市销率(P/S)=每股价格÷每股销售收入25.净资产收益率=净利润÷所有者权益=资产收益率*权益乘数(杠杆倍数)=销售净利润率*资产周转率*权益乘数26.资产收益率=净利润÷总资产=销售利润率*总资产周转率27.即期利率与远期利率(1+y2)^2=(1+y1)(1+f2)28.期望收益率=无风险收益率+风险溢价29.零息债券估值V=M(1-n/360*r)期限小于1年30.固定利率债券估值法 V=c/(1+r)+ c/(1+r)^2+……c/(1+r)^n+m /(1+r)^n31.统一公债估值法 V=C/R32.当期收益率I=年息票利息/债券市场价格33.除权(除息)参考价=(前收盘价-现金红利+配股价格*变动比例)/(1+股份变动比例)34.新行权价格=原行权价格*标的证券除权日参考价/除权前一日标的证券收盘价35.新行权比例=原行权比例*除权前一日标的证券收盘价格/标的证券除权日参考价36.股票预期收益率=无风险利率+β*(市场组合预期收益率-无风险收益率)37.资产回报率=(期末-期初资产价格)/期初资产价格38.收入回报率=期间收入/期初资产价格39.持有期收益率=资产回报率+收入回报率40.时间加权收益率 R=(1+R1)(1+R2)……(1+Rn)-1。

基金从业计算公式基金从业的计算公式可以分为以下几个方面:1.现值计算公式现值是指未来一笔款项在当前时间的价值。

计算现值时需要考虑到贴现率(discount rate),即投资的风险与回报之间的关系。

现值计算公式如下:PV=CF/(1+r)^n其中,PV为现值,CF为未来的现金流量,r为贴现率,n为未来现金流产生的期数。

2.终值计算公式终值是指将当前的资金投资一段时间后所得到的未来金额。

终值计算公式如下:FV=PV*(1+r)^n其中,FV为终值,PV为当前的资金金额,r为投资的预期收益率,n 为投资的期限。

3.收益率计算公式收益率是指投资所获得的回报相对于投资成本的比例。

收益率计算公式如下:R=(FV-PV)/PV其中,R为收益率,FV为投资的终值,PV为投资的现值。

4.复利计算公式复利是指在固定时间间隔内,将已产生的利息重新投资以获取更高的回报。

复利计算公式如下:A=P*(1+r/n)^(n*t)其中,A为总金额,P为本金,r为年利率,n为计息次数,t为计息时间。

5.投资组合收益率计算公式投资组合是指由多种投资组成的一整套投资方式。

投资组合收益率计算公式如下:R = w1 * r1 + w2 * r2 + ... + wn * rn其中,R为投资组合的收益率,wi为投资资金在该资产上的权重,ri 为该资产的收益率。

6.风险调整收益率计算公式风险调整收益率是指投资所获得的回报与承担的风险之间的关系。

风险调整收益率计算公式如下:RAROC=R-Rf/σ其中,RAROC为风险调整收益率,R为投资的收益率,Rf为无风险利率,σ为投资的标准差(风险)。

以上是基金从业中常用的计算公式,涉及到了现值计算、终值计算、收益率计算、复利计算、投资组合收益率计算以及风险调整收益率计算等内容。

这些计算公式可以帮助从业人员分析和评估投资产品的价值和风险,并辅助做出合理的投资决策。

基金从业人员资格掌握常用计算公式与方法基金行业作为金融市场的重要组成部分,对从业人员的要求越来越高。

作为一名基金从业人员,了解和掌握常用的计算公式与方法是非常必要的。

本文将介绍一些基金从业人员在工作中常用的计算公式与方法,帮助他们提高工作效率和专业能力。

一、净值计算净值是基金从业人员经常需要计算的一个指标,是评估基金投资业绩的重要参数。

净值的计算方法有两种,即“份额法”和“总值法”。

1. 份额法净值(N)= 基金资产净值 / 基金总份额其中,基金总份额等于基金申购总额 / 单位基金净值。

2. 总值法净值(N)= (基金资产总值–基金负债) / 基金总份额在实际工作中,基金从业人员通常会根据基金类型和基金公司的要求来选择适合的净值计算方法。

二、投资组合计算基金从业人员还需要掌握投资组合计算公式与方法,以便对基金的风险和收益进行评估和管理。

1. 收益率计算收益率是衡量投资组合盈利能力的重要指标,常用的计算方法有累计收益率和年化收益率。

累计收益率 = (当前净值 - 初始净值) / 初始净值 * 100%年化收益率 = (1 + 累计收益率) ^(365 / 持有期) - 12. 波动率计算波动率是反映投资风险大小的指标,常用的计算方法有标准差和年化波动率。

标准差 = SQRT(Σ(每日收益率 - 平均收益率)^2 / 天数)年化波动率 = 波动率 * SQRT(252)三、风险价值计算基金从业人员还需要关注基金的风险价值,以便根据风险情况进行风险管理和控制。

1. VaR(Value at Risk)计算VaR是衡量基金风险承受能力的指标,一般常用的计算方法有历史模拟法和蒙特卡洛模拟法。

历史模拟法:根据历史数据计算得出不同置信水平下的VaR值。

蒙特卡洛模拟法:通过生成大量随机数来模拟不同的市场情况,然后计算VaR值。

2. CVaR(Conditional Value at Risk)计算CVaR是在VaR基础上对超过VaR损失程度的衡量,常用的计算方法是对VaR值之后的损失进行平均。

《基金从业资格考试》的33个公式及英文简写1.资产=负债+所有者权益收入-费用=利润2.净现金流(NCF)公式:NCF=CFO+CFI+CFF3.流动比率=流动资产÷流动负债4.速动比率=(流动资产存货)÷流动负债5.资产负债率=负债÷资产,资产负债率是使用频率最高的债务比率。

6.权益乘数(杠杆比率)=资产÷所有者权益=1 ÷(1-资产负债率)负债权益比=负债÷所有者权益=资产负债率÷(1-资产负债率)数值越大代表财务杠杆比率越高,负债越重。

7.利息倍数=EBIT÷利息,EBIT是息税前利润。

利息倍数衡量企业对于长期债务利息保障程度。

资产负债率、权益乘数和负债权益比衡量的是对于长期债务的本金保障程度。

8.存货周转率=年销售成本÷年均存货存货周转天数=365天÷存货周转率9.应收账款周转率=销售收入÷年均应收账款应收账款周转天数=365天÷应收账款周转率10.总资产周转率=年销售收入÷年均总资产总资产周转率越大,说明企业的销售能力越强,资产利用效率越高。

11.销售利润率=净利润÷销售收入12.资产收益率=净利润÷总资产13.净资产收益率(权益报酬率)=净利润÷所有者权益14.终值计算FV=PV×(1+i)n,现值计算PV= FV ÷(1+i)nFV表示终值,即在第n年年末的货币终值;n表示年限;i表示年利率;PV表示本金或现值。

15.实际利率公式ir =in-P式中:in为名义利率;ir为实际利率;P为通货膨胀率。

名义利率含通胀利率,实际利率不含。

16.单利计算公司I=PV×i×t式中:I为利息;PV为本金;i为年利率;t为计息时间。

17.单利终值的计算公式为:FV=PV×(1+i×t)18.单利现值的计算公式为:PV=FV÷(1+i×t)≈FV×(1-i×t)19.贴现因子dt =1÷(1+St)t,其中st为即期利率。

基金基础知识公式1. 资产=负债+所有者权益2. 所有者权益=股本+资本公积+盈余公积+未分配利润3. 利润=收入-成本-费用4. 净利润=息税前利润-利息费用-税费5. 净现金流NCF=经营活动产生的现金流量CFO+投资活动产生的现金流量CFI+筹资活动产生的现金流量CFF 6. 流动比率=流动资产流动负债7. 速动比率=(流动资产 存货)流动负债8. 资产负债率=负债资产9. 权益乘数(杠杆比率)=资产所有者权益=资产负债率10. 负债权益比=负债所有者权益=资产负债率资产负债率11. 利息倍数=息税前利润利息12. 存货周转率=年销售成本平均存货13. 存货周转天数=存货周转率14. 应收账款周转率=销售收入年均应收账款15. 应收账款周转天数=应收账款周转率16. 总资产周转率=年销售收入年均总资产17. 销售利润率=净利润销售收入18. 资产收益率=净利润总资产=净利润总资产*总资产所有者权益资产收益率=资产收益率*权益乘数 19. 净资产收益率=净利润所有者权益净资产收益率=销售利润率*总资产周转率*权益乘数 20. 净现金流量=现金流入-现金流出21. 期末终值FV=期初投入现值PV*( 年利率 )22. 期初投入现值PV=期末终值 ( 年利率 )23. 实际利率 =名义利率 -通货膨胀率p 24. 单利利息I=本金PV*年利率i*计息时间t25. 单利终值FV=本金PV *(1+年利率i *计息时间t ) 26. 复利终值PV=单利终值 ( 年利率 )=单利终值 ( 年利率 )27. 转换价格=可转换债券面值转换比例28. 转换比例=可转换债券面值转换价格29. 可转换债券价值=纯粹债券价值+转换权利价值30. 认股权证内在价值=Max{(普通股市价-行权价格)*行权比例,0} 31. 风险资产期望收益率=无风险资产收益率+风险溢价 32. GDP=消费C+投资I+净出口(X-M )+政府支出G 33. 公司价值V=公司 期的自由现金流 ( 加权平均资本成本)34. 自由现金流 =息税前利润EBIT*(1-税率)+折旧-资本性支出-追加营运资本 35. 股权自由现金流量=净收益+折旧-资本性支出-营运资本追加额-债务本金偿还+新发行债务 36. 经济附加值EVA=税后NOPAT-资本成本37.经济附加值EVA=(资本收益率ROIC-加权平均资本成本WACC)*实际资本投入38.市盈率(P/E)=每股市价每股收益(年化)39.市净率(P/B)=每股市价每股账面价值年末估计值40.企业价值倍数EV=公司市值+净负债41.公司营业业绩EBITDA=净利润+所得税+利息+折旧+摊销公司营业业绩EBITDA =摊销前的收益EBIT+折旧+摊销公司营业业绩EBITDA= EBIT+折旧费用+摊销EBIT=净销售-营业费用42.零息债券的贴现债务内在价值V=面值M(市场利率)43.小于一年的零息债券内在价值V=面值M(到期时间市场利率)44.固定利率债券内在价值V=每期利息市场利率+每期利息(市场利率)+…+每期利息(市场利率)面值(市场利率)45.统一公债内在价值V=每期利息市场利率统一公债内在价值V=每期利息市场利率+每期利息(市场利率)+…+每期利息(市场利率)46.当期收益率I=年息票利息市债券市场价格47.债券市场价格P=每期支付利息(到期收益率)+债券面值M(到期收益率)时期数48.回购价格=本金*(1+回购时应付的利率回购协议的期限)49.跟踪偏离度=证券组合的真实收益率-基准组合的收益率50.执行缺口=基准组合收益实际组合收益基准组合成本*100%51.显性成本=佣金*100%基准组合成本*实际投资执行比例52.延迟成本=第一交易日收盘价基准价格基准价格*实际投资执行比例53.已实现损失=实际交易价格第一交易日收盘价基准价格*未实现投资比例54.机会成本=第二交易日收盘价基准价格基准价格55.β=投资组合的收益与市场收益的协方差市场收益方差56.β=投资组合与市场收益的相关系数投资组合的标准差市场的标准差57.投资组合p与市场收益的相关系数=投资组合的收益与市场收益的协方差投资组合的标准差市场的标准差*100%58.持股集中度=前十大重仓股投资市值基金股票投资总市值59.基金股票换手率=期间基金股票交易量期间基金平均资产净值60.t期总资产A=t期保本资产的投资+风险资产的投资61.t期风险资产的投资=风险乘数*(t期总资产-t期保本底线)62.资产回报率=期末资产价格期初资产价格*100%期初资产价格*100%63.收入回报率=期间收入期初资产价格64.夏普比率=基金平均收益率平均无风险收益率基金收益率的标准差65.特雷诺比率=基金平均收益率平均无风险收益率系统风险66.詹森=(基金平均收益率-平均无风险收益率)-系统风险*(市场平均收益率-平均无风险收益率詹森=基金平均收益率-【平均无风险收益率+系统风险*(市场平均收益率-平均无风险收益率)】67.信息比率=投资组合收益业绩比较基准收益跟踪误差68.净认购金额=认购金额认购费率69.认购费用=认购金额-净认购金额70.认购份额=净认购金额认购利息基金份额面值*100%71.折(溢)价率=二级市场价格基金份额净值基金份额净值)*100%折(溢)价率=(二级市场价格基金份额净值72.净申购金额=申购金额申购费率73.申购费用=申购金额-净申购金额74.申购份额=净申购金额申购当日基金份额净值75.净申购金额=申购金额-固定金额76.申购份额=净申购金额日申购基金份额净值77.赎回金额=赎回总额-赎回费用赎回金额=赎回总额-赎回费用-后端收费金额78.赎回总额=赎回数量*赎回日基金份额净值79.赎回费用=赎回总额*赎回费率80.ETF基金份额折算比例=当日基金资产净值基金份额总额指数收盘值81.折算后的份额=原持有份额*折算比例82.除权(息)参考价=前收盘价现金红利配股价格股份变动比例股份变动比例83.新行权价格=原行权价格标的证券除权日参考价除权前一日标的证券收盘价新行权价格=原行权价格标的证券除息日参考价除息前一日标的证券收盘价84.新行权比例=原行权比例除权前一日标的证券收盘价标的证券除权日参考价85.基金资产净值=基金资产-基金负债86.基金份额净值=基金资产净值基金总份额87.股票投资占基金资产净值的比例=股票投资基金资产净值88.债券投资占基金资产净值的比例=债券投资基金资产净值89.银行存款等现金类占基金资产净值的比例=现金类资产合计基金资产净值90.某行业投资占股票投资的比例=该行业股票投资市值股票投资总额91.。

基金从业公式精编基金从业人员需要掌握一系列数学和统计学的公式,以便能够进行投资策略分析和风险评估。

下面是一些常用的基金从业公式:1.基本统计指标:- 平均值(Mean):用于计算一组数据的平均数,可表示为总和除以数据个数。

- 中位数(Median):将一组数据按大小排序,取其中间值作为中位数。

- 方差(Variance):衡量数据集合中数据离散程度的平均值,可表示为每个数据与平均值的差值的平方的平均数。

- 标准差(Standard Deviation):方差的平方根,表示数据集合的离散程度。

- 协方差(Covariance):用于衡量两个随机变量之间的线性关系程度。

- 相关系数(Correlation Coefficient):用于衡量两个随机变量之间的相关程度,取值范围为-1到1之间。

2.投资组合理论相关公式:- 预期收益率(Expected Return):计算投资组合的预期收益,考虑不同资产的权重。

- 预期方差(Expected Variance):计算投资组合的预期风险,考虑各资产的权重和协方差矩阵。

- 最小方差组合(Minimum Variance Portfolio):找到在给定风险水平下方差最小的投资组合。

- 有效前沿(Efficient Frontier):根据不同风险水平和预期收益率,找到最佳投资组合。

- 夏普比率(Sharpe Ratio):衡量投资组合的风险调整后的收益率,即超额收益与标准差的比值。

- 特雷诺比率(Treynor Ratio):衡量投资组合的风险调整后的收益率,即超额收益与贝塔系数(Beta)的比值。

- 信息比率(Information Ratio):衡量投资经理的超额收益与跟踪误差之比。

- 活动收益(Active Return):投资组合的超额收益与参考指数之差。

- 信息系数(Information Coefficient):衡量投资经理与参考指数之间的相关程度。

1.杜邦恒等式的公式评价企业的盈利能力时,我们最常用到的是净资产收益率,回顾净资产收益率的定义:净资产收益率 =净利润/所有者权益=(净利润/总资产)×(总资产/所有者权益)=资产收益率×权益乘数基金从业考试于是,我们将净资产收益率分解成了资产收益率与权益乘数的乘积。

进一步,资产收益率=净利润/总资产=(净利润/销售收入)×(销售收入/总资产)=销售利润率×总资产周转率资产收益率可以分解成销售利润率与总资产周转率的乘积。

于是我们得到著名的杜邦恒等式:净资产收益率=销售利润率×总资产周转率×权益乘数通过杜邦恒等式,我们可以看到一家企业的盈利能力综合取决于企业的销售利润率、使用资产的效率和企业的财务杠杆。

2.现值与贴现(1) 现值现在值即现值,是指将来货币金额的现在价值。

俗称“本金”。

通常记作PV。

由终值的一般计算公式转换为求PV,得一次性支付的现值计算公式为:(2)贴现将未来某时点资金的价值折算为现在时点的价值称为贴现。

因此,在现值计算中,利率i也被称为贴现率。

基金考试报名3.债券的种类按发行主体分:政府债券、金融债券、公司债券按偿还期限分:短期债券、中期债券、长期债券按债券持有人收益方式分:固定利率债券、浮动利率债券、累进利率债券、免税债券按计息与付息方式分:息票债券与贴现债券按嵌入的条款分:可赎回债券、可回售债券、可转换债券、通货膨胀联结债券、结构化债券按交易方式分:(1)银行间债券交易市场的交易品种:现券交易、质押式回购、买断式回购、远期交易、债券借贷;(2)交易所债券市场的交易品种:现券交易、质押式回购、融资融券:(3)商业银行柜台市场的交易品种:现券交易4.债券当期收益率与到期收益率之间的关系(1)债券市场价格越接近债券面值,期限越长,则其当期收益率就越接近到期收益率。

(2)债券市场价格越偏离债券面值,期限越短,则当期收益率就越偏离到期收益率。

《基金基础知识》公式速记1. 流动性比率分析流动比率=流动资产/流动负债速动比率=(流动资产-存货)/流动负债例 1:某企业 2014 年的流动资产为 50 亿元,其中存货 20 亿元,偿付的各类短期债务 40 亿元,该企业流动比率和速动比率分别为:流动比率=流动资产/流动负债=50/40=1.25速动比率=(流动资产-存货)/流动负债=(50-20)/40=0.752. 财务杠杆比率分析资产负债率=负债/资产权益乘数=资产/所有者权益=1/(1-资产负债率)负债权益比=负债/所有者权益=资产负债率/(1-资产负债率)利息倍数=EBIT(息税前利润)/利息例 2:某公司总资产为 1000 万元,总资本为 800,其中有 200 万元是负债,那么该公司的资产负债率、权益乘数、负债权益比分别为:资产负债率=负债/资产=200/1000=20%权益乘数=资产/所有者权益=1000/800=125%负债权益比=负债/所有者权益=200/800=25%例3:某公司2015 年度部分财务报表资料如下:本年度公司销售收入7000 万元,销售成本 6000万元,利息费用 400 万元,所得税 200 万元,净利润 400 万元。

则该公司 2015 年度的利息保障倍数为:利息倍数=息税前利润/利息=(净利润+所得税+利息费用)/利息=(400+200+400)/400=2.53. 营运效率比率分析存货周转率=年销售成本/年均存货存货周转天数=365 天/存货周转率应收账款周转率=年销售收入/年均应收账款应收账款周转天数=365 天/应收账款周转率总资产周转率=年销售收入/年均总资产例 4:某企业期初存货 200 万元,期末存货 300 万元,本期产品销售收入为 1500 万元,本期产品销售成本为 1000 万元,则该企业存货周转率和存货周转天数分别为:存货周转率=年销售成本/年均存货= 1 000/[ (200 +300)/2] =4存货周转天数=365 天/存货周转率=365/4=91.3(天)例 5:某公司 2015 年度部分财务报表资料如下:应收账款年初 1170 万元,年末 1350 万元;存货年初 720 万元,年末 980 万元;总资产年初3800 万元,年末 3800 万元。

基金从业计算公式

1.估值计算公式

(1)单位净值(Net Asset Value,NAV)的计算公式:

NAV=(基金资产总值-基金负债总额)/基金份额总数

其中,基金资产总值为基金的市值总和,基金负债总额为基金的负债总和,基金份额总数为基金的总份额数量。

2.收益率计算公式

(1)单期收益率的计算公式:

单期收益率=(期末净值-期初净值)/期初净值

(2)累计收益率的计算公式:

累计收益率=(期末净值-期初净值)/期初净值×100%

其中,期末净值为一些时间段(如一年)结束时的净值,期初净值为该时间段开始时的净值。

3.投资组合计算公式

(1)投资组合市场价值(Market value)的计算公式:

市场价值=持仓数量×持仓单价

(2)投资组合市值总和的计算公式:

市值总和=持仓一市场价值+持仓二市场价值+…+持仓n市场价值

(3)投资组合权重(Weight)的计算公式:

权重=持仓市值/总市值

(4)投资组合收益的计算公式:

投资组合收益=资产收益1×权重1+资产收益2×权重2+…+资产收益

n×权重n

(5)投资组合平均收益率的计算公式:

平均收益率=∑(个股收益率×权重)

除了上述的计算公式外,基金从业计算还涉及到很多其他方面的计算,如基金费用的计算、基金风险指标的计算等。

在实际应用过程中,也会根

据具体的情况和需求进行相应的计算。

总结起来,基金从业计算公式是从业人员运用以评估基金的价值、计

算基金的收益和风险等方面的数学公式和方法,通过这些计算公式可以更

好地了解基金的状况和表现,为基金从业人员的决策提供依据。

基金从业考试常考计算题总结科目一:基金法律法规、职业道德与业务规范(一)基金认购/申购计算☆☆☆净认购金额=认购金额/(1+认购费率)认购费用=认购金额-净认购金额认购份额=(净认购金额+认购利息)/基金份额面值【例题】小明用10000元认购A基金,认购费率为1.5%,认购期间产生5元利息,其中基金份额面值为1元,求认购费用和认购成功后的份额。

【解析】净认购金额=认购金额/(1+认购费率)=10000/(1+1.5%)=9852.2元,认购费用=认购金额-净认购金额=10000-9852.2=147.8元,认购份额=(净认购金额+认购利息)/基金份额面值=(9852.2+5)/1=9857.2元。

(二)基金赎回计算☆☆☆赎回金额=赎回当日份额净值×赎回份额赎回费用=赎回金额×赎回费用赎回到账=赎回金额-赎回费用【例题】小明赎回10000份基金份额,赎回当日份额净值为1.4元,赎回费率为1.5%,那么到账金额为多少?【解析】赎回金额=赎回当日份额净值×赎回份额=1.4×10000=14000元,赎回费用=赎回金额×赎回费用=14000×1.5%=210元,赎回到账=赎回金额-赎回费用=14000-210=13790元。

(三)基金份额资产计算基金资产净值=基金资产-基金负债基金份额净值=基金资产净值/基金份额【例题】一个基金持有A股票30万股,每股10元;持有B股票10万股;每股15元;同时有银行贷款100万,基金一共发行200万份,则基金净值和份额净值风别为多少?【解析】基金资产=30万股×10元+10万股×15元=450万元,基金资产净值=基金资产-基金负债=450万元-100万元=350万元,基金份额净值=基金资产净值/基金份额=350万元/200万股=1.75元。

(四)巨额赎回的判定(赎回-申购)+(转出-转入)≥10% 即构成巨额赎回。

基金从业人员公式(二)基金从业人员公式作为一名资深的创作者,我将为您列举有关基金从业人员的几个相关公式,并给出相应的解释说明。

1. 管理规模公式管理规模(AUM)= 累计募集资金 - 已归还投资者本金这个公式用于计算基金的管理规模。

管理规模是指基金管理公司实际管理的资金数量。

通过减去已归还投资者本金,我们可以得到当前基金的实际管理规模。

举例:假设一个基金募集了1亿元资金,但已归还投资者本金5000万元,则该基金的管理规模为5000万元。

2. 投资收益率公式投资收益率(ROI)=(投资回报 - 投资成本)/ 投资成本 * 100% 这个公式用于计算基金的投资收益率。

投资收益率是指投资所获得的回报与投资成本之间的比率。

举例:一个基金的投资成本为1000万元,投资期限为3年,最终获得的投资回报为1200万元。

根据公式计算,该基金的投资收益率为(1200 - 1000)/ 1000 * 100% = 20%。

3. 夏普比率公式夏普比率 = (投资组合平均收益率 - 无风险利率)/ 投资组合波动率夏普比率是用于评估基金经理的风险调整后的超额收益能力的指标。

它衡量了单位总风险所获得的超额回报。

举例:一个基金的投资组合平均收益率为15%,无风险利率为5%,投资组合的波动率为10%。

根据公式计算,该基金的夏普比率为(15% - 5%)/ 10% = 1。

4. 盈亏比公式盈亏比 = 盈利总额 / 亏损总额盈亏比是用于衡量投资者在投资过程中获得盈利和亏损的比例。

举例:一个基金的盈利总额为500万元,亏损总额为200万元。

根据公式计算,该基金的盈亏比为500万元 / 200万元 = 。

5. 资产配置比例公式资产配置比例 = 某项资产市值 / 总资产市值 * 100%资产配置比例是指某项资产的市值在总资产市值中所占的比例。

它用于衡量不同资产在投资组合中的权重。

举例:一个基金的总资产市值为1亿元,其中股票资产市值为8000万元。

六、投资管理基础a) 三大报表1.资产负债表(balance sheet)称为企业的“第一会计报表”。

资产负债表报告了企业在某一时点的资产、负债和所有者权益的状况, 报告时点通常为会计季末、半年末或会计年末。

资产负债表反映了企业在特定时点的财务状况, 是企业经营管理活动结果的集中体现。

通过分析企业的资产负债表, 能够揭示出企业资产要素的信息、长期或短期偿还债务能力、资本结构是否合理、企业经营稳健与否或经营风险的大小以及股东权益结构状况等。

资产=负债+所有者权益2.利润表(income statement), 亦称损益表, 反映一定时期(如一个会计季度或会计年度)的总体经营成果, 揭示企业财务状况发生变动的直接原因。

利润表是一个动态报告, 它展示企业的损益账目, 反映企业在一定时间的业务经营状况, 直接明了地揭示企业获取利润能力以及经营趋势。

3.现金流量表(cas.flo.statement)也叫账务状况变动表,所表达的是在特定会计期间内,企业的现金(包含现金等价物)的增减变动等情形。

该表不是以权责发生制为基础编制的,而是根据收付实现制(即实际现金流量和现金流出)为基础编制的。

b) 资产、负债和权益1.资产部分表示企业所拥有的或掌握的, 以及被其他企业所欠的各种资源或财产。

2.负债表示企业所应支付的所有债务。

3.所有者权益又称股东权益或净资产,是指企业总资产中扣除负债所余下的部分,表示企业的资产净值,即在清偿各种债务以后,企业股东所拥有的资产价值。

所有者权益包括以下四部分:一是股本,即按照面值计算的股本金。

二是资本公积,包括股票发行溢价、法定财产重估增值、接受捐赠资产、政府专项拨款转入等。

三是盈余公积,又分为法定盈余公积和任意盈余公积。

四是未分配利润,指企业留待以后年度分配的利润或待分配利润c) 利润和净现金流利润=营业收入-生产性费用、销售费用和其他费用净利润=息税前利润(earnings before interest and tax, EBIT)减去利息费用和税费净现金流(NCF)=经营活动产生的现金流量(CFO)+投资活动产生的现金流量(CFI)+筹资(也称融资)活动产生的现金流量(CFF)d) 财务报表分析财务报表分析是指通过对企业财务报表相关财务数据进行解析, 挖掘企业经营和发展的相关信息, 从而为评估企业的经营业绩和财务状况提供帮助。

基金从业《私募股权》计算公式汇总基金从业《私募股权投资基础知识》计算题公式大全(1)简单价值等式企业价值+现金=股权价值+债务;企业价值=股权价值+净债务等式中,债券只包括要支付利息的负债(如银行贷款),不包括不用支付利息的负债(如应付账款)。

“现金”是指不用投入到公司运营中的多余现金,即货币资金总额中扣除用于日常经营所需的现金后剩下的余额。

(2)一般价值等式企业价值是指公司拥有的核心资产运营所产生的价值。

核心资产对应的是主营业务。

一般价值等式为:企业价值+非核心资产价值+现金=债务+少数股东权益+归属于母公司股东的股权价值(3)市盈率:市盈率倍数=股权价值÷净利润,或,市盈率倍数=每股价值÷每股收益股权价值=净利润×市盈率倍数,每股价值=每股收益×市盈率倍数注意:使用市盈率倍数法估值时,需关注盈利数据所属期间。

对盈利数据,有三种选择:(1)最近一个完整会计年度的历史数据;(2)最近十二个月的数据;(3)预测年度的盈利数据。

如,某股权投资基金拟投资甲公司,甲公司的管理层承诺投资当年的净利润为2亿元,按投资当年的净利润的15倍市盈率进行投资后估值,则甲公司的估值计算如下:甲公司投资后价值=2×15=30(亿元)如甲公司拟融资3亿元,则新进投资者所占股权比例=3/30×100%=10%。

(4)市净率倍数=股权价值÷净资产,市净率倍数=每股价值÷每股净资产股权价值=净资产×市净率倍数,每股价值=每股净资产×市净率倍数市净率倍数法适用于资产流动性较高的金融机构,因为这类企业的净资产账面价值更加接近市场价值。

例如,银行业的估值通常会用市净率倍数法。

如,某股权投资基金拟投资乙资产管理公司20亿元。

截至完成投资的节点,乙公司的净资产为100 亿元,按投资基准时点的3倍市净率进行投资后估值,则乙公司的估值计算如下:B公司的估值=100×3=300亿元;股权投资基金此轮财务投资占股比例=20/300×100%=6.7% (5)市销率倍数=股权价值÷销售收入,市销率倍数=每股价值÷每股销售收入股权价值=销售收入×市销率倍数,每股价值=每股销售收入×市销率倍数(6)企业价值/息税折旧摊销前利润倍数法扣除利息费用、税、折旧和摊销之前的利润称为息税折旧摊销前利润。

基金从业之《证券投资基金基础知识》知识点记忆第一部分重点公式记忆1.(P137)资产=负债+所有者权益2.(P140)NCF(净现金流)=CFO+CFI+CFF3.(P144)流动性比率:(1)流动比率=流动资产/流动负债(2)速动比率=(流动资产-存货)/流动负债4.(P145)财务杠杆比率:(1)资产负债率=负债/资产(2)权益乘数=资产/所有者权益权益乘数=1/(1-资产负债率)负债权益比=负债/所有者权益负债权益比=资产负债率/(1-资产负债率)(3)利息倍数=EBIT(息税前利润)/利息5.(P146)营运效率比率:(1)存货周转率=年销售成本/年均存货存货周转天数=365天/存货周转率(2)应收账款周转率=销售收入/年均应收账款应收账款天数=365天/应收账款周转率(3)总资产周转率=年销售收入/年均总资产6.(P147)盈利能力负债率:(1)销售利润率(ROS)=净利润/销售收入(2)资产收益率(ROA)=净利润/总资产(3)净资产收益率(ROE)=净资产/所有者权益7.(P147)杜邦公式:(1)净资产收益率=净利润/所有者权益=(净利润/总资产)×(总资产/所有者权益) =资产资产收益率×权益乘数(2)资产收益率=净利润/总资产=(净利润/销售收入)×(销售收入/总资产)=销售利润率×总资产周转率(3)净资产收益率=销售利润率×总资产周转率×权益乘数8.(P150)内现金流量的代数和,即:净现金流量=现金流入-现金流出9.(P151)第n 期期末终值计算公式为:FV=PV×(1+i)n 现值计算公式为:PV =FV/(1+i)n(FV 表示终值,即在第n 年年末的货币终值;n 表示年限;i 表示年利率;PV 表示本金或现值。

)10.(P151)名义利率和实际利率的区别 (费雪方程式):ir=in-P(in 为名义利率;ir 为实际利率;p 为通货膨胀率。

基金从业公式汇总

1.资产=负债+所有者权益

2.所有者权益=股本+资本公积+盈余公积+未分配利润

3.利润=收入-成本-费用

4.净利润=税前利润-所得税

5.净现金流=经营活动现金流+投资活动现金流+筹资活动现金流

6.流动比率=流动资产/流动负债

7.速动比率=(流动资产-存货)/流动负债

8.流动资产=现金及现金等价物+应收票据+应收账款+存货,流动负债=短期借款+应付票据+应付账款。

9.资产负债率=负债/资产

10.权益乘数(杠杆比率)=资产/所有者权益=1/(1-资产负债率)

11.负债权益比=负债/所有者权益

12.存货周转率=年销售成本/平均存货

13.存货周转天数=365/存货周转率

14.应收账款周转率=销售收入/年均应收账款

15.应收账款周转天数=365/应收账款周转率

16.总资产周转率=年销售收入/年均总资产

17.销售利润率=净利润/销售收入

18.净资产收益率=净利润/所有者权益=净利润/总资产*总资产/所有者权益=资产收益率*权益乘数=销售利润率*总资产周转率*权益乘数

19.期末终值FV=期初投入现值PV*(1+年利率i)n次方

20.期初投入现值PV=期末终值FV/(1+年利率i)n次方

21.实际利率=名义利率-通货膨胀率

22.单利利息=本金PV*年利率i*计息时间t

23.单利终值FV=本金PV*(1+年利率i*计息时间t)

24.复利现值PV=终值FV/(1+年利率i)n次方=终值FV*(1+年利率i)负n次方

25.远期利率计算:(1+S2)2次方=(1+S1)(1+f)

26.转换价格=可转换债券面值/转换比例

27.转换比例=可转换债券面值/转换价格

28.可转换债券价值=纯粹债券价值+转换权利价值

29.认股权证内在价值=Max{(普通股市价-行权价格)*行权比例,0}

30.风险资产期望收益率=无风险资产收益率+风险溢价31.GDP=消费C+投资I+净出口(X-M)+政府支出G

32.市盈率(P/E)=每股市价/每股收益(年化)

33.市净率(P/B)=每股市价pt/每股账面价值年末估计值

34.当期收益率=年息票利息C/市债券市场价格P

35.

36.回购价格=本金*(1+回购时应付的利率*回购协议的期限/360)

37.跟踪偏离度=证券组合的真实收益率-基准组合的收益率

38.资产回报率=【(期末资产价格-期初资产价格)/期初资产价格】*100%

39.收入回报率=(期间收入/期初资产价格)*100%

40.信息比率=(投资组合收益-业绩比较基准收益)/跟踪误差

41.折(溢)价率=(二级市场价格-基金份额净值)/基金份额净值*100%折(溢)价率=【(二级市场价格/基金份额净值)-1】*100%

42.净申购金额=申购金额/1+申购费率

43.申购份额=净申购金额/申购当日基金份额净值

44.赎回金额=赎回总额-赎回费用

45.赎回费用=赎回总额*赎回费率

46.除权(息)参考价=(前收盘价-现金红利+配股价格*股份变动比例)/1+股份变动比例

47.基金资产净值=基金资产-基金负债

48.基金份额净值=基金资产净值/基金总份额

三个比率

1.特雷诺比率=(基金平均收益率−平均无风险收益率)/贝塔系数

2.夏普比率=基金平均超额收益(风险溢价)/标准差=(基金平均收益率−平均无风险收益率)/标准差

注:特雷诺比率与夏普比率分子相似,两者的区别在于特雷诺比率使用的是系统风险,而夏普比率则对全部风险进行了调整。

夏普比率表示的是单位总风险下的超额回报率。

夏普比率数值越大,代表单位风险超额回报率越高,基金业绩越好。

特雷诺比率表示的是单位系统风险下的超额收益率。

3.詹森α=基金平均收益率-[无风险收益率+系统风险*(市场平均收益率-平均无风险收益率)]

注:詹森α衡量的是基金组合收益中超过资本资产定价模型预测值的那一部分超额收益。

若α=0,则说明基金组合的收益率与处于相同风险水平的被动组合的收益率不存在显

著差异。

当α>0时,说明基金表现要优于市场指数表现;

当α<0时,说明基金表现要弱于市场指数的表现。