财务管理第八章

- 格式:ppt

- 大小:223.58 KB

- 文档页数:41

中级财务管理第八章摘要:一、第八章概述二、第八章的学习目标三、第八章的主要内容1.投资决策的基本原则2.投资决策的一般流程3.投资决策的方法4.投资决策的风险分析四、第八章的学习方法和技巧五、第八章在实际工作中的应用六、第八章的总结与展望正文:【第八章概述】本章主要讲述了中级财务管理中的投资决策相关知识,包括投资决策的基本原则、一般流程、方法以及风险分析等内容,旨在帮助读者更好地进行投资决策,提高投资效益。

【第八章的学习目标】通过本章的学习,读者应掌握投资决策的基本原则,了解投资决策的一般流程,学会运用投资决策的方法,并能进行投资决策的风险分析。

【第八章的主要内容】1.【投资决策的基本原则】投资决策的基本原则主要包括:效益原则、风险原则、持续性原则和公平原则。

2.【投资决策的一般流程】投资决策的一般流程包括:确定投资目标、收集和分析投资信息、制定投资方案、评估和选择投资方案、实施投资方案和投资方案的跟踪与调整。

3.【投资决策的方法】投资决策的方法主要包括:经验判断法、财务分析法和定量分析法。

4.【投资决策的风险分析】投资决策的风险分析主要包括:市场风险、信用风险、操作风险和合规风险等。

【第八章的学习方法和技巧】1.结合实例理解投资决策的基本原则和流程。

2.多做练习题,提高运用投资决策方法的能力。

3.结合实际案例进行风险分析,提高风险意识。

【第八章在实际工作中的应用】投资决策是企业财务管理中的重要环节,正确进行投资决策可以帮助企业实现经济效益的最大化,提高市场竞争力。

【第八章的总结与展望】通过本章的学习,我们掌握了投资决策的基本原则和流程,学会了投资决策的方法,并能够进行投资决策的风险分析。

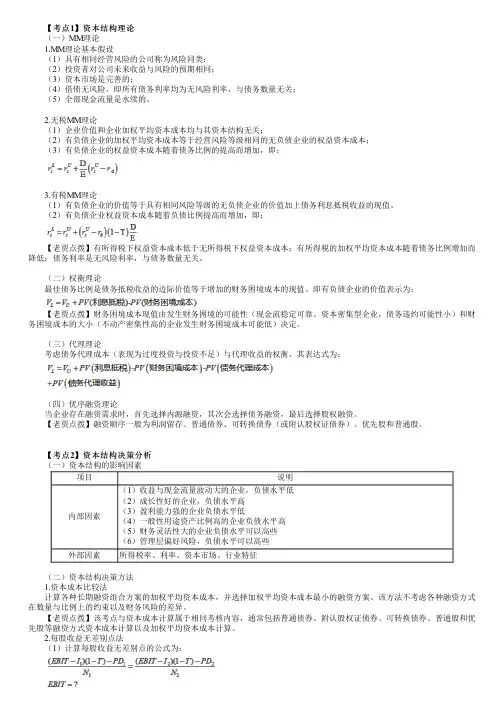

【考点1】资本结构理论(一)MM 理论1.MM 理论基本假设(1)具有相同经营风险的公司称为风险同类;(2)投资者对公司未来收益与风险的预期相同;(3)资本市场是完善的;(4)借债无风险,即所有债务利率均为无风险利率,与债务数量无关;(5)全部现金流量是永续的。

2.无税MM 理论(1)企业价值和企业加权平均资本成本均与其资本结构无关;(2)有负债企业的加权平均资本成本等于经营风险等级相同的无负债企业的权益资本成本;(3)有负债企业的权益资本成本随着债务比例的提高而增加,即:3.有税MM 理论(1)有负债企业的价值等于具有相同风险等级的无负债企业的价值加上债务利息抵税收益的现值。

(2)有负债企业权益资本成本随着负债比例提高而增加,即: 【老贾点拨】有所得税下权益资本成本低于无所得税下权益资本成本;有所得税的加权平均资本成本随着债务比例增加而降低;债务利率是无风险利率,与债务数量无关。

(二)权衡理论最佳债务比例是债务抵税收益的边际价值等于增加的财务困境成本的现值。

即有负债企业的价值表示为: 【老贾点拨】财务困境成本现值由发生财务困境的可能性(现金流稳定可靠、资本密集型企业,债务违约可能性小)和财务困境成本的大小(不动产密集性高的企业发生财务困境成本可能低)决定。

(三)代理理论考虑债务代理成本(表现为过度投资与投资不足)与代理收益的权衡。

其表达式为:(四)优序融资理论当企业存在融资需求时,首先选择内源融资,其次会选择债务融资,最后选择股权融资。

【老贾点拨】融资顺序一般为利润留存、普通债券、可转换债券(或附认股权证债券)、优先股和普通股。

【考点2】资本结构决策分析(一)资本结构的影响因素项目说明内部因素(1)收益与现金流量波动大的企业,负债水平低(2)成长性好的企业,负债水平高(3)盈利能力强的企业负债水平低(4)一般性用途资产比例高的企业负债水平高(5)财务灵活性大的企业负债水平可以高些(6)管理层偏好风险,负债水平可以高些外部因素所得税率、利率、资本市场、行业特征(二)资本结构决策方法1.资本成本比较法 计算各种长期融资组合方案的加权平均资本成本,并选择加权平均资本成本最小的融资方案。

第八章财务分析与评价一、财务分析的内容:1.偿债能力2.营运能力3.获利能力4.发展能力(其中1-4项经营者全部关心)5.综合能力二、财务分析的意义:1.可以判断企业的财务能力2.可以评价和考核企业的经营业绩,揭示财务活动存在的问题3.可以挖掘企业潜力,寻求提高企业经营管理水平和经济效益的途径4.可以评价企业的发展趋势三、财务分析的方法:1.比较分析法⑴重要财务指标的比较①定基动态比率=分析期/固定基期②环比动态比率=分析期/前期⑵会计报表的比较:资产负债表、利润表、现金流量表⑶会计报表项目的比较2.比率分析法:⑴构成比率:又称结构比率,某组成部分占总体,例:流动资产占资产总额的比率⑵效率比率:投入与产出的关系,一般涉及利润的均为效率比率,例如营业利润率、成本费用利润率⑶相关比率:是以某个项目和与其相关但不同的项目加以对比所得比率,例流动比率3.因素分析法:⑴连环替代法⑵差额分析法四、比较分析法的定义和注意问题1.比较分析法是通过对比两期或连续数期财务报告中的相同指标,确定其增减变动的方向数额和幅度,来说明企业财务状况或经营成果的变动趋势的一种方法。

例如,某企业2000年净利润为100万元,2008年为500万元,2009年为600万元,计算定基动态比率和环比动态比率定基动态比率 =600/100*100%=600%环比动态比率=600/500*100%=120%2.采用比较分析法应注意:①用于进行对比的各个时期的指标,在计算口径上必须一致②剔除偶发性项目的影响③应运用例外原则五、采用比率分析法应注意的问题:1.对比项目的相关性(比率指标的分子分母必须有相关性)2.对比口径的一致性(分子分母必须在计算时间、范围等方面保持一致)3.衡量标准的科学性。

六、连环替代法的举例应用:例:某企业去年12月31日的流动资产为1480万元,流动负债为580万元,长期负债为5400万元,所有者权益总额为4200万元,该企业去年的营业收入为5000万元,营业净利率为10%,总资产周转次数为1.2次,按照平均数计算的权益乘数为2.4,净利润的80%分配给投资者,预计今年营业收入比上年增长20%,为此需要增加固定资产200万元,增加无形资产100万元,根据有关情况分析,企业流动资产项目和流动负债项目将随营业收入同比例增减,假定该企业今年的营业净利率和股利支付率与上年保持一致,该年度长期借款不发生变化,今年企业需要增加对外筹集的资金由投资者增加投入解决。