000651格力电器:2020年第三季度报告正文

- 格式:pdf

- 大小:307.54 KB

- 文档页数:11

格力电器2020年三季度现金流量报告

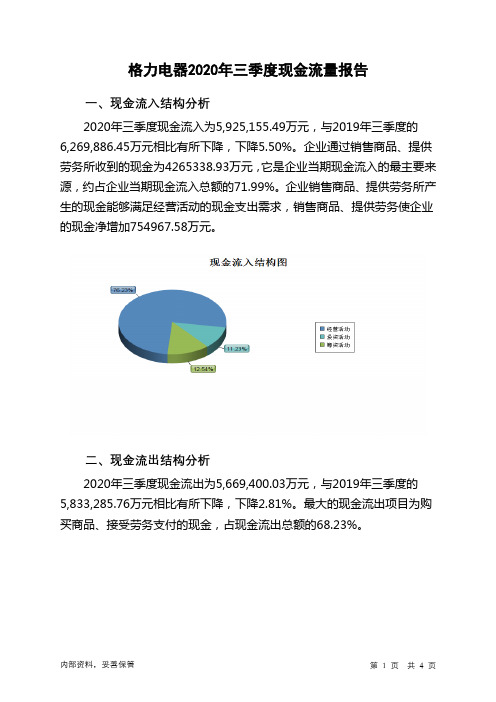

一、现金流入结构分析

2020年三季度现金流入为5,925,155.49万元,与2019年三季度的6,269,886.45万元相比有所下降,下降5.50%。

企业通过销售商品、提供劳务所收到的现金为4265338.93万元,它是企业当期现金流入的最主要来源,约占企业当期现金流入总额的71.99%。

企业销售商品、提供劳务所产生的现金能够满足经营活动的现金支出需求,销售商品、提供劳务使企业的现金净增加754967.58万元。

二、现金流出结构分析

2020年三季度现金流出为5,669,400.03万元,与2019年三季度的5,833,285.76万元相比有所下降,下降2.81%。

最大的现金流出项目为购买商品、接受劳务支付的现金,占现金流出总额的68.23%。

内部资料,妥善保管第1 页共4 页。

格力电器2020年三季度财务分析综合报告一、实现利润分析2020年三季度利润总额为874,749.5万元,与2019年三季度的1,023,242.7万元相比有较大幅度下降,下降14.51%。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

在营业收入下降的同时利润大幅度下降,经营业务开展得很不理想。

二、成本费用分析2020年三季度营业成本为4,164,770.95万元,与2019年三季度的4,116,230.15万元相比有所增长,增长1.18%。

2020年三季度销售费用为488,138.41万元,与2019年三季度的475,062.91万元相比有所增长,增长2.75%。

从销售费用占销售收入比例变化情况来看,2020年三季度尽管企业销售费用有所增长,但营业收入却有所下降,表明企业销售活动开展得不太理想。

2020年三季度管理费用为98,675.5万元,与2019年三季度的102,991.46万元相比有所下降,下降4.19%。

2020年三季度管理费用占营业收入的比例为1.75%,与2019年三季度的1.73%相比变化不大。

但企业经营业务的盈利水平出现较大幅度下降,应当关注其他成本费用增长情况。

本期财务费用为-32,504.44万元。

三、资产结构分析2020年三季度企业不合理资金占用项目较少,资产的盈力能力较强,资产结构合理。

2020年三季度应收账款出现过快增长。

从流动资产与收入变化情况来看,流动资产下降快于营业收入下降,与2019年三季度相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,格力电器2020年三季度是有现金支付能力的,其现金支付能力为9,498,945.26万元。

企业财务费用小于0或缺乏利息支出数据,无法进行负债经营风险判断。

内部资料,妥善保管第1 页共3 页。

第1篇一、引言格力电器(股票代码:000651)是中国家电行业的领军企业,主要从事空调、暖通设备、生活电器、中央空调等产品的研发、生产和销售。

近年来,随着我国经济的持续增长和消费水平的不断提高,格力电器在市场竞争中占据了一定的优势。

本文将对格力电器近两年的财务报告进行分析,以揭示其经营状况和财务风险。

二、格力电器近两年财务报告概况1. 2019年财务报告2019年,格力电器实现营业收入2010.15亿元,同比增长8.54%;归属于上市公司股东的净利润为255.11亿元,同比增长16.97%。

其中,空调业务收入占比最高,达到88.64%。

2. 2020年财务报告2020年,格力电器实现营业收入1981.15亿元,同比增长-1.89%;归属于上市公司股东的净利润为246.72亿元,同比增长-4.01%。

尽管营业收入出现下滑,但格力电器在面临新冠疫情等不利因素影响下,仍保持了良好的盈利能力。

三、格力电器近两年财务报告分析1. 盈利能力分析(1)毛利率分析2019年,格力电器毛利率为22.25%,较2018年上升0.36个百分点;2020年,毛利率为21.19%,较2019年下降1.06个百分点。

毛利率的下降主要受到原材料价格上涨、市场竞争加剧等因素的影响。

(2)净利率分析2019年,格力电器净利率为12.64%,较2018年上升0.64个百分点;2020年,净利率为12.43%,较2019年下降0.21个百分点。

尽管净利率略有下降,但总体保持稳定,显示出格力电器较强的盈利能力。

2. 运营能力分析(1)存货周转率分析2019年,格力电器存货周转率为5.01次,较2018年上升0.54次;2020年,存货周转率为4.86次,较2019年下降0.15次。

存货周转率的下降表明格力电器存货管理能力有所下降,可能存在一定的库存风险。

(2)应收账款周转率分析2019年,格力电器应收账款周转率为6.15次,较2018年下降0.01次;2020年,应收账款周转率为6.10次,较2019年下降0.05次。

格力电器2020年三季度风险分析详细报告

一、负债规模测算

1.短期资金需求

该企业经营活动不缺少资金,不需要从银行借款,不但不需要,而且可以提供4,369,729.88万元的资金供长期使用。

2.长期资金需求

该企业长期投融资活动不存在资金缺口,并且可以提供4,793,758.99万元的营运资本。

3.总资金需求

该企业资金富裕,富裕9,163,488.86万元,维持目前经营活动正常运转不需要从银行借款。

4.短期负债规模

根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为11,307,587.34万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期贷款规模是14,254,185.68万元,实际已经取得的短期带息负债为3,703,095.21万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为12,780,886.51万元,企业有能力在3年之内偿还的贷款总规模为13,517,536.1万元,在5年之内偿还的贷款总规模为

14,990,835.27万元,当前实际的带息负债合计为3,861,026.57万元。

二、资金链监控

1.会不会发生资金链断裂

从当前盈利水平和财务状况来看,该企业不存在资金缺口。

如果当前盈利水平保持不变,该在未来一个分析期内有能力偿还全部有息负债。

负

内部资料,妥善保管第1 页共4 页。

格力电器2020年财务状况报告一、资产构成1、资产构成基本情况格力电器2020年资产总额为27,921,792.36万元,其中流动资产为21,363,298.72万元,主要以货币资金、存货、其他流动资产为主,分别占流动资产的63.85%、13.05%和7.31%。

非流动资产为6,558,493.65万元,主要以固定资产、递延所得税资产、长期股权投资为主,分别占非流动资产的28.94%、17.61%和12.38%。

资产构成表(万元)7 1 2长期股权投资225,073.25 0.90706,418.622.50811,984.112.912、流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的64.03%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

流动资产构成表(万元)项目名称2018年2019年2020年数值百分比(%) 数值百分比(%) 数值百分比(%)流动资产19,971,094.88 100.00 21,336,404.1100.00 21,363,298.72100.00货币资金11,307,903.04 56.62 12,540,071.5358.77 13,641,314.3963.85存货2,001,151.82 10.02 2,408,485.4111.29 2,787,950.5213.05其他流动资产1,711,092.12 8.57 2,309,114.4210.82 1,561,730.197.31应收账款769,965.9 3.86 3.99 4.093、资产的增减变化2020年总资产为27,921,792.36万元,与2019年的28,297,215.74万元相比有所下降,下降1.33%。

4、资产的增减变化原因以下项目的变动使资产总额增加:固定资产增加1,898,348.51万元,货币资金增加1,101,242.86万元,在建工程增加401,608.27万元,存货增加379,465.11万元,长期股权投资增加105,565.49万元,预付款项增加73,359.14万元,无形资产增加57,274.77万元,应收账款增加22,489.64万元,其他应收款增加14,733.85万元,固定资产清理增加704万元,长期待摊费用增加584.98万元,共计增加4,055,376.62万元;以下项目的变动使资产总额减少:投资性房地产减少3,522.78万元,商誉减少12,401.67万元,其他非流动资产减少16,021万元,一年内到期的非流动资产减少44,539.77万元,交易性金融资产减少58,438.81万元,递延所得税资产减少99,079.29万元,其他流动资产减少747,384.23万元,共计减少981,387.55万元。

万联证券目录1、行情回顾 ...................................................................... 3 2、行业重要事件 .................................................................. 5 2.1 家电行业 ..................................................................... 5 2.2 白电 ......................................................................... 9 2.3 黑电 ........................................................................ 10 2.4 小家电 ...................................................................... 11 3、上市公司重要公告 ............................................................. 13 4、行业重点数据跟踪 ............................................................. 14 5、投资建议 ..................................................................... 15 6、风险提示 (15)图表1:上周(11月9日-11月13日),家用电器板块下跌0.45%,位列第14 .............. 3 图表2:年初至今,家用电器板块上涨29.83%,位列第9 ................................ 3 图表3:家电行业相关重要指数涨跌情况 . (3)图表4:子板块周涨跌幅(%)情况 ................................................... 4 图表5:子板块PE 估值情况_20201113 ................................................ 4 图表6:家用电器行业上周(11月9日-11月13日)涨幅前15名 ........................ 5 图表7:家用电器行业上周(11月9日-11月13日)涨幅后15名 ........................ 5 图表8:家用电器行业上周(11月9日-11月13日)上市公司重要公告 .................. 13 图表9:国内空调月产量及同比增速 ................................................. 14 图表10:国内冰箱月产量及同比增速 ................................................ 14 图表11:国内洗衣机月产量及同比增速变化 .......................................... 14 图表12:国内电视月产量及同比增速变化 ............................................ 14 图表13:房屋新开工与竣工面积增长情况 ............................................ 14 图表14:国内空调库存量及同比增速变化 .. (14)联证万联证券研究所 第 3 页 共 16 页1、行情回顾家用电器本周下跌0.45%,跑输上证综指0.38pct 。

第1篇一、前言格力电器(股票代码:000651)成立于1991年,总部位于中国广东省珠海市,是一家专注于家用空调、中央空调、生活电器、能源设备等领域的全球领先企业。

经过多年的发展,格力电器已经成为中国乃至全球空调行业的领军企业。

本报告将从财务报表分析、盈利能力分析、偿债能力分析、运营能力分析、发展能力分析等方面对格力电器的财务状况进行全面分析。

二、财务报表分析1. 资产负债表分析(1)资产结构分析截至2022年底,格力电器总资产为6104.36亿元,其中流动资产为2397.06亿元,非流动资产为3707.30亿元。

流动资产占比较高,说明公司短期偿债能力较强。

(2)负债结构分析截至2022年底,格力电器总负债为3457.11亿元,其中流动负债为2193.06亿元,非流动负债为1264.05亿元。

流动负债占比较高,说明公司短期偿债压力较大。

2. 利润表分析(1)营业收入分析2022年,格力电器实现营业收入为1904.88亿元,同比增长9.02%。

其中,家用空调业务收入为1116.06亿元,同比增长5.45%;中央空调业务收入为616.06亿元,同比增长10.06%。

营业收入增长主要得益于国内外市场需求旺盛。

(2)毛利率分析2022年,格力电器毛利率为18.06%,较上年同期提高0.76个百分点。

毛利率的提升主要得益于产品结构优化、成本控制以及市场竞争力的增强。

(3)净利润分析2022年,格力电器实现净利润为262.03亿元,同比增长16.46%。

净利润的增长主要得益于营业收入增长以及成本控制。

三、盈利能力分析(1)毛利率格力电器毛利率近年来呈现稳步上升的趋势,说明公司盈利能力较强。

(2)净利率格力电器净利率近年来呈现波动上升的趋势,说明公司盈利能力不断提升。

2. 盈利能力分析结论格力电器盈利能力较强,主要得益于产品结构优化、成本控制以及市场竞争力的增强。

四、偿债能力分析1. 偿债能力指标分析(1)流动比率截至2022年底,格力电器流动比率为1.09,说明公司短期偿债能力较强。

第1篇一、引言格力电器(股票代码:000651)是中国最大的空调生产企业,也是全球最大的空调制造商之一。

本文将基于格力电器2021年度财务报告附注,对其财务状况、经营成果和现金流量进行分析,以期为投资者提供参考。

二、财务状况分析1. 资产负债表分析(1)资产结构分析截至2021年12月31日,格力电器总资产为2545.74亿元,其中流动资产为1364.21亿元,非流动资产为1181.53亿元。

流动资产中,货币资金、应收账款、存货等占比较高,分别为35.57%、21.75%、14.11%。

这表明格力电器具有较强的短期偿债能力。

(2)负债结构分析截至2021年12月31日,格力电器总负债为1472.14亿元,其中流动负债为925.74亿元,非流动负债为546.40亿元。

流动负债中,短期借款、应付账款、应交税费等占比较高,分别为25.66%、21.75%、14.11%。

这表明格力电器在短期偿债方面压力较小。

(3)所有者权益分析截至2021年12月31日,格力电器所有者权益为1073.60亿元,其中未分配利润为524.70亿元。

这表明格力电器盈利能力较强,股东权益稳定。

2. 利润表分析(1)营业收入分析2021年,格力电器营业收入为2025.78亿元,同比增长10.75%。

这表明格力电器在市场竞争中保持稳定增长。

(2)毛利率分析2021年,格力电器毛利率为22.44%,较上年同期提高0.66个百分点。

这表明格力电器在产品定价和成本控制方面取得一定成效。

(3)净利率分析2021年,格力电器净利率为7.94%,较上年同期提高0.21个百分点。

这表明格力电器盈利能力有所提升。

三、经营成果分析1. 营业收入分析2021年,格力电器营业收入为2025.78亿元,同比增长10.75%。

这主要得益于以下因素:(1)国内市场需求稳定增长:随着我国经济的持续发展,居民消费水平不断提高,空调市场需求稳定增长。

(2)海外市场拓展:格力电器积极拓展海外市场,产品远销全球100多个国家和地区。

珠海格力电器股份有限公司2020年第三季度报告正文证券代码:000651 证券简称:格力电器公告编号:2020-060

珠海格力电器股份有限公司

2020年第三季度报告正文

第一节重要提示

公司董事会、监事会及董事、监事、高级管理人员保证季度报告内容的真实、准确、完整,不存在虚假记载、误导性陈述或重大遗漏,并承担个别和连带的法律责任。

所有董事均已出席了审议本次季报的董事会会议。

公司负责人董明珠、主管会计工作负责人廖建雄及会计机构负责人(会计主管人员)刘炎姿声明:保证季度报告中财务报表的真实、准确、完整。

第二节公司基本情况

一、主要会计数据和财务指标

公司是否需追溯调整或重述以前年度会计数据

□ 是√ 否

非经常性损益项目和金额

√ 适用□ 不适用

单位:元

对公司根据《公开发行证券的公司信息披露解释性公告第1号——非经常性损益》定义界定的非经常性损益项目,以及把《公开发行证券的公司信息披露解释性公告第1号——非经常性损益》中列举的非经常性损益项目界定为经常性损益的项目,应说明原因

□ 适用√ 不适用

公司报告期不存在将根据《公开发行证券的公司信息披露解释性公告第1号——非经常性损益》定义、列举的非经常性损益项目界定为经常性损益的项目的情形。

二、报告期末股东总数及前十名股东持股情况表

1、普通股股东和表决权恢复的优先股股东总数及前10名股东持股情况表

单位:股

公司前10名普通股股东、前10名无限售条件普通股股东在报告期内是否进行约定购回交易□ 是√ 否

公司前10名普通股股东、前10名无限售条件普通股股东在报告期内未进行约定购回交易。

2、优先股股东总数及前10名优先股股东持股情况表

□ 适用√ 不适用

第三节重要事项

一、报告期主要财务数据、财务指标发生变动的情况及原因

√ 适用□ 不适用

单位:元

二、重要事项进展情况及其影响和解决方案的分析说明

□ 适用√ 不适用

股份回购的实施进展情况

√ 适用□ 不适用

本报告期内,公司通过回购专用证券账户以集中竞价方式累计回购公司股份94,184,662股,占公司截至2020年9月30日总股本的1.57%,最高成交价为57.00元/股,最低成交价为53.01元/股,支付的总金额为5,181,586,503.65元(不含交易费用)。

本报告期末至本定期报告披露日,公司未回购股份。

公司回购符合相关法律法规的要求,符合公司既定的回购方案。

采用集中竞价方式减持回购股份的实施进展情况

□ 适用√ 不适用

三、公司实际控制人、股东、关联方、收购人以及公司等承诺相关方在报告期内超期未履行完毕的承诺事项

□ 适用√ 不适用

公司报告期不存在公司实际控制人、股东、关联方、收购人以及公司等承诺相关方在报告期内超期未履行完毕的承诺事项。

四、金融资产投资

1、证券投资情况

√ 适用□ 不适用

单位:元

重要的债券投资

单位:元

2、衍生品投资情况

√ 适用□ 不适用

单位:万元

五、募集资金投资项目进展情况

□ 适用√ 不适用

六、对2020年度经营业绩的预计

预测年初至下一报告期期末的累计净利润可能为亏损或者与上年同期相比发生大幅度变动的警示及原因说明

□ 适用√ 不适用

七、日常经营重大合同

□ 适用√ 不适用

八、委托理财

√ 适用□ 不适用

单位:万元

珠海格力电器股份有限公司2020年第三季度报告正文

单项金额重大或安全性较低、流动性较差、不保本的高风险委托理财具体情况

□ 适用√ 不适用

委托理财出现预期无法收回本金或存在其他可能导致减值的情形

□ 适用√ 不适用

九、违规对外担保情况

□ 适用√ 不适用

公司报告期无违规对外担保情况。

十、控股股东及其关联方对上市公司的非经营性占用资金情况

□ 适用√ 不适用

公司报告期不存在控股股东及其关联方对上市公司的非经营性占用资金。

十一、报告期内接待调研、沟通、采访等活动登记表

√ 适用□ 不适用

珠海格力电器股份有限公司

二〇二〇年十月三十一日

11。