房地产开发项目经济评价案例

- 格式:pdf

- 大小:181.65 KB

- 文档页数:16

房地产开发项目经济评价案例一、项目概况随着北京城市化进程的加快、城市社会经济的发展和产业结构的优化,城市用地功能需作进一步调整。

为此,首都规划建设委员会办公室于1996年1月30日召开第四次联席会议,原则上同意将北京市毛纺厂改造为“毛纺厂居住区”。

该项目拟由北京益华集团房地产开发部负责开发建设。

1本项目总占地面积53.23公顷,其中:公顷,市政代征地7.6公顷。

本项目规划建设用地面积中,目前属北京市第五建筑工程公司使用的有7.652公顷,详见表1所示。

表1 项目用地面积及其分布2.项目现状特点项目用地内的现状建筑主要是厂房、仓库和住宅,将来都要予以拆除,但由于生产水泥制品的需要,以铁路专用线将厂区分为南北两部分,南部为第一期开发,北部为第二期开发,中间铁路线及其南北两侧为第三期开发。

规划范围内有三组拟保留建筑:厂区南侧靠近朝阳北路的住宅楼为毛纺厂新建的宿舍区;规划范围内西北角是一组旧住宅楼,分属毛纺厂和五建公司,目前保留,待将来有条件时再改造;厂区中央靠星项目规划范围以北是石佛营住宅小区,西侧是东八里庄住宅小区,南侧也已建成居住区,东侧隔铁路专用线为仓储区。

铁路专用线以西,本项目周围已形成规模居住区,将厂区改造为住宅区符合规划要求。

3.项目拟建规模按照初步规划方案,毛纺厂居住区由保留建筑和新建建筑两部分组成,其中新建建筑包括高层和多层住宅、非配套公建和配套公建(详见表3)。

建设用地面积456300平方米,总建筑面积912600平方米,总容积率为2.00。

表3 项目拟建规模和建筑面积分配和小区内居民提供服务,其余建筑为多层、高层住宅和配套公建。

其中,部分新建住宅为益华集团其它开发项目提供拆迁安置房,部分住宅为公开销售商品房,所占比例分别为30%和70%。

5.市政工程和基础设施据测算,毛纺厂居住区建成后,对热力、电力、电讯和煤气的需求预测如下:(1)供热小区内将自建锅炉房,负责整个小区的供热。

(2)供电根据《北京毛纺厂住宅区供电可行性咨询报告》,毛纺厂住宅区的能源供应方式采用锅炉房(或热力网)供热,煤气或天然气炊事,集中与分散空调相结合方案,新建住宅和新建公建用电定额分别按25瓦/平方米和50瓦/平方米计算,则该小区用电总计约20000千瓦。

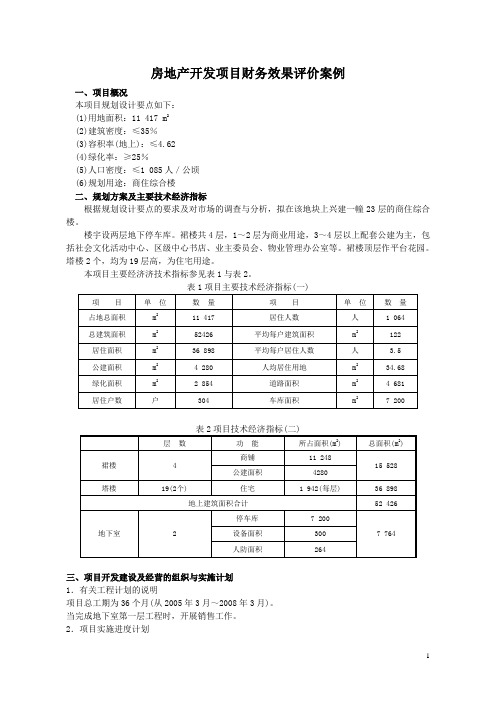

房地产开发项目财务效果评价案例一、项目概况本项目规划设计要点如下:(1)用地面积:11 417 m2(2)建筑密度:≤35%(3)容积率(地上):≤4.62(4)绿化率:≥25%(5)人口密度:≤1 085人/公顷(6)规划用途:商住综合楼二、规划方案及主要技术经济指标根据规划设计要点的要求及对市场的调查与分析,拟在该地块上兴建一幢23层的商住综合楼。

楼宇设两层地下停车库。

裙楼共4层,1~2层为商业用途,3~4层以上配套公建为主,包括社会文化活动中心、区级中心书店、业主委员会、物业管理办公室等。

裙楼顶层作平台花园。

塔楼2个,均为19层高,为住宅用途。

本项目主要经济济技术指标参见表1与表2。

表1项目主要技术经济指标(一)三、项目开发建设及经营的组织与实施计划1.有关工程计划的说明项目总工期为36个月(从2005年3月~2008年3月)。

当完成地下室第一层工程时,开展销售工作。

2.项目实施进度计划项目实施进度计划如表3所示。

表3项目实施进度计划表四、项目财务评价基础数据信算1.项目投资与成本费用的估算(1)土地费用。

①土地使用权出让金。

根据该市国有土地使用权出让金标准,可计算出该地块的土地使用权出让金为6 150万元。

②拆迁补偿安置费:根据拆迁补偿协议,该地块拆迁补偿费为9 000万元。

以上两项合计为:15 150万元。

(2)前期工程费。

本项目的前期工程费如表4所示。

序号项目计算依据金额(万元)1 规划设计费建安工程费×3%330.392 可行性研究费建安工程费×1.5%165.203 水文、地质、勘探费建安工程费×O.5%55.064 通水、通电、通路费建安工程费×2.5%275.335 场地平整费60元/平方米68.50合计894.48(3)建筑安装工程费。

本部分建筑安装工程费主要包括三个方面的内容,即土建部分、设备部分和装饰部分,我们依据单位指标法对这三项内容的费用进行估算,估算结果见表5所示。

某房地产开发项目投资方案经济评价

[内容摘要]对房地产开发项目投资方案进行进行经济计算,得出经济指标,分析评价投资方案

[关键词]房地产投资总成本费用利润内部收益率现金流量

一、项目背景

该项目为某市高新区的待开发用地,建设用地面积为3,0000㎡全属于住宅用途,其中2,8000㎡用于建造多层和小高层商品房住宅楼,余下2000㎡用于绿化、停车场、交通道路以及自然景观等等.根据需要设计多层和小高层商品房住宅楼建筑面积分别为4,0000㎡和6,0000㎡,分别占地1,8000和1,0000平方米,建筑容积率分别为2。

22,6。

建筑总面积为10,0000㎡。

工程竣工后作为该公司的固定资产.

二、经济评价分析

根据计算得出的项目总投资计算表、借款还款付息表、总成本费用表、项目投资现金流量表、项目资本金现金流量表、利润与利润分配表(损益表)计算出以下五项指标:

1、项目投资净现值:38134

2、财务内部收益率所得税前为6%‘所得税后为5%

3、动态投资回收期为5年

4、总投资收益为0。

145

5、资本金利用率=732。

201/20902.5=0.035

从财务投资净现值看所作投资是有升值空间的,但升值空间也很小,没有很大的回报率;由财务内部收益率低于贷款利率所以该方案不可行,同时低于基本收益率;动态的投资回收期也将近5年整,可以说利润空间很小,总投资收益1。

4%,低于资金利用率3.5%。

综合得出建议是,在现有条件下该项目不可行。

通过敏感性分析可知该项目对价格因素最敏感,其次是成本因素。

对产量因素和投资因素的敏感性较小。

可以通过调整价格或成本来调整项目计划。

房地产开发项目经济评价1 项目概况1.1项目名称1。

2项目地块情况(地址/地块的现状/地块的周边环境)1.3项目建设单位(名称/法人代表/单位简介)1.4开发项目主要建设内容1.5项目建设必要性1.6项目建设的自然条件1.7市政基础设施条件1.8可行性研究的目的1。

9可行性研究的依据2 市场调查与分析2.1房地产投资环境的调查与分析国家(政治、经济、法律法规规章)江苏南京市(历史沿革、城市功能定位、城市综合实力、自然条件、城市规划、城市基础设施和城市建设) 区2.2房地产市场状况的调查与预测供求状况类似房地产项目价格、投资、费用、开发经营周期3 规划设计方案表1 规划设计方案中的主要技术经济指标4 项目开发经营周期5 项目投资、运营费用估算(1)土地费用6255万元(2)前期工程费表2 前期工程费(3)基础设施建设费(4)建筑安装工程费表4 建筑安装工程费(5)公共配套设施建设费(6)开发间接费用(7)管理费用(8)财务费用附录2 贷款还本付息表(9)销售费用(10)开发期税费表5 开发期税费估算表表6 其他费用估算表(12)不可预见费(13)经营资金6 项目收入估算(1)销售单价的估算住宅销售均价5800元/平方米,商业用房销售均价9000元/平方米,车位10万元/个。

(2)可销售面积住宅商业用房车位990个(3)销售比例的确定(4)销售收入及经营税金的估算住宅预售部分的款项在主体结构封顶前近30%收取。

营业税按销售收入的5%计算,城市维护建设税按营业税的7%计算,教育费附加按营业税的3%计算。

7 资金筹措计划8.1基本财务报表8.2财务盈利能力指标的计算与分析9 不确定性分析9。

1敏感性分析9.2临界点分析10 结论与建议附录7 资金来源与运用表附录8 损益表附录9 全部投资财务现金流量表。

房地产开发项目财务评价——案例分析案例背景:1.项目投资成本评价:2.现金流量评估:现金流量评估是评价房地产开发项目财务可行性的关键步骤。

根据项目的建设周期和销售周期,将项目的现金流按年份进行分析。

假设项目建设期为2年,销售期为3年,以及每年的销售量和价格如下:第一年:销售量100套,价格每套200万元;第二年:销售量200套,价格每套220万元;第三年:销售量300套,价格每套230万元;第四年:销售量200套,价格每套230万元;第五年:销售量100套,价格每套230万元。

根据上述数据,可以计算每年的销售收入,并减去相应的成本(包括开发建设费用、管理费用、销售费用和税费等)来计算每年的净现金流量。

以第五年为例,计算如下:成本:3000万元(建设费用)+500万元(管理费用)+500万元(销售费用)=4000万元分别计算第一年到第四年的净现金流量,并考虑项目建设期后的五年销售收入和成本,可以得到项目的总净现金流量。

3.财务指标评估:根据项目的净现金流量,可以计算一些重要的财务指标来评估项目的财务可行性。

(1)净现值(NPV):净现值是投资项目现金流量的折现值之和与投资成本之间的差异。

如果净现值大于零,表示项目具有盈利能力。

假设项目的折现率为10%,通过计算可以得到净现值。

(2)内部收益率(IRR):内部收益率是使项目净现值等于零的折现率。

如果IRR大于市场的成本资本,表示项目具有投资价值。

(3) 回收期(Payback Period):回收期是将项目的净现金流量累加起来,计算出项目回本所需的年数。

在这个案例中,回收期计算如下:回收期=投资成本/年净现金流量通过计算上述财务指标,可以综合分析项目的财务可行性。

4.敏感性分析:在完成财务评价后,还可以进行敏感性分析,评估项目的风险承受能力。

敏感性分析是通过改变一些关键输入变量,如销售价格、销售量、折现率等,来评估这些变化对项目财务指标的影响。

通过敏感性分析可以确定项目在不同情景下的风险程度,并制定相应的风险管理策略。

租售房地产开发项目案例混合房地产开发项目案例 房地产开发项目可行性研究报告案例 房地产开发项目贷款申请报告评估案例 案例一 租售房地产开发项目案例1. 市场分析和需求预测X X 市地处华北平原,是中南某省重要的工业城市之区人口约 60万人,面积 187 平方公里。

X X 市1949年市区面积仅 3.4平方公里,人口约 3.6万人。

各类房屋总建筑面积 72 万平方米,常住市区的 4800户贫苦市民,人均居住面积不足 2.5 平方米,房屋年 久失修,破烂不堪,其中草灰棚房就有 9700 余间,除此之外无房可住的不计其数。

x X 市人民在解放前百余年间,尝尽了洪水、战祸之苦。

建国后在党和政府的领导下, 城市建设规模得到了前所未有的发展, 1998年人口达到 529 万人,其中非农业人口 达到 105万人,各类房屋建筑面积增加了 14 倍。

党的十一届三中全会以来,城镇住 宅大幅度增长, 10 多年来,住宅建设投资平均每年以 18%的速度增长,人均居住面 积有了明显增加, 一大批破旧、 低矮棚户房得到了改造, 广大城镇居民的居住条件和 居住环境得到了明显改善。

然而由于经济条件、 住房体制、 人口增长等多方面因素制 约,加上住宅建设历史欠账太多, X X 市的住房供求矛盾依然十分突出, 现有住房中 还有不少危、漏房屋亟待改造。

根据《X X 市统计年鉴》(1998)显示,缺房户数8000户,其中人均居住面积在 4 平方米以下的住房困难户 3000 余户,随着城市人口的增长,今后每年还将新增 一定数量的住房困难户,因此,距党中央提出的到 2000年城镇居民每户拥有一套经 济实惠住房,从而使城镇居民达到小康居住水平的要求差距还很大。

从全市商品房市场看, 1998 年全市商品房竣工面积 19.24 万平方米,实际销售 1 4.66万平方米, 预售 1 .8 9万平方米, 空置 4.97万平方米, 实际销售总金额达到 9831 万元,总体情况比较理想。

房地产开发项目经济评价案例房地产开发项目经济评价1 项目概况1.1项目名称:汇锦水岸城1.2项目地块情况项目地址:南京市六合区雄州街道彤华街9号地块的现状:汇锦水岸城位于六合区南门,小区地理位置优越,东临龙津路,西临朝天街,南临双客路,北靠河滨大道。

整个地块在成熟商圈的核心辐射区域范围内,有着先天的地理与人文优势,既拥有繁华的商业设施、便捷的交通优势和完备的生活配套,又独享闹中取静的幽雅环境。

苏果超市、菜场、银行、六合人民医院、实验小学、励志中学等如众星捧月,生活便利、学区优良,让您尽享奢华人生。

周边配套:项目西北面为幕燕风景区,南面有红山风景区、红山风景区,原生态生活咫尺之遥;地处晓庄商业中学和好又多商业中心的辐射范围内,周边商业街、超市、银行、通讯网店、学校、医院环绕,生活氛围成熟。

1.3项目建设单位南京中澳房地产开发有限公司法人代表:邱成双单位简介:南京中澳房地产开发有限公司成立于2009年6月,注册资金人民币5100万元,系股份制开发企业,现有工程技术人员等各类员工22人。

1.4开发项目主要建设内容项目将建成六合区主城内集居住、商业、为一体的高档建筑群,全力营造一种少数名门望族典藏的极致尊崇生活。

项目总占地37409平方米,整个项目共5幢楼,4幢多层、1幢独立商业,面积从45平米-206平米,小区规划地下停车位670个。

1.5项目建设必要性:雄州街道襟江带滁,屏障金陵,控苏皖之通道,扼南北之要冲,堪称“江北交通城”。

雄州街道山清水秀,生态环境极佳。

镇东的灵岩山为六合第一灵秀山,山上植被繁茂,景点众多,为雨花石的正宗产地;龙池湖景色宜人,盛产龙池鲫鱼,为休闲垂钓、游泳娱乐的绝佳去处;凤凰山公园山水相映,休闲娱乐设施齐全。

雄州街道坚持以科学发展观为指导,积极应对宏观形势变化,街道经济持续快速增长,获“南京市发展杯”金杯。

综合实力位列南京市20强。

雄州街道办事处面积70.3平方公里,人口11.5万人,街道劳动力资源丰富,综合设施配套完善,教育、医疗卫生、文化体育、商业服务一应俱全。

房地产开发项目财务评价案例(1)我分析了一家房地产开发公司的一个项目财务评价案例,并给出以下结论。

公司考虑开发一座高档住宅小区,总建筑面积为20000平方米,预计售价为9000元/平方米。

土地成本为5000元/平方米,总投资成本为35000元/平方米。

预计开发周期为3年。

首先,我计算了项目的投资回报率(ROI)。

这是一个项目的投资获得的利润与总投资成本之间的比率。

投资回报率越高,项目的风险就越低。

对于这个项目,它的投资回报率是24.28%。

这是一个很不错的数字,意味着项目非常有利可图。

其次,我计算了净现值(NPV)。

净现值是指实际现金流减去投资所需的现金的总和。

这个项目的净现值是8.76亿。

这意味着这个项目将为公司带来相当可观的收益。

第三,我也计算了内部收益率(IRR)。

内部收益率是指使得净现值等于零的折现率。

这个项目的内部收益率是16.34%。

这表明公司的投资将得到很好的回报。

最后,我看了看敏感性分析。

敏感性分析是一种方法,可以了解在不同假设下,预期的收益率和ROI如何变化。

对于这个项目,我假设土地成本上升10%,预计售价下降10%,预计成本上升10%,预计销售量下降20%。

即使在这种情况下,项目的投资回报率仍为14.41%,净现值为4.12亿,内部收益率为12.70%。

这表明这个项目即使在不理想的情况下也是有利可图的。

综上所述,公司考虑的这个房地产开发项目是一个很不错的投资机会。

这个项目的投资回报率,净现值和IRR都相当理想。

即使在不理想的情况下,这个项目也有很好的收益潜力。

因此,我建议公司继续推进这个项目。