欧债危机资料

- 格式:ppt

- 大小:1.00 MB

- 文档页数:17

欧债危机名词解释欧洲债务危机(European Debt Crisis欧洲债务危机(European Debt Crisis,简称“欧债危机”)是指欧洲主权债务危机,主要是指希腊、爱尔兰、葡萄牙、西班牙和意大利等国家的债务危机,严重者甚至危及整个欧元区。

自2009年7月始,以希腊为首的欧洲债务危机迅速恶化。

2009年10月,欧盟向希腊发放近6000亿欧元救助贷款,但2010年3月,欧洲中央银行就警告希腊,如果不能改革金融市场和采取紧缩措施,将很难获得进一步的资金支持。

同时,西班牙、葡萄牙和意大利也纷纷效仿希腊,推出了规模巨大的经济改革方案,以赢得更多援助资金。

但与此同时,其他成员国却未能出台类似的经济刺激计划,导致危机进一步恶化。

2010年5月,希腊再次提高借款利率,令该国经济前景雪上加霜。

同月,希腊政府决定向国际货币基金组织寻求约5000亿欧元的援助。

在美国的压力下,国际货币基金组织于6月同意向希腊提供总额5600亿欧元的紧急贷款,并随即开始讨论下一步援助计划。

这样,国际货币基金组织向希腊提供的总额度约1万亿欧元的援助资金正式生效。

然而,国际货币基金组织的救助行动对于解决希腊问题显然是杯水车薪。

7月23日,欧盟领导人最终宣布,将对希腊实施更为严厉的制裁,这直接引爆了欧元区的信任危机。

8月3日,德国总理默克尔表示,已准备好进一步实施财政紧缩措施。

11月30日,爱尔兰方面传来噩耗:该国主权信用评级被国际评级机构穆迪下调至投机垃圾级。

一系列的连锁反应开始显现: 10月26日,西班牙股市出现跳水; 10月28日,葡萄牙比塞塔失守10%; 11月2日,意大利银行业恐慌情绪蔓延; 11月4日,希腊股市创出历史新低,国际货币基金组织随后宣布对希腊实施为期三个月的紧急援助,涉及金额3500亿欧元; 11月18日,欧盟委员会批准了规模为9000亿欧元的紧急救援计划; 11月19日,德国马歇尔计划开始实施。

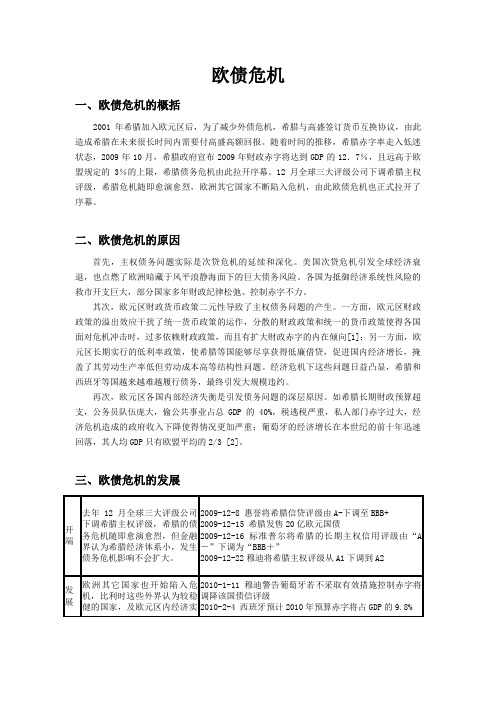

欧债危机一、欧债危机的概括2001年希腊加入欧元区后,为了减少外债危机,希腊与高盛签订货币互换协议,由此造成希腊在未来很长时间内需要付高盛高额回报。

随着时间的推移,希腊赤字率走入低迷状态,2009年10月,希腊政府宣布2009年财政赤字将达到GDP的12.7%,且远高于欧盟规定的3%的上限,希腊债务危机由此拉开序幕。

12月全球三大评级公司下调希腊主权评级,希腊危机随即愈演愈烈,欧洲其它国家不断陷入危机,由此欧债危机也正式拉开了序幕。

二、欧债危机的原因首先,主权债务问题实际是次贷危机的延续和深化。

美国次贷危机引发全球经济衰退,也点燃了欧洲暗藏于风平浪静海面下的巨大债务风险。

各国为抵御经济系统性风险的救市开支巨大,部分国家多年财政纪律松弛、控制赤字不力。

其次,欧元区财政货币政策二元性导致了主权债务问题的产生。

一方面,欧元区财政政策的溢出效应干扰了统一货币政策的运作,分散的财政政策和统一的货币政策使得各国面对危机冲击时,过多依赖财政政策,而且有扩大财政赤字的内在倾向[1];另一方面,欧元区长期实行的低利率政策,使希腊等国能够尽享获得低廉借贷,促进国内经济增长,掩盖了其劳动生产率低但劳动成本高等结构性问题。

经济危机下这些问题日益凸显,希腊和西班牙等国越来越难越履行债务,最终引发大规模违约。

再次,欧元区各国内部经济失衡是引发债务问题的深层原因。

如希腊长期财政预算超支,公务员队伍庞大,偷公共事业占总GDP的40%,税逃税严重,私人部门赤字过大,经济危机造成的政府收入下降使得情况更加严重;葡萄牙的经济增长在本世纪的前十年迅速回落,其人均GDP只有欧盟平均的2/3 [2]。

三、欧债危机的发展四、各方对欧债危机的反映1.中国:支持国际组织救助欧元温家宝说,要全面战胜危机,一是要加强宏观经济政策协调,始终保持合理的政策力度,提振市场信心。

二是有针对性地解决造成危机的源头性问题,推进国际金融体系改革,加强金融监管,缓解结构性矛盾,保持各主要货币汇率相对稳定。

欧债危机概况

—ZXM 欧债危机即欧洲主权债务危机。

其是指在2008年金融危机发生后,希腊等欧盟国家所发生的主权债务危机。

欧债危机是美国次贷危机的延续和深化,其本质原因是政府的债务负担超过了自身的承受范围,而引起的违约风险。

欧猪五国:意大利、葡萄牙、西班牙、希腊、爱尔兰

1.导火索

2009年10月20日,希腊政府宣布当年财政赤字占国内生产总值的比例将超过12%,远高于欧盟设定的3%上限。

随后,全球三大评级公司相继下调希腊主权信用评级,欧洲主权债务危机率先在希腊爆发。

2.原因

外部原因

金融危机中政府使用杠杆使债务负担加重

评级机构不再受西方国家约束,正确评级

内部原因

产业结构不平衡:实体经济空心化,经济发展脆弱

人口结构不平衡:逐步进入老龄化

刚性的社会福利制度

根本原因

财政危机为表,单一货币下不同国家竞争力差异拉大才是导致欧元区“内爆”的真正原因

不是因为希腊国民花的太多,而是他们挣得太少了相遇对法国、德国等国家。

3.对中国的影响

主要的影响有以下两个方面。

首先是对出口的冲击;其次是加剧短期资本流动的波动性,加大国内通货膨胀压力。

欧债危机详解欧债危机是指2009年欧洲各国债券风险升高,引发的一系列金融危机。

这场危机在欧元区内的许多国家经济遭受了严重的冲击,导致了欧洲经济的衰退和失业率的上升。

本文将详细解析欧债危机的原因、影响和应对措施。

首先,欧债危机的起因可以追溯到2008年的金融危机。

由于全球金融危机的冲击,许多国家的经济陷入衰退,政府为了刺激经济发展,采取了大规模的财政刺激政策。

然而,这导致了许多国家的债务水平不断上升,特别是在欧元区的一些国家,如希腊、葡萄牙、爱尔兰和西班牙等。

其次,欧债危机的爆发是由希腊危机引发的。

2009年,希腊政府公布了其财政赤字大幅超出预期的消息,这引发了国际市场对希腊债务可持续性的担忧。

由于希腊的债务水平高企,违约风险加大,国际投资者开始撤离该国债券市场,导致希腊的债务危机不断加深。

随后,市场开始担忧其他欧元区国家的债务风险,引发了欧债危机的全面爆发。

欧债危机对欧洲经济造成了严重的冲击。

首先,欧元区的许多国家在面临债务危机时,不得不实施紧缩政策,包括削减开支、提高税收等措施,这导致了这些国家的经济疲软和失业率的上升。

其次,欧洲金融市场遭受巨大冲击,许多银行和金融机构面临着流动性压力和信用风险。

最后,欧债危机引发了欧元区国家之间的信任危机,国家间合作和团结意识减弱,甚至有人担心欧元区解体的可能性。

面对欧债危机的挑战,欧洲各国采取了一系列应对措施。

首先,欧洲央行通过购买国债和提供流动性来稳定金融市场,避免系统性风险的发生。

其次,欧盟与国际货币基金组织共同提供了一揽子援助计划,为遭受债务危机的国家提供财政支持。

同时,各国政府也实施了结构性改革,为经济复苏创造条件。

此外,欧洲各国还加强了财政一体化和经济治理的合作,以加强对欧元区的监管和治理。

虽然欧债危机给欧洲经济带来了巨大的冲击,但各国的应对措施逐渐取得了一定效果。

欧洲各国的债务水平得到了逐步控制,财政状况有所改善。

同时,欧洲经济也出现了复苏的迹象,经济增长率逐渐回升,失业率有所下降。

欧债危机探讨讲义欧债危机探讨讲义一、引言欧债危机是指自2009年起,由希腊爆发的主权债务危机蔓延至欧元区其他成员国的财政危机。

本讲义将对欧债危机的起因、影响以及解决方案进行探讨。

二、起因1. 财政政策失衡:许多欧元区成员国在加入欧元区前存在着财政政策失衡的问题,财政赤字和债务较高。

在全球金融危机后,这些问题暴露出来,导致危机的爆发。

2. 经济竞争力失衡:欧元区内部经济竞争力的不平衡也是危机的原因之一。

一些国家的劳动力成本和生产效率远远低于其他国家,导致他们无法通过货币贬值来恢复经济竞争力。

3. 市场监管不力:在欧债危机爆发前,市场监管机构没有有效地监管银行和金融机构,导致一些国家的银行借贷过度,使得它们在危机中更加脆弱。

三、影响1. 经济衰退:欧债危机导致许多欧元区成员国经济陷入衰退,失业率大幅上升。

这对整个欧元区的经济增长造成了重大影响。

2. 市场动荡:危机导致了市场不稳定,股市下跌、国债利率上升,投资者对欧元区国家的信心下降。

3. 政治动荡:一些欧元区国家面临政治危机,政府难以实施改革和调整,导致政治不稳定。

四、解决方案1. 赤字削减和债务重组:许多欧元区国家通过削减赤字和进行债务重组来解决危机。

这包括削减政府支出、提高税收、减少债务负担等。

2. 货币政策和货币扩张:欧洲央行采取了一系列措施来缓解危机,包括降低利率、购买债券以及提供流动性支持。

3. 结构性改革:欧元区国家需要进行结构性改革,包括加强劳动力市场的灵活性、提高竞争力和提高生产效率。

4. 欧盟财政一体化:为了解决欧债危机根本性问题,一些人提出了欧盟财政一体化的方案,包括建立欧盟财政部门和发行共同债券。

五、总结欧债危机对欧元区成员国经济、金融和政治稳定造成了巨大的冲击。

解决危机需要采取一系列的措施,包括赤字削减、债务重组、货币政策和货币扩张以及结构性改革。

欧盟财政一体化也被认为是解决危机的根本性措施。

通过这些措施的实施,欧元区才能够恢复经济增长,实现长期稳定。

浅谈欧债危机班级:2014级金融三班姓名:闫国斌学号:20147374 一概述欧债危机,全称欧洲主权债务危机,是指自2009年以来在欧洲部分国家爆发的主权债务危机。

欧债危机是美国次贷危机的延续和深化,其本质原因是政府的债务负担超过了自身的承受范围,而引起的违约风险。

2009年12月份,一场波及全欧洲的债务危机揭开序幕:全球三大评级公司惠誉、标准普尔和穆迪,纷纷下调对希腊的主权评级,前景展望为负面。

此后,危机愈演愈烈。

在欧元区17国中,五个主权债券信用评级较低的葡萄牙、意大利、爱尔兰、希腊和西班牙,共欠债约3万亿欧元。

2009年10月,新上任的希腊首相George Papandreou对其前任隐瞒了大量的财政赤字的情况对外宣布之后引发市场恐慌。

使得截止到2009年12月三大评级机构均对希腊的主权债务评级进行了下调,导致投资者大量抛售希腊国债,于此同时,葡萄牙、爱尔兰、西班牙等国的主权债券收益率也大幅上升,至此欧洲债务危机正式全面爆发。

随即2011年6月意大利政府的债务问题导致这一危机再度升级。

虽然并没有想美国次贷危机那样发生之初就来势汹汹,但此次的欧债危机却由于在发展的过程中牵涉的国家不断增多和评级机构不时的评级下调行为,而成为影响全球经济的重要事件。

债务危机引发全球市场惶恐,欧元大幅下跌,欧洲股市暴挫,北美、亚洲等国的主要股市也未能幸免。

到2010年2月9日,欧元空头头寸已增至80亿美元,创历史最高纪录。

整个欧元区正面对成立以来最严峻的考验,业界甚至讨论欧元区是否会解体。

面对危机,欧盟推出了数笔针对希腊等问题国家的援助计划,但援助虽暂缓了经济危机,却没能解决这些国家即将来临的政治震荡。

希腊总理帕潘德里欧、意大利总理贝卢斯科尼先后黯然下台。

早在2008年10月华尔街金融风暴初期,北欧的冰岛主权债务问题就浮出水面,而后中东欧债务危机爆发,鉴于这些国家经济规模小,国际救助比较及时,其主权债务问题未酿成较大全球性金融动荡。