上汽集团2018年财务分析详细报告-智泽华

- 格式:rtf

- 大小:1.08 MB

- 文档页数:37

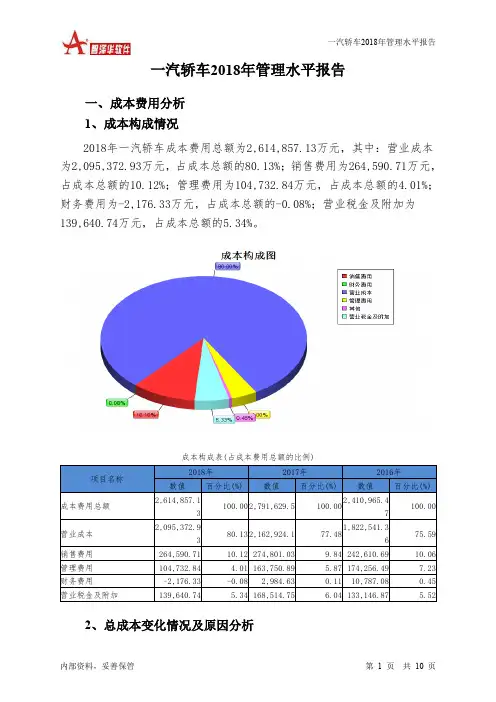

一汽轿车2018年管理水平报告一、成本费用分析1、成本构成情况2018年一汽轿车成本费用总额为2,614,857.13万元,其中:营业成本为2,095,372.93万元,占成本总额的80.13%;销售费用为264,590.71万元,占成本总额的10.12%;管理费用为104,732.84万元,占成本总额的4.01%;财务费用为-2,176.33万元,占成本总额的-0.08%;营业税金及附加为139,640.74万元,占成本总额的5.34%。

成本构成表(占成本费用总额的比例)2、总成本变化情况及原因分析一汽轿车2018年成本费用总额为2,614,857.13万元,与2017年的2,791,629.5万元相比有所下降,下降6.33%。

以下项目的变动使总成本减少:财务费用减少5,160.97万元,资产减值损失减少5,957.85万元,销售费用减少10,210.32万元,营业税金及附加减少28,874.01万元,管理费用减少59,018.05万元,营业成本减少67,551.18万元,共计减少176,772.37万元。

成本构成变动情况表(占营业收入的比例)3、营业成本控制情况2018年营业成本为2,095,372.93万元,与2017年的2,162,924.1万元相比有所下降,下降3.12%。

4、销售费用变化及合理性评价2018年销售费用为264,590.71万元,与2017年的274,801.03万元相比有所下降,下降3.72%。

2018年在销售费用下降的同时营业收入也有所下降,企业市场销售形势迅速恶化,应当采取措施,调整销售力量和战略。

5、管理费用变化及合理性评价2018年管理费用为104,732.84万元,与2017年的163,750.89万元相比有较大幅度下降,下降36.04%。

2018年管理费用占营业收入的比例为3.99%,与2017年的5.87%相比有所降低,降低1.88个百分点。

企业经营业务的盈利水平也有所下降,管理费用支出正常。

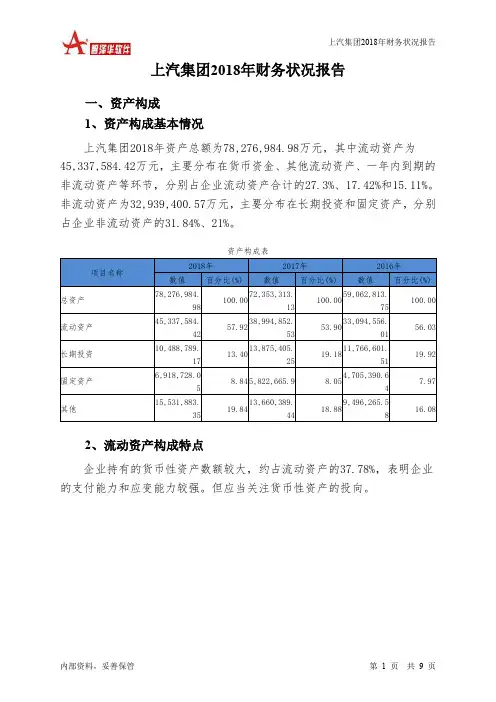

上汽集团2018年财务状况报告一、资产构成1、资产构成基本情况上汽集团2018年资产总额为78,276,984.98万元,其中流动资产为45,337,584.42万元,主要分布在货币资金、其他流动资产、一年内到期的非流动资产等环节,分别占企业流动资产合计的27.3%、17.42%和15.11%。

非流动资产为32,939,400.57万元,主要分布在长期投资和固定资产,分别占企业非流动资产的31.84%、21%。

资产构成表2、流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的37.78%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

流动资产构成表3、资产的增减变化2018年总资产为78,276,984.98万元,与2017年的72,353,313.13万元相比有所增长,增长8.19%。

4、资产的增减变化原因以下项目的变动使资产总额增加:其他流动资产增加2,697,659.64万元,交易性金融资产增加2,656,195.84万元,一年内到期的非流动资产增加1,318,234.49万元,固定资产增加1,096,062.14万元,存货增加890,085.9万元,应收账款增加546,199.89万元,在建工程增加437,228.67万元,其他应收款增加435,451.96万元,递延所得税资产增加299,436.94万元,其他非流动资产增加253,340.84万元,无形资产增加226,301.85万元,货币资金增加216,025.66万元,商誉增加75,770.11万元,开发支出增加53,692.45万元,应收利息增加40,972.91万元,长期待摊费用增加21,174.68万元,共计增加11,263,833.95万元;以下项目的变动使资产总额减少:应收股利减少7,704.92万元,应收票据减少868,130.46万元,预付款项减少1,114,142.2万元,长期投资减少3,386,616.08万元,共计减少5,376,593.66万元。

上汽集团2018年决策水平报告一、实现利润分析2018年实现利润为5,434,384.98万元,与2017年的5,426,101.26万元相比变化不大,变化幅度为0.15%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

2018年营业利润为5,367,381.78万元,与2017年的5,410,998.71万元相比变化不大,变化幅度为0.81%。

在市场份额扩大的情况下,营业利润却没有相应的增长,应注意增收不增利所隐藏的经营风险。

二、成本费用分析2018年上汽集团成本费用总额为86,589,413.33万元,其中:营业成本为76,998,582.25万元,占成本总额的88.92%;销售费用为6,342,302.71万元,占成本总额的7.32%;管理费用为2,133,601.51万元,占成本总额的2.46%;财务费用为19,543.73万元,占成本总额的0.02%;营业税金及附加为746,333.15万元,占成本总额的0.86%。

2018年销售费用为6,342,302.71万元,与2017年的6,112,168.01万元相比有所增长,增长3.77%。

2018年销售费用增长的同时营业收入也有所增长,企业销售活动取得了明显的市场效果。

2018年管理费用为2,133,601.51万元,与2017年的3,130,120.82万元相比有较大幅度下降,下降31.84%。

2018年管理费用占营业收入的比例为2.4%,与2017年的3.65%相比有所降低,降低1.24个百分点。

但并没有带来经济效益的明显提高,要注意控制管理费用的必要性。

三、资产结构分析上汽集团2018年资产总额为78,276,984.98万元,其中流动资产为45,337,584.42万元,主要分布在货币资金、其他流动资产、一年内到期的非流动资产等环节,分别占企业流动资产合计的27.3%、17.42%和15.11%。

非流动资产为32,939,400.57万元,主要分布在长期投资和固定资产,分别占企业非流动资产的31.84%、21%。

上海汽车集团股份有限公司2018 年度财务报表分析报告1 财务报表数据 3.1.2 长期偿债能力分析 ............... .. (33)3.2 营运能力分析 ..................... (36)1.1 资产负债表....................... . (1)3.2.1 流动资产周转分析 ............... .. (36)1.2 利润表 ............................... . (4)3.2.2 固定资产周转分析 ............... .. (38)1.3 现金流量表....................... . (5)3.2.3 总资产周转分析.................. .. (39)1.4 所有者权益变动表 (7)3.3 盈利能力分析 ..................... (39)2 会计报表分析3.3.1 资产经营盈利能力分析 (39)2.1 资产负债表分析................. .. (9)3.3.2 资本经营盈利能力分析 (40)2.1.1 水平趋势分析.................... (9)3.3.3 商品经营盈利能力分析 (42)2.1.2 垂直结构分析.................... (15)3.3.4 盈利质量分析...................... (48)2.2 利润表分析............................ 19 3.4 发展能力分析 ..................... (49)2.2.1 水平趋势分析............................. 19 3.4.1 资产资本成长分析 ............... .. (49)2.2.2 垂直结构分析.................... (22)3.4.2 营业收益成长分析 ............... .. (50)2.3 现金流量表分析....................... 25 3.4.3 每股净资产分析.................. .. (51)2.3.1 水平趋势分析.................... ......... 25 4 杜邦分析2.3.2 垂直结构分析.................... (27)4.1 杜邦分析表......................... (52)2.4 所有者权益变动表分析 ...... . (29)4.2 杜邦分析图......................... (52)2.4.1 水平趋势分析.................... (29)5 数据来源及计算说明2.4.2 垂直结构分析.................... (30)5.1 数据来源............................. .. 54 3 财务指标分析5.2 计算说明............................. .. 543.1 偿债能力分析 ................... (31)3.1.1 短期偿债能力分析............. (31)1.1资产负债表表格1 2016-2018 年度资产负债表Table 1 Balance Sheets for 2016-2018所有者权益合计23,509,637.40 27,210,581.68 28,472,022.55 负债与所有者权益总计59,062,813.7572,353,313.1378,276,984.98上海汽车集团股份有限公司,简称上汽集团,所属的行业是汽车,公司总部位于上海市。

中国中车2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 中国中车2018年财务分析综合报告一、实现利润分析2018年实现利润为1,534,237.2万元,与2017年的1,539,931.5万元相比变化不大,变化幅度为0.37%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额扩大的情况下,营业利润却没有相应的增长,应注意增收不增利所隐藏的经营风险。

二、成本费用分析2018年营业成本为17,052,602.1万元,与2017年的16,315,256.2万元相比有所增长,增长4.52%。

2018年销售费用为774,584.1万元,与2017年的721,763.4万元相比有较大增长,增长7.32%。

2018年在销售费用有较大幅度增长的同时营业收入也有所增长,企业销售活动取得了一些成效,但是销售投入增长明显快于营业收入增长。

2018年管理费用为1,343,088.1万元,与2017年的2,391,060万元相比有较大幅度下降,下降43.83%。

2018年管理费用占营业收入的比例为6.13%,与2017年的11.33%相比有较大幅度的降低,降低5.2个百分点。

而营业利润却没有多大变,管理费用的降低对营业利润的影响不大,要关注其他成本费用项目支出水平的降低。

2018年财务费用为127,939.6万元,与2017年的125,377.3万元相比有所增长,增长2.04%。

三、资产结构分析2018年企业不合理资金占用项目较少,资产的盈力能力较强,资产结构合理。

与2017年相比,2018年应收账款占营业收入的比例下降。

从流动资产与收入变化情况来看,流动资产下降,收入增长,资产的盈利能力明显提高,与2017年相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,中国中车2018年是有现金支付能力的。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析。

一汽夏利2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 一汽夏利2018年财务分析综合报告一、实现利润分析2017年实现利润亏损160,126.01万元,2018年扭亏为盈,盈利3,774.04万元。

实现利润主要来自于对外投资所取得的收益。

营业收入大幅度下降,但经营亏损局面却完全扭转,企业所采取的减亏政策是有效的,但营业收入的大幅度下降也是非常不利的。

二、成本费用分析2018年营业成本为147,530.72万元,与2017年的215,064.83万元相比有较大幅度下降,下降31.4%。

2018年销售费用为35,558.77万元,与2017年的30,146.54万元相比有较大增长,增长17.95%。

2018年尽管企业销售费用有较大幅度增长,但营业收入却出现了较大幅度的下降,企业市场销售活动开展得很不理想,应当采取果断措施,调整产品结构、销售战略或销售队伍。

2018年管理费用为52,864.47万元,与2017年的54,134.95万元相比有所下降,下降2.35%。

2018年管理费用占营业收入的比例为47%,与2017年的37.3%相比有较大幅度的提高,提高9.7个百分点。

2018年财务费用为10,293.49万元,与2017年的5,371.15万元相比有较大增长,增长91.64%。

三、资产结构分析2018年不能为企业创造利润的资产项目占用资金数额较大,企业资产结构不太合理。

与2017年相比,2018年存货占营业收入的比例出现不合理增长。

从流动资产与收入变化情况来看,流动资产增长的同时收入却在下降,资产的盈利能力明显下降,与2017年相比,资产结构趋于恶化。

四、偿债能力分析从支付能力来看,一汽夏利2018年的经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析一汽夏利2018年的营业利润率为3.58%,总资产报酬率为2.99%,净资。

一汽轿车2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 一汽轿车2018年财务分析综合报告一、实现利润分析2018年实现利润为25,725.34万元,与2017年的46,127.74万元相比有较大幅度下降,下降44.23%。

实现利润主要来自于对外投资所取得的收益。

在营业收入下降的同时营业利润也在下降,企业减收减利,经营业务开展得不理想。

二、成本费用分析2018年营业成本为2,095,372.93万元,与2017年的2,162,924.1万元相比有所下降,下降3.12%。

2018年销售费用为264,590.71万元,与2017年的274,801.03万元相比有所下降,下降3.72%。

2018年在销售费用下降的同时营业收入也有所下降,企业市场销售形势迅速恶化,应当采取措施,调整销售力量和战略。

2018年管理费用为104,732.84万元,与2017年的163,750.89万元相比有较大幅度下降,下降36.04%。

2018年管理费用占营业收入的比例为3.99%,与2017年的5.87%相比有所降低,降低1.88个百分点。

企业经营业务的盈利水平也有所下降,管理费用支出正常。

本期财务费用为-2,176.33万元。

三、资产结构分析与2017年相比,2018年应收账款出现过快增长。

从流动资产与收入变化情况来看,流动资产与营业收入都在下降,与2017年相比,资产结构没有明显的恶化或改善情况。

四、偿债能力分析从支付能力来看,一汽轿车2018年是有现金支付能力的。

企业财务费用小于0或缺乏利息支出数据,无法进行负债经营风险判断。

五、盈利能力分析一汽轿车2018年的营业利润率为1.74%,总资产报酬率为1.27%,净资产收益率为2.81%,成本费用利润率为0.99%。

企业实际投入到企业自身经营业务的资产为1,524,343.62万元,经营资产的收益率为3.00%,而对外投。

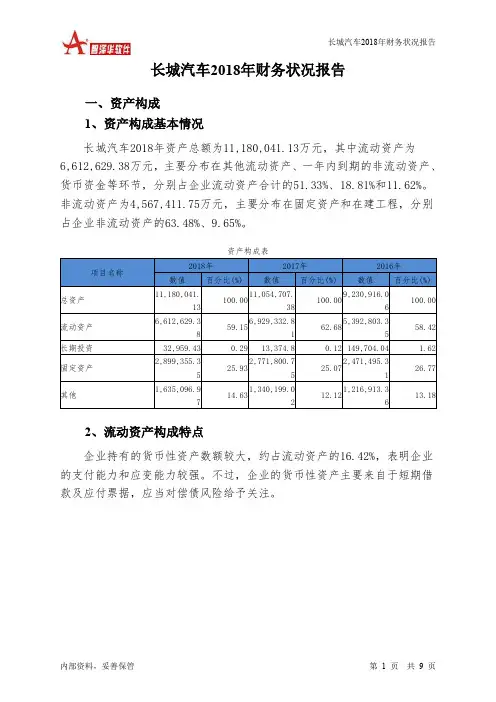

长城汽车2018年财务状况报告一、资产构成1、资产构成基本情况长城汽车2018年资产总额为11,180,041.13万元,其中流动资产为6,612,629.38万元,主要分布在其他流动资产、一年内到期的非流动资产、货币资金等环节,分别占企业流动资产合计的51.33%、18.81%和11.62%。

非流动资产为4,567,411.75万元,主要分布在固定资产和在建工程,分别占企业非流动资产的63.48%、9.65%。

资产构成表2、流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的16.42%,表明企业的支付能力和应变能力较强。

不过,企业的货币性资产主要来自于短期借款及应付票据,应当对偿债风险给予关注。

流动资产构成表3、资产的增减变化2018年总资产为11,180,041.13万元,与2017年的11,054,707.38万元相比有所增长,增长1.13%。

4、资产的增减变化原因以下项目的变动使资产总额增加:其他流动资产增加3,367,805.44万元,一年内到期的非流动资产增加499,277.32万元,交易性金融资产增加317,764.31万元,货币资金增加285,073.42万元,应收账款增加246,977.59万元,开发支出增加185,338.05万元,固定资产增加127,554.6万元,其他应收款增加35,310.48万元,长期投资增加19,584.63万元,无形资产增加12,248.92万元,商誉增加222.76万元,共计增加5,097,157.52万元;以下项目的变动使资产总额减少:长期待摊费用减少694.95万元,递延所得税资产减少1,447.17万元,应收利息减少2,761.45万元,预付款项减少13,873.52万元,在建工程减少47,322.08万元,存货减少112,966.71万元,应收票据减少4,907,510.86万元,共计减少5,086,576.74万元。

增加项与减少项相抵,使资产总额增长10,580.78万元。

上汽集团2018年风险分析详细报告

一、负债规模测算

1.短期资金需求

该企业经营活动不缺少资金,不需要从银行借款,不但不需要,而且可以提供7,133,950.58万元的资金供长期使用。

2.长期资金需求

该企业长期资金需求为4,467,378.02万元,2018年已经发生的非流动负债合计为8,372,648.36万元。

3.总资金需求

该企业资金富裕,富裕2,666,572.55万元,维持目前经营活动正常运转不需要从银行借款。

4.短期负债规模

根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为14,173,255.65万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期借款规模是19,013,721.99万元,实际已经取得的短期贷款金额为1,672,644.03万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为23,854,188.33万元,企业有能力在3年之内偿还的贷款总规模为28,694,654.67万元,在5年之内偿还的贷款总规模为

38,375,587.35万元,当前实际的长短期借款合计为7,913,875.8万元。

二、资金链监控

1.会不会发生资金链断裂

从当前盈利水平和财务状况来看,该企业不存在资金缺口。

如果当前盈利水平保持不变,该在未来一个分析期内有能力偿还全部有息负债。

只

内部资料,妥善保管第页共1 页。

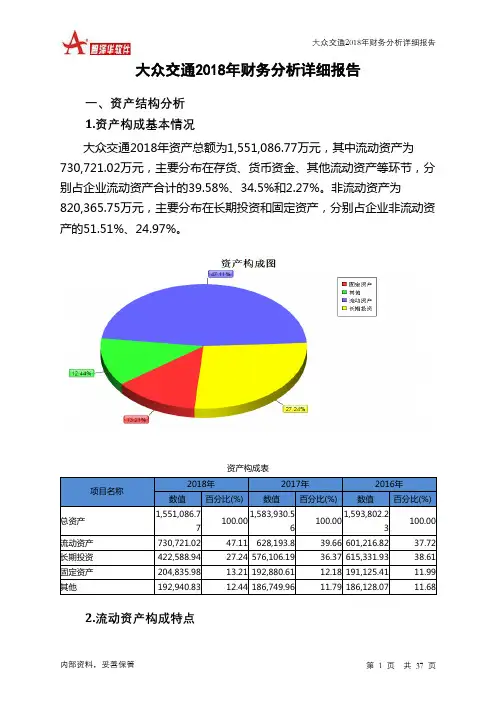

大众交通2018年财务分析详细报告一、资产结构分析1.资产构成基本情况大众交通2018年资产总额为1,551,086.77万元,其中流动资产为730,721.02万元,主要分布在存货、货币资金、其他流动资产等环节,分别占企业流动资产合计的39.58%、34.5%和2.27%。

非流动资产为820,365.75万元,主要分布在长期投资和固定资产,分别占企业非流动资产的51.51%、24.97%。

资产构成表项目名称2018年2017年2016年数值百分比(%) 数值百分比(%) 数值百分比(%)总资产1,551,086.77100.001,583,930.56100.001,593,802.23100.00流动资产730,721.02 47.11 628,193.8 39.66 601,216.82 37.72 长期投资422,588.94 27.24 576,106.19 36.37 615,331.93 38.61 固定资产204,835.98 13.21 192,880.61 12.18 191,125.41 11.99 其他192,940.83 12.44 186,749.96 11.79 186,128.07 11.682.流动资产构成特点企业营业环节占用的资金数额较大,约占企业流动资产的39.58%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

企业持有的货币性资产数额较大,约占流动资产的36.08%,表明企业的支付能力和应变能力较强。

但应当关注货币资金的投向。

流动资产构成表项目名称2018年2017年2016年数值百分比(%) 数值百分比(%) 数值百分比(%)流动资产730,721.02 100.00 628,193.8 100.00 601,216.82 100.00 存货289,185.43 39.58 263,126 41.89 141,417.75 23.52 应收账款13,450.81 1.84 11,573.1 1.84 12,834.33 2.13 其他应收款10,261.72 1.40 7,747.71 1.23 38,628.75 6.43 交易性金融资产11,563.58 1.58 0 0.00 14,623.26 2.43 应收票据0 0.00 0 0.00 0 0.00 货币资金252,107.68 34.50 203,698.01 32.43 263,028.63 43.75 其他154,151.79 21.10 142,048.99 22.61 130,684.1 21.743.资产的增减变化2018年总资产为1,551,086.77万元,与2017年的1,583,930.56万元相比有所下降,下降2.07%。

大众交通2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 大众交通2018年财务分析综合报告一、实现利润分析2018年实现利润为125,117.98万元,与2017年的122,027.25万元相比有所增长,增长2.53%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额迅速扩大的同时,营业利润也有所增长,企业扩大市场销售的战略是成功的,经营业务开展良好。

二、成本费用分析2018年营业成本为227,522.65万元,与2017年的166,738.81万元相比有较大增长,增长36.45%。

2018年销售费用为8,055.21万元,与2017年的6,971.28万元相比有较大增长,增长15.55%。

2018年销售费用增长的同时收入也有较大幅度增长,并且收入增长快于销售费用增长,企业销售费用投入效果理想,销售费用支出合理。

2018年管理费用为36,670.92万元,与2017年的30,700.3万元相比有较大增长,增长19.45%。

2018年管理费用占营业收入的比例为10.77%,与2017年的12.82%相比有较大幅度的降低,降低2.05个百分点。

管理费用支出得到了有效控制,营业利润明显上升,管理费用支出的效率显著提高。

2018年财务费用为8,042.54万元,与2017年的7,058.93万元相比有较大增长,增长13.93%。

三、资产结构分析与2017年相比,2018年存货占营业收入的比例明显下降。

从流动资产与收入变化情况来看,流动资产增长慢于营业收入增长,并且资产的盈利能力有所提高。

因此与2017年相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,大众交通2018年是有现金支付能力的。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析大众交通2018年的营业利润率为36.76%,总资产报酬率为8.50%,净资产收益率为9.92%,成本费用利润率为42.41%。

长城汽车2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 长城汽车2018年财务分析综合报告一、实现利润分析2018年实现利润为647,707.2万元,与2017年的623,296.6万元相比有所增长,增长3.92%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在营业收入下降的情况下经营利润却有所上升,企业通过压缩成本费用支出取得了较好成绩,但也要注意营业收入下降带来的不利影响。

二、成本费用分析2018年营业成本为8,148,094.26万元,与2017年的8,196,690.36万元相比有所下降,下降0.59%。

2018年销售费用为457,519.86万元,与2017年的440,639.78万元相比有所增长,增长3.83%。

2018年尽管企业销售费用有所增长,但营业收入却有所下降,表明企业销售活动开展得不太理想。

2018年管理费用为167,630.37万元,与2017年的496,303.87万元相比有较大幅度下降,下降66.22%。

2018年管理费用占营业收入的比例为1.71%,与2017年的4.94%相比有所降低,降低3.22个百分点。

经营业务的盈利水平提高,企业管理费用支出控制较好,支出效率提高。

本期财务费用为-49,387.52万元。

三、资产结构分析从流动资产与收入变化情况来看,流动资产与营业收入都在下降,与2017年相比,资产结构没有明显的恶化或改善情况。

四、偿债能力分析从支付能力来看,长城汽车2018年的经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

企业财务费用小于0或缺乏利息支出数据,无法进行负债经营风险判断。

五、盈利能力分析长城汽车2018年的营业利润率为6.37%,总资产报酬率为5.38%,净资产收益率为10.29%,成本费用利润率为7.13%。

企业实际投入到企业自身经营业务的资产为10,376,182.74万元,经营资产的收益率为6.01%,而对外。

上汽集团2018年经营成果报告一、实现利润分析1、利润总额2018年实现利润为5,434,384.98万元,与2017年的5,426,101.26万元相比变化不大,变化幅度为0.15%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

2、营业利润2018年营业利润为5,367,381.78万元,与2017年的5,410,998.71万元相比变化不大,变化幅度为0.81%。

以下项目的变动使营业利润增加:营业收入增加2,964,848.94万元,管理费用减少996,519.31万元,营业税金及附加减少41,834.44万元,资产减值损失减少24,909.52万元,共计增加4,028,112.2万元;以下项目的变动使营业利润减少:财务费用增加5,220.27万元,销售费用增加230,134.7万元,营业成本增加2,760,341.02万元,公允价值变动收益减少10,847.89万元,共计减少3,006,543.89万元。

增加项与减少项相抵,使营业利润下降1,021,568.31万元。

3、投资收益2018年投资收益为3,312,586.26万元,与2017年的3,081,160.89万元相比有所增长,增长7.51%。

4、营业外利润2018年营业外利润为67,003.2万元,与2017年的15,102.55万元相比成倍增长,增长3.44倍。

5、经营业务的盈利能力从营业收入和成本的变化情况来看,2018年的营业收入为88,762,620.73万元,比2017年的85,797,771.79万元增长3.46%,营业成本为76,998,582.25万元,比2017年的74,238,241.23万元增加3.72%,营业收入和营业成本同时增长,但营业成本增长幅度大于营业收入,表明企业经营业务盈利能力下降。

实现利润增减变化表二、成本费用分析1、成本构成情况2018年上汽集团成本费用总额为86,589,413.33万元,其中:营业成本为76,998,582.25万元,占成本总额的88.92%;销售费用为6,342,302.71万元,占成本总额的7.32%;管理费用为2,133,601.51万元,占成本总额的2.46%;财务费用为19,543.73万元,占成本总额的0.02%;营业税金及附加为746,333.15万元,占成本总额的0.86%。

上汽集团2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 上汽集团2018年财务分析综合报告一、实现利润分析2018年实现利润为5,434,384.98万元,与2017年的5,426,101.26万元相比变化不大,变化幅度为0.15%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额扩大的情况下,营业利润却没有相应的增长,应注意增收不增利所隐藏的经营风险。

二、成本费用分析2018年营业成本为76,998,582.25万元,与2017年的74,238,241.23万元相比有所增长,增长3.72%。

2018年销售费用为6,342,302.71万元,与2017年的6,112,168.01万元相比有所增长,增长3.77%。

2018年销售费用增长的同时营业收入也有所增长,企业销售活动取得了明显的市场效果。

2018年管理费用为2,133,601.51万元,与2017年的3,130,120.82万元相比有较大幅度下降,下降31.84%。

2018年管理费用占营业收入的比例为2.4%,与2017年的3.65%相比有所降低,降低1.24个百分点。

但并没有带来经济效益的明显提高,要注意控制管理费用的必要性。

2018年财务费用为19,543.73万元,与2017年的14,323.46万元相比有较大增长,增长36.45%。

三、资产结构分析从流动资产与收入变化情况来看,流动资产增长快于营业收入增长,资产的盈利能力并没有提高。

因此与2017年相比,资产结构趋于恶化。

四、偿债能力分析从支付能力来看,上汽集团2018年是有现金支付能力的。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析上汽集团2018年的营业利润率为6.05%,总资产报酬率为7.24%,净资产收益率为17.39%,成本费用利润率为6.30%。

企业实际投入到企业自身经营业务的资产为62,842,376.87万元,经营资产的收益率为8.54%,而对外投资的收益率为31.58%。

东风汽车2018年财务分析综合报告一、实现利润分析2017年实现利润亏损11,888.35万元,2018年扭亏为盈,盈利49,195.5万元。

实现利润主要来自于对外投资所取得的收益。

营业收入大幅度下降,但企业却实现了扭亏增盈,并且实现利润有较大幅度的增长,企业所采取的减亏政策是富有成效的,但营业收入的大幅度下降也是应当引起重视的。

二、成本费用分析2018年营业成本为1,276,999.11万元,与2017年的1,634,311.28万元相比有较大幅度下降,下降21.86%。

2018年销售费用为59,586.44万元,与2017年的101,860.46万元相比有较大幅度下降,下降41.5%。

2018年管理费用为45,724.13万元,与2017年的110,120.8万元相比有较大幅度下降,下降58.48%。

2018年管理费用占营业收入的比例为3.17%,与2017年的6.02%相比有所降低,降低2.85个百分点。

本期财务费用为-2,903.51万元。

三、资产结构分析与2017年相比,2018年应收账款出现过快增长。

从流动资产与收入变化情况来看,流动资产增长的同时收入却在下降,资产的盈利能力明显下降,与2017年相比,资产结构趋于恶化。

四、偿债能力分析从支付能力来看,东风汽车2018年是有现金支付能力的。

企业财务费用小于0或缺乏利息支出数据,无法进行负债经营风险判断。

五、盈利能力分析东风汽车2018年的营业利润率为3.52%,总资产报酬率为2.47%,净资产收益率为7.58%,成本费用利润率为3.55%。

企业实际投入到企业自身经营业务的资产为1,762,981.78万元,经营资产的收益率为2.88%,而对外投资的收益率为35.95%。

从企业内外部资产的盈利情况来看,对外投资的收益率大于内部资产收益率,内部经营资产收益率又大于企业实际贷款利率,说明对外投资的盈利能力是令人满意的。

对外投资业务的盈利能力明显提高。

长安汽车2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 长安汽车2018年财务分析综合报告一、实现利润分析2018年实现利润为65,822.53万元,与2017年的718,088.96万元相比有较大幅度下降,下降90.83%。

实现利润主要来自于营业外收入。

但企业的经营业务处于亏损状态,盈利基础并不稳定。

营业收入大幅度下降,企业出现经营亏损,企业经营形势恶化,应迅速调整经营战略。

二、成本费用分析2018年营业成本为5,658,346.84万元,与2017年的6,936,303.27万元相比有较大幅度下降,下降18.42%。

2018年销售费用为528,325.53万元,与2017年的397,812.49万元相比有较大增长,增长32.81%。

2018年尽管企业销售费用有较大幅度增长,但营业收入却出现了较大幅度的下降,企业市场销售活动开展得很不理想,应当采取果断措施,调整产品结构、销售战略或销售队伍。

2018年管理费用为278,275.55万元,与2017年的528,029.65万元相比有较大幅度下降,下降47.3%。

2018年管理费用占营业收入的比例为4.2%,与2017年的6.6%相比有所降低,降低2.4个百分点。

管理费用控制较好,但并没有带来经济效益的明显提高。

本期财务费用为-42,706.2万元。

三、资产结构分析从流动资产与收入变化情况来看,流动资产下降快于营业收入下降,与2017年相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,长安汽车2018年是有现金支付能力的。

企业财务费用小于0或缺乏利息支出数据,无法进行负债经营风险判断。

五、盈利能力分析长安汽车2018年的营业利润率为-0.30%,总资产报酬率为0.23%,净资产收益率为1.55%,成本费用利润率为0.99%。

企业实际投入到企业自身经营业务的资产为7,284,753.25万元,经营资产的收益率为-0.28%,而对外。

上汽集团2018年财务分析详细报告

一、资产结构分析

1.资产构成基本情况

上汽集团2018年资产总额为78,276,984.98万元,其中流动资产为45,337,584.42万元,主要分布在货币资金、其他流动资产、一年内到期的非流动资产等环节,分别占企业流动资产合计的27.3%、17.42%和15.11%。

非流动资产为32,939,400.57万元,主要分布在长期投资和固定资产,分别占企业非流动资产的31.84%、21%。

资产构成表

2.流动资产构成特点

企业持有的货币性资产数额较大,约占流动资产的37.78%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

流动资产构成表

3.资产的增减变化

2018年总资产为78,276,984.98万元,与2017年的72,353,313.13万元相比有所增长,增长8.19%。

4.资产的增减变化原因

以下项目的变动使资产总额增加:其他流动资产增加2,697,659.64万元,交易性金融资产增加2,656,195.84万元,一年内到期的非流动资产增加1,318,234.49万元,固定资产增加1,096,062.14万元,存货增加

890,085.9万元,应收账款增加546,199.89万元,在建工程增加437,228.67万元,其他应收款增加435,451.96万元,递延所得税资产增加299,436.94

万元,其他非流动资产增加253,340.84万元,无形资产增加226,301.85万元,货币资金增加216,025.66万元,商誉增加75,770.11万元,开发支出增加53,692.45万元,应收利息增加40,972.91万元,长期待摊费用增加21,174.68万元,共计增加11,263,833.95万元;以下项目的变动使资产总额减少:应收股利减少7,704.92万元,应收票据减少868,130.46万元,预付款项减少1,114,142.2万元,长期投资减少3,386,616.08万元,共计减少5,376,593.66万元。

增加项与减少项相抵,使资产总额增长5,887,240.3万元。

5.资产结构的合理性评价

从资产各项目与营业收入的比例关系来看,2018年应收账款所占比例基本合理。

其他应收款所占比例基本合理。

存货所占比例基本合理。

6.资产结构的变动情况

从流动资产与收入变化情况来看,流动资产增长快于营业收入增长,资产的盈利能力并没有提高。

因此与2017年相比,资产结构趋于恶化。

主要资产项目变动情况表

二、负债及权益结构分析

1.负债及权益构成基本情况

上汽集团2018年负债总额为49,804,962.44万元,资本金为

1,168,346.14万元,所有者权益为28,472,022.55万元,资产负债率为63.63%。

在负债总额中,流动负债为41,432,314.07万元,占负债和权益总额的52.93%;短期借款为1,672,644.03万元,非流动负债为8,372,648.36万元,金融性负债占资金来源总额的12.83%。

负债及权益构成表。