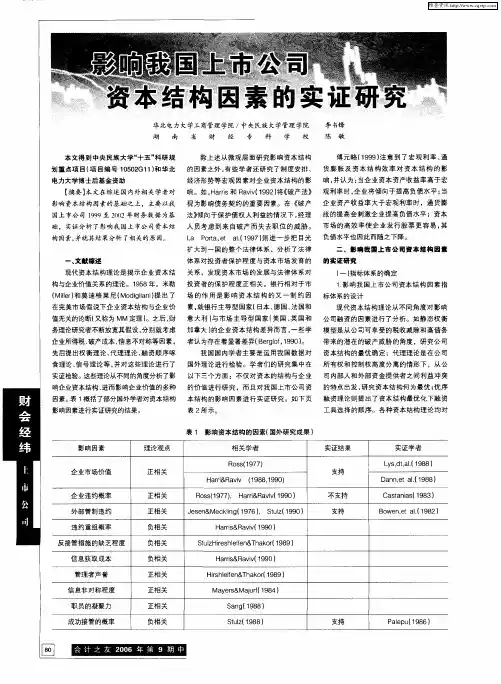

上市公司资本结构主要影响因素之实证研究

- 格式:pdf

- 大小:135.22 KB

- 文档页数:4

我国上市公司资本结构影响因素实证研究内容提要: 有关资本结构的理论在西方已经较为成熟,但我国在引进过程中还存在不适应性,并且国内学者研究结果还存在差异,因此在理论上存在进一步研究的必要性和可能性。

我们根据国外理论和国内的实际情况提出假设,运用了单因素分析法、多元线型回归模型和逐步回归的方法进行了实证研究,得到相关启示并提出了建议。

【关键词】资本结构;影响因素;上市公司一、文献综述资本结构理论是西方财务管理理论的三大核心理论之一。

关于资本结构研究主要集中在两个方面:一是以MM理论为基础的资本结构主流理论,主要研究资本结构和企业价值的关系;二是以MM理论为基础的资本结构决定因素学派,主要研究资本结构的影响因素。

本文着重从第二个方面进行实证研究。

资本结构理论在西方已经发展的比较成熟,但在我国发展还比较晚,在对西方理论引进的过程中对本国情况存在不适应性,并且国内学者的研究结果还存在差异,所以在理论上就尚有进一步研究的必要性和可能性;我国的证券市场随着加入WTO以后会逐步规范化,选择资本结构是上市公司筹资活动的一项重要内容,同时对资本结构的研究也具有了重要的现实意义。

(一)国外的研究70年初,巴克特、卡格、塔布和小塔加特率先提出游离于资本结构主流理论之外的一个理论分支——资本结构决定因素理论,之后马什为该学派的延续做出了重要的贡献。

根据资本结构决定因素理论,影响企业资本结构的因素大致包括以下四个:1.企业规模:巴克特和卡格共使用了1950-1965年期间129家工业企业230次的证券行业数据来检验企业对融资工具的选择。

他们发现:规模越大的企业越倾向于通过发行债券(或通过以包括优先股、可转换证券和债券在内的多次发行)来融资;而负债比率越高的企业越不可能(相对于普通股和可转换证券而言)发行债券。

2.企业权益的市场价值。

小塔加特利用联邦储备委员会的《资金流动》、国内税务局的《收入统计》和证券交易与管理委员会的《统计公告》等给出的数据,通过广义最小二乘法得出结论:企业长期负债与权益的市场价值是决定企业证券发行的重要因素。

江苏省民营上市公司资本结构影响因素的实证研究耿 洁摘 要:本文以江苏省2004年以前上市的27家民营上市公司为样本,对影响其资本结构的主要因素进行了实证分析。

得出结论:公司规模、成长性、所得税与江苏省民营上市公司的资本结构呈正向相关,独特性、获利能力与资本结构呈负向相关,而资产抵押价值、非负债税盾与资本结构相关性不显著。

关键词:民营上市公司;资本结构;实证分析中图分类号:F270 文献标识码:A文章编号:CN43-1027/F(2008)2-072-02作 者:南京农业大学经济管理学院;江苏,南京,210095一、研究背景国外关于资本结构的正式研究开始于20世纪50年代,众多国外学者通过实证研究发现,影响企业资本结构的因素主要有:企业规模、成长性、获利能力、非负债税盾、资产抵押价值和所得税等。

我国有关资本结构的研究开始于20世纪90年代,由于研究角度和样本选取各不相同,最终得到的结论也就存在一些差异。

本文以江苏省的民营上市公司为例,来分析影响其资本结构的因素,以求为优化民营上市公司资本结构、加速江苏省民营上市公司发展提供一些参考。

二、研究假设假设1:公司规模与资本结构正相关。

公司规模对资本结构的影响有一定的不确定性。

一方面,规模大的企业一般来说都有较大的市场占有率和市场覆盖率,收益也较为稳定,更有条件实施多元化经营,分散经营风险,降低公司的预期破产成本,因而授信额度往往较高,自然拥有较高的负债。

另一方面,根据优序融资理论,大企业应倾向于权益融资,因此具有较低的负债水平,而就小企业而言,由于其长期融资成本相对较高,更倾向于寻求短期负债,因而具有较高的负债水平。

洪锡熙、沈艺峰(2000)对1995-1997年在上海证券交易所上市的221家工业类公司进行了CHI-SQ UARE检验,得到企业规模与企业负债比例正相关的结论,而黄晓莉(2002)研究则表明二者呈负相关。

假设2:获利能力与资本结构负相关。

一方面,根据优序融资理论,公司获利能力越强,就越有可能保留较多的内部盈余来满足公司资金需要,而不依赖于外部融资,因此负债水平相对较低;另一方面,获利能力同时也象征着公司的实力,获利能力强的公司从金融机构获得资金比较容易,其融资成本较低,而这一点是债权人比较看重的,所以其负债水平相对较高。

上市公司资本结构影响因素的国内研究综述孙楠摘要:企业的资本结构受到多种因素的影响。

本文就近年我国对资本结构的影响因素的主要实证分析文献进行了回顾与梳理,并从宏观、微观两个视角对研究结果进行了分析归纳。

关键词:资本结构;影响因素;宏观角度;微观角度;综述引言资本结构作为衡量企业融资风险的重要指标,直接影响一个企业的运营能力和竞争能力,所以自20世纪50年代以来,国内外学术界从来不乏对资本结构理论的研究。

经过半个多世纪的发展,资本结构理论已经取得了广泛的研究成果。

理论发展的同时,众多学者对资本结构的影响因素进行了广泛的实证研究。

国外资本结构影响因素的实证分析起源于巴克特和卡格,他们的研究表明企业规模会影响企业的融资方式;Titman &Wessels (1988)提出了影响资本结构的8个方面,为之后的学者提供了分析框架,此后的研究大多在此基础上进行。

相较于国外,国内有关资本结构影响的实证研究起步较晚,深度不足。

本文就针对国内上市公司资本结构影响因素的相关实证研究文献回顾,同时从宏观、微观两个角度对文献观点进行了归纳。

一、宏观因素对资本结构的影响(一)宏观经济和制度背景因素宏观经济对上市公司的发展起着导向性的作用,但宏观经济中存在着相当多的不可观察因素,学术界对宏观经济因素和资本结构的关系大多只做理论角度分析解释,部分学者进行了实证研究。

王素荣、张新民(2006)以我国2000-2004年上市公司为样本,针对性地分析了上市公司所得税与资本结构的关系,得出所得税与上市公司资产负债率、流动负债率正相关的结论,但长期负债类检验后则不满足相关假设。

张太原、谢赤、高芳(2007)从利率角度,对涉及11个行业、235家上市公司为样本的数据,基于固定效应模型对数据进行合成,研究发现宏观利率对企业资本结构有重要影响,具体包括:(1)短期利率与资本结构显著正相关;(2)长期利率与资本结构显著负相关。

田高良、赵莉君(2007)以471家上市公司为数据来源,对相关数进行回归分析和相关性检验后,结论同王素荣、张新民二人相同,同时验证得到红利所得与资本利得税率对我国上市公司资本结构的影响显著。

试析我国上市公司资本结构的影响因素摘要:资本结构决策一向是企业融资决策的核心问题,而资本结构受到许多因素的影响,在不同的经济条件和社会环境下,影响资本结构的各个因素对企业有着不同的作用。

本文以我国经济背景为基础,通过理论和实证相结合的分析方法,探讨影响我国上市公司资本结构的因素及其作用方向与影响程度。

关键词:上市公司;资本结构;影响因素一、文献综述大量的理论和实证研究都表明。

有很多因素会影响企业的资本结构。

本文主要从公司规模、成长性、盈利能力、资产抵押价值和短期偿债能力5个方面,分析对我国上市公司资本结构的影响。

对于不可量化的因素。

如债权人和信用机构的态度、管理人员对风险的偏好以及大股东对保持控股权的考虑等。

在此看做是固化因素。

在公司规模方面,一部分学者认为资本结构和公司规模正相关,也有学者认为资本结构和公司规模负相关。

Marsh(1982)发现大小不同的公司对于长短不同的债务有着不同的选择偏好。

由此得出了规模大的公司,其资本结构中负债也较高。

Raian和Zingales(1995)认为,大公司会提供比小公司更多的信息给予外部投资者,因此会减少不对称信息问题。

其权益也应多于债务,公司规模与资本结构呈负相关。

国内大多数学者认为。

资本结构与企业规模正相关,但陆正飞(1996)得出了公司规模与资本结构负相关的结论。

在成长性方面。

国内研究分歧较大。

肖作平和吴世农(2002)选取了总资产增长率和权益增长率作为代理变量进行研究。

结果表明成长性对于负债水平有负面影响。

高谦(2009)选取了主营业务收入增长率和净资产增长率作为代理变量进行研究,结果表明成长性对于资本结构正相关。

陆正飞和辛宇(1998)也采用了总资产增长率作为代理变量,对1996年制造业A股上市公司中的机械及运输设备业企业为样本进行分析,结果显示二者关系不显著。

在盈利能力方面,如陆正飞和辛守(1988)等认为,拥有高盈利能力的公司可能会更依赖于未分配利润融资,从而盈利能力和资本结构负相关。

资本结构论文题目一、最新资本结构论文选题参考1、市场化进程与资本结构动态调整2、我国上市公司的资本结构与成本问题分析3、产业竞争、非理性行为、公司治理与最优资本结构——现代资本结构理论发展趋势及理论前沿综述4、资本结构与成本——来自中国国有控股上市公司和民营上市公司的经验证据5、资本结构与公司绩效——来自中国国有控股上市公司和民营上市公司的经验证据6、投资者保护与上市公司资本结构7、上市公司资本结构、股利分配及管理股权比例相比作用机制研究8、激励机制与资本结构:理论与中国实证9、上市公司资本结构与企业绩效的实证分析10、中国企业资本结构与企业价值研究11、所有权结构、资本结构、董事会治理与公司价值12、股权结构对资本结构选择的影响——来自中国上市公司的经验证据13、企业资本结构与效益及效率关系的实证研究14、控制权、流权与资本结构——一项基于我国民营上市公司面板数据的实证分析15、资本结构、公司治理与国企改革——“资本结构与公司治理研讨会”综述16、中国上市公司资本结构的调整速度及其影响因素——基于不平行面板数据的经验分析17、我国上市公司资本结构影响股权成本的实证分析18、中国上市公司资本结构和融资倾向19、产权性质、债务税盾与资本结构20、对资本结构财务影响因素的实证研究二、资本结构论文题目大全1、EVA对上市公司资本结构影响的实证研究2、资本结构、融资渠道与小企业融资困境——来自中国江苏的实证分析3、中国上市公司资本结构、企业特征与绩效4、股权结构与资本结构:中国上市公司实证分析5、产品市场竞争、资产专用性与资本结构——来自中国制造业上市公司的经验证据6、资产专用性与公司资本结构——来自中国制造业股份有限公司的经验证据7、资本结构、股权结构、成长机会与公司绩效8、资本结构与企业绩效的互动关系研究——基于创业板上市公司的实证检验9、资本结构与公司绩效——来自中国国有控股上市公司和民营上市公司的经验证据10、资本结构与成本——来自中国国有控股上市公司和民营上市公司的经验证据11、中国上市公司资本结构的长期动态调整12、资本结构的动态调整和影响因素13、上市公司资本结构决定因素实证分析14、上市公司资本结构、管理者利益侵占与公司业绩15、论资本结构与治理结构目标的一致性16、税率调整和资本结构变动--基于我国取消"先征后返"所得税优惠政策的研究17、资本结构、管理层防御与上市公司高管薪酬水平18、资本结构与产业生命周期:基于中国上市公司的实证研究19、公司资本结构理论——回顾与展望20、我国上市公司资本结构治理效应的实证分析三、热门资本结构专业论文题目推荐1、企业融资行为与资本结构研究的新发展及启示2、不同成长机会下资本结构与经营绩效之关系研究3、社会资本结构与中小企业创新——一项基于结构方程模型的实证研究4、资本结构、行业竞争与外部治理环境5、中国资本结构实证研究方法的思考6、国有企业的资本结构分析7、经济波动中的资本结构与产品市场竞争8、利率管制对我国上市公司资本结构的影响9、公司治理结构对资本结构选择的影响——来自中国上市公司的证据10、资本市场磨擦与资本结构调整——来自中国上市公司的证据11、中国科技企业的资本结构、企业规模与企业成长性12、市场结构、行业周期与资本结构——基于战略公司财务理论的分析13、不同行业内公司之间资本结构差异研究——以中国上市公司为例14、社会资本结构与民营企业成长15、宏观调控与房地产上市公司资本结构调整16、中国上市公司资本结构动态调整机制研究17、资本结构决策具有战略效应吗?18、中国上市公司资本结构的动态目标调整:制度特征导向19、中国国有企业资本结构存在的问题20、政府控制、制度背景与资本结构动态调整四、关于资本结构毕业论文题目1、上市公司资本结构主要影响因素之实证研究2、我国上市公司资本结构形成的影响因素分析3、资本结构影响因素和双向效应动态模型——来自中国上市公司面板数据的证据4、中国上市公司资本结构影响因素的最新研究5、上市公司资本结构特点的实证分析6、资本结构、债权治理与公司绩效:一项经验分析7、资本结构与产品市场竞争强度8、资本结构的行业特征:基于中国上市公司的实证研究9、上市公司资本结构与公司绩效互动关系实证研究10、资本结构影响因素和双向效应动态模型——来自中国上市公司面板数据的新证据11、我国上市公司资本结构影响因素实证研究12、上市公司资本结构、股利分配及管理股权比例相互作用机制研究13、中国上市公司资本结构的影响因素和股权融资偏好14、上市公司资本结构影响因素述评15、我国上市公司资本结构影响因素的实证分析16、上海股市的收益与资本结构关系实证研究17、产品市场竞争与资本结构动态调整18、试析我国上市公司资本结构的效应19、股权结构、资本结构与公司价值的实证研究20、行业特征、资本结构与产品市场竞争五、比较好写的资本结构论文题目1、资本结构影响因素:理论和证据2、主成分分析法与因子分析法应用辨析--兼与《我国上市公司赢利能力与资本结构的实证分析》一文作者商榷3、我国上市公司盈利能力与资本结构的实证分析4、上市公司资本结构选择模式及实证研究5、资本结构选择的影响因素——来自中国上市公司的新证据6、上市公司资本结构的影响因素7、我国企业员工心理资本结构研究8、上市公司资本结构影响因素经验研究9、上市公司资本结构与公司投资行为之间关系的实证研究10、电力行业上市公司资本结构与公司绩效的实证分析11、基于资本结构和风险考虑的中国商业银行X—效率研究12、不同成长机会下的上市公司股权结构、资本结构与公司绩效——以A 股流通服务业上市公司为例13、论资本结构与公司治理14、我国上市公司资本结构与企业价值研究15、资本结构治理效应:中国上市公司的实证研究16、公司治理结构对资本结构类型的影响——一个Logit模型17、资本结构动态调整模型——沪深股市的实证分析18、资本结构和所得税税负关系实证研究19、资产专用性视角下的资本结构动态分析20、信贷政策与公司资本结构。