信用证标准条款审核关键点

- 格式:xlsx

- 大小:13.07 KB

- 文档页数:4

信用证审查要素1.对信用证规定的品质、数量和包装的审核信用证就商品名称、品质、数量和包装的规定须与合同一致,如发现与合同规定不符,出口商又不能接受的,硬要求买方改证。

2.对信用证所列受益人和开证申请人的名称和地址的审核信用证中的受益人和开证申请人的名称和地址应与合同一致。

3.对信用证金额、货币的审核信用证金额、货币应与合同一致,如合同订有溢短装条款,信用证金额亦应有相应的增减。

4.对信用证中运输条款的审核审核信用证规定的装运港、目的港、装运期、分批装运和转运是否与合同的规定相符。

5.对信用证规定单据的审核对信用证中所要求的提供的单据种类、填写内容、文字说明、文件件数和填写方法等都要认真审核,凡是信用证要求的单据与我国政策相抵触或根本办不到的,应及时与对方联系修改。

6.对信用证有效期、到期地点和装运期的审核装运期必须与合同规定的时间一致。

如果来证太晚或发生意外情况而不能按时装运的,应及时电请买方展延装运期限;如果来证仅规定有效期而未规定装运期时,信用证的有效期可视为装运期,如有效期与装运期是同一个时期,需根据我方装运情况来决定是否修改,通常信用证的有效期与装运期都有一定合理时间的间隔,以便装运货物后有充足的时间办理制单、结汇工作。

对于到期地点,一般都要求在我国境内,如规定在国外,因不好掌握寄单时间,一般不轻易接受。

7.对信用证约束条款的审核一般情况下,开立是信用证都要加注“此信用证受到UCP600的约束”。

仅供个人用于学习、研究;不得用于商业用途。

For personal use only in study and research; not for commercial use.Nur für den persönlichen für Studien, Forschung, zu kommerziellen Zwecken verwendet werden.Pour l 'étude et la recherche uniquement à des fins personnelles; pas à des fins commerciales.толькодля людей, которые используются для обучения, исследований и не должны использоваться в коммерческих целях.以下无正文。

1.有关信用证本身的审核。

信用证性质:信用证是否不可撤销;信用证是否存在限制性生效及其他保留条款;信用证是否申明所运用的国际惯例规则;信用证是否按合同要求加保兑。

对于开证申请人和受益人的名称及地址要仔细加以核对。

另外,如果开证行所在国家或地区政局不稳或者开证行本身资信较差,可要求进口商在申请开证时要求开证行在信用证中列明本证由通知行(或其他出口商接受的银行)保兑。

信用证到期日和到期地点:信用证的到期日应该符合买卖合同的规定,一般为货物装运后15天或者21天。

到期的地点一定要规定在出口商所在地,以便做到及时交单。

2.专项审核信用证金额、币种、付款期限规定是否与合同一致。

货物项目:商品名称、货号、规格、数量、包装(含唛头)等是否与合同一致。

装运项目:装运/卸货港、装运期限、分批转运的规定是否与合同一致。

单据项目:信用证项下要求受益人提交议付的单据通常包括:商业发票、海运提单、保险单、装箱单、原产地证、检验证书及其他证明文件。

要注意单据由谁出具、能否出具、信用证对单据是否有特殊要求、单据的规定是否与合同条款一致等。

对信用证批注的审核:对信用证上用铅字印好的文句内容和规定,特别是信用证空白处,边缘处加注的打字、缮写或橡皮戳记加注字句应特别注意。

这些词句往往是信用证内容的主要补充或修改,如不注意可能造成事故或损失。

许多不符点单据的产生以及提交后被银行退回,大多是对收到的信用证事先检查不够造成的,往往使一些本来可以纠正的错误由于审核不及时没能加以及时地修改。

因此,一般应在收到信用证的当天对照有关的合同认真地按下列各条仔细检查,这样可以及早发现错误采取相应的补救措施。

收到信用证后检查和审核的要点:(一). 检查信用证的付款保证是否有效。

应注意有下列情况之一的,不是一项有效的付款保证或该项付款保证是存在缺陷问题的:1. 信用证明确表明是可以撤消的;此信用证由于毋须通知受益人或未经受益人同意可以随时撤消或变更,应该说对受益人是没有付款保证的,对于此类信用证,一般不予接受;信用证中如没有表明该信用证是否可以撤消,按upc500的规定,应理解是不可以撤消的;2. 应该保兑的信用证未按要求由有关银行进行保兑;3. 信用证未生效;4. 有条件的生效的信用证;如:"待获得进口许可证后才能生效"。

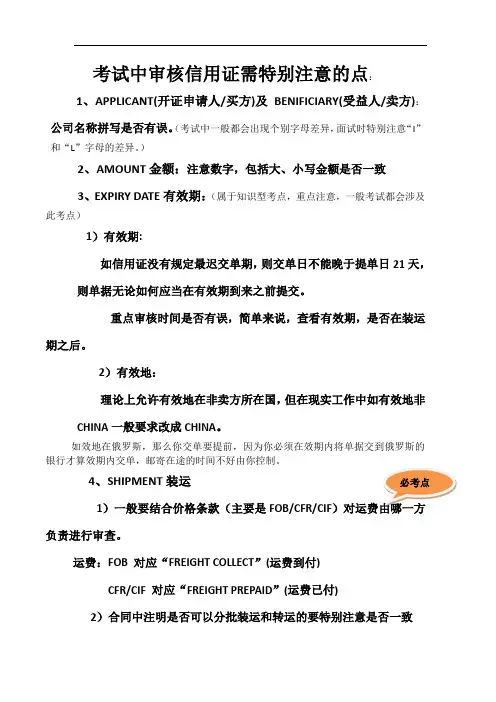

考试中审核信用证需特别注意的点:1、APPLICANT(开证申请人/买方)及BENIFICIARY(受益人/卖方):公司名称拼写是否有误。

(考试中一般都会出现个别字母差异,面试时特别注意“I”和“L”字母的差异。

)2、AMOUNT金额:注意数字,包括大、小写金额是否一致3、EXPIRY DATE有效期:(属于知识型考点,重点注意,一般考试都会涉及此考点)1)有效期:如信用证没有规定最迟交单期,则交单日不能晚于提单日21天,则单据无论如何应当在有效期到来之前提交。

重点审核时间是否有误,简单来说,查看有效期,是否在装运期之后。

2)有效地:理论上允许有效地在非卖方所在国,但在现实工作中如有效地非CHINA一般要求改成CHINA。

如效地在俄罗斯,那么你交单要提前,因为你必须在效期内将单据交到俄罗斯的银行才算效期内交单,邮寄在途的时间不好由你控制。

4、SHIPMENT装运1)一般要结合价格条款(主要是FOB/CFR/CIF负责进行审查。

运费:FOB 对应“FREIGHT COLLECT”(运费到付)CFR/CIF 对应“FREIGHT PREPAID”(运费已付)2)合同中注明是否可以分批装运和转运的要特别注意是否一致TRANSSHIPMENT ALLOWED/PROHIBITED 转运装运允许/ 禁止PARTIAL SHIPMENT ALLOWED/PROHIBITED 分批装运允许/禁止5、INSURANCE保险1)保险金额一般为“10% OVER THE INVOCE VALUE”2)注意审核保险项目是否和合同相同6、其他:货物描述是否和合同相同等细节问题。

总结:以合同为基础,合同中的款项都要在信用证中体现出来。

信用证审核要点

(1) 开证行是否是一家合格的银行、信誉如何(与通知行确认)

(2) 金额是否正确(与市场部确认)

(3) 有没有定金,比例是多少(与市场部确认)

(4)是否需要保兑或投信保(综合各种因素确定)

(5) 如果需要保兑是否是指示加保的信用证(信用证上有体现)

(6) 最迟装船期能否满足(与市场部确认)

(7)有效期是否是最迟装船期后21天(信用证上有体现)

(8) 到期地点是哪里,是否是中国,如果不是视交单速度看可不可以接受(与货代确认提单出具速度)(9)受益人是否是我司的正确名称、地址是否正确(信用证上有体现)

(10) 是否是限制议付信用证,而这家银行又是我们不愿接受的(信用证上有体现)

(11) 是远期证还是即期证(综合考虑是否接受)

(12)是否允许分批装运(与市场部确认)

(13)是否允许转船(与市场部确认)

(14)装运港能否满足(与货代确认)

(15)卸货港能否满足(与货代确认)

(16)货物描述是否正确,将来是否会与提单不一致;货物描述是否会对制单造成麻烦(根据经验确定)

(17)所需单据能否满足,尤其是提单上诸如打上运费、预计到港时间等能否满足;或者某些船证船公司给不给出(与货代确认)

(18)有无软条款(看信用证)

(19)费用划分是否合理(看信用证)

(20)交单期限能否满足(根据交单速度确定)。

一、合同背景本销售合同(以下简称“合同”)由甲方(以下简称“卖方”)与乙方(以下简称“买方”)于____年____月____日签订,合同编号为______。

根据合同约定,卖方应向买方出售货物,买方应支付相应货款。

为确保双方权益,现对合同中的信用证条款进行审核。

二、信用证条款审核要点1. 信用证类型(1)审核信用证类型是否符合合同约定,如即期信用证、远期信用证等。

(2)审核信用证类型是否有利于卖方,避免因信用证类型不当而造成损失。

2. 信用证金额(1)审核信用证金额是否与合同约定的货款金额相符。

(2)审核信用证金额是否包含保险费、运费等其他费用。

3. 信用证有效期(1)审核信用证有效期是否合理,确保卖方有足够时间完成货物装运和单据准备。

(2)审核信用证有效期是否与合同约定的交货期限相符。

4. 信用证受益人(1)审核信用证受益人是否为卖方,确保信用证款项能够直接支付给卖方。

(2)审核信用证受益人名称是否准确,避免因受益人名称错误导致信用证无法使用。

5. 信用证付款条件(1)审核信用证付款条件是否明确,如即期付款、远期付款等。

(2)审核信用证付款条件是否有利于卖方,避免因付款条件不利而造成损失。

6. 信用证单据要求(1)审核信用证对单据的要求是否合理,如发票、装箱单、提单等。

(2)审核信用证对单据的要求是否与合同约定相符,确保卖方能够顺利履行合同义务。

7. 信用证修改和撤销(1)审核信用证是否允许修改和撤销,以及修改和撤销的条件。

(2)审核信用证修改和撤销对卖方的影响,确保卖方权益不受损害。

三、审核结果1. 信用证类型符合合同约定,有利于卖方。

2. 信用证金额与合同约定的货款金额相符,包含保险费、运费等其他费用。

3. 信用证有效期合理,与合同约定的交货期限相符。

4. 信用证受益人为卖方,受益人名称准确。

5. 信用证付款条件明确,有利于卖方。

6. 信用证对单据的要求合理,与合同约定相符。

7. 信用证允许修改和撤销,对卖方权益影响较小。

信用证项下单据审核要点一、引言在国际贸易中,信用证是一种常见的结算方式。

在信用证交易中,单据的审核至关重要,因为它们是银行支付的依据。

本文将详细介绍信用证项下单据审核的要点,帮助外贸从业人员更好地理解和处理相关业务。

二、单据种类与要求1.审核单据的种类:根据信用证条款,认真核对所要求的单据种类,确保齐全无缺。

2.单据格式:检查单据的格式是否与信用证一致,包括大小写、字体、颜色、编号等细节。

3.单据内容:仔细审查单据的内容,确保其真实、准确、完整,符合信用证的要求。

三、关键点审核1.单据与信用证的一致性:核对单据与信用证条款是否完全一致,避免出现误解或遗漏。

2.单据的准确性:检查单据的制作是否规范,内容是否清晰、易于理解,避免产生歧义。

3.单据的时效性:注意单据的有效期,确保在信用证有效期之前提交所有必需的单据。

4.软条款:特别关注信用证中的软条款,确保其有效性,防止开证行无力支付的风险。

四、常见问题及解决方案1.单据遗失:如遇单据遗失情况,及时报告银行并采取补救措施,确保交易顺利进行。

2.单据不符:如发现单据不符,与相关方沟通协商,寻求解决方案,确保提交符合要求的单据。

3.语言障碍:如外语水平有限,可聘请专业人士协助审核单据,确保准确理解并提交符合要求的单据。

五、审核流程与注意事项1.审核步骤:按照信用证条款,依次审核单据的种类、格式、内容、关键点及软条款等。

2.记录与反馈:对审核过程中发现的问题及时记录并反馈给相关方,协商解决。

3.复查与确认:在提交单据之前,进行一次复查以确保无误,并确认收件人的确认和签字。

4.电子化传输:如使用电子化传输工具递交单据,需确保文件传输安全,避免数据泄露风险。

六、总结通过以上对信用证项下单据审核要点的详细介绍,外贸从业人员可以更好地理解和处理相关业务。

在实际操作中,还需根据具体情况灵活应对,确保提交符合要求的单据,保障交易的顺利进行。

同时,不断学习和掌握新的审核技巧和方法,提高业务水平,为企业的国际化发展贡献力量。

售货合同信用证审核要点售货合同信用证审核要点一、双方的基本信息买方:____________________卖方:____________________二、各方身份、权利、义务、履行方式、期限、违约责任1.双方身份买方为__________________,卖方为__________________。

2.权利与义务卖方负责向买方提供合格的货物,并按照合同规定的要求进行交付;买方负责按照合同规定时间和方式支付货款。

3.履行方式货物可以通过海运、航空运输、陆运等方式交付;货款可以通过电汇、信用证等方式支付。

4.期限交货期限为__________________,支付货款的期限为__________________。

5.违约责任如果一方未能按照合同约定的方式履行其义务,则应承担违约责任。

违约方应向守约方支付逾期利息和赔偿金等费用。

三、需遵守中国的相关法律法规合同应符合中国相关法律法规和国际贸易惯例,如《中华人民共和国合同法》、《中华人民共和国国际货物销售合同》等。

四、明确各方的权力和义务1.买方权利买方有权检验货物,并在确认货物符合合同要求时接收货物;买方有权拥有货物的所有权。

2.卖方权利卖方有权向买方要求支付货款;卖方有权拥有货物的所有权,直到货物交付买方之前。

3.买方义务买方应按照合同要求支付货款,并按照合同要求接收货物。

4.卖方义务卖方应按照合同要求提供合格的货物,并按照合同要求进行交付。

五、明确法律效力和可执行性成功审核后的售货合同信用证应符合中国相关法律法规和国际贸易惯例,具有法律效力和可执行性。

六、其他其他约定:__________________。

以上为售货合同信用证审核要点,各项条款符合法律要求,任何签订该合同的买卖双方都应遵守。

信用证审核要点信用证是国际贸易中常用的一种付款方式,它是出口商与进口商之间的一种合同,银行作为信用证的中介,负责审核信用证的有效性和可执行性。

在进行信用证审核时,需要注意以下要点:一、申请人的身份确认在审核信用证之前,银行首先需要确认申请人的身份是否合法有效。

申请人通常是进口商,审核时要核实其营业执照、税务登记证和相关经营许可证等文件的真实性和有效性。

二、信用证的准确性在审核信用证时,银行需要仔细核对信用证的各项信息是否准确无误,包括进口商和出口商的基本信息、合同金额、货物描述和交货日期等。

三、信用证条款的合规性信用证条款是信用证中重要的部分,银行审核时需要确保条款符合国际贸易的相关规定,比如是否具备不可撤销性、信用证金额是否与合同金额一致、货物描述是否清晰等。

四、单据要求的合理性信用证审核还需要核实单据要求的合理性,这包括核对信用证对单据种类和数量的要求是否合理,以及单据的核销和验收流程是否符合国际惯例。

五、货物运输和保险要求的合理性银行在审核信用证时,还需要核实信用证对货物运输和保险的要求是否合理。

这包括核对货物的起运港和目的港是否与合同一致,以及运输方式和保险条款是否符合国际贸易规范。

六、防范欺诈风险信用证审核过程中,银行需要密切关注欺诈风险,通过对申请人的信用状况和交易背景进行调查,以及与出口商和进口商的沟通和确认,来防范可能存在的欺诈行为。

七、合规要求的遵守信用证审核作为一项金融服务,银行需要遵守国际贸易和金融监管机构的相关要求,确保审核过程的合规性。

这包括对反洗钱和反恐怖融资等方面的审查和报告要求的遵守。

结语信用证审核是保证国际贸易支付安全性和可靠性的重要环节,银行在进行信用证审核时需仔细审查各项要点,确保信用证的有效性和可执行性,从而为出口商和进口商提供安全和稳定的贸易环境。

信用证的审核审核信用证的通常原则是:信用证的条款规定比合同条款严格时,应当作为信用证中存在的问题提出修改(当然,在实际业务中主要是以是否影响出口商安全收汇和顺利履行合同义务为前提);而当信用证的规定比合同条款宽松时,往往可不要求修改。

一、审核信用证的基本要点如下:1.信用证本身的审核:(1)信用证性质:信用证是否是不可撤销的。

(2)适用惯例:信用证是否申明所使用的国际惯例规则,如:“THIS CREDIT IS SUBJECT TO THEUNIFORM CUSTOMS AND PRACTICE FORDOCUMENTARY CREDITS 1993 REVISIONICC PUBLICATION NO.500”(3)信用证的有效性:检查信用证上是否存在限制生效及其他保留条款.(4)信用证的当事人:如果开征行所在国家或地区政局不稳或者开证行本身资信较差,可要求进口商通过通知银行或出口商可以接受的其他银行对信用证加具保兑。

对于开证申请人和受益人的名称及地址要仔细加以核对。

(5)信用证到期日和到期地点:信用证的到期日应该符合买卖合同的规定,一般为货物装运后15天或者21天,到期的地点一定要规定在出口商所在地以便做到及时交单。

2.专项审核:(1)信用证金额、币种、付款期限规定是否与合同一致。

(2)商品名称、货号、规格、数量规定是否与合同一致。

(3)信用证中的装运条款包括转运期限、装运港、卸货港、分批转运之规定是否与合同一致。

(4)对信用证项下要求受益人提交议付的单据通常包括:商业发票、保险单、海运提单、装箱单、原产地证明、检验证书以及其他证明文件,要注意单据由谁出具、能否出局,信用证对单据是否有特殊要求,单据的规定是否与合同条款一致,前后是否有矛盾等等。

二、信用证审核中可能会出现的问题有:1.信用证的性质:信用证未生效或有限制生效的条款信用证为可撤销的信开信用证中没有保证付款的责任文句信用证内漏列适用国际商会ucp规则条款信用证未按合同要求加保兑信用证密押不符2.信用证有关期限信用证中没有到期日(有效期)到期地点在国外信用证的到期日和装运期有矛盾装运期、到期日或交单期规定与合同不符装运期或有效期的规定与交单期矛盾交单期限过短3.信用证当事人开证申请人公司名称或地址与合同不符受益人公司名称或地址与合同不符4.信用证金额货币信用证号码有矛盾信用证金额不够(不符合合同、未达到溢短装要求)金额大小写不一致信用证货币币种与合同规定不符5.汇票付款期限与合同规定不符没有将开证行作为汇票的付款人6.分批和转运分批规定与合同规定不符转运规定与合同规定不符装运港口与合同规定或成交条件不符目的地不符合合同或成交条件装运期限合同规定不符7.货物货物品名规格不符货物数量不符货物包装有误商品单价有误贸易术语错误使用术语与条款有矛盾货物单价数量与总金额不吻合证中援引的合同号码与日期错误漏列溢短装规定8.单据发票种类不当商业发票要求领事签证提单收货人一栏的填制要求不当提单抬头和背书要求有矛盾提单运费条款规定与成交条件矛盾正本提单全部或部分直寄客户产地证明出具机构有误(国外机构或无授权机构)漏列必须提交的单据(如cif成交条件下的保险单)空运提单的收货人不是开证行费用条款规定不合理运输工具限制过严要求提交的检验证书种类与实际不符保险单种类不对保险险别范围与合同规定不一致投保金额未按合同规定。

信用证审核的要点1、FORM OF DOC. CREDIT 跟单信用证形式⑴信用证都是不可撤销的IRREVOCABLE⑵信用证是保兑的还是不保兑的CONFIRMED2、APPLICANT / BENEFICIARY 开证申请人/受益人⑴开证申请人和受益人的名称⑵开证申请人和受益人的地址3、CURRENCY CODE, AMOUNT 信用证结算的货币和金额⑴币种⑵金额⑶大小写⑷货物数量和总金额4、DESCRIPTION OF GOODS 货物描述⑴商品的名称⑵商品的规格⑶商品的单价金额⑷商品的包装方式⑸商品的件数单位5、DATE AND PLACE OF EXPIRY有效期和有效地点⑴有效期⑵到期地点6、LATEST OF SHIPPMENT 最迟装运期⑴装运期与信用证的有效期7、PARTIAL SHIPMENT 分批装运/ TRANSSHIPMENT 转运⑴是否允许分批装运⑵是否允许转运8、A V AILABLE WITH … BY …指定有关银行及信用证兑付的方式⑴议付信用证Negotiation L/C公开议付信用证(Open Negotiation L/C)限制议付信用证(Restricted Negotiation L/C) ⑵即期信用证(Sight Credit)单到付款信用证电汇索偿条款信用证(L/C with T/T Reimburse-ment Clause)⑶承兑信用证(Acceptance Credit)银行承兑信用证(Banker’S Acceptance Credit)⑷延期付款信用证(Deferred Payment Letterof Credit)9、DOCUMENTS REQUIRED 单据要求⑴单据的种类⑵单据的份数⑶单据的填制方式10、ADDITIONAL CONDITIONS 特别条款审核信用证是否生效(软条款)*样品必须寄给申请人进行确认。

确认书作为议付必需的单据之一。

如何审信用证这也是我在网上找到的,觉得说的很不错,对于新手很有用,就真诚的推荐一下:拿到信用证以后该如何审核呢?可如下一步步进行。

首先是重点核查一些关键条款:1.如果拿的是复印件,或预先审核传真件的,首先检查文件是否完整。

特别注意看每页的末和下一页的开关是否语句衔接正常,以避免传真复印中的人为疏忽遗漏。

2.检查40A条款,确认必须有IRREVOCABLE不可撤销字样。

3.检查第59条款,受益人的名称是否正确无误。

因为基本上所有的单证都会显示受益人名称,如果有误----哪怕是一个字母,都会导致所有单证不符。

即便为了迁就信用证,某些自己缮制的单证可以将错就错,那些需要国家机构出具的单证,却因为预先对受益人的名称都有了备案而无法更改。

4.检32B条款,是否金额准确。

5.检查44C和31D条款,看是否能按照要求及时装船。

44C和31D的时间间隔不能太短,一般要求在10天以上,而以15天左右为适宜。

因为货物上船以后,校对和领取提单需要一定的时间,特别是如果你的办公地点远离出口码头的时候。

44C和31D是非常重要的条款,这个时间如果逾期的话,将是无话可说的足以导致信用证失效的重大不符点。

同时可以参照48条款。

不过目前的信用证,通常31D条款时间加上48条款时间就正好是44C条款时限。

6.检查45A,是否与合同一致,如果不一致,看是否能接受。

特别是有时候客户出于避税等的目的,喜欢在这个条款中将品名描述笼统化,比如把猪二层革改为“皮革”。

可是在做出口商检的时侯,国家商检局却不允许如此简化,这样一来势必造成单证不符。

因此要注意把握尺度,如无法按照客户要求的去做,就及时通知客户修改。

7.重点审核46A和47A。

46A是单证的种类要求,47A则补充说明单证的做法以及其他要求。

这两个条款是信用证最重要最核心的部分,要逐字审阅,一个标点也不放过,不能有任何的含糊。

有疑问的,求助你的银行和同行,或者与客户联系。

其中以银行的意见为重,务必彻底搞清楚,万不可想当然。

信用证审核要点:1.信用证的性质(form of document):应都是不可撤消的信用证irrevocble2. 信用证的有效期(EXPIRY DA TE ):一般在最迟装运日期后加上15天,如合同证中没有告诉具体的装运日期,只说:no later than December ,1998 .则最迟装运日期视为12月31号。

如果信用证中说:latesrt date of shipment: December 15 , 则要求对方修改。

信用证的有效地(EXPIRY PLACE ):一般应规定在受益人所在地到期,如规定在开证行所在地到期,因出口人无法掌握邮递单据的时间,稍有延误即可造成信用证的过期。

因此,对开证行所在地到期的信用证,出口商应请开证人修改为在受益人所在地到期,以利向当地银行交单议付。

3,信用证金额(AMOUNT):大小写都要有,且应当一致。

一般情况下信用证金额应与合同一致,如合同中有益短装条款:with 5 % more or less both in amount and quantity at the seller’s option ; 原合同金额是US720,000..00 ,则信用证最高金额是720,000 x 105%=756,000 最低金额是756,000 x 95% = 733,320,在US 733320——756,000之间就不用改,否则就要要求修改。

4.信用证开征申请人(APPLICANT)名称和地址:是否与合同的买方名称和地址(包括传真、电话号码等)完全一致,否则就要要求修改。

5.信用证收益人(BENEFICIARY )名称和地址:是否与合同的卖方名称和地址(包括传真、电话号码等)完全一致,否则就要要求修改。

5.分批(PARTIAL SHIPMENT )和转运(TRANSHIPMENT):应该与合同完全一致,合同规定ALLOWED ,信用证规定PROHIBITED,则要求修改。

信用证审核的18个要点许多不符点单据的产生以及提交后被银行退回,大多是对收到的信用证事先检查不够造成的。

因此,一般应在收到信用证的当天对照合同认真的按照各条仔细检查核对,这样可以及时的采取相应的补救措施。

一、检查信用证的付款保证是否有效应注意下列情况之一的,不是一项有效的付款保证或该付款保证是存在缺陷问题的:1、信用证明确表明是可以撤销的。

此信用证由于毋须通知受益人或者未经受益人同意可以随时撤销或变更,应该说对受益人是没有付款保证的,对于此类信用证,一般不予接受。

信用证中如没有表明该信用证是否可撤销,按UPC500的规定,应该理解是不可以撤销的。

2、应该保兑的信用证未按match要求由有关银行进行保兑。

3、信用证未生效。

4、有条件的生效的信用证;如:“待获得进口许可证后才能生效”。

5、信用证密押不符。

6、信用证简电或预先通知。

7、由开证人直接寄送的信用证。

8、由开证人提供的开立信用证申请书。

二、检查付款时间是否与合同规定相一致应特别注意下列情况:1、信用证中规定有关款项须在向银行交单后若干天内见票后若干天内付款等情况。

对此,应检查此类付款时间是否符合合同规定或贵司的要求。

2、信用证在国外到期。

规定信用证国外到期,有关单据必须寄送国外,由于我们无法掌握单据到达国外银行所需的时间且容易延误或丢失,有一定的风险,通常我们要求在国内交单/付款,在来不及修改的情况下,必须应提前一个邮程(邮程的长短应根据地区远近而定)以最快方式寄送。

3、如信用证中的装期和效期市同一天即通常所称的“双到期”,在实际业务操作中,应该装期提前一定的时间(一般在效期前10天),以便有合理的时间来制单结汇。

三、检查受益人和开证人的信息是否完整准确收益人应该特别注意信用证上的受益人名称和地址应与其印就好的文件上的名称和地址内容相一致。

买方和公司名称和地址写法是不是也完全正确?在填写发货票时照抄信用证上写错了得买方公司名号和地址是有可能的,如果受益人的名称不正常,将会给今后的收汇带来不便。

信用证内容一.信用证本身**信用证的类型(Form of credit)含义: L/C是银行有条件的承诺付款的文件。

类型:1. Revocable /Irrevocable L/C2. Documentary /Clean L/C3. Restricted/ Freely negotiation L/C4. Confirmed/unconfirmed L/C5. Sight /TimeL/C6. Transferable / Non-transferable L/C7. buyer's /seller's usance L/C**信用证的当事人:1. Applicant/ Accountee / Accreditor /Opener2. Beneficiary3. issuing /opening /establishing Bank4. Advising /Notifying Bank5. Confirming Bank6. Negotiating Bank7. Paying Bank8. Reimbursing Bank**信用证号码(L/C number)**开证日期((Date of issue)**信用证金额(L/C amount)**有效期和到期地点(Expiry date and place)**单据提交期限(Documents presentation period)二、汇票1.出票人(Drawer)2.付款人/受票人(Drawee)draft/CREDITDRAWNONUS/ourbank:付款人为开证行draft DRAWN ON YOURSELF:付款人为通知行DRAWN ON **BANK:付款人为**银行(保兑行/偿付行等)3.付款期限(Tenor)远期信用证:提单日后30天:L/Cat30days after B/L date见票后30天: L/C at 30dayssight出票后30天:L/Cafterdate(汇票出票日)4.出票条款(Drawn clause):汇票依据某信用证(开证行、号码、日期)出具二.单据1.商业发票(Commercial Invoice)2.装箱单或磅码单(PackingList/WeightMemo)3.提单(Bill of Lading)4.保险单(Insurance Policy)(根据价格术语)5.产地证明(Certificate of Origin)6.其它单据(Other documents)三.货物1.品名、货号和规格(Commodity name, articlenumber and specifications)2.数量和包装(Quantity and packing)3.单价(Unit price)四.运输1.装货港(Port of lading/shipment)2.卸货港或目的地(Portofdischargeordestination)3.装运期限(Latest date of shipment)4.可否分批装运(Partialshipmentsallowed/not allowed)5.可否转船(Transhipment allowed/not allowed)五.其它1.特别条款(Special conditions)2.开证行对议付行的指示(Instructionstonegotiatingbank)3.开证行付款保证(Engagement/Undertaking clause)4.惯例适用条款(Subject to UCP clause)5.开证行签字(Signature)TRIPLICATE:3copiesQUADRIPLICATE:4copiesQUINTPLICATE:5 copies审核信用证要点(主要以合同为依据,同时参考UCP500)..一.信用证的性质1.信用证为可撤销的(Revocable)2.信用证内漏列适用国际商会UCP规则条款“This credit issubject tothe Uniform Customs andPractice for Documentary Credits(跟单信用证统一惯例)1993revisionICCpublicationNo.500”(SWIFT格式的信用证无需列明)3.信用证未按合同要求加保兑(Confirmed)4.信用证中存在“软条款”(Soft clause)例如:由受益人出具的商业发票、品质确认书须由开证申请人或指定的人签字或会签(客检条款)The certificates of inspection would be issued and signedbyauthorizedtheapplicantofL/Cbeforeshipmentofcargo,whichthesignaturewillb einspectedbyissuingbank.二.信用证期限1.信用证中没有到期日(有效期)2.到期地点在国外3.信用证的到期日和装运期有矛盾4.装运期、到期日或交单期规定与合同不符5.装运期或有效期的规定与交单期矛盾6.交单期限过短交单期限一般为货物装运后15天至21天内。