公司理财 期末重点总结

- 格式:doc

- 大小:91.50 KB

- 文档页数:11

公司理财笔记期末总结一、引言近几个月以来,我一直在进行公司理财相关的研究和实践,并将我的观察和体验记录下来。

在这篇期末总结中,我将分享我在公司理财方面所学到的知识和经验。

二、理财环境分析在开始进行公司理财工作前,首先需要对理财环境进行分析。

这包括对国内外经济形势、货币政策、市场状况以及行业发展趋势等因素进行研究和预测。

只有深入了解当前的经济环境,才能更好地制定公司的理财策略。

三、风险控制风险控制是公司理财中非常重要的一个环节。

在风险控制方面,公司需要做好资产负债管理、流动性管理、信用风险管理等工作。

同时,公司还需要建立一套科学的风险评估和监控体系,以及完善的风险处置机制。

只有合理控制风险,公司才能实现稳健的财务增长。

四、理财产品选择在选择理财产品时,公司需要根据自身的风险偏好、资金规模和投资周期等因素进行综合考量。

目前市面上的理财产品琳琅满目,不同的理财产品有着不同的收益率和风险水平。

公司需要选择与自身情况相匹配的理财产品,以最大程度地实现资金增值。

五、投资组合管理投资组合管理是公司理财中的核心工作之一。

在进行投资组合管理时,公司需要认真分析和评估各种投资标的的潜在风险和收益。

同时,公司还需要根据自身的资金规模和风险偏好,合理配置资金,实现收益最大化和风险最小化的目标。

六、负债管理负债管理是公司理财中不可忽视的一个环节。

公司在筹集资金时需要综合考虑成本、期限和风险等因素,选择适合自身的融资工具。

同时,公司还需要合理规划和管理资金流动,确保资金的正常运转和利用。

七、税务规划税务规划是公司理财中的一项重要内容。

公司需要研究和了解国家税收政策,合理规划和优化公司的税务结构,以降低税负并提高资金利用效率。

合规与合理的税务规划可以为公司带来不可忽视的经济效益。

八、内部控制内部控制是公司理财中的一个重要环节。

公司需要建立一套完善的内部控制制度,包括流程控制、制度控制和风险控制等。

同时,公司还需要加强对内部控制的监督和评估,并及时发现和纠正存在的问题,确保公司的财务管理工作的合规性和规范性。

公司理财期末知识点总结一、公司理财概述公司理财是指企业为了实现自身经营目标,对自由资金进行筹资和投资的活动。

公司理财是企业活动的重要组成部分,是企业财务管理的重要内容之一。

公司理财是一项综合性、系统性、战略性非常强的经营管理活动。

其基本任务是做到流动资金管理与固定资产投资管理相互协调、资金筹集活动与资金使用活动相互配合、资金投资活动与融资活动相互衔接、资金变现活动与防范金融风险相互促进。

公司理财的核心是资金管理。

二、公司理财的目标1、降低资金成本:通过公司理财的活动,可以降低企业的资金成本,提高企业的竞争力。

2、提高资金利用率:公司理财通过合理配置资金,提高资金的利用效率,增加企业的经济效益。

3、控制金融风险:公司理财通过对市场、利率、汇率等风险的监控,从而有效地规避金融风险,保护企业的资金安全。

4、稳健投资:公司理财应根据企业的特点和环境,选择合适的投资方式,进行稳健的投资,获取稳定的收益。

三、公司理财的重要性公司理财对企业的重要性不言而喻。

首先,公司理财可以帮助企业有效地管理资金,提高资金使用效率,降低企业的金融成本。

其次,公司理财可以帮助企业规避金融风险,保护企业的资金安全。

再次,公司理财可以帮助企业进行合理的投资,获取稳定的收益,提高企业的经济效益。

最后,公司理财可以帮助企业提高资金管理的专业水平,提高企业的经营管理水平。

四、公司理财知识点公司理财知识点包括以下几个方面:1、现金管理:包括现金流量的管理、现金储备的管理、支付结算的管理等;2、资金运作:包括资金融通、融资、投资、回笼等;3、融资结构:包括资产负债表结构、融资结构、融资成本等;4、投资管理:包括投资项目的选择、风险管理、报酬分析等;5、风险管理:包括市场风险、信用风险、流动性风险等。

五、公司理财的方法和技巧1、现金管理:企业可以通过加强现金流预测和控制、完善内部结算制度等方式,提高现金管理的效率,降低现金管理的成本。

2、资金运作:企业可以通过灵活运用各种融资渠道、优化资金投向、推动公司内部资金共享等方式,提高资金运作的效率,降低资金运作的成本。

公司理财复习重点公司理财是企业运营管理中至关重要的一个方面。

它涉及到资金的筹集、投资和使用,以及财务风险的管理。

对于学习和复习公司理财的重要知识点,下面将介绍一些关键内容,帮助读者更好地理解和应用这些知识。

一、财务报表财务报表是公司理财的基础,主要包括资产负债表、损益表和现金流量表。

学习财务报表需要掌握基本的会计知识,包括资产、负债、所有者权益、收入和费用等概念。

同时,了解财务报表的编制方法和解读技巧也是必不可少的。

资产负债表反映了公司在某一时点上的资产、负债和所有者权益情况。

学习资产负债表时,要理解资产和负债的分类及其变动情况对公司财务状况的影响。

损益表反映了公司在一定时期内的收入、费用和利润情况。

学习损益表时,要了解收入和费用的分类,以及它们对公司盈利能力的影响。

现金流量表反映了公司在一定时期内的现金流入和流出情况。

学习现金流量表时,要理解现金流量的分类,包括经营活动、投资活动和筹资活动等,并分析其对公司的现金状况和经营能力的影响。

二、财务分析方法财务分析是利用财务数据和指标对公司财务状况和经营情况进行评估的方法。

常用的财务分析方法包括财务比率分析、财务趋势分析和财务比较分析。

财务比率分析是通过计算几个代表公司的财务指标来评价其财务状况和经营能力。

常用的财务比率包括流动比率、速动比率、负债比率、资产周转率和利润率等。

而财务趋势分析则可以通过比较不同期间的财务数据来评估公司的发展趋势,判断其是否具有可持续性。

另外,财务比较分析可以将公司的财务数据与同行业或同类公司进行比较,帮助判断其在行业中的地位和竞争力。

三、资本预算和投资决策资本预算是指对公司长期投资项目的决策过程。

在进行资本预算时,需要运用财务评价方法来评估投资项目的盈利能力和风险。

常用的财务评价方法包括净现值法、内部收益率法和投资回收期法。

净现值法通过计算项目的现金流量与其折现值之间的差额来评估项目的可行性。

内部收益率法是指通过计算项目的内部收益率来比较项目的投资回报率和公司的资本成本。

公司理财笔记期末总结范文一、引言理财对于一个公司来说至关重要,它涉及到公司的资金运作、资产配置和风险管理等方面,直接关系到公司的经营效益和长期发展。

经过一个学期的学习和实践,我从公司理财的角度出发,总结了以下几点经验和教训,供今后公司的理财工作参考。

二、资金运作1.资金预算在公司理财中,进行资金预算是非常关键的,它能让公司清楚地了解自己的收入和支出情况,并合理规划资金的使用。

我通过分析公司过去几年的财务数据以及市场发展趋势,制定了一份详细的资金预算,包括每个月的预计收入和支出,以及预留的紧急资金。

这个预算让公司能够更好地掌控资金的流动情况,避免了过多的资金闲置和短缺的情况。

2.现金流管理现金流是一个公司最重要的财务指标之一,它直接关系到公司的运营能力和偿债能力。

在公司理财中,我通过制定合理的付款政策和催款机制,有效管理了公司的现金流。

同时,我也提醒相关部门要及时报销费用,减少资金的滞留,提高财务效率。

三、资产配置1.风险与回报的权衡在进行资产配置时,公司需要在风险和回报之间进行权衡,找到合适的平衡点。

我在公司理财中,根据公司的风险承受能力和投资目标,合理配置了公司的资产。

我根据不同类型的资产进行了分散投资,降低了公司的单一风险,并选择了一些相对稳健的投资来保证资本的安全性和流动性。

2.定期评估和调整投资组合公司的投资组合需要定期评估和调整,以适应市场的变化和风险的变化。

在公司理财中,我定期对公司的投资组合进行评估,分析投资的收益和风险,及时对不理想的资产进行调整,并选择一些有潜力的投资来提高资产收益。

四、风险管理1.分散风险在公司理财中,分散风险是非常重要的一项工作。

我在公司的资产配置中,采取了分散投资的策略,将资金分散投资于不同的行业和资产类型,以降低单一投资的风险。

同时,我也注重控制好公司的杠杆比例,以防止过度借款带来的风险。

2.保险的购买为了防范公司面临的不可预测的风险,我推荐公司购买适当的保险来分担风险。

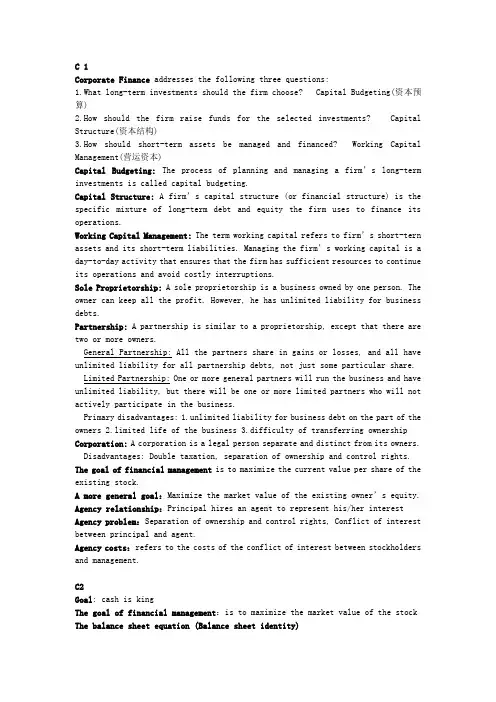

XXX《公司理财》重点知识整理第一章导论1.公司目标:为所有者创造价值公司价值在于其产生现金流能力。

2.财务管理的目标:最大化现有股票的每股现值。

3.公司理财可以看做对一下几个问题进行研究:1.资本预算:公司应该投资什么样的长期资产。

2.资本结构:公司如何筹集所需要的资金。

3.净运营资本管理:如何管理短期经营活动产生的现金流。

4.公司制度的优点:有限责任,易于转让所有权,永续经营。

缺点:公司税对股东的双重课税。

第二章会计报表与现金流量资产=负债+所有者权益(非现金项目有折旧、递延税款)EBIT(经营性净利润)=净销售额-产品成本-折旧XXX折旧及摊销现金流量总额CF(A)。

=经营性现金流量-资本性支出-净运营资本增长额= CF(B) + CF(S)经营性现金流量OCF =息税前利润+折旧-税资本性输出=固定资产增长额+折旧净运营资本=流动资产-流动欠债第三章财务报表阐发与财务模型1.短期偿债能力指标(流动性指标)流动比率=流动资产/流动负债(一般情况大于一)速动比率= (流动资产-存货)/流动负债(酸性实验比率)现金比率=现金/流动欠债流动性比率是短期债权人关心的,越高越好;但对公司而言,高流动性比率意味着流动性好,大概现金等短期资产运用效率低下。

对于一家拥有强大借款能力的公司。

看似较低的流动性比率可能并非坏的旌旗灯号2.长期偿债能力指标(财务杠杆指标)欠债比率= (总资产-总权益)/总资产or (长期负债+流动欠债)/总资产权益乘数=总资产/总权益= 1 +负债权益比利息倍数=。

EBIT/利息现金对利息的保障倍数(Cash coverage ) =EBITDA/利息3.资产管理或资金周转指标存货周转率=产品贩卖成本/存货存货周转天数365天/存货周转率应收账款周转率=(赊)贩卖额/应收账款总资产周转率=销售额/总资产= 1/资本密集度4.盈利性指标销售利润率=净利润/销售额资产收益率ROA =净利润/总资产权益收益率ROE =净利润/总权益5.市场价值度量指标市盈率=每股价格/每股收益EPS其中EPS =净利润/刊行股票数市值面值比=每股市场价值/每股账面价值企业价值XXX市值+有息欠债市值-现金EV乘数= EV/EBITDA6.XXX恒等式ROE =销售利润率(经营效率)资产周转率(资产运用效力)x权益乘数(财杠)ROA =销售利润率资产周转率7.贩卖百分比法假设项目随销售额变动而成比例变动,目的在于提出一个生成预测财务报表的快速实用方法。

公司理财期末辅导总结范文一、引言在这学期的公司理财课程中,我们学习了许多重要的知识和技能,如财务报表分析、预算编制、资本预算和投资分析等。

通过这门课程的学习,我对公司理财有了更深入的了解,并且掌握了一些实用的工具和方法。

在期末辅导中,老师对我们进行了一次综合性的测试和实践,我认为这对我来说是一次很好的巩固和应用所学知识的机会。

下面是我对这次辅导的总结和反思。

二、理财实践在期末辅导中,我们被分成了小组,每个小组都代表了一个虚拟公司,我们需要通过分析公司的财务报表和经营情况,来制定公司的财务战略和投资决策。

我们将所学知识应用于实际情境中,通过模拟操作来理解和掌握公司理财的实质和方法。

1. 财务报表分析在分析财务报表时,我们首先关注公司的财务状况和经营绩效。

通过对资产负债表和利润表的综合分析,我们可以得到公司的资产结构、债务水平、盈利能力、偿债能力等信息。

在公司比较和行业比较中,我们可以发现公司的优势和劣势,并可以建立合理的竞争策略。

这些分析对我们制定投资决策非常重要。

2. 预算编制预算编制是公司理财中的一项重要工作。

它可以帮助我们规划和控制公司的财务活动,并对未来的经营情况进行预测。

通过编制预算,我们可以设置清晰的目标,了解资源需求和分配状况,并制定相应的措施和计划。

预算编制需要充分考虑公司的战略定位、市场环境和内部能力等因素,以保证预算的合理性和可行性。

3. 资本预算和投资分析资本预算和投资分析是公司理财的核心内容之一。

在资本预算中,我们需要评估和选择不同的投资机会,并确定最有利于公司增加价值的项目。

在投资分析中,我们将运用各种财务工具和方法,例如净现值、内部收益率和财务杠杆等,来评估和比较投资项目的经济效益和风险。

通过这些分析,我们可以为公司提供决策和建议,以实现资本的有效配置和最大化股东价值。

三、收获与不足在这次期末辅导中,我收获了很多有价值的经验和教训。

首先,我意识到理论和实践的结合非常重要。

第1篇一、前言在过去的一年里,我国经济形势复杂多变,国内外环境不确定性增加。

在公司领导的正确指导下,财务管理部全体成员紧紧围绕公司发展战略,紧密围绕公司经营目标,以提升财务管理水平为核心,以风险防控为保障,以降本增效为目标,全面完成了各项工作任务。

现将本年度公司理财工作总结如下:一、工作回顾1. 严格执行国家财税政策,确保公司财务合规本年度,财务管理部全体成员认真学习国家财税政策,严格按照国家法律法规和公司制度执行财务工作。

在税收筹划、成本核算、财务报表编制等方面,均做到了合规、合法、合理。

2. 加强预算管理,提高资金使用效率(1)编制年度预算:根据公司发展战略和经营目标,编制了详细的年度预算,包括收入预算、支出预算、成本预算等,确保预算的全面性和准确性。

(2)预算执行监控:对预算执行情况进行实时监控,及时发现预算执行过程中的问题,采取有效措施进行调整,确保预算目标的实现。

(3)预算调整与考核:根据实际情况,对预算进行调整,并定期对预算执行情况进行考核,对预算执行较好的部门和个人给予奖励,对预算执行较差的部门和个人进行问责。

3. 加强资金管理,优化资金结构(1)加强资金筹措:通过多种渠道筹集资金,降低融资成本,确保公司资金需求。

(2)优化资金结构:根据公司业务发展需要,合理配置资金,提高资金使用效率。

(3)加强现金流管理:密切关注公司现金流状况,确保公司资金链安全。

4. 强化成本控制,降低运营成本(1)加强成本核算:对各项成本进行精细化管理,确保成本核算的准确性。

(2)推行成本控制措施:针对公司业务特点,制定相应的成本控制措施,降低运营成本。

(3)开展成本分析:定期对成本进行分析,找出成本控制中的薄弱环节,采取有效措施进行改进。

5. 加强风险防控,确保公司财务安全(1)完善风险管理体系:建立健全公司风险管理体系,明确风险防控责任,提高风险防控能力。

(2)加强内部控制:严格执行内部控制制度,防范操作风险和道德风险。

C 1Corporate Finance addresses the following three questions:1.What long-term investments should the firm choose? Capital Budgeting(资本预算)2.How should the firm raise funds for the selected investments? Capital Structure(资本结构)3.How should short-term assets be managed and financed? Working Capital Management(营运资本)Capital Budgeting: The process of planning and managing a firm’s long-term investments is called capital budgeting.Capital Structure: A firm’s capital structure (or financial structure) is the specific mixture of long-term debt and equity the firm uses to finance its operations.Working Capital Management: The term working capital refers to firm’s short-tern assets and its short-term liabilities. Managing the firm’s working capital is a day-to-day activity that ensures that the firm has sufficient resources to continue its operations and avoid costly interruptions.Sole Proprietorship: A sole proprietorship is a business owned by one person. The owner can keep all the profit. However, he has unlimited liability for business debts.Partnership: A partnership is similar to a proprietorship, except that there are two or more owners.General Partnership: All the partners share in gains or losses, and all have unlimited liability for all partnership debts, not just some particular share. Limited Partnership: One or more general partners will run the business and have unlimited liability, but there will be one or more limited partners who will not actively participate in the business.Primary disadvantages: 1.unlimited liability for business debt on the part of the owners 2.limited life of the business 3.difficulty of transferring ownership Corporation: A corporation is a legal person separate and distinct from its owners. Disadvantages: Double taxation, separation of ownership and control rights. The goal of financial management is to maximize the current value per share of the existing stock.A more general goal:Maximize the market value of the existing owner’s equity. Agency relationship:Principal hires an agent to represent his/her interest Agency problem:Separation of ownership and control rights, Conflict of interest between principal and agent.Agency costs:refers to the costs of the conflict of interest between stockholders and management.C2Goal: cash is kingThe goal of financial management:is to maximize the market value of the stock The balance sheet equation (Balance sheet identity)Assets = liabilities + shareholder’s equityThe value of liabilities and shareholder’s equity= current liabilities + long term debt + shareholder’s equityNet working capital净营运资本=Current assets – current liabilitiesLiquidity流动性: refers to the speed and ease which an asset can be converted to cash.the more liquid business is, the less likely it is to experience financial distress. Debt versus Equity(负债与权益): Shareholders’ equity= Assets - Liabilities Market value VS book valueBook value账面价值:under Generally Accepted Accounting Principles(公认会计原则GAAP),audited financial statements generally show assets at historical cost。

公司理财重点知识第一章公司理财导论1.公司理财概念:公司理财又称财务管理,是对公司财务活动的规划和管理。

即根据资金运动规律,对公司生产经营过程中资金的筹措、投放、运用、收益分配等进行的系统管理。

(P9)2.公司理财的主要内容:公司投资、公司融资、盈利分配和营运资金管理四大部分。

(P10—12)3.公司理财目标理论:(1)利润最大化:优点,反应了企业经营行为的本质动机,也为企业加强管理、降低成本、提高生产效率提供了动力,简单明了,可以精确计量;缺点,未考虑资金时间价值、风险价值,公司的管理者会不惜损害长期利益,追求短期利益;(2)股东财富最大化:应在既定的风险水平下使股东的投资回报(即资本收益或者红利)最大化。

优点:考虑了货币的时间价值和风险价值,克服追求短期利润的行为,容易量化,便于考核和奖励;缺点:片面强调了股东利益,忽视了企业其他的利益相关者。

(3)公司价值最大化:为各利益相关者创造最大价值。

(4)英美:股东财富最大化欧洲和日本、中国:公司价值最大化(P13—14)第二章金融系统与公司理财1.理财环境定义:财务决策必须在一个复杂的外部环境里做出,这个环境包括法律制度、金融系统、税收体质等。

外部环境不但决定了公司财务决策可以选择的集合,也直接影响公司财务决策的效果。

(P19)经济环境(宏观经济、微观经济)2.公司理财的外部环境法律与监管(法律、制度. 监管)金融系统(金融机构、金融市场)P20第三章财务报表和财务分析一、三张表的构成等式及反映的情况1.资产负债表(36-40)资产负债表反映的是公司在一定日期财务状况的财务报表,是企业某一时点的财务状况的报表。

资产=负债+所有者权益2.利润表利润表是反映公司在一定期间生产和经营业绩的财务报表,反映会计期间的报表,是期间数据,动态报表。

利润=收入-费用3.现金流量表现金流量表是综合反映企业一定会计期间内现金来源和运用及其增减变动情况的报表,是以收付实现原则记账的。

公司理财复习重点在当今竞争激烈的商业环境中,公司理财是管理团队必须掌握的重要技能之一。

有效的公司理财策略对于企业的成功至关重要。

因此,理解和掌握公司理财的关键概念和方法变得尤为重要。

在本文中,我们将回顾一些公司理财的复习重点,以帮助您更好地了解和应用这些关键概念。

1. 资金需求分析公司理财的首要任务是确定和分析企业的资金需求。

这意味着公司需要评估其当前和未来的资金需求,以便做出相关的决策。

资金需求分析要考虑企业的运营资金需求、投资资金需求和筹资资金需求等方面。

2. 资本预算管理资本预算管理在公司理财中扮演着重要角色。

资本预算管理涉及确定和管理企业的长期投资项目。

这包括评估投资项目的潜在回报和风险,以及制定相应的投资决策,例如决定是否进行投资、何时进行投资以及如何融资等。

3. 资金成本管理资金成本管理是公司理财中的另一个重点。

企业需要有效地管理其资金成本,以最大化股东权益和企业价值。

资金成本管理要考虑到企业的债务成本和股本成本,并制定相应的融资策略和股权结构。

4. 现金流量分析现金流量是公司理财中的核心概念之一。

现金流量分析帮助企业预测和管理其日常业务中的现金流入和现金流出。

企业需要了解其现金流量状况,以便做出相关的经营和投资决策。

5. 资本结构管理资本结构管理是指企业如何融资和管理其资本结构。

企业可以通过债务融资和股权融资等方式来获得资金。

资本结构管理的目标是找到最佳的资本结构,以最大化股东权益,并平衡债务风险和股权分配。

6. 风险管理和保险风险管理是公司理财中的另一个重要方面。

企业需要评估和管理其面临的各种风险,包括市场风险、信用风险和操作风险等。

保险是一种常见的风险管理工具,可以帮助企业转移和减少潜在的风险。

7. 财务报表分析财务报表分析是评估企业财务状况和绩效的重要方法。

企业需要学会分析财务报表,包括利润表、资产负债表和现金流量表等。

财务报表分析可以揭示企业的利润能力、偿债能力和经营效率等关键指标。

公司理财知识点总结大全一、公司理财的基本概念与原则1. 简介公司理财是指公司运用资金和资源,以最优化的方式进行投资和资金管理,以达到降低风险、提高投资收益、增强经营活力和提高企业价值的目的。

公司理财是企业财务管理的重要组成部分,对于企业的发展和经营至关重要。

2. 基本概念(1)投资理念:公司理财的核心是投资,即公司运用自有资金进行投资和资金管理,以获取最大的利润和价值增值。

(2)风险管理:公司理财需要关注投资的风险,并且采取相应的风险管理措施,降低风险,保障资金的安全和稳健。

(3)流动性管理:公司理财需要合理安排资金的流动性,保证企业正常的营运活动,避免出现资金短缺和错失投资机会。

(4)财务规划:公司理财需要进行科学的财务规划,确定资金的投资方向和渠道,并结合企业的发展战略,优化资金配置,有序开展资金运作。

3. 基本原则(1)风险与收益之间的平衡原则:公司理财需要根据投资项目的风险水平,合理配置投资组合,以达到风险和收益的最佳平衡。

(2)流动性与盈利性的统一原则:公司理财需要同时关注资金流动性和盈利性,保证企业的正常经营和投资回报的最大化。

(3)多元化投资原则:公司理财需要进行多元化的投资,避免过于集中于某一种投资方式或领域,降低风险,提高收益。

二、公司理财的主要内容与方法1. 资金管理(1)资金计划:制定企业短期和长期的资金计划,合理安排资金的使用和募集,确保企业资金的充裕和有效运作。

(2)资金筹措:选择合适的资金来源,可通过发行债券、股权融资、银行贷款等方式筹措资金。

(3)资金运作:对企业现金流进行监控和分析,合理运用现金流,实现最大的盈利和效益。

2. 投资管理(1)投资评估:对投资项目进行分析评估,包括财务分析、风险评估、市场分析等,确定投资的可行性和前景。

(2)投资组合:根据企业的财务状况和风险承受能力,进行投资组合的选择和配置,实现最佳的风险和收益平衡。

(3)资产配置:合理配置资产,包括股票、债券、金融衍生品等,优化资产组合,提高投资回报率。

名词解释1.资本预算:长期资产的投资管理过程2.资本结构:公司短期及长期负债与所有者权益的比例3.永续年金:指无限期支付的年金,即一系列没有到期日的现金流。

4.内部收益率:简称IRR,指:使项目的净现值为0的折现率。

5.沉没成本:指由于过去的决策已经发生了,而不能由现在或将来的任何决策改变的成本6.证券市场线:是资本资产定价模型(CAPM )的图示形式。

可以反映投资组合报酬率与系统风险程度B系数之间的关系以及市场上所有风险性资产的均衡期望收益率与风险之间的关系。

7.净营运资本:流动资产与流动负债之差8.永续增长年金:恒定的增长趋势将永远持续下去的现金流序列。

9.机会成本:指在面临多方案择一決策時,被舍弃的选项中的最高价值者是本次決策的机会成本10.财务困境成本:是破产成本、清偿成本等概念的延伸,从破产到财务困境、从破产成本到财务困境成本,反映了资本结构理论的发展和演变。

11.静态回收期:指以投资项目经营净现金流量抵偿原始总投资所需要的全部时间。

12.增量现金流:指公司有无被决策项目时未来现金流量的差值,也就是由决策引起的公司总未来现金流量的变化13.经营杠杠:指在企业生产经营中由于存在固定成本而使利润变动率大于产销量变动率的规律简答题1.公司理财目标:公司理财目标又称公司财务管理目标,是财务管理的一个基本理论问题。

目前,公司理财的目标有多种,其中以产值最大化、利润最大化、股东财富最大化或企业价值最大化等目标最具有影响力和代表性2杜邦恒等式:杜邦恒等式是杜邦公司所创,把ROE分解成经营效率,资产使用效率和财务杠杆三部分的通行的表达方式。

1.经营效率(以边际利润衡量)2.资产使用的效率性(以总资产周转率来衡量)3.财务杠杆度(以股东权益乘数来衡量)2.简述内部收益率法在互斥项目中会出现的问题及解决方案:1规模问题,解决方案:比较净现值,计算增量净现值,比较增量内部收益率与折现率。

2时间序列问题,解决方案:比较两个项目的净现值,对比增量内部收益率与折现率,计算增量现金流量的净现值。

公司理财很好的总结公司理财是指企业对自身资金的有效管理和运用。

一个良好的公司理财战略能够帮助企业实现可持续发展,并确保企业在经济不确定性中取得优势。

本文将从以下几个方面对公司理财进行总结。

首先,公司理财的重要性不可忽视。

良好的公司理财能够确保企业正常运营并增加利润。

通过合理的资金规划,企业可以确保其在偿还债务时不会陷入困境,并有足够的资金来投资于新的项目和扩展业务。

此外,公司理财还可以帮助企业在竞争激烈的市场中保持竞争优势,提高企业的价值和声誉。

其次,公司理财应该遵循一系列的原则。

首先是风险管理原则。

企业在进行投资和资金规划时,应该充分考虑风险因素,并确保有效地管理这些风险。

这可以通过仔细评估投资机会,制定风险管理策略和建立适当的风险控制措施来实现。

其次是定期审计原则。

企业应该定期进行内部和外部审计,以确保其财务状况和资金使用情况的透明度和合规性。

此外,公司理财还应该遵循效益原则,即确保企业的投资和资金规划能够最大化利润,并为股东创造价值。

第三,公司理财涉及到多个关键领域。

其中包括资金筹集、预算编制、风险管理、投资决策和财务报告等。

资金筹集是公司理财的基础,包括通过债务融资和股权融资等方式获取资金。

预算编制是企业资金规划的核心部分,它能够帮助企业合理分配资源,实现财务目标。

风险管理是公司理财的关键环节,它能够帮助企业降低经营风险,确保企业的可持续发展。

投资决策是公司理财中最重要的部分,它涉及到对各种投资机会进行评估和选择,以获得最大的回报。

财务报告是公司理财的总结和反馈,它能够为企业提供关于财务状况和业绩的准确和可靠的信息。

最后,一个良好的公司理财战略需要有专业的团队来执行。

公司理财需要专业的财务人员和经理人来进行规划和执行。

他们应该具有丰富的财务知识和技能,并且能够熟练运用财务工具和技术。

此外,良好的公司理财战略还需要有高效的信息系统来支持决策制定和信息报告。

企业应该建立完善的财务管理体系,包括财务流程和审计程序,并不断提高管理水平和专业素质。

公司理财的期末总结引言:本次报告主要总结公司在过去一年的理财工作。

我们会以公司所采取的策略和方法为主线,分析已实施计划的效果,同时提出一些建议和改进措施,以便更好地指导未来的理财工作。

一、理财目标与策略1. 理财目标:确保公司财务安全,最大化财务回报,提升公司整体价值。

2. 理财策略:a. 多元化投资:通过分散投资风险,包括股票、债券、证券等多个领域。

b. 长期投资:遵循“长期择优、出手负责”的原则,坚持稳定长期投资。

c. 有效风险控制:严格控制风险,在投资决策中进行风险分析和风险管理。

d. 灵活性:根据市场状况和资产配置变化,灵活调整投资组合。

二、理财实施情况分析1. 股票投资:a. 目标设定:确保风险可控的情况下,追求高回报。

b. 实施情况:通过分析企业基本面、市场前景等因素,精选了几只具有高潜力的股票进行投资。

其中,部分股票收益不错,但仍有一小部分亏损情况,并且有一定波动。

c. 分析原因:亏损主要是因为第四季度市场突发事件导致股价下跌,对此我们需要加强对市场事件的预警与应对能力。

d. 改进建议:加强对股票市场风险的监控,完善投资决策流程,设定更为详细的止盈和止损策略。

2. 债券投资:a. 目标设定:确保资金安全性和稳定性,获得相对稳定的利息收入。

b. 实施情况:我们采取分散投资的方式,投资了多个不同领域的债券。

债券投资在过去一年利息收入稳定,总体表现良好。

c. 分析原因:公司专门组织了债券投资的研究团队,并对债券市场进行了全面分析,加强了风险控制措施,有效规避了潜在风险。

d. 改进建议:进一步完善债券投资策略,注重债券的期限、信用评级等因素的综合考虑,确保投资安全性。

三、风险管理与控制1. 风险管理:a. 市场风险:市场波动性较大,通过规避、分散投资等方式降低了市场风险。

b. 信用风险:对于投资对象进行了严格的信用评级和尽职调查,确保了投资方的信用可靠性。

c. 流动性风险:合理控制资金流动,保持充足的流动性储备。

公司理财期末复习资料1. 概述公司理财是指企业通过对资金、财务和投资的合理配置及管理,以提高财务状况和实现财务目标的一种管理活动。

本文将对公司理财的核心概念、原则和方法进行复习总结。

2. 核心概念2.1 资金资金是指企业可使用的货币和其他流动资产的总和,主要包括现金、存款、债券、股票等。

资金是公司理财中最基础的要素。

2.2 财务财务是指企业的财务状况和财务运作的总称,包括负债、所有者权益、资产、收入、费用等方面的内容。

财务是公司理财的重要信息来源和核心决策依据。

2.3 投资投资是指企业将资金用于长期投资项目,以获取预期回报的行为。

投资是公司理财中风险与回报的平衡考虑。

3. 公司理财原则3.1 盈利能力原则盈利能力原则要求企业在资金运作中追求最大化的利润。

企业应合理配置资金,寻求最佳投资方案,并合理控制成本,以提高盈利能力。

3.2 安全性原则安全性原则要求企业在资金运作中确保资金的安全。

企业应采取措施降低投资风险,避免潜在的财务损失。

3.3 流动性原则流动性原则要求企业在资金运作中保持合理的流动性。

企业应确保有足够的现金流和资金储备,以应对可能出现的突发资金需求。

4. 公司理财方法4.1 资金计划资金计划是指企业根据财务目标和预算制定的资金运作计划。

资金计划包括现金流量预测、资金需求分析和资金调配方案等内容。

4.2 资金筹措资金筹措是指企业根据资金需求采取的筹措手段和渠道。

常见的资金筹措方式包括债务融资、股权融资和内部融资等。

4.3 资金投资资金投资是指企业将资金投入具有一定风险的项目以获取回报的行为。

常见的资金投资方式包括股票投资、债券投资和房地产投资等。

4.4 资金运营资金运营是指企业根据资金计划和目标,进行资金的合理管理和运作。

资金运营包括现金流管理、风险管理和投资组合管理等方面。

5. 结语公司理财是企业管理中至关重要的一部分。

通过对资金、财务和投资的合理配置和管理,企业可以提高财务状况、实现财务目标。

罗斯《公司理财》重点知识整理关键信息项:1、财务管理的目标2、货币的时间价值3、风险与收益4、资本预算决策5、资本结构理论6、股利政策11 财务管理的目标财务管理的目标主要有利润最大化、股东财富最大化和企业价值最大化。

111 利润最大化利润最大化目标认为企业经营的目标是追求利润的最大化。

然而,这一目标存在一些缺陷,例如没有考虑货币的时间价值、风险因素以及利润取得的时间。

112 股东财富最大化股东财富最大化是指通过财务上的合理运营,为股东创造最大的财富。

通常以股票价格来衡量股东财富。

113 企业价值最大化企业价值最大化是指通过合理经营,采用最优的财务政策,充分考虑资金的时间价值和风险与报酬的关系,在保证企业长期稳定发展的基础上使企业总价值达到最大。

12 货币的时间价值货币的时间价值是指货币经历一定时间的投资和再投资所增加的价值。

121 终值和现值终值是指现在的一笔资金在未来某个时间点的价值;现值则是未来的一笔资金在当前的价值。

122 年金年金是指在一定时期内,每隔相同的时间收付相等金额的款项。

包括普通年金、先付年金、递延年金和永续年金。

123 利率和期限利率是影响货币时间价值的重要因素,而期限的长短也会对资金的价值产生显著影响。

13 风险与收益风险是指未来结果的不确定性。

收益则是投资所获得的回报。

131 风险的类型包括系统风险和非系统风险。

系统风险是不可分散的,如宏观经济形势的变化;非系统风险是可以通过多元化投资分散的,如个别公司的经营风险。

132 风险的衡量通过方差、标准差、变异系数等指标来衡量风险的大小。

133 资本资产定价模型用于描述资产的预期收益率与系统风险之间的关系。

14 资本预算决策资本预算决策是关于长期投资项目的决策。

141 投资项目的评价方法包括净现值法、内部收益率法、回收期法等。

142 现金流量的估算准确估算投资项目的现金流量是进行资本预算决策的关键。

143 敏感性分析分析各种不确定因素对投资项目的影响程度。

理财工作总结3篇_理财公司工作总结一、理财工作总结经过半年的理财工作,我深刻地认识到了理财工作的意义和重要性,也意识到了理财工作的困难之处。

在这半年中,我始终坚持学习、实践,不断完善自己的工作,积极推进公司的理财工作。

首先,在理财方面我不断学习业务知识,提升个人能力水平,通过阅读资料、听取行业讲座等方式学习新思想、新知识,不断拓宽自己的知识领域;同时我也积极参加公司组织的理财培训,不断提高自己的业务能力和业务水平。

其次,在理财工作中我主动寻找客户,给客户提供全面的理财方案和服务。

通过电话营销和面谈,我积极了解客户的需求和潜在投资意向,为客户提供最佳的理财方案,赢得了客户的信任和支持。

最后,在理财业务中我注重风险控制,严格按照公司的规定进行交易操作,对市场的波动进行灵活应对,严格控制风险,确保客户资金的安全。

总之,半年的理财工作是一次宝贵的经历,让我更加认识到了理财工作的重要性和困难之处,也让我更加自信地面对未来的挑战。

在过去的一年里,我所从事的各种理财业务中,领悟到了很多的理念和技巧,在客户信任的基础上,使得自己的业务能力也获得了很大的提升。

首先,在实践工作中我始终把客户的利益放在第一位,积极向客户推荐符合其风险偏好的、风险可控的产品,着力提高客户的资产收益。

同时,我的个人能力得到了进一步提高,通过不断的学习和日常业务操作,使得自己能够更好的服务于客户。

其次,在日常工作中,我加强了对市场行情的观察和分析,保持对市场趋势的把握,灵活掌握行情,把握投资机会,提高自己的业务能力。

同时,我也始终坚持合规经营,并及时向客户公示相关交易信息和风险提示,营造和谐的投资和客户关系。

最后,我也认识到理财工作的重要性和长远意义,不断深化业务,加强团队协作,为客户创造更好的利益,让公司取得更好的经济效益。

总之,过去的一年是艰苦而又丰收的一年,感谢公司对我的培养和信任,我将在今后的工作中更加努力地提升自己,不断满足客户的需求和提高公司的业绩。

C 1Corporate Finance addresses the following three questions:1.What long-term investments should the firm choose? Capital Budgeting(资本预算)2.How should the firm raise funds for the selected investments? Capital Structure(资本结构)3.How should short-term assets be managed and financed? Working Capital Management(营运资本)Capital Budgeting: The process of planning and managing a firm’s long-term investments is called capital budgeting.Capital Structure: A firm’s capital structure (or financial structure) is the specific mixture of long-term debt and equity the firm uses to finance its operations.Working Capital Management: The term working capital refers to firm’s short-tern assets and its short-term liabilities. Managing the firm’s working capital is a day-to-day activity that ensures that the firm has sufficient resources to continue its operations and avoid costly interruptions.Sole Proprietorship: A sole proprietorship is a business owned by one person. The owner can keep all the profit. However, he has unlimited liability for business debts.Partnership: A partnership is similar to a proprietorship, except that there are two or more owners.General Partnership: All the partners share in gains or losses, and all have unlimited liability for all partnership debts, not just some particular share. Limited Partnership: One or more general partners will run the business and have unlimited liability, but there will be one or more limited partners who will not actively participate in the business.Primary disadvantages: 1.unlimited liability for business debt on the part of the owners 2.limited life of the business 3.difficulty of transferring ownership Corporation: A corporation is a legal person separate and distinct from its owners. Disadvantages: Double taxation, separation of ownership and control rights. The goal of financial management is to maximize the current value per share of the existing stock.A more general goal:Maximize the market value of the existing owner’s equity. Agency relationship:Principal hires an agent to represent his/her interest Agency problem:Separation of ownership and control rights, Conflict of interest between principal and agent.Agency costs:refers to the costs of the conflict of interest between stockholders and management.C2Goal: cash is kingThe goal of financial management:is to maximize the market value of the stock The balance sheet equation (Balance sheet identity)Assets = liabilities + shareholder’s equityThe value of liabilities and shareholder’s equity= current liabilities + long term debt + shareholder’s equityNet working capital净营运资本=Current assets – current liabilitiesLiquidity流动性: refers to the speed and ease which an asset can be converted to cash.the more liquid business is, the less likely it is to experience financial distress. Debt versus Equity(负债与权益): Shareholders’ equity= Assets - Liabilities Market value VS book valueBook value账面价值:under Generally Accepted Accounting Principles(公认会计原则GAAP),audited financial statements generally show assets at historical cost。

historical cost历史成本:assets carried on the booksMV: what the asset could sold forBV: what the firm paid for them异同:1. For current assets, short-term debt, many debt, market value and book value might be somewhat similar because current assets are brought and converted into cash overa relatively short span of time;2. For fixed assets, it would be purely a coincidence if the actual market value of an asset (what the asset could be sold for) were equal to its book value3. Many of the most valuable assets that a firm have-good management , a good reputation , talented employees-don’t appeared on the balance sheet at all.4. For both of them, assets= debt + equityCorporate finance is interested in the market value of the firmFinancial leverage e财务杠杆:the use of debt in a firm’s capital structure. the more debt a firm has (as a percentage of assets ), the greater is its degree of financial leverageThe income statement (利润表): measures performance over some period of time The income statement equation: Revenues收益– Expenses = IncomeGAPP and the income statement:1.the realization/general principle(实现/一般原则): revenue is recognized at the time of sale, which need not be the same as the time of collection (accrues权责发生制)2.the matching principle配比原则: expenses shown on the income statement are based on the matching principle3.the figure shown on the income statement may not be at all representative of the actual cash inflows and outflows that occurred during a particular period. Noncash items(非现金项目)1.A primary reason that accounting income differs from cash flow is that an income statement contains noncash items.2.Depreciation折旧 is one of the most important example.Time and costs:1.To financial managers: costs are divided into fixed costs and variable costs2.To the accountants: costs are divided into production costs(产品成本)and periodcosts(期间成本)(EPS)Earnings per share每股盈余= Net income/Total shares outstanding (发行在外的股数)Dividends per share每股股利= Total dividends/Total shares outstanding TAXES:Average tax rate平均税率: tax bill divided by taxable income (税额除以应税所得额)Marginal tax rate边际税率(relevant for most financial decisions): the rate of extra tax u would pay if u earned one more dollar多赚¥1 所应支付的税CASH FLOW现金流量(free cash flow):the difference between the number of dollars that come in and went outCalculating cash flow:特征CF from assets来自资产的现金流= CF to creditors + CF to stockholdersCF(A) = CF(B) + CF(S)CF from assets = operating CF- net capital spending –change in NWCOperating CF经营现金流量: results from the firm’s day-to-day activities of producing and sellingCapital spending资本性支出: money spent on fixed assets- $ received from the sale of itChange in net working capital净营运资本变动: the net change in current assets relative to current liabilities for the period being examined and represents the amount spent on net working capitalOperating CF(经营现金流)=EBIT +Depreciation –TaxNet capital spending = ending net fixed assets –beginning net fixed assets+ depreciationChange in NWC= Ending NWC-Beginning NWCCF to creditors债权人=interest paid –net new borrowing 利息支出-新的借款净额CF to stockholder s= dividend paid –net equity raised 派发的股利-新筹集的净权益C3sources of cash(现金来源): Activities that bring in cashuses of cash(现金运用):Activities that involve spending cashthe statement of Cash Flow 现金流量表:there is some flexibility in summarizing the sources and uses of cash in the form of a financial statement, the result is called.Common-size statements 同比报表: a useful way of standardizing financial statements(财务报表) is to express each item on the balance sheet as a percentage of assets and to express each item on the income statement(利润表) as a percentage of sales.Common-base year financial statements: trend analysis同基年度财务报表: a useful way of standardizing financial statements in this case is to choose a base year and then express each item relative to the base amount.一、Short-term solvency/liquidity ratios短期偿债能力/流动性比率:1.Current ratio流动比率=current assets /current liabilities2. 速动比率/酸性比率The Quick (acid-test ratio) =(current assets –inventory存货)/current liabilities 3. Cash ratio现金比率= cash/ current liabilities4.NWC to total assets净营运资本对资产总额的比率=net working capital/total assets5.Interval measure间隔时间指标= current assets/ average daily operating costs二、Long-term solvency/financial leverage ratios长期偿债能力/财务杠杆比率:1.Total debt ratio资产负债率=(total assets –total equity)/total assets2.Debt-equity ratio负债权益率=total debt/total equity3.Equity multiplier权益乘数= total assets/ total equity4.Long-term debt ratio长期负债率=Long-term debt/(long-term debt + total equity)5.利息保障倍数比率(衡量公司兑现其利息义务的能力)(也叫interest coverage ratio利息保障倍数比率(TIE)Times interest earned ratio=EBIT/ interest6.Cash coverage ratio现金偿债比率=EBITD/interest=(EBIT + depreciation)/interest (Ps. EBDIT 折扣前息税前盈余,计量企业从经营活动中产生现金的能力的指标,计量可用以应付筹资义务的现金)三、Asset management or turnover ratios资产周转比率1.存货周转率Inventory turnover =销售商品成本/存货= cost of goods sold/inventory(average)存货周转天数Days’ sales in inventory =365 days /inventory turnover2. 应收账款周转率Receivable turnover= sales /accounts receivable应收账款(average)应收账款周转天数Days’sales in receivable(ACP:平均回收期)=365 days /receivables turnover(收回赊账销售收入的时间)3.资产周转率 asset turnover ratios净营运资本周转率NWC Turnover=sales /NWC固定资产周转率Fixed asset turnove r =sales/net fixed assets总资产周转率Total asset turnover =sales /total assets4.Profitability ratios获利能力计量指标Profit margin销售净利润率=net income/sales=净利润/销售收入(计量经营效率) (ROA)资产报酬率Return on assets = net income/total assets(ROE) 权益报酬率Return on equity= net income/total equity转化:ROE= ROA* Equity multiplier= ROA* (1+ debt-equity ratio)5.Market value measures市场价值计量指标①市盈率(市价-盈余比率)(PE ratio)Price-earnings ratio= price per share /earnings per share(每股价格/每股收益EPS)②市销率Price-sales ratio= price per share /sales per share③市净/账率(市价-账面价值比率)Market-to-book ratio=market value per share /book value per shareBook value per share =equity/ shares outstandingThe Du Pont Identity(杜邦恒等式)ROE=profit margin* Total asset turnover * Equity multiplier①利润边际(率) * ②总资产周转率 * ③权益指数等式说明Roe is affected by three things:○1 operating efficiency 经营效率(用利润率来计量)○2 asset use efficiency资产使用效率○3 financial leverage财务杠杆C4Discounted cash flow (DCF) valuation:贴现现金流量估价calculating the present value of a future cash flow to determine its worth today.Discount rate:贴现率 use to discount a future cash flow (是指将未来支付改变为现值所使用的利率)future value factor FVIF(i%,n)利息终值系数(1+r)^tPV=FV×PVIF(r,t)C5Annuities:年金 constant cash flow that occur for some fixed number of periods Ordinary annuity:普通年金a series of constant or level cash flows that occur at the end of each period for..Annuity due:期初应付年金 occur at the beginningPerpetuities:永续年金the level stream of cash flow continues forever普通年金现值PV=C×{1-[1/(1+r)^t]/r}终值FV=C×[(1+r)^t-1]/r p161永续年金现值 PV=C/r(优先股)Annual percentage rate(ARP):年百分率it is equal to the interest rate per period multiplied by the number of periods in a year一年中每期的利率乘以复利期数Effective annual rate(EAR):实际年利率 it is actually the rate that you will earn EAR=[(1+APR/m)]^m-1 P164Loan types:P ure discount loans:纯贴现贷款 the borrow receives money today and repays a single lump sum at some time in the futureInterest-only loans:仅付息贷款to pay interest each period and to repay the entire principal at some time in the futureAmortized loans:分期偿还贷款 to repay parts of the principal over time等本还息amortization with equal principal payments 每年本金清偿额相等等额还款 amortization with equal payments 每年总支付额相等Partial amortization: 部分分期偿还贷款(每个月所付的钱并不能完全还清贷款,最后需要支付一笔更高的金额)C6Bond: Securities issued by corporations may be classical roughly as equity securities and debts securities. Debt securities means the issuer borrows money. differences between debt and equity:1. Debt is not an ownership interest in the form .Creditors generally do not have voting power.2. The payment of interest on debt is considered as cost of doing business and is fully tax deductible. Dividends paid to stockholders are not tax deductible.3. Unpaid debt is liability of the firm. If it is not paid, the corporation can go into bankruptcy. This possibility does not arise when equity is issued.Bond features:票面利息Coupons: regular interest payments that the issuer promises to make债券的面值Face or par value: the amount that will be repaid at the end of the loan.票面利率Coupon rate: The annual coupon divided by the face value到期期限Maturity: the number of years until the face value is paid到期收益率Yield to maturity (YTM): interest rate in the market on a bond Bond value= C×[1-1/(1+r)t] /r +F/(1+r)t 194票面利息现值(年金现值)+票面价值的现值(YTM=r)EAR(实际利率)=(1+APR/n)^n –11.YTM < Coupon rate , premium bond溢价债券到期收益率<票面利率,投资者愿意额外多付出一部分价款,以得到额外的票面利息2. YTM = Coupon rate, par bond3. YTM > Coupon rate, discount bondcurrent yield当期收益率= Annual coupon/ it priceyield to maturity到期收益率: the average rate of return that will be earned on a bond if it is bought now and held until maturity.realized yield实现报酬率:YTM equals the rate of return realized over the life of the bond if all coupons are reinvested at an interest rate equal to the bond’s YTM实现报酬率PN/PO =(1+R)(1+R)…(1+R) =(1+R)^n 即,R=(PN/PO –1)^1/n 这个是ppt上的,书上我没看到。