新希望2018年财务风险分析详细报告

- 格式:rtf

- 大小:48.49 KB

- 文档页数:5

第1篇一、引言新希望集团有限公司(以下简称“新希望”)成立于1991年,总部位于中国成都,是一家集饲料、食品、农业金融、地产四大产业于一体的综合性企业集团。

经过多年的发展,新希望已成为中国农业产业的领军企业之一。

本报告通过对新希望财务报表的分析,评估其财务状况、经营成果和现金流量,以期为投资者、管理层和相关部门提供决策参考。

二、新希望财务报表分析1. 资产负债表分析(1)资产结构分析从新希望2019年的资产负债表来看,其总资产为836.13亿元,其中流动资产占比最高,达到60.27%。

流动资产主要包括货币资金、应收账款、存货等。

非流动资产占比39.73%,主要包括固定资产、无形资产等。

(2)负债结构分析新希望2019年的负债总额为611.24亿元,其中流动负债占比为74.22%,主要包括短期借款、应付账款等。

非流动负债占比25.78%,主要包括长期借款、应付债券等。

(3)股东权益分析2019年,新希望股东权益为224.89亿元,占比26.82%。

股东权益主要包括实收资本、资本公积、盈余公积、未分配利润等。

2. 利润表分析(1)营业收入分析新希望2019年营业收入为956.22亿元,同比增长9.76%。

其中,饲料业务收入为435.98亿元,食品业务收入为283.47亿元,农业金融业务收入为91.24亿元,地产业务收入为45.53亿元。

(2)营业成本分析2019年,新希望营业成本为812.93亿元,同比增长9.58%。

其中,饲料业务成本为345.23亿元,食品业务成本为263.72亿元,农业金融业务成本为80.76亿元,地产业务成本为2.32亿元。

(3)净利润分析2019年,新希望实现净利润35.26亿元,同比增长5.14%。

其中,饲料业务净利润为10.28亿元,食品业务净利润为6.59亿元,农业金融业务净利润为2.48亿元,地产业务净利润为0.03亿元。

3. 现金流量表分析(1)经营活动现金流量分析2019年,新希望经营活动产生的现金流量净额为-9.36亿元,同比下降35.79%。

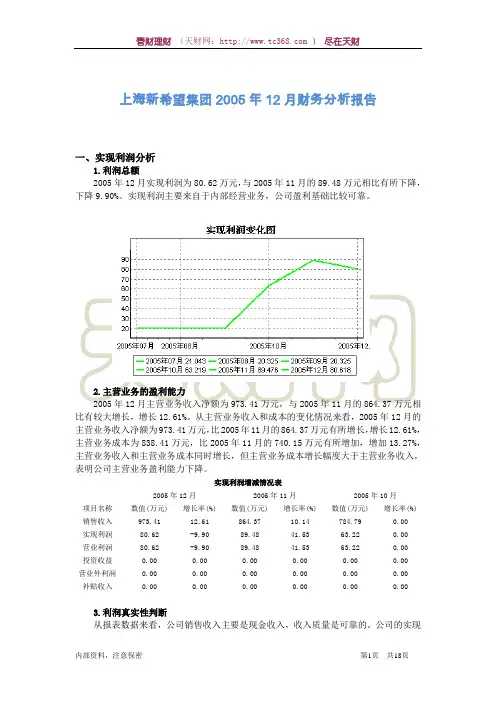

上海新希望集团2005年12月财务分析报告一、实现利润分析1.利润总额2005年12月实现利润为80.62万元,与2005年11月的89.48万元相比有所下降,下降9.90%。

实现利润主要来自于内部经营业务,公司盈利基础比较可靠。

2.主营业务的盈利能力2005年12月主营业务收入净额为973.41万元,与2005年11月的864.37万元相比有较大增长,增长12.61%。

从主营业务收入和成本的变化情况来看,2005年12月的主营业务收入净额为973.41万元,比2005年11月的864.37万元有所增长,增长12.61%,主营业务成本为838.41万元,比2005年11月的740.15万元有所增加,增加13.27%,主营业务收入和主营业务成本同时增长,但主营业务成本增长幅度大于主营业务收入,表明公司主营业务盈利能力下降。

实现利润增减情况表2005年12月2005年11月2005年10月项目名称数值(万元) 增长率(%) 数值(万元) 增长率(%) 数值(万元) 增长率(%) 销售收入973.41 12.61 864.37 10.14 784.79 0.00实现利润80.62 -9.90 89.48 41.53 63.22 0.00营业利润80.62 -9.90 89.48 41.53 63.22 0.00投资收益0.00 0.00 0.00 0.00 0.00 0.00营业外利润0.00 0.00 0.00 0.00 0.00 0.00补贴收入0.00 0.00 0.00 0.00 0.00 0.003.利润真实性判断从报表数据来看,公司销售收入主要是现金收入,收入质量是可靠的。

公司的实现利润主要来自于营业利润。

在市场份额迅速扩大的情况下,营业利润却有所下降,公司应注意在市场销售业绩迅速上升背后所隐藏的经营压力和风险。

二、成本费用分析1.成本构成情况2005年12月上海新希望集团成本费用总额为893.55万元,其中:主营业务成本为838.41万元,占成本总额的93.83%;销售费用为22.50万元,占成本总额的2.52%;管理费用为29.31万元,占成本总额的3.28%;财务费用为3.32万元,占成本总额的0.37%。

光明乳业股份有限公司财务报告分析1.公司概况:公司发展沿革:光明乳业股份有限公司(原名“上海光明乳业股份有限公司”,以下简称“公司”)是由上实食品控股有限公司(“上实食品”)、上海牛奶(集团)有限公司(“牛奶集团”)、上海国有资产经营有限公司、大众交通(集团)股份有限公司、东方希望集团有限公司和DanoneAsiaPte.Ltd.,(“达能亚洲”)等发起人在上海光明乳业有限公司基础上,于2000年11月17日整体变更设立的股份有限公司。

公司于2002年8月14日向社会公众发行了每股面值1元的人民币普通股1.5亿股,并于2002年8月28日在上海证券交易所上市交易。

公司股本总计为651,182,850股,其中发起人股份501,182,850股,占股份总额的76.96%;上市流通股份150,000,000股,占股份总额23.04%。

本次股权激励实施前,上海牛奶(集团)有限公司持有本公司367,498,967股,持股比例为35.2723%;光明食品(集团)有限公司持有本公司314,404,338股,持股比例为30.1763%。

本次股权激励实施后,上海牛奶(集团)有限公司持股比例降为35.0268%;光明食品(集团)有限公司持股比例降为29.9663%。

公司所处的行业以及生产经营特点:光明乳业:光明乳业股份有限公司是由国资、外资、民营资本组成的股份制上市公司,主要从事乳和乳制品开发、生产和销售,奶牛和公牛的饲养、培育,物流配送,营养保健食品的开发、生产和销售。

公司拥有世界一流的乳品研发中心、乳品加工设备以及先进的乳品加工工艺,形成了消毒奶、保鲜奶、酸奶、超高温灭菌奶、奶粉、黄油干酪、果汁饮料等系列产品,是国内最大规模的乳制品生产、销售企业之一。

世界乳品行业规模巨大,同时地域性又很强。

世界乳品的需求每年按2%的速度在增长。

发达国家的增长率约为1%,而发展中国家则快得多,尤其是亚洲和拉美国家。

中国属于世界上乳品市场增长最快的国家之一。

---文档均为word文档,下载后可直接编辑使用亦可打印---摘要近几年来,随着现代市场的不断发展和完善,对企业进行财务分析成为了企业生存与发展的必要前提,财务分析的根本目的是通过对一家企业或组织进行财务分析时发现生产经营过程中所产生的问题,并对其问题加以解决,同时改善财务状况,提高生产经营水平,提高企业综合偿债能力,提升企业盈利能力,促进企业健康发展。

财务分析是对企业生产、经营、投资、举债进行分析,比率分析法是最常用的分析方法,但是如果要想全面综合的分析公司各个方面情况,该方法并不适用。

因而综合财务分析是财务分析方法的最优选择,例如杜邦财务分析体系法、沃尔比重评分法、综合指数法等。

一般而言,选择杜邦分析体系法更多,因为可以将企业经营业绩和财务状况结合起来对企业各方面情况进行综合分析,特别是对生产制造企业盈利分析更加显著,杜邦体系的核心是净资产收益率,并且可以将其分解到销售净利率、总资产周转率、权益乘数之后再根据财务指标的内在联系,将这三个指标进一步分解,找出影响企业盈利的原因。

本文新希望为例,从了解该企业财务指标开始,进行纵向对比分析,发现企业生产经营的不足,并对不足提出改进的思路进行详细阐述。

本文主要分为三个部分:第一部分,杜邦体系相关财务指标相关概念,包括财务分析意义、原则及方法;第二部分,具体案例概述,介绍了新希望公司基本情况,组织结构、盈利指标分析;第三部分,发现企业发展和盈利方面的问题,并对其提出部分改进意见。

关键词:盈利能力分析杜邦体系分析财务分析AbstractI n recent years, with the continuous development and improvement of the modern market, financial analysis of enterprises has become a necessary prerequisite for the survival and development of enterprises. The fundamental purpose of financial analysis is to find and solve problems arising in the course of production and operation through financial analysis of an enterprise or organization, and at the same time to improve the financial situation and raise the level of production and management. Improve the comprehensive solvency of enterprises, enhance the profitability of enterprises, promote the healthy development of enterprises. Financial analysis is an analysis of the production, operation, investment and borrowing of an enterprise. Ratio analysis is the most commonly used analysis method, but if you want to analyze the company in an all-round way. This method does not apply to all aspects of the situation. Therefore, comprehensive financial analysis is the optimal choice of financial analysis methods, such as DuPont Financial Analysis system method, Wall proportion rating method, Comprehensive Index method and so on. Generally speaking, the DuPont Analysis system method is more often chosen, because it is possible to combine the business performance and financial situation of the enterprise to make a comprehensive analysis of all aspects of the enterprise, especially the profit analysis of the production and manufacturing enterprises. The core of the DuPont system is the return on net assets, which can be broken down into net sales interest rates, total asset turnover rates, equity multipliers, and then further divided into three indicators according to the intrinsic links of the financial indicators. Find out the reasons that affect the profit of the enterprise.This paper takes the new hope as an example, from the beginning of understanding the financial index of the enterprise, carries on the longitudinal contrast analysis, discovers the enterprise production and management deficiency, and puts forward the improvement train of thought to carry on the elaboration in detail. This paper is mainly divided into three parts: the first part, DuPont system related financial indicators relatedconcepts, including the significance of financial analysis, principles and methods; The second part introduces the basic situation, the organization structure, the profit index analysis of the new hope company, and the third part, finds out the problems of the enterprise development and the profit, and puts forward some suggestions for the improvement of the new hope company.Key words: profitability analysis DuPont system analysis financial analysis.前言自古以来,衣食住行与人民生活息息相关,则食是我们生活的重中之重,与食最相关的当然是农业。

中国中期2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 中国中期2018年财务分析综合报告一、实现利润分析2018年实现利润为1,518.47万元,与2017年的3,025.62万元相比有较大幅度下降,下降49.81%。

实现利润主要来自于对外投资所取得的收益。

在市场份额扩大的情况下,营业利润却出现了较大幅度的下降,企业未能在销售规模扩大的同时提高利润水平,应注意增收减利所隐藏的经营风险。

二、成本费用分析2018年营业成本为6,031.67万元,与2017年的5,240.98万元相比有较大增长,增长15.09%。

2018年销售费用为480.44万元,与2017年的451.42万元相比有较大增长,增长6.43%。

2018年在销售费用有较大幅度增长的同时营业收入也有所增长,企业销售活动取得了一些成效,但是销售投入增长明显快于营业收入增长。

2018年管理费用为1,357.33万元,与2017年的948.24万元相比有较大增长,增长43.14%。

2018年管理费用占营业收入的比例为20.4%,与2017年的15.56%相比有较大幅度的提高,提高4.83个百分点。

但经营业务的盈利水平反而大幅度下降,管理费用的大幅度增加并不合理。

本期财务费用为-379.67万元。

三、资产结构分析2018年企业不合理资金占用项目较少,资产的盈力能力较强,资产结构合理。

与2017年相比,2018年预付货款增长过快。

其他应收款增长过快。

从流动资产与收入变化情况来看,流动资产增长慢于营业收入增长,资产的盈利能力没有提高。

因此与2017年相比,资产结构趋于恶化。

四、偿债能力分析从支付能力来看,中国中期2018年是有现金支付能力的。

企业财务费用小于0或缺乏利息支出数据,无法进行负债经营风险判断。

五、盈利能力分析中国中期2018年的营业利润率为23.60%,总资产报酬率为1.86%,净资产收益率为2.82%,成本费用利润率为20.23%。

第1篇一、摘要奶制品行业作为我国食品行业的重要组成部分,近年来在我国经济快速发展的背景下,市场规模不断扩大,行业发展迅速。

本报告通过对奶制品行业财务数据的分析,旨在揭示行业整体财务状况,分析行业发展趋势,为投资者提供决策依据。

二、行业概述奶制品行业是指以牛、羊、马等乳动物为原料,经过加工、调配、包装等环节生产出的各类奶制品。

我国奶制品行业主要包括液态奶、奶粉、奶酪、酸奶等四大类产品。

近年来,随着消费者健康意识的提高和消费结构的升级,奶制品行业呈现出持续增长态势。

三、财务分析1. 行业整体盈利能力分析(1)毛利率分析根据相关数据显示,我国奶制品行业整体毛利率在2015-2019年间呈波动上升趋势,2019年达到最高点,为38.6%。

这说明奶制品行业整体盈利能力较强。

(2)净利率分析奶制品行业净利率在2015-2019年间也呈波动上升趋势,2019年达到最高点,为12.2%。

这说明奶制品企业在提升盈利能力方面取得了一定成果。

2. 行业主要企业财务状况分析以伊利股份、蒙牛乳业、光明乳业等为代表的大型奶制品企业,在财务状况方面表现出以下特点:(1)营业收入分析伊利股份、蒙牛乳业、光明乳业等企业在2015-2019年间营业收入均呈增长趋势,其中伊利股份和蒙牛乳业增长速度较快。

这说明行业龙头企业具有较强的市场竞争力。

(2)净利润分析在净利润方面,伊利股份、蒙牛乳业、光明乳业等企业在2015-2019年间均呈增长趋势。

其中,伊利股份和蒙牛乳业增长速度较快。

这说明行业龙头企业盈利能力较强。

(3)资产负债率分析从资产负债率来看,伊利股份、蒙牛乳业、光明乳业等企业在2015-2019年间资产负债率均处于合理水平,表明企业财务风险较低。

3. 行业投资分析(1)行业投资规模分析近年来,我国奶制品行业投资规模逐年扩大,投资主体多元化。

其中,民间资本、外资等投资力度不断加大。

(2)投资领域分析奶制品行业投资主要集中在以下几个方面:生产基地建设、技术研发、品牌建设、营销网络拓展等。

第一部分公司简介新希望六和股份有限公司(原名:四川新希望农业股份有限公司)创立于1998年并于同年3月11日在深圳证券交易所发行上市。

于2011年完成农牧产业重大资产重组的整体上市后,公司的饲料年生产能力达2,500万吨,居中国第一位,年家禽屠宰能力达10亿只,位居世界第一。

公司立足农牧产业,持续稳健发展,业已形成集饲料、畜禽养殖、屠宰与肉制品加工为一体的农牧产业链经营格局,并涉足金融投资和金融担保领域。

公司业务遍及全国并在越南、菲律宾、孟加拉、新加坡、柬埔寨、埃及、南非、斯里兰卡、印度尼西亚等国家建成或在建有20余家分、子公司。

2012年底,集团注册资本8亿元,总资产超过400亿元(其中农牧业占72%),集团资信评等级为AAA级,已连续8年名列中国企业500强之一。

集团拥有企业超过800家,员工超过8万人,其中有近4万人从事农业相关工作,有专业大专以上员工近2万人,同时带动超过450万农民朋友走上致富道路。

2012年,新希望集团有限公司以7,538,106万元的总收入,排在2012年中国民营企业500强12位。

现新希望公司有农牧与食品、化工与资源、地产与基础设施、金融与投资四大产业集群,集团从创业初期的单一饲料产业,逐步向上、下游延伸,成为集农、工、贸、科一体化发展的大型农牧业民营集团企业。

配合饲料、浓缩饲料、精料补充料的生产、加工、销售(限分公司经营);谷物及其他作物的种植;牲畜的饲养;猪的饲养;家禽的饲养;商品批发与零售(国家限定公司经营或禁止的商品除外);进出口业务(国家限定公司经营或禁止进出口的商品除外);项目投资及管理;科技交流和推广服务业。

作为中国最大的农牧企业,公司秉承“立足现代大农业,创建百年新希望”的企业宗旨,肩负“为耕者谋利、为食者造福”的使命,以“新、和、实、谦”为企业价值观,致力于打造世界级的农牧企业。

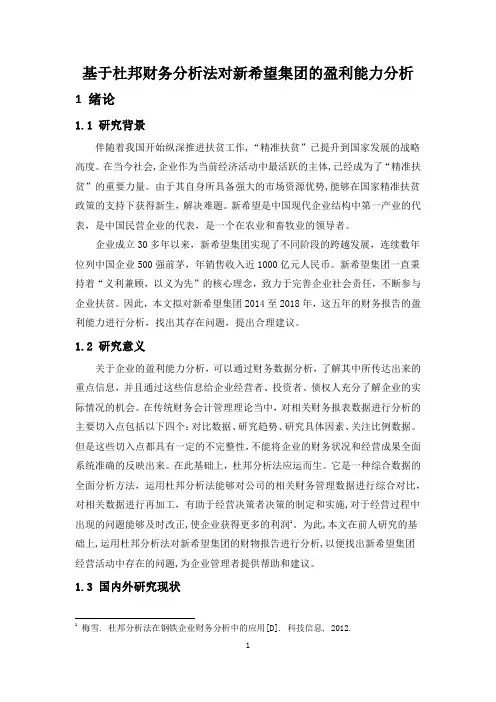

第二部分能力分析一、偿债能力分析公司的偿债能力是指公司清偿到期债务的现金保障程度。

基于哈佛分析框架的新希望乳业财务分析

苏朦

【期刊名称】《河北企业》

【年(卷),期】2024()1

【摘要】乳制品行业作为重要的民生行业,一直以来备受民众关注和国家政策支持。

应用哈佛分析框架对新希望乳业2018—2021年经营数据进行剖析,发现其区域优

势明显,但研发创新能力还有待突破,应对重点资产强化精细管理、优化成本和风险

管控,抓住行业工牧一体化改革机遇实现深度发展。

研究丰富了哈佛分析框架的应

用范围和分析视角,有助于乳制品企业从战略高度诊断经营问题和调整发展策略。

【总页数】5页(P74-78)

【作者】苏朦

【作者单位】江苏第二师范学院商学院

【正文语种】中文

【中图分类】F275.5

【相关文献】

1.基于哈佛分析框架下的皇氏乳业财务分析

2.基于哈佛分析框架的Y乳业公司财

务报表分析3.基于哈佛框架下的乳制品企业财务研究分析——以光明乳业为例4.

哈佛分析框架下乳业集团财务报表分析——以Y集团为例

因版权原因,仅展示原文概要,查看原文内容请购买。

基于杜邦财务分析法对新希望集团的盈利能力分析1 绪论1.1 研究背景伴随着我国开始纵深推进扶贫工作,“精准扶贫”已提升到国家发展的战略高度。

在当今社会,企业作为当前经济活动中最活跃的主体,已经成为了“精准扶贫”的重要力量。

由于其自身所具备强大的市场资源优势,能够在国家精准扶贫政策的支持下获得新生,解决难题。

新希望是中国现代企业结构中第一产业的代表,是中国民营企业的代表,是一个在农业和畜牧业的领导者。

企业成立30多年以来,新希望集团实现了不同阶段的跨越发展,连续数年位列中国企业500强前茅,年销售收入近1000亿元人民币。

新希望集团一直秉持着“义利兼顾,以义为先”的核心理念,致力于完善企业社会责任,不断参与企业扶贫。

因此,本文拟对新希望集团2014至2018年,这五年的财务报告的盈利能力进行分析,找出其存在问题,提出合理建议。

1.2 研究意义关于企业的盈利能力分析,可以通过财务数据分析,了解其中所传达出来的重点信息,并且通过这些信息给企业经营者、投资者、债权人充分了解企业的实际情况的机会。

在传统财务会计管理理论当中,对相关财务报表数据进行分析的主要切入点包括以下四个:对比数据、研究趋势、研究具体因素、关注比例数据。

但是这些切入点都具有一定的不完整性,不能将企业的财务状况和经营成果全面系统准确的反映出来。

在此基础上,杜邦分析法应运而生。

它是一种综合数据的全面分析方法,运用杜邦分析法能够对公司的相关财务管理数据进行综合对比,对相关数据进行再加工,有助于经营决策者决策的制定和实施,对于经营过程中出现的问题能够及时改正,使企业获得更多的利润1。

为此,本文在前人研究的基础上,运用杜邦分析法对新希望集团的财物报告进行分析,以便找出新希望集团经营活动中存在的问题,为企业管理者提供帮助和建议。

1.3 国内外研究现状1梅雪. 杜邦分析法在钢铁企业财务分析中的应用[D]. 科技信息, 2012.1.3.1国外研究现状Zeeshan Fareed Zahid Ali(2016)根据巴基斯坦电力和能源部门的16家公司十二年的面板数据,分析其盈利能力的主要决定因素,该研究考虑了企业的盈利能力决定因素和行业从属关系水平,研究结果表明:企业规模、企业的成长和电力危机对盈利能力有正向的影响。

乳制品领域新希望乳业企业组织结构及部门职责新希望乳业是中国一家知名的乳制品企业,其企业组织结构设计合理,部门职责明确,以确保企业高效运营和持续发展。

以下是新希望乳业的企业组织结构及各部门的职责介绍。

一、总经理办公室:总经理办公室是企业的决策层,主要负责企业的整体规划和决策,协调各部门之间的工作。

其职责主要包括:1.确定和制定企业的长期发展战略和目标。

2.负责企业的日常管理和人事任免。

3.监督各部门的工作进展,并及时调整策略以保证企业的运作效率和利润最大化。

4.向股东和上级部门汇报企业的经营状况和发展情况。

二、生产制造部:生产制造部是企业的核心部门,负责乳制品的生产和制造工作。

其职责主要包括:1.制定和实施乳制品的生产计划,并确保生产进度和质量达到要求。

2.技术开发和生产工艺的研究,提高产品的质量和生产效率。

3.管理生产设备和原材料的供应,并开展供应商的评估和合作。

4.确保生产过程中的安全性和环保要求的达标。

三、销售与市场部:销售与市场部负责乳制品的销售和市场推广工作。

其职责主要包括:1.制定销售策略和销售计划,拓展销售渠道和市场份额。

2.开展市场调研,了解消费者需求和市场竞争情况,提供市场营销建议。

3.协调与客户的洽谈,签订销售合同,确保销售目标的实现。

4.建立客户关系管理系统,保持与客户的良好合作关系。

四、财务部:财务部负责企业的财务管理和会计报表编制。

其职责主要包括:1.编制企业预算和财务计划,确保企业的收入和支出合理安排。

2.进行成本核算和财务分析,提供财务决策的依据。

3.管理财务风险和资金流动,预测和控制企业的资金需求。

4.编制财务报告和财务分析报告,向股东和上级部门汇报企业的财务状况。

五、人力资源部:人力资源部负责企业的人力资源管理和员工发展。

1.招聘和选用合适的人才,并进行员工培训和职业发展规划。

2.制定和执行薪资福利政策,并进行绩效评估和激励措施。

3.管理员工关系,处理员工的工作纠纷和投诉。

新希望公司2020年财务分析研究报告CONTENTS目录CONTENTS目录 (1)前言 (1)一、新希望公司实现利润分析 (3)(一)、公司利润总额分析 (3)(二)、主营业务的盈利能力 (3)(三)、利润真实性判断 (4)(四)、利润总结分析 (4)二、新希望公司成本费用分析 (6)(一)、成本构成情况 (6)(二)、销售费用变化及合理化评判 (7)(三)、管理费用变化及合理化评判 (7)(四)、财务费用的合理化评判 (8)三、新希望公司资产结构分析 (9)(一)、资产构成基本情况 (9)(二)、流动资产构成特点 (10)(三)、资产增减变化 (12)(四)、总资产增减变化原因 (12)(五)、资产结构的合理化评判 (12)(六)、资产结构的变动情况 (12)四、新希望公司负债及权益结构分析 (14)(一)、负债及权益构成基本情况 (14)(二)、流动负债构成情况 (15)(三)、负债的增减变化 (15)(四)、负债增减变化原因 (16)(五)、权益的增减变化 (17)(六)、权益变化原因 (17)五、新希望公司偿债能力分析 (18)(一)、支付能力 (18)(二)、流动比率 (18)(三)、速动比率 (19)(四)、短期偿债能力变化情况 (19)(五)、短期付息能力 (19)(六)、长期付息能力 (20)(七)、负债经营可行性 (20)六、新希望公司盈利能力分析 (21)(一)、盈利能力基本情况 (21)(二)、内部资产的盈利能力 (22)(三)、对外投资盈利能力 (22)(四)、内外部盈利能力比较 (22)(五)、净资产收益率变化情况 (22)(六)、净资产收益率变化原因 (23)(七)、资产报酬率变化情况 (23)(八)、资产报酬率变化原因 (23)(九)、成本费用利润率变化情况 (23)(十)、成本费用利润率变化原因 (24)七、新希望公司营运能力分析 (25)(一)、存货周转天数 (25)(二)、存货周转变化原因 (25)(三)、应收账款周转天数 (25)(四)、应收账款周转变化原因 (26)(五)、应付账款周转天数 (26)(六)、应付账款周转变化原因 (26)(七)、现金周期 (26)(八)、营业周期 (27)(九)、营业周期结论 (27)(十)、流动资产周转天数 (27)(十一)、流动资产周转天数变化原因 (28)(十二)、总资产周转天数 (28)(十三)、总资产周转天数变化原因 (28)(十四)、固定资产周转天数 (29)(十五)、固定资产周转天数变化原因 (29)八、新希望公司发展能力分析 (30)(一)、可动用资金总额 (30)(二)、挖潜发展能力 (31)九、新希望公司经营协调分析 (32)(一)、投融资活动的协调情况 (32)(二)、营运资本变化情况 (33)(三)、经营协调性及现金支付能力 (33)(四)、营运资金需求的变化 (33)(五)、现金支付情况 (33)(六)、整体协调情况 (34)十、新希望公司经营风险分析 (35)(一)、经营风险 (35)(二)、财务风险 (35)十一、新希望公司现金流量分析 (37)(一)、现金流入结构分析 (37)(二)、现金流出结构分析 (38)(三)、现金流动的协调性评价 (39)(四)、现金流动的充足性评价 (40)(五)、现金流动的有效性评价 (40)(六)、自由现金流量分析 (42)十二、新希望公司杜邦分析 (43)(一)、资产净利率变化原因分析 (43)(二)、权益乘数变化原因分析 (43)(三)、净资产收益率变化原因分析 (43)声明 (44)前言新希望公司2020年营业收入为11,000,000万元,与2019年的8,205,053.95万元相比大幅增长,增长了34.06%。

第1篇一、前言饲料行业作为我国农业产业链中的重要一环,对保障国家粮食安全和促进畜牧业发展具有重要意义。

近年来,随着我国经济的快速发展和人民生活水平的提高,饲料行业市场规模不断扩大,行业竞争日益激烈。

本文通过对饲料行业财务报告的分析,旨在揭示饲料企业的经营状况、盈利能力和财务风险,为投资者、管理层和监管部门提供有益的参考。

二、饲料行业财务报表分析1. 资产负债表分析(1)资产结构分析饲料企业资产主要由流动资产、固定资产和无形资产构成。

通过对饲料企业资产负债表的分析,可以发现以下特点:1)流动资产占比高。

流动资产主要包括存货、应收账款、预付款项等。

饲料企业作为生产型企业,存货是其核心资产,占比相对较高。

2)固定资产占比相对较低。

固定资产主要包括生产设备、土地、房屋等。

饲料企业生产设备更新换代较快,但固定资产占比相对较低。

3)无形资产占比低。

无形资产主要包括专利、商标等。

饲料企业无形资产占比相对较低,表明企业核心竞争力主要来自于生产技术和品牌。

(2)负债结构分析饲料企业负债主要包括流动负债和长期负债。

通过对饲料企业资产负债表的分析,可以发现以下特点:1)流动负债占比高。

流动负债主要包括短期借款、应付账款、预收款项等。

饲料企业生产周期短,资金周转快,流动负债占比相对较高。

2)长期负债占比相对较低。

长期负债主要包括长期借款、长期应付款等。

饲料企业长期负债占比相对较低,表明企业财务风险较小。

2. 利润表分析(1)营业收入分析饲料企业营业收入主要包括饲料产品销售收入、饲料添加剂销售收入等。

通过对饲料企业利润表的分析,可以发现以下特点:1)营业收入持续增长。

随着我国畜牧业的发展,饲料企业营业收入持续增长。

2)饲料产品销售收入占比高。

饲料产品销售收入是饲料企业营业收入的主要来源,占比相对较高。

(2)毛利率分析饲料企业毛利率反映了企业的盈利能力。

通过对饲料企业利润表的分析,可以发现以下特点:1)毛利率波动较大。

饲料企业毛利率受原材料价格、生产成本等因素影响,波动较大。

第1篇一、前言新希望是中国领先的农业企业之一,主要从事饲料、养殖、食品加工和农产品贸易等业务。

本文通过对新希望近三年的财务报告进行分析,旨在揭示其财务状况、经营成果和现金流状况,为投资者提供决策依据。

二、新希望财务报告分析1. 财务状况分析(1)资产分析新希望的总资产在过去三年呈上升趋势,从2019年的912.48亿元增长到2021年的1250.46亿元。

这表明公司规模不断扩大,业务拓展顺利。

在资产结构方面,流动资产占比最高,为62.89%,其次是固定资产占比为25.48%,无形资产占比为11.63%。

(2)负债分析新希望的负债在过去三年也呈上升趋势,从2019年的647.80亿元增长到2021年的855.29亿元。

负债比率从2019年的70.89%上升到2021年的68.55%。

这表明公司负债水平较高,但负债比率有所下降,财务风险可控。

(3)所有者权益分析新希望的所有者权益在过去三年呈上升趋势,从2019年的264.68亿元增长到2021年的395.17亿元。

所有者权益比率从2019年的29.11%上升到2021年的31.45%。

这表明公司盈利能力较强,股东权益得到保障。

2. 经营成果分析(1)营业收入分析新希望的营业收入在过去三年呈稳步增长趋势,从2019年的848.80亿元增长到2021年的1171.53亿元。

这表明公司主营业务发展良好,市场竞争力较强。

(2)净利润分析新希望的净利润在过去三年也呈稳步增长趋势,从2019年的46.94亿元增长到2021年的70.79亿元。

这表明公司盈利能力较强,为股东创造了良好的回报。

(3)毛利率分析新希望的毛利率在过去三年呈波动趋势,2019年为16.52%,2020年为15.80%,2021年为15.89%。

这表明公司在市场竞争中具有一定的议价能力,但毛利率水平有待提高。

3. 现金流状况分析(1)经营活动现金流新希望的经营活动现金流在过去三年呈波动趋势,2019年为负数,2020年为正数,2021年为负数。

第1篇一、引言财务报告是企业对外展示其财务状况、经营成果和现金流量的重要工具。

新希望作为中国农业产业化龙头企业,其财务报告对于投资者、债权人、供应商、员工以及政府等利益相关者具有重要的参考价值。

本文将从以下几个方面分析新希望财务报告的意义。

二、新希望财务报告分析的意义1. 为投资者提供决策依据投资者在投资决策过程中,需要了解企业的财务状况、盈利能力、偿债能力、运营能力等方面的信息。

新希望财务报告能够为投资者提供以下决策依据:(1)盈利能力分析:通过分析新希望的收入、成本、费用等指标,投资者可以了解企业的盈利能力,从而判断企业的投资价值。

(2)偿债能力分析:通过分析新希望的资产负债表,投资者可以了解企业的负债水平、流动比率和速动比率等指标,从而评估企业的偿债能力。

(3)运营能力分析:通过分析新希望的资产周转率、存货周转率等指标,投资者可以了解企业的运营效率,从而判断企业的经营状况。

2. 为债权人提供风险评估债权人需要关注企业的财务状况,以评估其信用风险。

新希望财务报告能够为债权人提供以下风险评估依据:(1)偿债能力分析:债权人通过分析新希望的资产负债表,可以了解企业的负债水平、流动比率和速动比率等指标,从而评估企业的偿债能力。

(2)盈利能力分析:债权人通过分析新希望的利润表,可以了解企业的盈利能力,从而判断企业偿还债务的能力。

(3)现金流分析:债权人通过分析新希望的现金流量表,可以了解企业的现金流入和流出情况,从而评估企业的偿债能力。

3. 为供应商提供合作参考供应商在与企业合作过程中,需要关注企业的财务状况,以评估其合作风险。

新希望财务报告能够为供应商提供以下合作参考依据:(1)偿债能力分析:供应商通过分析新希望的资产负债表,可以了解企业的负债水平,从而判断企业的偿债能力。

(2)盈利能力分析:供应商通过分析新希望的利润表,可以了解企业的盈利能力,从而判断企业是否有足够的资金支付货款。

(3)现金流分析:供应商通过分析新希望的现金流量表,可以了解企业的现金流入和流出情况,从而判断企业是否有足够的现金流支付货款。

新希望2018年风险分析详细报告

一、负债规模测算

1.短期资金需求

该企业经营活动的短期资金需求为45,225.44万元,2018年已经取得的银行短期借款为827,133.79万元。

2.长期资金需求

该企业长期资金需求为701,744.64万元,2018年已经发生的非流动负债合计为214,550.13万元。

3.总资金需求

该企业的总资金需求为746,970.08万元。

4.短期负债规模

根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为495,070.52万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期借款规模是767,250.84万元,实际已经取得的短期贷款金额为827,133.79万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为1,039,431.17万元,企业有能力在3年之内偿还的贷款总规模为1,311,611.5万元,在5年之内偿还的贷款总规模为1,855,972.15万元,当前实际的长短期借款合计为1,209,819.33万元。

二、资金链监控

1.会不会发生资金链断裂

一旦发生信任危机,要求该企业偿还全部短期借款,就会出现资金链断裂风险,短期暴露的资金缺口为332,063.27万元。

不过,该资金缺口在企业持续经营1.8个分析期之后可被盈利填补。

该企业投资活动存在资金

内部资料,妥善保管第页共1 页。