五大常胜基金经理人

- 格式:doc

- 大小:58.50 KB

- 文档页数:7

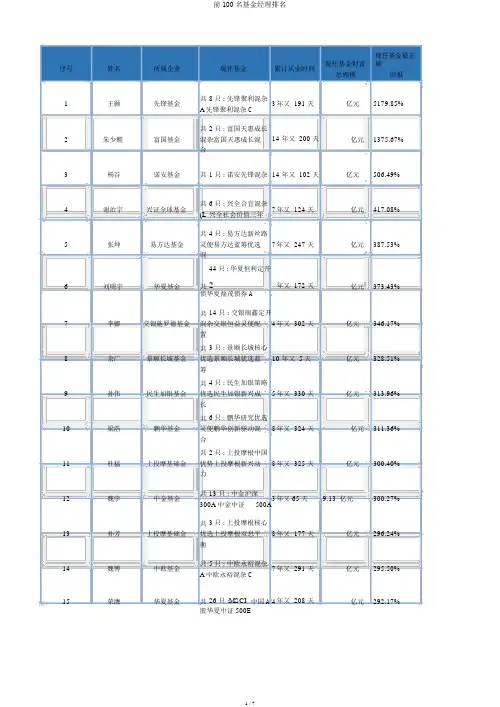

序号姓名所属企业现任基金累计从业时间现任基金财富现任基金最正确总规模回报1王颢先锋基金共8只 : 先锋聚利混杂3年又 191 天亿元5179.85% A先锋聚利混杂C共2只 : 富国天惠成长2朱少醒富国基金混杂富国天惠成长混14 年又 200 天亿元1375.67%合3杨谷诺安基金共1只 : 诺安先锋混杂14 年又 102 天亿元506.49%4谢治宇兴证全球基金共6只 : 兴全合宜混杂7年又 124 天亿元417.08% (L兴全社会价值三年共4只 : 易方达新丝路5张坤易方达基金灵便易方达蓝筹优选7年又 247 天亿元387.53%混6刘明宇华夏基金共44 只 : 华夏恒利定开2年又 172 天亿元373.43%债华夏鼎茂债券A共14 只 : 交银瑞鑫定开7李娜交银施罗德基金混杂交银恒益灵便配4年又 302 天亿元346.17%置共3只 : 景顺长城核心8余广景顺长城基金优选景顺长城优选蓝10 年又 5天亿元328.51%筹共4只 : 民生加银策略9孙伟民生加银基金优选民生加银新兴成5年又 330 天亿元313.96%长共6只 : 鹏华研究优选10梁浩鹏华基金灵便鹏华创新驱动混8年又 324 天亿元311.36%合共2只 : 上投摩根中国11杜猛上投摩基础金优势上投摩根新兴动8年又 325 天亿元300.40%力12魏孛中金基金共13 只 : 中金沪深3年又 65天9.13 亿元300.27% 300A 中金中证500A共3只 : 上投摩根核心13孙芳上投摩基础金优选上投摩根双息平8年又 177 天亿元296.24%衡14魏博中欧基金共5只 : 中欧永裕混杂7年又 291 天亿元295.50% A中欧永裕混杂C15荣膺华夏基金共26 只 :MSCI中国A4年又 208 天亿元292.17%股华夏中证500E共 7只 : 易方达新经济16陈皓易方达基金混杂易方达国防军工7年又 247 天亿元288.66%混共 6只 : 易方达瑞恒灵17萧楠易方达基金活配易方达现代服务7年又 247 天亿元281.64%业共 3只 : 汇添富经典成18雷鸣汇添富基金长定汇添富蓝筹庄重6年又 67天亿元267.06%混共 16 只 : 华安年年盈定19孙丽娜华安基金开债华安年年盈定开5年又 276 天2028.32 亿元 263.87%债共 13 只 : 国泰聚信价值20程洲国泰基金优势国泰聚信价值优12年又 61天亿元263.76%势共 12 只 : 中欧优选如期21周蔚文中欧基金开放中欧新趋势混杂13年又 70天亿元262.54%E共 4只 : 广发新兴产业22李巍广发基金混杂广发利鑫灵便配8年又 256 天亿元251.60%置23王崇交银施罗德基金共 3只 : 交银瑞丰三年5年又 223 天亿元251.53%封闭交银优选混杂共 7只 : 华泰柏瑞创新24张慧华泰柏瑞基金升级华泰柏瑞创新动6年又 259 天亿元237.74%力25鄢耀工银瑞信基金共 5只 : 工银金融地产6年又 280 天亿元231.65%混杂工银新金融股票共 6只 : 工银金融地产26王君正工银瑞信基金混杂工银美丽城镇股6年又 280 天亿元231.65%票共 5只 : 鹏华优选价值27伍旋鹏华基金股票鹏华庄重回报混8年又 157 天亿元231.44%合共 7只 : 安信价值优选28陈一峰安信基金股票安信花销医药股6年又 42天亿元229.40%票共 4只 : 建信健康民生29姜锋建信基金混杂建信环保产业股8年又 326 天亿元228.50%票共 12 只 : 鹏华养老产业30王宗合鹏华基金股票鹏华策略回报混9年又 157 天亿元226.30%合共 5只 : 国泰智能汽车31周伟锋国泰基金股票国泰价值优选灵6年又 354 天亿元223.75%活共 2只 : 兴崭新视野定32董承非兴证全球基金开混兴全趋势投资混13年又 94 天亿元220.28%合共 5只 : 汇添富绝对收33顾耀强汇添富基金益定汇添富绝对收益10年又 163 天亿元218.97%定34郑煜华夏基金共 1只 : 华夏收入混杂13年又 297 天亿元213.60%共 5只 : 华安盈余优选35杨明华安基金混杂华安睿明两年定11年又 362 天亿元210.21%开36赵晓东国海富兰克林基共 6只 : 国富焦点驱动10年又 273 天亿元209.03%金混杂国富恒瑞债券A共 6只 : 建信龙头企业37姚锦建信基金股票建信科技创新混10年又 155 天亿元201.41%合38钱睿南银河基金共 2只 : 银河庄重混杂12年又 97 天亿元201.30%银河服务混杂39王栩汇添富基金共 4只 : 汇添富美丽30年又 117 天亿元199.21%混汇添富外延增添主1040张胜记易方达基金共 5只 : 易方达标普消10年又 66 天亿元195.43%费品易方达上证50 指共 8只 : 工银绝对收益41游凛峰工银瑞信基金混杂工银绝对收益混10年又 159 天亿元193.85%合共 4只 : 华泰柏瑞健康42吕慧建华泰柏瑞基金生活华泰柏瑞行业精10年又 196 天亿元188.80%选共 5只 : 工银医疗保健43赵蓓工银瑞信基金股票工银养老产业股5年又 196 天亿元187.80%票共 6只 : 融通通乾研究44邹曦融通基金优选融通产业趋势股12年又 178 天亿元186.11%票共 3只 : 富国高端制造45毕天宇富国基金行业富国龙头优势混14年又 190 天亿元185.17%合共 6只 : 华富产业升级46陈启明华富基金灵便华富天鑫灵便配5年又 249 天亿元184.45%置共 3只 : 富国宏观策略47袁宜富国基金灵便富国睿利定开混7年又 233 天 8.10 亿元184.20%合共 5只 : 国投瑞银美丽48董晗国投瑞银基金中国国投瑞银信心改8年又 317 天亿元179.19%革49赵栩工银瑞信基金共 33 只 : 工银创业板8年又 228 天亿元178.59%ETF 工银创业板ETF50王海华银河基金共 4只 : 银河乐活优萃6年又 180 天亿元178.36%混杂银河美丽混杂A51魏东国联安基金共 2只 : 国联安新优选15 年又 256 天亿元177.68%混杂国联安优选混杂共 2只 : 华富科技动能52龚炜华富基金混杂华富竞争力优选10年又 20天亿元177.20%混共 6只 : 建信改革盈余53陶灿建信基金股票建信现代服务业8年又 327 天亿元176.60%股共 11 只 : 易方达裕丰回54张清华易方达基金报债易方达丰华债券6年又 161 天亿元176.58%A共 8只 : 财通成长优选55金梓才财通基金混杂财通集成电路产5年又 195 天亿元175.97%业56过钧博时基金共14只:博时新起点混15 年又 289 天亿元175.60%合 A博时新起点混杂C共 10 只 : 前海开源国家57曲扬前海开源基金比较前海开源中国稀6年又 199 天亿元173.44%缺共 3只 : 易方达中盘成58冯波易方达基金长混易方达研究优选10 年又 154 天亿元173.11%股共 5只 : 国投瑞银优选59孙文龙国投瑞银基金收益国投瑞银品牌优5年又 130 天亿元171.69%势共 4只 : 博时创业成长60韩茂华博时基金混杂博时创新驱动混7年又 144 天亿元171.41%合共 2只 : 嘉实成长收益61胡涛嘉实基金混杂嘉实优秀企业混10 年又 207 天亿元169.64%合共 13 只 : 华泰柏瑞量化62田汉卿华泰柏瑞基金增强华泰柏瑞量化优6年又 304 天亿元167.53%选63刘格菘广发基金共 10 只 : 广发鑫享混杂6年又 48天亿元167.27%广发创新升级混杂共 5只 : 广发轮动配置64吴兴武广发基金混杂广发主题当先混5年又 110 天亿元167.01%合共 6只 : 富国港股通量65张峰富国基金化精富公民裕进步沪9年又 52天亿元166.51%港66应帅南方基金共 4只 : 南方智造股票13年又 24天亿元166.31%南方驱动混杂共 9只 : 中欧明睿新常67周应波中欧基金态混中欧时代先锋股4年又 211 天亿元166.09%票共 4只 : 景顺长城沪港68鲍无可景顺长城基金深精景顺长城价值领5年又 340 天亿元166.05%航共 3只 : 交银连续成长69何帅交银施罗德基金主题交银优势行业混4年又 328 天亿元165.36%合共 2只 : 嘉实成长增强70邵秋涛嘉实基金混杂嘉实当先成长混9年又 190 天亿元165.19%合71戴杰汇安基金共 12 只 : 汇安丰泽混杂3年又 135 天亿元163.78% A汇安丰泽混杂C共 4只 : 华泰柏瑞激励72徐晓杰华泰柏瑞基金动力华泰柏瑞激励动5年又 18天亿元161.45%力共 18 只 : 国泰量化收益73梁杏国泰基金灵便国泰中证生物医3年又 358 天亿元161.23%药共 6只 : 信达澳银新能74冯明远信达澳银基金源产信达澳银先进智3年又 225 天亿元161.21%造共 5只 : 中欧明睿新起75葛兰中欧基金点混中欧医疗健康混4年又 329 天亿元160.45%合共 4只 : 景顺长城环保76杨锐文景顺长城基金优势景顺长城创新成5年又 220 天亿元158.65%长共 12 只 : 汇添富花销行77胡昕炜汇添富基金业混添富民安增益定4年又 54天亿元158.27%开共 6只 : 景顺长城集英78刘彦春景顺长城基金两年景顺长城绩优成11年又 33天亿元155.31%长共 2只 : 宝盈新兴产业79郝淼宝盈基金混杂宝盈医疗健康沪1年又 135 天亿元154.60%港共4只 : 交银内核驱动80杨浩交银施罗德基金混杂交银科锐科技创4年又 291 天亿元153.57%新81刘方正鹏华基金共14 只 : 鹏华弘和混杂年又 82天亿元153.56% A鹏华弘和混杂C5共2只 : 光大优势配置82戴奇雷光大保德信基金混杂光大均衡优选混8年又 326 天亿元153.20%合83王筱苓工银瑞信基金共5只 : 工银聚焦30 股亿元152.68%票工银新蓝筹股票9年又 282 天共3只 : 华宝事件驱动84胡戈游华宝基金混杂华宝核心优势混11 年又 7天亿元152.28%合85魏晓雪光大保德信基金共4只 : 光大中国制造7年又 199 天亿元151.24% 20光大保德信花销主86谭小兵长城基金共1只 : 长城医疗保健4年又 119 天亿元150.71%混杂87刘珈吟嘉实基金共22 只 : 嘉实中证金融4年又 69天亿元147.81%地产嘉实富时中国A5共2只 : 诺德花销升级88朱红诺德基金混杂诺德灵便配置混6年又 62天亿元146.60%合89邓宇翔富荣基金共12 只 : 富荣沪深300亿元145.94%指富荣沪深300 指2年又 63天90杨建华长城基金共5只 : 长城久泰沪深15 年又 347 天亿元145.60% 30长城核心优势混杂共7只 : 宝盈先进制造91李进宝盈基金混杂宝盈转型动力混3年又 229 天亿元145.25%合共22 只 : 银河睿达灵便92蒋磊银河基金配置银河睿达灵便配3年又 279 天亿元145.22%置93黄安乐工银瑞信基金共3只 : 工银高端制造8年又 192 天亿元144.65%股票工银中小盘混杂94黎海威景顺长城基金共10 只 : 景顺长城沪深年又 216 天亿元144.34% 30景顺长城量化优选6共4只 : 国泰景气行业95杨飞国泰基金灵便国泰金龙行业混5年又 224 天亿元144.01%合共 6只 : 富国医疗保健96于洋富国基金行业富国新动力灵便2年又 219 天亿元143.74%配共 5只 : 广发优企优选97傅友兴广发基金混杂广发睿享庄重增7年又 117 天亿元143.45%利共 16 只 : 泰达改革动力98刘欣泰达宏利基金混杂泰达宏利大数据7年又 292 天亿元143.34%混共 4只 : 华安大国新经99翁启森华安基金济股华安物联网主题9年又 257 天亿元143.20%股共 2只 : 诺德价值优势100罗世锋诺德基金混杂诺德周期策略混5年又 189 天亿元142.53%合。

全球十大顶尖基金经理人的排名1. 沃伦·巴菲特(Warren E. Buffett)——股神2. 彼得·林奇(Peter Lynch)——投资界的超级巨星3. 约翰·邓普顿(John Templeton)——全球投资之父4. 本杰明·格雷厄姆(Benjamin Graham)和戴维·多德(David Dodd)——价值投资之父5. 乔治·索罗斯(George Soros)——金融天才6. 约翰‧内夫(John Neff)——市盈率鼻祖、价值发现者、伟大的低本益型基金经理人7. 约翰·博格尔(John Bogle)——指数基金教父8. 麦克尔‧普里斯(Michael Price) ——价值型基金传奇人物9. 朱利安‧罗伯逊(Julian Robertson)——避险基金界的教父级人物10. 马克·墨比尔斯(Mark Mobius)——新兴市场投资教父25位最具影响力商界领袖5 沃伦·巴菲特(Warren Buffett) 伯克希尔-哈撒韦公司董事长兼CEO6 莱克斯·蒂勒森(Rex Tillerson) 埃克森美孚董事长兼CEO7 比尔·盖茨(Bill Gates) 微软主席兼创始人、比尔和梅琳达·盖茨基金会创始人兼联合主席8 杰夫·伊梅尔特(Jeff Immelt) 通用电气董事长兼CEO9 渡边捷昭丰田汽车总裁10 雷富礼(fley) 宝洁董事长兼CEO11 钱伯斯(John Chambers) 思科总裁兼CEO12 李嘉诚香港和记黄埔和长江实业(集团)有限公司董事长13 李·斯科特(Lee Scott) 沃尔玛CEO14 拉克希米·米塔尔(Lakshmi Mittal) 印度安赛乐米塔尔公司CEO15 杰米·戴蒙(Jamie Dimon) JP摩根总裁兼CEO16 马克·赫德(Mark Hurd) 惠普董事长兼CEO17 詹姆斯·迈克纳尼(James McNerney) 波音总裁兼CEO18 高瑞思(Marius Kloppers) 必和必拓CEO19 史蒂夫·施瓦茨曼(Steve Schwarzman) 黑石CEO本条目对我有帮助9。

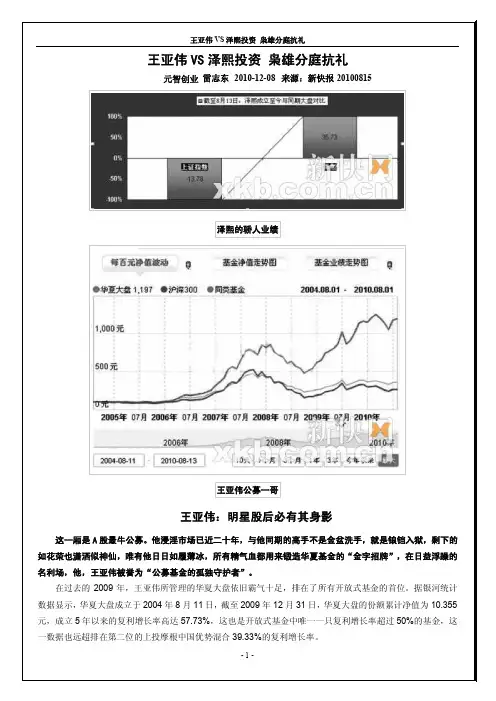

20100815 2010-12-08 王亚伟VS 泽熙投资 枭雄分庭抗礼元智创业 雷志东来源:新快报泽熙的骄人业绩王亚伟公募一哥王亚伟:明星股后必有其身影这一厢是A 股最牛公募。

他浸淫市场已近二十年,与他同期的高手不是金盆洗手,就是锒铛入狱,剩下的如花荣也潇洒似神仙,唯有他日日如履薄冰,所有精气血都用来锻造华夏基金的“金字招牌”,在日益浮躁的名利场,他,王亚伟被誉为“公募基金的孤独守护者”。

在过去的2009年,王亚伟所管理的华夏大盘依旧霸气十足,排在了所有开放式基金的首位。

据银河统计数据显示,华夏大盘成立于2004年8月11日,截至2009年12月31日,华夏大盘的份额累计净值为10.355元,成立5年以来的复利增长率高达57.73%,这也是开放式基金中唯一一只复利增长率超过50%的基金,这一数据也远超排在第二位的上投摩根中国优势混合39.33%的复利增长率。

但在今年上半年,王亚伟的表现没有以往靠前。

其中华夏大盘在混合型基金中排名第14位;华夏策略在偏股型基金中位列第10位。

而截至8月13日,华夏大盘最新净值10.138元,今年以来回报率为2.5836%;华夏策略最新净值1.994元,今年以来回报率为4.837%。

而同期基金最好表现有11.5035%的回报。

折戟银行股是一大因素,打新失手亦是一大因素,但都不及大市不景气这一大客观。

截至上周五收盘,上证指数今年跌了637点,跌幅达19.64%。

对比2009年的跌24点,跌幅0.73%,2010年的过去7个月是个疲弱不振的难操作市道。

因为世道愈艰难,船小都难调头,更何况体量庞大的华夏系。

数据显示,截至6月30日,“一哥”王亚伟掌舵的华夏大盘最新基金规模56.65亿元;而华夏策略则是23.2亿元。

不过阶段性排名的靠后,并不能掩盖常胜将军在重组上的独具慧眼。

保持常年走牛的中恒集团、乐凯胶片、东湖高新、片仔癀以及上半年的大牛股德赛电池,这些不同阶段的明星股的背后,都有这位明星经理的身影。

会计专业5个行业名人及简介1. 萧条里德曼 (Warren Buffett): 萧条里德曼是知名的美国企业家和投资者,也被誉为“股神”。

他是伯克希尔·哈撒韦公司的主席和首席执行官,该公司在各个领域投资,包括能源、银行、保险和消费品等。

萧条里德曼以其深思熟虑和长期投资策略而闻名,他的智慧投资决策被广泛认为是聪明的价值投资范例。

2. 雷·达里奥 (Ray Dalio): 雷·达里奥是美国知名的对冲基金经理和企业家,他是桥水基金的创始人和主席。

桥水基金是全球最大的对冲基金之一,管理着数千亿美元的资金。

达里奥以其独特的投资原则和对经济周期的深入研究而闻名,他的智慧和洞察力使他成为金融界的重要人物之一。

3. 马丁·索伯格 (Martin Sorrell): 马丁·索伯格是英国广告和公关巨头WPP集团的创始人和前首席执行官。

WPP集团是世界上最大的广告和公关公司之一,管理着众多国际知名品牌的营销活动。

索伯格以其卓越的商业洞察力和创新思维而闻名,被广泛认为是广告业的领导者之一。

4. 霍华德·马克斯 (Howard Marks): 霍华德·马克斯是美国知名的投资家和风险投资公司Oaktree Capital Management的共同创始人和共同主席。

马克斯以其对投资风险和价值的深入理解而闻名,被视为多次金融市场危机中的投资智囊。

他的投资观点和思考方式深受业界的尊重和推崇。

5. 约翰·布戈尔 (John Bogle): 约翰·布戈尔是美国知名的投资家和资产管理公司维亚·哥伦比亚投资管理公司(VanguardGroup)的创始人和前首席执行官。

布戈尔被视为指数投资的奠基人,他的理念将投资重点放在长期、低成本的股票指数基金上,以追求稳定的回报。

他对普通投资者的影响力巨大,被尊称为“指数基金之父”。

世界上最伟大的70位金融投资家1 沃伦·巴菲特(Warren Buffett ):股神,伯克希尔·哈撒韦公司董事长2 彼得·林奇(Peter Lynch):股圣、投资界的超级巨星、被誉为“全球最佳基金经理”的投资大师3 约翰·邓普顿(John Templeton):全球投资之父、史上最成功的基金经理4 本杰明•格雷厄姆(Benjamin Graham):证券分析之父、“华尔街院长”5 乔治·索罗斯(George Soros):金融杀手6 约翰·内夫(John Neff):市盈率鼻祖、价值发现者、伟大的低本益型基金经理人7 约翰·博格尔(John Bogle):指数基金教父8 麦克尔·普里斯(Michael Price):价值型基金传奇人物9 朱利安·罗伯逊(Julian Robertson):避险基金界的教父级人物10 马克·墨比尔斯(Mark Mobius):新兴市场投资教父11 伯纳德·巴鲁克(Bernard Baruch):在股市大崩溃前抛出的投机大师,投资鬼才12 杰西·利弗莫尔(Jesse Lauriston Livermore):华尔街的传奇人物和“最大的空头”13 吉姆·罗杰斯(Jim Rogers):传奇投资家14 安德烈·科斯托兰尼(Andre Kostolany):德国的沃伦·巴菲特、德国证券界教父美誉15 菲利普·费雪(Philip A. Fisher):成长股价值投资策略之父16 安东尼·波顿(Anthony Bolton):“英国巴菲特”,“欧洲的彼得·林奇”,欧洲股神17 罗伊·纽伯格(Roy R.Neuberger):美国共同基金之父,合股基金的开路先锋。

18 是川银藏(Korekawa Ginzo):日本股神,杰出股票大师19 邱永汉:股票神仙、赚钱之神20 威廉·江恩(William Delbert Gann):美国证券、期货业最著名的投资家, 最具神奇色彩的技术分析大师, 二十年代初期的传奇金融预测家,二十世纪最伟大的投资家之一21 胡立阳:华尔街股市神童,华尔街顶级大师,亚洲股市教父,最受全球华人欢迎的投资理财专家。

比较出名的股评-回复比较出名的股评评比较出名的股评随着互联网和社交媒体的兴起,股市评论风靡一时,股评师们凭借着他们独特的见解和预测能力,成为了股市投资者们的重要参考来源。

在过去的几十年里,有许多出色的股评师在市场上崭露头角,并积累了良好的声誉。

下面,我将介绍几位比较出名的股评师,并对他们的观点和影响进行比较分析。

第一位股评师是巴菲特(Warren Buffett),他被誉为现代最成功的投资者之一。

巴菲特以长期投资和价值投资而闻名,他强调买入优质企业股票,并长期持有,从而获取长期回报。

巴菲特的股评广受瞩目,他的投资观点和思维方式为无数投资者所借鉴。

他的言论常被股市投资者所重视,因为他的成功投资经验使其观点具有较高的可信度。

第二位股评师是彼得·林奇(Peter Lynch),他是一位退休的职业股票基金经理,曾经管理过弗吉亚公司(Fidelity)的一只著名基金。

林奇强调投资者应该关注自己了解的公司,并通过研究和了解企业的基本面来进行投资。

他被许多人称为“共同基金股神”,因为他管理的基金在20年间年均回报率高达29。

林奇的股评具有很高的可信度,他的股评对投资者们具有很大的启发作用。

第三位股评师是著名的技术分析师约翰·墨菲(John J. Murphy)。

墨菲是一位技术分析领域的权威人物,他的书籍《技术分析之路》被广大投资者奉为圣经。

墨菲强调技术分析的重要性,他认为价格走势和市场行为是预测未来走势的关键因素。

墨菲的股评受到很多技术分析爱好者的追捧,他的观点和分析方法对行业内的投资者产生了深远的影响。

第四位股评师是吉姆·克雷默(Jim Cramer),他是美国知名的股市评论家兼媒体人。

克雷默是《马达怀俄明》(Mad Money)节目的主持人,他以独特的风格和激情四溢的演讲而为人所知。

克雷默通过节目向观众传授股市知识和投资技巧,并分享他对股市的观点和推荐股票。

虽然克雷默的股评备受争议,但他的观点和影响力仍然不可忽视,他对投资者们的情绪和市场心理的洞察力备受推崇。

特区大讲坛职业操盘手花荣讲座全文实录.1特区大讲坛 9月23日主讲人:花荣(现场速记稿)海南捷杰速录提供全程速记,本文为现场速记稿,仅提供给大家学习交流,希望能有助于特区大讲坛传播知识,扩大影响。

主持人:下面有一个好消息要告诉大家,由省委宣传部、省社科联、海南广播电视台联合主办的电视理论节目《大特区讲坛》将于月10月1日晚上22:38分在海口广播电视台综合频道正式开播。

敬请关注!讲座马上开始,请大家遵守现场纪律,将手机关闭或者调成震动状态,谢谢合作。

下面让我们以热烈的掌声有请今天的主讲专家花荣先生和主讲嘉宾王一林行长上台。

听众:(鼓掌)王一林:我们非常荣幸请到花荣先生来到我们特区大讲坛。

在讲坛开始前我想问花荣先生为什么取这个名字?是什么时候起的?我是很好奇的。

花荣:这个问题非常的简单,因为我进入中国证券市场的时间比较早,是第一批为机构操盘的人员。

在早期中国的证券市场还没有像现在大家熟悉的分析师、研究员、高级研究员的称呼。

当时在媒体发表文章都是银行、证券公司、信托、租赁这样非银行金融机构做股票的专业人员,我刚才谈到当时没有分析师、研究员的称呼,所有的报纸上发表文章都是叫作家,叫做金融作家、股票作家。

作家都是有笔名的,像鲁迅、茅盾。

我的原名是余振华。

由于所有的报纸都要求一个笔名,我就跟我当时的领导商量怎么起这个笔名,我当时在工商银行的华融信托公司工作,为了宣传华融信托这样的机构,显示华融信托底下有大量的金融人才,所以想起这个名字花荣。

这个名字也取决于《水浒传》,它里面有一个梁山好汉叫花荣,射箭射得特别准。

我在媒体开办的专栏主要是荐股专栏,当时荐股专栏全国有44家机构,包括证券公司等等,而我的荐股专栏排名第一,就说明荐股也是射得比较准的,再加上取华融的谐音,所以就取名花荣这个笔名了。

当时中国证券市场比较早的杂志一个是北京的《证券市场周刊》、一个是上海的《一周投资》,而深圳过了一年之后有了一个叫《股市动脉分析》。

2013年度十大明星基金经理排名2014-01-22 10:14:45核心提示:2013年度十大明星基金经理:NO.1 任泽松;NO.2 王克玉;NO.3 成胜;NO.4 王鹏辉;NO.5 梁永强;NO.6 郭鹏飞;NO.7 付娟;NO.8 杜猛;NO.9 秦娟;NO.10 王登峰一半是火焰,一半是海水。

2013年,是特别考验基金经理能力的一年,股市两极分化剧烈:创业板涨幅惊人,资源类股票则惨烈下跌。

这一年,部分基金损失惨重,明星基金经理们则迎来了自己的“肥年”:优秀基金收益率超过40%,甚至达到80%。

哪些基金经理在这一年最耀眼?他们有什么过人之处?《投资与理财》编辑部最终评选出“2013年度十大明星基金经理”,除了基金2013年业绩之外,还综合考虑了过往业绩和规模等因素,以求更加客观与公平。

让我们欣喜的是,每年公布一次的榜单,这次有三位基金经理是二次上榜。

NO.1 任泽松中邮战略新兴产业基金经理 2013年度收益率80.38%入选理由任泽松担任基金经理的中邮战略新兴产业,恢复中邮基金的“狼性”血统,2013年以80.38%收益率夺冠。

中邮基金曾经以高仓位的激进投资闻名,中邮优选在2 0 0 7年以191 . 52%收益率夺得亚军。

人物素描任泽松是一位80后,清华大学研究生,理学硕士。

他曾任毕马威华振会计师事务所审计员、北京源乐晟资产管理公司研究员、中邮创业基金行业研究员、基金经理助理,2012年12月21日担任中邮战略新兴产业基金经理之后业绩让人刮目相看。

NO.2 王克玉长盛电子信息产业基金经理 2013年度收益率74.26%入选理由由王克玉担任基金经理的长盛电子信息产业,2013年度收益率达到74.26%,夺得基金年度收益榜亚军。

人物素描王克玉生于1979年,上海交通大学硕士。

他历任元大京华证券上海代表处研究员,天相投资顾问分析师、国都证券分析师。

2006年7月加入长盛基金,曾任基金经理助理、高级行业研究员,2010年7月开始担任基金经理,目前掌管长盛电子信息产业等4只基金。

华夏基金怎么样?哪个好

很多人在刚开始做基金的时候都会有迷茫期,不知道怎么去选择。

华夏基金是国内比较大的基金之一,旗下基金受到不少人的喜爱。

那么华夏基金怎么样?哪个好呢?我们一起来看看。

华夏基金

华夏基金怎么样

1、公司背景实力强

华夏基金公司是我国证劵业规模最大的基金公司之一,也是排名靠前的基金公司。

旗下的大盘、红利、中小板、回报、现金货币等都在同类基金中排名靠前,可放心选择华夏基金。

定投华夏优势较好,收益较好,走势稳健。

2、华夏基金风险小

华夏基金在最近一年的时间内,总体规模较高于同类基金的规模;分红风格方面的表现为在整体基金中偏好分红。

在风险和收益的配比方面,该基金的投资收益表现为很高,在投资风险上是非常小的。

3、华夏基金收益高。

基金人员级别划分一、基金人员级别划分在金融投资领域,基金是一种重要的投资工具,管理基金的机构或公司通常会根据不同的职责和能力要求,对基金人员进行级别划分。

基金人员的级别划分主要是为了明确各自的职责、权责以及晋升通道,从而更好地组织和管理基金运营。

1. 基金经理(Fund Manager)基金经理是基金管理公司中最核心的职位,负责基金的投资决策和运作。

他们需要具备丰富的金融知识和投资经验,对市场走势和投资机会有准确的判断力。

基金经理负责制定投资策略、选择投资标的、调整投资组合,并负责基金的风险控制和业绩管理。

他们需要密切关注市场动态,及时做出调整以优化基金的收益。

2. 投资分析师(Investment Analyst)投资分析师是基金经理的核心辅助人员,负责对潜在的投资标的进行研究和分析。

他们通过深入了解公司财务状况、行业发展趋势、市场竞争格局等,评估投资标的的价值和潜力。

投资分析师需要具备扎实的财务分析能力和独立思考能力,能够提供专业的投资建议和决策支持。

3. 基金销售(Fund Sales)基金销售是与投资者直接接触的人员,负责向投资者介绍基金产品、解答疑问、提供投资建议等。

他们需要具备良好的沟通能力和销售技巧,了解投资者的需求和风险偏好,为投资者提供个性化的投资方案。

基金销售人员需要密切关注市场动态和基金业绩,及时向投资者传递相关信息。

4. 基金财务(Fund Accountant)基金财务主要负责基金的日常财务核算和报告。

他们需要熟悉基金会计原则和投资业务,确保基金的资金流向清晰可追溯,准确计算基金的净值和收益。

基金财务人员需要具备较强的数据分析和财务管理能力,确保基金运营的合规性和透明度。

5. 风险控制(Risk Control)风险控制人员负责监控和评估基金投资的风险水平,并提供风险管理建议。

他们需要熟悉各类金融工具和投资策略,能够识别和评估风险因素,并制定相应的风险控制措施。

风险控制人员需要与基金经理、投资分析师等密切合作,确保基金的风险在可控范围内。

北京大学:夏春,北京大学中国经济研究中心宏观与金融经济学专业经济学硕士,博时价值增长、博时价值增长贰号混合证券投资基金经理余洋先生,北京大学光华管理学院经济学硕士,博时精选股票基金经理杨军先生,北京大学经济学院经济学硕士,长城消费增值股票基金经理杨建华先生,北京大学理学学士、经济学硕士,注册会计师,长城久泰中信标普300指数基金经理王宁先生,北京大学光华管理学院EMBA,长盛同庆股票基金、长盛成长价值基金经理曹雄飞先生,北京大学国际金融专业,经济学硕士,大成精选增值混合基金经理占冠良先生,北京大学光华管理学院硕士,大成2020生命周期混合基金经理付勇先生,北京大学金融学博士,会计学硕士,数学学士,东方策略成长股票基金、东方精选混合基金经理郑军恒先生,北京大学理学硕士,东方核心动力股票基金、东方稳健回报债券基金经理杨林耘女士,北京大学金融学硕士,东方稳健回报债券基金经理杨建勋先生,北京大学经济学硕士,工银瑞信稳健成长股票基金、工银瑞信红利股票基金经理清华大学:邓晓峰,清华大学工商管理,获MBA学位,博时主题行业股票(LOF)基金经理刘海先生,特许金融分析师(CFA),清华大学经济学学士,长城稳健增利债券基金经理刘海先生,清华大学经济学学士,长城货币市场基金经理侯继雄先生,清华大学博士,长盛基金同盛经理于鑫先生,清华大学MBA,CFA,东方龙混合基金、东方策略成长股票基金、东方金账簿货币基金经理曲丽女士,清华大学经济管理学院技术经济专业,获管理学硕士,工银瑞信精选平衡混合基金经理胡文彪先生,清华大学理学硕士,工银沪深300指数基金经理复旦大学:周力先生,复旦大学国际金融专业硕士,基金裕阳基金经理杜海涛先生,复旦大学工商管理硕士,工银瑞信货币基金、工银瑞信增强收益债券基金经理江明波先生,复旦大学理学硕士,工银添利债券基金经理中央财经大学:刘静女士,中央财经大学投资管理系经济学学士,长盛积极配置债券基金、长盛中信全债指数增强型债券、长盛货币市场基金经理蔡宾先生,中央财经大学硕士学位,长盛积极配置债券基金经理中国人民大学:杨毅平先生,中国人民大学经济学硕士,长城品牌优选股票基金经理温震宇先生,中国人民大学管理学硕士,工银瑞信稳健成长股票基金经理南开大学:赵龙先生,南开数学研究所金融数学专业硕士,宝盈策略增长基金经理杨锐先生,南开大学国际经济研究所博士,博时平衡配置混合基金经理邹志新先生,中国注册会计师协会非执业注册会计师。

股评人士名单股评人士是指那些专业从事股票市场研究和分析的人员。

他们通过对市场的深入观察、数据分析和经验总结,为投资者提供有关股票投资的建议和意见。

以下是一些知名的股评人士名单:1. 华尔街之狼:乔丹·贝尔福特是美国一位知名的股票经纪人和作家,以他的自传《华尔街之狼》而闻名。

他通过自己的股市经验分享了许多关于投资和交易的见解。

2. 彼得·林奇:彼得·林奇是一位美国投资者和作家,曾是富达基金管理公司的基金经理。

他被认为是成长股投资策略的奠基人之一,他的书籍《彼得·林奇的成功投资》对投资者有很大的启发作用。

3. 沃伦·巴菲特:沃伦·巴菲特是美国知名的投资家和企业家,是伯克希尔·哈撒韦公司的创始人和主席。

他以长期投资和价值投资的理念而闻名于世,他的投资哲学对于全球投资者有很大的影响。

4. 吉姆·克莱默:吉姆·克莱默是美国一位知名的股票评论员和主持人,他主持的电视节目《马达财经》深受投资者关注。

他以敏锐的市场分析和投资建议而闻名,经常在节目中给出他对特定股票的看法。

5. 约翰·博格尔:约翰·博格尔是美国著名的投资者和作家,他是低成本指数基金投资策略的倡导者之一。

他的著作《普通投资者的高效投资指南》被认为是指导个人投资者进行长期投资的经典之作。

6. 彼得·布兰特:彼得·布兰特是英国知名的金融记者和作家,他曾在《金融时报》担任编辑。

他的书籍《金融时报指南:如何投资和理解金融市场》向普通投资者解释了金融市场的复杂概念和投资策略。

这些股评人士以其丰富的经验和独特的见解在投资界享有很高的声誉。

投资者可以通过阅读他们的书籍、关注他们的专栏和观看他们的节目,了解市场的动态和获取投资建议。

然而,投资者在进行投资决策时应该综合考虑各种因素,并根据自己的投资目标和风险承受能力做出决策。

世界著名投资经理⼈⼀、彼得林奇是世界上最⼤规模基⾦的基⾦经理彼得·林奇是当今美国乃⾄全球最⾼薪的受聘投资组合经理⼈,是麦哲伦100万共同基⾦的创始⼈,是杰出的职业股票投资⼈、华尔街股票市场的聚财巨头。

彼得·林奇在其数⼗年的职业股票投资⽣涯中,特别是他于1977年接管并扩展麦哲伦基⾦以来,股票⽣意做得极为出⾊,不仅使表哲伦成为有史以来最庞⼤的共同基⾦,使其资产由2000万美元,增长到84亿美元,⽽且使公司的投资配额表上原来仅有的40种股票,增长到1400种。

林奇也因此⽽收获甚丰。

惊⼈的成就,使林奇蜚声⾦融界。

美国最有名的《时代》周刊称他第⼀理财家,《幸福》杂志则称誉是股票领域⼀位超级投资巨星。

彼得林奇从事的投资经营中,也认识到了⾃⼰的不凡,并以股票天使⾃居。

在彼得·林奇出任麦哲伦基⾦的基⾦经理⼈的13年间,麦哲伦基⾦管理的资产由2,000万美元成长⾄140亿美元,基⾦投资⼈超过100万⼈,成为富达的旗舰基⾦,基⾦的年平均复利报酬率达29.2%。

彼得·林奇出⽣于1944年,1968年毕业于宾⼣法尼亚⼤学沃顿商学院;1969年进⼊富达管理研究公司(FidelityManagement&ResearchCompany)成为研究员,1977年成为麦哲伦(Magellan)基⾦的基⾦经理⼈;1990年5⽉主动辞去基⾦经理⼈的职务。

期间,麦哲伦基⾦管理的资产由2,000万美元成长⾄140亿美元,基⾦投资⼈超过100万⼈,成为富达的旗舰基⾦,并且是当时全球资产管理⾦额最⼤的基⾦,其投资绩效也名列第⼀。

在彼得·林奇出任麦哲伦基⾦的基⾦经理⼈的13年间,基⾦的年平均复利报酬率达29%,1977年投资⼈若投资1万美元在麦哲伦基⾦,到1990年可得到28万美元!取得巨⼤成就的彼得·林奇,被称为“第⼀理财家”、“⾸屈⼀指的基⾦管理者”、“投资界的超级巨星”。

世界九大交易员一、马蒂---舒华兹简介:冠军交易员,起初交易的十年,经常亏损,长期处于濒临破产的边缘,1979年之后成为一个顶尖的交易员。

他一共参加过10次的全美投资大赛中的四个月期交易竞赛项目,获得9次冠军,平均投资回报率为210%,他赚到的钱几乎是其他参赛者的总和。

他认为最重要的交易原则就是资金管理。

观点1:假如我错了,我得赶紧脱身,有道是留得青山在,不怕没柴烧。

我必须保持实力,卷土重来。

观点2:无论你何时遭受挫折,心中都会很难受,大部分交易员在遭受重大亏损时,总希望立即扳回来,因此越做越大,想一举挽回劣势,可是,一旦你这么做,就等于注定你要失败。

在我遭受那次打击之后,我会立即减量经营,我当时所做的事,并不是在于赚多少钱来弥补亏损,而是在于重拾自己对交易的信心。

观点3:任何人在从事交易时,都会经历一段持续获利的大好光景,例如我能连续获利12天,可是最后我一定会感到很疲累,因此我会在连续盈利或者重大获利之后立即减量经营。

遭逢亏损的原因通常都是获利了结之后却不收手。

二、麦可---马可斯简介:天才交易员,1969年至1973年期间,常常把自己的钱亏得精光,处于借钱,赔光,借钱,赔光的公式中。

1973年之后,开始走向成功的交易道路。

1974年8月进入商品公司担任交易员,公司给予3万美元作为交易基金,大约十年后,这笔基金收益率约为二千五百倍,扩大为8000万美元。

他认为,交易最为重要的一项就是有耐性。

观点1:我之所以会不断的亏钱并亏个精光,最主要的原因就是耐性不够,以致忽略交易原则,无法等到大势明朗,就贸然进场。

观点2:今天符合获利原则的交易机会已经越来越少,因此你必须耐心的等待,每当市场走势与我的预测完全相反时,我会说:原本希望趁这波行情大赚一笔,居然市场走势不如预期,我干脆退出。

观点3:你必须坚持手中的好牌,减少手中的坏牌,假如你不能坚持手中的好牌,又如何弥补坏牌所造成的损失?有许多相当不错的交易员,最后是把赚到的钱全数吐了出来,这是因为他们在赔钱时都不愿意停止交易,我在赔钱时我会对自己说:你不能再继续交易了,等待更明朗的行情吧。

基金管理团队的结构和组成基金管理团队的结构和组成因基金公司的规模、业务范围和经营策略而异,但通常都包括以下几个关键职位和角色:1. 基金经理:基金经理是基金管理团队的核心成员,负责基金的投资决策和日常管理。

他们通常拥有丰富的投资经验和专业知识,根据市场走势和基金的投资目标,制定和调整投资策略。

2. 研究分析师:研究分析师负责收集、整理和分析与投资相关的信息,为基金经理的投资决策提供支持和建议。

他们通常具备深厚的行业或市场知识,能够准确评估投资机会和风险。

3. 投资组合经理:投资组合经理负责构建和调整投资组合,确保基金的投资组合符合既定的风险和回报目标。

他们与基金经理密切合作,共同制定投资策略并执行。

4. 运营人员:运营人员负责基金的日常运营和管理,包括处理投资者申购和赎回、会计核算、合规审查等。

他们确保基金的运作符合相关法规和流程。

5. 市场营销人员:市场营销人员负责基金产品的市场推广和销售,通过各种渠道与潜在投资者建立联系,并为其提供有关基金的详细信息和投资建议。

6. 客户服务人员:客户服务人员负责处理投资者的问题和需求,提供专业的投资咨询和解决方案。

他们负责维护与投资者的良好关系,提升客户满意度。

7. 合规与风险管理:合规与风险管理团队负责确保基金公司的业务符合相关法规和监管要求,识别和管理潜在的风险。

他们还负责制定公司的政策和程序,确保公司运营的合规性。

8. 行政与人力资源:行政与人力资源团队负责公司的日常行政事务和人力资源管理工作,包括招聘、培训、绩效评估等。

他们为公司提供必要的支持和保障,确保团队的高效运作。

以上是基金管理团队中常见的职位和角色。

在实际操作中,根据基金公司的规模和业务需求,可能会有进一步的细分或组合。

重要的是建立一个结构合理、专业素质高、协作良好的团队,以实现基金的长期稳健发展。

全国排名前十的基金经理,十大金牌基金经理Q1:最优秀基金经理前30名最优秀基金经理前30名分别是:王崇、林鹏、丘栋荣、刘彦春、张坤、雷鸣、谢治宇、萧楠、周蔚文、赵晓东、史博、刘苏、冯波、曹名长、杨明、傅友兴、饶晓鹏、桂跃强、伍旋、王克玉、王君正、杨鑫鑫、程洲、蔡目荣、董承非、朱少醒、蔡向阳、张慧、杨锐文。

这是通过对过去5年(2014年11月12日至2019年11月12日)的偏股型基金业绩的统计,筛选出了业绩最优秀的前30名基金经理。

扩展资料据悉,此次评选最赚钱基金经理标准颇多:专业的教育背景、深厚的研究功底和良好的道德水准是现代优秀基金经理必备的基本条件,而过往可资考鉴的管理经验是对其从优秀到卓越的预判。

从基金经理的任职年限看,50强基金经理的人均任职为6.8年。

其中5-8年从业经验的有41名,少壮派占据多数。

10年以上从业者仅有王亚伟、石波、尚志民、肖华四人。

其中最年轻者为榜单第37位管理南方成份精选和封闭式基金天元的基金经理陈键,以34岁入围;年龄最大者为阳光私募尚诚的掌门人肖华,今年46岁。

参考资料来源:东方财富网-三年、四年和五年最牛基金经理名单来了!更有TA们的四季度投资洞察在此参考资料来源:凤凰网- 谁是最赚钱基金经理50强基金经理人均任职6.8年Q2:最牛基金经理前十名以2019年为例:据21世纪经济报道记者梳理,2019年业绩排名前十位的主动权益基金,共涉及刘格菘、胡宜斌、刘辉、郭斐、郑巍山、王创练、蔡嵩松以及肖瑞瑾8位基金经理。

其中,刘格菘、胡宜斌、刘辉三位基金经理管理的5只基金在2019年的收益翻倍。

巧合的是,胡宜斌、刘辉、郭斐、郑巍山、王创练、蔡嵩松6位基金经理均有券商工作背景。

从投资风格来看,前述8位基金经理中,仅有银华内需精选的基金经理刘辉,以及共同管理诺安成长的两位基金经理王创练、蔡嵩松的投资风格为平衡型。

其余的刘格菘、胡宜斌、郭斐、郑巍山以及肖瑞瑾5位基金经理均为成长型。

五大常胜基金经理人 (一) 格雷厄姆或许本杰明•格雷厄姆(Benjamin Graham)在国内并不像沃伦•巴菲特(Warren Buffett)那样广为人知,然而作为价值投资理论的开山鼻祖,他对于价值投资的理解以及投资安全性分析策略影响了包括约翰•内夫(John Neff)、欧文•卡恩(Irving Kahn),以及让-马里•艾维拉德(Jean-Marie Eveillard)等整整三代华尔街基金经理人,目前华尔街所有标榜价值投资法的经理人都可以说是他的徒子徒孙。

而其在哥伦比亚大学商学院(Columbia Business School)的得意门生沃伦•巴菲特更是把格雷厄姆看作在生命中影响力仅次于父亲的人。

本杰明•格雷厄姆于1894年出生在英国伦敦的一个犹太人家庭,在他刚满一周岁的时候父亲就带他们举家漂洋过海来到美国纽约,开了一家进出口商行。

格雷厄姆的童年苦涩,父亲在格雷厄姆9岁那年就因病辞世,他从小就和母亲相依为命,生活举步维艰。

而雪上加霜的是就在1907年初格雷厄姆的母亲把大部分的积蓄拿到股市上去碰运气时,刚好碰上1907年年底美股狂跌将近50%,彻底蒸发掉了他家仅有的财产,股市也因此带给童年的格雷厄姆了刻骨铭心的回忆。

高中毕业后,格雷厄姆以优异的成绩考上了名校哥伦比亚大学,在1914年夏天更是以全班第二名的成绩作为荣誉毕业生顺利毕业。

在毕业后为了改善家里的经济状况格雷厄姆放弃了留校当英语、数学、哲学老师的机会,进入了纽伯格一亨德森一劳伯公司(Newburger, Henderson and Loeb.)从事华尔街最底层但薪水更高的统计员工作。

凭借着大学时深厚的数学基础和天生对股票的灵活性,格雷厄姆在为公司做金融研究的时候就开始崭露头角,很快就一步步升职成为公司的合伙人,在25岁时年薪就超过50万美元。

1923年,格雷厄姆离开公司,以50万美元起家创办了第一个私人基金公司。

通过敏锐地抓住当时股市尚未规范完全的机会,以及上市公司股票的市场价值与其实际资产价值之间存在的巨大价差空间,格雷厄姆成功的获得了超过100%丰厚的回报。

但是在1925年时却和合伙人意见不合而解散。

1926年他遇到了职业生涯的黄金搭档——管理才能非凡的杰罗姆•纽曼(Jerome Newman),一起创办了格雷厄姆纽曼公司(Graham Newman)。

这对黄金搭档很快就发挥了实力,到1929年初,公司的资金规模已由45万美元迅速增长至250万美元,同时格雷厄姆也开始在夜间为母校哥伦比亚大学授课,整整三十载不辍。

好景不长,1929年的大萧条带来的冲击使得股市一再跌破底线,连创新低,让一向谨慎经营的格雷厄姆损失了超过70%,一度到了濒临破产的境地。

靠着朋友的帮助和合伙人变卖家产的资金勉强维持了下来。

格雷厄姆的妻子还一度重新开始当舞蹈老师以补贴家用,而这段艰难的时期也带给了格雷厄姆宝贵的教训。

1934年,格雷厄姆和另一位哥伦比亚大学教授大卫•多德(David Dodd)联合出版了至今还畅销的著作——《有价证券分析》(Security Analysis)。

书中不但包含了他对1929年经济大萧条的反思,还介绍了一整套全新的投资理论。

书中指出只要采用健全的投资原则,在大萧条时期仍有机会在普通股上获利。

格雷厄姆和多德还首次引进了“内在价值”(Intrinsic Value)的概念、购买股票时对内在价值折现的策略,以及横断法(Cross Section)、预期法(Prospect)和安全边际法(Margin of Safety)三种股票投资方法。

而从大萧条以后,格雷厄姆纽曼公司就再也没有在投资中亏损过,截止至1956年格雷厄姆退休,公司一直保持着约17%的年回报率。

如今闻名遐迩的股神巴菲特当初在哥伦比亚大学正是师从于格雷厄姆,并经过多次争取在格雷厄姆的投资公司谋得一职,成为他事业的起步,他也从未否认过格雷厄姆对他形成投资理论的深远影响。

而有意思的是当初格雷厄姆纽曼1948年投资并转资上市的GEICO 公司正是后来巴菲特旗下伯克希尔哈撒韦公司(Berkshire Hathaway)早期收购的一家公司,并且至今仍然是巴菲特集团的主要投资工具。

1976年,格雷厄姆带着“有价证券分析之父”的美誉溘然辞世,留下了另一本1949年出版且至今仍被誉为华尔街价值投资的圣经巨著——《聪明的投资者》(The Intelligent Investor)。

五大常胜基金经理人 (二) 邓普顿全球投资之父约翰•邓普顿(John Templeton)为世界知名的投资专家。

《福布斯》杂志曾称邓普顿为”全球投资之父”与”历史上最成功的基金经理人之一”,1999年时《Money》杂志将之誉为”20世纪当之无愧的全球最伟大的选股人”,2007年《时代》杂志评定邓普顿为100位最有影响力的名人。

约翰•邓普顿出生于美国田纳西州温切斯特,1934年以优异的成绩从耶鲁大学毕业,之后继续于牛津大学深造,并获得罗德斯奖学金,在1936年取得法学硕士学位。

邓普顿的华尔街生涯始于1937年,之后陆续创造出数只成功的全球基金。

他于1954年时建立的邓普敦基金(Templeton Growth Fund)在1960年代中期成为第二只投资日本的基金,该基金在1992年时被出售给富兰克林资源公司(Franklin Resources)。

1939年,他曾经以每股少于1美元的价格买进大量股票并在4年后获利数倍。

邓普敦偏好基本面分析而拒绝使用技术分析,投资方针为“避免追逐群众”以及“淘便宜货”,并身体力行在股票价值过高时获利了结的原则。

邓普顿善于使用逆向投资,在市场氛围悲观,多数投资人卖出手上持股之时反而逆向买进,并因此而致富成为亿万富翁。

最注明的例子为邓普顿在1978年福特汽车出现财务问题时大量买进该股,并在2000年大量卖空当时高涨的科技股。

2004年,邓普顿告诉《福布斯》杂志他对美国经济情况的担忧,并表示美国消费者的房贷及信贷过高,在5年内房价将会跌落而还不出贷款的人将会急剧增加。

邓普顿还指出,在1929到1932年之间,有很高比例的房屋被法院拍卖,而这样的情况将会再次发生,并拖累所有价格下滑。

果然,2008年,美国次级房贷引发金融危机席卷全球,美国国内众多屋主由于无力回贷而不得不止赎,一切正如预言家邓普顿所料。

除了是一位市场预言家与基金经理人外,邓普顿同时也是虔诚的长老会教徒与慈善家。

他终身为长老教会教徒,并曾担任普林斯顿神学院理事会成员长达42 年,其中12年还身兼理事长。

他所创立的约翰邓普顿基金会(John Templeton Foundation)一直以来致力于促进科学与神学研究,并每年颁发邓普顿奖以表彰在宗教和神学领域有突出研究贡献的人士。

特雷萨修女和诺贝尔物理学奖得主查尔斯•汤斯均曾为该奖获奖者。

由于邓普顿奖的巨大影响力和与诺贝尔奖数量齐平的奖金额,因此该奖也被称为“宗教界的诺贝尔奖”。

邓普顿还因此获英国女王伊丽莎白二世册封爵士勋衔,表彰其卓越的贡献。

邓普顿累积将近一世纪的投资经验可简单归纳为以下五点:承担计算过的风险在校时邓普顿擅长于扑克牌游戏,1939年他借入1万美元并以每股低于1美元的价格买进100股在纽约证交所挂牌上市的股票。

当时他所买入的个股中,有许多已濒临破产边缘,但邓普顿却认为景气将会随着战时逐渐好转。

4年后果然不出所料,邓普顿售出了这批股票,净赚4万美元。

储蓄而非花费邓普顿出生于贫困的家庭,但经由辛勤的工作与节俭的精神,得以成功地累积财富,与其妻甚至设定了将50%收入做为储蓄的目标。

邓普顿极力避免负债,事实上,他的第一栋房子是付现而来的。

长期价值投资邓普顿反对使用技术分析选股,认为只有基本面分析才能真正在市场获得成功。

他采用基本面的“淘便宜货”(Barg ain-hunting)策略进行投资,并相信“耐心成就远程目标”。

在邓普顿管理的 50年期间,邓普敦基金的平均年绩效达14%,远超过大盘表现,且平均持有同一个股达6到7年。

邓普顿专精于寻找全球价格被低估且未来看好的企业。

他表示,若想要买到最物超所值的个股就必须要货比三家,并扩大搜寻范围至全球。

利用自由经济邓普顿是利伯维尔场经济学家路德维希冯米塞斯 (Ludwig von Mises)、弗里德里希•哈耶克(Friedrich Hayek)与米尔顿•弗里德曼(Milton Friedman)的信徒。

邓普顿认为自由经济是海外投资该着重的方向,他相信企业成长建立在健全的自由经济体系上,投资人应避免投资于政府限制过多的国家。

减少纳税支出1960年时,邓普顿放弃其美国公民身份,迁居至不需要负担所得税与投资税的巴哈马(Bahamas),而他的投资回报也在之后大幅提升。

然而,邓普顿并不鼓励其他投资人采取如此极端的避税手法,但仍认为利用减免税的各项措施以使投资回报极大化是必要的。

五大常胜基金经理人 (三) 内夫约翰•内夫(John Neff)是过去40年中的顶尖共同基金经理人之一,以其反向投资(Contrary Investment)及价值投资(Value Investing)的风格著名。

在他管理先锋温莎基金(Vanguard Windsor Fund)的31年间,该基金达到每年13.7% 的投资回报,比标普500在同期的10.6%回报率高。

此外,内夫的投资绩效稳定,先锋温莎基在他的主掌之下曾22度打败大盘,并曾经常被列入获利表现良好的名单内。

由于许多基金经理人信任内夫的投资眼光并将自己的钱交由内夫管理,市场也称内夫为“专业中的专业” (Professional’s professional)。

约翰•内夫在1955年时以优异成绩毕业于俄亥俄州的托莱多大学(University of Toledo),之后在克利夫兰国家银行(National City Bank of Cleveland)担任了8年的金融分析员。

同时,他也在1958年完成了凯斯西储大学(Case Western Reserve University)的工商管理硕士学位(MBA),尔后于1964年进入惠灵顿管理公司(Wellington Management Company)成为基金经理人。

内夫把自己的投资风格定义为“低市盈率”(Low Price Earnings Ratio)法,而有些人则将其归类为另类价值投资者。

他也是一个反向策略投资人,以认真谨慎的研究一家公司及其账目称着,并不以统计学数据为根据。

内夫的投资策略通常能让他在平均3年内达到高回报,他曾说过他的投资法则为“把钱投资在运营得好、产业好、市盈率低的公司”。

内夫也擅长于在这些公司出现坏消息时使趁低价买进它们的股票。

此外,内夫也喜欢与投资的公司管理层见面,以便亲自了解公司理念、运营方针及高管的能力。