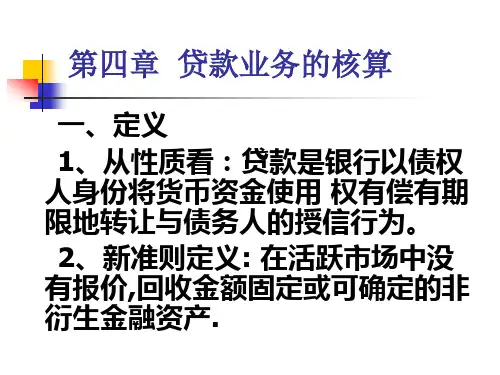

第四章 贷款业务的核算

- 格式:ppt

- 大小:1.03 MB

- 文档页数:114

第四章贷款业务的核算在金融领域中,贷款业务是银行等金融机构的核心业务之一。

贷款业务的核算不仅关系到金融机构自身的财务状况和经营成果,也对经济的稳定和发展有着重要的影响。

贷款业务的种类繁多,常见的有信用贷款、担保贷款(包括保证贷款、抵押贷款和质押贷款)等。

不同类型的贷款在核算上既有相似之处,也存在一些差异。

信用贷款是基于借款人的信用状况发放的贷款。

在发放信用贷款时,金融机构需要对借款人的信用状况进行严格评估,包括其过往的信用记录、还款能力、财务状况等。

一旦决定发放信用贷款,金融机构会借记“贷款——信用贷款——借款人户”科目,贷记“吸收存款——借款人户”科目。

担保贷款则是在借款人提供一定担保的情况下发放的贷款。

保证贷款是由第三方提供保证担保,抵押贷款是以借款人或第三方的抵押物作为担保,质押贷款则是以借款人或第三方的动产或权利作为质押。

在发放担保贷款时,金融机构除了要评估借款人的信用状况外,还需要对担保物的价值、合法性等进行审查。

贷款发放后,金融机构需要按照合同约定的利率和还款方式计算利息。

利息的计算方法通常有定期结息和利随本清两种。

定期结息是在约定的结息日计算并收取利息,利随本清则是在贷款到期时一次性计算并收取利息。

在贷款存续期间,金融机构还需要对贷款进行减值测试。

如果发现贷款存在减值迹象,需要计提贷款减值准备。

计提减值准备时,借记“资产减值损失”科目,贷记“贷款减值准备”科目。

当贷款确实无法收回时,经批准后将贷款予以核销,借记“贷款减值准备”科目,贷记“贷款——相关贷款户”科目。

在核算贷款业务时,金融机构还需要关注贷款的展期和逾期。

贷款展期是指借款人在贷款到期前申请延长还款期限。

对于符合条件的展期申请,金融机构需要重新评估并办理相关手续。

而贷款逾期则是指借款人未能按照合同约定按时还款。

逾期贷款会产生罚息,并需要金融机构加强催收工作。

此外,贷款的回收也是贷款业务核算的重要环节。

当借款人按时足额还款时,金融机构借记“吸收存款——借款人户”科目,贷记“贷款——相关贷款户”科目,同时确认利息收入。

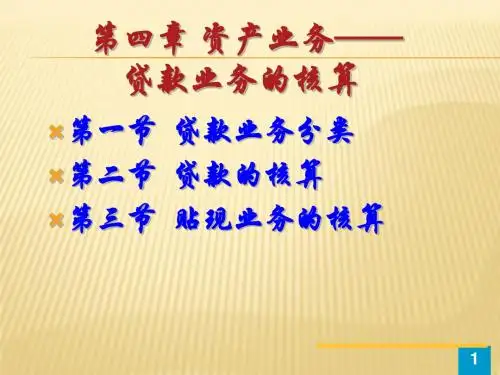

(整理)银⾏会计第四章贷款业务的核算第四章贷款业务的核算⼀、教学内容本章所讲贷款与贴现业务的会计处理是商业银⾏主要资产业务的会计处理。

1、贷款业务概述。

2、单位贷款业务的核算。

3、个⼈贷款业务的核算4、贷款损失准备的核算。

⼆、教学要求1、本章中涉及到信贷业务⽅⾯的知识,要注意与贷款业务的有关规定以及《贷款通则》联系。

2、通过本章的教学,学⽣要进⼀步熟悉贷款与贴现的意义、种类及其区别,熟练掌握贷款与贴现的科⽬使⽤及其账务处理⽅法。

第⼀节贷款业务概述贷款业务是银⾏以到期偿还本⾦和⽀付利息为条件,将资⾦提供给借款⼈的⼀种信⽤活动。

它是银⾏收⼊的主要来源,也是产⽣银⾏经营风险的主要区域。

银⾏通过对贷款的发放、计息、回收的会计核算,完整地反映该项资产的资⾦运动过程,并通过对贷款实施五级分类管理、计提多种损失或风险准备⾦,为抵御贷款风险设置财务防线。

⼀、贷款的分类(⼀)按货款期限划分按贷款期限划分,银⾏贷款可分为短期贷款、中期贷款和长期贷款。

短期贷款是指贷款期限在1年以内(含1年)的贷款;中期贷款是指贷款期限在1年以上5年以下(含5年)的贷款;长期贷款是指贷款期限在5年以上的贷款。

(⼆)按货款的风险程度划分按贷款性质和风险程度划分,银⾏贷款可分为信⽤贷款、保证贷款、抵押(含质押)贷款、贴现贷款、进出⼝押汇贷款。

(1)信⽤贷款⼜称⽆担保贷款,是单凭借款⼈信誉⽽发放的贷款;(2)保证贷款是以借款⼈和担保⼈的双重信⽤为基础⽽发放的贷款;(3)抵押贷款是借款⼈以向银⾏提供抵押品为担保形式的贷款,借款⼈若到期不能归还贷款本息,银⾏有权处理抵押品作为补偿;(4)贴现贷款是持票⼈以贴付⼀定利息的⽅式将未到期商业汇票或未到期债券转让给银⾏取得贷款,由银⾏于汇票或债券到期后,向承兑⼈(或发⾏⼈)收取票款的⼀种贷款业务;(5)进出⼝押汇贷款是指异地间(国内或国外)商⼈进⾏交易时,为融通资⾦,以汇票、运货单据、保险单、发票等全部有关单据为担保,向银⾏申请的贷款。