财务管理05级学生作品020万科筹资方式与资本结构升分析2

- 格式:ppt

- 大小:2.49 MB

- 文档页数:44

财务管理案例分析资本结构及其案例分析财务管理案例分析:资本结构及其案例分析在企业的财务管理中,资本结构是一个至关重要的概念。

它指的是企业各种长期资金来源的构成和比例关系,包括股权资本和债务资本。

合理的资本结构能够帮助企业降低成本、提高效益,并增强抵御风险的能力。

接下来,我们将通过几个实际案例来深入分析资本结构的重要性以及如何优化资本结构。

一、案例一:XX 公司的资本结构决策XX 公司是一家制造业企业,近年来业务增长迅速,但面临着资金短缺的问题。

公司管理层在考虑融资方案时,有两个选择:一是通过发行股票筹集资金,二是向银行借款。

如果选择发行股票,虽然可以增加公司的股权资本,降低负债率,但可能会稀释现有股东的控制权,而且发行股票的成本相对较高。

另一方面,如果选择向银行借款,虽然能够快速获得资金,并且利息可以在税前扣除,从而降低税负,但会增加公司的债务负担,提高财务风险。

经过详细的分析和评估,公司管理层最终决定采取债务融资的方式。

他们认为,公司目前的盈利能力较强,能够承担一定的债务利息支出。

而且,借款期限较短,可以在短期内缓解资金压力,为公司的发展赢得时间。

然而,这种决策并非没有风险。

在经济环境不稳定或公司经营出现困难时,高额的债务可能会导致公司陷入财务困境。

二、案例二:YY 企业的资本结构优化之路YY 企业是一家成熟的上市公司,过去几年,由于过度依赖债务融资,导致资产负债率过高,财务风险较大。

为了优化资本结构,公司采取了一系列措施。

首先,公司决定适当减少债务规模,通过提前偿还部分贷款,降低了负债率。

其次,公司通过增发股票的方式,增加了股权资本,改善了资本结构。

此外,公司还加强了内部管理,提高了资金使用效率,增强了盈利能力,从而为优化资本结构提供了有力支持。

经过一段时间的努力,YY 企业的资本结构得到了显著优化,财务风险降低,企业价值得到了提升。

三、案例三:ZZ 集团的资本结构困境与应对策略ZZ 集团是一家多元化经营的大型企业,由于在扩张过程中盲目投资,导致债务负担过重,资金链紧张。

第1篇一、概述万科企业股份有限公司(以下简称“万科”或“公司”)成立于1984年,是中国领先的房地产开发企业之一,总部位于深圳。

公司业务涵盖住宅开发、商业物业、物业管理、物流仓储等多个领域。

本文将对万科的财务状况进行详细分析,旨在评估其经营状况、盈利能力、偿债能力、营运能力以及发展前景。

二、财务报表分析1. 资产负债表分析(1)资产结构分析截至2023年12月31日,万科的总资产为人民币9,812.29亿元,其中流动资产为人民币4,675.78亿元,非流动资产为人民币4,236.51亿元。

流动资产占比较高,说明公司短期偿债能力较强。

(2)负债结构分析截至2023年12月31日,万科的总负债为人民币6,717.23亿元,其中流动负债为人民币5,239.78亿元,非流动负债为人民币1,477.45亿元。

流动负债占比较高,说明公司短期偿债压力较大。

(3)所有者权益分析截至2023年12月31日,万科的所有者权益为人民币2,095.06亿元,占公司总资产的比例为21.24%。

所有者权益占比较低,说明公司对负债的依赖程度较高。

2. 利润表分析(1)营业收入分析万科2023年的营业收入为人民币8,642.17亿元,同比增长10.34%。

营业收入增长主要得益于公司住宅开发业务和物业管理业务的增长。

(2)毛利率分析万科2023年的毛利率为21.42%,较2022年有所下降。

毛利率下降主要受原材料价格上涨和市场竞争加剧的影响。

(3)净利润分析万科2023年的净利润为人民币410.12亿元,同比增长5.78%。

净利润增长主要得益于公司住宅开发业务和物业管理业务的盈利能力提升。

3. 现金流量表分析(1)经营活动现金流量分析万科2023年的经营活动现金流量净额为人民币543.65亿元,同比增长15.12%。

经营活动现金流量净额的增长表明公司经营活动产生的现金流入能力较强。

(2)投资活动现金流量分析万科2023年的投资活动现金流量净额为人民币-394.88亿元,主要由于公司加大了对房地产项目的投资。

第1篇一、引言万科企业股份有限公司(以下简称“万科”或“公司”)是中国领先的房地产开发企业,成立于1984年,总部位于深圳市。

自成立以来,万科始终秉持“城市配套服务商”的战略定位,致力于提供高品质的住宅、商业、办公等综合物业。

本文将对万科的财务模型进行深入分析,以期为投资者、分析师和企业管理者提供有益的参考。

二、万科财务模型概述万科的财务模型主要包括以下几个方面:1. 收入结构分析:分析万科的营业收入、主营业务收入、其他业务收入等,了解公司收入的主要来源和构成。

2. 盈利能力分析:分析万科的毛利率、净利率、净资产收益率等指标,评估公司的盈利能力和经营效率。

3. 偿债能力分析:分析万科的资产负债率、流动比率、速动比率等指标,评估公司的偿债能力和财务风险。

4. 营运能力分析:分析万科的应收账款周转率、存货周转率、总资产周转率等指标,评估公司的营运效率和资产利用效率。

5. 发展能力分析:分析万科的营业收入增长率、净利润增长率、总资产增长率等指标,评估公司的成长性和发展潜力。

三、万科财务模型分析1. 收入结构分析万科的收入主要来源于房地产开发业务,其中住宅开发业务占比最大。

近年来,万科不断拓展商业、办公等综合物业领域,收入结构逐渐多元化。

以下为万科近年收入结构分析:表1:万科近年收入结构分析年份营业收入(亿元)住宅开发收入(亿元)商业、办公等收入(亿元)2017 3672.3 2851.2 821.12018 4019.5 3120.2 899.32019 4467.8 3446.5 1021.3从表中可以看出,万科的住宅开发收入占比较高,但商业、办公等收入占比逐年提升,收入结构逐渐优化。

2. 盈利能力分析万科的盈利能力主要体现在毛利率、净利率和净资产收益率等方面。

以下为万科近年盈利能力分析:表2:万科近年盈利能力分析年份毛利率(%)净利率(%)净资产收益率(%)2017 23.24 10.48 17.572018 22.84 10.14 17.062019 22.29 9.86 16.88从表中可以看出,万科的毛利率、净利率和净资产收益率均呈逐年下降趋势,但整体仍处于较高水平,表明公司具有较强的盈利能力。

万科地产集团资本结构优化研究引言万科地产集团作为中国房地产业的龙头企业之一,其资本结构的优化对于企业的发展具有重要意义。

本文旨在研究分析万科地产集团当前的资本结构状况,并提出相应的优化建议。

一、万科地产集团资本结构现状分析1.1 资本结构组成和比例万科地产集团的资本结构主要包括股权资本和负债资本两部分。

股权资本主要由股东出资而形成,负债资本则包括短期借款、长期借款、应付债券等。

目前,万科地产集团的股权资本占比较高,相对比例较为稳定。

1.2 资本结构对企业的影响资本结构对企业的发展具有重要影响。

首先,合理的资本结构能够确保企业的稳定经营。

过高的负债率可能导致企业偿债风险加大,影响企业的发展空间;过高的股权比例可能导致企业流动性不足,限制企业的经营能力。

其次,资本结构还与企业的融资成本直接相关,合理的资本结构能够降低企业的融资成本,提高融资效率。

此外,资本结构还与企业的价值创造能力、股东权益回报率等关键指标密切相关。

二、资本结构优化建议2.1 增加股权融资比例为了降低负债风险,提高企业的偿债能力,万科地产集团可以通过增加股权融资比例,减少负债资本占比。

通过发行股票、吸引新的股东入股等方式,增加股权资本的比例,提高企业的自有资本比例。

这样不仅可以降低企业的负债比例,还能够增加企业的流动性,提高企业的资金利用效率。

2.2 做好财务管理,降低负债风险为了保持合理的负债比例,万科地产集团需要加强财务管理,合理运用负债资本。

首先,要加强对负债资金的规范管理,确保借款资金用于项目开发、投资回报等关键领域,降低风险。

其次,要保持适度的负债期限匹配,合理安排借款期限,降低企业偿债风险。

此外,万科地产集团还可以积极发行优质债券,吸引长期资金,降低融资成本,优化资本结构。

2.3 加强内部资金管理万科地产集团可以通过加强内部资金管理,提高负债自由性,优化资本结构。

首先,要加强资金流动性管理,合理调配内部资金。

可以通过优化资金使用效率、提高投资回报率等方式,提高内部现金流。

万科企业有限公司于1984年成立,1988年加入到房地产行业,经过30多年的发展,成为中国超前领先的房地产公司,目前主要业务是房地产开发和房地产服务。

众所周知,企业的资本结构是企业财务管理中必须注意的关键问题之一,企业所有者和其他利益相关者的权利和义务明显渗透到企业当前的经营状况、资本运营状况和由此产生的问题中得到。

首先,通过对万科公司资本结构的统计分析,探讨了万科公司资本结构中存在的资产负债率高、资金来源单一、股权结构相对分散等特点的问题。

其次,结合国内外文献理论,收集大量数据,分析万科企业股份有限公司的资本结构内外因素,得出上市公司资本结构优化的结论,如企业短期债务偿还能力提升、提高经营能力、合理选择债务融资结构等,可以借鉴整个市场的持续快速发展。

关键词:企业资本结构;上市公司;优化Vanke Enterprise Co., Ltd. was founded in 1984 and joined the real estate industry in 1988. After more than 30 years of development, it has become a leading real estate company in China. At present, its main business is real estate development and real estate services.As we all know, the capital structure of an enterprise is one of the key issues that must be paid attention to in the financial management of an enterprise. The rights and obligations of the owners and other stakeholders of an enterprise obviously permeate into the current operation status, capital operation status and the problems arising therefrom.First of all, through the statistical analysis of Vanke's capital structure, this paper discusses the characteristics of Vanke's capital structure, such as high asset liability ratio, single source of capital, relatively decentralized ownership structure and so on.Secondly, combined with domestic and foreign literature theory, collect a large number of data, analyze the internal and external factors of the capital structure of Vanke Enterprise Co., Ltd., and come to the conclusion of the optimization of the capital structure of listed companies, such as the improvement of the short-term debt repayment ability of enterprises, the improvement of operating ability, the reasonable choice of debt financing structure, etc., which can draw lessons from the sustained and rapid development of the whole market.Key words: enterprise capital structure; listed company; optimization目录第1章绪论 (1)1.1研究背景及意义 (1)1.1.1研究背景 (1)1.1.2研究意义 (1)1.2国内外研究现状 (1)1.2.1国外研究现状 (1)1.2.2国内研究现状 (2)1.3研究思路及主要框架 (2)1.4研究方法 (3)1.5主要创新点和局限性 (3)1.5.1主要创新点 (3)1.5.2研究的局限性 (3)第2章资本结构理论基础 (4)2.1资本结构含义 (4)2.2资本结构理论 (4)2.2.1权衡理论 (4)2.2.2融资优序理论 (4)2.2.3市场择时理论 (4)2.3企业最优资本结构决策理论模型 (5)2.3.1企业最优资本结构静态权衡模型 (5)2.3.2企业最优资本结构的动态优化 (5)第3章万科集团资本结构分析 (6)3.1万科集团财务状况分析 (6)3.2万科集团资本结构相关财务指标 (7)3.2.1偿债能力指标 (7)3.2.2盈利能力指标 (7)3.2.3营运能力分析 (7)3.2.4现金流量分析 (8)3.3万科资本结构现状分析 (8)3.3.1资产负债率较高 (8)3.3.2公司治理结构形式化 (9)3.3.3融资结构不均衡 (9)3.4万科资本结构存在问题的原因分析 (9)3.4.1股权结构不合理 (9)3.4.2信用管理机制及法规不健全 (10)3.4.3多元化融资渠道匮乏 (10)第4章万科企业股份有限公司资本结构优化设计 (11)4.1 万科企业股份有限公司资本结构优化设计目标 (11)4.2万科企业股份有限公司资本结构优化设计思路 (11)4.3万科企业股份有限公司资本结构优化措施 (11)4.3.1增强企业的短期偿债能力 (11)4.3.2重视股权融资,提高股权融资比例 (12)4.3.3合理选择债务融资方式 (12)4.3.4优化宏观经济环境 (12)第5章结论 (13)参考文献........................................................................................................................ 错误!未定义书签。

万科集团资本结构问题分析摘要:企业资本结构的合理性事关企业的生存与发展,对资金密集型的房地产行业而言,资金的运行尤为重要。

本文对万科集团目前经营情况进行综合阐述,对万科资产负债率、负债结构、股本结构进行分析,并与相关企业的负债比率、负债结构、股本结构相对比。

关键词:资本结构;万科集团;负债率;负债结构;股本结构一、万科集团概况2016年万科实现销售金额3,647.7亿元,同比增长39.5%,销售回款位居行业首位;实现归属于上市公司股东的净利润210.2亿元,同比增长16.0%;年底净负债率25.9%,持有现金870.3亿元;万科集团2014年以来围绕“城市配套服务商”定位而拓展的商业、物流地产、滑雪度假、长租公寓、教育、养老等新业务布局也初现雏形。

2016年7月,万科集团入选《财富》“世界500强”,名列第356位。

负债比率又称资产负债率,是企业负债总额对资产总额的比率。

资产负债率=负债总额/资产总额。

比率越小说明企业长期还债能力越强,比率过大则说明企业债务负担过重对债券人不利而且倒闭的风险大。

负债结构是指企业负债中各种负债数量比例关系,各种负债业务之间的结构。

其中最主要的是短期负债与长期负债的比例关系。

股本结构是指流通股占总股本的比例。

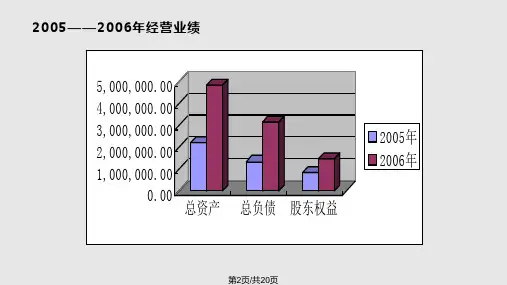

万科集团2012至2016年负债比率保持在80%左右,处于上下波动的状态。

从2012年至2016年的五年内,长期负债比例一直在下降,从2012年底的12.4%的峰值降低到2016年底的8.4%。

2012至2015年短期负债稳定上升,2015至2016年短期负债有所下降。

股本结构保持在88%左右。

二、万科的资本结构与相关企业相对比按上市公司总市值、利润总额、总资产和主营业务收入四个指标进行综合评比,选择具有代表性的五家房地产公司:万科、陆家嘴、金地集团、中华企业、北京城建进行对比分析。

根据我国房地产行业的特征从债务比率、负债结构和股本结构几个方面来进行对比。

表1这五家房地产公司2016年资本结构数据。