从LTCM看对冲基金交易策略共27页

- 格式:ppt

- 大小:3.26 MB

- 文档页数:27

从长期资本管理公司看对冲交易策略美国长期资本管理公司(LTCM),是一家主要从事定息债务工具活动的基金。

该基金创立于1994年,主要活跃于国际债券和外汇市场,利用私人客户的巨额投资和金融机构的大量贷款,专门从事金融市场炒作,与量子基金、老虎基金、欧米伽基金并称为当时国际四大“”。

在1994年到1997年间,长期资本管理公司业绩辉煌而诱人,以成立初期的12.5亿美元资产净值迅速上升到1997年12月的近70亿美元,每年的回报率为28%、59%、57%和25%(不扣除管理费)。

长期资本管理公司的交易策略可以概括为一句话:“通过电脑精密计算,发现不正常市场价格差,资金杠杆放大,入市图利。

”LTCM所采取的资金策略是运用最少的权益资本进行交易。

主要有:回购融资、巨额负债、高杠杆的衍生品交易。

1998年8月17日,俄罗斯政府宣布采用休克疗法,包括卢布贬值和延期偿付到期债务。

投资者信心受到严重打击,纷纷转向持有优质资产,美国国债、德国政府债券等价格上涨,而高风险债券市场的流动性大幅度下降。

同时,股市波动率也达到前所未有的水平。

LTCM在世界各地持有巨量基于优质债券与高风险债券之间的价差会缩小的套利合约,同时他们在股票波动幅度减小上也下了很大的赌注。

从1998年5月到9月,短短的150多天LTCM资产净值下降90%,出现43亿美元巨额亏损,仅余5亿美元,已走到破产边缘。

9月23日,美联储出面组织安排,以Merrill Lynch、,共同接管了LTCM,从而避免了它倒闭的厄运。

1998年9月23日,纽约联邦储备银行总裁威廉麦克多诺召集了所管辖的十多家银行,包括高盛、雷曼兄弟、美林等赫赫有名的金融机构。

这个会议的起因只有一个,就是处理正在濒临倒闭的长期资本管理公司(Long-Term Capital Management, LTCM)。

长期资本管理公司是何方神圣,让美联储亲自出手相救?LTCM是一家对冲基金,一家成立4年,以平均年回报率40%,净资产从12.5亿美元增加到74亿美元的华尔街“印钞机”,靠着获利与财务杠杆快速累计到1000亿美元总资产的对冲基金,跟华尔街几乎每一家银行签订了数以千计的衍生品合约,所涉及的金额高达1万亿美元。

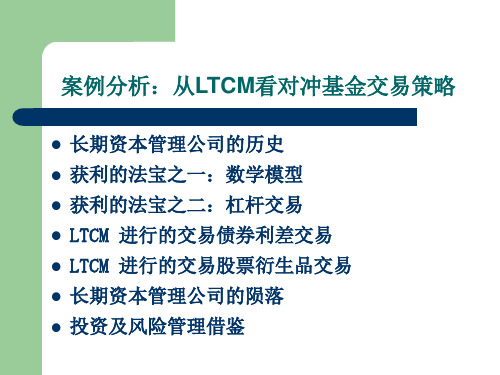

从LTCM看对冲基金交易策略东方证券研究所金融衍生品首席分析师高子剑公司地址:上海东方国际金融广场公司网址:纲要•辉煌与陨落•LTCM从事的交易策略:债券利差交易•LTCM从事的交易策略:股票波动率•后记:我们可以从LTCM学到什么长期资本管理公司的开始•创立于1994年•私人客户的巨额投资、金融机构的大量贷款•从事定息债务工具套利的对冲基金•与量子基金、老虎基金、欧米伽基金一起称为国际四大“对冲基金”梦幻组合•约翰.麦利威瑟John Meriwether–LTCM掌门人–前Salomon Brothers全球固定收益证券、套利业务与汇率业务副总裁–被誉为能“点石成金”的华尔街债券套利之父梦幻组合•罗伯特.默顿Robert Merton–获1997年诺贝尔经济学奖–金融界泰斗级人物–哈佛大学教授–为华尔街培养了包括罗森菲尔德在内的好几代交易员梦幻组合•马尔隆.斯科尔斯Myron Scholes–获1997年诺贝尔经济学奖–与布莱克一起创立著名的布莱克-斯科尔斯期权定价模型–在华尔街拥有极高的声誉梦幻组合•戴维.马林斯David Mullins–前美国财政部副部长–前美联储副主席梦幻组合•艾里克.罗森菲尔德Eric Rosenfeld–前哈佛大学副教授–前所罗门兄弟债券交易部主管LTCM 的辉煌业绩•1994到1997年,年回报率为28%、59%、57%、25%01020304050607080净资产(亿美元)时间净资产12.51635.4455.6473.6894.395.196.197.197底LTCM 的获利法宝-利差与杠杆•数学模型–计算利差经验值–计算波动率,估算风险•回购融资•免保证金交易•巨额负债债券资金回购融资购买债券回购融资…LTCM 的快速陨落•1998年5月到9月,LTCM资产净值下降90%,巨亏43亿美元,仅余5亿美元•1998年9月23日,美联储出面安排,避免LTCM倒闭12.51635.4455.6473.6846.68501020304050607080净资产(亿美元)94.395.196.197.197.1298.198.9时间纲要•辉煌与陨落•LTCM从事的交易策略:债券利差交易–当期债券与非当期债券–房屋抵押证券–欧州货币一体化–意大利国债–收益率曲线–公司债信用利差•LTCM从事的交易策略:股票波动率•后记:我们可以从LTCM学到什么何谓对冲基金•两边下注•追求绝对报酬•不猜测利率、汇率、股价等金融商品的方向•赚取金融商品价格差异–可转债VS权证•寻找绝对报酬机会–股指期货VS现金股利当期债券与非当期债券•30年期政府公债(T-Bonds)风险小、收益高,投资人喜爱长期持有•财政部每半年发行一次30年期政府公债•新债发行后,前一期30年债券-29½年期债券称为“非当期债券”(off the run),新发行的30年期债券称为“当期债券”(on the run)•非当期债券被放进保险箱,当期债券才具备流动性•非当期债券流动性差,市场给与“流动性折价”当期债券与非当期债券•1994年–发行半年的30年期非当期政府公债收益率为7.36%–30年期当期政府公债交易收益率为7.24%•LTCM认为:财政部不可能为非当期公债多付利息•LTCM交易策略:–买进10亿美元“非当期债券”–把“非当期债券”借给金融机构取得现金→回购融资–以取得的现金对借来的“当期债券”进行担保•不需要30年,新的债券发行,利差就会缩小房屋抵押证券•银行家将屋主偿还的抵押贷款分为–仅付利息证券(Interest-Only Securities,IOs)–仅付本金证券(Principal-Only Securities,POs)•比较多的人转贷→余额一次付清→IOs↓→POs↑•比较少的人进行转贷→IOs↑→POs↓房屋抵押证券•1993年(LTCM尚在募集),贷款利率跌破7%,40%的屋主转贷,IOs暴跌•LTCM认为:IOs价格过低,等于100%屋主全部转贷•LTCM交易策略:–1994年,买进20亿美元仅付利息证券IOs–如果利率上升,转贷减少,IOs↑–如果利率下降,转贷增加,IOs↓–不猜测利率方向,买进国库券(T-Bills)对冲欧州货币一体化•欧元推出以前,欧洲各国利率不一•意大利、西班牙等国债价格低;德国国债价格高•如果货币统一,欧洲各国利率差异将拉近•交易:–持有意大利、希腊等国政府债券–沽空德国政府债券意大利国债•意大利政治不稳定,国债利率高出德国国债8%•意大利国债利率甚至比互换利率还高•LTCM交易策略:–买进意大利国债–买进固定利率互换合约: Pay Fix, Receive Floating –卖出浮动利率:Pay Floating•收益来自于意大利国债支付风险收益率曲线经验值市场价Short T-Bonds Long T-Bills 长期利率短期利率公司债信用利差•公司债的利率高于国债→买进公司债,沽空国债•1998年4月,A级公司债利差从年初75基点跌到60基点•4月份单月获利3%,止住资产缩水纲要•辉煌与陨落•LTCM从事的交易策略:债券利差交易•LTCM从事的交易策略:股票波动率–沽空隐含波动率–员工认股权证–标普500备选股•后记:我们可以从LTCM学到什么隐含波动率与历史波动率•股票期权的价格来自于隐含波动率•如果隐含波动率过高,股票期权的价格就过高•1998年初,市场刚经历亚洲金融风暴,隐含波动率过高•美国股市隐含波动率代表:VIX(标普500期权)•参考网页:/micro/vix/VIX变化VIX504030201097-7-197-10-198-1-198-4-198-7-198-10-1隐含波动率与历史波动率•1998年初,LTCM认为隐含波动率过高–市场担忧股票下跌,买进看跌期权避险•LTCM的交易策略:–抛售股票期权波动度–LTCM透过投资银行卖出5年期股票期权–同时卖出看涨期权和看跌期权,不看方向,只赌隐含波动率下降•风险:–IV>HV不等于IV>RV–每日结算制度,不是赌波动率的最后结果,而是每天的变化–头寸太大,IV上升1%,损失4亿美元员工认股权证•1990年代,美国许多高科技公司配送认股权证作员工激励计划•员工希望提早套现,把认股权证便宜卖出•LTCM的交易策略:–买进认股权证,卖出标普500看涨期权•Dispersion TradingL ++==∑∑∑j i,ij j i i 2i 2i 2p iii p W W 21W R W R σσσ标普500备选股•方法:买进标普500的备选股•时机:指数调整前•赚钱的依据:一旦股票入选,基金配置增加,带来短线超额收益•制胜关键:行情的发动是公告日,不是调整日纲要•辉煌与陨落•LTCM从事的交易策略:债券利差交易•LTCM从事的交易策略:股票波动率•后记:我们可以从LTCM学到什么LTCM为何倒下•1998年8月17日,俄罗斯政府宣布卢布贬值和延期偿付到期债务•投资者信心受到严重打击,转向持有美国国债、德国政府债券等优质资产,高风险债券与优质债券间的价差不断扩大•股市波动率也达到前所未有的水平•LTCM的债券利差交易以及沽空股票波动率,大幅亏损分散风险还是聚集风险•LTCM的模型估算,利差扩大、波动率上升、不同国家股市债市同步下跌、……,这些因素加在一起让LTCM破产的几率等于10的1024次方之一•证券价格成负相关,对冲就变成了一种高风险的交易策略•资本全球化,让国家间的关联度提高•模型不能考虑厚尾现象•模型只能知道历史,不能知道未来控制风险是永恒的主题•LTCM公司的风险压力测试已经显示,即使在公司抵押品系统不受影响的情况下,在某些情况,公司将可能损失至少25亿美元资本。

从长期资本管理公司看对冲交易策略美国长期资本管理公司(LTCM),是一家主要从事定息债务工具活动的基金。

该基金创立于1994年,主要活跃于国际债券和外汇市场,利用私人客户的巨额投资和金融机构的大量贷款,专门从事金融市场炒作,与量子基金、老虎基金、欧米伽基金并称为当时国际四大“”。

在1994年到1997年间,长期资本管理公司业绩辉煌而诱人,以成立初期的12.5亿美元资产净值迅速上升到1997年12月的近70亿美元,每年的回报率为28%、59%、57%和25%(不扣除管理费)。

长期资本管理公司的交易策略可以概括为一句话:“通过电脑精密计算,发现不正常市场价格差,资金杠杆放大,入市图利。

”LTCM所采取的资金策略是运用最少的权益资本进行交易。

主要有:回购融资、巨额负债、高杠杆的衍生品交易。

1998年8月17日,俄罗斯政府宣布采用休克疗法,包括卢布贬值和延期偿付到期债务。

投资者信心受到严重打击,纷纷转向持有优质资产,美国国债、德国政府债券等价格上涨,而高风险债券市场的流动性大幅度下降。

同时,股市波动率也达到前所未有的水平。

LTCM在世界各地持有巨量基于优质债券与高风险债券之间的价差会缩小的套利合约,同时他们在股票波动幅度减小上也下了很大的赌注。

从1998年5月到9月,短短的150多天LTCM资产净值下降90%,出现43亿美元巨额亏损,仅余5亿美元,已走到破产边缘。

9月23日,美联储出面组织安排,以Merrill Lynch、,共同接管了LTCM,从而避免了它倒闭的厄运。

1998年9月23日,纽约联邦储备银行总裁威廉麦克多诺召集了所管辖的十多家银行,包括高盛、雷曼兄弟、美林等赫赫有名的金融机构。

这个会议的起因只有一个,就是处理正在濒临倒闭的长期资本管理公司(Long-Term Capital Management, LTCM)。

长期资本管理公司是何方神圣,让美联储亲自出手相救?LTCM是一家对冲基金,一家成立4年,以平均年回报率40%,净资产从12.5亿美元增加到74亿美元的华尔街“印钞机”,靠着获利与财务杠杆快速累计到1000亿美元总资产的对冲基金,跟华尔街几乎每一家银行签订了数以千计的衍生品合约,所涉及的金额高达1万亿美元。