固定收益证券 课程作业 小组pre

- 格式:pptx

- 大小:1.84 MB

- 文档页数:27

固定收益证券课程教学大纲《固定收益证券》课程教学大纲一、课程名称:固定收益证券 Fixed Income Securities 二、课程编码:0200791三、学时与学分:32/2四、先修课程:财务管理五、课程教学目标1、帮助学生掌握固定收益证券基本内容,包括:固定收益证券的计价习惯,零息债券,附息债券,债券持续期、凸性和时间效应,利率期限结构模型,债券定价等;2、引导学生理解并掌握固定收益证券行业中的重要术语;掌握分析利率变化和评估固定收益证券及其衍生品价值的工具;学会管理固定收益证券的利率风险;3、使学生了解固定收益证券的现状和发展,深入研究固定收益证券分析,以深刻的掌握固定收益证券定价方法及使用。

六、适用学科专业金融工程七、基本教学内容与学时安排第一部分金钱的时间价值(2学时)第二章未来价值第三章现时价值第四章收益率(内部收益率)第二部分无期权债的定价和收益率测度(6学时)第五章债券的价格第六章债券的传统收益率侧度第七章收益曲线、即期利率曲线和远期利率第三部分投资收益分析(4学时)第八章潜在的美元收益来源第九章总收益率第十章测量历史业绩第四部分无期债券的价格波动率(8学时)第十一章无期债券的价格波动率特性第十二章价格波动率测度:PVBP和价格变化的YV第十三章价格波动率测度:久期第十四章价格波动率测度:凸性第十五章久期与收益曲线第五部分分析含内嵌期权的债券(6学时)第十六章买权:投资特征和价格特征第十七章含内嵌期权的债券的定价和价格波动率第六部分(略) 第七部分统计和优化技术(4学时)概率理论第二十一章第二十二章模拟第二十三章回归分析第二十四章优化模型八、教材及参考书弗兰克. J. 法博齐 (美) 著,俞卓菁译,固定收益数学:分析与统计技术,上海人民出版社,2005。

九、考核方式书面考试、作业。

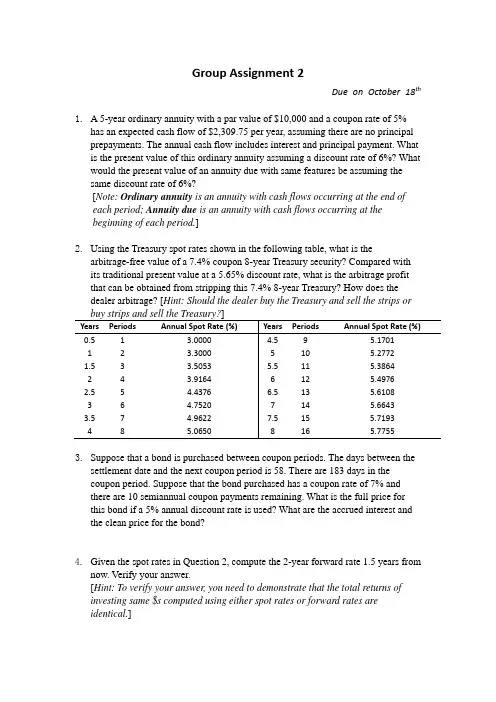

Group Assignment 2Due on October 18th1. A 5-year ordinary annuity with a par value of $10,000 and a coupon rate of 5%has an expected cash flow of $2,309.75 per year, assuming there are no principal prepayments. The annual cash flow includes interest and principal payment. What is the present value of this ordinary annuity assuming a discount rate of 6%? What would the present value of an annuity due with same features be assuming the same discount rate of 6%?[Note: Ordinary annuity is an annuity with cash flows occurring at the end of each period; Annuity due is an annuity with cash flows occurring at thebeginning of each period.]ing the Treasury spot rates shown in the following table, what is thearbitrage-free value of a 7.4% coupon 8-year Treasury security? Compared with its traditional present value at a 5.65% discount rate, what is the arbitrage profit that can be obtained from stripping this 7.4% 8-year Treasury? How does thedealer arbitrage? [Hint: Should the dealer buy the Treasury and sell the strips or buy strips and sell the Treasury?]Years Periods Annual Spot Rate (%) Years Periods Annual Spot Rate (%)0.5 1 3.0000 4.5 9 5.17011 2 3.3000 5 10 5.27721.5 3 3.5053 5.5 11 5.38642 4 3.9164 6 12 5.49762.5 5 4.4376 6.5 13 5.61083 6 4.7520 7 14 5.66433.5 74.9622 7.5 155.71934 8 5.0650 8 16 5.77553.Suppose that a bond is purchased between coupon periods. The days between thesettlement date and the next coupon period is 58. There are 183 days in thecoupon period. Suppose that the bond purchased has a coupon rate of 7% andthere are 10 semiannual coupon payments remaining. What is the full price for this bond if a 5% annual discount rate is used? What are the accrued interest and the clean price for the bond?4.Given the spot rates in Question 2, compute the 2-year forward rate 1.5 years fromnow. Verify your answer.[Hint: To verify your answer, you need to demonstrate that the total returns ofinvesting same $s computed using either spot rates or forward rates areidentical.]。

《固定收益证券投资》course work 1A.此练习截止日期要注意,拍照上传至Moodle平台;B.使用统一练习本,封面写上学号、班级、姓名,平时分记录所用;C.答题时标明题号,一次练习满分为100分;D.请同学们务必认真完成作业!与期末考息息相关。

答案会在截止日之后课上校对,并且老师会课上直接检查完成与否,与平时成绩紧密挂钩!注意:此次练习已有涉及到第四章未交内容,由于计算债券内在价值/价格,即计算将来现金流的现值之和,所以货币时间价值已打好基础,教学时间比较紧迫,所以希望同学们自己先行学习第四章前半部分再做题(PPT会由课代表分享至群共享)。

注意画现金流示意图。

1.小贾夫妇在银行按揭买了一套新婚用房,在十年后需还贷款20万元,从现在起,10年扣还清。

每年末等额存入银行一笔款项,来偿还贷款,假设银行的年利率为8%,则每年需存入银行()元。

[单选;5分]A.13806B.12837C.15432D.145102.王某想进行债券投资,某债券面值为100元,票面利率为8%,期限为3年,每年付息一次,已知王某要求的必要报酬率为12%,请为债券发行价格为()时,可以进行购买。

[单选;5分]A.100B.90.39C.96D.983.债券价格、必要收益率与息票利率之间存在以下的关系()。

[单选;5分]A.息票利率小于必要收益率,债券价格高于票面价值B.息票利率小于必要收益率,债券价格小于票面价值C.息票利率大于必要收益率,债券价格小于票面价值D.息票利率等于必要收益率,债券价格不等于票面价值4.关于债券的特征,以下说法错误的是()。

[单选;5分]A.债券是比较稳定的投资理财产品B.债券的风险总是低于股票的风险C.债券投资风险低,收益相对固定D.相对于银行存款,债券的收益更加高5.下列说话法中正确的有()。

[多选;10分]A.即使票面利率相同的两种债券,由于付息方式不同,投资的实际收益也是不同B.债券价值大于市价时,买进债券是合算的C.债券以何种方式发行最主要是取决于票面利率市场利率的关系D.持有期较长债券的收益率,是使债券带来的现金流入量净现值为零的折现率,也称为内部收益率6.某IT公司准备租赁办公设备,,期限是10年,假设年利率是10%,出租方提出以下几种付款方案:(1)立即付全部款项共计20万元;(2)从第4年开始每年年初付款4万元,至第10年年初结束;(3)第1到8年每年年末支付3万元,第9年年末支付4万元,第10年年末支付5万元。

固定收益证券培训课程1. 简介固定收益证券是指其投资期限、收益率和偿付本息的方式都是事先确定的金融工具。

在金融市场中,固定收益证券被广泛应用于投资和风险管理。

固定收益证券培训课程旨在帮助学员深入了解固定收益证券的基本概念、特点、市场参与者以及相关的投资策略。

本培训课程的主要目标是使学员掌握以下内容:•理解固定收益证券的基本概念和特点;•掌握固定收益证券市场的参与者以及市场结构;•熟悉固定收益证券的风险和收益特征;•学会选择和评估不同类型的固定收益证券;•熟悉固定收益证券的交易和定价机制;•掌握固定收益证券的投资策略和组合构建;•理解固定收益证券在风险管理中的作用。

3.1 固定收益证券的基本概念和特点•什么是固定收益证券?•固定收益证券的主要特点是什么?•固定收益证券的分类及特点。

3.2 固定收益证券市场的参与者和结构•谁是固定收益证券市场的参与者?•固定收益证券市场的主要交易场所和机构。

•固定收益证券市场的结构和交易方式。

3.3 固定收益证券的风险和收益特征•固定收益证券的本金和利息风险。

•固定收益证券的收益率曲线和利率风险。

•固定收益证券的信用风险和违约风险。

3.4 不同类型的固定收益证券的选择和评估•国债、公司债、地方政府债等固定收益证券的选择和评估方法。

•零息债券、可转换债券等特殊类型固定收益证券的选择和评估方法。

3.5 固定收益证券的交易和定价机制•固定收益证券的买卖过程和交易要素。

•固定收益证券的定价原理和方法。

•固定收益证券的债券评级和信用风险定价。

3.6 固定收益证券的投资策略和组合构建•固定收益证券的投资目标和策略。

•固定收益证券组合的构建和管理。

•债券基金和固定收益衍生品的投资策略。

3.7 固定收益证券在风险管理中的作用•固定收益证券在风险管理中的作用和意义。

•使用固定收益证券进行利率风险和信用风险的对冲。

•固定收益证券在资产负债表管理中的应用。

4. 学习方式本课程将采用以下学习方式:•面授讲座:专业讲师通过讲座形式传授固定收益证券的相关知识;•案例分析:学员将通过分析真实案例来加深对固定收益证券的理解;•小组讨论:学员将分组讨论和交流固定收益证券投资策略和组合构建;•实践操作:学员将通过模拟交易和实操操作来提升实际应用能力;•考试评估:课程结束后将进行考试评估学员对固定收益证券知识的掌握情况。

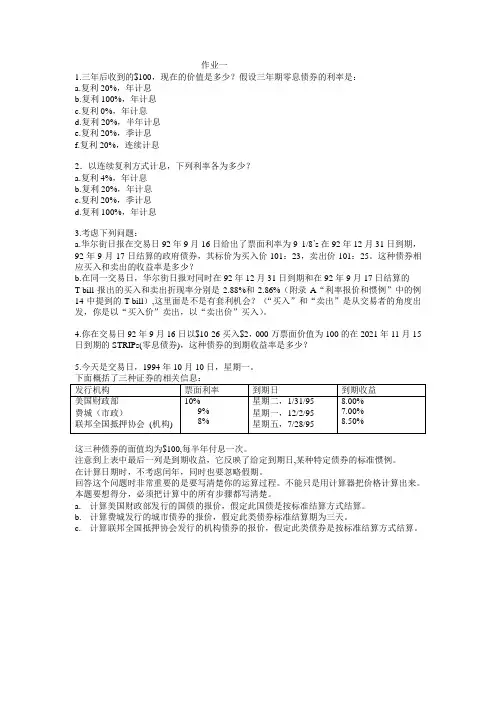

作业一1.三年后收到的$100,现在的价值是多少?假设三年期零息债券的利率是:a.复利20%,年计息b.复利100%,年计息c.复利0%,年计息d.复利20%,半年计息e.复利20%,季计息f.复利20%,连续计息2.以连续复利方式计息,下列利率各为多少?a.复利4%,年计息b.复利20%,年计息c.复利20%,季计息d.复利100%,年计息3.考虑下列问题:a.华尔街日报在交易日92年9月16日给出了票面利率为9 1/8’s在92年12月31日到期,92年9月17日结算的政府债券,其标价为买入价101:23,卖出价101:25。

这种债券相应买入和卖出的收益率是多少?b.在同一交易日,华尔街日报对同时在92年12月31日到期和在92年9月17日结算的T-bill报出的买入和卖出折现率分别是2.88%和2.86%(附录A“利率报价和惯例”中的例14中提到的T-bill),这里面是不是有套利机会?(“买入”和“卖出”是从交易者的角度出发,你是以“买入价”卖出,以“卖出价”买入)。

4.你在交易日92年9月16日以$10-26买入$2,000万票面价值为100的在2021年11月15日到期的STRIPs(零息债券),这种债券的到期收益率是多少?5.今天是交易日,1994年10月10日,星期一。

这三种债券的面值均为$100,每半年付息一次。

注意到上表中最后一列是到期收益,它反映了给定到期日,某种特定债券的标准惯例。

在计算日期时,不考虑闰年,同时也要忽略假期。

回答这个问题时非常重要的是要写清楚你的运算过程。

不能只是用计算器把价格计算出来。

本题要想得分,必须把计算中的所有步骤都写清楚。

a.计算美国财政部发行的国债的报价,假定此国债是按标准结算方式结算。

b.计算费城发行的城市债券的报价,假定此类债券标准结算期为三天。

c.计算联邦全国抵押协会发行的机构债券的报价,假定此类债券是按标准结算方式结算。

作业二1.考虑一固定付息债券,每年支付利息$1009.09,利息于时期1,2,…20支付。

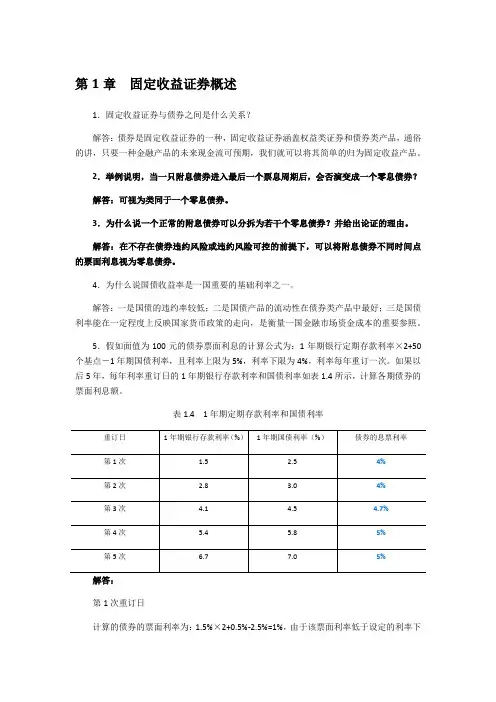

第1章固定收益证券概述1.固定收益证券与债券之间是什么关系?解答:债券是固定收益证券的一种,固定收益证券涵盖权益类证券和债券类产品,通俗的讲,只要一种金融产品的未来现金流可预期,我们就可以将其简单的归为固定收益产品。

2.举例说明,当一只附息债券进入最后一个票息周期后,会否演变成一个零息债券?解答:可视为类同于一个零息债券。

3.为什么说一个正常的附息债券可以分拆为若干个零息债券?并给出论证的理由。

解答:在不存在债券违约风险或违约风险可控的前提下,可以将附息债券不同时间点的票面利息视为零息债券。

4.为什么说国债收益率是一国重要的基础利率之一。

解答:一是国债的违约率较低;二是国债产品的流动性在债券类产品中最好;三是国债利率能在一定程度上反映国家货币政策的走向,是衡量一国金融市场资金成本的重要参照。

5.假如面值为100元的债券票面利息的计算公式为:1年期银行定期存款利率×2+50个基点-1年期国债利率,且利率上限为5%,利率下限为4%,利率每年重订一次。

如果以后5年,每年利率重订日的1年期银行存款利率和国债利率如表1.4所示,计算各期债券的票面利息额。

表1.4 1年期定期存款利率和国债利率解答:第1次重订日计算的债券的票面利率为:1.5%×2+0.5%-2.5%=1%,由于该票面利率低于设定的利率下限,所以票面利率按利率下限4%支付。

此时,该债券在1年期末的票面利息额为100×4%=4元第2次重订日计算的债券的票面利率为:2.8%×2+0.5%-3%=3.1%,由于该票面利率低于设定的利率下限,所以票面利率仍按利率下限4%支付。

此时,该债券在2年期末的票面利息额为100×4%=4元第3次重订日计算的债券的票面利率为:4.1%×2+0.5%-4.5%=4.2%,由于该票面利率介于设定的利率下限和利率上限之间,所以票面利率按4.7%支付。

此时,该债券在3年期末的票面利息额为100×4.2%=4.2元第4次重订日计算的债券的票面利率为:5.4%×2+0.5%-5.8%=5.5%,由于该票面利率高于设定的利率上限,所以票面利率按利率上限5%支付。

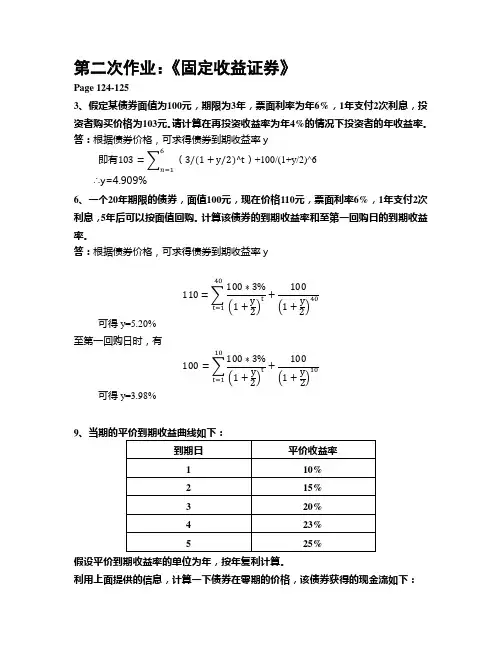

第二次作业:《固定收益证券》Page 124-1253、假定某债券面值为100元,期限为3年,票面利率为年6%,1年支付2次利息,投资者购买价格为103元。

请计算在再投资收益率为年4%的情况下投资者的年收益率。

答:根据债券价格,可求得债券到期收益率y即有103=(3/(1+y/2)^t )6n =1+100/(1+y/2)^6 ∴y=4.909%6、一个20年期限的债券,面值100元,现在价格110元,票面利率6%,1年支付2次利息,5年后可以按面值回购。

计算该债券的到期收益率和至第一回购日的到期收益率。

答:根据债券价格,可求得债券到期收益率y110=100∗3% 1+y 2 t 40t=1+100 1+y 2 40 可得y=5.20%至第一回购日时,有100= 100∗3% 1+y 2t 10t=1+100 1+y 2 10 可得y=3.98%9假设平价到期收益率的单位为年,按年复利计算。

利用上面提供的信息,计算一下债券在零期的价格,该债券获得的现金流如下:C1=10元,C2=10元,C3=110元,其中Ct是在第t期获得的现金收入。

答:由题,1年期平价收益率为10%可得,1年期即期利率为10% 折现因子d1为1/(1+10%)=0.9091根据2年期平价收益率为15%,代表票面利率15%,有15*d1+115*d2=100可得折现因子d2为0.751根据3年期平价收益率为20%,代表票面利率20%,有20*d1+20*d2+120*d3=100可得折现因子d3为0.5567因此,C1=10元,C2=10元,C3=110元的现金流,零时点价格为:10*d1+10*d2+110*d3=77.84。

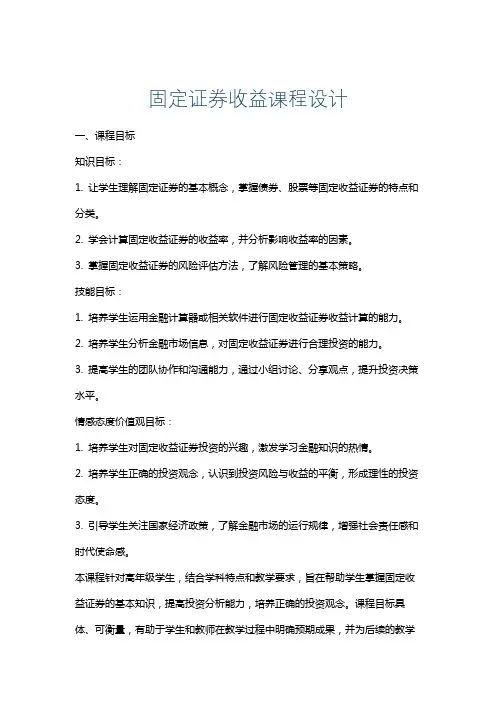

固定证券收益课程设计一、课程目标知识目标:1. 让学生理解固定证券的基本概念,掌握债券、股票等固定收益证券的特点和分类。

2. 学会计算固定收益证券的收益率,并分析影响收益率的因素。

3. 掌握固定收益证券的风险评估方法,了解风险管理的基本策略。

技能目标:1. 培养学生运用金融计算器或相关软件进行固定收益证券收益计算的能力。

2. 培养学生分析金融市场信息,对固定收益证券进行合理投资的能力。

3. 提高学生的团队协作和沟通能力,通过小组讨论、分享观点,提升投资决策水平。

情感态度价值观目标:1. 培养学生对固定收益证券投资的兴趣,激发学习金融知识的热情。

2. 培养学生正确的投资观念,认识到投资风险与收益的平衡,形成理性的投资态度。

3. 引导学生关注国家经济政策,了解金融市场的运行规律,增强社会责任感和时代使命感。

本课程针对高年级学生,结合学科特点和教学要求,旨在帮助学生掌握固定收益证券的基本知识,提高投资分析能力,培养正确的投资观念。

课程目标具体、可衡量,有助于学生和教师在教学过程中明确预期成果,并为后续的教学设计和评估提供依据。

二、教学内容1. 固定证券概述:介绍债券、股票等固定收益证券的基本概念、特点和分类,关联教材第一章。

- 债券的要素和分类- 股票的特点和分类2. 固定收益证券的收益计算:讲解债券、股票等证券的收益率计算方法,关联教材第二章。

- 债券收益率的计算- 股票收益率的计算- 影响收益率的因素分析3. 固定收益证券的风险评估与管理:介绍风险评估方法及风险管理策略,关联教材第三章。

- 信用风险、利率风险等风险评估- 风险管理策略及案例分析4. 固定收益证券投资实践:结合实际案例,分析投资策略,关联教材第四章。

- 投资组合构建- 投资策略分析- 投资决策与执行教学内容按照以上四个方面进行组织,确保课程的科学性和系统性。

在教学过程中,教师需根据学生实际情况,合理安排教学进度,结合教材具体章节进行详细讲解,帮助学生扎实掌握固定收益证券的相关知识。

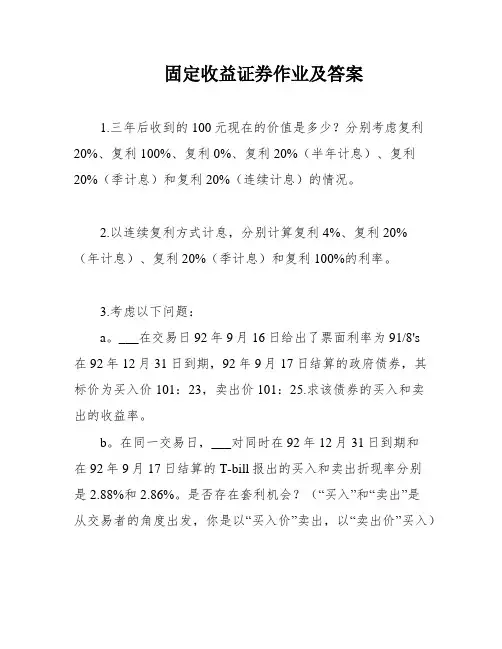

固定收益证券作业及答案1.三年后收到的100元现在的价值是多少?分别考虑复利20%、复利100%、复利0%、复利20%(半年计息)、复利20%(季计息)和复利20%(连续计息)的情况。

2.以连续复利方式计息,分别计算复利4%、复利20%(年计息)、复利20%(季计息)和复利100%的利率。

3.考虑以下问题:a。

___在交易日92年9月16日给出了票面利率为91/8's在92年12月31日到期,92年9月17日结算的政府债券,其标价为买入价101:23,卖出价101:25.求该债券的买入和卖出的收益率。

b。

在同一交易日,___对同时在92年12月31日到期和在92年9月17日结算的T-bill报出的买入和卖出折现率分别是2.88%和2.86%。

是否存在套利机会?(“买入”和“卖出”是从交易者的角度出发,你是以“买入价”卖出,以“卖出价”买入)4.在交易日92年9月16日,以10-26的价格买入了一张面值为2000万美元、到期日为2021年11月15日的STRIPs (零息债券)。

求该债券的到期收益率。

5.今天是1994年10月10日,星期一,是交易日。

以下是三种债券的相关信息:发行机构票面利率到期日到期收益___ 10% 8.00% 星期二,1/31/95费城(市政) 9% 7.00% 星期一,12/2/95___(机构) 8.50% 8% 星期五,7/28/95这三种债券的面值均为100美元,每半年付息一次。

注意到上表中最后一列是到期收益,它反映了给定到期日、某种特定债券的标准惯例。

在计算日期时,不考虑闰年,同时也要忽略假期。

回答以下问题时,需要写清楚计算过程,不能只是用计算器计算价格。

a。

计算___发行的国债的报价,假定该国债按照标准结算方式结算。

b。

计算费城发行的城市债券的报价,假定该债券的标准结算期为三天。

c。

计算___发行的机构债券的报价,假定该债券按照标准结算方式结算。

本题需要根据给定的到期收益曲线来计算固定付息债券的全价,以及在曲线上下移动100个基点时的全价。

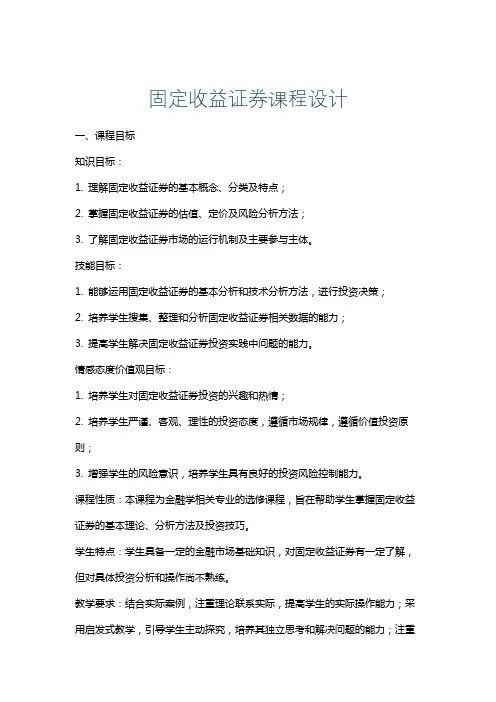

固定收益证券课程设计一、课程目标知识目标:1. 理解固定收益证券的基本概念、分类及特点;2. 掌握固定收益证券的估值、定价及风险分析方法;3. 了解固定收益证券市场的运行机制及主要参与主体。

技能目标:1. 能够运用固定收益证券的基本分析和技术分析方法,进行投资决策;2. 培养学生搜集、整理和分析固定收益证券相关数据的能力;3. 提高学生解决固定收益证券投资实践中问题的能力。

情感态度价值观目标:1. 培养学生对固定收益证券投资的兴趣和热情;2. 培养学生严谨、客观、理性的投资态度,遵循市场规律,遵循价值投资原则;3. 增强学生的风险意识,培养学生具有良好的投资风险控制能力。

课程性质:本课程为金融学相关专业的选修课程,旨在帮助学生掌握固定收益证券的基本理论、分析方法及投资技巧。

学生特点:学生具备一定的金融市场基础知识,对固定收益证券有一定了解,但对具体投资分析和操作尚不熟练。

教学要求:结合实际案例,注重理论联系实际,提高学生的实际操作能力;采用启发式教学,引导学生主动探究,培养其独立思考和解决问题的能力;注重培养学生的风险意识和投资道德。

通过本课程的学习,使学生在知识、技能和情感态度价值观方面取得具体的学习成果。

二、教学内容1. 固定收益证券概述- 证券市场结构与固定收益证券的分类- 固定收益证券的特点及与其他金融工具的区别2. 固定收益证券的估值与定价- 利率期限结构及其应用- 债券估值方法及影响因素- 债券定价模型及其应用3. 固定收益证券的风险与收益分析- 信用风险、利率风险及流动性风险- 收益率、久期及凸度- 风险收益权衡及风险管理4. 固定收益证券投资策略- 主动投资与被动投资策略- 不同市场环境下的投资策略分析- 投资组合构建与优化5. 固定收益证券市场实践- 债券发行与交易流程- 债券市场指数及债券基金- 固定收益证券投资案例分析教学内容安排与进度:第1周:固定收益证券概述第2-3周:固定收益证券的估值与定价第4-5周:固定收益证券的风险与收益分析第6-7周:固定收益证券投资策略第8周:固定收益证券市场实践本教学内容根据课程目标,遵循科学性和系统性原则,结合教材相关章节,确保学生在掌握基本理论的基础上,能够深入了解固定收益证券的投资实践。

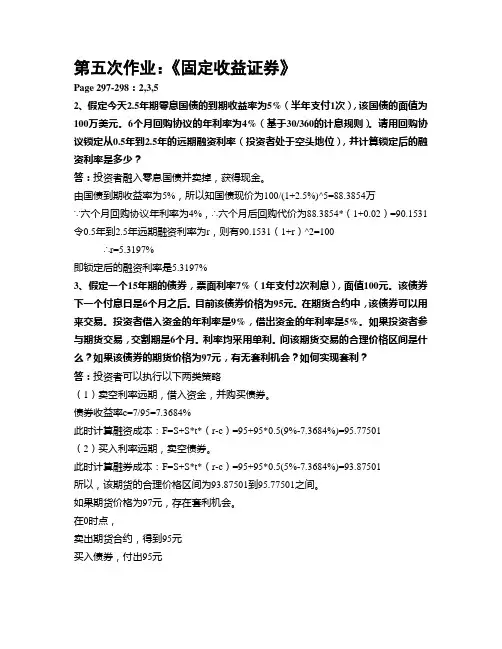

第五次作业:《固定收益证券》Page 297-298:2,3,52、假定今天2.5年期零息国债的到期收益率为5%(半年支付1次),该国债的面值为100万美元。

6个月回购协议的年利率为4%(基于30/360的计息规则)。

请用回购协议锁定从0.5年到2.5年的远期融资利率(投资者处于空头地位),并计算锁定后的融资利率是多少?答:投资者融入零息国债并卖掉,获得现金。

由国债到期收益率为5%,所以知国债现价为100/(1+2.5%)^5=88.3854万∵六个月回购协议年利率为4%,∴六个月后回购代价为88.3854*(1+0.02)=90.1531 令0.5年到2.5年远期融资利率为r,则有90.1531(1+r)^2=100∴r=5.3197%即锁定后的融资利率是5.3197%3、假定一个15年期的债券,票面利率7%(1年支付2次利息),面值100元。

该债券下一个付息日是6个月之后。

目前该债券价格为95元。

在期货合约中,该债券可以用来交易。

投资者借入资金的年利率是9%,借出资金的年利率是5%。

如果投资者参与期货交易,交割期是6个月。

利率均采用单利。

问该期货交易的合理价格区间是什么?如果该债券的期货价格为97元,有无套利机会?如何实现套利?答:投资者可以执行以下两类策略(1)卖空利率远期,借入资金,并购买债券。

债券收益率c=7/95=7.3684%此时计算融资成本:F=S+S*t*(r-c)=95+95*0.5(9%-7.3684%)=95.77501(2)买入利率远期,卖空债券。

此时计算融券成本:F=S+S*t*(r-c)=95+95*0.5(5%-7.3684%)=93.87501所以,该期货的合理价格区间为93.87501到95.77501之间。

如果期货价格为97元,存在套利机会。

在0时点,卖出期货合约,得到95元买入债券,付出95元在1时点,履行期货合约义务,付出95*(1+9%/2)=99.275卖出债券,得到97,加上利息3.5,共100.5.一共得到收益100.5-99.275=1.2255、假定今天是2007年3月1日,也是某种国债期货合约的到期日,期货的收盘价格是问:空头方交付哪种债券最为便宜?答:由题,对第一种债券,票面利率为6%,转换系数为1计算第二种债券转换系数如下:P0= 2.75(1+3%)t+100(1+3%)3232t=1=94.903转换系数=P0/100=0.94903则交付第一种债券会损失,105-102=3元第二种债券的交割价格=102*0.94903=96.8009所以,交付第二种债券会有收益,收益为96.80-96.05=0.7509。

《固定收入证券》课程说明

1、课程代码:

2、课程中英文名称:(以2004级培养方案中的课程名称为准)固定收入证券

Fixed Income Mathematics

3、授课对象:金融工程专业本科生

4、课程学分数:3

5、修续期:3年级下学期

6、课程负责人:胡志强副教授经济学博士

7、课程简介:

《固定收入证券》是金融工程课程中必不可少的组成部分,主要研究如何应用固定收入证券这一工具来解决金融工程中的问题。

在金融工程所运用的权益工具、利率工具与外汇工具中,固定收入证券作为利率工具,在金融工程中运用极为普遍。

本课程主要研究现金流量、收益分析;绩券价格的确定与价格变化的因素分析;久期的计算与债券凸度的测定;债券的绩效管理、抵押支持债券与混合债券的风险管理。

8、成绩考评:

闭卷笔试70%,平时成绩30%。

9、指定教材:

Frank J. Fabozzi 3rd ed.

Fixed Income Mathematics Analytical & Statistical Techniques

ISBN7-208-05542-4/F·1245

Copyright C 1997 by the McGraw-Hill Companies, Inc.

10、参考书目:

【1】《固定收入证券概论》叶永刚主编武汉大学出版社1999年

【2】《固定收入证券》林清泉主编武汉大学出版社2005年

【3】《固定收入数学》[美]弗兰克·J. 法博齐著俞卓菁译上海人民出版社2005年

【4】《Fixed Income Securities》Frank J. Fabozzi CFA 2003。

《固定收益证券》课程教学大纲(2004年制定,2006年修订)课程编号:050162英文名:Fixed Income Securities课程类型:专业主干课前置课:证券投资学、公司财务后置课:金融衍生工具学分:3学分课时:54课时主讲教师:华仁海等选定教材:汤震宇等~固定收益证券定价理论~北京:复旦大学出版社~2004. 课程概述:《固定收益证券》是金融工程专业的一门专业主干课程。

固定收益证券是一大类重要金融工具的总称,其主要代表是国债、公司债券、资产抵押证券等。

固定收益证券包含了违约风险、利率风险、流动性风险、税收风险和购买力风险。

本课程主要讲授固定收益证券的计价习惯,零息债券,附息债券,债券持续期、凸性和时间效应,利率期限结构模型,含权债券定价,利率期货、期权和互换的定价,住房贷款支撑证券(MBS)等。

教学目的:通过本课程的学习,使学生了解固定收益证券方面的基本知识,掌握固定收益证券行业中的重要术语;掌握分析利率变化和评估固定收益证券及其衍生品价值的工具;学会管理固定收益证券的利率风险;掌握确定债券选择权或者暗含选择权的最佳执行策略。

教学方法:本课程主要以课堂讲授为主,并采取课件辅助教学。

各章教学要求及教学要点第一章货币的时间价值课时分配:4课时教学要求:通过本章学习,使学生掌握货币的时间价值概念、会计核算、现金流的现值和终值。

教学内容:第一节货币时间价值的计算一、单利的计算。

(一)单利利息的计算。

(二)单利终值的计算。

(三)单利现值的计算。

二、复利的计算。

(一)复利终值。

(二)复利现值。

(三)复利息。

(四)名义利率与实际利率。

三、年金的计算。

(一)普通年金。

1、普通年金的终值计算。

2、偿债基金。

3、普通年金的现值计算。

(二)预付年金。

1、预付年金终值计算。

2、预付年金现值计算。

3、递延年金。

4、永续年金。

思考题:1、什么是货币的时间价值,如何计算,2、单利和复利的区别,3、如何计算年金的现值和终值,第二章固定收益证券特性课时分配:7课时教学要求:通过本章学习,使学生了解固定收益证券的特征,了解固定收益证券的各种测度,掌握不同证券价格情况下当前收益率、到期收益率和票面收益率的关系,了解中国债券市场的历史、现状和特点。

固定收益证券 第一章作业 1 解:()22.746%)51/(100031.751%101/100063=+==+=p p 半年复利:年复利:85.740)365/%101/(100074.741)12/%101/(100065.743%)5.21/(100010953612=+==+==+=p p p 天复利:月复利:季复利:82.740/1000)/%101/(10003.03==+=e n p n 连续复利:2解:0885.02000)2/110000905.02000)1(1000168=⇒=+=⇒=+r r r r (半年复利:年复利:0866.02)/1(0867.02365/10870.0212/10876.024/1829209632=⇒=+=⇒=+=⇒=+=⇒=+r n r r r r r r r n 连续利率:)天利率:()月利率:()季复利:(3解:1823.02.1ln %201%200392.004.1ln %41%,4==⇒=+==⇒=+r e r e r r ,年计息:复利年计息:复利1984.0)12/%201ln(12/%201%201952.005.1ln 4/%201%20121244=+=⇒=+==⇒=+r e r e r r )(,月计息:复利)(,季计息:复利4解:应计利息净价全价全价应计利息净价+=⨯++=⨯⨯==+=1841051)2/09125.01(100184/792/09125.010071875.10132/231012x解得: 029911851.0=x 故买入收益率为0.029911851同理 卖出收益率为0.027782327 5解:答:(1)设逆浮动利率债券的利率公式为X 5000*9%=3000*(LIBOR+3%)+2000X 解得X=18%-1.5LIBOR逆浮动利率债券的利率确定公式为18%-1.5 month LIBOR (2)因为0<LIBOR<=12%浮动利率债券的利率=1month LIBOR+3%,故顶为15%,底为3%逆浮动利率债券的利率=18%-1.5monthLIBOR ,故顶为18%,底为0 6 解:5000/100*98.25 =4912.5元所以投资者购买该债券需支付的金额 4912.5元 7 解:浮动利率= LIBOR+1.25%=6.5%+1.25%=7.725%半年支付的利率水平=7.725%/2=3.875%第二章作业1. 设债券的面值是P ,到期收益率为5%时的债券价格为1P ,到期收益率为6%时的债券价格为2P .则123223126%6%6%(15%)(15%)(15%)6%6%6%(16%)(16%)(16%)0.027P P P PP P P P P P P P P +=++++++=+++++-= 即价格下降2.72% 2.54321003%(13%)1003%(13%)1003%(13%)1003%(13%)1003%(13%)1003%100119.4FV =⨯⨯++⨯⨯++⨯⨯++⨯⨯++⨯⨯++⨯+=3、假定某债券面值为100元,期限为3年,票面利率为年6%,一年支付2次利息,投资者购买价格为103元,请计算在再投资收益率为年4%的情况下投资者的年收益率。

《固定收益证券分析》课程教学大纲课程编号:120131课程名称:固定收益证券分析英文名称:Fixed Income Analysis for Securities 总 学 时:32 学 分:2 课程类型:专业任选课 先修修课程:宏观经济学、微观经济学、金融学、投资学、金融市场学、财务管理、证券投资学适用范围: 金融学本科一、课程性质、地位和作用《固定收益证券分析》是金融学专业的专业任选课。

本课程对固定收益证券基本问题的研究,探讨了固定收益证券在现代经济中的作用,通过考察固定收益证券的到期收益率与总收益,分析了固定收益证券的收益与风险以及固定收益证券的投资策略。

通过该课程的教学,培养学生对固定收益证券的收益与风险进行分析的能力,并应用与固定收益证券的投资中。

为金融学专业学生的投资基础知识和技能水平构筑一个更加完整的体系,也为后续课程的学习打下一个坚实的基础。

二、课程教学目的和要求本课程要求学生了解固定收益证券在经济中的重要作用,掌握固定收益证券的基本概念、固定收益证券市场的组织与运作、固定收益证券的收益率曲线分析、投资组合管理技术。

通过这些内容的学习,使学生能够正确分析固定收益证券的收益与风险,并应用于固定收益证券的投资决策实践中。

三、课程内容及要求(一)固定收益证券概论 1.固定收益证券的重要地位2.固定收益证券的特征3.固定收益证券的风险4.计息与计价5.国外固定收益证券种类6.中国证券市场中的债券种类与创新要求学生了解固定收益证券的重要地位;熟悉固定收益证券的种类和我国证券市场中固定收益证券的种类与创新;掌握固定收益证券的特征与风险。

(二) 债券市场和债券交易 1.固定收益证券市场的定义和分类 2.债券的发行市场3.债券的流通市场和价格形成方式4.债券的结算和交易方式湖南省高校数字教学资源中心202.197.127.1405. 债券评级要求学生了解债券市场的定义和分类,熟悉债券的发行市场、债券的流通市场和价格的形成方式;掌握债券的结算和交易方式以及债券的评级。

《固定收益证券》课程教学大纲(供制订教学大纲时参考)一、课程名称:固定收益证券Fixed-Income Security二、课程编码:三、学时与学分:32/2四、先修课程:无五、课程教学目标1. 帮助学生获得必要的固定收益证券相关知识,了解金融学科发展前沿,掌握探索固定收益证券基本规律的一般方法;2. 引导学生接受固定收益证券知识熏陶,提高金融基本素养;3. 使学生了解人在金融市场的地位和作用,培养正确的投资观,增强社会责任感,促进全面素质的提高。

六、适用学科专业金融学、金融工程七、基本教学内容与学时安排●世界固定收益市场概述(4学时)全球固定收益市场概览美国的固定收益市场欧洲固定收益市场日本的固定收益市场●价格、贴现因子和套利(2学时)定义计算●固定利率的付息国债的现金流(2学时)●贴现因子(2学时)一价定律●套利和一价定律(2学时)●应用案例研究(2学时)本息剥离债券和美国中长期国债的个性定价应计利息●即期利率、远期利率和平价利率(4学时)定义单利和复利计算●由利率互换提取贴现因子(2学时)●即期利率、远期利率和平价利率(2学时)定义特征计算●交易案例研究(2学时)2010年第2季度在10s-30s期限段异常向下倾斜的欧元远期利率曲线及交易策略●回报率、利率差和收益率(4学时)定义计算收益和损失的分解与回报率●Carry-Roll-Down情景分析(4学时)八、教学方法九、教材及参考书(请详细一些)●固定收益证券(第三版),[美]布鲁斯·塔克曼(Bruce Tuckman),[美] 安杰尔·塞拉特(Angel Serrat)著,范龙振,林祥亮,戴思聪等译,机械工业出版社,2014年十、课程考核方式平时成绩(40%)+论文(60%)。

第四次作业:《固定收益证券》Page 225-227:1,2,5,101、一个债券当前价格为102.5,如果利率上升0.5个百分点,价格降到100;如果利率下降0.5个百分点,价格上升到105.5。

请计算该债券的有效持有期。

答:有效持续期D-effective={【(P-)-(P+)】/[(y+)-(y-)]}/P= (105.5-100)/(0.01*102.5)=5.3662、一个债券当前价格为102.5,如果利率上升0.5个百分点,价格降到100;如果利率下降0.5个百分点,价格上升到105.5。

请计算该债券在利率下降1个百分点时的价格。

答:有效持续期D-effective={【(P-)-(P+)】/[(y+)-(y-)]}/P= (105.5-100)/(0.01*102.5)=5.366所以P2=P1(1+5.366*0.01)=108元投资者的目标是用持续期避险,即组合的金额持续期为零。

他希望持有20年的附息债券,但愿意调整3年期的零息债券的头寸。

投资者也愿意购买或者发行20年期的零息债券(价格也是100元)。

请问该投资者应该如何调整自己的资产和负债?答:组合目前的金额持续期为=200*3-185*9= -1065如果投资者调整3年期零息债券头寸,并购买或者发行20年期零息债券,则有100*N3+100*N20-185*100=1500且3N3+20N20-185*9=0可以得到N3≈137.35 N20≈62.65所以投资者应该将3年期零息债份额调整至137.35单位,同时购买62.65单位20年期零息债。

10、一家公司3年后要支付出去2000万元,7年后要支付1000万元。

你是该公司的财务总监,要确保未来的现金支付,你需要构建一个资产组合,其中可供选择的资产包括下面2中债券:A.2年期零息债券,价格为82.645元(100元面值);B.10年期零息债券,价格为38.554元(100元面值)。