现金增利集合信托计划运作报告

- 格式:pdf

- 大小:391.43 KB

- 文档页数:5

现金增利集合信托计划运作报告

2013年第三季度

一、现金增利基本情况

(一)信托计划规模及收益率

截止2013年9月30日,现金增利总规模达14,710,135,624.69元。

2013年9月30日,现金增利七日年化收益率为5.697%。

(二)投资组合情况(截止2013年9月30日)

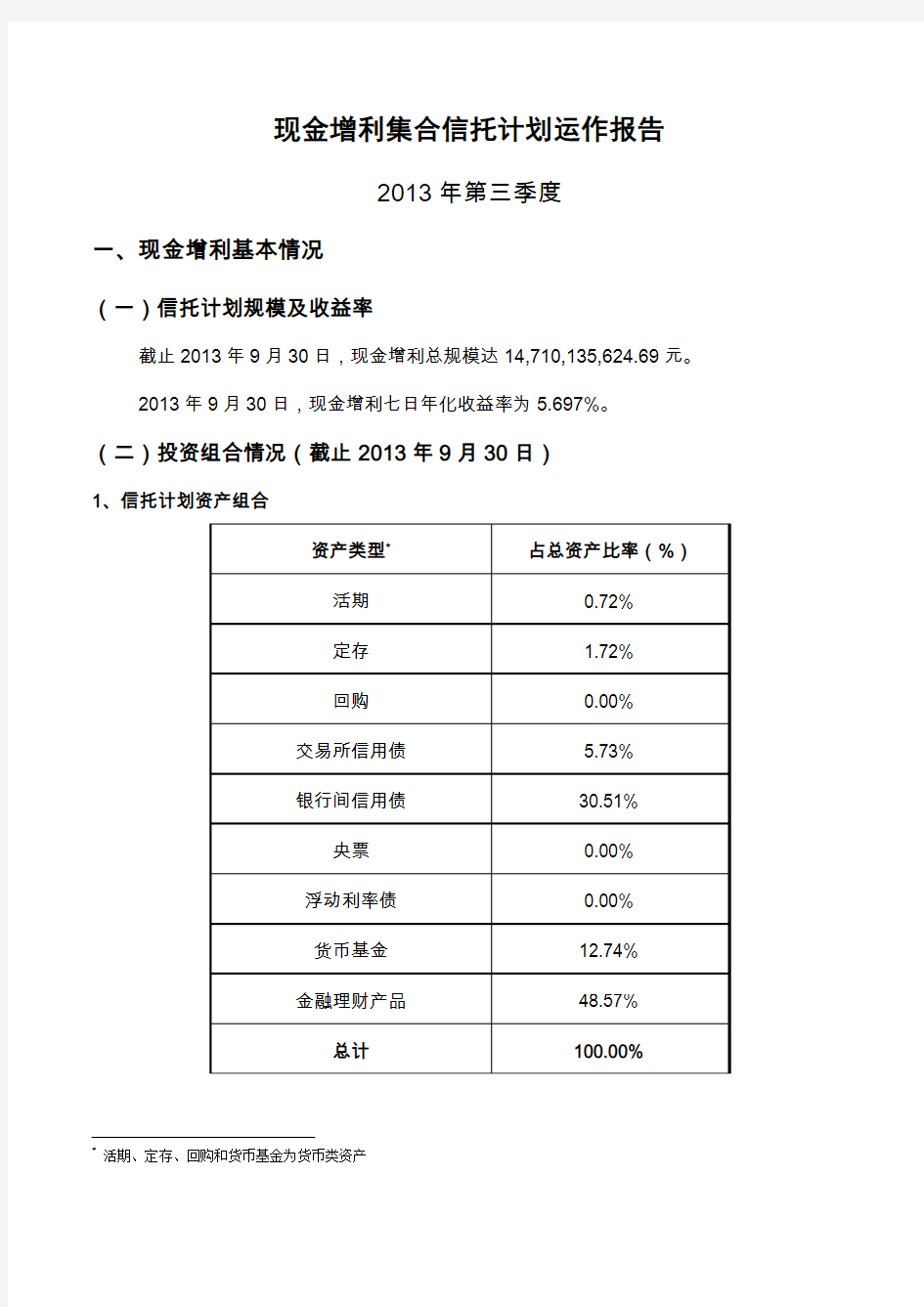

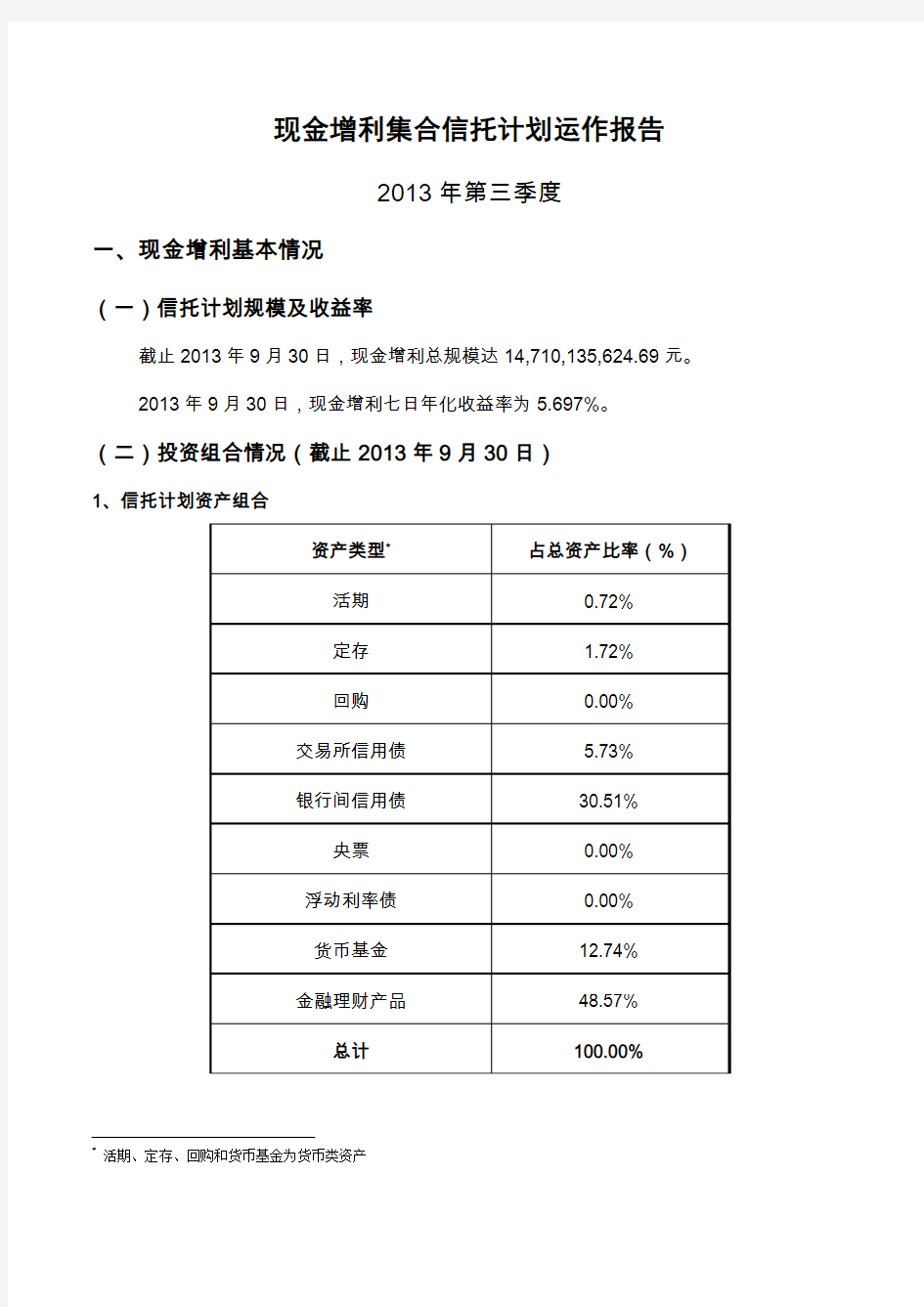

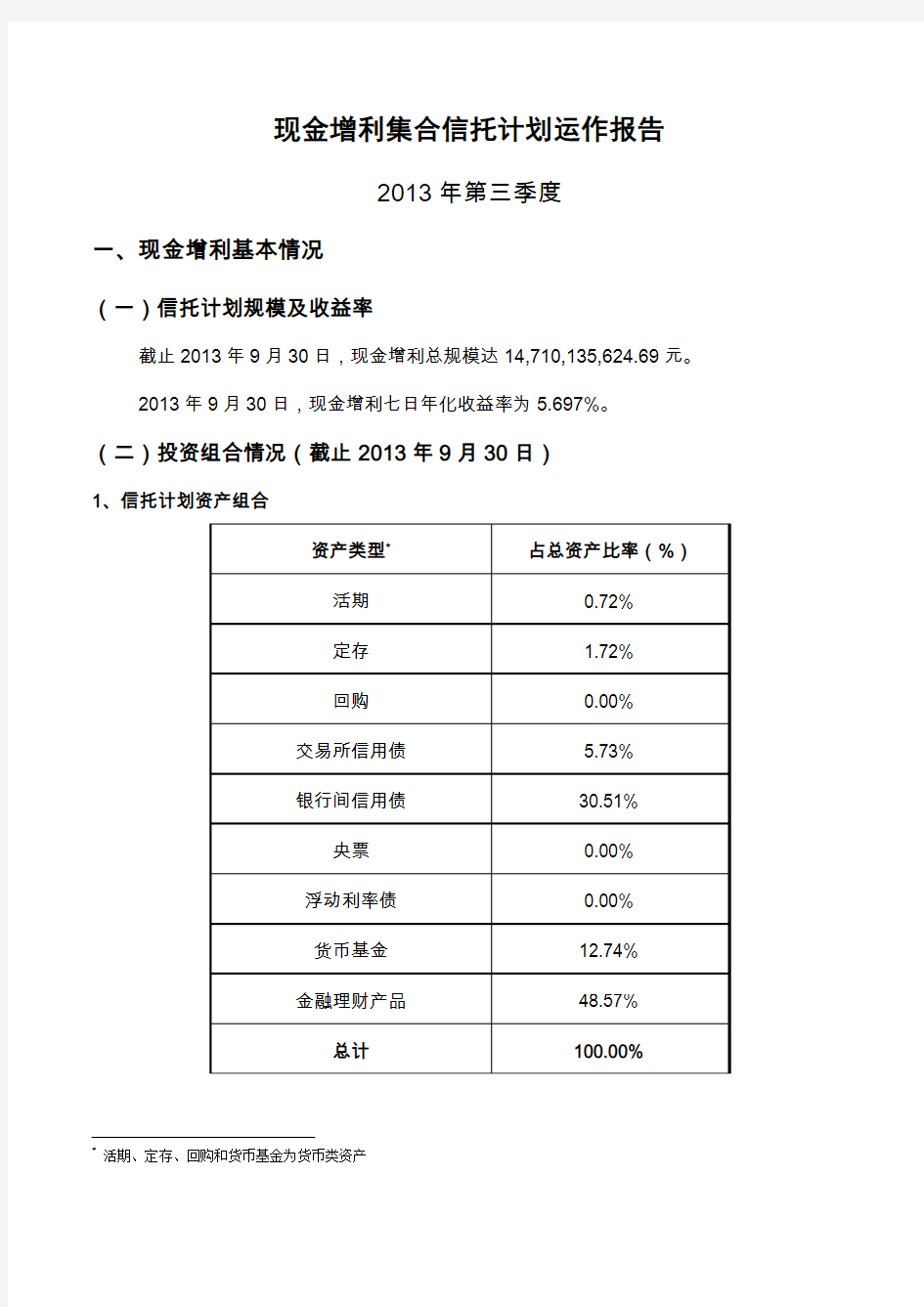

1、信托计划资产组合

*活期、定存、回购和货币基金为货币类资产

2、债券品种(前十位)

(三)投资组合平均投资期限(截止2013年9月30日)1、投资组合平均剩余期限

2、投资组合平均剩余期限分布比例

(四)投资组合收益率分布(截止2013年9月30日,货币类资产除外)

(五)信托计划收益率计算(截止2013年9月30日)

(六)2013年第三季度工作小结及第四季度展望

1、2013年第三季度工作小结

7月份由于外汇占款下降、财税缴款、大行分红,以及央行6月末定向提供的流动性陆续到期的影响,市场流动性再度紧张。8月份之后,进出口贸易开始好转,贸易顺差稳步恢复,一定程度上对冲了由于美联储退出QE的市场预期所导致的国际资金回撤对外汇占款的影响,同时,9月份财政存款投放有效地补充了市场的流动性,资金面得到短期的缓解,市场利率一

度回落。9月末虽然商业银行银行吸取6月份“钱荒”的教训,一定程度上提前提高了备付金,但近期同业杠杆并未显著降低,同时,受到中秋、国庆提现和季末时点的影响,市场利率全线上涨,但上涨幅度远低于第三季度末的情况。

2013年第三季度现金增利规模稳步增长,收益率保持稳定。现金增利规模自6月底118.61亿元稳步上升,至8月下达到186.30亿元,受到季末市场资金面趋紧的影响,资产管理规模大幅下降,截止9月30日资产管理下降至147.10亿元。第三季度现金增利产品七天年化收益率维持在5.40%左右,最高达6.07%,最低为4.99%,收益率水平明显优于货币型基金及其同期限的产品,为投资者的资金提供较丰厚地回报。

现金增利项目组通过对市场的系统性分析,准确预判第三季度末市场流动性将适度紧张,但好于第二季度末的局面,提前及时对资产组合进行动态调整,有效地预防和应对本次流动性风险。

(1)提高货币类资产的配比。9月初将银行存款、回购与货币式基金等高流动性资产占总资产的比率从8月份的27%增加至33%。

(2)优化资产到期时点,合理降低组合久期,增强资产整体流动性。调整资产到期时点,保证9月份有一定规模的债券到期,提供持续可用资金流;同时,逐步下调资产池配置的各类非货币类资产久期,将债券组合和信托资产久期由8月的1.04年和1.23年,下调至9月的0.96和1.12年。

(3)密切保持与营销渠道的及时沟通与合作,每周都会根据具体可配资产测算出在维持一定收益率情况下的可接受净申购总量,并按比例分配至各销售渠道,确保终端投资者的申购赎回顺畅。

2、2013年第四季度工作展望

国庆长假过后回购利率将一定程度的下行,现金增利收益率比价优势将显著体现,预计

各销售渠道资金回流状况较明显,现金增利资产管理规模在第四季度扩大是大概率事件。考虑到货币政策在第四季度仍将保持中性偏紧的现状,市场流动性仍不容乐观,因此,第四季度现金增利的投资策略将以稳健为前提,保持整个组合较好的流动性,近期的流动性管理仍将以银行存款、回购操作为主,随着规模的恢复和扩大继续寻找符合标准的优质债券资产以及信托资产,维持现金增利产品的较有竞争力的市场收益率。