资本成本与结构

- 格式:ppt

- 大小:625.00 KB

- 文档页数:102

资本成本与资本结构资本成本与资本结构是企业财务管理中的两个重要概念,对于企业的经营决策和资金运作具有重要影响。

资本成本是指企业在融资过程中所产生的资金成本,而资本结构则是指企业在融资中所选择的不同资本来源的比例关系。

本文将围绕资本成本与资本结构这两个主题展开论述。

一、资本成本资本成本是指投资者为了融资而支付的成本,也被称为资金的“机会成本”。

企业在筹集资金的过程中,必须考虑投资者对于风险和预期收益的要求,这就形成了资本成本。

资本成本通常由债务成本和股权成本两部分构成。

债务成本是指企业通过借款获得资金所支付的利息成本,一般以借款利率来衡量。

债务成本相对稳定,但企业必须承担还本付息的责任,如果无法按时偿还债务,将对企业信誉和经营产生负面影响。

股权成本是指企业通过发行股票获得资金所需支付的成本,一般以股权的预期收益率来衡量。

股权成本由于涉及股东权益和公司预期收益,相对而言更加复杂和不确定。

股权成本的高低受到诸多因素的影响,例如市场风险、流动性风险和管理层绩效等。

在计算资本成本时,企业通常采用加权平均资本成本(WACC)的方法。

WACC综合了债务成本和股权成本,并考虑了各自的权重比例,以反映企业对不同类型资本的利用程度。

二、资本结构资本结构是指企业在融资过程中所选择的不同资金来源的比例关系。

一般而言,企业可以通过债务融资和股权融资来满足筹集资金的需求。

资本结构的组成方式不同,将直接影响企业的融资成本、资金风险和股东权益等方面。

债务融资是指企业通过发行债券或借贷资金的方式来筹集资金。

债务融资相对而言成本较低,但企业必须承担还本付息的义务,并且存在着偿债风险。

在资本结构中,债务比例越高,企业的财务杠杆效应越强,可以提高股东权益收益率,但也会增加偿债风险。

股权融资是指企业通过发行股票或吸引股东投资的方式来筹集资金。

股权融资可以增加企业的净资产,但相对而言成本较高。

在资本结构中,股权比例越高,企业的股东权益收益率越高,但相应地也会稀释原有股东的权益。

资本成本与资本结构资本成本与资本结构是公司财务决策中两个重要的概念。

资本成本指的是公司所使用的各种资本(包括债务和股权)的成本,而资本结构则是指公司筹集资本的方式和比例。

本文将详细讨论资本成本和资本结构的概念以及它们的相关性。

首先,资本成本是指公司筹集资本所需要支付的成本。

资本成本包括债务资本成本和权益资本成本两个方面。

债务资本成本是指公司通过借贷活动筹集资金所需要支付的利息,这些利息支付是公司经营活动的一部分。

权益资本成本是指公司通过发行股票或其他权益工具筹集资金所需要支付的回报,一般以股息支付或股价上涨形式存在。

公司的总资本成本是债务资本成本和权益资本成本的加权平均。

资本结构是指公司各种资本形式(债务和股权)的比例和结构。

公司可以通过借贷或发行股票来筹集资金,从而形成不同的资本结构。

资本结构的决定应考虑到资本市场条件、公司的风险承受能力以及债务和权益资本的成本等因素。

合理的资本结构能够最大限度地降低资本成本,提高公司的价值。

资本成本和资本结构之间存在着紧密的关联。

首先,公司的资本结构决定了公司的权益资本成本。

权益资本成本与公司的股权市场表现相关,如股息支付和股价上涨等。

当公司的股票表现良好时,权益资本成本相对较低。

其次,公司的资本结构也会对债务资本成本产生影响。

公司的债权人会考虑到公司的资本结构来决定是否借给公司资金,以及借款的金额和利率。

一般来说,当公司的借款规模过大或者债务水平过高时,债务资本成本会相对较高。

在实际的财务决策中,公司需要平衡资本成本和资本结构之间的关系。

一方面,公司需要通过优化资本结构来降低资本成本,从而提高公司的盈利能力。

另一方面,公司也需要考虑到自身的情况,包括盈利能力、风险承受能力以及债务和股权市场的条件。

对于大多数公司来说,最优的资本结构应该是一个能够最大限度地降低总资本成本的结构。

总之,资本成本和资本结构是公司财务决策中两个重要的概念。

公司通过优化资本结构来降低资本成本,从而提高公司的盈利能力。

资本结构与资本成本分析资本结构和资本成本是公司财务管理中的重要概念,对于公司的财务决策和价值创造至关重要。

本文将通过对资本结构和资本成本的分析,探讨其对公司财务状况和经营绩效的影响。

一、资本结构的定义和组成资本结构指的是一家公司通过债务和股本来筹集资金的比例和结构。

公司的资本结构由长期债务、短期债务和股本组成。

长期债务包括公司债券和长期贷款,短期债务包括短期贷款和商业票据,而股本则是指公司发行的普通股和优先股。

不同公司的资本结构可能存在差异,根据具体情况和战略目标,公司可以选择不同的资本结构。

二、资本结构的影响因素1. 公司成长阶段:初创企业通常倾向于使用债务融资,因为他们尚未树立起足够的信誉和现金流。

而成熟稳定的企业更倾向于使用股本融资,因为他们能够利用自己的盈利能力和信誉来吸引投资者。

2. 公司规模:大公司通常能够更容易地通过股本市场融资,因为他们有更多的资产和盈利能力来作为抵押。

3. 行业特点:不同行业对资本结构的需求也有所不同。

例如,资本密集型行业如制造业和基础设施行业通常倾向于债务融资,而高科技行业和创新行业更倾向于股本融资。

4. 税务和法律规定:税收政策和法律规定也对公司的资本结构产生影响。

一些国家可能提供税收优惠来鼓励债务融资,而另一些国家则更倾向于股本融资。

三、资本结构与资本成本之间的关系资本成本是指公司为筹集资本所需要支付的成本。

资本成本包括债务成本和股本成本。

债务成本是指公司支付给债权人的利息,而股本成本则是指股东要求的回报率。

资本结构对资本成本有着显著的影响。

一般来说,债务融资的成本较低,因为借款人可以享受利息税盾的好处。

通过债务融资可以降低权益资本的成本,提高公司的资本结构效益。

然而,债务融资也带来了债务偿还的风险,并增加了公司的财务杠杆。

如果公司的盈利能力下降或出现其他风险,债务偿还可能成为一项重大负担。

相比之下,股本融资的成本较高,因为投资者要求更高的回报率。

但股本融资的优势在于没有偿还期限和偿还要求,对公司的财务风险要求较低。

财务会计中的资本结构与资本成本在财务会计中,资本结构和资本成本是两个与公司财务管理密切相关的重要概念。

资本结构指的是资本来源的组合方式,即通过股权和债权来融资的比例。

而资本成本则是指公司为融资而支付的成本,包括股权和债权的成本。

一、资本结构的概念和重要性资本结构是指公司在运营过程中通过股权和债权来融资的比例。

资本结构的决策对于公司的财务状况和经营活动具有重要影响。

合理的资本结构可以降低公司的融资成本,提高盈利能力,增强竞争力。

在确定资本结构时,管理层需要考虑多个因素,包括公司规模、盈利能力、行业竞争环境、资金需求等。

同时,也需要综合评估股权和债权的风险和收益特征。

通过合理配置资本结构,公司能够降低融资风险,提高利润水平。

二、资本成本的概念和计算方法资本成本是指公司为融资而支付的成本,包括股权成本和债权成本。

对于股权,资本成本可以通过计算股东要求的回报率来确定。

而债权成本则是指公司需要支付给债权人的利息。

计算资本成本的方法主要有权益资本成本率(Cost of Equity)和债务资本成本率(Cost of Debt)两种。

权益资本成本率的计算一般采用资本资产定价模型(Capital Asset Pricing Model,CAPM),债务资本成本率则可以通过债券的收益率或其他相关指标来确定。

三、资本结构与资本成本的关系资本结构的每一种组合方式都会对公司的资本成本产生影响。

一般而言,债权融资会比股权融资成本更低,因为债权人在财务风险分担上相对更有保障。

因此,增加债权融资比例可以降低公司的加权平均资本成本(Weighted Average Cost of Capital,WACC)。

然而,过度依赖债权融资也会增加公司的财务风险。

当公司偿付能力出现问题时,债权人有权要求公司偿还债务,而股权投资者则可以在若干情况下承担风险。

因此,在确定资本结构时,需要综合考虑公司的偿付能力和财务风险。

四、资本结构与公司价值资本结构对公司的价值也有重要影响。

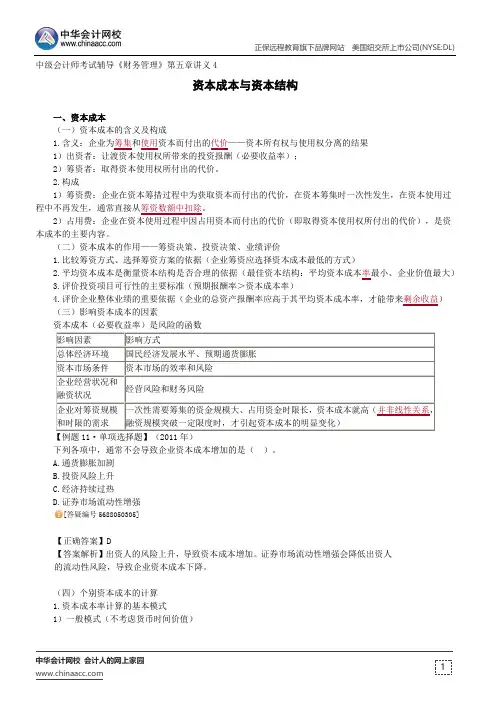

正保远程教育旗下品牌网站美国纽交所上市公司(NYSE:DL)中华会计网校会计人的网上家园中级会计师考试辅导《财务管理》第五章讲义4资本成本与资本结构一、资本成本(一)资本成本的含义及构成1.含义:企业为筹集和使用资本而付出的代价——资本所有权与使用权分离的结果1)出资者:让渡资本使用权所带来的投资报酬(必要收益率);2)筹资者:取得资本使用权所付出的代价。

2.构成1)筹资费:企业在资本筹措过程中为获取资本而付出的代价,在资本筹集时一次性发生,在资本使用过程中不再发生,通常直接从筹资数额中扣除。

2)占用费:企业在资本使用过程中因占用资本而付出的代价(即取得资本使用权所付出的代价),是资本成本的主要内容。

(二)资本成本的作用——筹资决策、投资决策、业绩评价1.比较筹资方式、选择筹资方案的依据(企业筹资应选择资本成本最低的方式)2.平均资本成本是衡量资本结构是否合理的依据(最佳资本结构:平均资本成本率最小、企业价值最大)3.评价投资项目可行性的主要标准(预期报酬率>资本成本率)4.评价企业整体业绩的重要依据(企业的总资产报酬率应高于其平均资本成本率,才能带来剩余收益)(三)影响资本成本的因素【例题11·单项选择题】(2011年)下列各项中,通常不会导致企业资本成本增加的是()。

A.通货膨胀加剧B.投资风险上升C.经济持续过热D.证券市场流动性增强[答疑编号5688050305]【正确答案】D【答案解析】出资人的风险上升,导致资本成本增加。

证券市场流动性增强会降低出资人的流动性风险,导致企业资本成本下降。

(四)个别资本成本的计算1.资本成本率计算的基本模式1)一般模式(不考虑货币时间价值)。

资本成本与资本结构资本成本与资本结构是企业财务管理中的两个重要概念,它们对企业的财务决策和经营状况有着至关重要的影响。

本文将探讨资本成本与资本结构的含义、计算方法以及它们之间的关系。

一、资本成本的含义与计算方法资本成本是指企业为了筹集资金所支付的成本,一般分为权益成本和债务成本两种。

权益成本是指股东所要求的投资回报率,可以通过股息率、股本溢价率等方式计算;债务成本是指企业向债权人支付的利息费用,可以通过债务利率等方式计算。

计算资本成本的常用方法有权重平均成本资本(Weighted Average Cost of Capital,WACC)和边际成本资本(Marginal Cost of Capital)两种。

WACC是指企业在不同来源资本的加权平均成本,它可以通过以下公式计算:WACC = Ke * E / (E + D) + Kd * (1 - T) * D / (E + D)其中,Ke代表权益成本,E代表企业的权益,Kd代表债务成本,D 代表企业的债务,T代表税率。

通过计算WACC,企业可以评估资本成本与资金来源的匹配程度,为资本决策提供参考依据。

二、资本结构的含义与影响因素资本结构是指企业融资方式的组合,通常包括权益资本和债务资本两个方面。

资本结构的选择对企业的财务风险、盈利能力和稳定性有着重要影响。

资本结构的选择应考虑以下几个因素:税收政策、债务市场条件、经济环境、行业特点等。

此外,还需要平衡企业的经营风险和融资成本,选择最优的资本结构。

资本结构的分析可以通过杠杆比率、负债比率、资本回报率等指标来衡量。

企业的杠杆比率越高,意味着债务资本占比越大,风险也随之增加;相反,债务比率过低可能导致资金利用效率下降。

三、资本成本与资本结构的关系资本成本和资本结构是紧密相关的,两者相互影响并共同决定了企业的财务状况。

首先,资本成本会受到资本结构的影响。

当企业债务比重增加时,债务成本的增加会导致资本成本上升;相反,权益比重增加会降低资本成本。