第八章 关税及其他税种的税收筹划

- 格式:ppt

- 大小:4.30 MB

- 文档页数:32

关税的纳税筹备一、利用关税优惠税率筹备关税条例规定,入口税率分为一般税率和优惠税率两种。

对于原产地是与中华人民共和国未订相关税互惠协议的国家或地域的入口货物,按一般税率收税;对于原产地是与中华人民共和国订相关税互惠协议的国家或地域的入口货物,按优惠税率收税。

在入口产品时,同样条件下应选择与中华人民共和国签相关税互惠协议的国家和地域。

需要提请注意的是,加入WTO 后,一般税率和优惠税率的差别将逐渐消逝,对所有WTO 成员国都将履行同一个税率。

二、利用“实质性加工标准”进行筹备对于货物原产地确实认,有两种标准:一是所有产地标准。

即对于完整在一个国家内生产或制造的入口货物,其生产或制造国就是该货物的原产国。

二是实质性加工标准。

指经过几个国家加工制造的入口货物,以最后一个对货物进行上能够视为实质性加工的国家作为相关货物原产国。

所谓的实质性加工是指产品经过加工后,在《海关税则》中已不按原有的税目税率收税,而应纳入此外的税目收税,或许其加工增值部分所占新产品总值的比率已经超出30%以上的。

两个条件具备一项,即可视为实质性加工。

此外,依据关税相关规定,对机器、仪器或车辆所用零件、零件、配件、备件以及工具,如与主件同时入口并且数目合理,其原产地按全件的原产地予以确定;假如是分别入口的,则应按其各自的原产地确定。

石油产品以购自国为原产国。

假定一个从事汽车贸易的公司,在韩国、新加坡、马来西亚、菲律宾或越南设有零零件供应;假如韩国的子公司生产汽车仪表,新加坡的生产汽车轴承和发动机,马来西亚的生产阀门,菲律宾的生产轮胎,越南的供应玻璃,则汽车的总装置厂的选择将成为筹备的要点。

依据关税相关规定,应第一认识一下这些国家、地域能否与签相关税互惠协议;接着认真比较一下,在那些与中国签署关税互惠协议的国家和地域中,哪一个更优惠,哪一个在经济成本上更加有益可图,进而作出选择。

这此中还要考虑到该国家或地域能否实行外汇管束和出口配额控制、经济局势能否稳固以及其余一些因素。

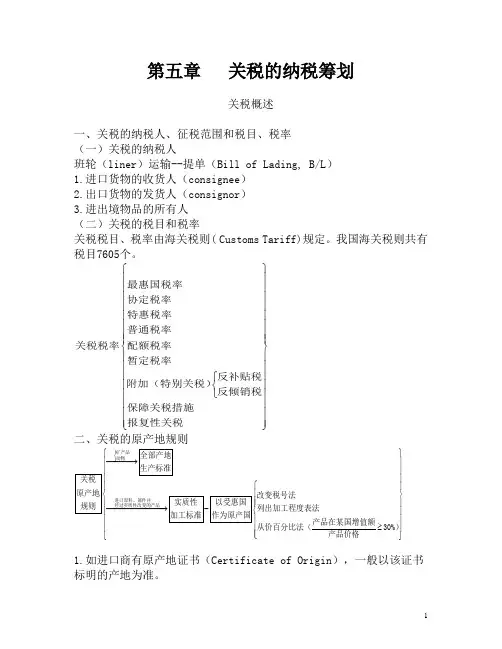

第五章 关税的纳税筹划关税概述一、关税的纳税人、征税范围和税目、税率(一)关税的纳税人班轮(liner )运输--提单(Bill of Lading, B/L )1.进口货物的收货人(consignee )2.出口货物的发货人(consignor )3.进出境物品的所有人(二)关税的税目和税率关税税目、税率由海关税则( Customs Tariff)规定。

我国海关税则共有税目7605个。

⎧⎫⎪⎪⎪⎪⎪⎪⎪⎪⎪⎪⎪⎪⎪⎪⎪⎪⎨⎬⎪⎪⎪⎪⎪⎪⎧⎪⎪⎨⎩⎪⎪⎪⎪⎪⎪⎪⎪⎩⎭最惠国税率协定税率特惠税率普通税率关税税率配额税率暂定税率反补贴税附加(特别关税)反倾销税保障关税措施报复性关税二、关税的原产地规则 {⎧⎫−−−→⎪⎪⎪⎪⎪⎪⎧⎪⎪⎪⎨⎬⎪⎪⎪⎪−−−−−−−→-⎨⎪⎪⎪⎪⎪⎪≥⎪⎪⎪⎩⎩⎭矿产品动物进口原料、部件并经过实质性改变的产品全部产地生产标准关税原产地改变税号法以受惠国实质性规则列出加工程度表法加工标准作为原产国产品在某国增值额从价百分比法(30%)产品价格1.如进口商有原产地证书(Certificate of Origin ),一般以该证书标明的产地为准。

2.完全在一个国家生产制造的产品,以该国为原产地 。

3.经过两个或两个以上国家加工制造的进口货物,以最后一个对货物进行实质性加工的国家为原产地。

Or⎧⎪⎨⎪⎩税号改变实质性加工增值率>30%一、完税价格的筹划(一)税负不同的进口商品应分开申报筹划前:小轿车和零部件捆绑申报500000225%250000 1250000 1 220588 =500000225=⨯⨯==⨯+=⨯-⨯+=⨯-=⨯⨯⨯+关税元消费税组成计税价格消费税税率关税完税价格关税消费税税率消费税税率500000215%15%元增值税=组成计税价格增值税税率=(关税完税价格+关税+消费税)增值税税率(000022058817%=250000250000220588250000720588+⨯=++=)元合计纳税元筹划后:小轿车和零部件分开申报420000225%80000210%226000 1420000225% 1 185294 =⨯⨯+⨯⨯==⨯+=⨯-⨯+⨯⨯=⨯-=⨯⨯关税元消费税组成计税价格消费税税率关税完税价格关税消费税税率消费税税率420000215%15%元小车增值税=组成计税价格增值税税率=(关税完税价格+关税+消费税)增值税税率 =420000225%18529417% =210000 =80000280000210%17%=29920226000185294210000+29920651214⨯+⨯⨯+⨯⨯⨯⨯+⨯⨯⨯=++=(4200002)元零配件增值税=组成计税价格增值税税率=(关税完税价格+关税)增值税税率()元合计纳税65121469374=元节税=720588-元(二)恰当选择计价方式⎧⎨⎩按申报价格计税--凭证单据完整按海关估价计税--凭证单据不完整二、原产地的筹划。

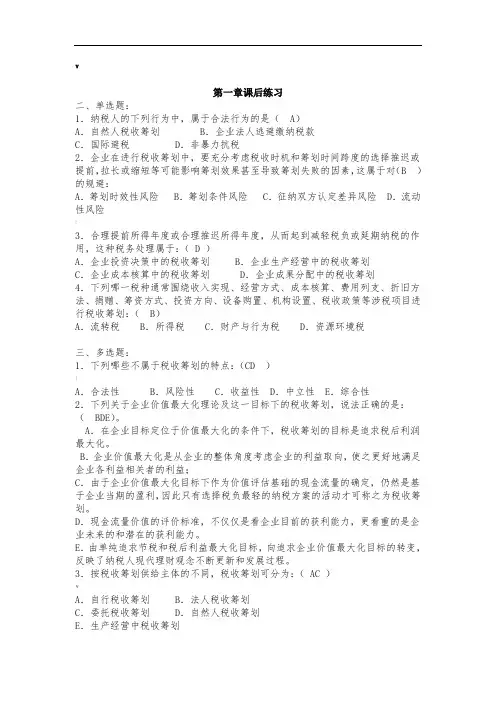

¥第一章课后练习二、单选题:1.纳税人的下列行为中,属于合法行为的是( A)A.自然人税收筹划 B.企业法人逃避缴纳税款C.国际避税 D.非暴力抗税2.企业在进行税收筹划中,要充分考虑税收时机和筹划时间跨度的选择推迟或提前,拉长或缩短等可能影响筹划效果甚至导致筹划失败的因素,这属于对(B )的规避:A.筹划时效性风险 B.筹划条件风险 C.征纳双方认定差异风险 D.流动性风险!3.合理提前所得年度或合理推迟所得年度,从而起到减轻税负或延期纳税的作用,这种税务处理属于:( D )A.企业投资决策中的税收筹划 B.企业生产经营中的税收筹划C.企业成本核算中的税收筹划 D.企业成果分配中的税收筹划4.下列哪一税种通常围绕收入实现、经营方式、成本核算、费用列支、折旧方法、捐赠、筹资方式、投资方向、设备购置、机构设置、税收政策等涉税项目进行税收筹划:( B)A.流转税 B.所得税 C.财产与行为税 D.资源环境税三、多选题:1.下列哪些不属于税收筹划的特点:(CD )]A.合法性 B.风险性 C.收益性 D.中立性 E.综合性2.下列关于企业价值最大化理论及这一目标下的税收筹划,说法正确的是:( BDE)。

A.在企业目标定位于价值最大化的条件下,税收筹划的目标是追求税后利润最大化。

B.企业价值最大化是从企业的整体角度考虑企业的利益取向,使之更好地满足企业各利益相关者的利益;C.由于企业价值最大化目标下作为价值评估基础的现金流量的确定,仍然是基于企业当期的盈利,因此只有选择税负最轻的纳税方案的活动才可称之为税收筹划。

D.现金流量价值的评价标准,不仅仅是看企业目前的获利能力,更看重的是企业未来的和潜在的获利能力。

E.由单纯追求节税和税后利益最大化目标,向追求企业价值最大化目标的转变,反映了纳税人现代理财观念不断更新和发展过程。

3.按税收筹划供给主体的不同,税收筹划可分为:( AC )¥A.自行税收筹划 B.法人税收筹划C.委托税收筹划 D.自然人税收筹划E.生产经营中税收筹划4.下列关于税收筹划、偷税、逃税、抗税、骗税等的法律性质说法中,正确的是:(ABC )A. 税收筹划的基本特点之一是合法性,而偷税、逃税、抗税、骗税等则是违反税法的。