税务稽查案例题课件资料

- 格式:doc

- 大小:57.01 KB

- 文档页数:8

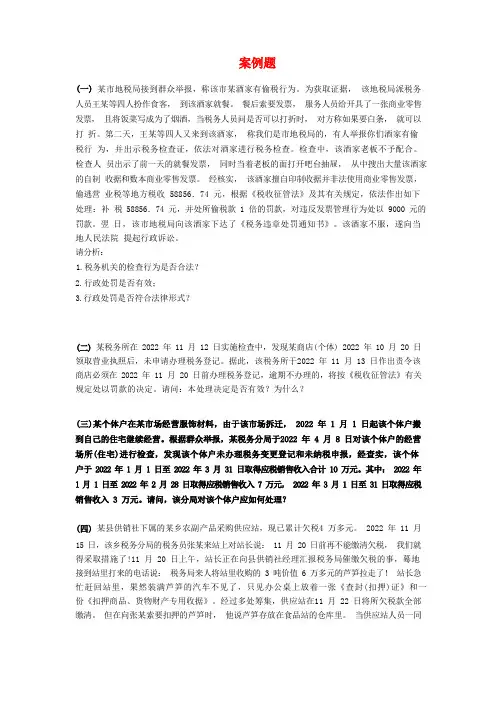

某市地税局接到群众举报,称该市某酒家有偷税行为。

为获取证据,该地税局派税务人员王某等四人扮作食客,到该酒家就餐。

餐后索要发票,服务人员给开具了一张商业零售发票,且将饭菜写成为了烟酒,当税务人员问是否可以打折时,对方称如果要白条,就可以打折。

第二天,王某等四人又来到该酒家,称我们是市地税局的,有人举报你们酒家有偷税行为,并出示税务检查证,依法对酒家进行税务检查。

检查中,该酒家老板不予配合。

检查人员出示了前一天的就餐发票,同时当着老板的面打开吧台抽屉,从中搜出大量该酒家的自制收据和数本商业零售发票。

经核实,该酒家擅自印制收据并非法使用商业零售发票,偷逃营业税等地方税收 58856.74 元,根据《税收征管法》及其有关规定,依法作出如下处理:补税 58856.74 元,并处所偷税款 1 倍的罚款,对违反发票管理行为处以 9000 元的罚款。

翌日,该市地税局向该酒家下达了《税务违章处罚通知书》。

该酒家不服,遂向当地人民法院提起行政诉讼。

请分析:1.税务机关的检查行为是否合法?2.行政处罚是否有效;3.行政处罚是否符合法律形式?某税务所在 2022 年 11 月 12 日实施检查中,发现某商店(个体) 2022 年 10 月 20 日领取营业执照后,未申请办理税务登记。

据此,该税务所于2022 年 11 月 13 日作出责令该商店必须在 2022 年 11 月 20 日前办理税务登记,逾期不办理的,将按《税收征管法》有关规定处以罚款的决定。

请问:本处理决定是否有效?为什么?某县供销社下属的某乡农副产品采购供应站,现已累计欠税4 万多元。

2022 年 11 月15 日,该乡税务分局的税务员张某来站上对站长说: 11 月 20 日前再不能缴清欠税,我们就得采取措施了!11 月 20 日上午,站长正在向县供销社经理汇报税务局催缴欠税的事,蓦地接到站里打来的电话说:税务局来人将站里收购的 3 吨价值 6 万多元的芦笋拉走了!站长急忙赶回站里,果然装满芦笋的汽车不见了,只见办公桌上放着一张《查封(扣押)证》和一份《扣押商品、货物财产专用收据》。

案例题(一)某市地税局接到群众举报,称该市某酒家有偷税行为。

为获取证据,该地税局派税务人员王某等四人扮作食客,到该酒家就餐。

餐后索要发票,服务人员给开具了一张商业零售发票,且将饭菜写成了烟酒,当税务人员问是否可以打折时,对方称如果要白条,就可以打折。

第二天,王某等四人又来到该酒家,称我们是市地税局的,有人举报你们酒家有偷税行为,并出示税务检查证,依法对酒家进行税务检查。

检查中,该酒家老板不予配合。

检查人员出示了前一天的就餐发票,同时当着老板的面打开吧台抽屉,从中搜出大量该酒家的自制收据和数本商业零售发票。

经核实,该酒家擅自印制收据并非法使用商业零售发票,偷逃营业税等地方税收58856.74元,根据《税收征管法》及其有关规定,依法作出如下处理:补税58856.74元,并处所偷税款1倍的罚款,对违反发票管理行为处以9000元的罚款。

翌日,该市地税局向该酒家下达了《税务违章处罚通知书》。

该酒家不服,遂向当地人民法院提起行政诉讼。

请分析:1.税务机关的检查行为是否合法?2.行政处罚是否有效;3.行政处罚是否符合法律形式?(二)某税务所在2012年11月12日实施检查中,发现某商店(个体)2012年10月20日领取营业执照后,未申请办理税务登记。

据此,该税务所于2012年11月13日作出责令该商店必须在2012年11月20日前办理税务登记,逾期不办理的,将按《税收征管法》有关规定处以罚款的决定。

请问:本处理决定是否有效?为什么?(三)某个体户在某市场经营服饰材料,由于该市场拆迁,2008年1月1日起该个体户搬到自己的住宅继续经营。

根据群众举报,某税务分局于2008年4月8日对该个体户的经营场所(住宅)进行检查,发现该个体户未办理税务变更登记和未纳税申报,经查实,该个体户于2008年1月1日至2008年3月31日取得应税销售收入合计10万元。

其中:2008年1月1日至2008年2月28日取得应税销售收入7万元,2008年3月1日至31日取得应税销售收入3万元。

请问,该分局对该个体户应如何处理?(四)某县供销社下属的某乡农副产品采购供应站,现已累计欠税4万多元。

2007年11月15日,该乡税务分局的税务员张某来站上对站长说:11月20日前再不能缴清欠税,我们就得采取措施了!11月20日上午,站长正在向县供销社经理汇报税务局催缴欠税的事,突然接到站里打来的电话说:税务局来人将站里收购的3吨价值6万多元的芦笋拉走了!站长急忙赶回站里,果然装满芦笋的汽车不见了,只见办公桌上放着一张《查封(扣押)证》和一份《扣押商品、货物财产专用收据》。

经过多处筹集,供应站在11月22日将所欠税款全部缴清。

但在向张某索要扣押的芦笋时,他说芦笋存放在食品站的仓库里。

当供应站人员一同赶到食品站时,食品站的人说:保管员回城里休假了。

3天后供应站才见到芦笋。

因为下了一场大雪,芦笋几乎已全部冻烂。

这给供应站带来了4万元的直接经济损失。

因为供应站未能按合同供应芦笋,还要按照合同支付购货方1万元的违约金,合计损失5万元。

12月5日,供应站书面向该乡税务分局提出了赔偿5万元损失的请求,分局长说要向上级请示。

12月10日,供应站再向该乡税务分局询问赔偿的事时,分局长说:张某及另外的一位同志对供应站实施扣押货物,未经过局长批准,纯属个人行为,税务局不能承担赔偿责任。

同时还拿来《查封(扣押)证》的存档联给供应站有关人员看,果然没有局长签字。

12月16日,供应站向县税务局提出税务行政复议申请,请求县局裁定该乡税务分局实施扣押货物违法,同时申请赔偿5万元的损失。

至12月30日,县税务局尚未作出答复。

请问1.该乡税务分局扣押供应站的货物是否违法?2.如果上述属于违法行为,供应站的损失应由税务分局来赔偿还是应该由税务干部张某来赔偿?3.县税务局若一直不愿作出裁定或裁定不予赔偿,供应站该怎么办?(五)在日常管理工作中,某县地方税务局管理分局发现国有大中型企业(一般纳税人)在2008年10月,于是在账面上计提了有关税款,但是因往来单位欠款导致税款不能及时足额入库,于是就少申报了部分收入,共计少缴税款12万元。

〈1〉对于纳税人的处理原则是:答案:( )A.属于违反了税务管理的一般规定,由税务机关责令限期改正,如果逾期不改,可以处二千元以下的罚款(假定情节不严重)B.属于未按期申报行为,应当由税务机关责令限期改正,并可由税务机关处二千元以下的罚款(假定情节不严重);C.属于欠税行为,应当由税务机关追缴其不缴或者少缴的税款,计算并加收滞纳金;D.属于偷税行为,应当由税务机关追缴其不缴或者少缴的税款、滞纳金,并处不缴或者少缴的税款百分之五十以上五倍以下的罚款;〈2〉对于《刑法》关于经税务机关通知申报而不申报中的经税务机关通知申报。

正确的理解是,下列行为属于经税务机关通知申报答案:()A.纳税人、扣缴义务人已经依法办理税务登记或者扣缴税款登记的;B.依法不需要办理税务登记的纳税人,经税务机关依法书面通知其申报的;C.对纳税人已经下达《税务行政处理决定》,纳税人仍然拒不执行的;D.尚未依法办理税务登记、扣缴税款登记的纳税人、扣缴义务人,经税务机关依法书面通知其申报的。

〈3〉如果纳税人确实有特殊困难,是可以延期交纳税款的,但是可以按期缴纳税款,必须经()批准A.国家税务总局B.省级税务局C.计划单列市级税务局D.县以上税务局(分局)〈4〉一般情况下,可以批准纳税人延期交纳税款的特殊困难是指()A.基本结算账户银行存款余额不足,不足以缴纳税款的。

B.因不可抗力,导致纳税人发生较大损失,正常生产经营活动受到较大影响的;C.预计下一纳税期的退税金额大于本月应该交纳的税款的。

D.当期货币资金在扣除应付职工工资、社会保险费后,不足以缴纳税款的。

(六)B县某一般纳税人办理开业登记以来一直未申报纳税。

针对该纳税人一直未办理纳税申报的事实,县税务局稽查局在履行有关税务稽查手续后,对其进行了税务稽查,经过检查确认,该企业偷税40000元,在履行了规定的听证手续后,按照有关法规分别下达了《税务处理决定书》和《行政处罚决定书》,责令其补缴税款和滞纳金,并对其作罚款一倍处理。

针对以上情况,回答以下问题:〈1〉针对纳税人的未进行纳税申报行为,税务机关可以采取的行政措施是()A.责令纳税人限期改正,并处2000元以下罚款B.责令纳税人限期改正,逾期不改的,罚款2000元以下罚款C.经过税务机关通知申报,纳税人申报仍不申报,属于违反一般税务管理规定的行为D..经过税务机关通知申报,纳税人申报仍不申报,属于偷税行为。

〈2〉案中所说的税务稽查手续,是指税务检查人员应当遵守有关规定,这些规定是指( ) A.出示税务检查证B.应当至少两人实施税务检查C.应当在检查前下达《税务检查通知书》D.由县以上税务机关开具介绍信.〈3〉如果纳税人有转移财产的嫌疑,税务机关可以实施税收保全。

关于税收保全,下列说法中()是正确的。

A.采取税收保全行为,应当经过县以上税务稽查局局长批准;B.采取税收保全行为,应当经过县以上税务局局长批准;C.采取税收保全行为,税务机关应先责令纳税人提供纳税担保;D.税收保全范围包括存款和商品,是不包括其他财产。

〈4〉如果税务机关对纳税人实施强制执行,下列说法中,()是正确的。

A.强制执行的财产价值应当相当于税款部分的价值,其滞纳金可以同时执行;B.税务机关可对纳税担保人的担保财产强制执行;C.强制执行应当经过地市以上税务局长批准;D.税务机关可自己执行,也可以申请人民法院执行;(七)2007年9月10日,某市红方集团公司的副总李某,与红方集团公司签订了一份关于承包红方集团公司下属服装公司的合同。

合同规定:服装公司单独办理营业执照、独立经营,但税收由红方集团公司统一缴纳,即服装公司每月向红方集团公司上缴10000元的税金后,其他纳税事宜概不过问。

另外,服装公司保证红方集团公司划拨过去的750名员工的工资,并且每月不低于450元,其它经营成果归李某个人所有。

合同签订后,服装公司于2007年9月25日办理了营业执照,并按月向红方集团公司缴纳了2007年10月、11月和12月的税金30000元。

2008年1月13日,市国税局征收分局在清理漏征漏管户时,对服装公司的经营情况进行了检查,向服装公司下达了《限期改正通知书》,限其在10日内,单独向国税机关申请办理税务登记;同时向服装公司下达了《税务行政处罚事项告知书》,决定对其未按规定办理税务登记处以500元的罚款,并在三天后向服装公司下达了处500元罚款的《税务行政处罚决定书》。

另外,征收分局还调阅了服装公司2007年9月~12月的各类账证,查实服装公司4个月的实际销售收入为2650000元。

于是,征收分局于1月20日向服装公司下达了《税务处理决定书》,要其按实际销售收入,依6%的征收率扣除10月、11月和12月通过红方集团公司缴纳的30000元增值税,再补缴增值税120000元,并限其在15日内缴清。

服装公司认为与红方集团公司有合同在先,其每月缴纳10000元的税金后,其他事宜一概不管。

到税务机关的限期期满,服装公司既未向国税机关申请办理税务登记,也未缴纳税款。

2月7日,征收分局派人从服装公司银行账上强行划走了120500元的税款和罚款。

〈1〉该案件中,关于纳税人的说法中,()是正确的A.红方集团公司是独立的纳税人,并统一缴纳税款,所以下属服装公司不应当承担纳税义务。

B.李某承包了红方集团公司下属的服装公司,应当作为单独纳税人进行申报纳税,接受税务管理。

C.《增值税暂行条例实施细则》第九条规定,企业租赁或承包给他人经营的,以承租人或承包人为纳税人;D.《增值税暂行条例实施细则》第九条规定,企业租赁或承包给他人经营的,以出租为纳税人;〈2〉关于服装公司与红方集团公司签订的每月缴纳10000元税金的协议问题,的规定,该服装公司与红方集团公司签订的关于每月缴纳10000元税金的协议是一份违反税法的合同,下面说法正确的是()A.根据《税收征管法实施细则》,任何部门、单位和个人作出的与税收法律、行政法规相抵触的决定一律无效;纳税人签订的合同、协议与税收法律、行政法规相抵触的,一律无效。

B.关于服装公司与红方集团公司签订的每月缴纳10000元税金的协议问题是双方真实意愿的体现,因此在税法是有效的,红方集团公司应当承担法律责任。

C.税务机关应当依照《增值税暂行条例》的规定,以实际销售额和征收率来计算补缴增值税;〈3〉当纳税人在期限内没有依法缴纳税款时,处理原则是()。

A.根据《税收征管法》第六十八条的规定:纳税人、扣缴义务人在规定期限内不缴或者少缴应纳或者应解缴的税款,经税务机关责令限期;缴纳,逾期仍未缴纳的,税务机关除依法采取强制执行措施追缴其不缴或者少缴的税款外,可以处不缴或者少缴的税款百分之五十以上五倍以下的罚款。