信用证付款详解

- 格式:doc

- 大小:37.00 KB

- 文档页数:10

![国际贸易常用六种付款方式[1]](https://uimg.taocdn.com/4af2e41bcdbff121dd36a32d7375a417866fc1c2.webp)

国际贸易常用六种付款方式国际贸易常用六种付款方式国际贸易中的付款方式对于买卖双方都至关重要。

商业交易的顺利进行与支付方式的选择和支付条件的合理安排密不可分。

在国际贸易中,有许多种不同的付款方式可供选择,每种方式都有其优缺点和适用场景。

本文将介绍国际贸易中常用的六种付款方式。

1. 信用证(Letter of Credit,简称LC)信用证是国际贸易中最常用的付款方式之一。

它是由买方的银行发出,承诺在一定的条件下向卖方支付货款。

信用证能够有效地保障买卖双方的权益,减少交易的风险。

在使用信用证时,买卖双方需要的一份合同文件被提交给买方的银行,然后银行按照合同的规定发出信用证。

卖方根据信用证的要求进行装运,并在装运后将相关单据提供给银行。

银行核实单据后,即可向卖方付款。

信用证的优点是对买卖双方都很有利,尤其适用于跨境交易。

2. 电汇(Telegraphic Transfer,简称TT)电汇是一种通过银行进行国际结算的方式。

买方通过银行向卖方指示将指定金额的资金从买方账户转移到卖方账户。

这种方式速度快、安全可靠,是现代贸易中使用最广泛的付款方式之一。

使用电汇时,买方需要提供卖方的账户信息以及款项的金额。

银行会根据买方的指示将款项划入卖方账户。

电汇的缺点是买卖双方需要承担一定的手续费。

3. 托收(Collection)托收是买卖双方通过各自的银行进行结算的一种方式。

买方将付款指示提交给自己的银行,银行按照指示通知卖方的银行收取货款,并将货款转交给卖方。

托收方式分为即期托收和远期托收,具体操作方式会根据合同的约定而有所不同。

托收的优点是比较灵活,适用于金额较小的交易或对信用证要求不高的交易。

但与信用证相比,托收方式的付款保障较低,卖方的货款可能会受到一定程度的风险。

4. 票据(Bills of Exchange)票据是买卖双方互相支付的一种方式。

买方向卖方签发一张票据,承诺在未来一定的时间内支付指定金额的货款。

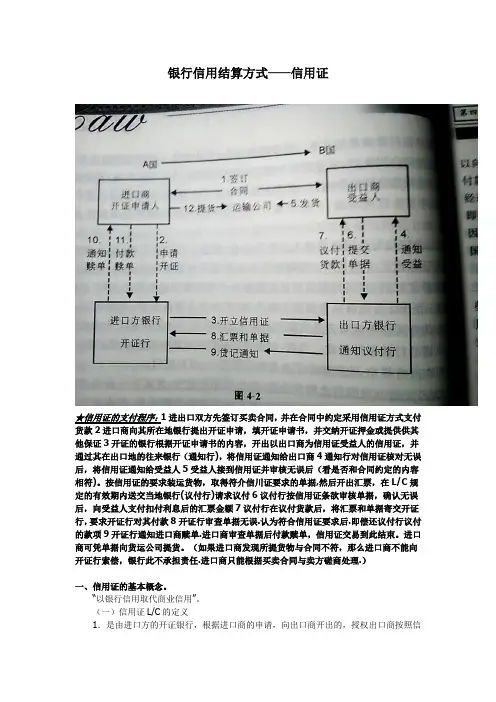

银行信用结算方式——信用证★信用证的支付程序:1进出口双方先签订买卖合同,并在合同中约定采用信用证方式支付货款2进口商向其所在地银行提出开证申请,填开证申请书,并交纳开证押金或提供供其他保证3开证的银行根据开证申请书的内容,开出以出口商为信用证受益人的信用证,并通过其在出口地的往来银行(通知行),将信用证通知给出口商4通知行对信用证核对无误后,将信用证通知给受益人5受益人接到信用证并审核无误后(看是否和合同约定的内容相符)。

按信用证的耍求装运货物,取得符介信川证要求的单据,然后开出汇票,在L/C规定的有效期内送交当地银行(议付行)请求议付6议付行按信用证条欲审核单据,确认无误后,向受益人支付扣付利息后的汇票金额7议付行在议付货款后,将汇票和单据寄交开证行,要求开证行对其付款8开证行审查单据无误.认为符合信用证要求后.即偿还议付行议付的款项9开证行通知进口商赎单.进口商审查单据后付款赎单,信用证交易到此结束。

进口商可凭单据向货运公司提货。

(如果进口商发现所提货物与合同不符,那么进口商不能向开证行索偿,银行此不承担责任.进口商只能根据买卖合同与卖方磋商处理.)一、信用证的基本概念。

“以银行信用取代商业信用”。

(一)信用证L/C的定义1.是由进口方的开证银行,根据进口商的申请,向出口商开出的,授权出口商按照信用证规定的条款,签发以该银行或其指定银行为付款人的汇票,并保证在交来符合L/C条款规定的汇票和单据时,该银行必定承兑或付款的保证文件。

2.UCP500第二条跟单信用证的定义:见教材3.UCP600的定义:“Credit means any arrangement, however named or described, that is irrevocable and thereby constitutes a definite undertaking of the issuing bank to honour a complying presentation.信用证指一项不可撤销的安排,无论其名称或描述如何,该项安排构成开证行对相符交单予以承付的确定承诺。

信用证的4种付款方式

信用证的4种付款方式包括:即期付款、延期付款、承兑汇票和议付。

具体来说:

1. 即期付款,即买方在收到货物后立即支付全部货款。

2. 延期付款,买方和卖方在合同中约定货款支付时间,一般是货物交付后一定时间内支付。

3. 承兑汇票,受益人把单据和向银行出具的远期汇票送交办理该信用证的银行(承兑行),银行审核单据与信用证条件相符后,承兑汇票并退还给受益人。

4. 议付,受益人按信用证规定,将单据连同向信用证规定的付款人开出的即期或延期汇票送交议付银行,议付银行审核单据与信用证规定相符后,可买入单据和汇票。

请注意,这四种方式并非所有信用证都适用,具体采用哪种方式需根据信用证的要求和条款来确定。

信用证付款是什么意思?信用证付款就是买方到银行开设信用证,证明自己有足够资金可以付款,卖方向银行提交货物抵押,银行向买收取货款卖方就可以到银行收取货款。

整个流程就是靠中间银行来完成双方证明与交易过程。

在国际贸易中,由于买卖双方相距很远、对彼此的资信状况都不是很了解,但是交易额度又比较大。

因此,买卖双方一般都会选择信用证付款的付款方式。

那么,信用证付款是什么意思呢?为了回答您的问题,小编为您找到了以下内容,希望能回答您的疑问。

一、信用证信用证(Letter of Credit ,L/C)是指由银行(开证行)依照(申请人的)要求和指示或自己主动,在符合信用证条款的条件下,凭规定单据向第三者(受益人)或其指定方进行付款的书面文件。

即信用证是一种银行开立的有条件的承诺付款的书面文件。

在国际贸易活动,买卖双方可能互不信任,买方担心预付款后,卖方不按合同要求发货;卖方也担心在发货或提交货运单据后买方不付款。

因此需要两家银行作为买卖双方的保证人,代为收款交单,以银行信用代替商业信用。

银行在这一活动中所使用的工具就是信用证。

信用证是银行有条件保证付款的证书,成为国际贸易活动中常见的结算方式。

按照这种结算方式的一般规定,买方先将货款交存银行,由银行开立信用证,通知异地卖方开户银行转告卖方,卖方按合同和信用证规定的条款发货,银行代买方付款。

二、信用证的内容和原则1、内容(1)对信用证本身的说明。

如其种类、性质、有效期及到期地点。

(2)对货物的要求。

根据合同进行描述。

(3)对运输的要求。

(4)对单据的要求,即货物单据、运输单据、保险单据及其它有关单证。

(5)特殊要求。

(6)开证行对受益人及汇票持有人保证付款的责任文句。

(7)国外来证大多数均加注:“除另有规定外,本证根据国际商会《跟单信用证统一惯例》即国际商会600号出版物(《ucp600》)办理。

”(8)银行间电汇索偿条款(t/t reimbursement clause)。

国际贸易实务付款方式一、信用证信用证是国际贸易中常用的付款方式之一。

它是由进口商与银行约定,由银行作为中介来保证交易的支付。

进口商向银行开出信用证后,银行会根据信用证的约定向出口商支付货款。

信用证的主要优势在于保障进口商的货款安全,也可以增加出口商的信任度。

二、托收托收是一种将支付文件委托给银行来处理的付款方式。

出口商将出口货物的相关文件提交给银行,银行将文件发送给进口商,并代收货款。

进口商在收到货物后,支付货款给银行,银行再将货款支付给出口商。

托收的优势在于结构简单,处理速度较快,适用于一些支付金额较小的贸易。

三、电汇电汇是一种通过银行进行国际支付的方式。

出口商将货款的汇票交给银行,银行根据汇票信息将货款直接转账到出口商的账户。

电汇的主要优势在于操作简便,处理速度较快,适用于一些支付金额较小或支付迅速的贸易。

四、跨境支付平台近年来,随着电子商务的快速发展,一些跨境支付平台也开始逐渐流行起来。

这些支付平台如PayPal、国际等,可以提供便捷的跨境支付服务。

出口商和进口商可以通过这些平台进行在线支付,无需通过银行的中介和手续费。

跨境支付平台的优势在于操作方便快捷,成本较低,适用于一些小额支付或频繁支付的贸易。

五、信汇信汇是一种通过邮政局进行国际支付的方式。

出口商将货款的邮政汇票寄给进口商所在的邮政局,邮政局再将货款支付给进口商。

信汇的优势在于操作简便,适用于一些支付金额较小或支付迅速的贸易。

,国际贸易实务中常用的付款方式包括信用证、托收、电汇、跨境支付平台和信汇等。

根据具体情况,进口商和出口商可以选择合适的付款方式进行支付。

直接付款信用证名词解释

直接付款信用证是国际贸易中常用的支付方式之一。

它是由买

方的银行(开证行)向卖方的银行(通知行)发出的一种支付保证,确保卖方按照合同的约定向买方提供货物或服务后能够获得付款。

在直接付款信用证中,开证行承诺在收到卖方的符合要求的提

单或其他必要文件后,立即支付卖方的款项,而无需买方的授权或

批准。

这种信用证通常是为了给予卖方更高的支付保障,同时减少

买方的支付程序和风险。

直接付款信用证的名词解释可以从以下几个方面来进行解释:

1. 直接付款,直接付款指的是在收到符合要求的文件后,开证

行无需买方的授权或批准即可直接向卖方支付款项。

这种方式可以

加快支付流程,减少支付延迟和不确定性。

2. 信用证,信用证是一种银行保函,用于保证买卖双方的权益。

在国际贸易中,信用证作为支付方式,可以确保卖方按照合同要求

提供货物或服务后能够获得支付。

3. 开证行,开证行是买方选择的银行,它发出信用证并承诺在符合条件的情况下支付款项给卖方。

开证行在信用证中规定了支付条件和要求的文件,同时承担了支付的责任。

4. 通知行,通知行是卖方选择的银行,它在收到信用证后通知卖方,并在收到符合要求的文件后向卖方支付款项。

通知行在信用证中起到了中介的作用,负责通知卖方相关的支付信息。

总的来说,直接付款信用证是一种在国际贸易中常用的支付方式,通过银行的介入,确保卖方按照合同约定提供货物或服务后能够获得及时支付。

这种方式减少了支付延迟和风险,提高了交易的安全性和可靠性。

信用证付款的优缺点信用证(简称L/C)支付方式是随着国际贸易的发展、银行参与国际贸易结算的过程中逐步形成的。

由于货款的支付以取得符合信用证规定的货运单据为条件,避免了预付货款的风险,因此信用证支付方式在很大程度上解决了进、出口双方在付款和交货问题上的矛盾。

它已成为国际贸易中的一种主要付款方式。

对卖家而言,L/C的好处是提供了一个可靠的帐房――付款人,这就是银行,而且是指定的某大银行。

如果他拿到的L/C不符合买卖合约,他就可以终止合约而不付运,另外再索赔(如有市场利用损失)。

如果符合买卖合约,且没有特别难以达到的要求的,他拿到后,做一些该做的事情如找船等,在最后一天的付运期之前把合约要求数量的某一品种的货物付运出去,然后取得一套单证,其中包括最重要的提单(B/L),即可前往结汇。

L/C要求的一般是清洁的B/L,要求B/L的内容和L/C的内容一致。

因此,卖家要严格按合约准时如数付运货物,否则拿到与L/C不一致的B/L就无法结汇了。

买卖合约和L/C不会规定不清洁的B/L也可以接受,因为什么是不清洁B/L这个尺度很难定,若说全部烂掉是不清洁B/L,而只有一点很小损坏则在几百万美元的买卖里看起来算不了什么。

可毕竟也有批注,也是不清洁B/L,照常理这不应影响结汇,因为是在可接受的程度内,买家不应非难。

可是问题不在这里,事前双方同意的,也许可以修改L/C或者买家告诉银行说怎样不妥的文件L/C仍可以接受,并不影响拿钱。

可事前谁知道将来会有什么损失,程度如何,作什么批注?况且,作为买家要买的只是一批好货,即要清洁B/L,而不是索赔。

不能有批注才会符合B/L上面印明的所谓:表面状况良好。

发货人只要拿到这样的B/L(也叫"清洁"提单),才能保证到银行结汇就一定能拿到钱。

所以说,L/C给卖家提供了一个可靠的帐房,卖家利用L/C基本上可以跟世界上的任何买家做生意。

他不管这个买家认识不认识,守不守信用,也不管这个买家所在的地方有无外汇管制及政治是否稳定,甚至不管这个买家是否会马上倒闭等。

第三节、信用证付款一、信用证概述国际贸易结算中常使用的支付方式有四种1、预付货款(Advanced Payment),部分付或全付不利于买方。

2、记帐赊销(Open Account),定期结算。

不利于卖方。

3、按票托收(Collection),不利于卖方。

上述三种方式皆属于商业信用,无论使用任何一种都会给双方带来要么利,要么弊,没有让双方都满意的,这样势必给交易带来不便。

因此,在长期的贸易实践中商人们创建了以银行信用为基础的第四种付款方式,即:4、信用证付款(Pay by Letter of Credit, L/C)在对信用证作进一步探讨之前我们先了解一下信用证付款的业务流程。

三、UCP600中的信用证的定义:“ A documentary credit is a conditional bank written undertaking of payment, issued by a bank at the request of an importer of goods, in which the issuing bank promises to pay a beneficiary upon presentation of documents and draft if they are all in compliance with the terms of the credit.”关于信用证的意义,UCP600进一步解释为:“就本惯例而言,跟单信用证和备用信用证(以下简称信用证)意指一项约定,不论其如何命名或描述,系指一家银行(开证行)应客户(申请人)的要求和指示,或以自身的名义,在与信用证条款相符的条件下,凭规定的单据:1、向第三者(受益人)或其指定人付款,或承兑并支付受益人出具的汇票(一般是商业的/跟单的汇票),或2、授权另一家银行付款,或承兑并支付(商业的/跟单的)汇票,或3、授权另一家银行议付(商业的/跟单的汇票和单据)。

1.付款信用证(Payment Credit),是指信用证规定开证银行保证当受益人向开证银行或其指定的付款行提交符合信用证规定的单据时付款,或受益人开具而不准议付的信用证。

开证行或指定付款行在收到符合信用证规定的汇票和单据时,先履行承兑手续,待汇票到期再行付款的信用证。

什么是付款承兑议付信用证:1.付款信用证(Payment Credit),是指信用证规定开证银行保证当受益人向开证银行或其指定的付款行提交符合信用证规定的单据时付款,或受益人开具而不准议付的信用证。

2.承兑信用证(Acceptance Credit),是指使用远期汇票的跟单信用证。

开证行或指定付款行在收到符合信用证规定的汇票和单据时,先履行承兑手续,待汇票到期再行付款的信用证。

3. 议付信用证(Negotiation Credit),是指信用证规定由某一银行议付或任何银行都可议付的信用证。

指定某一银行议付的信用证称为“限制议付信用证”(Restricted Negotiation Credit);任何银行都有权议付的信用证称为“公开议付信用证”(Open Negotiation Credit)或称“自由议付的信用证”(Freely Negotiation Credit)。

议付信用证的信用证有效期的失效地点通常在出口国,汇票的付款人可以是开证行或其指定的其他银行。

付款承兑及议付信用证凡指定某一银行付款的信用证,称为付款信用证。

此种信用证一般不要求受益人开具汇票,而仅凭受益人提供的单据付款。

承兑信用证。

凡指定某一银行承兑的信用证,称为承兑信用证。

采用此种信用证时,指定银行应承兑受益人向其开具的远期汇票,并于汇票到期日履行付款义务。

议付信用证。

是指允许受益人向某一指定银行或任何银行交单议付的信用证。

通常在单证相符条件下,银行扣取垫付利息和手续费后,即付给受益人。

议付信用证可分为公开议付信用证、限制议付信用证和指定议付信用证。

前者任何银行均可办理,后者则由一家指定的银行议付。

信用证付款条款-概述说明以及解释1.引言1.1 概述概述部分的内容主要介绍信用证付款条款的背景和基本概念。

可以按照以下内容进行编写:信用证付款条款是国际贸易中一种常见的付款方式,通过银行的担保,确保卖方能够按照合同约定收到款项。

信用证在国际贸易中扮演着至关重要的角色,它为买卖双方提供了一种可靠和安全的支付方式。

信用证付款条款通常由合同双方在国际贸易合同中约定,用以明确付款的方式和条件。

这些条款包括了付款金额、支付期限、货物交付的要求以及其他相关细则。

通过设定明确的条款,信用证保证了买卖双方的权益,减少了交易风险。

对于卖方来说,信用证付款条款保证了其在合同履行后能够及时收到款项,从而确保了资金流动的稳定性。

而对于买方来说,信用证付款条款则提供了一种保障,确保了货物按照合同约定的质量和数量进行交付。

由于信用证付款条款的重要性,购销双方在合同签署前必须仔细审查和协商条款细节。

这些细节包括了货物交付、付款方式和时间等重要因素,需要双方充分沟通和达成一致。

同时,合同中的付款条款应该符合国际贸易惯例和相关法律法规的要求。

信用证付款条款的分类及其影响将会在后续章节中详细讨论。

总之,信用证付款条款对于国际贸易具有重要的意义,它为买卖双方提供了一种安全可靠的支付方式,推动了全球贸易的发展。

【1.2 文章结构】本文将按照以下结构进行讨论和分析信用证付款条款的相关内容:1. 信用证的定义和作用:在这一部分,将详细介绍信用证的定义以及其在国际贸易中的作用。

我们将解释信用证的概念和原理,以及它作为一种支付工具的优势和重要性。

2. 信用证付款条款的重要性:这一部分将强调信用证付款条款在信用证交易中的重要性。

我们将探讨为什么信用证付款条款是确保交易安全和保障交易双方权益的必要因素。

3. 信用证付款条款的分类:在这一部分,我们将对信用证付款条款进行分类和归纳。

我们将介绍不同种类的信用证付款条款,例如不可撤销信用证、可撤销信用证、转让信用证等。

FOB+信用证付款怎么操作(DOC)如果是100%信用证的话,其实信用还是蛮不错的关键有一点是:一定要把信用证审核透彻,各个细节都搞清楚信用证操作流程跟单信用证操作的流程简述如下:1.买卖双方在贸易合同中规定使用跟单信用证支付。

2.买方通知当地银行(开证行)开立以卖方为受益人的信用证。

3.开证行请求另一银行通知或保兑信用证。

4.通知行通知卖方,信用证已开立。

5.卖方收到信用证,并确保其能履行信用证规定的条件后,即装运货物。

6.卖方将单据向指定银行提交。

该银行可能是开证行,或是信用证内指定的付款、承兑或议付银行。

7.该银行按照信用证审核单据。

如单据符合信用证规定,银行将按信用证规定进行支付、承兑或议付。

8.开证行以外的银行将单据寄送开证行。

9.开证行审核单据无误后,以事先约定的形式,对已按照信用证付款、承兑或议付的银行偿付。

10.开证行在买方付款后交单,然后买方凭单取货。

信用证的开立:1.开证的申请进出口双方同意用跟单信用证支付后,进口商便有责任开证。

第一件事是填写开证申请表,这张表为开证申请人与开证行建立了法律关系,因此,开证申请表是开证的最重要的文件。

2.开证的要求信用证申请的要求在统一惯例中有明确规定,进口商必须确切地将其告之银行。

信用证开立的指示必须完整和明确。

申请人必须时刻记住跟单信用证交易是一种单据交易,而不是货物交易。

银行家不是商人,因此申请人不能希望银行工作人员能充分了解每一笔交易中的技术术语。

即使他将销售合同中的所有条款都写入信用证中,如果受益人真的想欺骗,他也无法得到完全保护。

这就需要银行与申请人共同努力,运用常识来避免开列对各方均显累赘的信用证。

银行也应该劝阻在开立信用证时其内容套用过去已开立的信用证(套证)。

3.开证的安全性银行接到开证申请人完整的指示后,必须立即按该指示开立信用证。

另一方面,银行也有权要求申请人交出一定数额的资金或以其财产的其他形式作为银行执行其指示的保证。

信用证支付流程信用证支付是国际贸易中常用的支付方式之一,其流程通常包括开证、收证、交单、对证以及结算等环节。

首先是开证环节。

买方与开证银行签订信用证开证申请书,其中注明了卖方的收款条件、付款期限、货物数量以及其他相关要求。

开证银行在此基础上开立信用证,并将信用证发给卖方的收款银行。

然后是收证环节。

卖方收到信用证后,仔细核对信用证的内容,确认无误后开始准备相应的货物和单据。

同时,卖方将信用证的副本送至自己的银行,以便后续的交单操作。

接下来是交单环节。

卖方将货物及相关单据按照信用证的要求装船并提交给收款银行。

收款银行在接收到单据后根据信用证的要求进行核查,确保单据齐全和符合信用证规定的要求。

如果出现单据不符的情况,收款银行会及时通知卖方并提出修改要求。

然后是对证环节。

如果单据符合信用证规定的要求,收款银行将单据发送给开证银行,并确认单据的真实性和有效性。

开证银行对单据进行进一步的核查,如果也认定单据符合信用证规定,则确认支付。

此时,开证银行即根据信用证的约定将相应的款项划付给收款银行,收款银行再将款项支付给卖方。

最后是结算环节。

卖方收到款项后,将货物的所有权转移给买方。

同时,买方可以通过托收银行或者信用证受益人的指定银行对单据进行结算。

总体而言,信用证支付是一种相对安全可靠的支付方式,因为采用了银行作为中间机构来保证交易的安全和有效性。

同时,信用证支付流程清晰明确,各方的权益都得到了有力的保护。

然而,也需要注意的是,信用证开立和交单环节较为复杂,对卖方而言,需要准备相应的单据并按时提交给银行;对买方而言,要及时核对单据,并支付款项。

只有保持谨慎和及时沟通,才能顺利完成信用证支付,确保国际贸易的顺利进行。

银行国际信用证汇款流程

《银行国际信用证汇款流程》

银行国际信用证汇款是一种在国际贸易中常见的结算方式,通过这种方式,进口商可以在符合交易条款条件的情况下,向出口商支付货款。

整个汇款流程需要遵循一系列严格的步骤,以确保交易的安全和顺利进行。

首先,进口商与出口商达成一项交易协议,其中包括货物数量、质量要求、价格、交货地点等交易条款。

在协议上确定了进口商需要开立信用证以进行支付的情况下,进口商与自己的银行协商开立信用证,并将信用证的具体条款以及有关文件提交给银行。

银行收到进口商的委托后,将向出口商发出通知。

出口商在收到银行的通知后,便可以开始履行合同,开始生产或者装运货物。

出口商在货物准备就绪后,将相关货物资料和装运单据提交给银行。

银行在收到出口商的资料后,将根据信用证的条款支付货款给出口商。

这些文件通常包括提单、发票、装箱单、保险单、商业发票等。

最后,银行将提交支付文件给进口商,进口商确认收到文件后,即可向银行支付货款。

整个汇款流程中,银行作为中间人,负责处理资金和文件的安全传递,确保双方权益,从而保障国际贸易的顺利进行。

同时,进口商和出口商也需要在交易过程中遵守信用证的条款,以确保交易可以顺利进行。

银行国际信用证汇款流程的复杂性和严谨性,为国际贸易提供了保障,促进了进出口贸易的发展。

信用证交易要点随着国际贸易的不断发展,信用证交易成为了一种常见的国际贸易支付方式。

信用证交易能够有效地保障买卖双方的利益,降低交易风险,提升交易效率。

本文旨在介绍信用证交易的要点,以帮助读者更好地理解和运用信用证交易。

一、信用证交易的定义信用证交易是由买卖双方在银行的介入下进行的交易方式。

买卖双方约定由买方委托开证行发出信用证,买卖合同中规定的货物或服务按照信用证的规定进行交付和支付。

信用证作为支付凭据和交货的保障,提供了双方交易的信任基础。

二、信用证交易的流程1. 买卖双方签订合同:买卖双方在交易前签订合同,明确交易的货物、数量、价格、交货方式等细节。

2. 买方开立信用证:买方根据合同约定,委托自己的银行开立信用证。

信用证中应包含卖方可接受的付款条件和交货细节等要素。

3. 卖方收到信用证:卖方收到买方开具的信用证后,仔细核对信用证的内容和要求,确保自己能够满足信用证的规定。

4. 卖方发货和提交单据:卖方按照信用证的规定发货,并在要求的期限内向开证行提交符合信用证规定的单据,例如装运单据、发票、保险单据等。

5. 开证行审核单据并支付:开证行在收到卖方提交的单据后,审核单据的真实性和合规性。

如符合要求,开证行将支付款项给卖方。

6. 买方付款和收货:开证行支付卖方后,买方需要按照信用证的规定付款给开证行,并在收到货物后确认收货。

三、信用证交易的优势1. 降低交易风险:信用证交易通过银行的介入和审核,确保货物和资金的安全,减少了交易风险。

卖方在信用证的保障下才会发货,买方也只有在收到货物后才会付款。

2. 提高交易效率:信用证交易的流程清晰,双方都有明确的责任和义务。

银行作为交易中的中间人,能够高效地处理买卖双方的信息和资金,提升交易效率。

3. 提供融资支持:在信用证交易中,开证行通常会提供一定的融资支持给买方或卖方。

这对于买方来说,可以降低支付压力;对于卖方来说,可以获得资金周转的支持。

四、信用证交易的注意事项1. 仔细审核信用证:无论是买方还是卖方,在收到信用证后都要认真审核其内容和要求,确保自己能够满足信用证的规定。

第三节、信用证付款一、信用证概述国际贸易结算中常使用的支付方式有四种1、预付货款(Advanced Payment),部分付或全付不利于买方。

2、记帐赊销(Open Account),定期结算。

不利于卖方。

3、按票托收(Collection),不利于卖方。

上述三种方式皆属于商业信用,无论使用任何一种都会给双方带来要么利,要么弊,没有让双方都满意的,这样势必给交易带来不便。

因此,在长期的贸易实践中商人们创建了以银行信用为基础的第四种付款方式,即:4、信用证付款(Pay by Letter of Credit, L/C)在对信用证作进一步探讨之前我们先了解一下信用证付款的业务流程。

三、UCP600中的信用证的定义:“ A documentary credit is a conditional bank written undertaking of payment, issued by a bank at the request of an importer of goods, in which the issuing bank promises to pay a beneficiary upon presentation of documents and draft if they are all in compliance with the terms of the credit.”关于信用证的意义,UCP600进一步解释为:“就本惯例而言,跟单信用证和备用信用证(以下简称信用证)意指一项约定,不论其如何命名或描述,系指一家银行(开证行)应客户(申请人)的要求和指示,或以自身的名义,在与信用证条款相符的条件下,凭规定的单据:1、向第三者(受益人)或其指定人付款,或承兑并支付受益人出具的汇票(一般是商业的/跟单的汇票),或2、授权另一家银行付款,或承兑并支付(商业的/跟单的)汇票,或3、授权另一家银行议付(商业的/跟单的汇票和单据)。

上述的1、2、3、项是开证行的职能;上述的1、是开证行的必尽义务。

四、信用证的性质和特点由于银行的参与和付款承诺,使得信用证项下的付款属于一种银行信用。

信用证项下的付款有三个方面的特点:1、充分利用了银行信用2、信用证一但开出,它就是一份独立于买卖合同之外的一种自足的文件(UCP600:信用证独立于基础商业合同)。

3、信用证项下的付款是一种单据的买卖,而不是货物的买卖。

六、用证的主要内容THE ASAHI BANK, LTD.C.P.O. BOX No. 800 TOKYO 100-91 JANPANADVISED BY AIRMALLIRREVOCABLE DOCUMENTARY CREDITNUMBER: LC531-312818DA TE OF ISSUE: FEBRUARY 17, 1994DA TE AND PLACE OF EXPIRY: APRIL 25, 1994 CHINAADVISING BANK:BANK OF CHINA, HEILONGJIANG BRANCHBENEFICIARY: HEILONGJIANGLIGHTINDUSTRIALPRODUCTSIMPEXPCORP.144 ZHONG SHAN ROAD, XIANGFANG DISTRICT HARBIN, CHINAAPPLICANT:TOHO TRADING CO., LTD. 2-2, 4-CHOME, KITANAGASA-DORI, CHUO-KU, KOBE, JAPANAMOUNT:USD 4,500.00 (SAY U.S.DOLLARS FOUR THOUSAND FIVE HUNDRED ONL Y) WE HEREBY ISSUE IRREVOCABLE DOCUMENTARY CREDIT WHICH IS A V AILABLE WITH ANY BANK BY NEGOTIATION OF BENEFICIARY’S DRAFTS A T SIGHT FOR FULL INVOICE V ALUE DRAWN ON CHEMCAL BANK H.O. (NEW YORK) PARTIAL SHIPMENTS: PROHIBITED.TRANSHIPMENT: PROHIBITED.SHIPMENT FROM: CHINESE PORT TO: KOBE, JAPANAT THE LATEST: APRIL 10, 1994FOLLOWING DOCUMENTS REQUIRED:+SIGNED COMMERCIAL INVOICE IN 3 COPIES INDICATING CREDIT NO.+FULL SET OF CLEAN ON BOARD MARINE BILLS OF LADING MADE OUT TO ORDER AND BLANK ENDORSED AND MARKED “FREIGHT PREPAID” AND “NOT IFY APPLICANT”+INSURANCE POLICY OR CERTIFICATE IN DUPLICATE, ENDORSED IN BLANK, FOR 110PCT OF THE INVOICE V ALUE INCLUDING : THE INSTITUTE CARGO CLAUSES (ALL RISKS), THE INSTITUTE W AR CLAUSES AND THE INSTITUTE STRIKES RIOTS AND CIVIL COMMOTIONS CLAUSES. INSURANCE CLAIMS TO BE PAY ABLE IN JAPAN IN THE CURRENCY OF THE DRAFTS+PACKING LIST IN 3 COPIES INDICATING QUANTITY, GROSS AND NET WEIGHTS OF EACH PACKAGE+CERTIFICATE OF ORIGIN IN 2 COPIES ISSUED BY CCIB HEILONGJIANG BRANCH COVERING: 25 CARTONS OF WOODEN DOLL, CIF KOBE JAPANSPECIAL INSTRUCTIONS:TELEGRAPHIC REIMBURSEMENT CLAIM PROHIBITEDCHARGES:ALL BANKING CHARGES OUTSIDE JAPAN, INCLUDING REINBURSEMENT COMMISSIONS , ARE FOR ACCOUNT OF BENEFICIARYDRAFTS AND DOCUMENTS TO BE PRESENTED FOR NEGOTIATION WITHIN 15 DAYS AFTER THE DATE OF SHIPMENT, BUT WITHIN THE V ALIDITY OF THE CREDIT INSTRUCTIONS TO NEGOTIATING BANK:THE NEGOTIATING BANK MUST AIRMAIL THE DRAFTS TO THE DRAWEEBANK TOGETHER WITH THEIR CERTIFICATE STATING THAT ALL DOCUMENTS HA VE BEEN FORWARDED BY REGISTED AIRMAIL TO US IN TWO CONSECUTIVE LOTS OUR INT’L OPERA TIONS CENTER MAIL ADDRESS:C.P.O.BOX NO.800 TOKYO 100-91 JAPAN.THE MAILING ADDRESS OF DRAWEE’S BANK:CHEMICAL BANK, 55 WATER STREETATTN: REIMBURSEMENT L/C DEPT. 17TH FL. RM 1702, NEW YORK, 10041 ALL DRAFTS DRAWN HEREUNDER MUST INDICATE THE NUMBER, DATE OF ISSUANCE AND NAME OF ISSUING BANK OF THIS CREDITWE HEREBY ENGAGE WITH THE DRAWERS, ENDORSERS AND BONA FIDE HOLDERS OF DRAFTS DRAWN UNDER AND IN COMPLIANCE WITH THE TERMS OF THIS CREDIT THAT SUCH DRAFTS WILL BE DULY HONORED UPON PRESENTATION TO THE DRAWEE BANKTHE AMOUNT OF EACH DRAWING HEREUNDER MUST BE ENDORSED ON THE REVERSE HEREOF BY THE NEGOTIATING BANKINSTRUCTIONS TO ADVISING BANK:PLEASE ADVISE THIS CREDIT TO THE BENEFICIARY WITHOUT ADDING YOU CONFIRMATIONC.C. CHEMICAL BANK H.O. (NEW YORK)FOR THE ASAHI BANK, LTD.Authorized Signatures七、信用证的种类1、跟单信用证和光票信用证(Documentary/Clean Credit)。

2、不可撤消信用证和可撤消信用证(Irrevocable/Revocable L/C)。

3、保兑信用证和不保兑信用证(Confirmed/Unconfirmed L/C)。

4、即期信用证和远期信用证(Pay at Sight/after…days of …)。

5、假远期信用证(Discount L/C),既开证行贴现远期汇票,贴息由买方承担。

6、付款信用证(L/C Available by Payment) 。

7、承兑信用证(L/C Available by Acceptance) 。

8、议付信用证L/C Available by Negotiation)9、可转让信用证和不可转让信用证(Transferable/Non-Transferable L/C)。

10、循环信用证(Revolving L/C)。

11、对开信用证(Reciprocal L/C)。

12、背对背信用证(Back to Back L/C)。