商业银行管理答案

- 格式:docx

- 大小:31.55 KB

- 文档页数:7

《商业银行管理学》课后习题答案及解析《商业银行管理学》课后习题及题解第一章商业银行管理学导论习题一、判断题1. 《金融服务现代化法案》的核心内容之一就是废除《格拉斯-斯蒂格尔法》。

2. 政府放松金融管制与加强金融监管是相互矛盾的。

3. 商业银行管理的最终目标是追求利润最大化。

4. 在金融市场上,商业银行等金融中介起着类似于中介经纪人的角色。

5. 商业银行具有明显的企业性质,所以常用于企业管理的最优化原理如边际分享原理、投入要素最优组合原理、规模经济原理也适用于商业银行。

6. 金融市场的交易成本和信息不对称决定了商业银行在金融市场中的主体地位。

7. 企业价值最大化是商业银行管理的基本目标。

8. 商业银行管理学研究的主要对象是围绕稀缺资源信用资金的优化配置所展开的各种业务及相关的组织管理问题。

9. 商业银行资金的安全性指的是银行投入的信用资金在不受损失的情况下能如期收回。

二、简答题1. 试述商业银行的性质与功能。

2. 如何理解商业银行管理的目标?3. 现代商业银行经营的特点有哪些?4. 商业银行管理学的研究对象和内容是什么?5. 如何看待“三性”平衡之间的关系?三、论述题1. 论述商业银行的三性目标是什么,如何处理三者之间的关系。

2. 试结合我国实际论述商业银行在金融体系中的作用。

第一章习题参考答案一、判断题1.√2.×3.×4.√5.×6.√7.×8.√9.√二、略;三、略。

第二章商业银行资本金管理习题一、判断题1. 新巴塞尔资本协议规定,商业银行的核心资本充足率仍为4%。

2. 巴塞尔协议规定,银行附属资本的合计金额不得超过其核心资本的50%。

3. 新巴塞尔资本协议对银行信用风险提供了两种方法:标准法和内部模型法。

4. 资本充足率反映了商业银行抵御风险的能力。

5. 我国国有商业银行目前只能通过财政增资的方式增加资本金。

6. 商业银行计算信用风险加权资产的标准法中的风险权重由监管机关规定。

1.历史上第一家资本主义股份制商业银行成立于_______。

A.1171年B.1609年C.1621年D.1694年()2.银行资本内部融资的主要来源是_______。

A.发行普通股B.发行优先股C.未分配利润D.发行中长期债券()3.非预期损失主要对应于。

A.一级资本B.二级资本 C.三级资本D.经济资本()4.在商业银行存款中,所需流动性资金准备率最高的是_______。

A.稳定性货币负债 B.脆弱性货币负债C.安全性货币负债 D.游动性货币负债()5.信用分析的原则主要有三种,即5W、5C、5P,三原则中对信用保证要求的描述为。

A.what;capacity;paymentB.how;collateral;protectionC.what;collateral;protectionD. how;collateral;protection()6.借款人目前偿还贷款本息没有问题,但存在一些可能对偿还产生不利影响的因素,此种贷款是。

A.正常贷款B.关注贷款C.次级贷款D.不良贷款()7.商业银行获取短期资金最简便的方法是_______。

A.同业拆借B.向央行再贴现C.证券回购D.国际金融市场融资()8.对银行选择盈利资产具有最重要意义的成本概念是_______。

A. 利息成本B.资金成本C.其他成本D.可用资金成本()9.商业银行首先必须坚持的经营原则是_______。

A.流动性B.安全性C.盈利性 D. 效益性()10.按照银行流动性管理中的进取型原则,借入资金渠道不包括..._______。

A. 发行债券B. 向金融市场拆借资金C. 自身资产转换D. 大面额存单()11.价格领导模型的利率基础是。

A.银行的短期贷款利率B.中央银行的再贴现率C.银行关系户的利率D.若干大银行统一的优惠利率()12.利息保障倍数的计算公式是_______。

A. 税前净利/利息费用B.(税前息前利润+利息费用)/利息费用C. (税后利润+利息费用)/利息费用D.(税前净利+利息费用)/利息费用()13.在对借款人财务状况进行分析时,杠杆比率的分析目的是帮助银行了解借款企业的。

第一章商业银行:商业银行是以追求利润最大化为目标,以多种金融欠债筹集资本,以多种金融财富为其经营对象,能利用欠债进行信用创建,并向客户供应多功能、综合性服务的金融公司。

信用中介:是指商业银行经过欠债业务,把社会上各样闲散钱币资本集中到银行,经过财富业务,把它投向需要资本的各部门,充任有闲置资本者和资本欠缺者之间的中介人,实现资本的融通。

作用:使闲散的钱币转变为资本、使闲置资本获取充分利用、续短为长,知足这会对长久资本的需要。

支付中介:是指商业银行利用活期存款账户,为客户办理各样钱币结算、钱币收付、钱币兑换和转移存款等业务活动。

CAMELS:美国联邦贮备委员会对商业银行看管的分类检查制度,这种分类检查制度的主要内容是把商业银行接受检查的范围分为六大类:资本( capital)、财富( asset )、管理( management)、利润( earning )、流动性( liquidity)和对市场风险的敏感性( sensitivity)。

分行制:分行制银行是指那些在总行之下,可在当地或外处设有若干分支机构,并能够从事银行业务的商业银行。

这种商业银行的总部一般都设在多半市,部下所有分支行须由总行领导指挥。

长处:第一,有益于银行汲取存款,有益于银行扩大资本总数和经营规模,能获得规模经济效益。

第二,便于银履行用现代化管理手段和设施,提升服务质量,加快资本周转速度。

第三有益于银行调理资本、转移信用、分别和减少多种风险。

第四,总专家数少,有益于国家控制和管理,其业务经营受地方政府干涉小。

第五,因为资本根源宽泛,有益于提升银行的竞争实力。

弊端:简单加快垄断的形成;并且因为其规模大,内部层次许多,使银行管理的难度增添等。

流动性:指财富变现的能力,商业银行保持随时能以适合的价钱去的可用资本的能力,以便随时对付客户提存以及银行其余支付的需要。

其权衡指标有两个:一是财富变现的成本,二是财富变现的速度。

4.成立商业银行制度的基根源则有哪些?为何要确定这些原则?答:(一)有益于银行业竞争。

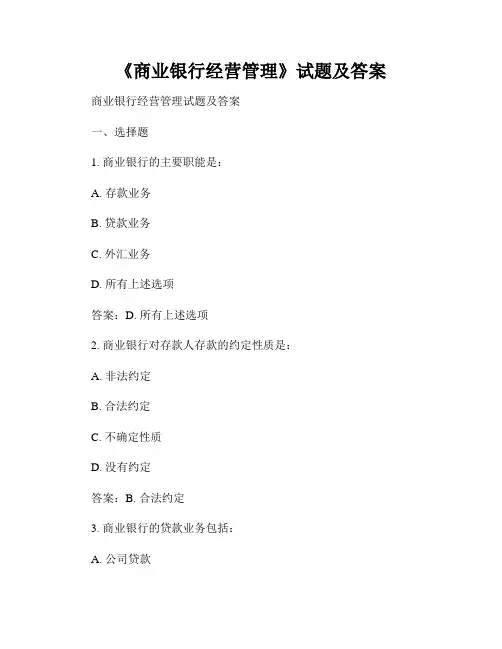

《商业银行经营管理》试题及答案要点一、单项选择题(下列每小题的备选答案中,只有一个符合题意的正确答案,多选、错选、不选均不得分。

本题共45个小题,每小题1分)1.近代银行业产生于()。

A.英国B.美国C.意大利D.德国【答案】C2.1694年英国政府为了同高利贷作斗争,以满足新生的资产阶级发展工业和商业的需要,决定成立一家股份制银行()。

A.英格兰银行B.曼切斯特银行C.汇丰银行D.利物浦银行【答案】A3.现代商业银行的最初形式是()。

A.股份制银行B.资本主义商业银行C.高利贷性质银行D.封建主义银行【答案】B4.1897年在上海成立的()标志着中国现代银行的产生。

A.交通银行B.浙江兴业银行C.中国通商银行D.北洋银行【答案】C5.()是商业银行最基本也是最能反映其经营活动特征的职能。

A.信用中介B.支付中介C.清算中介D.调节经济的功能【答案】A6.单一银行制度主要存在于()。

A.英国B.美国C.法国D.中国【答案】B7.商业银行的经营对象是()。

A.金融资产和负债B.一般商品C.商业资本D.货币资金【答案】D8.对于发行普通股,下面的表述错误的是()。

A.发行成本比较高B.对商业银行的股东权益产生稀释作用C.资金成本总要高于优先股和债券D.总资本收益率下降时,会产生杠杆作用【答案】D9.附属资本不包括()。

A.未公开储备B.股本C.重估储备D.普通准备金【答案】B10.总资本与风险加权资本的比率不得低于()。

A.7%B.8%C.9%D.10%【答案】B11.年初的资本/资产=8%,各种资产为10亿元,年末的比例仍为8%,年末的未分配收益为0.2亿元,银行的适度资本为()。

A.12.5B.10C.10.2D.12.7【答案】A12.商业银行最主要的负债是()。

A.借款B.发行债券C.各项存款D.资本【答案】C13.商业银行的()是整个银行体系创造存款货币的基础。

A.资产B.负债C.所有者权益D.资本【答案】B14.某银行通过5%的利率吸收100万新存款,银行估计如果提供利率为5.5%,可筹资150万存款,若提供6%的利率可筹资200万元存款,若提供6.5%的利率可筹集250万存款,若提供7%利率可筹300万存款,而银行的贷款收益率为8.5%,贷款利率不随贷款量增加而增加,贷款利率是贷款边际收益率。

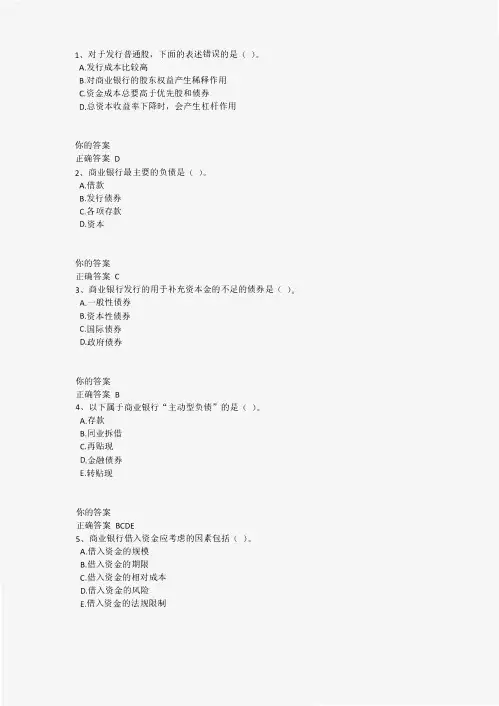

1、对千发行普通股,下面的表述错误的是()。

A发行成本比较高B对商业银行的股东权益产生稀释作用c资金成本总要高千优先股和债券D.总资本收益率下降时,会产生杠杆作用你的答案正确答案D2、商业银行最主要的负债是()。

A借款B发行债券c各项存款D.资本你的答案正确答案c3、商业银行发行的用千补充资本金的不足的债券是()。

A.一般性债券B.资本性债券C. 国际债券D. 政府债券你的答案正确答案B4、以下属千商业银行“主动型负债"的是()。

A.存款B同业拆借c再贴现D金融债券E.转贴现你的答案正确答案BCDE5、商业银行借入资金应考虑的因素包括()。

A借入资金的规模B借入资金的期限C借入资金的相对成本D借入资金的风险E.借入资金的法规限制你的答案正确答案ABCDE6、商业银行资金的安全性指的是银行投入的信用资金在不受损失的情况下能如期收回。

()A正确B.错误你的答案正确答案A7、CDs存单是一种面额较大、不记名发行但不能在二级市场流通转让的定期存款凭证。

()A.正确B.错误你的答案正确答案B8、商业银行管理学研究的主要对象是围绕稀缺资源信用资金的优化配置所展开的各种业务及相关的组织管理问题。

()A.正确B.错误你的答案正确答案A9、对商业银行来说存款并不是越多越好。

()A.正确B. 错误你的答案正确答案A10、我国目前资本市场利率仍然是市场利率与计划利率并存()A正确B.错误你的答案正确答案A1、商业银行收入的主要来源是()。

A租赁收入B证券销售收入C手续费收入D.利息收入你的答案正确答案D2、由千对环境条件等外部因素判断失误而给银行带来损失的风险一般归纳千()。

A信用风险B.市场风险c操作风险D国家风险你的答案正确答案c3、《巴塞尔协议》规定商业银行的核心资本与风险加权资产的比例关系是()。

A.�8%B.�8%C.兰4%D.�4%你的答案正确答案A4、产业分析落后导致银行不恰当的贷款支持属千()。

A信用风险B.市场风险c操作风险D国家风险你的答案正确答案A5、商业银行用千弥补尚未识别的可能性损失的准备金是()。

Chapter 2Analyzing Bank PerformanceChapter Objectives1.Introduce bank financial statements, including the basic balance sheet and income statement, and discuss theinterrelationship between them.2.Provide a framework for analyzing bank performance over time and relative to peer banks. Introduce key financial ratios that can be used to evaluate profitability and the different types of risks faced by banks. Focus on the trade-off between bank profitability and risk.3.Identify performance measures that differentiate between small, independent banks (specialty banks) and largerbanks that are part of multibank holding companies or financial holding companies.4. Distinguish between types of bank risk; credit, liquidity, interest rate, capital, operational, and reputational.5. Describe the nature of and meaning of regulatory CAMELS ratings for banks.6.Provide applications of data analysis to sample banks’ financial information.7.Describe performance characteristics of different-sized banks.8. Describe how banks can manipulate financial information to ‘window-dress’ performance.Key Concepts1. Bank managers must balance banking risks and returns because there is a fundamental trade-off between profitability, liquidity, asset quality, market risk and solvency. Decisions that increase banking risk must offer above average profits. The more liquid a bank is and the more equity capital used to fund operations, the less profitable is a bank, ceteris paribus.2. Banks face five basic types of risk in day-to-day operations: credit risk, liquidity risk, market risk, capital/solvency risk, and operational risk. Market risk encompasses interest rate risk, foreign exchange risk and price risk. Each type of risk refers to the potential variation in a ba nk's net income or market value of stockholders’ equity resulting from problems that affect that part of the bank's activities.3. Banks also face risks in the areas of country risk associated with loans or other activity with foreign government units and off-balance sheet activities, which create contingent liabilities. More recently, banks have focused on reputation risk. For example, from 2002-2005 Citigroup, JP Morgan Chase, and Bank of America found that even though they continued to report strong pro fits, they experienced strong criticism for 1) their roles in facilitating strategies to disguise Enron’s true financial status, 2) problems in sub-prime lending programs via the Associates Corp. and their own internal finance company activities, 3) problems with underwriting subsidiaries with analyst conflicts between stock reports and the firm’s investment banking relationships; facilitating market timing of stock trades to their detriment of their own mutual fund holders, 4) lack of supervision of trading groups, and 5) facilitating improper borrowing at Parmalat.4. A bank's return on equity (ROE) can be decomposed in terms of the duPont system of financial ratio analysis. This examination of historical balance sheet and income statement data enables an analyst to evaluate the comparative strengths and weaknesses of performance over time and versus peer banks. The Uniform Bank Performance Report (UBPR) data reflect the basic ratios from this return on equity model.5. Different-sized commercial banks exhibit different operating characteristics and thus performance measures. Small banks typically report a higher return on assets (ROA) than large banks because they earn higher gross yields on assets and pay less interest on liabilities.6. High performance banks generally benefit from lower interest and non-interest expense and limit credit risk so that loan losses are relatively low. They also operate with above average stockholders' equity.7. Many banks can successfully "window-dress" performance by manipulating the reporting of financial data. They may accelerate revenue recognition and defer expenses or selectively alter when they take securities gains or losses and time when to charge off loans or report loans as non-performing. As such, they may inappropriately smooth earnings with provisions for loan losses or by other means. Analysts must be careful when evaluating extraordinary transactions that have one-time gain or loss features.Answers to End of Chapter Questions1. For a large bank, assets consist approximately of marketable securities (20%), loans (70%), and other assets (10%). Liabilities consist of core deposits (40%-60%), noncore, purchased liabilities (20%-40%), and other liabilities (5 %-10%) as a fraction of assets. Small banks typically obtain more funds in the form of core deposits and less in the form of noncore, purchased liabilities. Small banks often invest more in securities as well. Of course, the actual percentages for any bank depend on that bank’s business strategy, mark et competition, and ownership.2. A bank's interest income consists of interest earned on loans and securities while noninterest income includes revenues from deposit service charges, trust department fees, fees from nonbank subsidiaries, etc. Interest expense consists of interest paid on interest-bearing core deposits and noncore liabilities while noninterest expense is comprised of overhead costs, personnel costs, and other costs. A bank’s net interest income equals its interest income minus interest expense. Note that interest income may be calculated on a tax-equivalent basis in which tax-exempt interest is converted to its pre-tax equivalent. A bank’s burden is defined as its noninterest expense minus noninterest income. This is often quoted as a fract ion of total assets. A bank’s efficiency ratio is calculated as noninterest expense divided by the sum of net interest income and noninterest income. The denominator effectively measures net operating revenue after subtracting interest expense. The efficiency ratio measure the noninterest cost per $1of operating revenue generated. Analysts often interpret the efficiency ratio as a measure of a bank’s ability to control overhead relative to its ability to generate noninterest income (and overall revenue). A lower number is presumably better because it reflects better cost control compared with revenue generation.3. Balance sheet accounts:a. Increase liability: money market deposit account (+$5,000)Increase asset: federal funds sold (+$5,000)b. Decrease asset: real estate loanIncrease asset: mortgage loanc. Increase equity: common stock (common and preferred capital)Increase asset: commercial loans4. Income statementInterest on U.S. Treasury & agency securities $44,500Interest on municipal bonds 60,000Interest and fees on loans 189,700Interest income = $294,200Interest paid on interest-checking accounts $33,500Interest paid on time deposits 100,000Interest paid on jumbo CDs 101,000Interest expense = $234,500Net interest income = $59,700Provisions for loan losses = $ 18,000Net interest income after provisions = $41,700Fees received on mortgage originations $23,000Service charge receipts 41,000Trust department income 15,000Non-interest income = $79,000Employee salaries and benefits $145,000Occupancy expense 22,000Non-interest expense = $167,000Income before income taxes -$46,300Income taxes 15,742Net income = -$30,558Cash dividends declared 2,500Retained earnings = -$33,058This assumes that expenses associated with the purchase of the new computer are included in occupancy expense. If not, the computer expense (depreciation) will increase the loss for the period. Also, the bank can receive a tax refund from prior tax payments if the bank made a taxable profit within recent years.5. The primary risks faced by banks are credit risk, liquidity risk, interest rate risk, foreign exchange risk (the latter two represent market risk), operational risk, reputational risk, and capital solvency. In general, promised, or expected, returns should be higher for banks that assume increased risk. There should also be greater volatility in returns over time.a. Credit risk: Net loan charge-offs/LoansHigh risk - high ratio; Low risk - low ratioHigh risk manifests itself in occasional high charge-offs, which requires above average provisions for loan lossses to replenish the loan loss reserve. Thus, net income is volatile over time.b. Liquidity risk: Core deposits/AssetsHigh risk - low ratio; Low risk - high ratioHigh risk manifests itself in less stable funding as a bank relies more on noncore, purchased liabilities thatfluctuate over time. These noncore liabilities are also higher cost, which raises interest expense.c. Interest rate risk: (|Repriceable assets-repriceable liabilities|)/AssetsHigh risk - high ratio; Low risk - low ratioHigh risk banks do not closely match the amount of repriceable assets and repriceable liabilities. Largedifferences suggest that net interest income may vary sharply over time as the level of interest rates changes.d. Foreign exchange risk: Assets denominated in a foreign currency minus liabilities denominated in the same foreign currency.High risk – a large difference; Low risk – a small differenceHigh risk manifests itself when exchange rates change adversely and the value of the bank’s net position of assets versus liabilities denominated in a currency changes sharply.e. Operational risk: total assets/number of employeesHigh risk – low ratio; Low risk – high ratioHigh risk manifests itself when the bank operates at low productivity measured by more employees per amount of assetsf. Capital/solvency risk: Stockholders’ equity/AssetsHigh risk - low ratio; Low risk - high ratioHigh risk manifests itself because fewer assets must go into default before a bank is insolvent and can be closed down by regulators.g. Reputational risk is difficult to measure ex ante. It is more observable by announced problems and issues.6. Equity multiplierBank L: Equity/Assets = 0.06 indicates Assets/Equity = 16.67XBank S: Equity/Assets = 0.10 indicates Assets/Equity = 10XIf each bank earns 1.5% on assets (ROA = 0.015), then the ROEs will equal 25% (Bank L) and 15% (Bank S). If, instead, each bank reports a loss with ROA = -0.012, then the ROEs will equal -20% (Bank L) and -15% (Bank S). When banksare profitable, financial leverage has the positive effect of increasing ROE; when banks report losses, financial leverage increases the magnitude of loss in terms of a negative ROE.7. ROE= net income/stockholders' equityROA = net income/total assetsEM = total assets/stockholders' equityER = total operating expense/total assetsAU = total revenue/total assetsBalance sheet figures should be measured as averages over the period of time the income number is generated.ROE = ROA x EM ROA = AU – ER – TAXwhere TAX = applicable income tax/total assets.8. Profitability ratios differ across banks of different size as measured by assets. The primary reasons are that different size banks have different asset and liability compositions and engage in different amounts of off-balance sheet activities. Typically, small banks report higher net interest margins because their average asset yields are relatively high while their average cost of funds is relatively low. This reflects loans to higher risk borrowers, on average, and proportionately more funding from lower cost core deposits. ROEs, in turn, are often lower because small banks operate with more capital relative to assets, that is with lower equity multipliers, so that even with comparable ROAs the ROEs are lower. Large banks ROAs are increasing faster over time because large banks operate with lower efficiency ratios as they have been more successful in generating fee income.9. CAMELSa. C =capital adequacy: equity/assetsb. A = asset quality: nonperforming loans/loans; loan charge-offs/loansc. M = management: no single ratio is good, although all ratios indicate overall strategyd. E = earnings: aggregate profit ratios; ROE, ROA, net interest margin, burden, efficiencye. L = liquidity: core deposits/assets; noncore, purchased liabilities/assets; marketable securities/assetsf. S = sensitivity to market risk; |repriceable assets-repriceable liabilities|/assets; difference in assets and liabilitiesdenominated in the same currency; size of trading positions in commodities, equities and other tradeable assets.10. Lowest to highest liquidity risk: 3-month T-bills, 5-year Treasury bond, 5-year municipal bond (if high quality and from a known issuer), 4-year car loan with monthly payments (receive some principal monthly, may be saleable), 1-year construction loan, 1-year loan to individual, pledged 3-month T-bill. As stated, the 3-month T-bill that is pledged as collateral is illiquid unless the bank can change its collateral status.11. Comparative credit riska. loan to a comer grocery store representing a little known borrower with uncertain financialsb. loan collateralized with inventory (work in process) because the collateral is less liquid and more difficult to value;this assumes that the receivables are still viable and not too aged.c. normally the Ba-rated municipal bond, unless the agency bond is an "exotic" mortgage backed security, because theagency bond carries an implied guarantee in that Freddie Mac is a quasi-public borrower.d. 1-year car loan because the student loan is typically government guaranteed12. For the balance sheet: high core deposits/assets; high equity/assets; low noncore, purchased liabilities/assets; high investment securities/assets; high agriculture loans/assets (the value refers to that for small banks); For the income statement: net interest margin (high); burden/assets (high), efficiency ratio (high); (the descriptor in parentheses refers to the relationship for small banks versus larger banks).13. Extending a loana. the new loan is typically not classified as nonperforming because no payments are past dueb. often a bank recognizes that the loan is in the problem stage and the borrower renegotiates the terms in its favor;rationale is that the borrower may default if the loan is not restructured. Note that this restructuring gives theappearance that asset quality is higher.c. the primary risk is that the bank is throwing more money down a sink hole and will never recover any of its loan.14. Dividend payment: For: the loss is temporary and stockholders expect the dividend payment. Failure to make the payment will sharply lower the stock price because stockholders will be alienated. Against: the bank has not generated sufficient cash to make the payment from normal operations. By paying the cash dividend, the bank is self-liquidating. The cash dividend will lower the bank’s capital. What normally decides the issue is whether the loss is truly temporary or more permanent. Management typically errs by assuming that losses are temporary, and thus continues to make dividend payments when it should be reducing or eliminating them.15.Liquidity risk:a.Securities classified as held-to-maturity cannot be sold unless there has been an unusual change in the underlyingcredit quality of the security issuer. A high fraction indicates low liquidity because few securities (just 5% of the total) can be sold.b. A low core deposit base indicates a bank that relies proportionately more on noncore, volatile liabilities that are lessstable and more likely to leave the bank if rates change. This makes a bank’s funding sources less reliable and the bank subject to greater liquidity risk.c. A bank that holds long-term securities (8 years is long term) has assumed significant price risk even if the securitiescan be readily sold because they are classified as available-for-sale. Such securities will fall in value if interest rates rise. This indicates high liquidity risk.d.Assuming that $10 million in securities is sufficient, the fact that none are pledged makes them more liquid and isindicative of lower liquidity risk than if any securities were pledged.Problems1. Community National Bank (CNB)1. Profitability analysis for 2004 using UBPR figures:RATIO Community National Bank Peer BanksROE 8.67% 11.72%ROA 0.63 1.09EM 13.97X 10.67XAU 5.91 6.23ER 4.94 4.73TAX 0.34 0.41a.Aggregate profitability for CNB is substantially lower measured both by both ROE and ROA. Because CNB has less equity relative to assets, it has greater financial leverage. Thus, the greater financial leverage increases CNB’s ROE relative to peer banks. The fact that its ROE is lower, despite the greater leverage, indicates that the higher risk does not produce higher overall profitability. CNB has assumed a riskier profile with its greater financial leverage in that fewer assets can default before the bank is insolvent. CNB’s ROA is lower because it earns a lower average yield on assets (AU), pays more in operating expense (ER), offset somewhat by the fact that it pays less in taxes (TAX).b.Risk ComparisonCredit risk: same net charge-offs, much lower nonperforming (more than 90 days past due) and nonaccrual loans, higher provisions for loan losses (.30% versus 0.18%); loan loss reserve is a greater fraction of total loans and leases and a much greater fraction of noncurrent loans. Overall, the ratios indicate below-average risk. Of course, these figures represent only one year of data.Liquidity risk: lower equity to assets suggests higher liquidity risk from a funding perspective, higher available for sale securities and lower pledged securities suggests lower liquidity risk from the asset sale perspective; very high core deposits, low noncore funding (liabilities), low loans and leases and high ST securities suggest lowerliquidity risk. Overall, liquidity risk appears lower because the bank has a strong core deposit base, fewer loans and more securities can be readily sold. Still, the bank might have difficulty borrowing if loans exhibit low qualityand deposit outflows arise. Conclusion: below-average liquidity risk.Capital Risk: low capital to asset ratios; low equity to assets indicate above average capital risk; bank pays less out in dividends and its growth rate in equity capital is lower. Overall, the bank exhibits greater capital risk. Thissituation is offset by the bank’s apparent higher quality assets.Operational risk: low assets to employees ratio, high personnel expense to employees and high efficiency ratio indicate high operational risk. Of course, these data do not capture the likelihood of fraud and other potentialoperational problems.c.Recommendations:1)Impro ve the bank’s capital position; slow asset growth and pursue greater profits.2)Evaluate credit risk carefully; ensure that loans are adequately diversified and that any default of a single loan ortype of loans cannot place the bank’s capital at risk to where regulators will restrict the bank’s activities. Slow loan growth until capital base is at target. Implement a formal credit risk review process.3)Improve operating efficiency. Review noninterest expense sources and cut costs where possible.4)The first t wo suggestions will have the impact of lowering the bank’s earnings, ceteris paribus. Therefore,management should focus on growing sources of noninterest income that currently are not being pursued.2.Citibank UBPRa.In 2004, Citibank’s ROE equaled 15.26% while its ROA equaled 1.49% versus peers’ figures of 14.58% and 1.31%,respectively. Citibank’s equity multiplier (EM = ROE/ROA) equaled approximately 10.24X versus 11.13X for peers. Citibank’s AU is higher at 8.83% (5.25% + 3.58%) versus 7.69% (4.46% + 3.23%) at peers. Citibank clearly generated higher gross revenues from both interest and noninterest sources. Citibank’s expense ratio (ER), in turn, equaled 6.27% while ER for peers was much lower for each type of expense and in total at 4.23%. Based on the profit figures alone, Citibank appears to be a high performance bank and achieves that by generating greater relative revenues.b.Citibank’s credit risk (as evidenced only by the ratios provided) appears high as net losses to loans is higher thanPeers (1.58% versus 0.25%), as is noncurrent loans and leases as a fraction of loans (1.78% versus 0.59%). The loss allowance (reserve) is a higher fraction of loans, but a much smaller fraction of net losses (charge-offs) andnoncurrent loans indicating that more reserves might be appropriate.c.Citibank’s liquidity risk appears high as the bank has a lower equity to asset (tier 1 leverage capital) ratio and reliesmuch more on noncore liabilities (noncore fund dependence). With its greater credit risk, you might expect it to operate with greater equity capital. Similarly, the bank is growing at a fast pace which generally increases overall risk because management cannot easily control risk from growth.d.Recommendations:Carefully assess credit risk; realign portfolio where appropriate.Increase the loan loss reserve.Slow loan growth and/or shift loans to less risky classes.Line up additional sources of liquidity.Review pricing of loans and deposits; identify sources of fees/noninterest income to see if they are sustainable.。

《商业银行经营管理》试题及答案商业银行经营管理试题及答案一、选择题1. 商业银行的主要职能是:A. 存款业务B. 贷款业务C. 外汇业务D. 所有上述选项答案:D. 所有上述选项2. 商业银行对存款人存款的约定性质是:A. 非法约定B. 合法约定C. 不确定性质D. 没有约定答案:B. 合法约定3. 商业银行的贷款业务包括:A. 公司贷款B. 个人贷款C. 房地产贷款D. 所有上述选项答案:D. 所有上述选项4. 商业银行的外汇业务主要包括:A. 外汇存款B. 外汇贷款C. 外汇兑换D. 所有上述选项答案:D. 所有上述选项5. 商业银行的主要收入来源是:A. 存款利息B. 贷款利息C. 手续费及佣金收入D. 所有上述选项答案:D. 所有上述选项二、问答题1. 商业银行的资产负债表由哪几部分构成?简要解释其内容。

答:商业银行的资产负债表由资产、负债和所有者权益组成。

其中,资产包括现金、存放在央行的存款、贷款、债券、固定资产等;负债包括存款、发行债券等;所有者权益指商业银行的净资产,即净值。

2. 商业银行如何实施贷款风险管理?答:商业银行实施贷款风险管理主要包括风险评估、风险控制和风险监测。

首先,通过对贷款申请人的信用评估和还款能力评估,确定贷款风险的大小。

其次,商业银行通过设定贷款额度、利率等方式来控制贷款风险。

最后,商业银行需对已发放的贷款进行监测,及时发现并采取措施应对潜在风险。

3. 商业银行的利润是如何形成的?答:商业银行的利润主要来自三个方面:利息收入、手续费及佣金收入和其他收入。

利息收入是商业银行主要的收入来源,包括通过贷款和存款产生的利息收入。

手续费及佣金收入包括为客户提供的各种金融服务所收取的费用。

其他收入包括投资收益、汇兑收益等非利息收入。

4. 商业银行如何管理流动性风险?答:商业银行管理流动性风险的方法包括设定合理的流动性管理政策、建立流动性风险管理框架、进行流动性压力测试等。

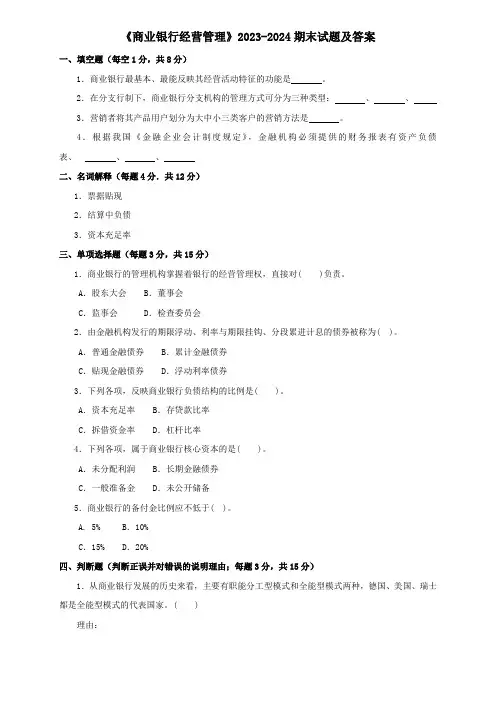

《商业银行经营管理》2023-2024期末试题及答案

一、填空题(每空1分,共8分)

1.商业银行最基本、最能反映其经营活动特征的功能是。

2.在分支行制下,商业银行分支机构的管理方式可分为三种类型:、、

3.营销者将其产品用户划分为大中小三类客户的营销方法是。

4.根据我国《金融企业会计制度规定》,金融机构必须提供的财务报表有资产负债表、、、

二、名词解释(每题4分.共12分)

1.票据贴现

2.结算中负债

3.资本充足率

三、单项选择题(每题3分,共15分)

1.商业银行的管理机构掌握着银行的经营管理权,直接对( )负责。

A.股东大会 B.董事会

C.监事会 D.检查委员会

2.由金融机构发行的期限浮动、利率与期限挂钩、分段累进计息的债券被称为( )。

A.普通金融债券 B.累计金融债券

C.贴现金融债券 D.浮动利率债券

3.下列各项,反映商业银行负债结构的比例是( )。

A.资本充足率 B.存贷款比率

C.拆借资金率 D.杠杆比率

4.下列各项,属于商业银行核心资本的是( )。

A.未分配利润 B.长期金融债券

C.一般准备金 D.未公开储备

5.商业银行的备付金比例应不低于( )。

A. 5% B.10%

C.15% D.20%

四、判断题(判断正误并对错误的说明理由;每题3分,共15分)

1.从商业银行发展的历史来看,主要有职能分工型模式和全能型模式两种,德国、美国、瑞士都是全能型模式的代表国家。

( )

理由:。

商业银行经营与管理1、单选题商业银行通过吸收存款、发放贷款衍生出更多的存款货币,从而增加社会的货币供应量,体现了商业银行的( )职能。

(A)信用中介(B)支付中介√(C)信用创造(D)金融服务参考答案:C 我的答案:分值:4 得分:0.0我国商业银行多以()组织形式出现.(A) 连锁银行制√(B)分支行制(C)单一银行制(D)银行控股公司制参考答案:B 我的答案:分值:4 得分:0。

0商业银行是()性质的机构。

√(A)企业(B)社会团体(C) 国家机构(D)事业单位参考答案:A 我的答案:分值:4 得分:0.0商业银行最基本的、也是最能反映其经营管理活动特征的职能是( )职能。

√(A) 信用中介(B)支付中介(C) 信用创造(D)金融服务参考答案:A 我的答案:分值:4 得分:0.0世界上大部分国家商业银行组织形式实行的是()。

(A)单一银行制√(B) 分支行制(C)连锁银行制(D) 银行控股公司制参考答案:B 我的答案:分值:4 得分:0。

0商业银行在经营过程中,能够随时满足客户提存需要和客户合理的贷款要求是指商业银行经营管理中().(A) 安全性原则√(B) 流动性原则(C) 盈利性原则(D) 效益性原则参考答案:B 我的答案:分值:4 得分:0.0金融体系的一般框架中,处于核心地位的是()。

(A)商业银行(B)专业银行√(C)中央银行(D)保险公司参考答案:C 我的答案:分值:4 得分:0.0商业银行的经营管理的最终目标是( )。

(A)流动性(B)安全性√(C) 盈利性(D)效益性参考答案:C 我的答案: 分值:4 得分:0.0在资金的筹集和贷放过程中,商业银行充当资金借入者和资金贷出者的中介,此时商业银行行使()职能。

√(A) 信用中介(B)支付中介(C) 信用创造(D) 金融服务参考答案:A 我的答案:分值:4 得分:0。

0一般来说,商业银行的安全性和流动性之间是()关系。

(A)负相关√(B)正相关(C)无(D) 不确定参考答案:B 我的答案:分值:4 得分:0.02、多选题以下选项中属于商业银行经营原则的“三性”的是(?? ).√(A)安全性??√(B) 盈利性(C) 效益性√(D) 流动性(E) 社会性参考答案:A B D 我的答案:分值:4 得分:0商业银行是一个特殊的企业,它的特殊性体现在().√(A)经营内容的特殊√(B)经营方式的特殊√(C)对社会影响的特殊(D)经营目标的特殊√(E) 国家对商业银行管理的特殊参考答案:A B C E 我的答案: 分值:4 得分:0分支行制的优点表现为()。

商业银行管理彼得S.罗斯第八版课后答案第一章现代商业银行的概述1.解释现代商业银行的定义和特点。

商业银行是一种金融机构,主要从事存款、贷款、支付和其他与金融活动相关的业务。

其特点包括但不限于:收取利息和手续费、进行风险管理、提供信贷和储蓄服务、发行货币等。

2.列举现代商业银行的主要功能。

现代商业银行的主要功能包括但不限于:存款业务、贷款业务、国际业务、支付结算、外汇交易、信用和担保、投资银行业务、资金运作等。

3.商业银行与其他金融机构的区别是什么?和其他金融机构相比,商业银行的最大区别在于其可以发行货币,并具有相应的存储和支付功能。

此外,商业银行还可以从中央银行和其他金融机构获得流动性支持。

此外,商业银行还拥有广泛的客户群体和网络,可以提供多样化的金融产品和服务。

第二章商业银行的治理结构1.解释商业银行的治理结构。

商业银行的治理结构是指银行内各个决策层级和机构之间相互关系的安排和管理方式。

这包括董事会、监事会、高级管理层等。

2.详细描述商业银行治理结构中各种角色的职责和权力。

•董事会:负责制定银行的战略方向和政策,监督高级管理层的工作表现。

•监事会:负责审计和监督董事会和高级管理层的工作,确保其合法、合规。

•高级管理层:负责银行的日常经营管理,执行董事会决策,负责风险管理和业绩目标的实现。

•内部控制机构:负责制定和实施内部控制制度,保障银行运营的合规性和风险控制。

3.商业银行的治理结构有哪些挑战和改进措施?商业银行的治理结构面临的主要挑战包括:信息不对称、利益冲突、监管合规等。

为了改善这些问题,银行可以采取以下措施:加强内部控制机制、设立独立董事、加强风险管理和合规审查等。

第三章商业银行的资本管理1.商业银行为什么需要资本?商业银行需要资本来保证其业务的顺利运作。

资本可以用于覆盖银行风险、偿还债务、承担损失等。

同时,一定水平的资本也是银行移植的法定要求。

2.商业银行的资本可以来源于哪些渠道?商业银行资本的主要来源有:股东投资、利润留存、债务融资、政府注资等。

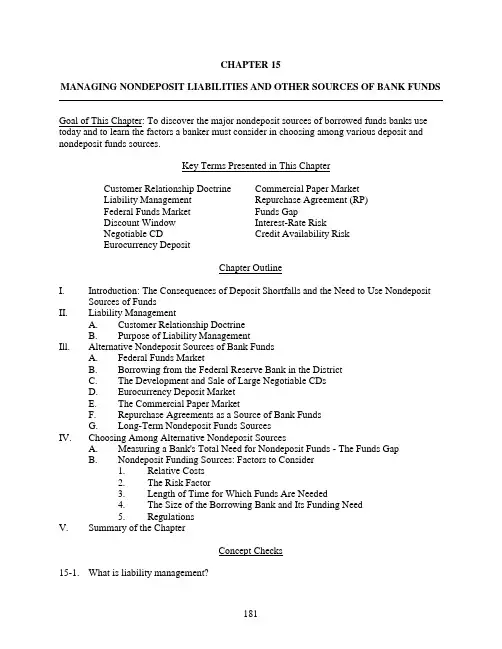

CHAPTER 15MANAGING NONDEPOSIT LIABILITIES AND OTHER SOURCES OF BANK FUNDS Goal of This Chapter: To discover the major nondeposit sources of borrowed funds banks use today and to learn the factors a banker must consider in choosing among various deposit and nondeposit funds sources.Key Terms Presented in This ChapterCustomer Relationship Doctrine Commercial Paper MarketLiability Management Repurchase Agreement (RP)Federal Funds Market Funds GapDiscount Window Interest-Rate RiskNegotiable CD Credit Availability RiskEurocurrency DepositChapter OutlineI. Introduction: The Consequences of Deposit Shortfalls and the Need to Use NondepositSources of FundsII. Liability ManagementA. Customer Relationship DoctrineB. Purpose of Liability ManagementIll. Alternative Nondeposit Sources of Bank FundsA. Federal Funds MarketB. Borrowing from the Federal Reserve Bank in the DistrictC. The Development and Sale of Large Negotiable CDsD. Eurocurrency Deposit MarketE. The Commercial Paper MarketF. Repurchase Agreements as a Source of Bank FundsG. Long-Term Nondeposit Funds SourcesIV. Choosing Among Alternative Nondeposit SourcesA. Measuring a Bank's Total Need for Nondeposit Funds - The Funds GapB. Nondeposit Funding Sources: Factors to Consider1. Relative Costs2. The Risk Factor3. Length of Time for Which Funds Are Needed4. The Size of the Borrowing Bank and Its Funding Need5. RegulationsV. Summary of the ChapterConcept Checks15-1. What is liability management?181182Liability management involves the conscious control of the funding sources of a bank,using the interest rates (yields) offered on deposits and other borrowings to regulate the inflow of funds to match the bank's immediate funding needs.15-2. What advantages and risks does the pursuit of liability management bring to a bank?Improved control over funding sources enables a bank to plan its growth more completely, but liability management opens up certain risks, particularly of the interest-rate risk and solvency (default or failure) risk variety, because it tends to be more sensitive to changes in market interest rates.15-3. What is the customer relationship doctrine and what are its implications for bank fund-raising?The customer relationship doctrine places lending to customers at the top of a bank's priority list. It argues that a bank should make all good loans - that is, all loans that meet the bank's quality and profitability standards - and then find the funds needed to fund those loans the bank decides to make. Funds uses thus become a higher immediate priority item than funds sources.15-4. For what kinds of bank funding situations are federal funds best suited?Federal funds are best suited for banks short of reserves to meet their legal reserve requirements or to satisfy customer loan demand. It satisfies this demand by tapping immediately usable funds.15-5. Chequers State Bank loans $50 million from its reserve account at the Federal Reserve Bank of Philadelphia to First National Bank of Smithville, located in the New York Federal Reserve Bank's district, for 24 hours with the funds scheduled to be returned the next day. The proper accounting entries in this case would be:Step 1 - Lending the $50 millionChequers State BankStep 2 - Using the borrowed First National Bank of Smithvillefunds can also be shown, though it is not mentioned in the problem. You could show First National Bank of Smithville making a loan for $50 million under Assets, giving up $50 million from its reserve account.Step 3 - Repaying the Loan of Federal FundsChequers State BankFirst National Bank of Smithville15-6. Hillside Security Bank has an excess balance of $35 million in a deposit at its principal correspondent, Sterling City Bank, and instructs the latter institution to loan the funds today to another bank, returning them to its correspondent deposit the next business day. Sterling loans the $35 million to Imperial Security National Bank for 24 hours. The proper accounting entries would be:Step 1 - Lending Federal Funds to a CorrespondentHillside Security BankSterling City BankAssets LiabilitiesFederal fundspurchased +$35 mill.RespondentBank's deposit -$35 mill.183Step 2 - The Correspondent Bank Loans Funds to Another BankSterling City BankImperial Security National BankStep 3 - Repaying the Loan to the Respondent BankHillside Security BankSterling City Bank15-7. What are the advantages of borrowing from the Federal Reserve banks?Borrowing from the Federal Reserve banks is usually the lowest interest-cost source of funds. However, there are strict rules for borrowing by banks and borrowing for rate arbitrage is prohibited, although there is some evidence it does occur.15-8. How is a discount window loan from the Federal Reserve secured?A discount window loan must be secured by collateral acceptable to a Federal Reserve bank (usually U.S. government securities). Most banks keep government securities in the vaults of the Federal Reserve for this purpose. The Federal Reserve bank will also accept some government agency securities and high-grade commercial paper as collateral.18415-9. Posner State Bank borrows $10 million in adjustment credit from the Federal Reserve Bank of Cleveland. Can you show the correct entries for the granting and repayment of this loan? The proper entries are:Step 1 - Securing a Loan from the Fed.Posner State BankFederal Reserve Bank of ClevelandStep 2 - Repaying the Loan to the Fed.Posner State BankFederal Reserve Bank of Cleveland15-10. Why were negotiable CDs developed?Negotiable CDs were developed by banks to attract large corporate deposits and savings from wealthy individuals.15-11. What are the advantages and disadvantages of CDs as a bank funding source? Negotiable CDs offer a way to attract large amounts of funds quickly and for a known time period. However, these funds are highly interest sensitive and often are withdrawn as soon as the maturity date arrives unless a banker aggressively bids in terms of yield to keep the CD.18515-12. Suppose a bank customer purchases a $1 million, 90-day CD, carrying a promised 6 percent annual yield. How much in interest income will the customer earn when this 90-day instrument matures? What total volume of funds will be available to the depositor at the end of 90 days?Interest Income = Principal * Days to Maturity * Annual RateTo Customer 360 days Of Interestx 0.06= $1,000,000 x 1360= $15,000Total amount = Principal + Interestdue Customer = $1,000,000 + $15,000= $1,015,00015-13. Where do Eurodollars come from?Eurodollars arise from dollar deposits made in banks and at branch offices outside U.S. territory. Many Eurodollar deposits arise from U.S. balance-of-payments deficits that give foreigners claims on U.S. assets and from the need to pay in dollars for some international commodities (such as oil) that are denominated principally in U.S. dollars.15-14. How does a bank gain access to funds from the Eurocurrency markets?Access to these funds is obtained by contacting correspondent banks by telephone, wire, or cable.15-15. Suppose that JP Morgan-Chase elects to borrow $250 million from one of its London branches, then loans the borrowed funds for a week to a security dealer, and then returns the borrowed funds to its branch office in London. Can you trace through what accounting entries must be made? What if JP Morgan-Chase had decided instead to borrow the $250 million from a foreign bank not related to JP Morgan-Chase? How do the accounting entries differ in these two cases?If JP Morgan-Chase borrows from its own branch office the entries would appear as possible:Home Office of JP Morgan-Chase BankForeign Branch Office of JP Morgan-ChaseAssets Liabilities186When JP Morgan-Chase's home office makes a loan to a security dealer the entries are:Home Office of JP Morgan-Chase BankWhen the Loan is repaid and funds are returned to JP Morgan-Chase’s foreign branch we have:Home Office of JP Morgan-Chase BankForeign Branch Office of JP Morgan-ChaseIf, instead, JP Morgan-Chase borrows from another bank abroad not affiliated with JP Morgan-Chase, the entries would appear as follows:JP Morgan-ChaseU.S. Bank Serving as Correspondent to Foreign BankForeign Bank Lending to JP Morgan-Chase Bank187Deposit at U.S.CorrespondentBank +$250 mill.Eurodollar loan toJP-Morgan ChaseBank -$250 mill.When JP Morgan-Chase repays its loans we have:JP Morgan-Chase BankU.S. Bank Serving as Correspondent to Foreign BankForeign Bank Lending Eurodollars15-16. What is commercial paper?Commercial paper is a high-quality, short-term debt obligation issued by a large corporation with an excellent credit rating to provide for short-term cash needs.15-17. Suppose that the finance company affiliate of Citicorp issues $325 million in 9 day commercial paper to interested investors and uses the proceeds to purchase loans from Citibank. What accounting entries should be made on the balance sheets of Citibank and Citicorp's finance company affiliates?The appropriate entries for the above transaction are:Step 1 - Commercial Paper is Sold by the Affiliated Finance Company188CitibankFinance AffiliateStep 2 - The Affiliated Finance Company Purchases Loans from CitibankCitibankFinance Affiliate15-18. How do RPs arise?RPs are agreements to sell securities temporarily by a borrower of funds to a lender of funds with the borrower agreeing to buy back the securities at a guaranteed price at a set time in the future.15-19. What are the principal advantages to the borrower of funds under an RP agreement?RPs are a low-cost and low-risk way of borrowing loanable funds for short periods of time (usually 3 or 4 days). They are low risk because they are essentially a collateralized loan. The securities that are sold as part of the agreement act as collateral.15-20. What long-term nondeposit funds sources do banks draw upon today? How do these interest costs differ from most money market borrowings?Long-term nondeposit funds include mortgages, capital notes, and debentures. Generally, the interest costs on these funds sources are substantially higher than money market loans but are more stable usually.15-21. What is the funds gap for a bank?189The funds gap is the difference between current and projected credit and deposit flows that creates a need for raising additional bank reserves or for profitably investing any excess reserves that may arise.15-22. Suppose that Bankers Trust Company of New York estimates next week's new loan demand at $325 million and customer drawings on confirmed credit lines of $510 million, while new deposits next week are projected to equal $680 million. If the bank also plans to acquire $420 million in corporate and government bonds next week, what is the bank's projected funds gap?The expected funds gap (with all figures in millions of dollars) would be:Projected = $325 + $510 + $420 - $680 = $575.Funds Gap15-23. What factors must a bank manager weigh in choosing among the various nondeposit sources of bank funding available today?A bank manager must weigh factors such as relative costs, risk, length of time funds are needed, size of bank and its funding need, and regulations in choosing what nondeposit funds sources to use. Other factors held constant, bank management will seek out the lowest cost nondeposit funding sources available subject to the risk of availability problems and the danger of interest-rate volatility. When funds are needed for longer periods, negotiable CDs and Eurodollars are usually the preferred sources whereas very short-term cash needs usually will be met by Federal funds and RPs or by borrowing from the Federal Reserve banks. However, regulations impose reserve requirements on some funding sources (e.g., CDs) which increases their cost and these rules limit access to some sources (e.g., borrowings from the Fed's Discount Window).Problems15-1. Robertson State Bank of Clayton decides to loan $70 million of its reserves at the Fed to Tenison National Security Bank for 24 hours. In turn, Tenison National plans to loan the funds to a security dealer for 24 hours and then return the funds to Robertson State Bank. The correct accounting entries are:Step 1 - Lending the $70 millionRobertson State Bank190Tenison National BankStep 2 - Loaning the Borrowed FundsTenison National BankStep 3 - Repaying the Loan of Federal FundsRobertson State BankTenison National Bank15-2. Masoner National Bank holds most of its correspondent deposits with Flagg Metrocenter Bank which automatically reinvests any surpluses which Masoner may have. This morning Masoner has a correspondent deposit surplus of $11 million expected to last for 48 hours. Flagg will loan this surplus for two business days to Secoro Central City Bank and then the funds will be returned to Masoner's correspondent deposit at Flagg Metrocenter Bank.Step 1 - Lending Federal Funds to a CorrespondentMasoner National Bank191loaned +11 mill.Flagg Metrocenter BankStep 2 - The Correspondent Bank Loans Funds to Another BankFlagg Metrocenter BankSecoro Central City BankStep 3 - Repaying the Loan to the Respondent BankMasoner National BankFlagg Metrocenter Bank19215-3. Relgade National Bank secures adjustment credit from the Federal Reserve Bank of San Francisco in the amount of $32 million for a term of 7 days. Please show the proper entries for granting this loan and then paying off the loan.The correct entries are:Step 1 - Receiving a Loan from the FedRelgade National BankFederal Reserve Bank of San FranciscoStep 2 - Repaying the Fed's loanRelgade National BankFederal Reserve Bank of San Francisco15-4. Itec Corporation purchases a 45-day negotiable CD with a $5 million denomination from Payson Guaranty Bank and Trust, bearing a 6.75 percent annual yield. How much in interest will the bank have to pay when this CD matures? What amount in total will the bank have to pay back to Itec at the end of 45 days?Interest Owed 45To Itec Corp. = $5,000,000 * 360 * 0.0675By Bank= $42,187.50193Total amountowed Itec = $5,000,000 + $42,187.50in 45 days in principle in interest= $5,042,187.5015-5. International Commerce Bank borrows $125 million overnight through a repurchase agreement (RP) collateralized by Treasury bills. The current RP rate is 4.5 percent. How much in interest cost will the bank have to pay?Interest cost= $15,624.50of RP = $125,000,000 x 0.045 x 136015-6. National Commerce Bank of New York expects new deposit inflows next month of $330 million and deposit withdrawals of $275 million. The bank's economics department has projected the new loan demand will reach $621 million and customers with approved credit lines will need $266 million in cash. The bank will sell $480 million in securities, but plans to add $155 million in new securities to its portfolio. What is the bank's projected funds gap?The estimated funds gap (with all figures in millions of dollars) is:Projectedfunds gap = $621 + $266 + [ $155 - $480 ] - [ $300 - $275 ]= $537 million15-7. First National borrowed $150 million in Federal funds from JP Morgan Chase Bank in New York City for 24 hours. After the loan was repaid JP Morgan-Chase loaned $100 million in federal funds to Texas Commerce Bank of Houston.(a) Illustrate these transactions using T-account entries.194(b) The interest income generated for JP Morgan-Chase from the above transactions was:1. Manufacturers' Loan: 0.0785 X $150 Million X 1/360 = $32,7082. Texas Commerce Loan: 0.0792 X $100 Million X 2/360 = $44,00015-8. BancOne of Ohio issues a 3-month (90-day) negotiable CD for $14 million to Travelers Insurance, bearing an annual 360-day yield of 8.47 percent. The value of the CD (including interest income) on its maturity date is:= Principal + (Principal * Days to Maturity / 360 * Annual Interest Rate)= $14 million + ($14 million * 90 / 360 * 0.0847) = $14.29645 millionThe amount of interest income Travelers will earn is:$14 million *90 / 360 * 0.0847 = $296,450.On the basis of a 365-day year Travelers' will earn365/360 * 0.0847 = 0.0859 or 8.59%.15-9. As a result of heavy loan demand experienced by banks within its holding company,195Interstate National Bank plans to raise $850 million in short-term funds this week, of which about $835 million will be used to meet these new loan requests. Current annual interest rates on alternative sources of funds are:Market Interest Rates Noninterest Cost RatesFederal Funds 8.73% 0.25%Negotiable CDs 8.69 0.25Eurodollars 9.11 0.35Commercial paper 8.65 0.50Fed. Discount Rate 7.25 0.25Calculate the effective cost rates on the above sources for Interstate and make a management decision on what sources to use.Effective Federal Funds Cost Rate =Million$835Million $850x0.0025Million$850x0.0873+=million835$million$2.125million $74.205+= 9.14%Effective CD Cost Rate =million$835million $850*0.0025million$850*0.0869+=million$835million$2.125million $73.865+= 9.10%Effective Eurodollar Cost Rate =million$835million $850*0.0035million$850*0.0911+=million$830million$2.975million77.435$+= 9.63%Effective Commercial Paper Cost Rate =million835$million $850*0.0050million$850*0.0865+196=million$835million$4.25million $73.525+= 9.31%Effective Cost of Borrowing from the Fed =million835$million $850*0.0025million$850*0.0725+=million835$million$2.125million$61.625+= 7.63%The cheapest source of all would be borrowing from the Federal Reserve bank. However, the bank has borrowed from the Fed in each of the past two weeks. Thus, it has probably come close to "wearing out its welcome" at the Reserve bank and, at least for the next week, should probably plan on borrowing from the next cheapest source - in this case, the Federal funds market.15-10. Hamilton Security Bank wants to raise $80 million in money market funds to cover a loan request from one of its largest corporate customers, who needs a 6-week loan. However, current forecasts call for a rise in money market interest rates over the next six weeks. Current money market rates are given below:Source Current RateFederal Funds 8.72%Discount Window at the Federal Reserve 7.00CDs (prime rated): One Month 8.45Three Months 8.49Six Months 8.58Eurodollar Deposits(Three Months) 8.58Commercial Paper: One Month 8.55Three Months 8.42What would you recommend to the bank's funds management department regarding how and where to raise the funds needed?Federal funds could be used to fund this loan, but not only do they happen to be the most expensive source in terms of interest cost right now, but also the Fed funds rate is very sensitive to market pressures and, therefore, will rise along with other market interest rates if the bank's forecast turns out to be correct. The Discount Window at the Federal Reserve looks very attractive, but the Fed prohibits borrowing to relend. Either 3-month CDs or 3-month commercial paper appear to represent good alternatives because the bank, presumably, can lock in the interest cost to fund this loan for the entire life of the loan. Assuming that the money market shares the expectations of the bank that interest rates will rise over the next six weeks, the bank will very likely have to pay a premium over the current rates on either the CDs or commercial paper. However, locking in these rates would still represent the better alternative.197Alternative Scenario:Given: Hamilton's economists are wrong and money market rates decline significantly over the next six weeks. How might your recommendations to the bank's funds management department change on how and where to raise the funds needed?Significantly declining interest rates would make shorter-term sources much more attractive to the bank. Federal funds, for example, although currently the most expensive source, may well be a good alternative, since the federal funds rate is very sensitive to interest rate changes. One-month CDs would also be a good alternative, as would one-month commercial paper. With the shorter maturities, the bank could readjust its costs downward as the interest rates continue to fall, maintaining the spread between the rate the bank is charging the borrower, which will be declining as rates fall, and the rate it is paying for its funds.Web Site Problems1. Which banks in the U.S. banking system seem to rely most heavily on deposits as a source of funding and which on nondeposit borrowings and liability management? To find out, select the name of a small local bank (or banks) in your area and look it up in the appropriate FDIC web site. Enter the bank’s name, city and state and determine its ratio of total deposits to total assets in the latest report available. Now compare this ratio to the same deposit to asset ratio for Bank of America and JP Morgan-Chase Bank. What did you find? Can you explain the reasons behind the different ratio values you observed?After examining the UBPR for the First National Bank of Edmond as well as Bank of America and JP Morgan-Chase (of New York) the following table can be formed.As can be seen, the First National Bank of Edmond has a much higher depositor base. Both of the other banks are very large banks and large banks tend to rely less on core deposits. However there are differences even between these large banks. JP Morgan-Chase is in New York City and has even less of a depositor bases that Bank of America. It must rely more heavily on liability management than Bank of America.198。

商业银行经营与管理考试试题集及答案一、单选题1、历史上第一家股份制商业银行是(D)A威尼斯银行B阿姆斯特丹银行C纽伦堡银行D英格兰银行2、中国现代银行产生的标志是成立(C)A浙江兴业银行B交通银行C中国通商银行D中国银行3、银行借款人或交易对象不能按事先达成的协议履行义务的潜在可能性;也包括由于银行借款人或交易对象信用等级下降,使银行持有资产贬值是指(C)A、利率风险B、汇率风险C、信用风险D、经营风险4、国际清算银行通过了《巴塞尔协议》在(B)A、1986年B、1988年C、1994年D、1998年5、商业银行的资本计划可以分为多少个阶段(C)A、2个B、3个C、4个D、5个6、1996年1月,巴塞尔委员会允许银行采用自己的内部风险管理模型,但应同时满足定性与定量标准是通过制定(A)A、《测定市场风险的巴塞尔补充协议》B、《市场风险的资本标准建议》C、《预期损失和不可预见损失》D、《对证券化框架的变更》7、介于银行债券和普通股票之间的筹资工具,有固定红利收入,红利分配优于普通股票是(B)A、普通股B、优先股C、中长期债券D、债券互换8、可转让支付命令账户简称是(D)A、NCDs B MMDA C ATS D NOWs9、包括利息在内的花费在吸收负债上的一切开支,即利息成本和营业成本之和,它反映银行为取得负债而付出的代价是(C)A、利息成本B、营业成本C、资金成本D、相关成本10、商业银行票据结算的工具主要包括银行汇票、银行本票、支票和(B)A信用证B商业汇票C信用卡D提单11、是典型的含有期权性质的中间业务(A)A银行承诺B代理业务C银行担保D信托业务12、期权合约签定后,一但买方决定买进或卖出某金融资产时,卖方必须按照合约规定的内容无条件履行吗?(A)A是B不是C不一定D可以不履行13、商业银行国际业务的组织形式不包括(B)A代表处B代理行C分行D子公司或附属机构E合资联营银行14、回购协议属于商业银行(B)业务。

《商业银行管理学》课后习题参考答案第一章1.金融制度对现代经济体系的运行起到了什么作用?(1)配置功能(2)节约功能(3)激励功能(4)调节功能2.商业银行在整个金融体系中有哪些功能?(1)金融服务功能(2)信用创造功能3.美国、英国、日本和德国的商业银行制度特征是什么?比较英美和日德的银行制度差异。

美国:是金融制度创新和金融产品创新的中心,拥有健全的法律法规对银行进行管制;竞争的激烈,使得美国商业银行具有完善的管理体系和较高的管理水平;受到双重银行体系的管制,即联邦和州权力机构都掌握着管制银行的权利。

英国:成立最早,经验丰富,实行分支行制;银行系统种类齐全、数量众多,按英国的分类,英国的银行主要包括清算银行,商人银行,贴现行,其他英国银行和海外银行等机构;不存在正式的制度化的银行管理机构,惟一的监管机构是作为中央银行的英格兰银行;典型的实行分业经营的国家。

日本:货币的统一发行集中到中央银行-日本银行;商业银行按区域划分的,具体可分为两大类型,即都市银行和地方银行;受到广泛的政府管制;二战前仿效英国业务分离的做法,之后随着环境的变化和经济的发展日本银行从1998年开始实行混业经营。

德国:由统一的中央银行-德意志联邦银行,统一发行货币,且德意志联邦银行被认为是欧洲各国中最具有独立性的中央银行。

德国银行高度集中,实行全能化的银行制度,密集程度是欧盟各国中最高的。

区别:英美在其业务上侧重存款的管理,而日德则侧重在贷款方面。

英美制度完善,有利于银行之间的竞争,日德法律体系发展相对缓慢。

4.根据你对我国银行业的认识,讨论我国银行业在国民经济中的地位以及制度特征。

答:地位:(1)我国的商业银行已成为整个国民经济活动的中枢(2)我国的商业银行的业务活动对全社会的货币供给具有重要影响(3)商业银行已经成为社会经济活动的信息中心(4)商业银行已经成为国家实施宏观经济政策的重要途径和基础(5)商业银行成了社会资本运动的中心制度特征:建立商业银行原则,有利于银行竞争,有利于保护银行体系安全与稳定,使银行保持适当规模。

商业银行习题及答案一、选择题1. 商业银行的主要经营范围是:A. 存款业务B. 贷款业务C. 资金清算D. 承销业务答案:A、B、C、D2. 商业银行的主要职能是:A. 吸收储蓄B. 发放贷款C. 支付结算D. 提供金融咨询答案:A、B、C、D3. 商业银行的资本金主要来源于:A. 股东出资B. 利润积累C. 吸收存款D. 贷款收回答案:A、B、C、D4. 商业银行在金融市场上的角色主要包括:A. 资金供给者B. 资金需求者C. 资金交易者D. 资金监管者答案:A、B、C、D5. 商业银行的监管机构是:A. 中国人民银行B. 银监会C. 证监会D. 财政部答案:B二、填空题1. 商业银行的存款业务包括__________两部分。

答案:活期存款和定期存款2. 商业银行的信用创造是指基于______________的贷款。

答案:存款准备金3. 商业银行的票据业务指商业银行发行和贴现____________的业务。

答案:银行承兑的汇票4. 商业银行的外汇业务主要包括____________和国际结算。

答案:外汇买卖5. 商业银行的贷款业务分为___________和非担保贷款。

答案:担保贷款三、简答题1. 商业银行的风险管理主要包括哪些方面?答案:商业银行的风险管理主要包括信用风险、市场风险、操作风险和流动性风险等方面。

信用风险是指贷款违约、担保风险等;市场风险是指利率风险、汇率风险等;操作风险是指人为错误或意外事件带来的风险;流动性风险是指资金短缺或无法及时变现的风险。

2. 商业银行的中间业务是什么?答案:商业银行的中间业务是指除存款业务和贷款业务之外的其他业务,包括资金清算、承销业务、证券投资、信用卡业务等。

3. 商业银行的资金来源主要有哪些?答案:商业银行的资金来源主要包括吸收存款、发行债券、向央行借款、从其他金融机构融资等途径。

4. 商业银行的承销业务是指什么?答案:商业银行的承销业务是指代理企业、政府或其他机构发行证券,包括企业债、股票等,并负责在二级市场上进行交易和流通。

商业银行经营管理练习题及答案第一章商业银行概述一、单项选择题1、1694年,(D)的成立标志着现代商业银行制度的建立。

A、威尼斯银行B、阿姆斯特丹银行C、汉堡银行D、英格兰银行2、1897年在上海成立的(C)标志着中国现代银行的产生。

A、交通银行B、浙江兴业银行C、中国通商银行D、北洋银行3、商业银行把资金从盈余者手中转移到短缺者手中,使闲置资金得到充分的运用,这种职能被称为商业银行的(A)职能。

A、信用中介B、支付中介C、信用创造D、金融服务4、(A)是商业银行最基本也最能反映其经营活动特征的职能。

A、信用中介B、支付中介C、清算中介D、调节经济的职能5、商业银行利用活期存款账户,为客户办理货币结算、转账、兑换、转移存款等业务,这种功能被称为(B)功能。

A信用中介B支付中介C信用创造D金融服务6、商业银行利用吸收的活期存款,通过转账的方式发放贷款,从而衍生出更多存款,扩大社会货币供给量。

这种功能被称为(C)功能。

A信用中介B支付中介C信用创造D金融服务7、下列说法不正确的是(B)。

A、银行的普通股股东拥有表决权B、银行的优先股股东拥有表决权C、股东大会有权选举董事和监事D、股东大会可以决定银行的经营方针和投资计划8、商业银行经营活动的最终目标是(C)。

A、安全性目标B、流动性目标C、盈利性目标D、合法性目标9、属于商业银行一级准备的是(C)。

A、短期证券B、短期票据C、库存现金D、存款更多精品文档.学习-----好资料10、商业银行是(B)。

A、事业单位B、特殊企业C、国家机关D、商业机构二、多项选择题1、商业银行的职能有(ABCD)。

A、信用中介职能B、支付中介职能C、信用创造职能D、金融服务职能2、现代商业银行产生途径有(AB)。

A、早期银行转变过来B、股份制形式组建C、货币兑换D、货币经营业3、商业银行的经营原则是(BCD)。

A、政策性B、安全性C、流动性D、盈利性4、商业银行面临的风险主要有(ABD ABCD)。

国家开放大学电大专科《商业银行经营管理》2023-2024期末试题及答案(试卷代号:2047)一、单项选择题(每题2分,共10分)1.()是指在进行贷款定价时,银行首先必须确保贷款收益足以弥补资金成本和各项费用,在此基础上,尽可能实现利润的最大化。

A.利润最大化原则B.保证贷款安全原则C.维护银行形象原则D.扩大市场份额原则2.(),是一种既设有总行又设有分支机构的商业银行组织形式,即以总行为中心,在国内外设立若干分支机构,形成自己业务经营系统和网络,总行对各分支机构进行统一管理。

A.单一银行制B.总分行制C.集团银行制D.连锁银行制3.()是要求银行在经营活动中,必须保持足够的清偿能力,经得起重大风险和损失,能随时应付客户提存,使客户对银行保持坚定的信任。

A.安全性B.风险性C.流动性D.盈利性4.《巴塞尔III》提高了最低资本充足率的要求,总资本充足率N()。

A.4%B.6%C.8%D.10%5.(), 一般是指是指经济主体在持有或运用外汇的经济活动中,因汇率波动而蒙受损失的可能性。

A.汇率风险B.利率风险C.操作风险D.决策风险二、多项选择题(每题3分,共15分)6.商业银行的证券投资具有以下几个主要功能()。

A.获取收益B.分散风险C.降低风险D.保持流动性E.合理避税7.发展表外业务,对于商业银行具有重要的作用,包括()。

A.增加盈利来源B.为客户提供多样化金融服务C.转移和分散风险D.增强资产的流动性E.弥补银行资金缺口8.科学合理的市场细分对银行的市场营销具有重要作用,包括()A.有利于银行发掘新的市场机会B.有利于形成新的目标市场C.有利于银行调整营销策略D.有利于银行发挥竞争优势E.有利于提高经济效益9.资产负债综合管理的基本原理包括()。

A.规模对称原理B.结构对称原理C.安全性原理D.偿还期对称原理E.目标替代原理10.按照银行业务范围划分,商业银行风险的类型包括()oA.负债风险B.价格风险C.信贷风险D.汇兑风险E.外汇交易风险三、判断正误(每题2分,共10分)11.根据资本来源的渠道不同划分,银行资木包括:内源资本和外源资木。

商业银行经营管理随堂

练习含答案

1.下列哪项不属于商业银行的传统功能___________。

A.信用中介B.支付中介C.流通中介D.金融服

务

参考答案:C

问题解析:

2.下面哪类机构属于我国新型的农村银行业金融机构___________。

A.农村信用社B.农村合作银行C.

邮政储蓄银行D.村镇银行

参考答案:D

问题解析:

3.英国早期的银行是在___________的基础上发展起来的。

A.国内贸易商B.货币兑换商C.金匠业D.国

际贸易商

参考答案:C

问题解析:

4.以下哪家银行不属于国有商业银行___________。

A.工商银行B.农业银行C.中国建设D.民生银行

参考答案:D

问题解析:

5.我国货币政策的传导主体是___________。

A.中央银行B.商业银行C.证券公司D.基金公司

参考答案:B

问题解析:

Document number:NOCG-YUNOO-BUYTT-UU986-1986UT

6.下列哪项不属于银行市场准入的监管内容___________。

A.机构准入B.业务准入C.信息披露准入D.

11.衡量银行资产变现能力高低的基本标准是变现时间和变现成本,变现时间越长,流动性越高。

11.银行在办理代理业务时,客户财产的所有权不变,银行只收取代理手续费,承担的风险较低。

参考答案:√

11.监管资本是监管当局要求的资本,用来吸收未预期损失,所以越多越好。

参考答案:√。

商业银行管理重点习题答案P1275-11∵总利息收入=2*总利息支出净利息收入=总利息收入-总利息支出=净利息支出=800∴总利息收入= 2*($800) = $1600 总利息支出= $800∵非利息收入=0.75*非利息支出净非利息收入=非利息收入-非利息支出=-0.25*非利息支出=-500∴总非利息收入= 0.75*($2000) = $1500 总非利息支出= $2000∵贷款损失预提=0.01*总利息收入∴贷款损失预提= .01*($1600) = $16所得税=0.3*未缴所得税前净收入=0.3*372=111.6∵税后净收入=未缴所得税前净收入-所得税=372-111.6=260.4= -股利∴股利=税后净收入-未分配利润增加额=260.4-200=60.4P1396-12ROE = 0.80*12 = 9.60 %∵ROE=ROA*股本乘数∴股本乘数=9.6/0.6=166-13ROE=净收入/股本=12/50=24%赋税管理效率=净收入/税前净收入=12/15=80%成本控制效率=税前净收入/运营收入=15/100=15%资产管理效率=运营收入/资产=100/600=16.67%资金管理效率=资产/股本=600/50=12P1506-4(题目“资产负债表”内数据有误,书中已改)空格填写:1.总利息收入=贷款利息与服务费收入+证券利息与股利=50+6=562.利息总支出=存款利息支出+非存款借款的利息支出=40+6=463.利息净收入=总利息收入-利息总支出=56-46=104.非利息总支出=工资和雇员福利+营业费用+其他非利息开支=10+5+2=175.税前经营收入=利息净收入-贷款损失准备金+非利息收入和服务费收入-非利息总支出=10-5+20-17=86.税前净经营收入=税前经营收入+证券收益(损失)=8+2=107.净运营收入=税前净经营收入-税赋=10-2=88.净收入=净运营收入+特别项目净收入=8+(-1)=7指标计算:1.ROE=净收入/总资本=7/80=8.75%2.ROA=净收入/总资产=7/980=0.71%3.利息净收益=利息净收入/总资产=10/980=1.02%4.资产利用率=总运营收入/总资产=(总利息收入+非利息收入和服务费收入)/总资产=(56+20)/980=76/980=7.76%5.权益乘数=总资产/总资本=980/80=12.256.税收管理效率=净收入/税前净经营收入=7/10=70%7.非利息净收益=非利息净收入/总资产=(非利息收入和服务费收入-非利息总支出)/总资产=(20-17)/980=0.31%8.经营净收益=(总运营收入-总运营成本)/总资产=[76-(46+5+17)]/980=8/980=0.82%9.收益率=总利息收入/总盈利资产-总利息支出/(生息存款+余额+留存收益)=56/860-46/710=0.033%10.净利润率=净收入/总运营收入=7/76=9.21%11.支出控制效率=税前净经营收入/总运营收入=10/76=13.16%12.资产管理效率=总运营收入/总资产=76/980=7.76%13.基金管理效率=总资产/总资本=980/80=12.2514.运营效率比率=总运营支出(含税收)/总运营收入=(46+5+17+2)/76=92.11%P1526.13今年ROA=(利息总收入-利息支出+非利息收入-非利息支出-贷款损失准备-收入税+证券净收益)/总资产=(40-24+4-8-2-1+2)/885=11/885=1.24%一年以前ROA=(利息总收入-利息支出+非利息收入-非利息支出-贷款损失准备-收入税+证券净收益)/总资产=(41-25+4-7-1-1+2)/880=13/880=1.48%两年以前ROA=(利息总收入-利息支出+非利息收入-非利息支出-贷款损失准备-收入税+证券净收益)/总资产=(42-26+3-7-1-0+1)/875=12/875=1.37%三年以前ROA=(利息总收入-利息支出+非利息收入-非利息支出-贷款损失准备-收入税+证券净收益)/总资产=(43-27+2-6-0-1+0)/860=10/860=1.16%四年以前ROA=(利息总收入-利息支出+非利息收入-非利息支出-贷款损失准备-收入税+证券净收益)/总资产=(44-28+1-5-0-0+0)/850=12/850=1.41%表各年份ROA变化趋势可以看出,该银行从四年前至今利息总收入在不断增加,利息支出在不断减少,但是净利息收入保持不变;非利息收入和非利息支出均在不断增加,非利息净收入基本维持稳定;贷款损失准备、证券净收益不断上升;总体来看,净收入基本保持稳定,总资产逐年上升,使得银行ROA波动下降,这可能是由于银行正在逐年增加资产。

P26910-201.Bacone国民银行投资组合分为四个间隔一年的1100万美元证券,是一种间隔期限政策;Dunham国民银行遵循杠铃期限策略。

2.出现策略差异的原因在于Dunham国民银行追求流动性和高收益,而Bacone是一个小规模银行,只需进行简单易执行的策略。

P27110-10Sillistine债券投资组合的平均久期为4.5年,这期限相对较长,为使利率风险最小化,可选择缩短债券组合久期或使用对冲工具(如期货、期权)。

10-111.这种经济预测说明收益率曲线是向上倾斜的;未来贷款需求上升。

2.投资经理会考虑缩短投资组合久期。

3.如果收益率曲线有足够大的正斜率,投资经理可以通过“驾驭收益率曲线策略”,出售快到期、价格大幅上升的证券获得价格上升带来的资本利得,再投资收益率更高的更长期债券。

投资经理必须考虑到实施此策略的资本损失。

投资经理可以通过风险对冲工具降低风险。

10-121.这种经济预测说明当前的收益率曲线应该是持平或向下倾斜的,未来18个月贷款需求、产出、就业均下降。

2.投资组合经理应延长投资组合的久期,锁定现在的高利率。

3.投资经理还应根据资产负债表和利润表关注银行当的利率敏感型缺口、久期缺口以及现时盈余、税收现状。

10-131.会建议该银行对证券投资组合做出改变。

2.因为随着商家总部、企业主的进入,该银行将面对越来越多的贷款需求。

这意味着银行未来税收、流动性风险与信用风险均会增加。

为解决流动性风险,银行可能会考虑将五年期以上的证券减少,投入到较短期限的证券。

在税收的增加和信用风险增加方面,银行需要考虑哪个更为重要,若想减少信用风险,则可减少证券组合中市政债券的比例;若想减少税收,则可增加对市政债券的投资比例。

P29611-1净流动性头寸=[95+ 90+ 80+ 40+ 95] - [100+ 60+ 150+ 60+ 50]=400-420= - 20银行可以通过增加从货币市场的借款或者出售银行资产或者两者同时进行来满足其流动性需求。

11-4(数据有误,书中已改)存款流动性准备金=0.75*净热钱存款+0.20*净易变存款+0.05*净核心存款净热钱存款=(10-10*0.03)+5+(1200-1200*0.03)=1178.7净易变存款=(48.3-48.3*0.03)+[(65-48.3)-(65-48.3)*0.03]+152+(740-740*0.03)=932.85净核心存款=(48.3-48.3*0.03)+[(85-48.3)-(85-48.3)*0.03]+450+(172-172*0.03)=699.29 所以,存款流动性准备金=0.75*净热钱存款+0.20*净易变存款+0.05*净核心存款=0.75*1178.7+0.20*932.85+0.05*699.29=1105.5595预期贷款需求增加(下限)=2500*1.08=2700(百万)预期贷款需求增加(上限)=2550*1.08=2754(百万)因此,贷款需求增加额最小为2700-2500=200百万,最大为2754-2500=254百万总流动性准备金=贷款需求增加额+存款流动性准备金最小为200+1105.5595=1305.5595百万,最大为254+1105.5595=1359.5595百万P32412.11.核心存款/资产总额=50/625=8%大额可转让存单/资产总额=150/625=24%经纪人存款/资产总额=65/625=10.4%其他存款/资产总额=45/625=7.2%货币市场负债/资产总额=195/625=31.2%其他负债/资产总额=70/625=11.2%产权资本/资产总额=55/625=8.8%根据上述指标可以看出,该银行核心存款所占比例最低,而货币市场负债和大额可转让存单总和占到负债总额的50%以上,这种资产组合方式使得银行面临较高的利率风险敞口;该银行的经济人存款份额占比也较高,增加了银行的不稳定性和利率敏感程度。

因此,管理层应增加银行的核心存款以及其他较为稳定的存款来源。

2.如果利率大幅上升,该银行会立即面临更高的利息成本,而资产中只有6500万美元的利息收益不能迅速调整,银行的利润将缩小。

管理层需要改善银行资产负债表,转向收益更灵活的资产和成本更灵活的负债,还应更好的利用利率对冲工具。

5.根据上表可以看出,银行至多吸纳5亿元才能保证边际成本不超过边际收益,当银行吸纳6亿元时边际成本大于边际收益。

P34613-11根据题目可知,1.加权平均利息成本=利息成本/总存款与借入资金=14.25/700=2.04%2.收支平衡成本率=总成本/总资金=36/700=5.14%3.总历史加权平均资本成本=(收支平衡成本率*借入资金比例)+(股东权益税前成本*股权比例)=5.14%*(700/750)+6.5%*(50/750)=5.23%P39115-4总风险加权资产=(4+30.6)*0%+(4.0+20.5*0.2)*20%+66*50%+(105.3+25.5*0.5)*100%=152.67一级资本-风险加权资产比例=7.5/152.67=4.91%总资本-风险加权资产比例=(7.5+5.8)/152.67=8.71%15-5总风险加权资产=(75+250)*0%+(130+87*0.2)*20%+375*50%+(520+145*0.5)*100%=809.48总资本-风险加权资产比例=100/809.48=12. 35%该银行不存在资本不足。

15-9因此,出售资本票据对股东最有利,因为它稀释了发行股票的影响。

因此,在此情况下选择出售资本票据对股东最有利。

可见,在此情况下,选择出售资本票据对股东最为有利。

P44817-5估计收入:贷款的利息收入=10000000*6%=600000贷款承诺费=10000000*0.75%=75000现金管理费=10000000*3%=300000总收入=600000+75000+300000+1500=976500估计费用:支付的利息=3000000*2.75%=82500预期成本=10000000*4%=400000劳动力成本和其他营业费用=10000000*2%=200000贷款处理成本=10000000*1.5%=150000总费用=832500年税前收益率=(976500-832500)/7000000=2.06%1.拒绝该贷款,因为达不到4%的年税收益率。