金融危机下企业供应链贸易融资的可行性

- 格式:pdf

- 大小:1.11 MB

- 文档页数:2

金融发展对国际贸易的影响分析随着全球化的深入发展,国际贸易在世界经济中的地位日益重要。

而金融发展作为支撑国际贸易的基础,对国际贸易有着深远的影响。

本文将分析金融发展对国际贸易的影响,并探讨金融发展如何促进国际贸易的增长和提升。

一、金融发展为国际贸易提供资金支持国际贸易需要大量的资金来支持商品的生产、运输和销售等环节。

而金融发展为国际贸易提供了资金支持,包括贷款、信用证、保险等金融工具,为贸易活动提供了必要的资金保障。

国际贸易结算通常采用跨境信用证方式,金融机构通过信用证为进出口企业提供付款保障,进而促进贸易活动的进行。

金融市场的发展也为国际贸易提供了多样化的融资渠道,进一步促进了贸易的发展。

二、金融发展降低了贸易成本金融发展使得跨境资金流动更加便利和快捷,降低了跨境贸易的融资成本。

跨境支付的便捷性和低成本已经成为国际贸易发展的重要基础。

金融创新也使得货币风险的管理更加灵活多样,降低了企业在国际贸易中的交易风险和成本。

这些因素都为国际贸易的发展提供了基础支持,降低了贸易的成本,提高了贸易的效率。

三、金融创新推动了贸易模式的升级随着金融创新的不断推进,一些新型的贸易融资工具不断涌现,如供应链融资、跨境电子支付等,这些新型贸易融资工具极大地促进了国际贸易的发展。

供应链融资通过融资贸易链条中的贸易伙伴,降低了中小微企业的融资难题,促进了供应链的畅通。

而跨境电子支付则极大地方便了各类跨境贸易支付,降低了货币交易成本,推动了贸易的升级。

金融创新对国际贸易的影响不容小觑。

四、金融风险对国际贸易的挑战尽管金融发展为国际贸易提供了重要支持,但金融风险也是国际贸易发展的一大挑战。

金融危机、经济波动等因素都会对国际贸易产生不利影响。

金融风险的传导往往会造成贸易融资的紧缩,企业融资成本的上升,贸易信用的收紧等问题,进而对国际贸易产生不利的影响。

金融风险管理对于促进国际贸易的稳健发展至关重要。

金融发展对国际贸易有着重要的影响。

金融危机下企业供应链贸易融资的可行性研究高德秋摘 要!2008年席卷全球的金融危机对各国企业的进出口贸易产生了巨大的影响,贸易额的下降使得各个企业的周转资金收紧,大力发展贸易融资业务,对促进贸易的复苏,企业的解困,经济的增长具有积极作用。

传统贸易融资方式的局限性,使得其在危机中的表现不容乐观。

而供应链融资的推出不仅在一定程度上为企业融资开辟了新渠道,而且也丰富了银行贸易融资的产品,改善了银行的盈利模式。

银行为了更好地开展供应链融资,根据供应链各个环节的金融需求和风险特点,大胆进行产品创新,同时也应该加强对核心企业、上下游企业、贸易环节的风险管理,从而有效的降低融资的风险性。

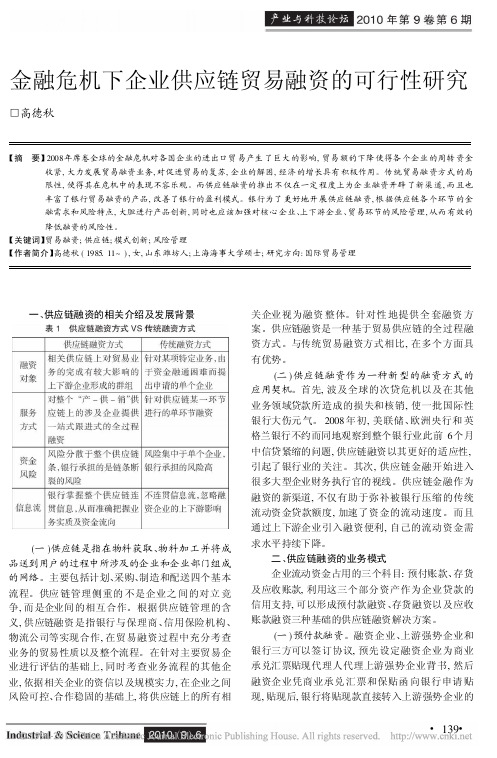

关键词!贸易融资;供应链;模式创新;风险管理作者简介!高德秋(1985.11~),女,山东潍坊人;上海海事大学硕士;研究方向:国际贸易管理一、供应链融资的相关介绍及发展背景(一)供应链是指在物料获取、物料加工并将成品送到用户的过程中所涉及的企业和企业部门组成的网络。

主要包括计划、采购、制造和配送四个基本流程。

供应链管理侧重的不是企业之间的对立竞争,而是企业间的相互合作。

根据供应链管理的含义,供应链融资是指银行与保理商、信用保险机构、物流公司等实现合作,在贸易融资过程中充分考查业务的贸易性质以及整个流程。

在针对主要贸易企业进行评估的基础上,同时考查业务流程的其他企业,依据相关企业的资信以及规模实力,在企业之间风险可控、合作稳固的基础上,将供应链上的所有相关企业视为融资整体。

针对性地提供全套融资方案。

供应链融资是一种基于贸易供应链的全过程融资方式。

与传统贸易融资方式相比,在多个方面具有优势。

(二)供应链融资作为一种新型的融资方式的应用契机。

首先,波及全球的次贷危机以及在其他业务领域贷款所造成的损失和核销,使一批国际性银行大伤元气。

2008年初,美联储、欧洲央行和英格兰银行不约而同地观察到整个银行业此前6个月中信贷紧缩的问题,供应链融资以其更好的适应性,引起了银行业的关注。

供给链金融的参预主体主要有金融机构或者类金融机构、中小企业、物流企业以及在供给链中占优势地位的核心企业。

下面为大家的供给链金融风险管理可行性要点,欢送大家参考借鉴。

1、供给链金融的效劳对象主要是供给链中核心企业上下游的中小企业。

在中小企业准入标准上,再也不孤立地评估单个企业的财务状况和信用风险,而是侧重于考察中小企业在整个供给链中的地位和作用,及其与核心企业的交易记录,将购销行为引入中小企业融资,为其增强信用等级,并将资金有效注入相对处于弱势的中小企业,解决中小企业融资难题。

2、在供给链内部封闭授信。

融资严格限定于中小企业与核心企业之间的购销贸易,禁止资金的挪用;利用供给链购销中产生的动产或者权利作为担保,主要基于商品交易中的预付账款、存货、应收账款等资产进行融资,与传统的固定资产抵押贷款形成鲜明比照。

3、强调授信还款的自偿性,将核心企业的信用能力延伸到供给链上下游中小企业,并把销售收入直接用于归还授信。

此外,供给链金融还引入了物流企业的合作,起到货押监管的作用。

供给链金融的参预主体主要有金融机构或者类金融机构、中小企业、物流企业以及在供给链中占优势地位的核心企业。

1)金融机构或者类金融机构在供给链金融中为中小企业提供融资支持,通过与物流企业、核心企业合作,在供给链的各个环节,根据预付账款、存货、应收账款等动产进行“量体裁衣”,设计相应的供给链金融模式。

金融机构或者类金融机构提供供给链金融效劳的模式,决定了供给链金融业务的融资本钱和融资期限。

2)中小企业在生产经营中,受经营周期的影响,预付账款、存货、应收账款等流动资产占用大量的资金。

而在供给链金融模式中,可以通过货权质押、应收账款转让等方式从银行取得融资,把企业资产盘活,将有限的资金用于业务扩张,从而减少资金占用,提高了资金利用效率。

3)物流企业是供给链金融的主要协调者,一方面为中小企业提供物流、仓储效劳,另一方面为金融机构或者类金融机构提供货押监管效劳,搭建双方之间合作的桥梁。

学号14120102966毕业论文题目:我国中小企业贸易融资现状、问题及对策分析作者王燕婷届别2012届学院经济与管理学院专业国际经济与贸易指导教师冷莎职称讲师完成时间2016年4月20日摘要我国的中小企业发展旺盛,但融资问题却一直无法得到有效解决,制约了企业发展壮大,走向国际市场。

在此背景下,本研究即探讨中小企业如何解决融资难题.本文首先对中小外贸贸易企业融资的相关概念进行综述,在此基础上呈现中小企业的融资现状,其次分析分析中小企业贸易融资的存在的问题,最后提出相关对策建议,来解决我国中小企业融资问题,以缓解和改善我国中小企业的融资困境,增强中小企业的国际市场竞争力。

这对面临融资困难的中小企业具有深远的现实意义和可操作性。

关键词:中小企业;贸易融资;现状;对策AbstractChina'ssmall andmedium—sizedforeign trade enterprisesto flourish,but the problem of financinghasbeen unable tobe effectivelyresolved,which restricts the developmentof enterprises to grow,to enter the international market.Under this background,this studyisto explorethe small and medium-sized foreigntrade enter prises how to solve the financingproblem.Firstly,relatedconcepts oftradefinancingofsmall and mediumsized enterprise of foreigntrade are reviewed。

Based on prese nt financing situation of small and medium—sized foreign trade enterprises,followed by analysisofthe problemsof small and mediu m-sized enterprises in trade financing.Finally,it puts forward relevant countermeasuresand suggestions,tosolvethe financing problems of smalland medium-sized foreign trade enterprises, to alleviate and improve the financingdifficulties of small and medium-sized ent erprisesof our country and enhance the small and medium—sized enterprisecompetitivenessin the internationalmarket. The face difficulties in financingfor SMEshas far—reachingpractical significance and maneuverability。

供应链金融对企业供应链效率的影响供应链金融是指通过金融手段提供资金支持,改善供应链上下游企业之间的资金流动问题。

随着全球贸易的扩大和企业供应链的日益复杂化,供应链金融作为一种有效的融资方式,对企业的供应链效率产生了积极的影响。

本文将探讨供应链金融对企业供应链效率的影响,并分析其中的利与弊。

首先,供应链金融可以加速资金的流动,提高企业的供应链效率。

传统的供应链融资往往需要通过传统的贷款方式,由企业向银行申请融资,审核时间较长,导致资金流动缓慢。

而供应链金融则通过与供应链上下游企业的紧密合作,直接提供资金支持,缩短了融资流程,加快了资金到位的速度。

这样一来,企业可以更及时地获取资金,解决资金周转问题,进一步提高了整个供应链的效率。

其次,供应链金融可以帮助企业降低融资成本,增强供应链的稳定性。

传统的融资方式往往需要企业提供抵押品或担保,增加了企业的负债压力,并且利率较高。

而供应链金融基于对供应链上下游企业的信用评估,为企业提供更具竞争力的利率。

通过降低融资成本,企业可以减少负债压力,提高资金使用效率,从而增强供应链的稳定性。

此外,供应链金融还可以通过提供多样化的融资产品,帮助企业更好地应对市场风险,降低供应链的运营风险。

然而,供应链金融也存在一些挑战和风险。

一方面,供应链金融需要对供应链上下游企业的信用状况进行评估,以确保资金的安全性。

这需要建立完善的信用评估机制和风控体系,对于小微企业来说可能面临较大的难题。

另一方面,供应链金融存在信息不对称的问题,供应链上下游企业之间可能存在虚假交易、资金占用等行为,给金融机构带来潜在的风险。

因此,为了降低风险,金融机构需要加强对供应链企业的监管和风控能力,并与相关企业建立长期合作关系,以减少潜在的违约风险。

综上所述,供应链金融对企业供应链效率的影响是积极的。

它可以加速资金的流动,提高供应链效率;降低融资成本,增强供应链的稳定性。

然而,供应链金融也存在一些风险和挑战,需要金融机构和企业共同努力来规避和化解。

金融危机背景下企业投融资对策随着全球化和市场经济的发展,金融危机已成为影响世界经济的一种常态。

金融危机的爆发往往会给企业的投融资活动带来巨大的冲击,甚至影响企业的生存和发展。

在面对金融危机的挑战时,企业要制定合理的投融资对策,才能在激烈的市场竞争中立于不败之地。

本文将探讨金融危机背景下的企业投融资对策,为企业提供参考和借鉴。

一、金融危机对企业投融资的影响金融危机的发生往往导致市场的大幅波动,资金的流动性急剧减弱,投资者信心受到严重打击,融资难度增大,企业的投融资活动也将受到严重影响。

金融危机给企业投融资带来的主要影响包括:1. 融资成本上升。

金融市场的不稳定性和投资者信心的动荡都会导致企业融资成本的上升,银行贷款利率上升,企业债券的融资成本也增加,给企业的融资活动带来很大的压力。

2. 资金链断裂。

由于金融市场的动荡和融资成本的上升,企业面临着资金链断裂的风险,资金周转困难,甚至有破产倒闭的危险。

3. 投资风险增加。

金融市场的不稳定性和市场预期的波动会导致投资风险的加大,企业的投资活动难以把握风险,可能导致投资失败。

面对金融危机带来的巨大冲击,企业需要制定合理的投融资对策,应对金融危机的挑战。

以下是一些建议:1. 提高资金使用效率。

金融危机背景下,企业需要提高资金使用的效率,降低资金的占用成本,加大资金回笼的力度。

企业可以通过加强资金管理和优化资金结构,提高自有资金的使用效率,减少对外部融资的依赖。

2. 稳健投资,控制风险。

金融危机时期,市场波动剧烈,投资风险加大。

企业在投资活动中要高度重视风险控制,选择稳健的投资项目,避免盲目跟风和过度投机,控制好投资的风险。

3. 多元化融资渠道。

金融危机时期,企业在融资活动中应该多元化融资渠道,减少对单一融资渠道的依赖,降低融资成本和融资风险。

企业可以通过发行企业债券、股权融资、银行贷款、金融衍生品等多种融资工具来满足资金需求。

4. 灵活调整投资策略。

金融危机时期,市场的不确定性增加,企业需要根据市场情况灵活调整投资策略,及时调整投资组合,减少投资风险,把握投资机会。