财务分析方法——杜邦分析法.ppt

- 格式:ppt

- 大小:1.56 MB

- 文档页数:28

财务综合分析方法之·杜邦财务分析体系法一、概述杜邦财务分析体系法(DuPont Analysis)是一种常用的财务综合分析方法,通过对企业财务指标进行分解和综合分析,匡助分析师和投资者了解企业经营状况、盈利能力和资产利用效率。

本文将详细介绍杜邦财务分析体系法的原理、应用和计算方法。

二、原理杜邦财务分析体系法基于杜邦方程(DuPont Equation),该方程将企业的资产回报率(Return on Assets,ROA)分解为三个关键指标:净利率(Net Profit Margin,NPM)、总资产周转率(Total Asset Turnover,TAT)和权益乘数(Equity Multiplier,EM)。

具体公式如下:ROA = NPM × TAT × EM1. 净利率(Net Profit Margin)净利率反映了企业每一单位销售收入所获得的净利润水平。

计算公式为:净利率 = 净利润 / 销售收入2. 总资产周转率(Total Asset Turnover)总资产周转率衡量了企业每一单位总资产所创造的销售收入水平。

计算公式为:总资产周转率 = 销售收入 / 总资产3. 权益乘数(Equity Multiplier)权益乘数反映了企业借债资金对资产利用效率的影响。

计算公式为:权益乘数 = 总资产 / 股东权益三、应用杜邦财务分析体系法可应用于以下方面:1. 经营绩效评估通过分解和综合分析财务指标,可以评估企业的经营绩效。

净利率反映了企业的盈利能力,总资产周转率反映了企业的资产利用效率,权益乘数反映了企业的财务杠杆水平。

通过比较这些指标的变化趋势和与行业平均水平的对照,可以判断企业的经营状况和竞争力。

2. 盈利能力分析杜邦财务分析体系法可以匡助分析师和投资者深入了解企业的盈利能力。

通过计算净利率,可以评估企业的盈利水平和盈利能力的稳定性。

同时,通过分析净利率的变化原因,可以找出影响盈利能力的关键因素,为制定改进措施提供依据。

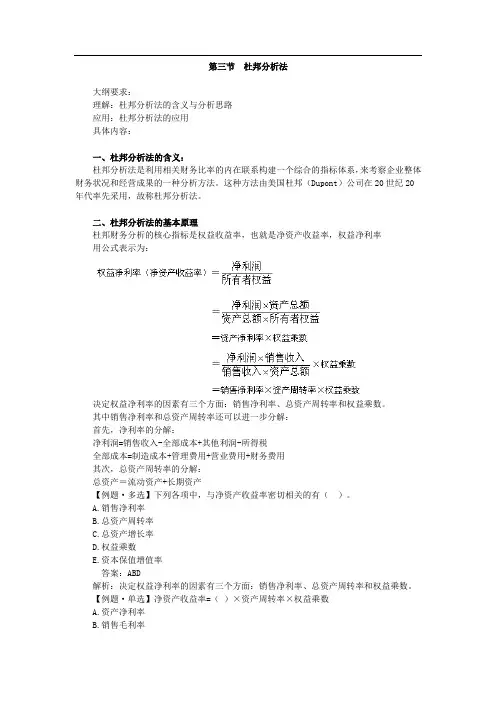

第三节杜邦分析法大纲要求:理解:杜邦分析法的含义与分析思路应用:杜邦分析法的应用具体内容:一、杜邦分析法的含义:杜邦分析法是利用相关财务比率的内在联系构建一个综合的指标体系,来考察企业整体财务状况和经营成果的一种分析方法。

这种方法由美国杜邦(Dupont)公司在20世纪20年代率先采用,故称杜邦分析法。

二、杜邦分析法的基本原理杜邦财务分析的核心指标是权益收益率,也就是净资产收益率,权益净利率用公式表示为:决定权益净利率的因素有三个方面:销售净利率、总资产周转率和权益乘数。

其中销售净利率和总资产周转率还可以进一步分解:首先,净利率的分解:净利润=销售收入-全部成本+其他利润-所得税全部成本=制造成本+管理费用+营业费用+财务费用其次,总资产周转率的分解:总资产=流动资产+长期资产【例题·多选】下列各项中,与净资产收益率密切相关的有()。

A.销售净利率B.总资产周转率C.总资产增长率D.权益乘数E.资本保值增值率答案:ABD解析:决定权益净利率的因素有三个方面:销售净利率、总资产周转率和权益乘数。

【例题·单选】净资产收益率=()×资产周转率×权益乘数A.资产净利率B.销售毛利率C.销售净利率D.成本利润率答案:C【例题·单选】在下列关于资产负债率、权益乘数和产权比率之间关系的表达式中,正确的是().A.资产负债率+权益乘数=产权比率B.资产负债率-权益乘数=产权比率C.资产负债率×权益乘数=产权比率D.资产负债率÷权益乘数=产权比率答案:C三、杜邦分析法的分析步骤(一)净资产收益率净资产收益率是一个综合性很强的指标,它是杜邦分析体系的源头和核心。

净资产收益率反映了企业股东投入资金的收益高低,而增加股东财富是企业管理的重要目标之一。

因此,不论是企业的股东还是管理者都会十分关注这一指标。

净资产收益率的高低取决于企业的总资产收益率和平均权益乘数,而总资产收益率又取决于销售净利率和总资产周转率。

财务综合分析方法之·杜邦财务分析体系法杜邦财务分析体系法,又称为杜邦分析法或者杜邦模型,是一种常用的财务分析方法,旨在匡助企业了解其财务状况和经营绩效。

该方法通过将企业的财务指标分解为几个关键组成部份,从而揭示出企业的盈利能力、资产利用效率和财务风险等方面的情况。

本文将详细介绍杜邦财务分析体系法的原理、步骤和应用。

一、杜邦财务分析体系法的原理杜邦财务分析体系法基于以下原理:企业的综合经营绩效由其盈利能力、资产利用效率和财务风险共同决定。

通过将企业的财务指标分解为几个关键组成部份,可以更好地理解企业的综合经营状况,并找出影响企业绩效的关键因素。

二、杜邦财务分析体系法的步骤杜邦财务分析体系法的步骤如下:1. 采集财务数据:首先,需要采集企业的财务数据,包括资产负债表和利润表等财务报表。

2. 计算关键指标:根据采集到的财务数据,计算出杜邦财务分析体系法所需的关键指标,包括净利润率、总资产周转率和权益乘数等。

3. 分解财务指标:将企业的净利润率、总资产周转率和权益乘数分解为其组成部份,并计算出各个组成部份的数值。

4. 分析结果:根据分解后的财务指标,分析各个组成部份对企业综合经营绩效的影响,并找出关键因素。

5. 制定改进措施:基于对企业综合经营状况的分析,制定相应的改进措施,以提高企业的盈利能力、资产利用效率和财务风险控制能力。

三、杜邦财务分析体系法的应用杜邦财务分析体系法可以应用于以下方面:1. 综合经营评估:通过分析企业的净利润率、总资产周转率和权益乘数等指标,可以评估企业的综合经营状况,并找出影响企业绩效的关键因素。

2. 绩效比较:将杜邦财务分析体系法应用于不同企业或者不同时间段的比较,可以了解它们的财务状况和经营绩效的差异,并找出改进的空间。

3. 决策支持:杜邦财务分析体系法可以为企业的决策提供支持,例如投资决策、融资决策和经营策略制定等。

4. 风险管理:通过分析企业的财务指标,可以评估其财务风险,并采取相应的措施进行风险管理。

财务综合分析方法之·杜邦财务分析体系法一、引言财务分析是评估企业财务状况和经营绩效的重要工具。

杜邦财务分析体系法是一种常用的财务分析方法,通过分解企业的财务指标,揭示出其暗地里的经营绩效和风险因素。

本文将详细介绍杜邦财务分析体系法的基本原理、计算公式以及应用场景。

二、杜邦财务分析体系法的基本原理杜邦财务分析体系法基于杜邦方程,该方程将企业的综合收益率(ROE)分解为三个关键指标:净利润率(Net Profit Margin)、资产周转率(Asset Turnover)和权益乘数(Equity Multiplier)。

通过分解和分析这些指标,可以深入了解企业的盈利能力、运营效率和财务杠杆。

三、杜邦财务分析体系法的计算公式1. 净利润率(Net Profit Margin)= 净利润 / 营业收入净利润率反映了企业每一单位销售收入所创造的净利润水平。

较高的净利润率意味着企业具有较好的盈利能力。

2. 资产周转率(Asset Turnover)= 营业收入 / 总资产资产周转率衡量了企业每一单位资产所创造的销售收入水平。

较高的资产周转率意味着企业具有较高的运营效率。

3. 权益乘数(Equity Multiplier)= 总资产 / 净资产权益乘数反映了企业通过债务融资扩大资产规模的程度。

较高的权益乘数可能意味着企业承担了更高的财务风险。

4. 综合收益率(ROE)= 净利润率 ×资产周转率 ×权益乘数综合收益率是企业盈利能力的综合指标,反映了企业通过运营资产和财务杠杆的综合效应。

四、杜邦财务分析体系法的应用场景1. 盈利能力分析通过分析净利润率,可以了解企业的盈利能力水平。

若净利润率较高,说明企业在销售过程中能够有效地控制成本和费用,具备较强的盈利能力。

2. 运营效率分析通过分析资产周转率,可以评估企业运营效率的优劣。

较高的资产周转率意味着企业能够更有效地利用资产,提高销售收入水平。