企业债避税案例分析.pptx

- 格式:pptx

- 大小:169.11 KB

- 文档页数:34

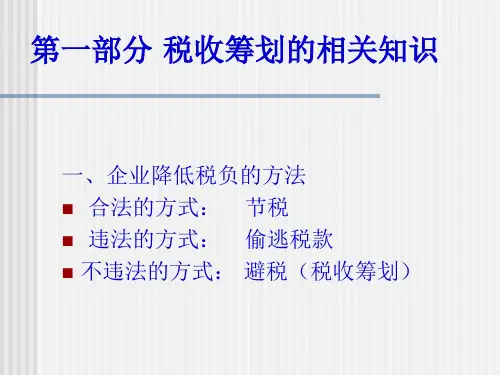

企业所得税避税筹划案例所得税是以所得额为征税对象的税种,可分为企业所得税、个人所得税等。

其中,企业所得税的地位随着经济发展的大潮显得日益重要。

企业所得税是指国家对境内企业生产、经营所得和其他所得依法征收的一种税, 它是国家参与企业利润分配的重要手段。

企业所得税的纳税义务人是指在中国境内实行独立经济核算的企业或组织,依据此条件,在现代中国,几乎大多数企业都属于征税对象的范畴。

基于此,企业避税的意义便显得越发重要。

随着改革升放和经济体制改革的不断推进,我国的企业所得稅制度也不断地完善起来。

但在完善的同时,我国的企业所得税制度仍存在着许多的不足,这便为企业的合理避税提供了条件。

再者,企业所得税的征税弹性较大,这也为企业的合理避税提供了可能性。

这里4要介绍企业所得税避税筹划案例’分别通过介绍亦计提固定资产折旧、资产评估增值、坏账损失处理、股票投资、亏损弥补、企业所得税减免税政策等方面的避税筹划案例。

这里旨在通过这些案例,给读者一个关于企业避税的较为具体、较为形象的印象。

读者可以从中了解到如何进行科学的合理的避税,同时也使读者明白纳税人只有在遵守税法的前提下才能更好地维护自己的经济利益。

利用计提固定资产折旧避税筹划案例企业所得税是对企业的生产经营所得和其他所得征收的一种,企业所得税的轻重、多寡,直接影响税后净利润的形成,关系企业的切身利益。

因此,企业所得税是避税筹划的重点。

资产的计价和折旧是影响企业应纳稅所得额的重耍项目’但产的计价儿'卩不貝有弹性。

就是说,纳税人很难在这方面作避筹划的文章。

而固定资产折旧就成为经营者必须考虑的问题。

折旧年限的确定客观地讲,折旧年限取决丁個定资产的使用年限。

由丁谶用限木身就是一个预计的经验值,使得折旧年限容纳了很多人为成分,为避税筹划提供了可能性。

缩短折旧年限有利于加速成本收回,可以使后期成本费用前,从而使前期会计利润发生后移。

在税率稳定的情况下,所得税递延交纳,相当于向国家取得了一笔无息贷款。