金融工程(第三课时)

- 格式:ppt

- 大小:300.00 KB

- 文档页数:98

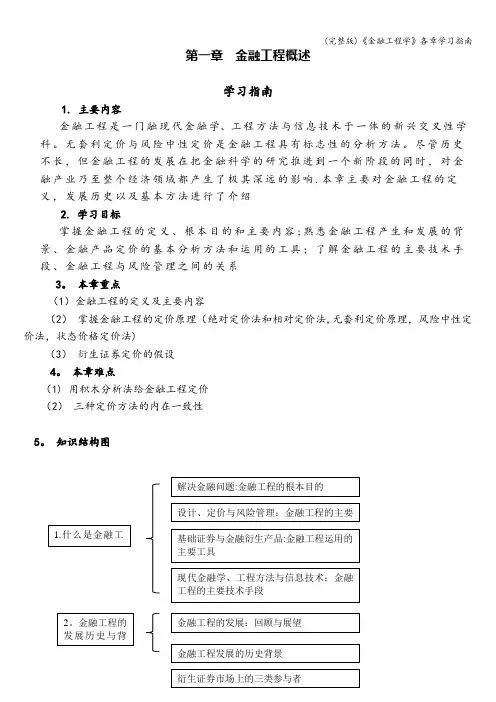

第一章 金融工程概述学习指南1. 主要内容 金融工程是一门融现代金融学、工程方法与信息技术于一体的新兴交叉性学科。

无套利定价与风险中性定价是金融工程具有标志性的分析方法。

尽管历史不长,但金融工程的发展在把金融科学的研究推进到一个新阶段的同时,对金融产业乃至整个经济领域都产生了极其深远的影响.本章主要对金融工程的定义,发展历史以及基本方法进行了介绍2. 学习目标掌握金融工程的定义、根本目的和主要内容;熟悉金融工程产生和发展的背景、金融产品定价的基本分析方法和运用的工具;了解金融工程的主要技术手段、金融工程与风险管理之间的关系3。

本章重点(1)金融工程的定义及主要内容(2) 掌握金融工程的定价原理(绝对定价法和相对定价法,无套利定价原理,风险中性定价法,状态价格定价法)(3) 衍生证券定价的假设4。

本章难点(1) 用积木分析法给金融工程定价(2) 三种定价方法的内在一致性5。

知识结构图6. 学习安排建议本章是整个课程的概论,介绍了有关金融工程的定义、发展历史和背景、基本原理等内容,是今后本课程学习的基础,希望同学们能多花一些时间理解和学习,为后续的学习打好基础。

● 预习教材第一章内容;● 观看视频讲解;● 阅读文字教材;● 完成学习活动和练习,并检查是否掌握相关知识点,否则重新学习相关内容。

● 了解感兴趣的拓展资源。

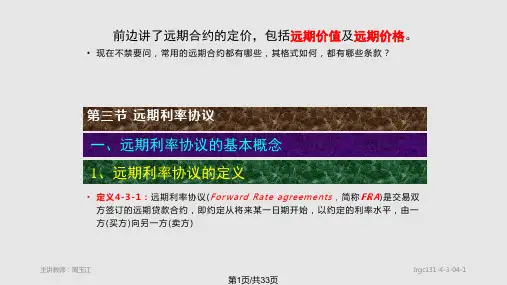

第二章 远期与期货概述学习指南 1。

主要内容远期是最基本、最古老的衍生产品。

期货则是远期的标准化.在这一章里,我们将了解远期和期货的基础知识,包括定义、主要类型和市场制度等,最后将讨论两者的异同点2. 学习目标掌握远期、期货合约的定义、主要种类;熟悉远期和期货的区别;了解远期和期货的产生和发展、交易机制3。

本章重点(1) 远期、期货的定义和操作(2) 远期、期货的区别4. 本章难点远期和期货的产生和发展、交易机制5. 知识结构图6. 学习安排建议本章主要对远期和期货的基础知识进行介绍,是之后进行定价、套期保值等操作的基础,建议安排1课时的时间进行学习。

《金融工程(公司金融篇)》课程教学大纲一、课程名称:金融工程(公司金融篇)(Financial Engineering)二、课程编码:MC三、学时与学分:32学时/2学分四、课程教学目标金融工程(公司金融篇)是财务金融专业的一门技术基础课程,它集现代金融学,工程方法学和信息技术于一体,综合运用各种工程方法和信息技术,对公司财务战略及金融产品进行设计、开发和实施操作,从而增加流动性,实现规避风险、创造效益,创新性地解决复杂环境下的各类公司财务金融问题。

通过本课程的学习,要求学生全面了解金融工程在公司运作中的作用和地位,以及相关的基本知识和基本概念;初步掌握设计和实施公司财务战略及新型金融产品的基本方法与技术,具备解决企业(公司)财务金融实际问题的一般技能。

五、适用学科专业:工商管理硕士(MBA)六、基本教学内容与学时安排1 绪论1.1 金融工程问题的提出1.2 金融工程的发展历史1.3 金融工程的研究内容和方法1.4 无套利均衡分析方法简介2 资产价值2.1 基本概念2.2 债券和股票的定价2.3 利率期限结构2.4 净现值与资本预算2.5 案例分析3 风险与收益3.1 基本概念3.2 两种资产组合的有效集3.3 多种资产组合的有效集3.4 市场均衡3.5 资本资产定价模型3.6 案例分析4 套利定价理论4.1 基本概念4.2 系统风险与贝塔系数4.3 投资组合与因素模型4.4 资本资产定价模型与套利定价模型4.5 资产定价的实证研究方法4.6 案例分析5 资本预算与风险5.1 权益资本成本5.2 贝塔的估计与讨论5.3 降低资本成本的有效途径5.4 案例分析6 融资决策与有效资本市场6.1 投资决策与融资决策6.2 市场有效性6.3 实证研究结果6.4 资本市场效率理论对公司理财的含义7 资本结构7.1 基本概念7.2 财务杠杆与公司价值7.3 税7.4 公司如何确定资本结构7.5 贝塔系数与财务杠杆7.6 案例分析8期权8.1 期权的基本概念8.2 期权定价8.3 实物期权公司理财与期权案例分析9认股权证与可转换债券9.1 认股权证9.2 可转换债券9.3 公司为什么发行认股权证和可转换债券9.4 案例分析10 衍生工具与套期保值10.1 远期合约10.2 期货合约10.3 互换合约10.4 衍生工具与风险管理10.5 案例分析七、主要教学参考书[1] 教材:《公司理财》(原书第六版),Stephen A. Ross, Randolph W. Westerifield, Jeffrey F. Jaffe, 吴世农,沈艺峰,王志强等译,机械工业出版社,2003[2] 参考书:《公司财务原理》(原书第七版),Richard A. Brealey Stewart C. Myers,方曙红,范龙振,陆宝群等译,机械工业出版社,2004[3] 参考书:《管理金融风险-衍生产品、金融工程和价值最大化管理》Charles W. Smithson,应惟伟,王闻,田萌等译,中国人民大学出版社2003。

金融工程教学大纲金融工程课程名称:金融工程/ Finance Engineering学时/学分:36学时/2学分先修课程:数据库适用专业:计算机科学与技术、软件工程及相关专业开课院(系、部、室):数学与统计学院一、课程的性质、教学目的与要求金融工程是一门在金融学中综合性、理论性与应用性较强的课程,涉及金融定价、金融风险管理等内容。

通过授课,使学生掌握远期、期货、互换和期权等衍生金融产品的基本原理;掌握衍生金融产品定价的基本原理;掌握运用衍生金融产品进行套期保值的基本原理;掌握金融工程的基本理论和技术,初步学会运用工程技术的方法,如数学建模、数值计算、网络图解、仿真模拟等设计、开发和实施新型金融产品,创造性地解决金融问题;同时通过授课、作业和案例分析等,培养学生的金融工程思维。

二、《金融工程》课程的基本要求、主要教学内容与学时分配(总学时36)第一章金融工程概述(2学时)(一)教学目的和要求掌握金融工程的概念与特点,了解金融工程的发展背景与推动因素了解四大基本金融衍生工具的概念与原理,了解金融工程运用的主要领域。

(二)主要内容1、金融工程的概念与特点2、金融工程发展的推动因素3、金融工程的基本工具4、金融工程的应用领域(三)重点难点重点、难点:四大基本金融衍生工具的概念与原理第二章金融工程基本原理(3学时)(一)教学目的与要求本章要求掌握套利和无套利均衡的概念,掌握静态组合复制和动态组合复制的定价原理。

掌握风险中性定价的假设原理与运用。

掌握积木分析法的原理,结合具体的金融产品实例,了解金融产品设计中分解技术、组合技术、整合技术和复制技术的应用。

(二)主要内容1、无套利定价原理2、风险中性定价方法3、积木分析法(三)重点难点重点、难点:套利和无套利均衡的概念、风险中性定价的假设原理;静态组合复制和动态组合复制的定价原理。

第三章金融衍生产品概述(3学时)(一)教学目的与要求掌握金融远期、期货与期权的概念,了解期货与远期的联系与区别,理解远期与期货的定价思想与原理,掌握金融期权的分类与运用思想。

《金融工程》教学大纲课程性质:《金融工程》是应用型学科,是金融专业的技术课程,是金融专业本专科学生必修课程之一。

《金融工程》为金融学各专业的主干课程,并且为经济类、管理类各专业的必修课或选修课。

课程编号:020104课程名称:《金融工程》(双语)授课对象:金融学专业专科总学时: 72学分数: 4适应专业:国际金融、证券专业先修课程:金融学、金融市场学、投资学等。

一、课程教学目的和任务课程目的:通过本课程的学习使学生能够掌握以下三个方面的知识与相关技能:1、金融工程的基本方法和基本理论,主要包括金融工程的概念、特点与功能、金融工程基本方法论、风险及其管理、金融工程理论基础等有关内容;2、主要基础金融资产的特性、定价及其应用,包括固定收益证券及其定价、非固定收益证券及其定价等有关内容;3、主要衍生金融工具的特性、定价及其应用,包括互换、远期、期货、期权等有关内容。

课程任务:通过《金融工程》课程的学习,使学生掌握金融工程的基本概念、理论和方法;使学生能够运用基本的金融工程方法,提高分析问题、判断问题和解决问题的能力,提升学生的金融工程理论水平和基本应用能力。

二、课程教学基本要求1.通过对《金融工程》课程的学习,掌握《金融工程》的基本理论、主要应用,以及金融工程的发展。

2. 通过对《金融工程》课程的学习,熟悉各类金融工具及其运用,重点掌握综合运用金融理论进行金融工程创新,尤其是掌握金融风险管理的基本技能。

三、课程主要教学内容与学时安排学时安排:总学时:72课程主教要学内容:第一章金融工程概述•[教学目的与要求]:通过本章学习了解金融工程的基本概念、基本工•具及风险管理方法。

• [难点/重点]:金融工程的基本概念•第一节金融工程的概念第二节金融工程与金融工具第三节金融工程与风险管理第二章金融工程分析方法[教学目的与要求]:通过本章学习了解金融工程的主要分析方法,学习金融价格的风险管理方法,学习运用远期、期货、期权、互换等金融工具管理金融风险。

00307757《金融工程》教学大纲课程名称:金融工程英文名称:FinancialEngineering课程编号:00307757课程学时:16课程学分:1课程性质:选修课适用专业:企业管理预修课程:货币银行学、国际金融及数学基础课程大纲执笔人:李博达一、课程目的与要求本课程的目的在于让学生了解并掌握运用金融衍生工具进行金融风险管理的原理、策略和技术。

主要是掌握保值和套利的基本原理和方法,掌握风险识别、衡量、管理的基本方法,掌握随机过程和数值方法在金融中的运用。

本课程要求学生了解并探讨金融衍生工具的定价规律、作用以及应用策略,将工程设计的思维引入金融领域,综合地运用概率分析、数学建模、数值计算、图形解析、计算机模拟等技术方法设计、开发和实施新型的金融产品,创造性地解决各种金融问题。

二、教学内容及学时安排第一讲金融工程学简介2学时一、金融工程学的定义二、现代金融理论的诞生与发展三、主要的风险管理工具;第二讲股票定价2学时一、股票的定义、特征、分类及价值二、股票的收益现值定价模型三、股票定价的实例第三讲债券定价3学时一、债券的定义、要素和种类二、债券的期限结构及各种相关指标三、资本-资产定价模型第四讲远期与期货定价3学时一、远期合约的一般定义与特点二、远期合约的定价三、远期合约的应用四、期货的定义与特点五、期货的定价及应用第五讲期权市场及交易策略2学时一、期权的定义及特点、种类二、期权价格的范围三、期权的凸性、买入-卖出组合策略四、蝶形差价期权组合五、垂直差价期权组合第六讲股票期权及定价2学时一、期权价格的影响因素二、布莱克-斯科尔斯期权定价模型第七讲金融期权组合的高级策略2学时一、期权交易策略和定价方式二、构建无风险套利期权组合三、教材及主要参考书1、周爱明,《金融工程学》,中国统计出版社,2003第一版2、JohnHull,《FuturesandOptionsMarkets》,PrenticeHall,2002,4thedition3、郑振龙主编,《金融工程》,高等教育出版,2003第一版4、门明,《金融工程学》,对外经济贸易大学出版社,2000第一版5、勒内.M.斯塔茨,《风险管理与衍生产品》,机械工业出版社,2004第一版6、宋逢明,《金融工程原理》,清华大学出版社,1999第一版。

金融工程学》教学大纲一、课程基本信息、课程的对象和性质金融工程学作为一门新兴学科在西方金融界日渐流行。

在西方国家的商业银行、投资银行、其它金融企业,以及一些大公司的应用正在逐渐扩大,国内学者将金融工程誉为金融领域的高科技。

学习研究金融工程的基本原理和应用技巧,分析研究金融工程技术在我国金融业的实际运用,已是我国金融理论研究和实物领域的一个重大课题。

同时,作为金融人才培养基地的高校金融专业,向高校本科相关专业学生传授金融工程的基本知识和技术,无疑将有助于提高学生的金融技术技能和素质。

金融工程学是一门综合性学科,要以计量经济学、金融市场学和证券投资学,会计学等学科为其知识基础,同时也要以相应的数学和外语基础为学习前提。

三、课程的教学目的和要求金融工程的主要内容主要由两部分构成:金融工程工具和金融工程技术。

通过本课程的学习,学生应该对上述内容有较全面地了解。

具体而言,学生应该掌握以下知识范畴:其一,金融工程产生的条件和背景;其二,金融工程在金融风险管理中的应用价值和应用范围;其三,金融工程的基本工具,包括期货、期权、远期、互换的基本含义、定价;其四,金融工程技术手段在货币风险管理、利率风险管理、指数风险管理等领域的应用。

最后,学生还需了解金融工程在中国的适用性及金融工程在中国未来的发展状况。

四、授课方法以课堂教学为主,以少量实验演示为辅。

五、理论教学内容与基本要求(含学时分配)第一章金融工程概论课时安排:2 课时教学要求:本章要求掌握金融工程的基本概念、理解金融工程与金融风险管理的关系,初步了解金融工程的基本工具,对金融工程的历史演进有大体了解。

教学重点和难点:难点是金融工程与风险管理的关系,重点是四种工具的基本特征。

教学内容:第一节:金融工程的基本概念1.金融工程的定义2.金融工程定义的比较第二节:金融工程与风险管理1.风险的概念2.金融工程与风险的关系第三节:金融工程的工具及作用1.期货、期权、远期、互换四种工具的基本特征2.四种金融工具的作用第二章金融创新与金融工程工具课时安排:2 课时教学要求:金融创新是金融工具产生的主要推动力。