江铃汽车2019年三季度财务风险分析详细报告

- 格式:rtf

- 大小:16.15 KB

- 文档页数:4

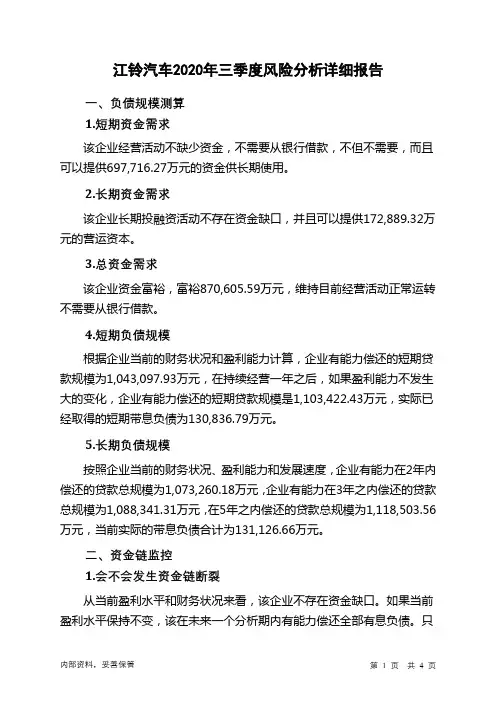

江铃汽车2020年三季度风险分析详细报告

一、负债规模测算

1.短期资金需求

该企业经营活动不缺少资金,不需要从银行借款,不但不需要,而且可以提供697,716.27万元的资金供长期使用。

2.长期资金需求

该企业长期投融资活动不存在资金缺口,并且可以提供172,889.32万元的营运资本。

3.总资金需求

该企业资金富裕,富裕870,605.59万元,维持目前经营活动正常运转不需要从银行借款。

4.短期负债规模

根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为1,043,097.93万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期贷款规模是1,103,422.43万元,实际已经取得的短期带息负债为130,836.79万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为1,073,260.18万元,企业有能力在3年之内偿还的贷款总规模为1,088,341.31万元,在5年之内偿还的贷款总规模为1,118,503.56万元,当前实际的带息负债合计为131,126.66万元。

二、资金链监控

1.会不会发生资金链断裂

从当前盈利水平和财务状况来看,该企业不存在资金缺口。

如果当前盈利水平保持不变,该在未来一个分析期内有能力偿还全部有息负债。

只

内部资料,妥善保管第1 页共4 页。

上市公司财务案例分析报告指导老师胡立贵班级11级专接本组员姓名蔡周舟,寿珺南,胡北,陈都果,赵得仁,周洋江铃汽车股份有限公司财务分析报告一、案例内容(一)公司背景江铃汽车股份有限公司由1968年成立的江西汽车制造厂发展而来,从一家濒临倒闭的地方小厂起步,引进了福特等世界五百强作为战略投资者,迅速发展壮大,吸收世界最前沿的产品技术、制造工艺、管理理念,有效的股权制衡机制、高效透明的运作和高水准的经营管理,使公司形成了规范的管理运作体制,以科学的制度保证了公司治理和科学决策的有效性。

江铃建立了研发、物流、销售服务和金融支持等符合国际规范的体制和运行机制,成为中国本地企业与外资合作成功的典范。

江铃以开放的理念和富于进取性的发展战略从市场中脱颖而出,成为中国商用车领域最大的企业之一,国内汽车行业发展最快的企业和经济效益最好的企业之一,连续五年位列中国上市公司百强。

(二)行业性质公司所属的行业性质为汽车生产企业。

(三)经营范围生产及销售汽车、专用(改装)车、发动机、地盘等汽车总成及其他零部件,并提供相关售后服务;作为福特汽车(中国)有限公司的福特(FORD)E系列进口汽车品牌经销商,从事上述品牌汽车的销售(不含批发);二手车经销;提供与汽车生产和销售有关的企业管理、咨询服务。

(四)主要产品或提供的劳务公司主要产品包括JMC系列轻型卡车和皮卡以及福特平拍全顺系列商用车,本公司亦生产发动机、铸件和其他零部件二、案例分析(一)理论分析财务分析是以会计核算和报表资料及其他相关资料为依据,采用一系列专门的分析技术和方法,对企业等经济组织过去和现在有关筹资活动、投资活动、经营活动的偿债能力、盈利能力和营运能力状况进行分析与评价。

1.评价企业偿债能力偿债能力是指企业偿还到期债务(包括本息)的能力。

能否及时偿还到期债务,是反映企业财务状况好坏的重要标志。

通过对偿债能力的分析,可以考察企业持续经营的能力和风险,有助于对企业未来收益进行预测。

江铃汽车股份有限公司财务风险成因及防范措施研究2015 届本科毕业论文开题报告论文题目:江铃汽车股份有限公司财务风险成因及防范措施研究一、论文选题的目的和意义1.选题目的一直以来,财务风险的防范问题都是众多国内企业财务管理面临的老大难,虽然历经三十多年的改革开放,我国企业发展迅猛,在财务风险防范和控制方面取得了显著的成绩和较大的进步,但是,近些年来国内、外的宏观经济形势日益复杂多变,汽车企业经营面临的不确定性因素越来越多,诸多汽车企业由于自身管理水平较差、缺乏有效财务风险防范和控制机制等问题,造成很多企业在实际经营过程中面临的财务风险十分巨大,制约和限制了汽车企业的快速、健康和稳定发展。

因此,对于江铃汽车股份有限公司来说,通过建立健全财务风险防范体系和制定一套完善的财务风险防范流程,对财务风险进行有效地防范和控制,从而促进企业的长久、健康发展,将至关重要,这也正是本文的研究目的。

(这就很明确的说明研究目的是为了促进企业建立财务风险防范的流程。

虽然我们一个学生去研究不足以改变企业的现状,但至少你的研究意愿与本科毕业论文的要求是一致的)2.选题意义(1)理论意义为了更好地应对国内外汽车市场日益激烈竞争,我国众多汽车企业应该对公司财务风险予以高度重视并采取有效措施对财务风险的产生进行防范和控制,倘若汽车企业不能对日常经营中的财务风险进行有效、及时地控制,必然会引起企业不同程度的财务损失,轻则不断降低企业的获利和偿债能力,重则将会造成企业的最终破产。

因此研究汽车企业的财务风险成因及防范措施,提高经营管理者的财务风险意识是一件具有重大理论价值的事情。

(这就表明我的研究至少可以对江铃企业起到思想上的启示,理论上的重视)(2)实际意义首先,有助于江铃汽车股份有限公司树立正确的财务风险防范意识。

企业财务风险防范是企业发展经营过程中十分重要的一个环节,国内、外企业由于财务风险出现问题,导致陷入财务危机乃至濒临破产的例子俯拾皆是。

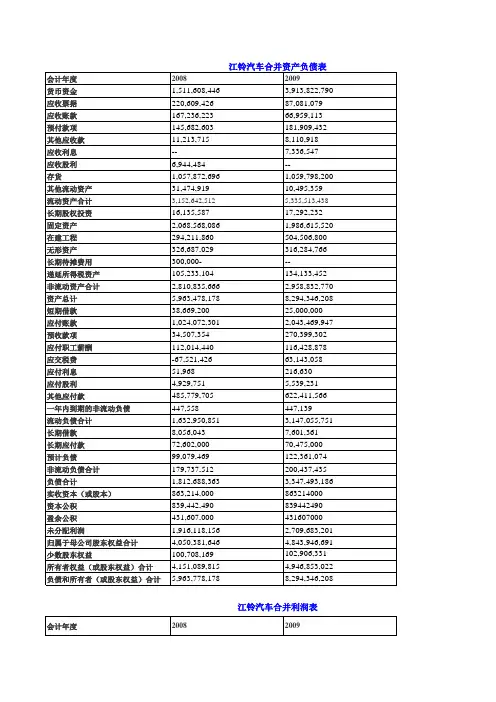

江铃汽车合并利润表(一)杜邦分析法:1、销售净利率:公式:销售净利率=净利润/营业收入×100%2、总资产周转率:公式:总资产周转次数=营业收入/总资产平均余额其中:总资产平均余额 =(期初总资产余额 +期末总资产余额)/2公式:总资产收益率=销售净利率×总资产周转率单位:元单位:元5、总资产收益率:平均资产总额 =(期初资产总额 +期末资产总额)/23、平均资产负债率:公式:平均资产负债率=平均负债总额/平均资产总额其中:平均负债总额 =(期初负债总额 +期末负债总额)/2单位:公式:平均权益乘数=1/(1-平均资产负债率)单位:元4、平均权益乘数:总资产收益率13.19%15.15%6、净资产收益率:(以上数据来源于江铃汽车股份有限公司2008、2009、2010年度报告)公式:净资产收益率=总资产收益率×平均权益乘数单位:元从江铃汽车总资产收益率可以发现,2008年总资产收益率从13.19%到2010年17.89%,主要是由销售净利率(从0总资产周转率(从08年1.42次上升到10年的1.61次)的提高,而江铃汽车净资产收益率的提高,是由于总资产收益17.89%),平均权益乘数(从2008年的1.56次升到2010年的1.75次)。

从资产营运效率分析可知,总资产的周转率提高如应收账款周转率、存货周转率等。

总之,江铃汽车无论是从偿债能力,营运能力还是获利能力,2010年都比2009年和2008年从上图中可以发现,江铃汽车、江淮汽车两家公司杜邦分析中的各自指标从2008年至2010年期间都呈现上升趋势江淮汽车相比时,发现尽管江铃汽车2008年至2010年的销售净利率、总资产收益率和净资产收益率都比江淮汽车高,周转率、平均资产负债率和平均权益乘数都比江淮汽车低,除平均资产负债率外,其他两个指标的差距在慢慢得扩比,获利空间在缩小,营运能力在不断地提高,财务杠杆能力较弱于江淮汽车。

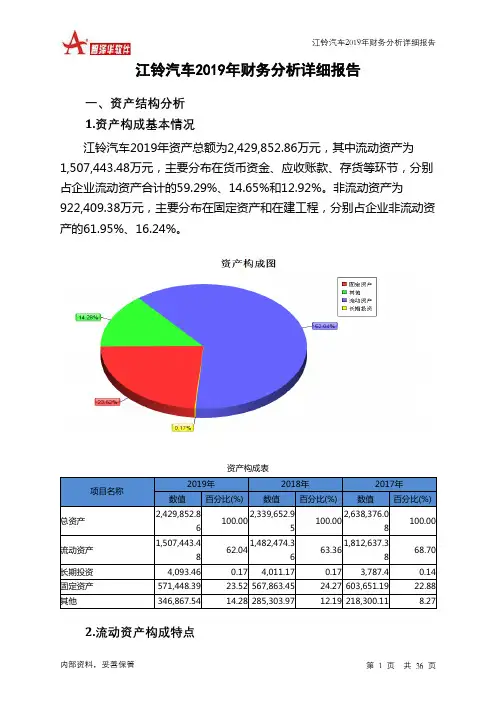

江铃汽车2019年财务分析综合报告江铃汽车2019年财务分析综合报告一、实现利润分析2019年实现利润为10,498.54万元,与2018年的3,963.98万元相比成倍增长,增长1.65倍。

实现利润主要来自于营业外收入。

但企业的经营业务处于亏损状态,盈利基础并不稳定。

市场份额有所扩大,亏损减少,企业经营管理有方,但应当继续努力以消灭亏损。

二、成本费用分析2019年营业成本为2,453,085.71万元,与2018年的2,440,954.68万元相比变化不大,变化幅度为0.5%。

2019年销售费用为152,588.32万元,与2018年的120,238.21万元相比有较大增长,增长26.91%。

2019年在销售费用有较大幅度增长的同时营业收入也有所增长,企业销售活动取得了一些成效,但是销售投入增长明显快于营业收入增长。

2019年管理费用为95,556.68万元,与2018年的79,670.49万元相比有较大增长,增长19.94%。

2019年管理费用占营业收入的比例为3.28%,与2018年的2.82%相比变化不大。

本期财务费用为-18,950.7万元。

三、资产结构分析从流动资产与收入变化情况来看,与2018年相比,资产结构没有明显的恶化或改善情况。

四、偿债能力分析从支付能力来看,江铃汽车2019年是有现金支付能力的。

企业财务费用小于0或缺乏利息支出数据,无法进行负债经营风险判断。

五、盈利能力分析江铃汽车2019年的营业利润率为-0.38%,总资产报酬率为-0.35%,净资产收益率为1.42%,成本费用利润率为0.38%。

企业实际投入到企业自身经营业务的资产为2,275,946.93万元,经营资产的收益率为-0.49%,而对外投资的收益率为95.57%。

从企业内外部资产的盈利情况来看,对外内部资料,妥善保管第1 页共3 页。

江铃汽车2019年上半年财务分析综合报告江铃汽车2019年上半年财务分析综合报告一、实现利润分析2019年上半年实现利润为1,255.94万元,与2018年上半年的34,635.47万元相比有较大幅度下降,下降96.37%。

实现利润主要来自于营业外收入。

但企业的经营业务处于亏损状态,盈利基础并不稳定。

营业收入下降,企业出现了经营亏损,经营形势进一步恶化,应采取措施。

二、成本费用分析2019年上半年营业成本为1,167,865.93万元,与2018年上半年的1,227,772.36万元相比有所下降,下降4.88%。

2019年上半年销售费用为70,587.53万元,与2018年上半年的45,293.41万元相比有较大增长,增长55.85%。

2019年上半年尽管销售费用大幅度增长,但营业收入却呈下降趋势,表明企业市场销售形势不太理想,应当采取措施,调整产品结构、销售战略或销售队伍。

2019年上半年管理费用为43,715.47万元,与2018年上半年的113,333.49万元相比有较大幅度下降,下降61.43%。

2019年上半年管理费用占营业收入的比例为3.19%,与2018年上半年的7.93%相比有较大幅度的降低,降低4.75个百分点。

同时营业利润也大幅度下降,应当关注管理费用严格控制的合理性和其他成本费用项目的增长。

本期财务费用为-8,969.06万元。

三、资产结构分析从流动资产与收入变化情况来看,流动资产与营业收入都在下降,与2018年上半年相比,资产结构没有明显的恶化或改善情况。

四、偿债能力分析从支付能力来看,江铃汽车2019年上半年是有现金支付能力的。

企业财务费用小于0或缺乏利息支出数据,无法进行负债经营风险判断。

五、盈利能力分析江铃汽车2019年上半年的营业利润率为-1.04%,总资产报酬率为内部资料,妥善保管第1 页共3 页。

江铃汽车2020年三季度财务分析综合报告一、实现利润分析2020年三季度利润总额为17,444.13万元,与2019年三季度的8,684.54万元相比成倍增长,增长1.01倍。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

在营业收入迅速扩大的同时,营业利润也迅猛增加,但这主要是应收账款的贡献,应当关注应收账款的质量。

二、成本费用分析2020年三季度营业成本为674,356.47万元,与2019年三季度的549,865.07万元相比有较大增长,增长22.64%。

2020年三季度销售费用为38,566.81万元,与2019年三季度的39,340.38万元相比有所下降,下降1.97%。

从销售费用占销售收入比例变化情况来看,2020年三季度在销售费用下降的情况下营业收入却获得了较大幅度的增长,企业采取了非常成功的销售战略,营销效率显著提高。

2020年三季度管理费用为23,322.1万元,与2019年三季度的20,670.44万元相比有较大增长,增长12.83%。

2020年三季度管理费用占营业收入的比例为2.91%,与2019年三季度的3.09%相比变化不大。

管理费用与营业收入同步增长,销售利润有较大幅度上升,管理费用支出合理。

本期财务费用为-6,051.79万元。

三、资产结构分析从流动资产与收入变化情况来看,流动资产增长快于营业收入增长,资产的盈利能力有所提高,但应收账款增长过快,盈利真实性值得怀疑。

与2019年三季度相比,资产结构并没有优化。

四、偿债能力分析从支付能力来看,江铃汽车2020年三季度是有现金支付能力的,其现金支付能力为913,097.93万元。

企业财务费用小于0或缺乏利息支出数据,无法进行负债经营风险判断。

五、盈利能力分析内部资料,妥善保管第1 页共3 页。

江铃汽车2019年上半年风险分析详细报告

一、负债规模测算

1.短期资金需求

该企业经营活动不缺少资金,不需要从银行借款,不但不需要,而且可以提供628,380.02万元的资金供长期使用。

2.长期资金需求

该企业长期投融资活动不存在资金缺口,并且可以提供157,922.73万元的营运资本。

3.总资金需求

该企业资金富裕,富裕786,302.74万元,维持目前经营活动正常运转不需要从银行借款。

4.短期负债规模

根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为826,735.77万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期借款规模是838,508.13万元,实际已经取得的短期贷款金额为0万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为838,508.13万元,企业有能力在3年之内偿还的贷款总规模为844,394.31万元,在5年之内偿还的贷款总规模为856,166.68万元,当前实际的长短期借款合计为17,007.77万元。

二、资金链监控

1.会不会发生资金链断裂

从当前盈利水平和财务状况来看,该企业不存在资金缺口。

如果当前盈利水平保持不变,该在未来一个分析期内有能力偿还全部有息负债。

只

内部资料,妥善保管第页共1 页。

江铃汽车(000550)2009至2011年度财务报表分析——营运能力分析一、营运能力指标江铃汽车2009-2011年度营运能力指标表表1-1营运能力指标2009年2010年2011年总资产周转次数 1.4600 1.6100 1.5100固定资产周转次数 5.1500 7.4300 7.6900流动资产周转次数 2.4600 2.3500 2.1700应收账款周转次数38.5100 49.5100 20.2400成本基础的存货周转率7.2800 9.3700 10.2000收入基础的存货周转率9.8500 12.6300 13.5500营运资金周转次数 3.1900 5.7300 4.9100营业周期45.900035.770044.3600二、营运能力主要竞争者及同业比较1、2009年度营运能力比较。

江铃汽车及同业2009年度营运能力指标比较表表2-1 营运能力指标江铃汽车排名行业均值行业最高行业最低总资产周转次数 1.4600 6 1.3507 3.4999 0.1705 固定资产周转次数 5.1500 12 7.5654 16.1664 0.7000 流动资产周转次数 2.4600 10 2.6092 5.6100 0.7100 应收账款周转次数38.5100 5 49.3706 331.92910.9200 成本基础的存货周转率7.2800 13 9.2428 17.8100 2.1064 收入基础的存货周转率9.8500 13 15.2989 64.7200 2.6084 营运资金周转次数 3.1900 8 -0.2694 63.6371-98.0568 营业周期45.9000 16 130.2162 440.245519.89382、2010年度偿营运力比较。

江铃汽车及同业2010年度营运能力指标比较表表2-2 营运能力指标江铃汽车排名行业均值行业最高行业最低总资产周转次数 1.6100 6 1.4515 3.4294 0.0009 固定资产周转次数7.4300 12 8.8379 17.3578 0.0033 流动资产周转次数 2.3500 10 2.5559 5.5932 0.0049 应收账款周转次数49.5100 5 83.1623 811.5836 0.0083成本基础的存货周转率9.3700 9 8.8946 17.2015 0.0000收入基础的存货周转率12.6300 10 14.116350.28000.3000营运资金周转次数 5.7300 10 0.4339 47.9900 -115.3052 营业周期35.770017 2335.3669 44573.5000 17.36993、2011年度营运能力比较。

江铃汽车2019年三季度风险分析详细报告

一、负债规模测算

1.短期资金需求

该企业经营活动不缺少资金,不需要从银行借款,不但不需要,而且可以提供577,456.27万元的资金供长期使用。

2.长期资金需求

该企业长期投融资活动不存在资金缺口,并且可以提供162,978.92万元的营运资本。

3.总资金需求

该企业资金富裕,富裕740,435.18万元,维持目前经营活动正常运转不需要从银行借款。

4.短期负债规模

根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为782,901.5万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期借款规模是822,426.08万元,实际已经取得的短期贷款金额为0万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为802,663.79万元,企业有能力在3年之内偿还的贷款总规模为812,544.93万元,在5年之内偿还的贷款总规模为832,307.22万元,当前实际的长短期借款合计为18,609.99万元。

二、资金链监控

1.会不会发生资金链断裂

从当前盈利水平和财务状况来看,该企业不存在资金缺口。

如果当前盈利水平保持不变,该在未来一个分析期内有能力偿还全部有息负债。

只

内部资料,妥善保管第页共1 页。