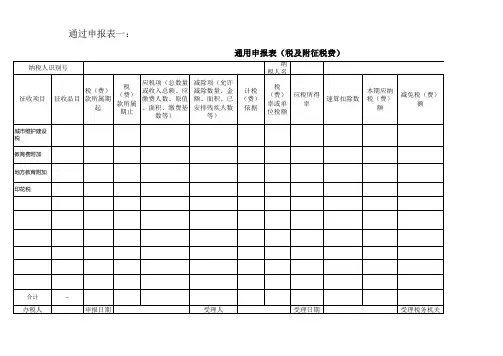

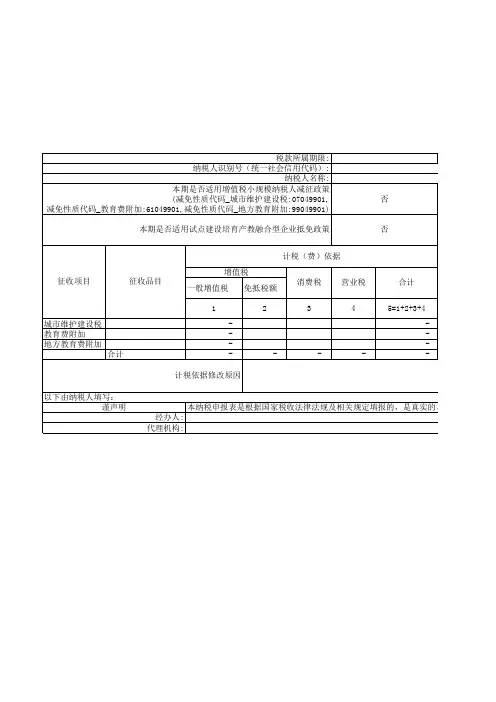

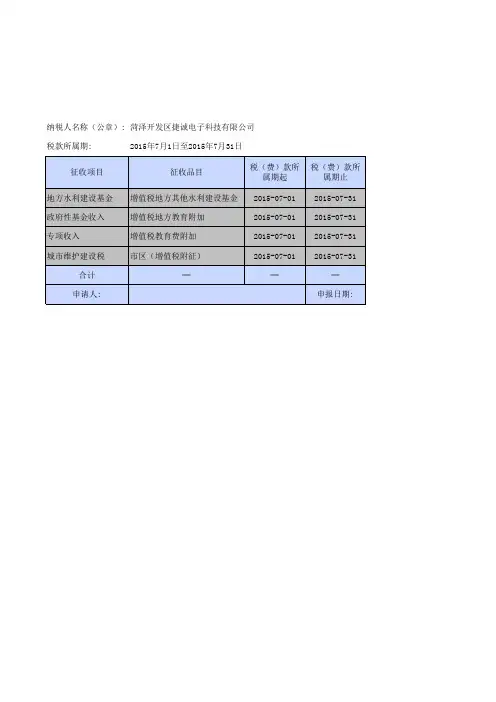

城市维护建设税、教育费附加、地方教育附加申报表

- 格式:docx

- 大小:16.09 KB

- 文档页数:1

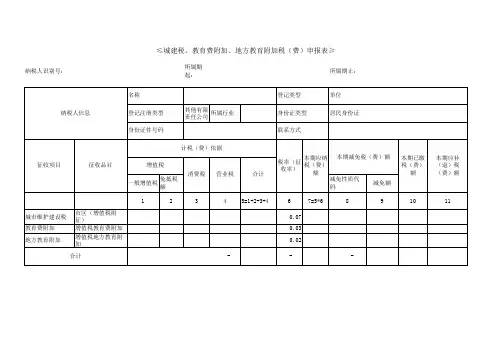

城建税、教育费附加、地方教育附加税(费)申报表

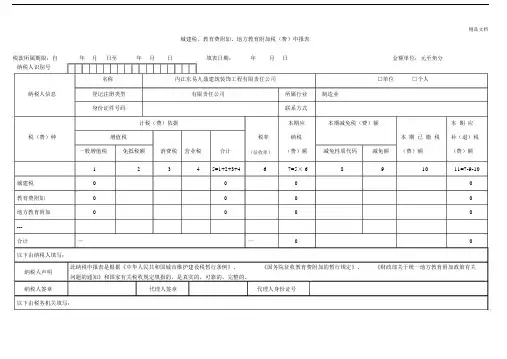

税款所属期限:自年月日至年月日填表日期:年月日金额单位:元至角分

纳税人识别号

名称内江东易九鼎建筑装饰工程有限责任公司□单位□个人纳税人信息登记注册类型有限责任公司所属行业制造业

身份证件号码联系方式

计税(费)依据本期应本期减免税(费)额本期应税(费)种增值税税率纳税本期已缴税补(退)税一般增值税免抵税额消费税营业税合计(征收率)(费)额减免性质代码减免额(费)额(费)额12345=1+2+3+467=5× 6891011=7-9-10城建税0000

教育费附加0000

地方教育附加0000

---

合计——00

以下由纳税人填写:

纳税人声明此纳税申报表是根据《中华人民共和国城市维护建设税暂行条例》、《国务院征收教育费附加的暂行规定》、《财政部关于统一地方教育附加政策有关问题的通知》和国家有关税收规定填报的,是真实的、可靠的、完整的。

纳税人签章代理人签章代理人身份证号以下由税务机关填写:

受理人受理日期年月日受理税务机关签章

本表一式两份,一份纳税人留存,一份税务机关留存。

减免性质代码:减免性质代码按照国家税务总局制定下发的最新《减免性质及分类表》中的最细项减免性质代码填报。

需要每天制学习计划吗每天制定学习计划对于个人的学习和成长至关重要。

无论是在学校、工作还是自学的情况下,制定一个合理的学习计划都可以提高学习效率,帮助我们更好地掌握知识,培养良好的学习习惯,实现个人的学习目标。

首先,每天制定学习计划可以帮助我们更好地安排时间。

在我们繁忙的日程中,可能会有各种琐事占据我们的时间。

如果没有一个明确的学习计划,很容易就会被其他琐事耽误了学习时间。

通过制定学习计划,我们可以有计划地安排每天的学习时间,合理安排各科目的学习内容,不至于被其他事情所困扰。

其次,每天制定学习计划可以培养我们的学习习惯。

习惯是一种力量,只有养成了良好的学习习惯,才能更好地坚持下去。

通过每天制定学习计划,我们可以按照计划进行学习,培养出每天都有学习的习惯。

这样不仅可以提高学习效率,还可以养成良好的习惯,为将来的学习和工作打下良好的基础。

再次,每天制定学习计划可以帮助我们更好地掌握知识。

通过制定学习计划,我们可以有针对性地进行学习,根据每天的学习计划有选择地学习必要的知识,确保每天都在学习最重要的知识点。

这样既可以提高学习效率,又能够更好地掌握知识,从而更好地应对各种考试和工作任务。

最后,每天制定学习计划可以帮助我们实现个人的学习目标。

每个人在学习的过程中都有自己的学习目标,通过制定学习计划,我们可以更好地规划学习时间,明确学习内容,逐步实现自己的学习目标。

无论是提高成绩,还是学习专业知识,亦或是提高工作技能,都需要通过每天制定学习计划,逐步实现个人的学习目标。

综上所述,每天制定学习计划对于个人的学习和成长至关重要。

它能够帮助我们更好地安排时间、培养良好的学习习惯、提高学习效率、掌握知识、实现个人的学习目标,从而更好地适应学习和工作的需要。

因此,每个人都应该养成每天制定学习计划的习惯,从而更好地实现个人的学习和成长。

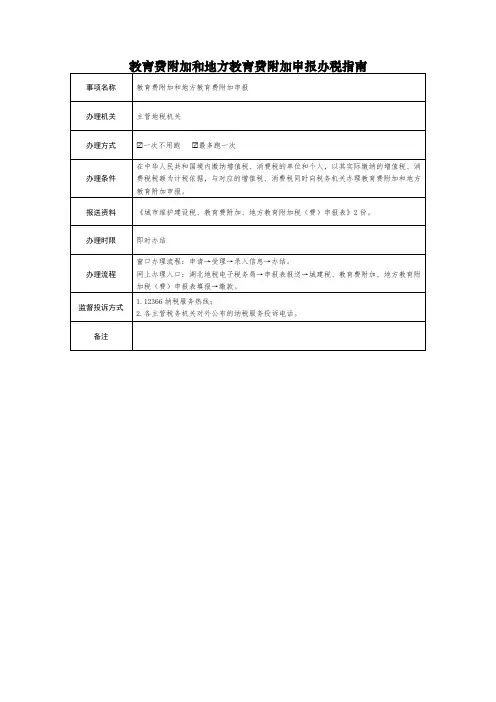

城建税申报表怎么填城建税是⼀种法定的税收项⽬,需要按照规定进⾏申报纳税,这也是企业的义务。

那么进⾏城建税的申报纳税需要按照规定进⾏填写申报表,这样才能完成对城建税的缴纳,这就需要我们根据下⾯的内容来进⾏了解。

店铺⼩编整理了以下内容为您解答,希望对您有所帮助。

⼀、城建税申报表怎么填第⼀步:纳税⼈在“国税⽹上纳税申报系统”先申报增值税、消费税等正税。

申报成功或扣款中、扣款失败、扣款成功等情况下,可以填写《城建税、教育费附加、地⽅教育附加税(费)申报表》。

第⼆步:纳税⼈填写《城建税、教育费附加、地⽅教育附加税(费)申报表》,报表打开时会⾃动带出增值税或消费税申报数据,纳税⼈可以根据实际情况修改数据。

同时,填⼊地税计算机代码等信息后,提交《城建税、教育费附加、地⽅教育附加税(费)申报表》。

第三步:纳税⼈在“国税⽹上纳税申报系统”点击“受理结果”,查询申报受理情况。

如果受理成功,则登录地税⽹上申报系统,完成缴纳税费事宜。

⼆、城建税计税依据城市维护建设税是以纳税⼈实际缴纳的流通转税额为计税依据征收的⼀种税,纳税环节确定在纳税⼈缴纳的增值税、消费税的环节上,从商品⽣产到消费流转过程中只要发⽣增值税、消费税的当中⼀种税的纳税⾏为,就要以这种税为依据计算缴纳城市维护建设税。

公式:应纳税额=(增值税+消费税)*适⽤税率税率按纳税⼈所在地分别规定为:市区7%,县城和镇5%,乡村1%。

⼤中型⼯矿企业所在地不在城市市区、县城、建制镇的,税率为1%。

因此现在对于城建税的申报表填写⼤家都清楚了吧,这也是实际中很重要的⼀点。

作为纳税企业就要按照规定填写申报表,才能有利于我们进⾏城建税的申报缴纳,多少的税费就申报多少钱。

如果您有其他问题,欢迎咨询店铺专业律师。

城市维护建设税教育费附加地方教育附加税(费)申报表税款所属期限:自年月日至年月日填表日期:年月日金额单位:元至角分填表说明:1.本期是否适用增值税小规模纳税人优惠政策(减免税代码:XXXXX):增值税小规模纳税人登记为一般纳税人以及具备登记一般纳税人条件而未登记的,其纳税期限规定为按次、月或年的,自登记或具备登记条件的次月起不再适用减征优惠;其纳税期限规定为按季的,自登记或具备登记条件的次季起不再适用减征优惠。

由增值税一般纳税人转登记为小规模纳税人,其纳税期限规定为按次、月或年的,自转登记的当月起适用减征优惠;若纳税期限规定为季的,自转登记的当季起适用减征优惠。

本期适用纳税人是增值税小规模纳税人优惠政策的,勾选“是”;否则,勾选“否”。

2.增值税小规模纳税人享受减征比例(%):填写当地省级政府根据财税〔2019〕号文件确定减征比例。

3.第1栏“一般增值税”,填写本期缴纳的一般增值税税额。

4.第2栏“免抵税额”,填写增值税免抵税额。

5.第3栏“消费税”,填写本期缴纳的消费税税额。

6.第4栏“营业税”,填写本期缴纳的营业税税额。

7.第5栏“合计”,反映本期缴纳的增值税、消费税、营业税税额合计。

8.第6栏“税率(征收率)”,填写城市维护建设税、教育费附加、地方教育费附加的税率或征收率。

9.第7栏“本期应纳税(费)额”,反映本期按适用税率(征收率)计算缴纳的应纳税额。

计算公式为:7=5×6。

10.第8栏“减免性质代码”,该项按照国家税务总局制定下发的最新《减免税政策代码目录》中的最细项减免性质代码填写。

有减免税情况的必填。

11.第9栏“减免税(费)额”,反映本期减免的税额。

12.第10栏“小规模纳税人减免税额”,反映符合条件的小规模纳税人减免的税额。

计算公式为:10=(7-9)×减征比例。

13.第11栏“本期已缴税(费)额”,填写本期应纳税(费)额中已经缴纳的部分。

14.第12栏“本期应补(退)税额”,计算公式为:12=7-9-10-11。

项目十四城市维护建设税办税业务习题与实训参考答案一、单项选题1.【答案】A【分析】海关对进口产品代征增值税、消费税的,不征收城市维护建设税和教育费附加,城建税实行地区差别比例税率,城建税的计税依据不包括被回收的滞纳金、被处的罚款等。

2.【答案】B【分析】由受托方代征代扣“两税”的单位和个人,其代征代扣的城建税按受托方所在地税率执行。

3.【答案】A【分析】应纳城建税税额=实际缴纳的(增值税税额+消费税税额)×适用税率=(85+110)×7%=13.65(万元)。

4.【答案】D【分析】个体商贩及个人在集市上出售商品,对其征收临时经营的增值税,是否同时按其实缴税额征收城市维护建设税,由各省、自治区、直辖市人民政府根据实际情况确定。

5.【答案】A【分析】城市维护建设税和教育费附加的计税依据是纳税人实际缴纳的增值税、消费税税额,包括税务机关查补的以上税额,则该企业应补缴城建税=(25+10)×5%=1.75(万元)。

6.【答案】B【分析】城建税和教育费附加的计算依据不包括非税收入,所以,该企业应补缴城建税和教育费附加=(83000+56000)× (7%+3%)=13900(元)。

7.【答案】D【分析】对纳税人减免“两税”时,相应也减免城建税,该企业当月应缴纳城建税=(32-2+50+10)×7%=6.3(万元)。

8.【答案】A【分析】城建税和教育费附加按实际缴纳的“两税”税额计算,且进口不征、出口不退,出口免抵增值税也要计算缴纳城建税。

应缴城建税=(110+300+20+24)×5%=22.7(万元);应缴教育费附加=(110+300+20+24)×3%=13.62(万元)。

合计=22.7+13.62=36.32万元。

9.【答案】D【分析】教育费附加“进口不征,出口不退”,随“两税”的减免而减免。

10.【答案】D【分析】个体经营者属于城建税的纳税人,个体商贩及个人在集市上出售商品,对其征收临时经营的增值税,是否同时按其实缴税额征收城市维护建设税,由各省、自治区、直辖市人民政府根据实际情况确定,流动经营无固定纳税地点的纳税人在缴纳“两税”所在地缴纳城市维护建设税。