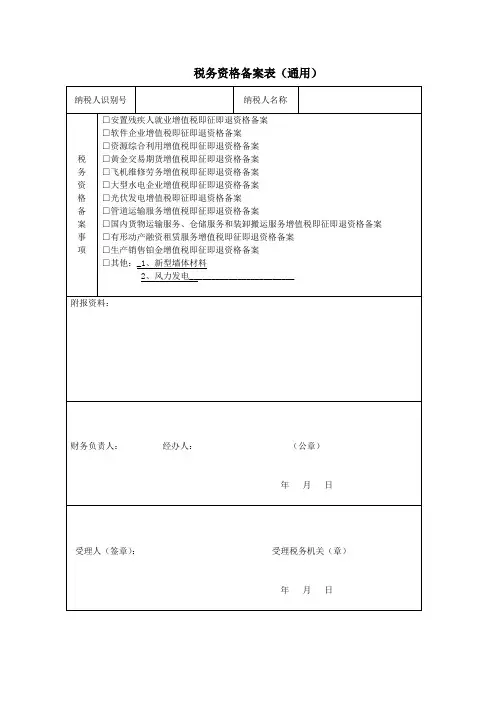

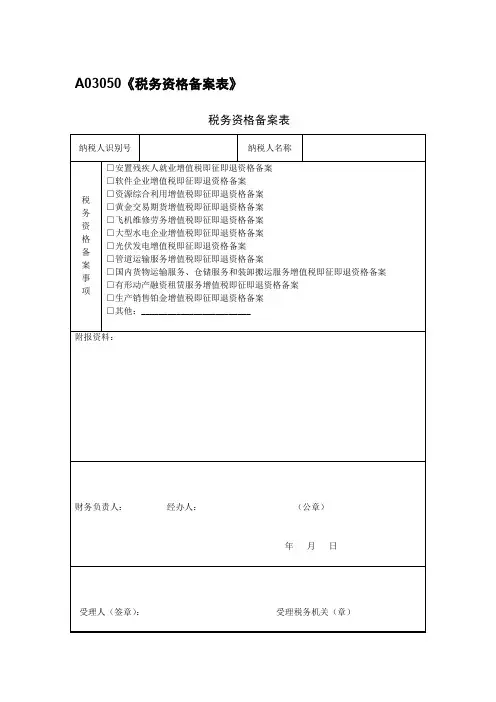

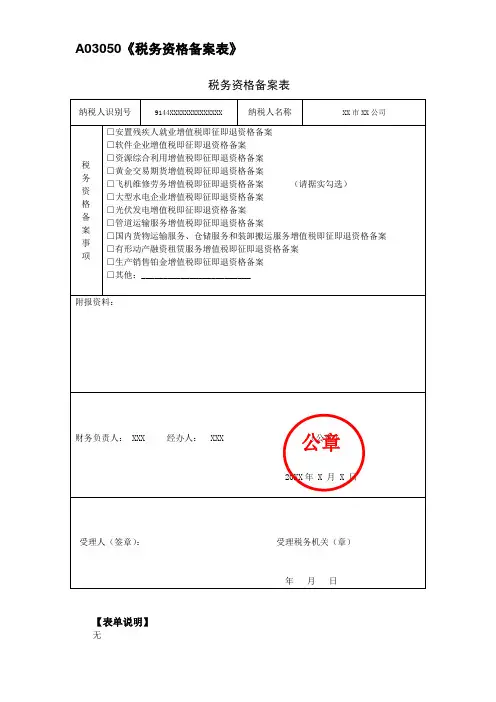

税务资格备案表

- 格式:docx

- 大小:11.71 KB

- 文档页数:1

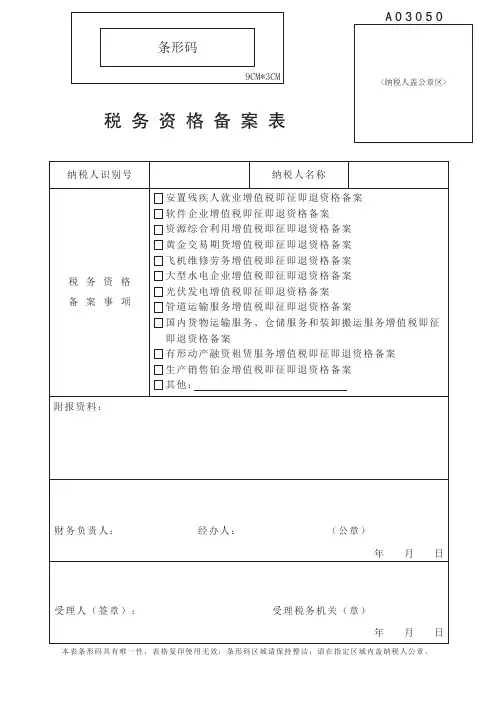

税务资格备案表

<纳税人盖公章区>条形码

9CM*3CM A 03050纳税人识别号

纳税人名称 税务资格

备案事项附报资料:

安置残疾人就业增值税即征即退资格备案

软件企业增值税即征即退资格备案

资源综合利用增值税即征即退资格备案

黄金交易期货增值税即征即退资格备案

飞机维修劳务增值税即征即退资格备案

大型水电企业增值税即征即退资格备案光伏发电增值税即征即退资格备案管道运输服务增值税即征即退资格备案

国内货物运输服务、仓储服务和装卸搬运服务增值税即征即退资格备案

有形动产融资租赁服务增值税即征即退资格备案生产销售铂金增值税即征即退资格备案

其他:

财务负责人: 经办人:

(公章)年 月 日

年 月 日

受理人(签章): 受理税务机关(章)

本表条形码具有唯一性,表格复印使用无效;条形码区域请保持整洁;请在指定区域内盖纳税人公章。

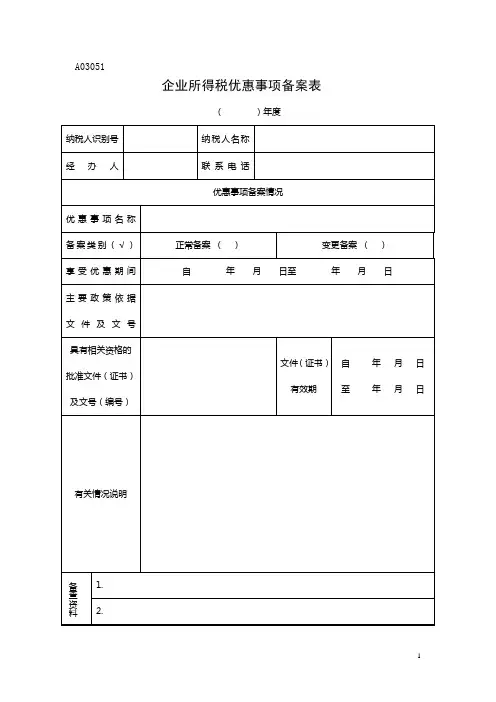

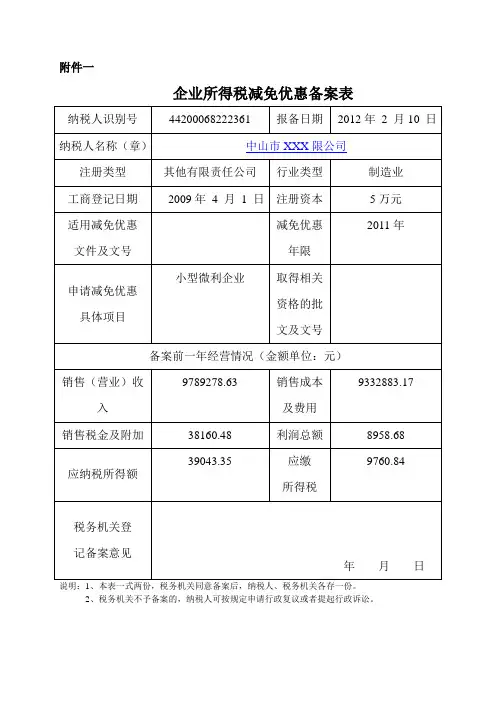

A03051企业所得税优惠事项备案表()年度填报说明一、企业向税务机关进行企业所得税优惠事项备案时填写本表。

二、企业同时备案多个所得税优惠事项的,应当分别填写本表。

三、纳税人识别号、纳税人名称:按照税务机关核发的税务登记证件规范填写。

商事登记改革后,不再取得税务登记证件的企业,纳税人识别号填写“统一社会信用代码”。

四、优惠事项名称:按照《企业所得税优惠事项备案管理目录》中的“优惠事项名称”规范填写。

五、备案类别:企业根据情况选择填写“正常备案”、“变更备案”。

变更备案:是指企业享受定期减免税事项,在其备案后的有效年度内,税收优惠条件发生变化,但仍然符合税收政策规定,可以继续享受优惠政策。

六、享受优惠期间:填写优惠事项起止日期。

对于优惠期间超过一个纳税年度且有具体起止时间的定期减免税,填写相应的起止期间。

对于定期减免税以外的其他优惠事项,填写享受优惠事项所属年度的1月1日(新办企业填写成立日期)至12月31日(年度中间停业,填写汇算清缴日期)。

七、主要政策依据文件及文号:按照《企业所得税优惠事项备案管理目录》中的“主要政策依据”规范填写。

“主要政策依据”涉及税法和具体税收政策文件的,填写直接相关的政策依据。

八、具有相关资格的批准文件(证书)及文号(编号):企业享受优惠事项,按照规定需要具备相关资格的,应当填写有关部门的批准文件或颁发的相关证书名称及文号(编号)。

按照规定,不需要取得上述批准文件(证书)的,填写“无”。

文件(证书)包括但不限于:高新技术企业证书、动漫企业证书、集成电路生产企业证书、原软件企业证书、原资源综合利用认定证书、非营利组织认定文件、远洋捕捞许可证书等。

九、文件(证书)有效期:按照批准文件或颁发证书的实际内容填写。

十、有关情况说明:企业简要概述享受优惠事项的具体内容,如“从事蔬菜种植免税”、“从事公路建设投资三免三减半”等。

企业备案的优惠事项需要符合国家规定的特定行业、范围或者对优惠事项实行目录管理的,企业应当指明符合哪个特定行业、范围或目录中的哪一个具体行业或项目。

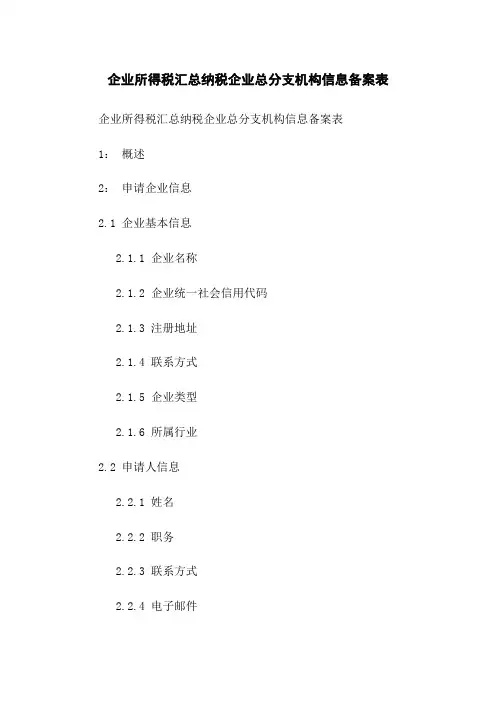

企业所得税汇总纳税企业总分支机构信息备案表企业所得税汇总纳税企业总分支机构信息备案表1:概述2:申请企业信息2.1 企业基本信息2.1.1 企业名称2.1.2 企业统一社会信用代码2.1.3 注册地址2.1.4 联系方式2.1.5 企业类型2.1.6 所属行业2.2 申请人信息2.2.1 姓名2.2.2 职务2.2.3 联系方式2.2.4 电子邮件3:汇总分支机构信息3.1 分支机构基本信息3.1.1 分支机构名称3.1.2 分支机构统一社会信用代码 3.1.3 注册地址3.1.4 联系方式3.1.5 分支机构类型3.1.6 成立日期3.2 企业所得税纳税情况3.2.1 纳税人识别号3.2.2 纳税期限3.2.3 税务登记日期3.2.4 累计应纳税所得额3.2.5 累计实际缴纳企业所得税金额4:附件本文档涉及的附件包括:- 企业营业执照副本复印件- 分支机构营业执照副本复印件- 税务登记证明复印件- 纳税人资格证明文件复印件5:法律名词及注释- 企业所得税: 企业按照其实际利润额向国家缴纳的税款。

- 分支机构: 企业在国内外设立的具有法人地位的经营机构。

-------------------附录:附件说明1:企业营业执照副本复印件:包括企业名称、统一社会信用代码、注册地址等基本信息。

2:分支机构营业执照副本复印件:包括分支机构名称、统一社会信用代码、注册地址等基本信息。

3:税务登记证明复印件:证明企业已在税务机关登记纳税。

4:纳税人资格证明文件复印件:包括企业所得税纳税人资格证明等相关证明文件。

法律名词及注释:1:企业所得税:国家根据企业的实际利润额征收的一种税种,税率根据企业的纳税区间而定。

2:分支机构:企业在国内外设立的具有独立法人地位的经济组织,可以独立承担合同权利和义务,但不以独立产权形式存在。

企业所得税汇总备案表(可以直接使用,可编辑实用优秀文档,欢迎下载)企业所得税汇总纳税企业总分支机构信息备案表使用说明1.本表依据国家税务总局关于印发<跨地区经营汇总纳税企业所得税征收管理办法>的公告》(国家税务总局公告2021年第57号)设置。

2.本表适用汇总纳税企业总机构和分支机构办理信息备案或变更备案时使用。

3.总分机构类型:分类标准为总机构、分支机构、分总机构(注:在分支机构之下再设分支机构)。

4.分支机构层级:分类标准为二级、二级以下。

5.企业所得税预缴方式:备案机构为总机构的填写,分类标准为按实预缴、按上一纳税年度应纳税所得额月平均额预缴、按上一纳税年度应纳税所得额季平均额预缴。

6.就地分摊缴纳类型:二级分支机构填写,分类标准为就地预缴分支机构、不就地预缴分支机构。

7.不就地分摊缴纳企业所得税原因:不就地分摊缴纳企业所得税的2级分支机构填写。

分类标准为:(1)不具有主体生产经营职能,且在当地不缴纳增值税、营业税的产品售后服务、内部研发、仓储等汇总纳税企业内部辅助性的二级分支机构,不就地分摊缴纳企业所得税;(2)上年度认定为小型微利企业的,其二级分支机构不就地分摊缴纳企业所得税;(3)新设立的二级分支机构,设立当年不就地分摊缴纳企业所得税;(4)当年撤销的二级分支机构,自办理注销税务登记之日所属企业所得税预缴期间起,不就地分摊缴纳企业所得税。

8.各栏目填写规则:(1)所有备案纳税人,均需填写“备案机构信息”;(2)备案机构为总机构的,均需填写“下级分支机构信息”;(3)备案机构为分支机构的,均需填写“总机构信息”,二级以下分支机构还需填写“上一级机构信息”;(4)备案机构为分总机构的,均需填写“总机构信息”、“下级分支机构信息”,二级以下分支机构还需填写“上一级机构信息”。

9.纳税人除首次年度备案外,可只填写备案机构信息与需变更的信息,但应当在纳税人签章栏空白处做出简要说明。

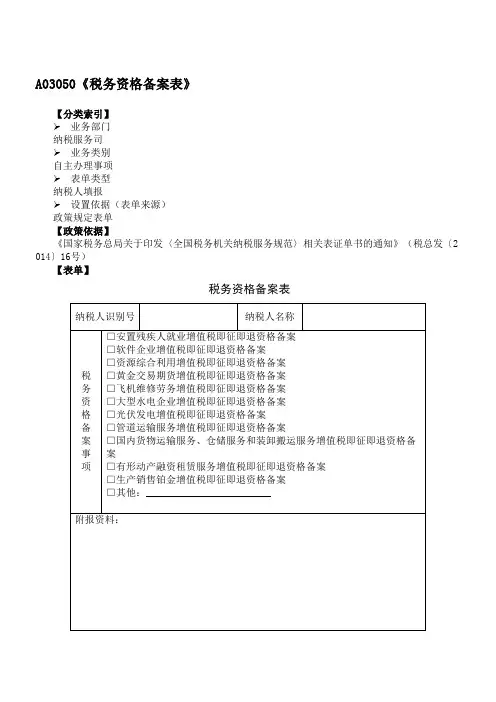

【北京税务】北京市国家税务局软件产品增值税即征即退资格备案应提供资料:

(1)《税务资格备案表》2 份。

(2)省级软件产业主管部门认可的软件检测机构出具的检测证明材料。

(3)软件产业主管部门颁发的《软件产品登记证书》或著作权行政管理部门颁发的《计算机软件著作权登记证书》。

注意事项:

(1)携带经办人身份证明(实名办税要求)

(2)在复印件上注明“此复印件与原件相符”的字样,并压印(加盖)纳税人单位公章

(3)需要提供的资料如需签字盖章,请提前准备。

建议携带公章前去办理。

税务资格备案表。

企业所得税汇总纳税企业总分支机构信息备案表使用说明1.本表依据国家税务总局关于印发<跨地区经营汇总纳税企业所得税征收管理办法>的公告》(国家税务总局公告2012年第57号)设置。

2.本表适用汇总纳税企业总机构和分支机构办理信息备案或变更备案时使用。

3.总分机构类型:分类标准为总机构、分支机构、分总机构(注:在分支机构之下再设分支机构)。

4.分支机构层级:分类标准为二级、二级以下。

5.企业所得税预缴方式:备案机构为总机构的填写,分类标准为按实预缴、按上一纳税年度应纳税所得额月平均额预缴、按上一纳税年度应纳税所得额季平均额预缴。

6.就地分摊缴纳类型:二级分支机构填写,分类标准为就地预缴分支机构、不就地预缴分支机构。

7.不就地分摊缴纳企业所得税原因:不就地分摊缴纳企业所得税的2级分支机构填写。

分类标准为:(1)不具有主体生产经营职能,且在当地不缴纳增值税、营业税的产品售后服务、内部研发、仓储等汇总纳税企业内部辅助性的二级分支机构,不就地分摊缴纳企业所得税;(2)上年度认定为小型微利企业的,其二级分支机构不就地分摊缴纳企业所得税;(3)新设立的二级分支机构,设立当年不就地分摊缴纳企业所得税;(4)当年撤销的二级分支机构,自办理注销税务登记之日所属企业所得税预缴期间起,不就地分摊缴纳企业所得税。

8.各栏目填写规则:(1)所有备案纳税人,均需填写“备案机构信息”;(2)备案机构为总机构的,均需填写“下级分支机构信息”;(3)备案机构为分支机构的,均需填写“总机构信息”,二级以下分支机构还需填写“上一级机构信息”;(4)备案机构为分总机构的,均需填写“总机构信息”、“下级分支机构信息”,二级以下分支机构还需填写“上一级机构信息”。

9.纳税人除首次年度备案外,可只填写备案机构信息与需变更的信息,但应当在纳税人签章栏空白处做出简要说明。

企业所得税优惠事项备案表【表单说明】一、企业向税务机关进行企业所得税优惠事项备案时填写本表。

二、企业同时备案多个所得税优惠事项的,应当分别填写本表.三、纳税人识别号、纳税人名称:按照税务机关核发的税务登记证件规范填写.商事登记改革后,不再取得税务登记证件的企业,纳税人识别号填写“统一社会信用代码”。

四、优惠事项名称:按照《企业所得税优惠事项备案管理目录》中的“优惠事项名称”规范填写。

五、备案类别:企业根据情况选择填写“正常备案”、“变更备案”。

变更备案:是指企业享受定期减免税事项,在其备案后的有效年度内,税收优惠条件发生变化,但仍然符合税收政策规定,可以继续享受优惠政策.六、享受优惠期间:填写优惠事项起止日期.对于优惠期间超过一个纳税年度且有具体起止时间的定期减免税,填写相应的起止期间。

对于定期减免税以外的其他优惠事项,填写享受优惠事项所属年度的1月1日(新办企业填写成立日期)至12月31日(年度中间停业,填写汇算清缴日期)。

七、主要政策依据文件及文号:按照《企业所得税优惠事项备案管理目录》中的“主要政策依据”规范填写。

“主要政策依据"涉及税法和具体税收政策文件的,填写直接相关的政策依据.八、具有相关资格的批准文件(证书)及文号(编号):企业享受优惠事项,按照规定需要具备相关资格的,应当填写有关部门的批准文件或颁发的相关证书名称及文号(编号)。

按照规定,不需要取得上述批准文件(证书)的,填写“无"。

文件(证书)包括但不限于:高新技术企业证书、动漫企业证书、集成电路生产企业证书、原软件企业证书、原资源综合利用认定证书、非营利组织认定文件、远洋捕捞许可证书等。

九、文件(证书)有效期:按照批准文件或颁发证书的实际内容填写。

十、有关情况说明:企业简要概述享受优惠事项的具体内容,如“从事蔬菜种植免税”、“从事公路建设投资三免三减半”等.企业备案的优惠事项需要符合国家规定的特定行业、范围或者对优惠事项实行目录管理的,企业应当指明符合哪个特定行业、范围或目录中的哪一个具体行业或项目。