杜邦分析法中净资产收益率的分解图

- 格式:doc

- 大小:29.50 KB

- 文档页数:1

企业综合分析与业绩评价学习目标掌握财务分析的综合分析及业绩评价。

具体目标包括:◇知识目标了解综合分析与业绩评价的意义及目的;明确综合分析与业绩评价的内容;了解帕利普分析体系。

◇技能目标掌握杜邦财务分析体系的基本原理;掌握综合指数法的原理及实施步骤;掌握综合评分法的原理及实施步骤。

◇能力目标能够运用杜邦财务分析体系对企业进行综合财务分析;能够运用综合指数法和综合评分法对企业进行经营业绩综合评价。

宝钢股份与鞍钢股份盈利能力存在差异的原因宝钢股份和鞍钢股份在国内钢铁业处于领先地位,宝钢股份2002-2006年的净资产收益率分别为13.92%、19.76%、22.59%、17.38%、16.25%,鞍钢股份2002-2006年的净资产收益率分别为7.62%、16.01%、17.53%、18.44%,22.70%。

由数据可以看出,2004年以前,宝钢股份的净资产收益率大于鞍钢股份,而此后的净资产收益率小于鞍钢股份,即宝钢股份前期盈利能力是大于鞍钢股份的,在2004年至2005年期间发生了变化,鞍钢股份的盈利能力超过了宝钢股份。

到底是什么原因导致了这样的结果呢?首先分析直接影响净资产收益率的因素:总资产净利率和权益乘数。

通过分析得知,2004年前宝钢股份总资产净利率大于鞍钢股份,2005年前宝钢股份的权益乘数大于鞍钢股份,而此后,总资产净利率、权益乘数小于鞍钢股份,造成了2004年前宝钢股份的净资产收益率大于鞍钢股份,而2005年、2006年小于鞍钢股份。

进一步分析影响总资产净利率的直接因素:销售净利率和总资产周转率。

2004年前宝钢股份的总资产净利率大于鞍钢股份,是因为宝钢股份的销售净利率大于鞍钢股份。

但是,宝钢股份的总资产周转率小于鞍钢股份则减少了宝钢股份与鞍钢股份在总资产净利率方面的差异。

2004年后,宝钢股份总资产净利率低于鞍钢股份,是鞍钢股份销售净利率增加、而宝钢股份销售净利率减少以及鞍钢股份总资产周转率等因素综合影响的结果。

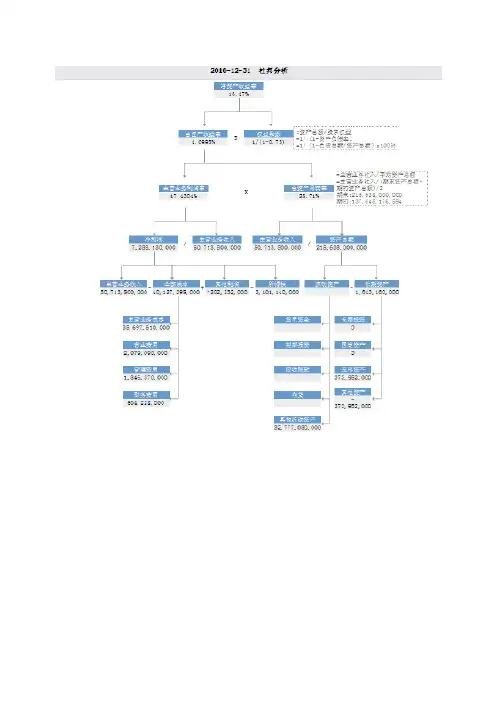

一、杜邦分析图(3年)及其分析(杜邦分析至少写一页纸)一、万科基本情况介绍:万科企业股份有限公司成立于1984年5月,以房地产为核心业务,是中国大陆首批公开上市的企业之一。

至2003年12月31日止,公司总资产105.6亿元,净资产47.01亿元。

1988年12月,公司公开向社会发行股票2,800万股,集资人民币2,800万元,资产及经营规模迅速扩大。

1991年1月29日本公司之A股在深圳证券交易所挂牌交易。

1991年6月,公司通过配售和定向发行新股2,836万股,集资人民币1.27亿元,公司开始跨地域发展。

1992年底,上海万科城市花园项目正式启动,大众住宅项目的开发被确定为万科的核心业务,万科开始进行业务调整。

1993年3月,本公司发行4,500万股B股,该等股份于1993年5月28日在深圳证券交易所上市。

B股募股资金45,135万港元,主要投资于房地产开发,房地产核心业务进一步突显。

1997年6月,公司增资配股募集资金人民币3.83亿元,主要投资于深圳住宅开发,推动公司房地产业务发展更上一个台阶。

2000年初,公司增资配股募集资金人民币6.25亿元,公司实力进一步增强。

公司于2001年将直接及间接持有的万佳百货股份有限公司72%的股份转让予中国华润总公司及其附属公司,成为专一的房地产公司。

2002年6月,万科发行可转换公司债券,募集资金15亿,进一步增强了发展房地产核心业务的资金实力。

公司于1988年介入房地产领域,1992年正式确定大众住宅开发为核心业务,截止2002年底已进入深圳、上海、北京、天津、沈阳、成都、武汉、南京、长春、南昌和佛山进行住宅开发,2003年万科又先后进入鞍山、大连、中山、广州、东莞,目前万科业务已经扩展到16个大中城市凭借一贯的创新精神及专业开发优势,公司树立了住宅品牌,并获得良好的投资回报。

二、杜邦分析原理介绍杜邦分析法,又称杜邦财务分析体系,简称杜邦体系,是利用各主要财务比率指标间的内在联系,对企业财务状况及经济利益进行综合系统分析评价的方法。

CULTURE 杜邦分析法在新能源企业盈利能力分析中的应用—以宁德时代为例谢晟尧 郑晓萍 广州软件学院摘 要 随着环保意识的增强和科技的进步,新能源已经成为越来越多企业和个人关注的焦点。

文章以宁德时代新能源科技股份有限公司(以下简称“宁德时代”)为主体,运用杜邦分析法,选取该企业2018—2022年财务数据,通过对净资产收益率、销售净利率、总资产周转率、权益乘数等指标进行分析,洞察其发展趋势,评估其盈利能力。

结合宁德时代的实际情况,提出对宁德时代未来发展的一些建议。

关键词 杜邦分析法 新能源企业 盈利能力分析 宁德时代中图分类号:F272 文献标识码:A 文章编号:1674-1145(2023)34-069-04近年来我国大力提倡低碳经济,2021年国务院印发了《“十四五”规划和2035年远景目标纲要》,明确指出要加快新能源产业成为新的发展方向。

全球新能源车市场持续增长,带动了动力电池行业规模的快速增大。

本文将从杜邦分析法的角度对新能源行业中的“超级独角兽企业”宁德时代进行分析,探讨其盈利能力。

一、案例分析(一)宁德时代概况宁德时代成立于2011年,于2018年6月在深交所上市。

公司主要从事新能源汽车动力电池系统的研发、生产、销售。

其中,锂电池出货量在全球遥遥领先,其合作伙伴有宝马、丰田、德国莱茵 TÜV、特斯拉(上海)等。

(二)基于杜邦分析体系的宁德时代盈利能力分析1.净资产收益率驱动因素分析净资产收益率=销售净利率*总资产周转率*权益乘数。

杜邦体系中销售净利率、总资产周转率和股东权益乘数是影响净资产收益率的三大因素。

从表1可知,2018—2022年,宁德时代的净资产回报率呈现出一种波动性增长的态势,表明其在这五年中整体盈利能力呈现出不断增长的态势。

在2021年,该公司的净资产收益率飙升到25.4%,可能是由于较高的权益乘数导致的。

2021—2022年,公司的净资产收益率下滑到24.9%,而权益乘数略有上升。

目录杜邦财务分析法及案例分析 (1)引言 (1)背景介绍 (1)目的和意义 (2)杜邦财务分析法概述 (3)杜邦财务分析法的定义 (3)杜邦财务分析法的原理 (4)杜邦财务分析法的应用范围 (5)杜邦财务分析法的关键指标 (6)资产利润率 (6)杠杆倍数 (7)资产周转率 (8)净资产收益率 (9)杜邦财务分析法的案例分析 (10)案例一:公司A的财务分析 (10)案例二:公司B的财务分析 (11)杜邦财务分析法的优缺点 (12)优点 (12)缺点 (13)结论 (14)杜邦财务分析法的实际应用价值 (14)对未来发展的展望 (15)参考文献 (15)杜邦财务分析法及案例分析引言背景介绍杜邦财务分析法及案例分析是一种常用的财务分析方法,它通过对企业财务报表的综合分析,帮助投资者、分析师和管理者了解企业的财务状况、盈利能力和资产利用效率等关键指标。

杜邦财务分析法最早由美国杜邦公司于20世纪20年代提出,经过多年的实践和发展,已经成为了企业财务分析领域的重要工具。

在全球化和市场竞争日益激烈的背景下,企业面临着越来越多的挑战和机遇。

了解企业的财务状况和经营绩效对于投资者和管理者来说至关重要。

财务报表是企业财务状况的主要信息来源,但仅仅依靠财务报表的原始数据往往难以全面准确地评估企业的财务状况。

因此,需要一种能够综合分析财务报表数据的方法,以便更好地理解企业的财务状况和经营绩效。

杜邦财务分析法通过将财务报表数据进行分解和重组,从不同角度评估企业的财务状况。

它将企业的财务指标分为盈利能力、资产利用效率和财务杠杆三个方面,通过计算各个指标的变化和相互关系,揭示企业的财务状况和经营绩效的真实情况。

杜邦财务分析法的核心思想是“ROE三要素模型”,即净资产收益率(Return on Equity,ROE)=净利润率(Net Profit Margin,NPM)×总资产周转率(Total Asset Turnover,TAT)×权益乘数(Equity Multiplier,EM)。

杜邦分析法下的企业营运能力分析作者:贺佳媛来源:《商业会计》2016年第12期中图分类号:F275 文献标识码:A 文章编号:1002-5812(2016)12-0037-03摘要:杜邦分析法是以净资产收益率为核心的反映企业营运能力、盈利能力和偿债能力的综合性分析方法。

本文通过分析杜邦分析法下的各项指标,得出总资产周转率是导致净资产收益率变化的重要因素,也是影响企业营运能力的关键因素,并针对青岛海尔存在的问题,提出几点能够提升企业营运能力的措施。

关键词:杜邦分析法营运能力总资产周转率着科技日益进步,家电业竞争日益激烈,家电消费逐步从追求低价转向品质、品牌、售后、体验等,需求结构也因此发生变迁。

海尔集团作为中国本土的家电企业,保持着自身的优势,但也经受着国内外各种品牌的强烈竞争。

想要在家电行业持续前进,必须保持良好的营运能力,有效运用原有的资产,创造出更多效益。

本文将通过杜邦分析法来分析青岛海尔的各项财务指标,以探讨其营运能力。

一、案例分析(一)青岛海尔概况。

海尔集团创立于1984年,是全球领先的整套家电解决方案提供商和虚实融合通路商。

从开始单一生产冰箱起步,拓展到家电、通讯、IT数码产品、家居、物流、金融、房地产、生物制药等多个领域,通过对互联网模式的探索,海尔集团实现了稳步增长。

2015年,海尔集团全球营业额实现1 887亿元,近10年复合增长率6%;实现利润预计为180亿元,同比增长20%,近10年复合增长率30%,利润复合增长率是收入复合增长率的5倍。

(二)净资产收益率分析。

净资产收益率是公司税后利润除以净资产得到的百分比,该指标反映股东权益的收益水平,用以衡量公司运用自有资本的效率。

指标值越高,说明投资带来的收益越高。

根据最新数据,可以得到青岛海尔净资产收益率的折线图(见图1)。

从图1可以看出,企业的净资产收益率呈季节性波动,每年的第一季度到第四季度净资产收益率是不断增长的,到次年的第一季度净资产收益率又有所下降,保持在与上一年大致相同的位置上。

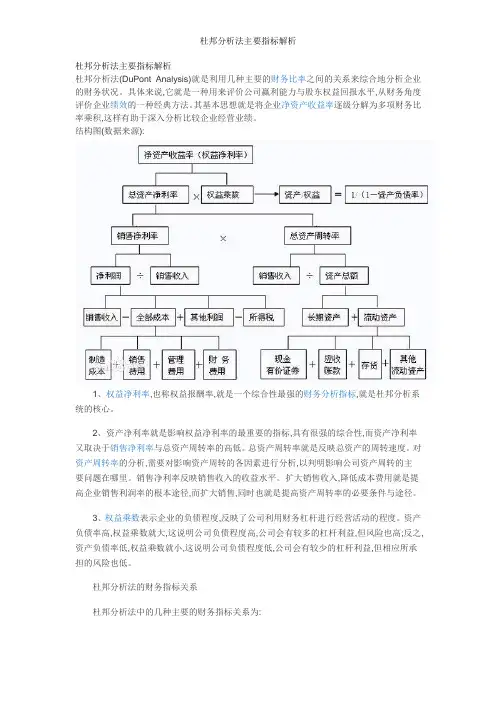

杜邦分析法主要指标解析杜邦分析法(DuPont Analysis)就是利用几种主要的财务比率之间的关系来综合地分析企业的财务状况。

具体来说,它就是一种用来评价公司赢利能力与股东权益回报水平,从财务角度评价企业绩效的一种经典方法。

其基本思想就是将企业净资产收益率逐级分解为多项财务比率乘积,这样有助于深入分析比较企业经营业绩。

结构图(数据来源):1、权益净利率,也称权益报酬率,就是一个综合性最强的财务分析指标,就是杜邦分析系统的核心。

2、资产净利率就是影响权益净利率的最重要的指标,具有很强的综合性,而资产净利率又取决于销售净利率与总资产周转率的高低。

总资产周转率就是反映总资产的周转速度。

对资产周转率的分析,需要对影响资产周转的各因素进行分析,以判明影响公司资产周转的主要问题在哪里。

销售净利率反映销售收入的收益水平。

扩大销售收入,降低成本费用就是提高企业销售利润率的根本途径,而扩大销售,同时也就是提高资产周转率的必要条件与途径。

3、权益乘数表示企业的负债程度,反映了公司利用财务杠杆进行经营活动的程度。

资产负债率高,权益乘数就大,这说明公司负债程度高,公司会有较多的杠杆利益,但风险也高;反之,资产负债率低,权益乘数就小,这说明公司负债程度低,公司会有较少的杠杆利益,但相应所承担的风险也低。

杜邦分析法的财务指标关系杜邦分析法中的几种主要的财务指标关系为:净资产收益率=资产净利率(净利润/总资产)×权益乘数 (总资产/总权益资本)而:资产净利率(净利润/总资产)=销售净利率(净利润/总收入)×资产周转率(总收入/总资产)即:净资产收益率=销售净利率(NPM)×资产周转率(AU,资产利用率)×权益乘数(EM)在杜邦体系中,包括以下几种主要的指标关系:(1)净资产收益率就是整个分析系统的起点与核心。

该指标的高低反映了投资者的净资产获利能力的大小。

净资产收益率就是由销售报酬率,总资产周转率与权益乘数决定的。

基于杜邦分析法的财务分析引言概述:财务分析是评估企业财务状况和经营绩效的重要工具。

其中,基于杜邦分析法的财务分析方法被广泛应用于企业财务管理和投资决策中。

本文将详细介绍基于杜邦分析法的财务分析,并从五个大点进行阐述,包括资产利润率、权益乘数、净利润率、总资产周转率和权益报酬率。

正文内容:1. 资产利润率1.1 营业利润率:营业利润率是指企业在销售商品或提供服务后,扣除所有直接和间接成本后的利润与销售收入之比。

营业利润率的高低可以反映企业的盈利能力和经营效率。

1.2 净利润率:净利润率是指企业扣除所有成本和费用后的净利润与销售收入之比。

净利润率的高低可以反映企业的盈利能力和经营效率。

2. 权益乘数2.1 资产负债率:资产负债率是指企业负债总额与资产总额之比。

资产负债率的高低可以反映企业的财务风险和偿债能力。

2.2 权益乘数:权益乘数是指企业总资产减去负债后的净资产与净资产之比。

权益乘数的高低可以反映企业的财务风险和资本结构。

3. 净利润率3.1 营业收入增长率:营业收入增长率是指企业连续多年的营业收入增长情况。

营业收入增长率的高低可以反映企业的市场竞争力和增长潜力。

3.2 营业利润增长率:营业利润增长率是指企业连续多年的营业利润增长情况。

营业利润增长率的高低可以反映企业的经营效率和盈利能力。

4. 总资产周转率4.1 应收账款周转率:应收账款周转率是指企业销售收入与应收账款之比。

应收账款周转率的高低可以反映企业的资金回收速度和风险管理能力。

4.2 存货周转率:存货周转率是指企业销售成本与存货之比。

存货周转率的高低可以反映企业的销售能力和库存管理效率。

5. 权益报酬率5.1 净资产收益率:净资产收益率是指企业净利润与净资产之比。

净资产收益率的高低可以反映企业的盈利能力和资本利用效率。

5.2 总资产收益率:总资产收益率是指企业净利润与总资产之比。

总资产收益率的高低可以反映企业的盈利能力和资产利用效率。

总结:基于杜邦分析法的财务分析方法可以从资产利润率、权益乘数、净利润率、总资产周转率和权益报酬率等五个大点来评估企业的财务状况和经营绩效。

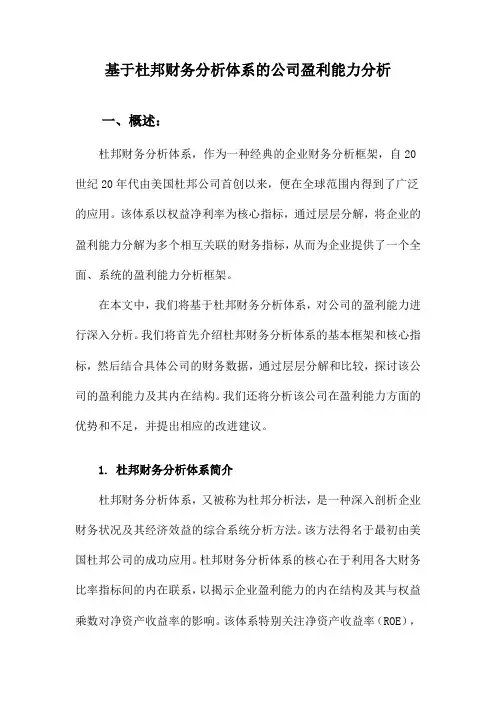

基于杜邦财务分析体系的公司盈利能力分析一、概述:杜邦财务分析体系,作为一种经典的企业财务分析框架,自20世纪20年代由美国杜邦公司首创以来,便在全球范围内得到了广泛的应用。

该体系以权益净利率为核心指标,通过层层分解,将企业的盈利能力分解为多个相互关联的财务指标,从而为企业提供了一个全面、系统的盈利能力分析框架。

在本文中,我们将基于杜邦财务分析体系,对公司的盈利能力进行深入分析。

我们将首先介绍杜邦财务分析体系的基本框架和核心指标,然后结合具体公司的财务数据,通过层层分解和比较,探讨该公司的盈利能力及其内在结构。

我们还将分析该公司在盈利能力方面的优势和不足,并提出相应的改进建议。

1. 杜邦财务分析体系简介杜邦财务分析体系,又被称为杜邦分析法,是一种深入剖析企业财务状况及其经济效益的综合系统分析方法。

该方法得名于最初由美国杜邦公司的成功应用。

杜邦财务分析体系的核心在于利用各大财务比率指标间的内在联系,以揭示企业盈利能力的内在结构及其与权益乘数对净资产收益率的影响。

该体系特别关注净资产收益率(ROE),因为它反映了企业资本运用的综合效果,是企业财务健康状况的重要衡量指标。

在杜邦财务分析体系中,净资产收益率被逐级分解为多个财务比率的乘积,包括销售净利率、资产周转率和权益乘数。

这一分解过程不仅有助于深入理解企业的盈利能力,还可以帮助企业识别并优化各个财务环节,从而提升企业整体财务表现。

销售净利率反映了企业通过销售获取净利润的能力,体现了企业的盈利水平。

资产周转率则展示了企业资产的管理效率,即企业如何利用其资产产生销售收入。

而权益乘数则揭示了企业的负债程度,反映了企业的财务杠杆效应。

通过杜邦财务分析体系,企业管理层可以更清晰地看到企业盈利能力的决定因素,以及各相关指标间的相互影响作用关系。

这为企业制定有效的财务战略、优化资本结构、提升盈利能力提供了有力的分析工具。

同时,该体系也为企业外部投资者、分析师等提供了评价企业财务状况的重要参考。

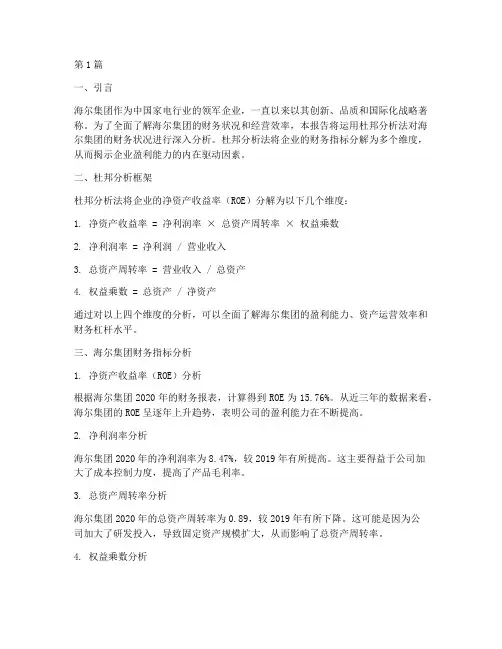

第1篇一、引言海尔集团作为中国家电行业的领军企业,一直以来以其创新、品质和国际化战略著称。

为了全面了解海尔集团的财务状况和经营效率,本报告将运用杜邦分析法对海尔集团的财务状况进行深入分析。

杜邦分析法将企业的财务指标分解为多个维度,从而揭示企业盈利能力的内在驱动因素。

二、杜邦分析框架杜邦分析法将企业的净资产收益率(ROE)分解为以下几个维度:1. 净资产收益率 = 净利润率× 总资产周转率× 权益乘数2. 净利润率 = 净利润 / 营业收入3. 总资产周转率 = 营业收入 / 总资产4. 权益乘数 = 总资产 / 净资产通过对以上四个维度的分析,可以全面了解海尔集团的盈利能力、资产运营效率和财务杠杆水平。

三、海尔集团财务指标分析1. 净资产收益率(ROE)分析根据海尔集团2020年的财务报表,计算得到ROE为15.76%。

从近三年的数据来看,海尔集团的ROE呈逐年上升趋势,表明公司的盈利能力在不断提高。

2. 净利润率分析海尔集团2020年的净利润率为8.47%,较2019年有所提高。

这主要得益于公司加大了成本控制力度,提高了产品毛利率。

3. 总资产周转率分析海尔集团2020年的总资产周转率为0.89,较2019年有所下降。

这可能是因为公司加大了研发投入,导致固定资产规模扩大,从而影响了总资产周转率。

4. 权益乘数分析海尔集团2020年的权益乘数为2.12,较2019年有所下降。

这表明公司负债水平有所降低,财务风险得到有效控制。

四、海尔集团杜邦分析结果根据杜邦分析框架,将海尔集团的ROE分解为以下三个部分:1. 净利润率 = 8.47%2. 总资产周转率 = 0.893. 权益乘数 = 2.12将以上三个部分代入杜邦分析公式,得到:ROE = 净利润率× 总资产周转率× 权益乘数= 8.47% × 0.89 × 2.12 =15.76%五、海尔集团财务状况分析1. 盈利能力分析海尔集团近年来ROE持续上升,表明公司盈利能力较强。

基于杜邦分析法对酒类企业的盈利能力分析以古井贡酒为例一、本文概述本文旨在通过杜邦分析法对酒类企业的盈利能力进行深入分析,并以古井贡酒为例进行实证研究。

杜邦分析法是一种经典的企业财务分析工具,它通过分解企业的净资产收益率(ROE)来揭示企业盈利能力的内在结构和驱动因素。

通过该方法,我们能够更好地理解企业盈利能力的构成,进而评估企业的运营效率、财务杠杆利用情况以及资产管理效果。

古井贡酒作为中国白酒行业的知名品牌,其盈利能力一直备受关注。

本文将通过对古井贡酒近年来的财务数据进行分析,运用杜邦分析法揭示其盈利能力的变化趋势和内在逻辑。

在此基础上,我们将探讨古井贡酒盈利能力的优势与不足,以及其在行业中的竞争地位。

本文的研究不仅有助于深入了解古井贡酒的盈利能力,也可为其他酒类企业提供借鉴和参考。

通过对比分析,我们可以发现不同酒类企业在盈利能力方面的差异和原因,为企业战略制定和财务管理提供有益的启示。

二、杜邦分析法的基本原理和步骤杜邦分析法,又称为杜邦财务分析体系,是一种利用财务比率之间的关系来综合分析企业财务状况的方法。

该方法最早由美国杜邦公司成功应用,故得名。

杜邦分析法以净资产收益率为核心指标,将其分解为多个财务比率的乘积,从而深入剖析企业的盈利能力及其内在驱动因素。

杜邦分析法的核心公式为:净资产收益率(ROE)= 净利率(Net Profit Margin)×资产周转率(Asset Turnover)×财务杠杆比率(Financial Leverage)。

这个公式将企业的盈利能力分解为三个关键部分:净利率反映了企业通过销售获取利润的能力;资产周转率体现了企业资产管理的效率;而财务杠杆比率则揭示了企业负债水平和资本结构对盈利能力的影响。

将ROE分解为净利率、资产周转率和财务杠杆比率,分别计算这三个比率,并分析它们的变化趋势和合理性。

通过比较历史数据或行业数据,评估企业在净利率、资产周转率和财务杠杆方面的优势和劣势。

摘要:杜邦分析法得名于美国杜邦公司,主要被用于对该公司财务数据进行分析。

这种分析方法主要通过企业不同类型的财务比率的应用,来实现对企业财务运转情况的综合评价。

由于这种方法能够从各个方面为企业财务报表应用者提供企业的整体经营现状和盈利情况。

因此,杜邦分析法深受欢迎,并且在各个行业领域中被使用。

海尔集团是大型家电企业的领头羊,其经营活动多样,对其盈利能力的分析具有代表性。

现阶段,企业所处的市场宏观环境千变万化,在新的企业会计准则出台后,利润表中很多盈余项目出现了变动调整。

这一重大改变是市场对于盈利观念的转变。

这时在使用传统杜邦法进行分析时,我们就会看出,忽视盈余构成对企业的盈余质量的影响会导致对企业盈利能力的分析造成偏差。

所以,在了解海尔集团的盈利原因时,应结合海尔集团的实际经营情况对其进行分析,本文就对杜邦分析法应用于企业各种经营活动展开了研究。

关键词:杜邦分析法,盈利能力,海尔集团Abstract: Pont Analytics, named after DuPont, is used to analyze the company's financial data. This analysis method mainly through the application of different types of financial ratios to achieve a comprehensive evaluation of the financial performance of enterprises. Because of this method can provide the enterprise financial statement application from all aspects of the overall business situation and profit situation. As a result, DuPont analysis is popular and used in various industries.Haier Group is the leader of large-scale household appliances enterprises, its business activities are diverse, and the analysis of its profitability is representative. At present, the market macro-environment of enterprises is changing. After the introduction of the new accounting standards for enterprises, many earnings items in the profit statement have been changed and adjusted. This major change is a shift in the market's perception of profitability. At this time, when we use the traditional DuPont method to analyze, we can see that neglecting the effect of earnings composition on the earnings quality of an enterprise will lead to deviation in the analysis of the profitability of the enterprise. Therefore, when we understand the profit reasons of Haier Group, we should combine the actual operation situation of Haier Group. In this paper, the application of DuPont analysis to various business activities of enterprises is studied.Key words:DuPont analysis,profitability,Haier目录1 绪论 (2)1.1 选题背景及意义 (2)1.2 文献综述 (3)1.2.1 国外文献综述 (3)1.2.2 国内文献综述 (4)1.3 企业盈利能力概述 (4)1.3.1 盈利能力的定义 (4)1.3.2 盈利能力分析的指标及程序 (5)1.4 研究内容和方法 (5)1.4.1 主要研究内容 (5)1.4.2 主要研究方法 (5)2 杜邦分析法在海尔集团中的运用分析 (6)2.1 杜邦分析法的原理 (6)2.2 海尔集团盈利能力分析 (7)2.2.1 海尔集团简介 (7)2.2.2 海尔集团的盈利能力分析 (7)2.3 海尔集团企业发展中存在问题分析 (11)2.3.1 盈利能力变化分析 (11)2.3.2 营运资金管理分析 (11)2.3.3 行业环境变化分析 (11)2.4 海尔集团企业盈利能力的影响因素分析 (11)2.4.1 主营业务竞争力分析 (11)2.4.2 资产周转状况分析 (12)2.4.3 行业竞争及行业环境变化 (12)3 加强海尔集团盈利能力的对策及建议 (12)3.1 合理安排业务,提高竞争力 (12)3.2 改善资产结构,加强资金管理 (13)3.3 调整产业结构,加大创新研发 (14)结论 (14)参考文献 (15)致谢............................................. 错误!未定义书签。