第5章 资产组合理论

- 格式:ppt

- 大小:1.70 MB

- 文档页数:36

投资学中的资产组合理论投资学是研究投资行为和投资决策的学科,而资产组合理论是投资学中的重要理论之一。

资产组合理论旨在通过合理配置不同资产,以达到最佳的投资组合,实现风险和收益的平衡。

一、资产组合理论的基本原理资产组合理论的核心思想是通过将资金分散投资于不同的资产类别,降低投资风险,提高收益。

这是因为不同的资产类别具有不同的风险和收益特征,通过组合投资可以平衡不同资产的风险和收益,降低整体投资风险。

资产组合理论的基本原理包括以下几点:1. 分散投资:将资金分散投资于不同的资产类别,如股票、债券、房地产等,以降低投资风险。

当某一资产表现不佳时,其他资产可能表现良好,从而实现风险的分散。

2. 风险与收益的权衡:投资者在选择资产组合时,需权衡风险和收益。

通常情况下,高风险资产具有高收益潜力,而低风险资产则收益相对较低。

投资者需根据自身风险承受能力和投资目标来确定合适的资产配置比例。

3. 投资者偏好:资产组合理论认为投资者有不同的风险偏好和收益要求。

有些投资者偏好高收益高风险的资产,而有些投资者则更倾向于低风险低收益的资产。

因此,投资者的风险偏好是资产组合构建的重要考量因素。

二、资产组合构建的方法资产组合构建的方法有多种,常见的方法包括:1. 最小方差组合:这是资产组合理论中最经典的方法之一。

最小方差组合是指在给定风险水平下,使投资组合的方差最小化。

通过对不同资产的权重进行调整,可以找到最佳的投资组合,以实现风险和收益的平衡。

2. 马科维茨均值方差模型:这是一种基于投资组合风险与收益之间的权衡关系的建模方法。

该模型将投资组合的收益率和方差作为评价指标,通过优化模型中的参数,找到最佳的投资组合。

3. 市场组合理论:市场组合理论认为,市场上的投资组合是最佳的组合,因为市场上的投资者都是理性的,他们会选择最佳的资产配置比例。

因此,投资者可以通过购买市场上的指数基金等方式,间接获得市场组合的收益。

三、资产组合理论的应用资产组合理论在实际投资中具有广泛的应用。

AFP金融理财师投资规划第2篇投资理论第5章资产组合原理综合练习与答案一、单选题1、由于宏观经济形势经常波动,对国家及企业的经济行为都会产生较大的影响,在通货膨胀情况下,发行保值贴补债券,这是对()的补偿。

A.信用风险B.购买力风险C.经营风险D.财务风险【参考答案】:B【试题解析】:购买力风险又称通货膨胀风险,是由于通货膨胀、货币贬值给投资者带来实际收益水平下降的风险。

2、对于由两只股票构成的资产组合,从分散风险角度而言,投资者最希望它们之间的相关系数()。

A.等于0B.等于-1C.等于+1D.无所谓【参考答案】:B【试题解析】:相关系数为-1,即完全负相关的两只股票构成的资产组合,同等条件下,风险降低程度最大,最小风险可以为0。

3、下列关于两种风险资产形成的有效集的说法中,正确的是()。

A.有效集上的投资组合风险一定最小B.有效集的形状与两种风险资产的相关系数无关C.有效集是可行集的一部分D.有效集由收益率最高的投资机会组成【参考答案】:C【试题解析】:可行集中风险固定收益最大的投资机会集或收益固定风险最小的投资机会集即为有效集。

有效集的形状与两种资产的相关系数密切相关。

4、最优证券组合为()。

A.所有有效组合中预期收益最高的组合B.无差异曲线与有效边界的相交点所在的组合C.最小方差组合D.所有有效组合中获得最大满意程度的组合【参考答案】:D【试题解析】:没有试题分析5、可行域满足的一个共同特点是:左边界必然()。

A.向外凸或呈线性B.向里凹C.连接点向里凹的若干曲线段D.呈数条平行的曲线【参考答案】:A【试题解析】:没有试题分析6、某客户希望在一项风险资产和国库券上配置10000元,风险资产的预期收益率为12%,标准差为15%,国库券的收益率为8%,如果该客户希望获得9%的目标收益率,那么,他应在风险资产和国库券上分别投资()元。

A.7500;2500B.2500;7500C.6700;3300D.5700;4300【参考答案】:B【试题解析】:9%=y×8%+(1-y)×12%,y=0.75,1-y=0.25,故风险资产投资=10000×0.25=2500(元),国库券投资=10000×0.75=7500(元)。

资产组合理论投资组合理论⼀、资产组合理论简介资产组合理论是与投资问题紧密联系在⼀起的,所以也被称为投资组合理论。

该理论产⽣于上世纪50年代,是财务学家们在探索如何定量风险、选择最佳资产组合以分散和控制风险的道路上逐步发展起来的。

资产组合理论学派的代表⼈物包括马克维兹、威廉·夏普、斯蒂芬·罗斯等。

其中马克维兹分别于1952和1959年发表了《资产组合选择》的论⽂和《组合选择》的专著,论述了投资收益率的⽅差确定⽅法和风险资产组合模型,成为资产组合理论学派的创始⼈。

威廉·夏普在马克维兹理论的基础上于1964年建⽴了著名的CAPM模型,并与1990年与马克维兹分享了第22界诺贝尔经济学奖。

斯蒂芬·罗斯于1976发表了题为《资本资产定价套利理论》的论⽂,对CAPM模型提出极⼤的挑战。

另外,该学派的理论还包括了单指数模型和多因素模型。

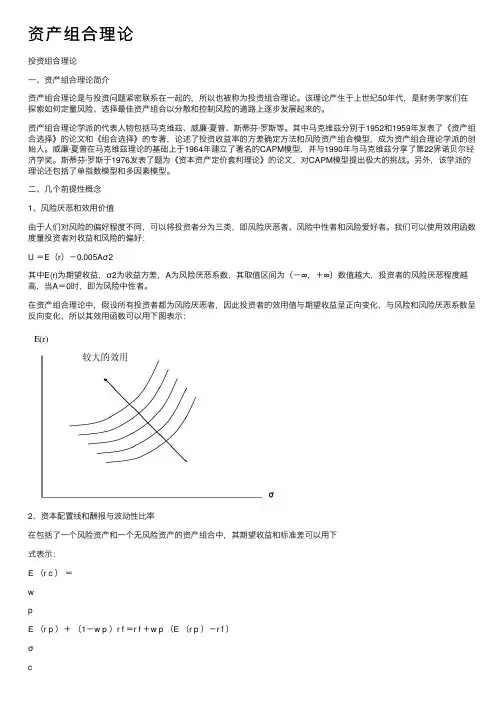

⼆、⼏个前提性概念1、风险厌恶和效⽤价值由于⼈们对风险的偏好程度不同,可以将投资者分为三类,即风险厌恶者、风险中性者和风险爱好者。

我们可以使⽤效⽤函数度量投资者对收益和风险的偏好:U =E(r)-0.005Aσ2其中E(r)为期望收益,σ2为收益⽅差,A为风险厌恶系数,其取值区间为(-∞,+∞)数值越⼤,投资者的风险厌恶程度越⾼,当A=0时,即为风险中性者。

在资产组合理论中,假设所有投资者都为风险厌恶者,因此投资者的效⽤值与期望收益呈正向变化,与风险和风险厌恶系数呈反向变化,所以其效⽤函数可以⽤下图表⽰:2、资本配置线和酬报与波动性⽐率在包括了⼀个风险资产和⼀个⽆风险资产的资产组合中,其期望收益和标准差可以⽤下式表⽰:E (r c )=wpE (r p )+(1-w p )r f =r f +w p (E (r p )-r f )σc=w pσp其中w p 为风险资产在组合中所占的⽐例,将以上两式结合可以得到: E (r c )=rf+σσpc (E (r p )-r f )⽤图形表⽰如下:图中的直线就是资本配置线(CAL ),表⽰了投资者的所有的可⾏的风险收益组合。

第5章最优风险资产组合一、单项选择题1.最充分分散化投资也不能消除的风险称为()A、市场风险B、非系统性风险C、公司特有风险D、独特风险2.如果两种证券不是完全正相关,那么投资组合的标准差和该组合这两种证券的标准差的加权平均相比()A、更大B、无变化C、更小D、不确定3.其它条件不变,人们更愿意在投资组合中增加与现有资产()的资产A、正相关B、不相关C、负相关D、完全正相关4.下面两种资产构成的组合中,资产组合标准差可能降到最低的是()A、ρ=-1B、ρ=0C、ρ=0.3D、ρ=15.资本配置线与投资可行集处于什么位置时可得到最高且可行的报酬与波动性比率()A、相交B、相切C、相离D、任意位置6.资本配置线与风险资产组合可行集相切的点是()A、最优完全投资组合B、最优风险投资组合C、次优完全投资组合D、次优风险投资组合7.有风险资产组合的方差是( )。

a. 组合中各个证券方差的加权和b. 组合中各个证券方差的和c. 组合中各个证券方差和协方差的加权和d. 组合中各个证券协方差的加权和8.当其他条件相同,分散化投资在那种情况下最有效?( )a. 组成证券的收益不相关b. 组成证券的收益正相关c. 组成证券的收益很高d. 组成证券的收益负相关9.假设有两种收益完全负相关的证券组成的资产组合,那么最小方差资产组合的标准差为一个_____的常数。

( )a. 大于零b. 等于零c. 等于两种证券标准差的和d. 等于110.考虑两种有风险证券组成资产组合的方差,下列哪种说法是正确的?( )a. 证券的相关系数越高,资产组合的方差减小得越多b. 证券的相关系数与资产组合的方差直接相关c. 资产组合方差减小的程度依赖于证券的相关性11、如果投资组合中包含有50只股票,证券分析师需要得到的协方差估计值的个数为()。

A、50B、100C、1225D、251012.由两只证券组合成的所有可能的资产组合,它们的期望收益率和标准差组成的直线是_____。

第5章资产组合计算资产组合是实务性比较强的内容,通过本章的学习,要求读者掌握协方差与相关系数之间的相互推导,熟悉资产组合基本理论,学会用MATLAB计算投资组合基本参数,如均值与方差、资产组合VaR,重点掌握资产组合有效前沿的计算,能够处理无风险利率以及借贷关系情况下的最优投资组合,会用MATLAB 规划工具箱求解投资组合最优化问题。

5.1 资产组合基本原理证券投资组合理论(Portfolio Theory)主要研究如何配置各种不同的金融资产,实现资产组合的最佳投资配置。

1952年美国学者马克维茨创立了资产组合理论,该理论在实践中得到广泛运用。

5.1.1 收益率序列与价格序列间的转换1.将收益率序列转换为价格序列在处理金融时间序列时,有时需要把收益率序列转换为价格序列。

在MATLAB中将收益率序列转换为价格序列的函数是ret2tick。

调用方式[TickSeries,TickTimes]=ret2tick(RetSeries,StartPrice,RetIntervals,Star tTime,Method)输入参数RetSeries %收益率序列StartPrice %(0ptional)起始价格,默认值是1RetIntervals %(0ptional)收益率序列的时间间隔,默认值是lStartTime %(optional)价格开始计算的时间,默认值是0Method %(Optionl)转换方法。

Method='Simple'表示简单,)r 1(P p 1t t 1t +++=;Method ='Continous'表示连续法,1t r t 1t e P P +=+。

输出参数TickSeries %价格序列TickTimes %与价格对应的时间序列 例5-1己知资产收益率以及时间间隔如表5.1所示表5.1 资产收益率及时间起始价格为10元,起始时间为2000年12月18日,试求该资产价格时间序列,收益率采用离散方法。