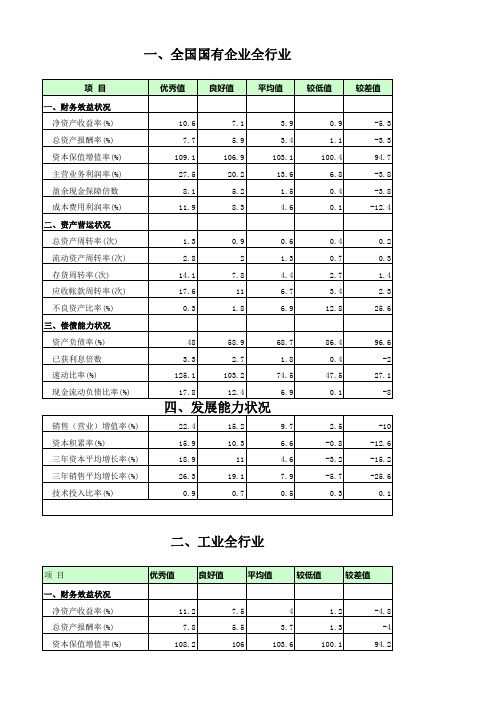

全国各行业财务指标

- 格式:xls

- 大小:102.50 KB

- 文档页数:1

全国各行业财务指标标准值

全国各行业财务指标的标准值是根据行业特点、发展水平和经验

总结等因素制定的,不同行业的财务指标标准值可能有所不同。

一般

来说,以下是一些常见行业的财务指标及其标准值范围:

1. 制造业

- 利润率:一般为5%~10%

- 总资产周转率:一般为1.5~2倍

- 应收账款周转率:一般为10~15次

2. 零售业

- 净利润率:一般为3%~5%

- 库存周转率:一般为6~10次

- 应收账款周转率:一般为10~15次

3. 金融业

- 资本充足率:一般为8%~12%

- 不良贷款率:一般为1%~5%

- 资产负债率:一般为80%以下

4. 批发业

- 毛利率:一般为15%~25%

- 库存周转率:一般为8~12次

- 应收账款周转率:一般为8~15次

需要注意的是,这里给出的财务指标标准值仅为参考范围,具体

标准值还需根据行业的具体情况和公司的实际经营状况来确定。

此外,财务指标的合理性还需综合考虑其他因素,如行业竞争环境、市场需求、企业规模等。

不同行业的财务指标分析与对比财务指标是评估一个企业财务状况和经营绩效的重要手段。

不同行业的企业由于所处的市场环境、经营模式和竞争力等因素的差异,其财务指标也会存在一定的差异。

本文将对不同行业的财务指标进行分析与比较,探讨其差异所代表的企业经营特点和行业特点。

一、制造业制造业是产品生产和加工的行业,具有明显的投入产出特性。

在财务指标方面,制造业企业通常关注的指标包括销售收入、毛利率、库存周转率等。

1. 销售收入:制造业企业的销售收入主要来源于产品销售。

销售收入的高低反映了企业销售能力和市场份额的大小。

因此,在同行业中,销售收入较高的企业往往拥有更大的规模和更强的市场竞争力。

2. 毛利率:制造业企业的毛利率反映了企业产品生产的盈利能力。

毛利率高的企业通常能够更有效地控制成本,提高产品附加值,减少废品和损耗,从而获得更高的利润。

3. 库存周转率:制造业企业通常需要维持一定水平的库存以应对市场需求。

库存周转率较高的企业表明其库存管理较为合理,能够及时调整产能和库存水平,以适应市场变化。

二、服务业服务业是指提供各种服务的行业,其特点是劳动密集型和知识密集型。

在财务指标方面,服务业企业通常关注的指标包括营业额、毛利率、员工效率等。

1. 营业额:服务业企业的营业额主要来自于提供服务的规模和频率。

营业额的高低反映了企业服务的广泛程度和受欢迎程度。

因此,在同行业中,营业额较高的企业一般能够吸引更多的客户并取得较好的经营业绩。

2. 毛利率:服务业企业的毛利率反映了企业提供服务的盈利能力。

毛利率高的企业通常能够提供高附加值的服务并有效控制成本,从而获得更高的利润。

3. 员工效率:服务业企业的员工效率直接影响到服务效果和客户满意度。

员工效率高的企业能够更高效地提供服务并满足客户需求,从而提升企业的竞争力。

三、金融业金融业是指各类金融机构和金融服务企业的行业,其特点是风险高、盈利能力强。

在财务指标方面,金融业企业通常关注的指标包括净资产收益率、不良贷款率、资本充足率等。

各行业财务指标标准值在各行业中,财务指标是评估企业经营状况和财务健康的重要工具。

了解各行业财务指标的标准值,对于企业的经营决策和财务管理具有重要意义。

下面将针对几个常见行业的财务指标标准值进行介绍。

首先,我们来看制造业。

在制造业中,常见的财务指标包括资产周转率、存货周转率、应收账款周转率等。

资产周转率反映了企业资产的利用效率,一般标准值在1.2-1.5之间;存货周转率反映了企业存货的周转速度,标准值一般在5-7之间;应收账款周转率反映了企业应收账款的回收速度,标准值一般在8-10之间。

这些指标的标准值可以帮助企业评估自身的经营状况,及时调整经营策略。

其次,是零售业。

在零售业中,关注的财务指标主要包括库存周转率、毛利率、净利润率等。

库存周转率反映了企业库存的周转速度,标准值一般在8-10之间;毛利率反映了企业的销售利润能力,标准值一般在25-30%之间;净利润率反映了企业的盈利能力,标准值一般在5-8%之间。

了解这些指标的标准值,有助于零售企业掌握自身的经营情况,及时调整经营策略,提高盈利能力。

再者,是服务业。

在服务业中,关注的财务指标包括资产负债率、流动比率、速动比率等。

资产负债率反映了企业资产和负债的比例,标准值一般在60-70%之间;流动比率反映了企业流动资产与流动负债的比例,标准值一般在1.5-2之间;速动比率反映了企业速动资产与流动负债的比例,标准值一般在1-1.5之间。

了解这些指标的标准值,有助于服务业企业评估自身的偿债能力和流动性,做出合理的财务决策。

最后,是科技行业。

在科技行业中,财务指标的标准值也是至关重要的。

关注的指标包括研发支出占比、营业利润率、净利润率等。

研发支出占比反映了企业对研发的投入程度,标准值一般在5-10%之间;营业利润率反映了企业的经营盈利能力,标准值一般在15-20%之间;净利润率反映了企业的盈利能力,标准值一般在10-15%之间。

了解这些指标的标准值,有助于科技企业评估自身的盈利能力和研发投入情况,制定合理的财务战略。

第1篇一、前言随着我国经济的快速发展,各行业呈现出多元化、高端化的趋势。

为了更好地了解各行业的财务状况,本报告选取了十大行业进行财务分析,包括制造业、房地产业、金融业、服务业、信息技术业、能源业、交通运输业、建筑业、零售业和医药业。

通过对这些行业的财务数据进行分析,旨在为投资者、企业决策者和政策制定者提供有益的参考。

二、制造业1. 财务状况概述制造业是我国国民经济的重要支柱,近年来,我国制造业的规模不断扩大,产业升级步伐加快。

据相关数据显示,2019年,我国制造业增加值达到30.6万亿元,同比增长5.9%。

2. 财务指标分析(1)营业收入:2019年,我国制造业营业收入为76.5万亿元,同比增长5.9%。

其中,国有企业营业收入增长6.3%,民营企业营业收入增长5.5%。

(2)利润总额:2019年,我国制造业利润总额为5.9万亿元,同比增长4.6%。

其中,国有企业利润总额增长6.4%,民营企业利润总额增长4.1%。

(3)资产负债率:2019年,我国制造业资产负债率为55.6%,较上年下降0.3个百分点。

3. 财务状况评价制造业整体财务状况良好,但国有企业与民营企业的盈利能力存在一定差距。

此外,资产负债率略有下降,表明行业风险可控。

三、房地产业1. 财务状况概述房地产业是我国国民经济的重要支柱产业,近年来,我国房地产市场经历了快速发展阶段。

据相关数据显示,2019年,我国房地产开发投资额为11.5万亿元,同比增长9.9%。

2. 财务指标分析(1)营业收入:2019年,我国房地产业营业收入为10.7万亿元,同比增长10.5%。

(2)利润总额:2019年,我国房地产业利润总额为1.1万亿元,同比增长6.5%。

(3)资产负债率:2019年,我国房地产业资产负债率为74.5%,较上年上升1.1个百分点。

3. 财务状况评价房地产业财务状况良好,但资产负债率有所上升,表明行业风险有所增加。

四、金融业1. 财务状况概述金融业是我国国民经济的重要支柱产业,近年来,我国金融业规模不断扩大,服务能力不断提高。

根据2024年我国各行业的财务指标平均数据,可以得到以下几个方面的内容:一、行业溢价情况根据数据统计,2024年我国各行业的平均市盈率为15.35倍,即每股盈利能够给予股东15.35倍的市值。

其中,金融行业的市盈率最高,达到27.85倍,说明金融行业的投资回报相对较高;而制造业、建筑业和生物医药行业的市盈率相对较低,分别为11.62倍、10.21倍和11.98倍,这些行业的盈利能力较弱。

二、行业盈利能力情况根据数据统计,2024年我国各行业的平均净利润率为7.24%,即每销售1元商品或提供1单位服务所产生的净利润占销售额或服务收入的比例为7.24%。

其中,金融行业的净利润率最高,达到14.34%,说明金融行业的盈利能力较强;而制造业、建筑业和生物医药行业的净利润率相对较低,分别为5.82%、3.51%和6.78%,这些行业的盈利能力相对较弱。

三、行业资产收益能力情况根据数据统计,2024年我国各行业的平均总资产收益率为8.16%,即每单位总资产所产生的净利润占总资产的比例为8.16%。

其中,金融行业的总资产收益率最高,达到13.25%,说明金融行业的资产收益能力较强;而制造业、建筑业和生物医药行业的总资产收益率相对较低,分别为7.01%、3.96%和7.89%,这些行业的资产收益能力相对较弱。

四、行业财务偿债能力情况根据数据统计,2024年我国各行业的平均资产负债率为66.89%,即企业的负债总额占总资产的比例为66.89%。

其中,建筑业的资产负债率最高,达到72.46%,说明建筑业的财务杠杆较高;而制造业、金融行业和生物医药行业的资产负债率相对较低,分别为65.12%、63.23%和63.89%,这些行业的财务杠杆较低。

五、行业现金流量情况根据数据统计,2024年我国各行业的平均经营现金流量比率为128.34%,即经营活动所产生的现金流量净额占净利润的比例为128.34%。

其中,制造业的经营现金流量比率最高,达到150.87%,说明制造业的经营现金流量充裕;而金融行业、建筑业和生物医药行业的经营现金流量比率相对较低,分别为115.92%、118.67%和120.35%,这些行业的经营现金流量较为紧张。

全国各行业财务指标1.制造业制造业是国民经济的支柱产业,其财务指标可以反映企业的盈利能力、资产状况和偿债能力。

常用指标包括销售收入增长率、净利润率、总资产周转率和资产负债率等。

其中,销售收入增长率可以评估企业市场竞争力的强弱,净利润率可以衡量企业的盈利能力,总资产周转率可以显示企业资产的利用效益,资产负债率则可以反映企业负债的多少。

2.金融业金融业作为支撑经济发展的重要行业,其财务指标可以反映企业的风险控制能力、融资能力和盈利能力等方面。

关键指标包括资本充足率、不良贷款率、净利润增长率和ROE(净资产收益率)等。

资本充足率是金融机构稳定经营的重要指标,不良贷款率可以评估风险控制能力,ROE可以衡量企业盈利和资本利用的效益。

3.零售业零售业是直接面向消费者销售商品和服务的行业,其财务指标可以反映企业销售能力、盈利能力和资金利用效率。

常用指标包括销售增长率、毛利率、库存周转率和流动比率等。

其中,销售增长率可以显示企业市场份额的变化,毛利率可以评估产品售价和成本的利润情况,库存周转率可以显示存货利用效率,流动比率可以反映企业偿债能力。

4.服务业服务业是随着经济发展和社会需求而迅速壮大的行业,其财务指标可以反映企业运营状况和利润水平等。

常见指标包括营业收入增长率、净利润率、资产周转率和现金流量等。

营业收入增长率可以评估企业市场拓展能力,净利润率可以表示盈利能力,资产周转率可以显示资产利用效果,现金流量可以反映企业现金管理和偿债能力。

总的来说,全国各行业的财务指标对于评估企业经营能力和财务状况都具有重要意义。

不同行业的财务指标存在差异,管理者需要根据行业特点和自身情况制定相应的指标体系,并进行分析和综合评价,以提高企业竞争力和长期发展能力。

年各行业财务指标标准值财务指标及标准值(大全)1、变现能力比率变现能力是企业产生现金的能力,它取决于可以在近期转变为现金的流动资产的多少。

(1)流动比率公式:流动比率=流动资产合计/流动负债合计企业设置的标准值:2意义:体现企业的偿还短期债务的能力。

流动资产越多,短期债务越少,则流动比率越大,企业的短期偿债能力越强。

分析提示:低于正常值,企业的短期偿债风险较大。

一般情况下,营业周期、流动资产中的应收账款数额和存货的周转速度是影响流动比率的主要因素。

(2)速动比率公式:速动比率=(流动资产合计-存货)/流动负债合计保守速动比率=0.8(货币资金+短期投资+应收票据+应收账款净额)/流动负债企业设置的标准值:1意义:比流动比率更能体现企业的偿还短期债务的能力。

因为流动资产中,尚包括变现速度较慢且可能已贬值的存货,因此将流动资产扣除存货再与流动负债对比,以衡量企业的短期偿债能力。

分析提示:低于1的速动比率通常被认为是短期偿债能力偏低。

影响速动比率的可信性的重要因素是应收账款的变现能力,账面上的应收账款不一定都能变现,也不一定非常可靠。

变现能力分析总提示:(1)增加变现能力的因素:可以动用的银行贷款指标;准备很快变现的长期资产;偿债能力的声誉。

(2)减弱变现能力的因素:未作记录的或有负债;担保责任引起的或有负债。

2、资产管理比率(1)存货周转率公式:存货周转率=产品销售成本/[(期初存货+期末存货)/2]企业设置的标准值:3意义:存货的周转率是存货周转速度的主要指标。

提高存货周转率,缩短营业周期,可以提高企业的变现能力。

分析提示:存货周转速度反映存货管理水平,存货周转率越高,存货的占用水平越低,流动性越强,存货转换为现金或应收账款的速度越快。

它不仅影响企业的短期偿债能力,也是整个企业管理的重要内容。

(2)存货周转天数公式:存货周转天数=360/存货周转率=[360*(期初存货+期末存货)/2]/产品销售成本企业设置的标准值:120意义:企业购入存货、投入生产到销售出去所需要的天数。

第1篇一、报告概述随着经济全球化和信息技术的快速发展,财务数据分析已成为企业经营管理中不可或缺的一部分。

本报告通过对各行业财务数据的分析,旨在揭示行业财务状况、发展趋势以及潜在风险,为企业决策提供数据支持。

二、各行业财务数据分析1. 制造业(1)财务状况制造业是我国国民经济的重要支柱,近年来,我国制造业规模不断扩大,但整体盈利能力有所下降。

据相关数据显示,2019年制造业营业收入同比增长6.2%,但净利润仅增长2.9%。

(2)发展趋势未来,制造业将朝着智能化、绿色化、服务化方向发展。

随着5G、人工智能等技术的应用,制造业将实现生产过程自动化、智能化,提高生产效率。

(3)潜在风险制造业面临的主要风险包括原材料价格波动、市场竞争加剧、汇率风险等。

2. 服务业(1)财务状况服务业在国民经济中的比重逐年上升,已成为我国经济增长的重要动力。

2019年,服务业增加值同比增长7.9%,远高于制造业。

服务业净利润同比增长10.3%,盈利能力持续提升。

(2)发展趋势未来,服务业将朝着高品质、个性化、智能化方向发展。

随着消费升级和互联网技术的应用,服务业将更加注重用户体验,提高服务质量和效率。

(3)潜在风险服务业面临的主要风险包括人才流失、政策风险、市场风险等。

3. 房地产行业(1)财务状况房地产行业是我国国民经济的重要组成部分,近年来,我国房地产市场经历了高速发展期。

2019年,房地产行业营业收入同比增长10.4%,净利润同比增长6.2%。

然而,随着调控政策的收紧,行业盈利能力有所下降。

(2)发展趋势未来,房地产行业将朝着精细化、绿色化、多元化方向发展。

随着城市化进程的推进,房地产市场需求将持续增长。

(3)潜在风险房地产行业面临的主要风险包括政策风险、市场风险、金融风险等。

4. 互联网行业(1)财务状况互联网行业近年来发展迅速,成为我国经济增长的新引擎。

2019年,互联网行业营业收入同比增长21.9%,净利润同比增长15.6%。

全国各行业企业评价标准值

1.总债务/Ebitda是指总债务相对于当年的息、税、折摊前收益大小。

Ebitda是指企业的息税折摊前收益,具体是指净利润和所得税、固定资产折旧、摊销、偿付利息所支取的现金之和。

2.资本积累率=(期末所有者权益-期初所有者权益)/期初所有者权益*100%

3.总资产增长率=(年末资产总额-年初资产总额)/年初资产总额*100%

4.三年利润平均增长率=[开立方(年末利润总额-三年前年末利润总额)-1]*100%

5.资产报酬率=(利润总额+偿付利息所支付的现金)/平均资产总额*100%

6.现金流动负债比率=经营活动现金净流量/流动负债(比率越大,企业的短期债能力越强)

7.债务保障率=经营活动现金净流量/负债总额(比率越大,企业承担债务的能务越强)

8.流动比率=流动资产/流动负债*100%

9.速动比率=(流动资产-存货)/流动负债*100%

10.现金比率=(货币资金+短期投资净额)/流动负债(不低于20%)

11.资产负债率=负债总额/资产总额*100%

12.债务股权比率=负债总额/股东权益总额*100%(一般以不超过100%为好,正常允许在150%-200%)

13.有形净值债务率=[负债总额/(股东权益-无形资产净值)]*100%

14.权益乘数=资产总额/股东权益总额

15.已获利息倍数=(利润总额+利息支出)/利息支出(不能低于1)

16.销售毛利率=(主营业务收入-主营业务成本)/主营业务收入*100%

17.销售净利率=净利润/主营业务收入*100%

18.成本费用利润率=利润总额/成本费用总额*100%(成本费用总额=主营业务成本+营业费用+管理费用+财务费用)

19.资产净利率=净利润/平均资产总额*100%

20.净资产收益率=净利润/平均净资产*100%

21.应收账款周转率(次)=主营业务收入/应收账款平均余额

22.存货周转率=主营业务成本/平均存货净额

23.总资产周转率=主营业务收入/总资产平均余额

24.总资产报酬率=(利润总额+利息支出)/平均资产总额*100%

25.销售利润率=主营业务利润/主营业务收入净额*100%

26.盈余现金保障倍数=经营现金净流量/净利润

27.资本保值增值率=年末所有权权益/年初所有者权益*100%(大于1)

28.销售(营业)收入增长率=本年销售(营业)增长额/上年销售(营业)收入总额。