数据越大,说明银行拥有即时处理现金需要的 较强头寸。

(2)核心存款比例

存款按其稳定性分为核心存款(core deposit) 和非核心存款(no core deposit) 也叫易变存 款。

一般,地区性的中小银行该比率较高,大银行 该比率较低,但并不说明其流动性风险比小银 行高;对同类银行,该比例越高说明流动性越 强。

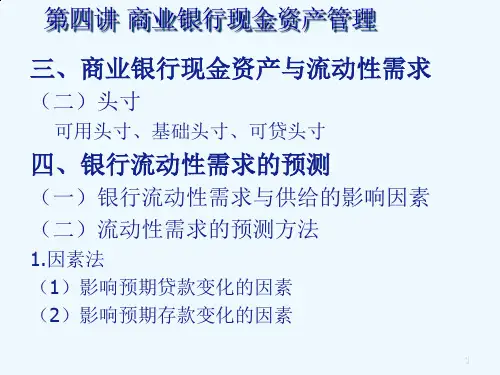

2、可用头寸

可用头寸=现金资产—法定准备金 =可贷头寸+支付准备金(备付金)

备付金:应付客户提存和满足债权债务清偿需 要的头寸(各项资金清算);央行为保障商行 的支付能力,都规定备付金比率。

可贷头寸:商行可用来发放贷款和新的投资的 资金(盈利资产的基础);

二、流动性需求的预测

现金管理核心任务保障经营过程中的适度流 动性: 一方面,保证现金资产满足需要, 一方面,追求利润最大化;

(二)经济环境的变化 1、中国资本市场的迅速发展对商业银行流动性风险控制的影响。从

上世纪九十年代开始,中国资本市场得到了迅速发展,而在这其中,无 论是从市场规模还是对国民经济的影响力来看,股票市场都居于领先地 位。因此我们主要分析股票市场的发展对商业银行流动性的影响。首先, 从总体上看,我国股市的发展还很不成熟,经常大起大落,当熊市转为 牛市时,大量的短期性银行存款便从居民的存款账户上转到居民的证券 账户,使短期内银行的流动性需求激增,在流动性供给不能相应增加的 情况下,便产生了流动性风险。而在牛市转熊市时,银行短期存款大量 增加,不仅增加了银行的经营成本,而且这种存款很不稳定,易带来流 动性风险隐患。其次,众所周知,我国的新股发行一向一本万利,因此 常常获得超额认购。许多企业和机构出于追逐利润的目的,在新股发行 时将大量资金在企业存款账户和证券公司间来回转账,随着股市的大起 大落,来回转账既造成了银行资金来源的不确定性,又扩大了流动性负 债的波动性,使银行流动性风险增加。第三,股票市场的发展改变了很 多企业的融资方式,那些经营良好、效益突出的企业为了降低筹资成本, 纷纷改制上市,从证券市场吸收资金获得发展,而这些企业很多是银行 的优质客户和贷款对象,当这些企业改变融资方式,资金需求从长期性 贷款需求转向短期性的周转性贷款之后,从总体上说,银行的贷款质量 下降,流动性风险增加。