ACCA F6《税务》常用公式汇总

- 格式:pdf

- 大小:345.30 KB

- 文档页数:10

“税务会计公式”汇总,必须收藏(三)外商投资企业和外国企业所得税额1、制造业应纳税所得额=产品销售利润+其他业务利润+营业外收入-营业外支出产品销售利润=产品销售净额-产品销售成本-产品销售税金-销售费用+管理费用+财务费用产品销售净额=产品销售总额-(销货退回+销货折让)产品销售成本=本期产品成本+期初半成品、在产品盘存-期末半成品、在产品盘存本期生产成本=本期生产耗用的直接材料+直接人工+制造费用2、商业企业应纳税所得额应纳税所得额=销货利润+其他业务利润+营业外收入-营业外支出销货利润=销货净额-销货成本-销货税金-(销货费用+管理费用+财务费用)销货净额=销货总额-(销货退回+销货折让)销货成本=期初商品存盘+[本期进货-(进货推出+进货折让)+进货费用]-期末商品盘存3、服务业应纳税所得税=业务收入净额+营业外收入-营业外支出业务收入净额=业务收入总额-(业务收入税金+业务支出+管理费用+财务费用)4、应纳税所得额应纳企业所得税额=应纳税所得额×适用税率-已纳企业所得税额应纳地方所得税额=应纳税所得额×地方所得税税率-已纳地方所得税额5、国际运输业务应纳所得税额=应纳税所得额×税率应纳税所得额=在中国境内起运所获客货收入的总额×5%6、预提所得税应纳税所得税额=在中国境内取得的利润、利息、租金特许权使用费和其他所得之和×税率(20%)7、境外所得税税款扣除限额的计算境外所得税税款扣除限额=境内外所得按税法计算的应纳税总额×来源于某境外的所得额/境内外所得总额8、外商投资者将从外商投资企业取得的利润用于再投资,应退所得额应退税额={再投资额/[1-(原实际适用的企业所得税率+地方所得税税率)]}×原实际适用的企业所得税率×退税率9、年终汇算清缴应补(退)企业所得税的计算(1)、对没有征减,没有境外所得的企业应补(退)税额=全年应纳税所得额×企业所得税率-1~4季度已预缴所得税(2)、对有征减,有境外所得的企业应补(退)企业所得税额=境内、外所得按税法计算的应纳税总额-境外所得税允许扣除额-应减征的企业所得税额-已预缴企业所得税总额个人所得税额1、工资、薪金所得工资、薪金所得应纳个人所得税额=应纳水所得额×适用税率-速算扣除数。

特许公认会计师 F6考试常用计算公式与答题方法介绍ACCA F6的标准格式的确很复杂,所以有很多同学就会自己创造一种新的格式,或者是直接使用恒等式得出计算结果。

确实最后那个数字是正确的,但是在F6的考试中那个数字恰巧不是很重要。

那么临考前有什么办法能够帮助自己多拿几分呢?浦江财经为你介绍特许公认会计师F6考试常用计算公式与答题方法。

大家在做题的时候发现考官给的标准答案后面附带了很多的“NOTE”。

这些“NOTE”其实并不是ACCA考试答案的一部分,而只是考官关于题目考点的解释。

那么我们应该在什么时候写“NOTE”呢?通常情况下在计算中遇到“exempt income”, “exempt benefit”以及capital gain计算的“exempt asset”的时候才需要写“NOTE”。

NOTE不需要写的长篇大论,通常推荐用一句话把事情表达清楚就可以了,毕竟通常这些条目只有half Mark。

Adjustment of trading profit Trading profit 的调整是考试当中的重要考点,但是考生的得分率通常都不尽人意,为什么会这样呢?1、格式书写不符合规范如下是案列trading profit 调整的固定提问方式:Where a question requires the adjustment of profits, candidates will be told in there quire ments what figure to start their computation with (normally the net profit figure for an unincorporated business, or the profit before taxation figure for a limited company). They will also be told that they should list all of the items referred to in the notes to the question, indicating by the use of zero (0) any items, which do not require adjustment. Please see the end of this article for different wording used in variant papers.考生会被要求从一个固定的数字开始调整。

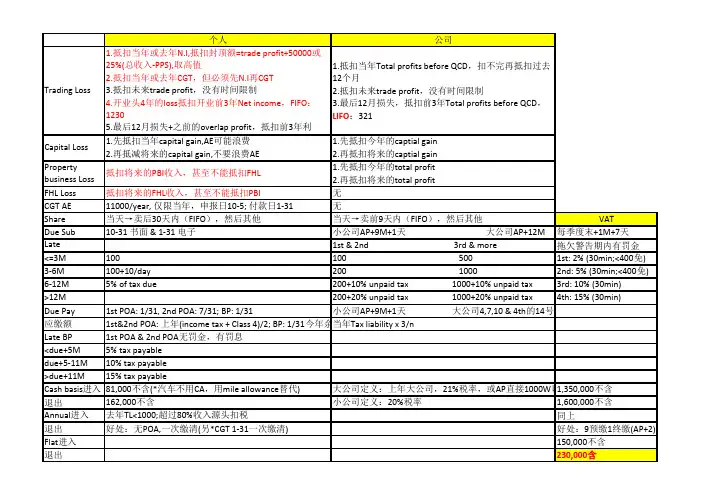

个人公司Trading Loss 1.抵扣当年或去年N.I,抵扣封顶额=trade profit+50000或25%(总收入‐PPS),取高值2.抵扣当年或去年CGT,但必须先N.I再CGT3.抵扣未来trade profit,没有时间限制4.开业头4年的loss抵扣开业前3年Net income,FIFO:12305.最后12月损失+之前的overlap profit,抵扣前3年利1.抵扣当年Total profits before QCD,扣不完再抵扣过去12个月2.抵扣未来trade profit,没有时间限制3.最后12月损失,抵扣前3年Total profits before QCD,LIFO:321Capital Loss 1.先抵扣当年capital gain,AE可能浪费2.再抵减将来的capital gain,不要浪费AE1.先抵扣今年的captial gain2.再抵扣将来的captial gainProperty business Loss 抵扣将来的PBI收入,甚至不能抵扣FHL1.先抵扣今年的total profit2.再抵扣将来的total profitFHL Loss抵扣将来的FHL收入,甚至不能抵扣PBI无CGT AE11000/year, 仅限当年,申报日10‐5; 付款日1‐31无Share当天→卖后30天内(FIFO),然后其他当天→卖前9天内(FIFO),然后其他VATDue Sub10‐31 书面 & 1‐31 电子小公司AP+9M+1天 大公司AP+12M每季度末+1M+7天Late1st & 2nd 3rd & more拖欠警告期内有罚金<=3M100100 5001st: 2% (30min;<400免) 3‐6M100+10/day200 10002nd: 5% (30min;<400免) 6‐12M5% of tax due200+10% unpaid tax 1000+10% unpaid tax3rd: 10% (30min)>12M200+20% unpaid tax 1000+20% unpaid tax4th: 15% (30min)Due Pay1st POA: 1/31, 2nd POA: 7/31; BP: 1/31小公司AP+9M+1天 大公司4,7,10 & 4th的14号应缴额1st&2nd POA: 上年(income tax + Class 4)/2; BP: 1/31今年余当年Tax liability x 3/nLate BP1st POA & 2nd POA无罚金,有罚息<due+5M5% tax payabledue+5‐11M10% tax payable>due+11M15% tax payableCash basis进入81,000不含(*汽车不用CA,用mile allowance替代)大公司定义:上年大公司,21%税率,或AP直接1000W以1,350,000不含退出162,000不含小公司定义:20%税率1,600,000不含Annual进入去年TL<1000;超过80%收入源头扣税同上退出好处:无POA,一次缴清(另*CGT 1‐31一次缴清)好处:9预缴1终缴(AP+2) Flat进入150,000不含退出230,000含Income Tax CGT NISAs dividend / interest exempt exemptPremium exempt exempt政府securities No need to gross up exemptGaming exempt exemptNSIB interest No need to gross upMotor计算benefits exemptScholarships exempt工伤补贴exempt。

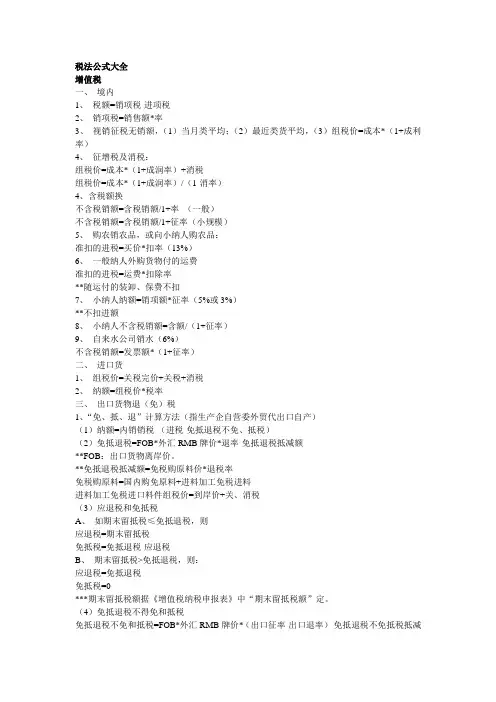

税法公式大全增值税一、境内1、税额=销项税-进项税2、销项税=销售额*率3、视销征税无销额,(1)当月类平均;(2)最近类货平均,(3)组税价=成本*(1+成利率)4、征增税及消税:组税价=成本*(1+成润率)+消税组税价=成本*(1+成润率)/(1-消率)4、含税额换不含税销额=含税销额/1+率(一般)不含税销额=含税销额/1+征率(小规模)5、购农销农品,或向小纳人购农品:准扣的进税=买价*扣率(13%)6、一般纳人外购货物付的运费准扣的进税=运费*扣除率**随运付的装卸、保费不扣7、小纳人纳额=销项额*征率(5%或3%)**不扣进额8、小纳人不含税销额=含额/(1+征率)9、自来水公司销水(6%)不含税销额=发票额*(1+征率)二、进口货1、组税价=关税完价+关税+消税2、纳额=组税价*税率三、出口货物退(免)税1、“免、抵、退”计算方法(指生产企自营委外贸代出口自产)(1)纳额=内销销税-(进税-免抵退税不免、抵税)(2)免抵退税=FOB*外汇RMB牌价*退率-免抵退税抵减额**FOB:出口货物离岸价。

**免抵退税抵减额=免税购原料价*退税率免税购原料=国内购免原料+进料加工免税进料进料加工免税进口料件组税价=到岸价+关、消税(3)应退税和免抵税A、如期末留抵税≤免抵退税,则应退税=期末留抵税免抵税=免抵退税-应退税B、期末留抵税>免抵退税,则:应退税=免抵退税免抵税=0***期末留抵税额据《增值税纳税申报表》中“期末留抵税额”定。

(4)免抵退税不得免和抵税免抵退税不免和抵税=FOB*外汇RMB牌价*(出口征率-出口退率)-免抵退税不免抵税抵减额免抵退税不免和抵扣税抵减额=免税进原料价*(出口征率-出口货物退率)2、先征后退(1)外贸及外贸制度工贸企购货出口,出口增税免;出口后按收购成本与退税率算退税还外贸,征、退税差计企业成本应退税额=外贸购不含增税购进金额*退税率(2)外贸企购小纳人出货口增税退税规定:A、从小纳人购并持普通发票准退税的抽纱、工艺品等12类出口货物,销售出口货入免,退还出口货进税退税=[发票列(含税)销额]/(1+征率)*6%或5%B、从小纳人购代开的增税发票的出口货:退税=增税发票金额*6%或5%。

ACCA F6知识点总结在2023年,ACCA F6考试将继续是很多学员的重要挑战。

F6考试侧重于税务方面的知识,涉及了许多复杂的税法和规定。

为了帮助考生更好地备战这一考试,下面将对ACCA F6的主要知识点进行总结和归纳。

一、纳税义务和居民身份1. 税务居民定义- 居住在国内的个人- 在国内有固定居所- 个人在国内居住180天以上的- 个人国内居住时间在2年以上的2. 纳税义务- 个人所得税- 营业税- 企业所得税- 增值税- 关税- 土地税二、个人所得税1. 个人所得税的计算- 确定税务居民身份- 计算应纳税所得额- 根据所得额确定纳税比例- 计算纳税金额- 申报纳税2. 税务减免- 公益捐赠- 教育支出- 医疗支出- 住房利息贷款三、公司税1. 企业所得税- 确定纳税所得额- 计算应纳税额- 申报纳税- 公司税务优惠政策2. 增值税- 税率和税基- 纳税申报- 增值税发票四、税务规划1. 个税规划- 个人所得税避税策略- 投资收益规划- 资产转移规划2. 公司税务规划- 利润转移- 投资资产安排- 跨国税务规划通过对以上知识点的总结和梳理,考生可以更清晰地了解ACCA F6考试所涉及的范围和重点。

在备战考试的过程中,考生需要特别关注每个知识点的细节和变化,同时也要结合实际情况进行深入理解和应用。

希望每一位考生都能够顺利通过ACCA F6考试,成为一名合格的财务税务专业人士。

祝各位考生取得优异的成绩,为自己的职业发展打下坚实的基础。

二、个人所得税3. 所得类别个人所得税的所得类别包括以下几种:- 工资薪金所得- 经营所得- 劳务报酬所得- 特许权使用费所得- 财产转让所得- 利息、股息、红利所得- 稿酬所得- 物业租赁所得- 财产保险所得- 税前抠除的养老金和退休金等4. 税前抠除在计算个人所得税时,个人可以享受税前抠除,降低应纳税所得额。

税前抠除主要包括以下项目:- 基本生活费、专项附加抠除和专项抠除- 子女教育、大病医疗等专项附加抠除- 购物商业健康保险的支出- 公积金、商业健康保险等社会保险的缴纳额。

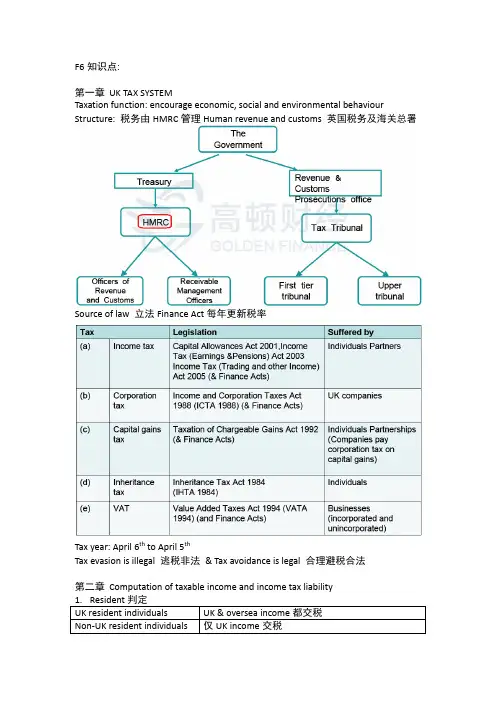

F6知识点:第一章UK TAX SYSTEMTaxation function: encourage economic, social and environmental behaviour Structure: 税务由HMRC管理Human revenue and customs 英国税务及海关总署Source of law 立法Finance Act每年更新税率Tax year: April 6th to April 5thTax evasion is illegal 逃税非法 & Tax avoidance is legal 合理避税合法第二章Computation of taxable income and income tax liability1.Resident判定UK resident individuals UK & oversea income都交税Non‐UK resident individuals 仅UK income交税5 UK Ties:▲考试提供表格:Days inUK Previously resident Not previously resident < 16 Automatically not resident Automatically not resident 16 to 45 Resident if 4 UK ties(or more) Automatically not resident 46 to 90 Resident if 3 UK ties(or more) Resident if 3 UK ties(or more) 91 to 120 Resident if 2 UK ties(or more) Resident if 2 UK ties(or more) 121 to 182 Resident if 1 UK ties(or more) Resident if 1 UK ties(or more) 183 Automatically resident Automatically resident1. Types of incomeNon ‐saving income Trade incomeEmployment incomeProperty incomeSavings income Taxed income (20% tax 已扣)Bank interestBuilding society interest Interest received gross (未扣税)Government stocks (gilts 债券) interestNational saving & invest bank interest Dividend income 10% tax 已扣This tax credit is not refundable. Exempt income 免税收入,回答题目时必须注明时免税收入,不写没分Interest from Saving Certificates issued by National Savings and InvestmentBank(UK 国民储蓄和投资银行:储蓄账户免税,投资账户收税)国民储蓄券 Statutory redundancy money 裁员补偿Betting and gaming winnings 博彩奖金(收其他税,不收个税) Scholarships 奖学金Interest on damages for personal injuries 个人受伤赔偿,包括工资补贴等 in UK < 16Din UK < 46D, not resident in past 3 tax yearsFull time oversea work & in UK < 90Din UK >183D only home in UK Full time work in UK UK House in useSubstantive work in UK > 90D in either two past tax years more time in UK than oversea FamilyLocal authority grant 地方补助Income from investments made through new individual savings accounts (NISAs) NISA有3种, 每个Tax year overall subscription limit is 15,000。

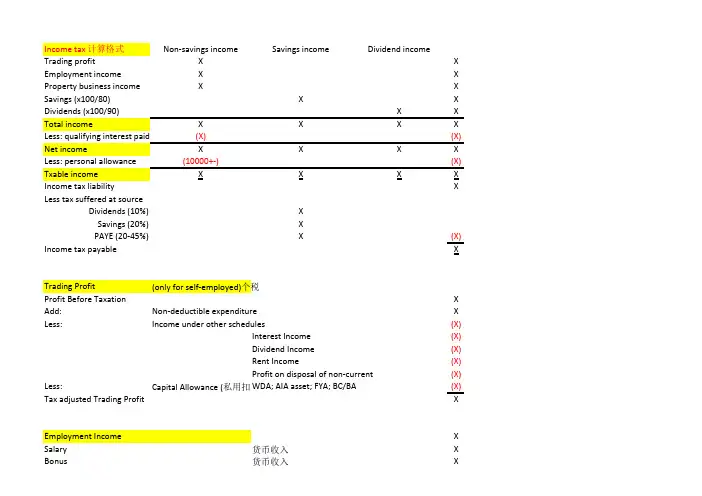

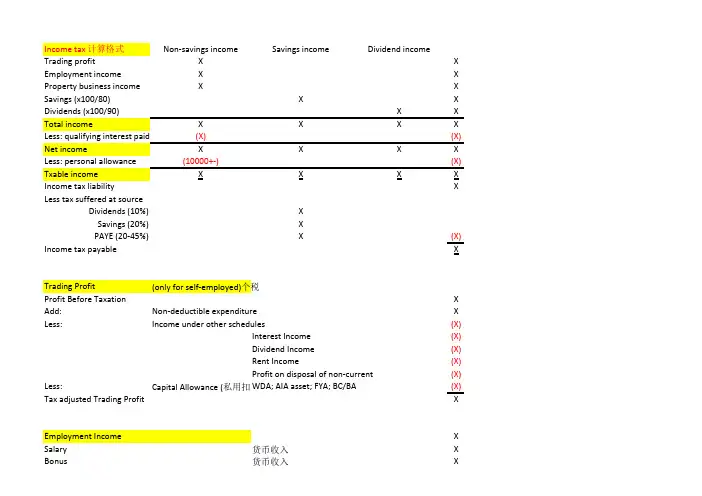

Income tax 计算格式Non‐savings income Savings income Dividend income Trading profit X X Employment income X X Property business income X X Savings (x100/80)X X Dividends (x100/90)X X Total income X X X X Less: qualifying interest paid(X)(X) Net income X X X X Less: personal allowance(10000+‐)(X) Txable income X X X X Income tax liability X Less tax suffered at sourceDividends (10%)XSavings (20%)XPAYE (20‐45%)X(X) Income tax payable X Trading Profit(only for self‐employed)个税Profit Before Taxation X Add: Non‐deductible expenditure X Less: Income under other schedules(X)Interest Income(X)Dividend Income(X)Rent Income(X)Profit on disposal of non‐current(X) Less: Capital Allowance (私用扣WDA; AIA asset; FYA; BC/BA(X) Tax adjusted Trading Profit X Employment Income X Salary货币收入X Bonus货币收入XCommission货币收入X Add:Benefit in kind非货币收入X Less: Allowable deduction如OPC职位养老金(X) Employment Income XTaxable benefit on not‐job related living accommodation X General Charge = Annual value & Rent paid by the employer,取高值X Add:Additional charge = (Cost ‐ £75,000) * official interest rate X这里,如购买日‐第一次出租<6年,取Cost;>6年,取第一次出租时MV Less: Job related part(X) Less: Rent paid by employee(X)XMileage AllowanceEmployer Paid X Less: HMRC 10,000 at 45p; > 10,000 at 25p(X) Taxable benefit X Or Allowable deduction(X) Capital Gain TaxGross proceeds X Less: Incidental costs of disposal(X) Net proceeds X Less: Cost(X) Less: Enhancement expenditure包括诉讼费,建围栏(X) Capital gain/(capital loss) X/(X) Less: Individual annual exemptio11000如果已经为loss,不再扣(X) Taxable gain X/0 Capital LossCurrent gains XCY capital losses先抵扣当年损失(X)1X Capital losses b/fwd再抵扣去年损失(X)2X Less: Individual annual exemptio11000(X) Taxable gain如net loss,可带去次年X Part disposalProceeds of part disposal A Less: selling costs(X) Net proceeds X Less: Original cost of whole asseA/(A+B) = C(C) Chargeable gain X Gift Relief (纯赠送)A: Disposal proceeds MVLess: Cost(X)Capital Gain X'Less: Gift Relief(X')Chargeable Gain (Donor No gain/No loss) 00 B:Base cost of asset = MV – Gift Relief(Rest of the gain is rolled over into the base cost for a subsequent disposal of the asset) Gift Relief for sale under value (半卖半送)A: Disposal proceeds MVLess: Cost (X)Capital Gain X1先算X2,倒退得X1X1Less: Gift Relief for sale at under value (Balancing Figure)(X)Chargeable Gain X2(X2=Actual consideration ‐ cost)X2 B:Base cost of asset = MV – Gift Relief for sale at under value = consideration(Rest of the gain is rolled over into the base cost for a subsequent disposal of the asset)Gift of shares 难点!Free hold property CBA & CALeasehold property CBA & CAStock流动资产,都不是Debtors T/R,流动资产,都不是Investments CAPlant (cost & proceeds <6000Non wasting chattel, exemptCreditors T/P, Liability,都不是Lifetime tax: proformaGift X Less: AE (X) Less: AE b/f (X) Net gift after exemptions X Less: Nil band remaining:Nil band at date of gift X*less: CLTs in last 7 years be(X)(X)X Tax@20% (or 20/80) X * Nil band for 2014/15 is 325,000Death tax: proformaGross CLT/PET X Less: nil band remaining: Nil band on death325000Less: GCTs in 7 years before gift(X)Nil band remaining(X)X Tax @ 40% IHT IHT Less: taper relief% × IHT (X)(X)XLess: lifetime tax (on CLT) (X) Death tax due X Death estate: proformaCHARGEABLE ESTATE XLess: nil band remaining: Nil band on death325000Less: GCTs in 7 years before death(X)Nil band remaining(X)X Tax @ 40% IHT IHT Corporation tax 计算格式Trading Profits(accruals)X Investment Income (accruals)(accruals)X Property Business Income (accruals)(accruals)X Net chargeable gains (receipts)(cash basis)X Less: Qualifying charitable donations (payments)(cash basis)(X) Taxable total profits X PLUS: Franked Investment In非关联企业(<50%)分红X Augmented Profits (for tax rate only)X Trading profit企税Profit before taxation X Add: Non‐deductible expenditure X Less:Income under other schedules(X) Less: Capital allowance – P&M(X) Trading Profit X Investment IncomeInterest income (actual cash amount received gross by companies)Less: Interest payable for underpaid / overdue taxLess: Property loan interest*所有非经营活动产生的利息,都从Invest income下减去Chargeable Gains ₤Proceeds X Less: Incidental cost on disposal (X) Allowable expenditure X Less: cost (X) Less: incidental cost on purchase(X) Less: improvement (X) Unindexed Gain X Less: Indexation allowance (IA)(% increase in RPI to 3 d.p. x Allowable expenditure) (X) Indexed gain X Less: Rollover relief (X) Less: Capital loss – current period (X) – carried forward (X) Chargeable Gain X PAYE tax codeAllowances:Personal allowances XHigher rate relief XExpense deductions X X Less: DeductionsBenefits XUntaxed income XTax under payments b/f gross up (x100/20 or 100/4上一年少交的税X(X) Allowance to set against pay XL ‐ Tax code for born after 5 Apr 1948P ‐ Tax code for born between 6 Apr 1938 ‐ 5 Apr 1948Y ‐ Tax code for born before 6 Apr 1938。

acca f6知识点

ACCAF6税法考试是ACCA资格认证考试中的一门必修考试,考查的是税法相关知识。

本文将概述ACCA F6税法考试的知识点,以帮助考生更好地备考。

1. 个人所得税:个人所得税的计算与纳税,个人所得税的扣缴和代扣,个人所得税的征收管理。

2. 公司税:公司所得税的计算与纳税,公司所得税的征收管理。

3. 增值税:增值税的计算与纳税,增值税的征收管理。

4. 土地增值税:土地增值税的计算与纳税,土地增值税的征收管理。

5. 资产重组税收优惠:资产重组的税收优惠政策。

6. 国际税收:跨国企业税收,国际税收协定,税收筹划。

7. 其他税收:消费税、车辆购置税、契税等其他税收的相关知识点。

8. 税务法律制度:税收法律制度的相关规定和程序。

以上是ACCA F6税法考试的知识点概述,考生应深入理解每个知识点的细节和相关规定,掌握税法的基础知识和实际应用能力,以确保考试顺利通过。

- 1 -。

Income tax 计算格式Non‐savings income Savings income Dividend income Trading profit X X Employment income X X Property business income X X Savings (x100/80)X X Dividends (x100/90)X X Total income X X X X Less: qualifying interest paid(X)(X) Net income X X X X Less: personal allowance(10000+‐)(X) Txable income X X X X Income tax liability X Less tax suffered at sourceDividends (10%)XSavings (20%)XPAYE (20‐45%)X(X) Income tax payable X Trading Profit(only for self‐employed)个税Profit Before Taxation X Add: Non‐deductible expenditure X Less: Income under other schedules(X)Interest Income(X)Dividend Income(X)Rent Income(X)Profit on disposal of non‐current(X) Less: Capital Allowance (私用扣WDA; AIA asset; FYA; BC/BA(X) Tax adjusted Trading Profit X Employment Income X Salary货币收入X Bonus货币收入XCommission货币收入X Add:Benefit in kind非货币收入X Less: Allowable deduction如OPC职位养老金(X) Employment Income XTaxable benefit on not‐job related living accommodation X General Charge = Annual value & Rent paid by the employer,取高值X Add:Additional charge = (Cost ‐ £75,000) * official interest rate X这里,如购买日‐第一次出租<6年,取Cost;>6年,取第一次出租时MV Less: Job related part(X) Less: Rent paid by employee(X)XMileage AllowanceEmployer Paid X Less: HMRC 10,000 at 45p; > 10,000 at 25p(X) Taxable benefit X Or Allowable deduction(X) Capital Gain TaxGross proceeds X Less: Incidental costs of disposal(X) Net proceeds X Less: Cost(X) Less: Enhancement expenditure包括诉讼费,建围栏(X) Capital gain/(capital loss) X/(X) Less: Individual annual exemptio11000如果已经为loss,不再扣(X) Taxable gain X/0 Capital LossCurrent gains XCY capital losses先抵扣当年损失(X)1X Capital losses b/fwd再抵扣去年损失(X)2X Less: Individual annual exemptio11000(X) Taxable gain如net loss,可带去次年X Part disposalProceeds of part disposal A Less: selling costs(X) Net proceeds X Less: Original cost of whole asseA/(A+B) = C(C) Chargeable gain X Gift Relief (纯赠送)A: Disposal proceeds MVLess: Cost(X)Capital Gain X'Less: Gift Relief(X')Chargeable Gain (Donor No gain/No loss) 00 B:Base cost of asset = MV – Gift Relief(Rest of the gain is rolled over into the base cost for a subsequent disposal of the asset) Gift Relief for sale under value (半卖半送)A: Disposal proceeds MVLess: Cost (X)Capital Gain X1先算X2,倒退得X1X1Less: Gift Relief for sale at under value (Balancing Figure)(X)Chargeable Gain X2(X2=Actual consideration ‐ cost)X2 B:Base cost of asset = MV – Gift Relief for sale at under value = consideration(Rest of the gain is rolled over into the base cost for a subsequent disposal of the asset)Gift of shares 难点!Free hold property CBA & CALeasehold property CBA & CAStock流动资产,都不是Debtors T/R,流动资产,都不是Investments CAPlant (cost & proceeds <6000Non wasting chattel, exemptCreditors T/P, Liability,都不是Lifetime tax: proformaGift X Less: AE (X) Less: AE b/f (X) Net gift after exemptions X Less: Nil band remaining:Nil band at date of gift X*less: CLTs in last 7 years be(X)(X)X Tax@20% (or 20/80) X * Nil band for 2014/15 is 325,000Death tax: proformaGross CLT/PET X Less: nil band remaining: Nil band on death325000Less: GCTs in 7 years before gift(X)Nil band remaining(X)X Tax @ 40% IHT IHT Less: taper relief% × IHT (X)(X)XLess: lifetime tax (on CLT) (X) Death tax due X Death estate: proformaCHARGEABLE ESTATE XLess: nil band remaining: Nil band on death325000Less: GCTs in 7 years before death(X)Nil band remaining(X)X Tax @ 40% IHT IHT Corporation tax 计算格式Trading Profits(accruals)X Investment Income (accruals)(accruals)X Property Business Income (accruals)(accruals)X Net chargeable gains (receipts)(cash basis)X Less: Qualifying charitable donations (payments)(cash basis)(X) Taxable total profits X PLUS: Franked Investment In非关联企业(<50%)分红X Augmented Profits (for tax rate only)X Trading profit企税Profit before taxation X Add: Non‐deductible expenditure X Less:Income under other schedules(X) Less: Capital allowance – P&M(X) Trading Profit X Investment IncomeInterest income (actual cash amount received gross by companies)Less: Interest payable for underpaid / overdue taxLess: Property loan interest*所有非经营活动产生的利息,都从Invest income下减去Chargeable Gains ₤Proceeds X Less: Incidental cost on disposal (X) Allowable expenditure X Less: cost (X) Less: incidental cost on purchase(X) Less: improvement (X) Unindexed Gain X Less: Indexation allowance (IA)(% increase in RPI to 3 d.p. x Allowable expenditure) (X) Indexed gain X Less: Rollover relief (X) Less: Capital loss – current period (X) – carried forward (X) Chargeable Gain X PAYE tax codeAllowances:Personal allowances XHigher rate relief XExpense deductions X X Less: DeductionsBenefits XUntaxed income XTax under payments b/f gross up (x100/20 or 100/4上一年少交的税X(X) Allowance to set against pay XL ‐ Tax code for born after 5 Apr 1948P ‐ Tax code for born between 6 Apr 1938 ‐ 5 Apr 1948Y ‐ Tax code for born before 6 Apr 1938。

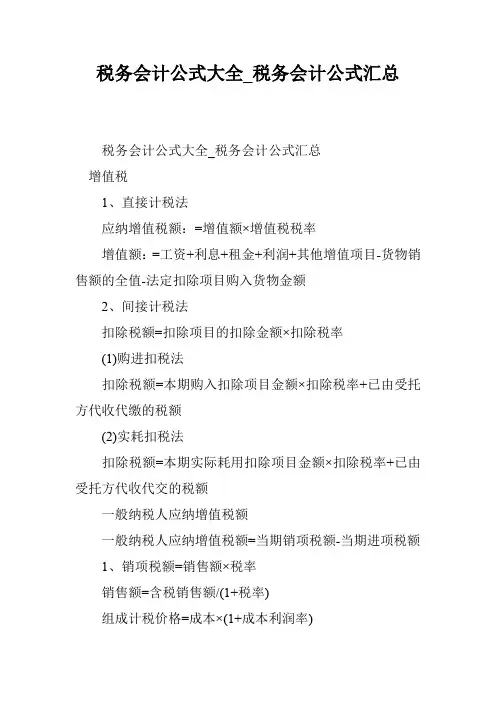

税务会计公式大全_税务会计公式汇总税务会计公式大全_税务会计公式汇总增值税1、直接计税法应纳增值税额:=增值额×增值税税率增值额:=工资+利息+租金+利润+其他增值项目-货物销售额的全值-法定扣除项目购入货物金额2、间接计税法扣除税额=扣除项目的扣除金额×扣除税率(1)购进扣税法扣除税额=本期购入扣除项目金额×扣除税率+已由受托方代收代缴的税额(2)实耗扣税法扣除税额=本期实际耗用扣除项目金额×扣除税率+已由受托方代收代交的税额一般纳税人应纳增值税额一般纳税人应纳增值税额=当期销项税额-当期进项税额1、销项税额=销售额×税率销售额=含税销售额/(1+税率)组成计税价格=成本×(1+成本利润率)甲类卷烟10% 乙类卷烟5%雪茄烟5% 护肤护发品5%烟丝5% 鞭炮、焰火5%粮食白酒10% 贵重首饰及珠宝宝石6%薯类白酒5% 汽车轮胎5%其他酒5% 小轿车8%酒精5% 越野车6%化妆品5% 小客车5%2、进项税额不得抵扣的进项税额=当月全部进项税额×当月免税项目销售额、非应税项目营业额合计/当月全部销售额、营业额合计小规模纳税人应纳增值税额小规模纳税人应纳增值税额=销售额×征收率销售额=含税销售额/(1+征收率)销售额=含税收入(1+增值税征收率)进口货物应纳增值税额进口货物应纳增值税额=组成计税价格×税率组成计税价格=关税免税价格+关税+消费税营业税额应纳营业税额=营业额×税率计税价格=营业成本或工程成本×[(1+成本利润率)/(1-营业税税率)]消费税额1、从价定率的计算实行从价定率办法计算的应纳消费税额=销售额×税率(1)、应税消费品的销售额=含增值税的销售额/(1+增值税税率或征收率)(2)、组成计税价格=(成本+利润)/(1-消费税率)(3)、组成计税价格=(材料成本+加工费)/(1-消费税率)(4)、组成计税价格=关税完税价格+关税+应纳消费税税额(5)、组成计税价格=(关税完税价格+关税)/(1-消费税税率)2、从量定额的计算实行从量定额办法计算的应纳消费税额=销售数量×单位数额资源税额应纳税额=课税数量×单位税额企业所得税额应纳税额=应纳税所得额×税率应纳税所得额=收入总额-准予扣除项目金额应纳税所得额=利润总额+(-)税收调整项目金额利润总额=收入总额-成本、费用、损失1、工业企业应纳税所得额公式工业企业应纳税所得额=利润总额+(-)税收调整项目金额利润总额=营业利润+投资收益+营业外收入-营业外支出营业利润=产品销售利润+其他业务利润-管理费用-财务费用产品销售利润=产品销售收入-产品销售成本-产品销售费用-产品销售税金及附加其他业务利润=其他业务收入-其他业务成本-其他销售税金及附加本期完工产品成本=期初在产品自制半成品成本余额+本期产品成本会计-期末在产品自制半成品成本余额本期产品成本会计=材料+工资+制造费用2、商品流通企业应纳税所得额公式应纳税所得额=利润总额+(-)税收调整项目金额利润总额=营业利润+投资收益+营业外收入-营业外支出营业利润=主营业务利润+其他业务利润-管理费用-财务费用-汇兑损失主营业务利润=商品销售利润+代购代销收入商品销售利润=商品销售净额-商品销售成本-经营费用-商品销售税金及附加商品销售净额=商品销售收入-销售折扣与折让3、饮服企业应纳税所得额公式应纳税所得额=利润总额+(-)税收调整项目金额利润总额=营业利润+投资收益+营业外收入-营业外支出营业利润=经营利润+附营业务收入-附营业务成本经营利润=营业收入-营业成本-营业费用-营业税金及附加营业成本=期初库存材料、半成品产成(商)品盘存余额+本期购进材料、商品金额金额-期末库存材料、半成品、产成(商)品盘存余额4、应纳所得税税额计算(1)分月或分季预缴所得税额=月、季应纳税所得额×税率(33%)(2)年终汇算清缴时,应退补所得税应退补所得税额=全年累计应纳税所得额×税率(33%)-本年累计已缴所得税额预缴所得税①、按上年应纳税所得额的1/2或1/4本期某月或某季应纳所得税税额=[上一年应纳税所得额/2(或4)]×税率(33%)②、按本期计划利润预缴所得税本期某月或某季应纳所得税税额=本期某月或某季计划利润额×税率(33%)5、对减征所得税的计算减征比例=[(33%-原核定的税率)/33%]×100%减征后应纳所得税额=应纳税所得额×税率(33%)×(1-减征比例)=应纳所得税税额×减征比例6、境外所得税税额扣除限额=境内外所得按税法计算的应纳税总额×某外国的所得额/境内外所得总额7、对弥补以前年度亏损后应纳所得税额的计算弥补亏损后应纳所得税税额=(应纳税所得额-以前年度未弥补亏损)×税率(33%)外商投资企业和外国企业所得税额1、制造业应纳税所得额=产品销售利润+其他业务利润+营业外收入-营业外支出产品销售利润=产品销售净额-产品销售成本-产品销售税金-销售费用+管理费用+财务费用产品销售净额=产品销售总额-(销货退回+销货折让)产品销售成本=本期产品成本+期初半成品、在产品盘存-期末半成品、在产品盘存本期生产成本=本期生产耗用的直接材料+直接人工+制造费用2、商业企业应纳税所得额应纳税所得额=销货利润+其他业务利润+营业外收入-营业外支出销货利润=销货净额-销货成本-销货税金-(销货费用+管理费用+财务费用)销货净额=销货总额-(销货退回+销货折让)销货成本=期初商品存盘+[本期进货-(进货推出+进货折让)+进货费用]-期末商品盘存3、服务业应纳税所得税=业务收入净额+营业外收入-营业外支出业务收入净额=业务收入总额-(业务收入税金+业务支出+管理费用+财务费用)4、应纳税所得额应纳企业所得税额=应纳税所得额×适用税率-已纳企业所得税额应纳地方所得税额=应纳税所得额×地方所得税税率-已纳地方所得税额5、国际运输业务应纳所得税额=应纳税所得额×税率应纳税所得额=在中国境内起运所获客货收入的总额×5%6、预提所得税应纳税所得税额=在中国境内取得的利润、利息、租金特许权使用费和其他所得之和×税率(20%)7、境外所得税税款扣除限额的计算境外所得税税款扣除限额=境内外所得按税法计算的应纳税总额×某境外的所得额/境内外所得总额8、外商投资者将从外商投资企业取得的利润用于再投资,应退所得额应退税额={再投资额/[1-(原实际适用的企业所得税率+地方所得税税率)]}×原实际适用的企业所得税率×退税率9、年终汇算清缴应补(退)企业所得税的计算(1)、对没有征减,没有境外所得的企业应补(退)税额=全年应纳税所得额×企业所得税率-1~4季度已预缴所得税(2)、对有征减,有境外所得的企业应补(退)企业所得税额=境内、外所得按税法计算的应纳税总额-境外所得税允许扣除额-应减征的企业所得税额-已预缴企业所得税总额个人所得税额1、工资、薪金所得工资、薪金所得应纳个人所得税额=应纳水所得额×适用税率-速算扣除数应纳税所得额=每月收入额-800应纳税额=应纳税所得额×适用税率-速算扣除数应纳税所得额=(不含税所得额-速算扣除数)/(1-税率)2、个体工商户应纳所得税额=应纳税所得额×适用税率-速算扣除数(1)、将当月累计应纳税所得额换算成全年应纳税所得额全年应纳税所得额=当月累计应纳税所得额×12/当月累计经营月份数(2)、计算全年应纳所得税额全年应纳所得税额=全年应纳税所得额×适用税率-速算扣除数(3)、计算当月累计应纳所得税额当月应纳所得税额=全年应纳所得税额×当月累计经营月份数/12(4)、计算本月应纳所得税额本月应纳所得税额=当月累计应纳所得税额-累计已缴所得税额3、稿酬所得应纳所得税额=应纳税所得额×20%×(1-30%)=应纳税所得额×20%×70%4、劳务报酬所得(1)、一次收入在20000元以下时应纳所得税额=应纳税所得额×20%(2)、一次收入20000~50000时应纳所得税额=应纳税所得额×20%+应纳税所得额×20%×50%=应纳税所得额×(20%+10%)(3)一次收入超过50000时应纳所得税税额=应纳税所得额×20%+应纳税所得额×20%×100%=应纳税所得额×(20%+20%)5、财产转让财产转让应纳所得税额=应纳税所得额×20%应纳税所得额=转让财产收入额-财产原值-合理费用6、利息、股息红利所得应纳所得税额=应纳税所得额×20%7、境外个人所得税款扣除限额境外个人所得税税款扣除限额=境内、境外所得按税法计算的应纳税总额×某外国的所得额/境内、外所得总额8、支付给扣缴义务人手续费的计算手续费金额=扣缴的个人所得税额×2%土地增值税额1、一般计算方法应纳税总额=∑各级距土地增值额×适用税率某级距土地增值额×适用税率土地增值率=土地增值额×100%/扣除项目金额土地增值额=转让房地产收入-扣除项目金额2、简便计税方法(1)、土地增值额未超过扣除项目金额金额50%的应纳税额=土地增值额×30%(2)、土地增值额超过扣除项目金额50%,未超过100%的应纳税额=土地增值额×40%-扣除项目金额×(3)、土地增值额超过扣除项目金额100%、未超过200%的应纳税额=土地增值额×50%-扣除项目金额×(4)、土地增值额超过项目金额200%应纳税额=土地增值额×60%-扣除项目金额×固定资产投资方向调节税1、基本建设项目投资额应纳固定资产投资方向调节税额,其计算公式:应纳税额=总投资额×适用税率总投资额=建筑工程投资总额+设备购置安装投资总额2、更新改造项目投资额应纳固定资产投资方向调节税额,其计算公式:应纳税额=建筑工程投资总额×适用税率3、超计划投资项目应补缴固定资产投资方向税额,其计算公式:超计划应补缴税额=[(实际完成投资额-省级标准投资额)×适用税率]×(1+加罚倍数)=超计划投资额应纳税额×(1+加罚倍数)超计划投资额应纳税额=超计划投资额×适用税率超计划投资额=实际完成投资额-省级标准投资额城乡维护建设税应纳城乡建设维护税额=(产品销售收入额+营业收入额+其他经营收入额)×地区适用税率应补交税额=实际营业收入额×地区适用税率-已纳税额应退税额=已交税额-核实后的应纳税额车车船税1、乘人车、二轮摩托车、三轮摩托车、畜力车、人力车、自行车等车辆的年应纳税额的计算公式为:年应纳税额=车辆拥有量×适用的年税额2、载货车年应纳税额的计算公式为:年应纳税额=载货汽车净吨位×适用的年税额3、客货两用的车应纳税额的计算公式为:年应纳税额=载人部分年应纳税额+载货部分年应纳税额载人部分年应纳税额=载人车适用年税额×50%载货部分年应纳税额=载货部分的净吨位数×适用的年税额4、机动船应纳税额的计算公式:机动船年应纳税额=机动船的净吨位×适用的年税额5、非机动船应纳税额=非机动船的载重吨位×适用的年税额6、新购买的车辆按购期年内的余月数比例征收车船税,其计算公式为:新购买车船应纳车船税额=各种车船的吨位(或辆数)×购进起始月至征期终了的余月数/征期月数补交本期漏报漏缴税额=漏报漏缴车船税的数量(或净吨位、载重吨位)×适用税额/按规定缴库的次数补交本期少交的税款=[应缴车船税的数量(或净吨位、载重吨位)×适用税额/按规定缴库的次数]-已缴税款退还误交的税款=已缴的误交税款退还应计算错误而多交的税款=已入库的税款-重新核实后的应纳税额房产税额年应纳房产税税额=房产评估值×税率月应纳房产税税额=年应纳房产税额/12季应纳房产税税额=年应纳房产税额/4土地使用税额年应纳土地使用税税额=使用土地的平方米总数×每平方米土地年税额月或季应纳土地使用税税额=年应纳土地使用税额/12(或)4印花税额1、购销合同应纳印花税的计算应纳税额=购销金额×3/100002、建设工程勘察设计合同应纳印花税的计算应纳税额=收取的费用×5/100003、加工承揽合同应纳印花税的计算应纳税额=加工及承揽收入×5/100004、建筑安装工程承包合同应纳印花税的计算应纳税额=承包金额×3/100005、财产租赁合同应纳印花税的计算应纳税额=租赁金额×1/10006、仓储保管合同应纳印花税的计算应纳税额=仓储保管费用×1/10007、借款合同应纳印花税的计算应纳税额=借款金额×/100008、财产保险合同应纳印花税的计算应纳税额=保险费收入×1/10009、产权转移书据应纳印花税的计算应纳税额=书据所载金额×6/1000010、技术合同应纳印花税的计算应纳税额=合同所载金额×3/1000011、货物运输合同应纳印花税的计算应纳税额=运输费用×5/1000012、营业账簿应纳印花税的计算(1)记载资金账簿应纳印花税的计算公式为:应纳税额=[(固定资产原值年初数-上年已计算缴纳印花税固定资产原值)+(自有流动资金年初数-上年已计算缴纳印花税自有流动资金总额)]×5/10000(2)其他账簿应纳税额的计算。

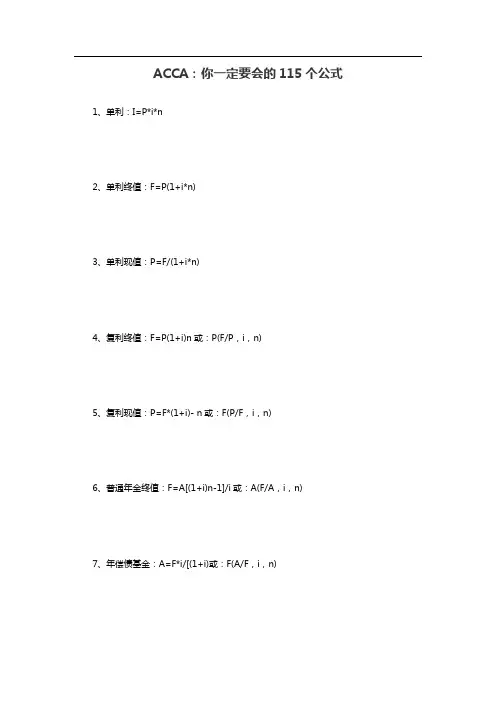

ACCA:你一定要会的115个公式1、单利:I=P*i*n2、单利终值:F=P(1+i*n)3、单利现值:P=F/(1+i*n)4、复利终值:F=P(1+i)n或:P(F/P,i,n)5、复利现值:P=F*(1+i)- n或:F(P/F,i,n)6、普通年金终值:F=A[(1+i)n-1]/i或:A(F/A,i,n)7、年偿债基金:A=F*i/[(1+i)或:F(A/F,i,n)8、普通年金现值:P=A{[1-(1+i)- n]/i}或:A(P/A,i,n)9、年资本回收额:A=P{i/[1-(1+i)- n]}或:P(A/P,i,n)10、即付年金的终值:F=A{[(1+i)(n+1)-1]/i-1}或:A[(F/A,i,n+1)-1]11、即付年金的现值:P=A{[1-(1+i)-(n-1)]/i+1}或:A[(P/A,i,n-1)+1]12、递延年金现值:第一种方法:先求(m+n)期的年金现值,再扣除递延期(m)的年金现值。

P=A{[1-(1+i)-(m+n)]/i-[1-(1+i)- m]/i}或:A[(P/A,i,m+n)-(P/A,i,n)] 第二种方法:先求出递延期末的现值,再将现值调整到第一期期初。

P=A{[1-(1+i)- n]/i*[(1+i)- m]}或:A[(P/A,i,n)*(P/F,i,m)] 第三种方法:先求出递延年金的终值,再将其折算为现值。

P=A{[(1+i)n-1]/I}*(1+i)-(n+m)或:A(F/A,I,n)(P/F,I,n+m)13、永续年金现值:P=A/i14、折现率:i=[(F/p)1/n]-1(一次收付款项)i=A/P(永续年金)普通年金折现率先计算年金现值系数或年金终值系数再查有关的系数表求i,不能直接求得的通过内插法计算。

i=i1+[(β1-α)/(β1-αβ2)]*(i2-i1)15、名义利率与实际利率的换算:i=(1+r/m)m-1 式中:r为名义利率;m为年复利次数16、风险收益率:R=RF+RR=RF+b*V17、期望值:(P49)18、方差:(P50)19、标准方差:(P50)20、标准离差率:V=σ/E21、外界资金的需求量=变动资产占基期销售额百分比x销售的变动额-变动负债占基期销售额百分比x销售的变动额-销售净利率x收益留存比率x预测期销售额22、外界资金的需求量的资金习性分析法:高低点法(P67)、回归直线法(P68)23、认股权证的理论价值:V=(P-E)*N 注:P为普通股票市场价格,E为认购价格,N为认股权证换股比率.24、债券发行价格=票面金额*(P/F,i1,n)+票面金额* i2(P/A,i1,n)式中:i1为市场利率;i2为票面利率;n为债券期限如果是不计复利,到期一次还本付息的债券:债券发行价格=票面金额*(1+ i2 * n)*(P/F,i1,n)25、可转换债券价格=债券面值/转换比率转换比率=转换普通股数/可转换债券数26、放弃现金折扣的成本=CD/(1-CD)* 360/N * 100% 式中:CD为现金折扣的百分比;N为失去现金折扣延期付款天数,等于信用期与折扣期之差27、债券成本:Kb=I(1-T)/[B0(1-f)]=B*i*(1-T)/ [B0(1-f)式中:Kb为债券成本;I为债券每年支付的利息;T为所得税税率;B为债券面值;i为债券票面利率;B0为债券筹资额,按发行价格确定;f为债券筹资费率28、银行借款成本:Ki=I(1-T)/[L(1-f)]=i*L*(1-T)/[L(1-f)]或:Ki =i(1-T)(当f忽略不计时)式中:Ki为银行借款成本;I为银行借款年利息;L为银行借款筹资总额;T为所得税税率;i 为银行借款利息率;f为银行借款筹资费率29、优先股成本:Kp=D/P0(1-T)式中:Kp为优先股成本;D为优先股每年的股利;P0为发行优先股总额30、普通股成本:股利折现模型:Kc=D/P0*100% 或Kc=[D1/P0(1-f)]+g资本资产定价模型:Kc=RF+β(Rm-RF)无风险利率加风险溢价法:Kc=RF+Rp式中:Kc为普通股成本;D1为第1年股的股利;P0为普通股发行价;g为年增长率31、留存收益成本:K=D1/ P0+g32、加权平均资金成本:Kw=ΣWj*Kj式中:Kw为加权平均资金成本;Wj为第j种资金占总资金的比重;Kj为第j种资金的成本33、筹资总额分界点:BPi=TFi/Wi式中:BPi为筹资总额分界点;TFi为第i种筹资方式的成本分界点;Wi为目标资金结构中第i种筹资方式所占比例34、边际贡献:M=(p-b)x=m*x式中:M为边际贡献;p为销售单价;b为单位变动成本;m为单位边际贡献;x为产销量35、息税前利润:EBIT=(p-b)x-a=M-a36、经营杠杆:DOL=M/EBIT=M/(M-a)37、财务杠杆:DFL=EBIT/(EBIT-I)38、复合杠杆:DCL=DOL*DFL=M/[EBIT-I-d/(1-T)]39:每股利润无差异点分析公式:[(EBIT-I1)(1-T)-D1]/N1=[(EBIT-I2)(1-T)-D2]/N2当EBIT大于每股利润无差异点时,利用负债集资较为有利;当EBIT小于每股利润无差异点时,利用发行普通股集资较为有利.40、公司的市场总价值=股票的总价值+债券的价值股票市场价格=(息税前利润-利息)*(1-所得税税率)/普通股成本式中:普通股成本Kc=RF+β(Rm-RF)41、投资组合的期望收益率:RP=∑WjRj42、协方差:Cov(R1,R2)=1/n ∑(R1i-R1)(R2i-R2)43、相关系数:ρ12=Cov(R1,R2)/(σ1σ2)44、两种资产组合而成的投资组合收益率的标准差:σP=[W12 σ12+ W22 σ22+2W1 σ1Cov(R1,R2)]1/245、投资组合的β系数:βP=∑Wiβi46、经营期现金流量的计算:经营期某年净现金流量=该年利润+该年折旧+该年摊销+该年利息+该年回收额47、静态评价指标:投资利润率=年平均利润额/投资总额x100%不包括建设期的投资回收期=原始投资额/投产若干年每年相等的现金净流量包括建设期的投资回收期=不包括建设期的投资回收期+建设期48、动态评价指标:净现值(NPV)=-原始投资额+投产后每年相等的净现金流量x年金现值系数净现值率(NPVR)=投资项目净现值/原始投资现值x100%获利指数(PI)=投产后各年净现金流量的现值合计/原始投资的现值合计=1+净现值率(NPVR)内部收益率=IRR(P/A,IRR,n)=I/NCF式中:I为原始投资额49、短期证券到期收益率:K=[证券年利息+(证券卖出价-证券买入价)÷到期年限]/证券买入价*100%50、长期债券收益率:V=I*(P/A,i,n)+F*(P/F,i,n)式中:V为债券的购买价格51、股票投资收益率:V=Σ(t=1~n)Dt/(1+i)t+F/(1+i)n52、长期持有股票,股利稳定不变的股票估价模型:V=D/K式中:V为股票内在价值;D为每年固定股利;K为投资人要求的收益率53、长期持有股票,股利固定增长的股票估价模型:V=D0(1+g)/(K-g)=D1/(K-g)式中:D0为上年股利;D1为第一年预期股利54、基金的单位净值=基金净资产价值总额/基金单位总份额55、基金= (年末持有份数*年末基金单位净值-年初持有份数*年初基金单位净值)收益率年初持有份数*年初基金单位净值56、机会成本=现金持有量x有价证券利率(或报酬率)57、现金管理相关总成本=持有机会成本+固定性转换成本58、最佳现金持有量:Q=(2TF/K)1/2式中:Q为最佳现金持有量;T为一个周期内现金总需求量;F为每次转换有价证券的固定成本;K为有价证券利息率59、最低现金管理相关总成本:(TC)=(2TFK)1/260、应收账款机会成本=维持赊销业务所需要的资金*资金成本率61、应收账款平均余额=年赊销额/360*平均收账天数62、维持赊销业务所需要的资金=应收账款平均余额*变动成本/销售收入63、应收账款收现保证率=(当期必要现金支出总额-当期其它稳定可靠的现金流入总额)/当期应收账款总计金额64、存货相关总成本=相关进货费用+相关存储成本=存货全年计划进货总量/每次进货批量*每次进货费用+每次进货批量/2 *单位存货年存储成本65、经济进货批量:Q=(2AB/C)1/2式中:Q为经济进货批量;A为某种存货年度计划进货总量;B为平均每次进货费用;C为单位存货年度单位储存成本66、经济进货批量的存货相关总成本:(TC)=(2ABC)1/267、经济进货批量平均占用资金:W=PQ/2=P(AB/2C)1/268、年度最佳进货批次:N=A/Q=(AC/2B)1/269、允许缺货时的经济进货批量:Q=[(2AB/C)(C+R)/R]1/270、缺货量:S=QC/(C+R)式中:S为缺货量;R为单位缺货成本71、存货本量利的平衡关系:利润=毛利-固定存储费-销售税金及附加-每日变动存储费x储存天数72、每日变动存储费=购进批量*购进单价*日变动储存费率或:每日变动存储费=购进批量*购进单价*每日利率+每日保管费用73、保本储存天数=(毛利-固定存储费-销售税金及附加)/每日变动存储费74、目标利润=投资额*投资利润率75、保利储存天数=(毛利-固定存储费-销售税金及附加-目标利润)/每日变动存储费76、批进批出该商品实际获利额=每日变动储存费*(保本天数-实际储存天数)77、实际储存天数=保本储存天数-该批存货获利额/每日变动存储费78、批进零售经销某批存货预计可获利或亏损额=该批存货的每日变动存储费*[平均保本储存天数-(实际零售完天数+1)/2]=购进批量*购进单价*变动储存费率*[平均保本储存天数-(购进批量/日均销量+1)/2]=购进批量*单位存货的变动存储费*[平均保本储存天数-(购进批量/日均销量+1)/2]79、利润中心边际贡献总额=该利润中心销售收入总额-该利润中心可控成本总额(或:变动成本总额)80、利润中心负责人可控成本总额=该利润中心边际贡献总额-该利润中心负责人可控固定成本81、利润中心可控利润总额=该利润中心负责人可控利润总额-该利润中心负责人不可控固定成本82、公司利润总额=各利润中心可控利润总额之和-公司不可分摊的各种管理费用、财务费用等83、定基动态比率=分析期数值/固定基期数值84、环比动态比率=分析期数值/前期数值85、流动比率=流动资产/流动负债86、速动比率=速动资产/流动负债速动资产=货币资金+短期投资+应收账款+应收票据=流动资产-存货-预付账款-待摊费用-待处理流动资产损失87、现金流动负债比率=年经营现金净流量/年末流动负债*100%88、资产负债率=负债总额/资产总额89、产权比率=负债总额/所有者权益90、已获利息倍数=息税前利润/利息支出91、长期资产适合率=(所有者权益+长期负债)/(固定资产+长期投资)92、劳动效率=主营业务收入或净产值/平均职工人数93、周转率(周转次数)=周转额/资产平均余额94、周转期(周转天数)=计算期天数/周转次数=资产平均余额x计算期天数/周转额95、应收账款周转率(次)=主营业务收入净额/平均应收账款余额其中:主营业务收入净额=主营业务收入-销售折扣与折让平均应收账款余额=(应收账款年初数+应收账款年末数)/2应收账款周转天数=(平均应收账款*360)/主营业务收入净额96、存货周转率(次数)=主营业务成本/平均存货其中:平均存货=(存货年初数+存货年末数)/2存货周转天数=(平均存货x360)/主营业务成本97、流动资产周转率(次数)=主营业务收入净额/平均流动资产总额流动资产周转期(天数)=(平均流动资产周转总额x360)/主营业务收入总额98、固定资产周转率=主营业务收入净额/平均固定资产平均净值99、总资产周转率=主营业务收入净额/平均资产总额100、主营业务利润率=主营业务利润/主营业务收入净额101、成本费用利润率=利润总额/成本费用总额102、盈余现金保障倍数=经营现金净流量/净利润103、总资产报酬率=(利润总额+利息支出)/平均资产总额=息税前利润总额/平均资产总额104、净资产收益率=净利润/平均净资产x100%105、资本保值增值率=扣除客观因素后的年末所有者权益总额/年初所有者权益总额106、每股收益=净利润/年末普通股总数107、市盈率=普通股每股市价/普通股每股收益108、销售(营业)增长率=本年销售(营业)增长额/上年销售(营业)收入总额x100%109、总资产增长率=本年总资产增长额/年初资产总额110、三年资本平均增长率=[(年末所有者权益总额/三年前年末所有者权益总额)1/3 - 1]x100%111、权益乘数=资产总额/所有者权益总额=1÷(1-资产负债率)112、净资产收益率=总资产净利率*权益乘数=主营业务净利率*总资产周转率*权益乘数113、主营业务净利率=净利润÷主营业务收入净额114、总资产周转率=主营业务收入净额÷平均资产总额115、资本积累率=本年所有者权益增长额/年初所有者权益x100%。

ACCAF6常用计算及格式1.个人所得税计算:个人所得税计算的公式为:个人所得税=(收入-免税额)×税率-速算扣除数免税额和税率可以根据题目给出的信息计算得出。

速算扣除额可以根据税率表查得。

2.企业所得税计算:企业所得税计算的公式为:企业所得税=应纳税所得额×税率-速算扣除数应纳税所得额可以根据税前利润减去各种扣除项计算得出。

税率和速算扣除数可以根据税率表查得。

3.增值税计算:增值税计算的公式为:增值税=销售额×税率/(1+税率)销售额是指不含增值税的销售金额,税率可以根据题目给出的信息计算得出。

4.税务报告的格式:税务报告是向税务机关申报纳税信息的文件,需要按照一定的格式填写。

一般包括以下部分:-公司基本信息:包括公司名称、注册地址、税务登记号等。

-申报期间:报告涉及的时间段。

-资产负债表:列出公司的资产和负债情况。

-利润表:列出公司的收入和支出情况。

-现金流量表:列出公司的现金流动情况。

-补充资料:根据需要,可以包括其他相关的资料和解释。

5.税务文件的保存期限:税务文件是跟纳税有关的文件,需要妥善保管并保存一定的时间。

一般来说,税务文件的保存期限为5年,但对于一些特殊情况会有不同的规定,如重大税务案件保存期限为15年。

6.税务罚款计算:税务罚款是对违反税法规定的行为进行处罚的一种方式,罚款的金额可以根据题目给出的信息计算得出,一般为违规金额×罚款率。

这些是ACCAF6考试中常用的计算和格式,考生需要熟练掌握并在实际题目中灵活运用。

在备考过程中,可以多做练习题和模拟考试,提高自己的计算和应用能力。

【TX-UK】ACCA F6 TX Taxation (TX) ACCA复习笔记 14ACCA Taxation-United Kingdom - 14Task 24 Inheritance Tax 遗产税1. Value of TransferUK Resident individuals Only核心:Donor’s value reduc tion①MV of Asset②Shares股权占比(非等比例变化)#IHT和CGT并行IHT: Donor丢失的, CGT: Donee得到的Specific Asset: 注意Gift Relief.Base cost=Deemed Proceeds -Gift ReliefNon-Specific Asset (Investment purpose): No gift relief 2. Exemptions先减免税,再计算IHT#Exemptions for lifetime and death transfer①Gifts between spouse/cp②Gifts to UK Charities 慈善机构#Annual Exemption (AE)£3,000 per year,前一年未使用可留到本年度减按时间顺序减除,早发生早减除#Marriage Exemptions 结婚礼金的免税部分①Parents: £5,000/person②Grandparents: £2,500/person③Others: £1,000/personFirstly marriage: Marriage exemption before AE#Other Exemptions①Small Gifts: up to £250/person/year②Gifts for family maintenance 维持家庭关系③Regular gifts out of incomeEx: 每月向子女提供生活费前提:不能影响支付人的正常生活水平3. Lifetime Tax on the Lifetime TransferNil rate band £325,000 (per year), 不同年度可能变化低于: 0%, 超过: 20%#Donee pays tax (人、trust)Step 1: 计算转让日~往前7年内的CLT累计值:AStep 2: 转让当年nil rate band available: £325,000 – AStep 3: Value of CLT after exemptionStep 4: Calculate IHT based on 0%/20%#Donor pays taxStep 1: 计算转让日~往前7年内的CLT累计值AStep 2: 转让当年nil rate band available: £325,000 – AStep 3: Value of CLT after exemptionStep 4: Calculate IHT based on 0%/25%Step 5: Gross value of transfer:= Net value of transfer + IHT paid by donor*用于计算7年累计值--------------------------------------------------------------------- *Why25%? 关注Donor 实际损失的部分*算税时0%部分即使为零也要写出*Nil rate band available 最低为0,不能为负数*免税之后的金额才能进入算税阶段4. Death Tax on Lifetime Transfer#生前转让部分的Death tax补缴*转让日距离Donor的去世< 7年,PET, CLT面临补缴Step 1:转让日往前7年的PET, gross CLT总和(after exemption):BStep 2: 去世当年的nil rate band=£325,000 – BStep 3: Gross value of CLT/PET on transferStep 4: Calculate IHT based on 0%/40%Step 5: Reduce the taper relief (if available)Step 6: Deduct any lifetime tax already paid(PET无step 6)--------------------------------------------------------------------*If death tax payable < 0 → 计为0*Step 1累计值不能包括距离去世>7年的PET#Taper Relief*转让日距离去世:可减除①over 3 but less than 4 years 20%②over 4 but less than 5 years 40%③over 5 but less than 6 years 60%④over 6 but less than 7 years 80%(不用背诵,税率表会给出)5. Death Tax on Death Estate 遗产Step 1: 去世日往前7年内的PET, gross CLT总和:CStep 2: 去世当年的nil rate band=£325,000 – CStep 3: Value of death estateStep 4: Calculate IHT based on 0%/40%#Value of death estate except for:不计入遗产的部分(需要减除)①Mortgage asset except Endowment②Legally enforceable debts(欠款) except口头承诺③Funeral expense④Spouse exemption (先加后减)#Other ReliefsSpouse/cp 之间:未用完的nil rate band 百分比可转扩大对方去世当年的nil rate band (1+x%)影响Lifetime tax/Death taxResidence nil rate band (Additional)In the year 2019/20: £150,000Only applies to Death Estate tax payable需要同时满足以下条件:Residence nil rate band is lower of①Value of main residence – Repayable mortgage②£150,000 + unused Residence nil rate band of 配偶*配偶去世可以早于6 Apr. 20176. Payment of IHT#Lifetime Transfers#Death taxOn lifetime gifts: 去世日所在月月末后6个月*Who paid? CLT: Trust/trustee, PET: Individuals *Who suffered? CLT:子女On Death Estate:死亡遗产税法定由子女承担,不论遗产继承者为谁。

Chapter 1 Introduction to the UK tax system1.HMRC:Her Majesty ’s Rvenue and Customs 英国税务海关总署2.factors affect tax policies:①econmic:whole;factors;behavior(donation,investment,saving,build own business,drink,fuel);②social:缩小贫富差距;③environment3.progressive taxation:income tax 随财富增加税率变高Regressive taxation:fuel duty 随财富减少税率变高Proportional taxation:财富增加比率不变,是固定数 Ad Valorem :增值税4.direct and indirect (VAT) taxes .5.treasure(财政局),chancellor of the exchequer,HMRC,Tribunal(first,upper),遵从欧盟规则6.避收两次税:避收两次;避免歧视;避免逃税漏税7.tax evasion(illegal) and tax avoidance(legal:abusive arrangement,tax mitigation)8.出现违反:告知;不改的话不予受理;报告单不能透露信息9.ISA :限额15000,存款投资股票免税(利息不用交个人所得,资产利得不用交税),亏损不能抵减。

Chapter 2 Introduction to Crporation Taxpany residence:place of incorporation 注册地:①UK;②Overseas(central management in UK)2.period of account(会计期,可长于/短于12个月) and chargeable accounting period(应税会计期,不能超过12个月,会计期大于12月时拆分)★3.financial year:FY 2014 01/04/2014-31/03/2015▲4.proforma of corporation tax computationFII:免税投资收入:①dividend(另一UK 公司,海外公司,unconected company(<50% share holding);②FII=dividends received from unconnected companies/90%★5.MR=standard fraction*(upper limit-augmented profit)*TTP/augmented profit6.大于12个月的拆分:①按期间:trading profit,property business income②按具体发生日期:interest income,chargeable gain,qualifying charitable donation,FIICapital allowance:计算每一个期间的capital allowance 后加总7.小于12个月:按比例:upper limit and lower limit 同样按比例减小8. associatied company:>50% share capital,>50% voting rights,>50% profit pr netAsset on winding up(结束).注意:Both UK and overseas,dormant companies excluded,一段时间为associated company 视为整个期间都是associated;Associated company dividend is not include FIIChapter 3 trading profit▲1.proforma for tax adjusted trading profits★2.decutible and non-decuctible(完全,唯一) 两个目的中有一个目的与金融无关,不可扣 ①fine 罚款(停车除外);②depreciation;③capital expenditure(性能有提升,不可扣),revenue expenditure(无提升,可扣)买破房,不翻新无法使用,CE;翻新前也可以使用RE,换烟囱,RE④lease car(租车):≤130g/km 全可扣,>130:15%不可扣⑤entertain and gift:employee deductible;customer(不可扣,除非:一年一人不超过50磅/不是实务研究代金券/gift 有给公司打广告⑥donation:可扣减三要素:trading purpose,local,给教育宗教文化慈善组织不满足三条件时,放在QCD 里面扣掉政治捐款不可扣,也不能放在QCD 里面扣★⑦legal fee:可扣:应收账款的催付,贷款用于经营,商标注册,短租续租,保护域名,起诉违约,会计审计费,版税不可扣:发行股票,被别人起诉,初次短期租约,与capital expenditure 相关的⑧debt:only 赊销未还可扣(即staff 不行),确认坏账又收到了算在other income 里⑨other:培训,商业会费,经营前7年内,裁员补偿,咨询服务3.Capital allowance:a businesstax relief for capital expenditure on qualifying asset.It coverd for expenditure on plant and machinery,and is given to the net cost of asset(original cost-disposal value)4.plant and machinery:land building and structures are not plant.so as walls,floors,ceilings,doors,gates,shutters,windows.①main pool:大多数资产,car with CO2 96g/km-130g/km②special rate pool :long life asset(≥25years,total cost of at least 100000 for 12 month),房间自带体系,cars with CO2>130g/km③short-life asset:预备8年内出售;购买资产的accounting period结束后两年内去税务局做认定(对unincorporate business,会计期结束后的1年内的1月31日之前);计算CA时单列,使用结束后计算balancing charge or balancing allowance;8年后仍在用转化为main pool;AIA5.WDA(writing down value.for still use,reducing balance basis余额递减法)Main pool-18% special pool-8% short life asset-18%(年折旧比率)6.AIA(annual investment allowance,for newly required) exception of motor carsProvide alloance of 100% for the first 500000 of expenditure(针对12个月)抵减顺序:SP→MP→SLA★7.motor car:针对于低排量(≤95g/km)汽车。

ACCA F6常用公示个人所得税1、个体工商生产经营纳税=纳得额×率-速扣数=(年收入-本费损)×率-速扣数所得额税率扣除数<5000 5% 05000-10000 10% 25010000-30000 20% 125030000-50000 30% 4250>50000 35% 67502、独资和合伙企生产经营所得(一)查账征收投资者兴办两个或以上独资企,年终汇缴按下式:纳得额=∑各企经营所得纳税=纳得额×率-速扣数本企纳税=纳税×经营所得/∑各企经营所得本企补缴税=本企纳税-本企预缴税(二)核定征收(1)纳税=纳得额×率(2)纳得额=收入×率=本费支/(1-率)×率3、企事业承包承租经营纳税=纳得额×率-速扣数=(年纳税收入-费用)×率-速扣数4、劳务报酬20000 20% 020000-50000 30% 2000>50000 40% 7000(1) 次收入<4,000元纳税=纳得额×率=(次收入-800)×20%(2) 次收入>4,000 纳税=纳得额×率=次收入×(1-20%)×率(3) 次收入>20,000 纳税=纳得额×率-速扣数=次收入×(1-20%)×率-速扣数(4) 为纳税人代扣税款A、不含税收入<3,360A)纳得额=(不含税收入-800)/(1-率)B) 纳税=纳得额×率B、不含税收入>3,360元A) 纳得额=[(不含税收入-速扣数)×(1-20%)]/[1-率×(1-20%)] =[(不含税收入-速扣数)×(1-20%)]/当级换算系数B) 应纳税=纳得额×率-速扣数上述A的B)、B的B)适用以下扣除数表20000 20% 020000-50000 30% 2000>50000 40% 7000A的A)、B的A)适用以下"不含税劳务报酬收入适用适率表":不含税劳报收入率速扣数换算系数(%)<3,360 20 0 无>3,360-21,000 20 0 84>21,000-49,500 30 2,000 76>49,500 40 7,000 685、稿酬所得(1) 次入<4,000纳税=纳得额×率×(1-30%) =(次入-800)×20%×(1-30%)(2) 次入>4,000纳税=纳得额×率×(1-30%) =次入额×(1-20%)×20% ×(1-30%) 6、特许权使用费所得(1) 次入<4,000纳税=纳得额×率=(次收入-800)×20%(2) 次入>4,000纳税=纳得额×率=次入×(1-20%)×20%7、利息、股息、红利所得纳税=纳得额×率=次收入额×20%8、财产租赁所得纳税=纳额×率(1次月入<4,000纳额=次(月)入额-准扣-修缮费用(800元为限)-800(2) 次(月)入>4,000纳额=[次(月)入额-准扣-修缮费用(800元为限)]×(1-20%) 9、财产转让所得纳税=纳额×率=(入额-财产原值-合理费)×20%10、偶然所得纳税=纳额×率=次入额×20%11、其他所得纳税=纳额×率=次入额×20%12、特定行业职工取得的工资、薪金所得的计税纳税=[(年工薪入/12-费用扣除标准)×率-速扣数]×1213、在中国境内无住所个人工资薪金所得征税问题:(1)取得不满1个月的工薪所得应纳税纳税=(当月工薪纳得额×率-速扣数)×月在中国天数/当月天数(2)两个以上的纳税人共同取得一项所得计税某币对人民币汇价=美元对人民币的基准汇价/纽约外汇市场美元对该种货币的汇价14、企业经营者年薪制征个人税:纳税=[(年基本和效益收入/12-费用扣除标准)×率-速扣数]×12文章来源:泽稷网校。

acca公式大全ACCA考试中涉及许多公式,以下为您列举部分公式:1. 利率=纯粹利率+通货膨胀附加率+风险附加率2. 流动比率=流动资产/流动负债3. 速动比率=(流动资产-存货)/流动负债4. 保守速动比率=(现金+短期证券+应收票据+应收账款净额)/流动负债5. 营业周期=存货周转天数+应收账款周转天数6. 存货周转率(次数)=销售成本/平均存货7. 应收账款周转率(次)=销售收入/平均应收账款8. 流动资产周转率(次数)=销售收入/平均流动资产9. 总资产周转率=销售收入/平均资产总额10. 资产负债率=负债总额/资产总额11. 产权比率=负债总额/所有者权益12. 有形净值债务率=负债总额/(股东权益-无形资产净值)13. 已获利息倍数=息税前利润/利息费用14. 销售净利率=净利润/销售收入*100%15. 销售毛利率=(销售收入-销售成本)/销售收入*100%16. 资产净利率=净利润/平均资产总额17. 净资产收益率=净利润/平均净资产(或年末净资产)*100% 或销售净利率*资产周转率*权益乘数或资产净利率*权益乘数18. 权益乘数=平均资产总额/平均所有者权益总额=1/(1-资产负债率)19. 平均发行在外普通股股数=∑(发行在外的普通股数*发行在在外的月份数)/1220. 每股收益=净利润/年末普通股份总数=(净利润-优先股利)/(年末股份总数-年末优先股数)21. 市盈率=普通股每市价/每股收益22. 每股股利=股利总额/年末普通股总数23. 股票获利率=普通股每股股利/每股市价24. 市净率=每股市价/每股净资产25. 股利支付率=普通股每股股利/普通股每股净收益*100%26. 股利保障倍数=股利支付率的倒数=普通股每股净收益/普通股每股股利27. 留存盈利比率=(净利润-全部股利)/净利润*100%28. 每股净资产=年末股东权益(扣除优先股)/年末普通股数29. 现金到期债务比=经营现金净流入/本期到期的债务=经营现金净流入/(到期长期债务+应付票据)30. 现金流动负债比=经营现金流量/流动负债31. 现金债务总额比=经营现金流入/债务总额32. 销售现金比率=经营现金流量/销售额33. 每股营业现金净流量=经营现金净流量/普通股数34. 全部资产现金回收率=经营现金净流量/全部资产*100%35. 现金满足投资比=近5年经营活动现金净流量/近5年资本支出、存货增加、现金股利之和36. 现金股利保障倍数=每股营业现金净流量/每股现金股利37. 净收益营运指数=经营净收益/净收益=(净收益-非经营收益)/净收益38. 现金营运指数=经营现金净收益/经营所得现金(=净收益-非经营收益+非付现费用)39. 外部融资额=(资产销售百分比-负债销售百分比)×新增销售额-销售净利率×计划销售额×(1-股利支付率)×外部融资销售增长比。

2017 年ACCA 考试F6 复习指南(附F6 公式总

结)

大家都知道我们F6 这门课程主要分为5 大税种。

这5 大税种都是必考的,分值不同,按照个人-企业-资本利得-遗产-增值税的大致顺序,分值由高到低。

那么对于我们考生来说,最重要的便是要将这5 大税种全面掌握,这样才能保证考试通过,如果你只精通个税和企税,而对于其他的税种十分生疏,可以说通过的希望是很渺茫的。

下面是yjbys 小编为大家带来的2017 年ACCA 考试F6 复习指南,欢迎阅读。

第一阶段:吾日三省吾身

这一阶段集中于复习开始,贯穿整个复习过程。

无论你剩下的是5 天,还是4 天,3 天,我的建议都是要从思考自己的掌握程度开始着手复习。

这一阶段的时间对于不同的人是不同的,效率高的同学可能半天的时间就搞定了,而效率低的同学可能都到这个时候了,你必须要提高效率。

那么这一阶段干什么呢? 很简单。

大家都知道我们F6 这门课程主要分为5 大税种。

这5 大税种都是必考的,分值不同,按照个人-企业-资本利得-遗产-增值税的大致顺序,分值由高到低。

那么对于我们考生来说,最重要的便是要将这5 大税种全面掌握,这样才能保证考试通过,如果你只精通个税和企税,而对于其他的税种十分生疏,可以说通过的希望是很渺茫的。

那么这一阶段我们便要解剖自己,深刻的反思自己究竟学会了多少东西。

听上去好像很残酷,但操作起来很简单,我把它分为3 步:

1. 讲义。

ACCA F6《税务》常用公式汇总

企业所得税

1、年税工薪扣标准=年员工平均数×政府定均月税工资×12

2、招待费扣标=销(营)收净×级扣例+速增数

销收比例速增数

小于1500万5‰ 0

大于1500万元3‰ 3万

3、某年可补被并企亏得额=并企某年未补亏前得额×(被并企净资公允价/并后并企业全部净资产的公允价值)

4、纳税=纳得额×税率

5、纳得额=收入总额-准予扣除项目金额

6、核定所得率,所得税=纳得额×率

纳得额=收入额×应税所得率或=本费支/(1-应税所得率)×应税所得率

(应税所得率一般题目都会给出。

因此,以下这个表估计做综合题时没什么用处。

在做选择题时可能会有用处:)

应税所得率表

工交商7-20%

建、房10-20%

饮服10-25%。