三七互娱2019年财务分析详细报告

- 格式:rtf

- 大小:1.05 MB

- 文档页数:36

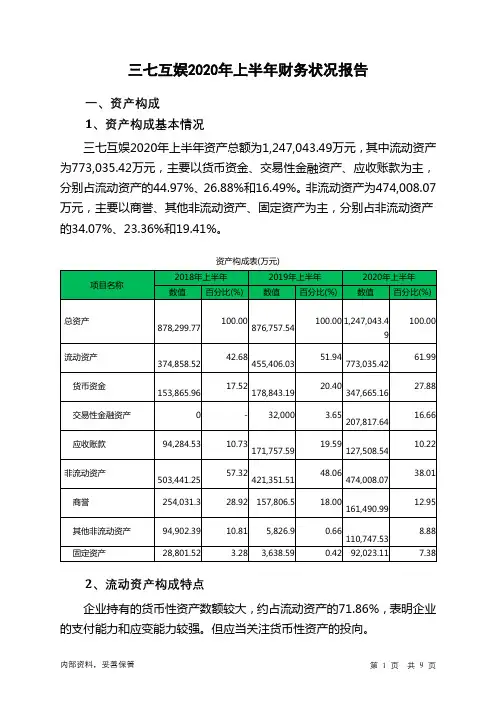

三七互娱2020年上半年财务状况报告一、资产构成1、资产构成基本情况三七互娱2020年上半年资产总额为1,247,043.49万元,其中流动资产为773,035.42万元,主要以货币资金、交易性金融资产、应收账款为主,分别占流动资产的44.97%、26.88%和16.49%。

非流动资产为474,008.07万元,主要以商誉、其他非流动资产、固定资产为主,分别占非流动资产的34.07%、23.36%和19.41%。

资产构成表(万元)2、流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的71.86%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

流动资产构成表(万元)项目名称2018年上半年2019年上半年2020年上半年数值百分比(%) 数值百分比(%) 数值百分比(%)流动资产374,858.52 100.00455,406.03100.00773,035.42100.00货币资金153,865.96 41.05178,843.1939.27347,665.1644.97交易性金融资产0 - 32,000 7.03207,817.6426.88应收账款94,284.53 25.15171,757.59 37.72127,508.5416.49预付款项29,573.31 7.89 50,244.89 11.03 64,890.09 8.39 其他流动资产19,252.05 5.14 12,570.35 2.76 17,133.96 2.22 其他应收款32,219.1 8.60 9,236.33 2.03 6,980.03 0.90 应收股利119.42 0.03 0 - 1,040 0.133、资产的增减变化2020年上半年总资产为1,247,043.49万元,与2019年上半年的876,757.54万元相比有较大增长,增长42.23%。

4、资产的增减变化原因以下项目的变动使资产总额增加:交易性金融资产增加175,817.64万。

三七互娱2020年三季度风险分析详细报告

一、负债规模测算

1.短期资金需求

该企业经营活动的短期资金需求为38,408.49万元,2020年三季度已经取得的短期带息负债为146,316.17万元。

2.长期资金需求

该企业长期投融资活动不存在资金缺口,并且可以提供342,067.79万元的营运资本。

3.总资金需求

该企业资金富裕,富裕303,659.3万元,维持目前经营活动正常运转不需要从银行借款。

4.短期负债规模

根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为392,877.58万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期贷款规模是622,154.53万元,实际已经取得的短期带息负债为146,316.17万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为507,516.06万元,企业有能力在3年之内偿还的贷款总规模为564,835.29万元,在5年之内偿还的贷款总规模为679,473.77万元,当前实际的带息负债合计为146,316.17万元。

二、资金链监控

1.会不会发生资金链断裂

从当前盈利水平和财务状况来看,该企业不存在资金缺口。

如果当前盈利水平保持不变,该在未来一个分析期内有能力偿还全部有息负债。

负

内部资料,妥善保管第1 页共5 页。

三七互娱2019年上半年财务分析综合报告三七互娱2019年上半年财务分析综合报告一、实现利润分析2019年上半年实现利润为129,089.04万元,与2018年上半年的91,924.65万元相比有较大增长,增长40.43%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额迅速扩大的同时,营业利润也迅猛增加,经营业务开展得很好。

二、成本费用分析2019年上半年营业成本为83,898.66万元,与2018年上半年的88,627.36万元相比有所下降,下降5.34%。

2019年上半年销售费用为363,206.75万元,与2018年上半年的114,347.85万元相比成倍增长,增长2.18倍。

2019年上半年大幅度的销售费用投入带来了营业收入的大幅度增长,企业的销售活动取得了明显的市场效果,但相对来讲,销售费用增长明显快于营业收入的增长。

2019年上半年管理费用为8,805.38万元,与2018年上半年的38,577.88万元相比有较大幅度下降,下降77.18%。

2019年上半年管理费用占营业收入的比例为1.45%,与2018年上半年的11.68%相比有较大幅度的降低,降低10.23个百分点。

管理费用支出得到了有效控制,营业利润明显上升,管理费用支出的效率显著提高。

2019年上半年财务费用为433.35万元,与2018年上半年的1,395.84万元相比有较大幅度下降,下降68.95%。

三、资产结构分析2019年上半年企业不合理资金占用项目较少,资产的盈力能力较强,资产结构合理。

与2018年上半年相比,2019年上半年其他应收款占收入的比例下降。

从流动资产与收入变化情况来看,流动资产增长慢于营业收入增长,并且资产的盈利能力有所提高。

因此与2018年上半年相比,资产结构趋于改善。

四、偿债能力分析内部资料,妥善保管第1 页共3 页。

2019年解密三七互娱的自我突破及长期增长动力:页游、手游、游戏出海、董事长长线策略、团队激励1.游戏公司的长期投资笔记:“研发”&“发行”&“流量”有一个做到极致 (6)2.复盘“突破”史:多次渠道变迁下,不断实现自我突破 (9)2.1 从页游起锚:11年页游起步,13年页游平台第一,15年页游研发第一(不含腾讯)102.1.1 先联运后独代:2年内“发行运营”做到极致 (10)2.1.2 自建研发:成立极光网络,2年内做到页游研发第一 (11)2.2 手游:传统ARPG类手游壁垒稳固,其他手游品类不断突破 (11)2.2.1 传统ARPG类壁垒稳固,ROI管控合理 (12)2.2.2 品类突破:“传统ARPG+小说IP”已获成功,卡牌、二次元等新品类寻求突破132.3 出海:2020年将推出多款新SLG,预期取得较大成功 (14)3.解密“长期增长动力”:董事长坚持长跑思维,联合创始人“分工明确&激励到位” (16)3.1 董事长:热爱马拉松,“专注力&意志力”凸显 (16)3.1.1 双重身份:马拉松爱好者VS互联网企业家 (16)3.1.2 董事长长线策略:专注游戏长线布局,在红海中始终突出重围 (17)3.2 团队激励问题:联合创始人内部股权激励稳人心,发行&研发核心人员获深度绑定183.2.1 联合创始人内部股权激励,巩固团队凝聚力 (18)3.2.2 一般团队:发行&研发团队核心人员激励到位 (19)4.投资建议 (20)5.风险提示 (20)附:盈利预测表 (21)图1:2007-2015年A股上市/借壳上市游戏公司2007-2019H1市场份额 (6)图2:2000-2009年美股港股上市游戏公司2007-2019H1市场份额 (7)图3:2019年上半年中国移动游戏市场份额 (8)图4:三七互娱历次渠道变迁突破史 (9)图5:传统ARPG类自研手游MAU生命变动周期(单位:万人) (13)图6:《斗罗大陆》H5上线后6个月iOS角色扮演类免费榜单排名稳定在前10名 (14)图7:《拳魂觉醒》上线后iOS卡牌游戏类畅销榜单排名稳定在前10名 (14)图8:大五人格分析框架 (16)图9:三七互娱组织架构 (19)图10:徐志高15%少数股东权益 (19)表1:2007-2015年A股上市/借壳上市游戏公司2007-2019H1市场份额 (7)表2:2000-2009年美股上市游戏公司2007-2019H1市场份额 (7)表3:2001-2010年端游市场重要事件 (8)表4:2008-2014年页游市场重要事件 (9)表5:2013-2019年手游市场重要事件 (9)表6:2012-2013两年网页游戏产品充值流水TOP5 (10)表7:2013年中国网页游戏企业营收排行 (11)表8:2015年中国网页游戏开服数量TOP5 (11)表9:2015年中国网页游戏开服前五名研发收入 (11)表10:传奇、奇迹类壁垒稳固 (12)表11:游戏生命周期精品化流程 (12)表12:传统ARPG类自研手游MAU半衰期 (13)表13:2018年9月-2019年9月SLG各区域市场收入份额 (15)表14:刘宇宁的SLG作品迭代理念与其他厂商作品对比 (15)表15:刘宇宁的SLG作品创新路径与其他作品对比 (16)表16:互联网企业家和马拉松爱好者人格共通点 (17)表17:李逸飞大五人格分析 (17)表18:游戏生命周期精品化流程 (18)表19:截至2019.11.07三七互娱联合创始人转股前后持股情况 (19)。

三七互娱2019年财务分析结论报告三七互娱2019年财务分析综合报告三七互娱2019年财务分析综合报告一、实现利润分析2019年实现利润为269,613.29万元,与2018年的121,931.95万元相比成倍增长,增长1.21倍。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额迅速扩大的同时,营业利润也迅猛增加,经营业务开展得很好。

二、成本费用分析2019年营业成本为177,606.63万元,与2018年的181,142.09万元相比有所下降,下降1.95%。

2019年销售费用为773,720.55万元,与2018年的334,726.13万元相比成倍增长,增长1.31倍。

2019年大幅度的销售费用投入带来了营业收入的大幅度增长,企业的销售活动取得了明显的市场效果,但相对来讲,销售费用增长明显快于营业收入的增长。

2019年管理费用为22,185.76万元,与2018年的24,606.29万元相比有较大幅度下降,下降9.84%。

2019年管理费用占营业收入的比例为1.68%,与2018年的3.22%相比有所降低,降低1.55个百分点。

营业利润有所提高,管理费用支出控制较好。

本期财务费用为-1,490.39万元。

三、资产结构分析与2018年相比,2019年应收账款占营业收入的比例下降。

其他应收款占收入的比例下降。

从流动资产与收入变化情况来看,流动资产增长慢于营业收入增长,并且资产的盈利能力有所提高。

因此与2018年相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,三七互娱2019年是有现金支付能力的。

企业财务费用小于0或缺乏利息支出数据,无法进行负债经营风险判断。

五、盈利能力分析三七互娱2019年的营业利润率为20.20%,总资产报酬率为28.92%,内部资料,妥善保管第1 页共3 页。

龙源期刊网

剖析三七互娱

作者:

来源:《电脑报》2019年第04期

@笑与君歌:董师傅,看看三七互娱,我的重仓股。

@董师傅:三七互娛是A股游戏板块龙头公司,主要游戏作品有《鬼语迷城》《仙灵觉醒》《屠龙破晓》等,月流水基本在亿元以上,因此公司的毛利率较高,第三季度毛利率为79.04%,环比提升4.31%,同比提升9.29%,为近年来单季度毛利率最高。

不过当前游戏版号比较紧张,这是一个不利因素,公司股价为此也跌了一波,另外还有一个利空因素在股东减持。

从K线图来看,三七互娱处于底部区域安全性相对较高,它既然是你的重仓股,那就一

直拿着吧。

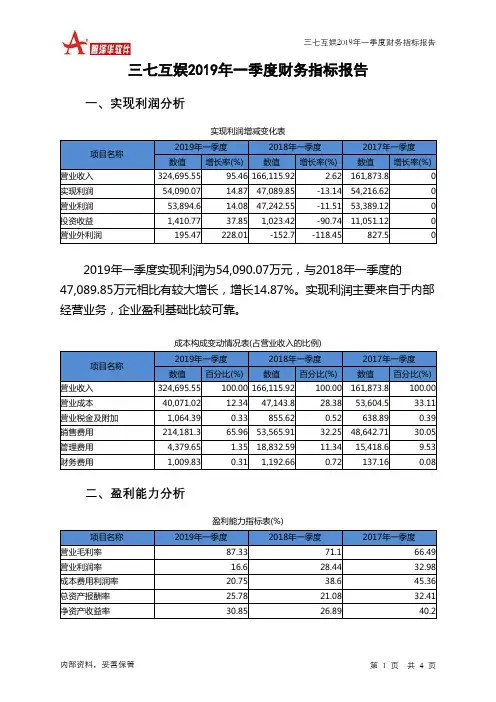

三七互娱2019年一季度财务指标报告内部资料,妥善保管 第 1 页 共 4 页三七互娱2019年一季度财务指标报告一、实现利润分析实现利润增减变化表项目名称2019年一季度 2018年一季度 2017年一季度 数值 增长率(%)数值增长率(%)数值增长率(%)营业收入 324,695.55 95.46 166,115.92 2.62 161,873.80 实现利润 54,090.07 14.87 47,089.85 -13.14 54,216.62 0 营业利润 53,894.6 14.08 47,242.55 -11.51 53,389.12 0 投资收益 1,410.77 37.85 1,023.42 -90.74 11,051.12 0 营业外利润195.47228.01-152.7-118.45827.52019年一季度实现利润为54,090.07万元,与2018年一季度的47,089.85万元相比有较大增长,增长14.87%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

成本构成变动情况表(占营业收入的比例)项目名称2019年一季度 2018年一季度 2017年一季度 数值 百分比(%)数值 百分比(%)数值 百分比(%)营业收入 324,695.55 100.00 166,115.92 100.00 161,873.8100.00 营业成本 40,071.02 12.34 47,143.8 28.38 53,604.5 33.11 营业税金及附加 1,064.39 0.33855.620.52 638.89 0.39 销售费用 214,181.3 65.96 53,565.91 32.25 48,642.7130.05 管理费用 4,379.65 1.35 18,832.59 11.34 15,418.6 9.53 财务费用1,009.830.311,192.660.72137.160.08二、盈利能力分析盈利能力指标表(%)项目名称2019年一季度2018年一季度2017年一季度营业毛利率 87.33 71.1 66.49 营业利润率 16.6 28.44 32.98 成本费用利润率 20.75 38.6 45.36 总资产报酬率 25.78 21.08 32.41 净资产收益率30.8526.8940.2。

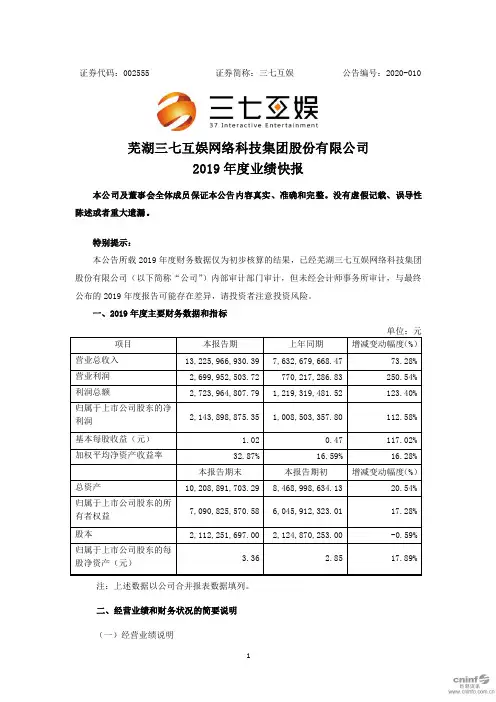

证券代码:002555 证券简称:三七互娱公告编号:2020-010芜湖三七互娱网络科技集团股份有限公司2019年度业绩快报本公司及董事会全体成员保证本公告内容真实、准确和完整。

没有虚假记载、误导性陈述或者重大遗漏。

特别提示:本公告所载2019年度财务数据仅为初步核算的结果,已经芜湖三七互娱网络科技集团股份有限公司(以下简称“公司”)内部审计部门审计,但未经会计师事务所审计,与最终公布的2019年度报告可能存在差异,请投资者注意投资风险。

一、2019年度主要财务数据和指标注:上述数据以公司合并报表数据填列。

二、经营业绩和财务状况的简要说明(一)经营业绩说明报告期内,公司实现营业总收入13,225,966,930.39元,同比增长73.28%;实现营业利润2,699,952,503.72元,同比增长250.54%;实现利润总额2,723,964,807.79元,同比增长123.40%;实现归属于上市公司股东的净利润2,143,898,875.35元,同比增长112.58%;实现基本每股收益1.02元/股,同比增长117.02%。

公司2019年度业绩变动的主要原因为:1、主营业务发展良好,经营业绩实现较大增长报告期内,移动游戏业务的持续高速增长是本期收入及利润增长的主要驱动力。

1)移动游戏发行业务报告期内,受益于《斗罗大陆》H5、《一刀传世》等新产品在报告期内的强劲流水增长,以及《永恒纪元》、《大天使之剑H5》等老产品在已上线地区稳定的流水表现,公司移动游戏发行业务流水实现大幅提升,移动游戏业务营业收入同比2018年度增长超过70%。

2)自主研发业务报告期内,公司移动游戏研发业务流水大幅增长,自主研发游戏收入占公司总营收比例的提升,进一步提高公司盈利能力。

报告期内,公司继续加大研发投入,持续提升产品品质。

报告期内公司上线的自研产品《斗罗大陆》H5、2018年末上线的《一刀传世》等精品游戏均取得了较好成绩,实现了月流水过亿的成绩;《永恒纪元》、《大天使之剑H5》等自研老产品不断更新迭代,持续为公司贡献利润。