太龙药业2020年上半年经营成果报告

- 格式:rtf

- 大小:271.85 KB

- 文档页数:9

部分农药上市企业发布2020年上半年业绩报告企业展台Enterprise Features丰山集团 报告期内,公司实现营业收入8.78亿元,同比增长32.45%;实现归母净利达1.61亿元,同比增长94.12%;实现扣非净利1.57亿元,同比增长106.60%。

疫情期间,丰山集团响应政府的防控要求,第一时间采购防疫物资发放于员工,确保在政府允许的条件下稳定开工,保障了疫情下农业市场所需要的除草剂与杀虫剂的供应。

公司主营的烟嘧磺隆、氟乐灵、精喹禾灵与毒死蜱的原料药与相关制剂产品销售情况较好,丰山集团借助成熟的国内销售渠道与南京丰山贸易平台,顺畅地在疫情蔓延的情况下满足各方客户的需求。

报告期内,公司归母净利同比上升94.12%。

主要系由于公司所处园区唯一供热供应商盐城市凌云海热电有限公司停止对外供热,导致公司原药车间停产,2019年10月25日取得政府复产批复,在盐城市率先复产。

2019年上半年由于开工率严重不足,使得销售收入下降,停产费用增加。

另报告期内,世界范围内受新冠疫情影响,促使农药行业中疫情加速了底部企业的退出,使得落后产能被逐渐淘汰,加速农化行业整合。

公司紧抓机遇,持续扩大原药业务的市场规模和销售收入水平。

颖泰生物 报告期内,公司实现营业收入31.40亿元,同比增长16.13%;实现归母净利达2.04亿元,同比增长76.96%;实现扣非净利2.00亿元,同比增长81.73%。

2020年上半年度,虽然公司经营面临疫情叠加诸多不确定因素的影响,但是公司在做好疫情防控的基础上有效组织复工复产,竭力降低疫情影响,稳健进行生产经营,持续巩固业务关系,积极开拓市场空间,深化内部运营管理,内外部经营环境均有所改善,在各子公司、各部门通力合作下,上半年度经营业绩较去年同期有大幅攀升。

2020年下半年度,公司将坚持“聚合迎变 决胜产品”的行动纲领,持续专注目标,稳定产品供应,加强产供销一体化,积极推进项目落地,关注人才培养,全力确保全年业绩目标达成。

太龙药业2020年上半年财务分析综合报告一、实现利润分析2020年上半年利润总额为3,405.61万元,与2019年上半年的3,218.98万元相比有所增长,增长5.80%。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

在营业收入增长的同时,营业利润也有所增长,但这种增长主要是应收账款增长的贡献。

二、成本费用分析2020年上半年营业成本为41,129.43万元,与2019年上半年的37,967.58万元相比有所增长,增长8.33%。

2020年上半年销售费用为8,211.04万元,与2019年上半年的7,102万元相比有较大增长,增长15.62%。

从销售费用占销售收入比例变化情况来看,2020年上半年在销售费用有较大幅度增长的同时营业收入也有所增长,企业销售活动取得了一些成效,但是销售费用增长明显快于营业收入增长。

2020年上半年管理费用为6,106.64万元,与2019年上半年的6,070.96万元相比变化不大,变化幅度为0.59%。

2020年上半年管理费用占营业收入的比例为9.43%,与2019年上半年的10.24%相比有所降低,降低0.81个百分点。

经营业务的盈利水平提高,企业管理费用控制较好,管理费用支出水平相对下降给企业经济效益的提高做出了贡献。

2020年上半年财务费用为3,120.45万元,与2019年上半年的2,836.04万元相比有较大增长,增长10.03%。

三、资产结构分析2020年上半年企业资产不合理占用的数额较大,资产的盈利能力较低,资产结构不太合理。

2020年上半年存货占营业收入的比例明显下降。

其他应收款占收入的比例下降。

从流动资产与收入变化情况来看,流动资产增长慢于营业收入增长,并且资产的盈利能力有所提高。

与2019年上半年相比,资产结构趋于改善。

四、偿债能力分析内部资料,妥善保管第1 页共4 页。

国企2020年上半年经济运行分析报告上半年,按照集团公司部署和要求,在全国上下应对新冠肺炎疫情防控的非常时期,公司坚持一手抓疫情防控、一手抓复工复产,全体员工目标同向、行动同步、措施同力,在抓紧抓实抓细疫情防控各项措施落实的基础上,实现了经营发展的平稳有序。

现将情况汇报如下:一、主要指标完成情况——总投资额:上半年完成投资XX万元;——总产值:上半年完成产值XX亿元;——利润率:上半年完成利润总额XX亿元;——安全情况:无重大安全事故发生;——疫情防控情况:管理施工人员X名已安全健康返岗,复工率100%,实现“零”感染。

二、工作举措及成效面对突发新冠肺炎疫情的严峻形势,公司坚决贯彻执行党中央、集团党委及属地政府部门的部署,按照“生命重于泰山,疫情就是命令,防控就是责任,坚决打赢疫情防控阻击战”总体要求,把疫情防控作为最紧迫、最重要工作抓紧抓细抓实,坚决扛起疫情防控的政治责任,并按照工厂复工“十个严格”要求做好复工复产,疫情总体管控到位,复工复产迅速推进,为实现全年工作任务目标拼出良好开局。

(一)科学防控,压实责任保落实,疫情防控有力有序1.抓组织领导,确保安排部署到位。

公司切实加强组织领导,成立疫情防控工作领导小组,公司支部书记挺在前担任领导小组组长,领导班子成员带头,党员同志作先锋,负责具体推进落实疫情防控各项工作。

公司还先后召开新型冠状病毒感染的肺炎疫情防控工作部署会、返岗复工前工作部署会、全面加快推进复工复产工作会议,确保各项工作部署到位,有力保障物资采购、医疗消毒、监控督察等疫情防控工作有推进、有落实。

2.抓协调对接,确保物资保障到位坚持把物资保障作为疫情防控工作的重要基础,畅通防疫物资采购渠道,千方百计做好物资保障。

公司累计投入疫情防控各项经费X万余元,多渠道筹集口罩、消毒液、测温仪、喷雾器等防疫用品,并及时分配到各部门、各劳务队组。

此外,公司加强与属地政府部门的沟通,仙女湖物流园管委会为公司装配式产业基地赠送了口罩、消毒液等物资。

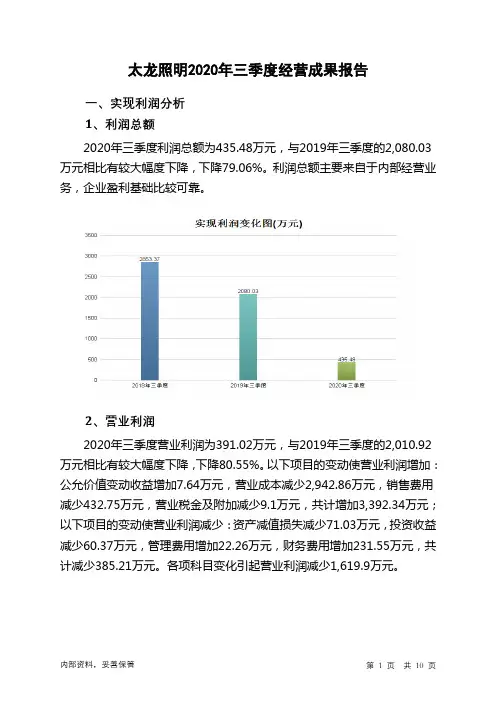

太龙照明2020年三季度经营成果报告

一、实现利润分析

1、利润总额

2020年三季度利润总额为435.48万元,与2019年三季度的2,080.03万元相比有较大幅度下降,下降79.06%。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

2、营业利润

2020年三季度营业利润为391.02万元,与2019年三季度的2,010.92万元相比有较大幅度下降,下降80.55%。

以下项目的变动使营业利润增加:公允价值变动收益增加7.64万元,营业成本减少2,942.86万元,销售费用减少432.75万元,营业税金及附加减少9.1万元,共计增加3,392.34万元;以下项目的变动使营业利润减少:资产减值损失减少71.03万元,投资收益减少60.37万元,管理费用增加22.26万元,财务费用增加231.55万元,共计减少385.21万元。

各项科目变化引起营业利润减少1,619.9万元。

3、投资收益

2020年三季度投资收益为37.06万元,与2019年三季度的97.43万元相比有较大幅度下降,下降61.96%。

4、营业外利润

2020年三季度营业外利润为44.46万元,与2019年三季度的69.11万元相比有较大幅度下降,下降35.66%。

5、经营业务的盈利能力。

太龙药业2020年三季度经营成果报告

一、实现利润分析

1、利润总额

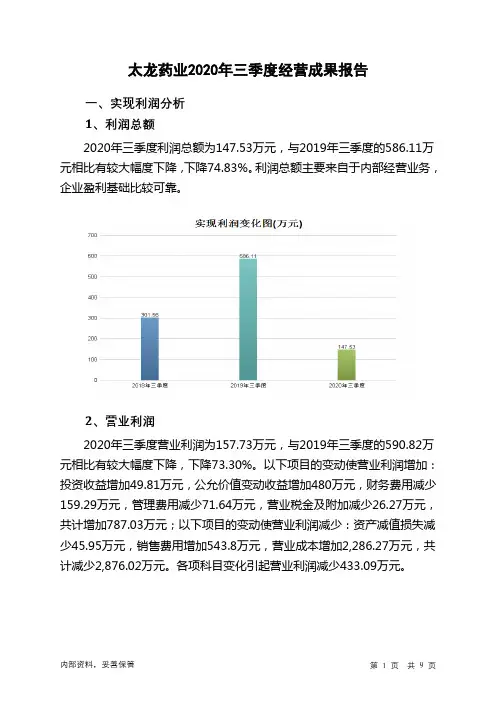

2020年三季度利润总额为147.53万元,与2019年三季度的586.11万元相比有较大幅度下降,下降74.83%。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

2、营业利润

2020年三季度营业利润为157.73万元,与2019年三季度的590.82万元相比有较大幅度下降,下降73.30%。

以下项目的变动使营业利润增加:投资收益增加49.81万元,公允价值变动收益增加480万元,财务费用减少159.29万元,管理费用减少71.64万元,营业税金及附加减少26.27万元,共计增加787.03万元;以下项目的变动使营业利润减少:资产减值损失减少45.95万元,销售费用增加543.8万元,营业成本增加2,286.27万元,共计减少2,876.02万元。

各项科目变化引起营业利润减少433.09万元。

3、投资收益

2020年三季度投资收益为负43.78万元,与2019年三季度负93.59万元相比亏损有较大幅度减少,下降53.22%。

4、营业外利润

2020年三季度营业外利润为负11.77万元,与2019年三季度负4.71万元相比亏损成倍增加,增加1.5倍。

5、经营业务的盈利能力。

太龙药业公司2020年财务分析研究报告CONTENTS目录CONTENTS目录 (1)前言 (1)一、太龙药业公司实现利润分析 (3)(一)、公司利润总额分析 (3)(二)、主营业务的盈利能力 (3)(三)、利润真实性判断 (4)(四)、利润总结分析 (4)二、太龙药业公司成本费用分析 (6)(一)、成本构成情况 (6)(二)、销售费用变化及合理化评判 (7)(三)、管理费用变化及合理化评判 (7)(四)、财务费用的合理化评判 (8)三、太龙药业公司资产结构分析 (9)(一)、资产构成基本情况 (9)(二)、流动资产构成特点 (10)(三)、资产增减变化 (11)(四)、总资产增减变化原因 (12)(五)、资产结构的合理化评判 (12)(六)、资产结构的变动情况 (12)四、太龙药业公司负债及权益结构分析 (14)(一)、负债及权益构成基本情况 (14)(二)、流动负债构成情况 (15)(三)、负债的增减变化 (15)(四)、负债增减变化原因 (16)(五)、权益的增减变化 (17)(六)、权益变化原因 (17)五、太龙药业公司偿债能力分析 (18)(一)、支付能力 (18)(二)、流动比率 (18)(三)、速动比率 (19)(四)、短期偿债能力变化情况 (19)(五)、短期付息能力 (19)(六)、长期付息能力 (20)(七)、负债经营可行性 (20)六、太龙药业公司盈利能力分析 (21)(一)、盈利能力基本情况 (21)(二)、内部资产的盈利能力 (22)(三)、对外投资盈利能力 (22)(四)、内外部盈利能力比较 (22)(五)、净资产收益率变化情况 (22)(六)、净资产收益率变化原因 (23)(七)、资产报酬率变化情况 (23)(八)、资产报酬率变化原因 (23)(九)、成本费用利润率变化情况 (23)(十)、成本费用利润率变化原因 (24)七、太龙药业公司营运能力分析 (25)(一)、存货周转天数 (25)(二)、存货周转变化原因 (25)(三)、应收账款周转天数 (25)(四)、应收账款周转变化原因 (26)(五)、应付账款周转天数 (26)(六)、应付账款周转变化原因 (26)(七)、现金周期 (26)(八)、营业周期 (27)(九)、营业周期结论 (27)(十)、流动资产周转天数 (27)(十一)、流动资产周转天数变化原因 (28)(十二)、总资产周转天数 (28)(十三)、总资产周转天数变化原因 (28)(十四)、固定资产周转天数 (29)(十五)、固定资产周转天数变化原因 (29)八、太龙药业公司发展能力分析 (30)(一)、可动用资金总额 (30)(二)、挖潜发展能力 (31)九、太龙药业公司经营协调分析 (32)(一)、投融资活动的协调情况 (32)(二)、营运资本变化情况 (33)(三)、经营协调性及现金支付能力 (33)(四)、营运资金需求的变化 (33)(五)、现金支付情况 (33)(六)、整体协调情况 (34)十、太龙药业公司经营风险分析 (35)(一)、经营风险 (35)(二)、财务风险 (35)十一、太龙药业公司现金流量分析 (37)(一)、现金流入结构分析 (37)(二)、现金流出结构分析 (38)(三)、现金流动的协调性评价 (39)(四)、现金流动的充足性评价 (40)(五)、现金流动的有效性评价 (40)(六)、自由现金流量分析 (42)十二、太龙药业公司杜邦分析 (43)(一)、资产净利率变化原因分析 (43)(二)、权益乘数变化原因分析 (43)(三)、净资产收益率变化原因分析 (43)声明 (44)前言太龙药业公司2020年营业收入为141,709.73万元,与2019年的131,181.48万元相比有较大幅度增长,增长了8.03%。

太龙药业2020年上半年风险分析详细报告

一、负债规模测算

1.短期资金需求

该企业经营活动的短期资金需求为88,808.51万元,2020年上半年已经取得的短期带息负债为67,878.43万元。

2.长期资金需求

该企业长期投融资活动不存在资金缺口,并且可以提供26,230.45万元的营运资本。

3.总资金需求

该企业的总资金需求为62,578.06万元。

4.短期负债规模

根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为53,296.06万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期贷款规模是58,883.67万元,实际已经取得的短期带息负债为67,878.43万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为58,883.67万元,企业有能力在3年之内偿还的贷款总规模为61,677.48万元,在5年之内偿还的贷款总规模为67,265.09万元,当前实际的带息负债合计为121,998.43万元。

二、资金链监控

1.会不会发生资金链断裂

一旦发生信任危机,要求该企业偿还全部短期借款,就会出现资金链断裂风险,短期暴露的资金缺口为8,292.37万元。

不过,该资金缺口在企业持续经营1.43个分析期之后可被盈利填补。

该企业投资活动不存在资金

内部资料,妥善保管第1 页共5 页。

太龙药业2019年上半年财务分析综合报告太龙药业2019年上半年财务分析综合报告一、实现利润分析2019年上半年实现利润为3,218.98万元,与2018年上半年的450.78万元相比成倍增长,增长6.14倍。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额增长的同时,营业利润大幅度的增长,但这主要是应收账款的贡献,应当关注应收账款的质量。

二、成本费用分析2019年上半年营业成本为37,967.58万元,与2018年上半年的40,008.34万元相比有所下降,下降5.1%。

2019年上半年销售费用为7,102万元,与2018年上半年的5,523.11万元相比有较大增长,增长28.59%。

2019年上半年在销售费用有较大幅度增长的同时营业收入也有所增长,企业销售活动取得了一些成效,但是销售投入增长明显快于营业收入增长。

2019年上半年管理费用为6,070.96万元,与2018年上半年的8,606.34万元相比有较大幅度下降,下降29.46%。

2019年上半年管理费用占营业收入的比例为10.24%,与2018年上半年的14.76%相比有较大幅度的降低,降低4.52个百分点。

而营业利润却有较大幅度增长,管理费用控制良好,并带来了经济效益的显著提高。

2019年上半年财务费用为2,836.04万元,与2018年上半年的2,924.94万元相比有所下降,下降3.04%。

三、资产结构分析2019年上半年企业资产不合理占用的数额较大,资产的盈利能力较低,资产结构不太合理。

与2018年上半年相比,2019年上半年存货占营业收入的比例出现不合理增长。

应收账款出现过快增长。

其他应收款增长过快。

从流动资产与收入变化情况来看,流动资产增长快于营业收入增长,资产的盈利能力有所提高,但应收账款增长过快,盈利真实性值得怀疑。

因此与2018年上半年相比,资产结构并没有优化。

四、偿债能力分析内部资料,妥善保管第1 页共4 页。

太龙药业2020年三季度经营风险报告

一、经营风险分析

1、经营风险

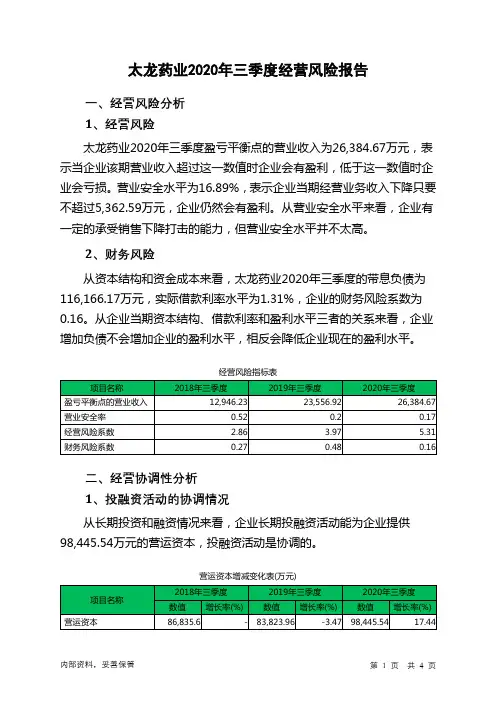

太龙药业2020年三季度盈亏平衡点的营业收入为26,384.67万元,表示当企业该期营业收入超过这一数值时企业会有盈利,低于这一数值时企业会亏损。

营业安全水平为16.89%,表示企业当期经营业务收入下降只要不超过5,362.59万元,企业仍然会有盈利。

从营业安全水平来看,企业有一定的承受销售下降打击的能力,但营业安全水平并不太高。

2、财务风险

从资本结构和资金成本来看,太龙药业2020年三季度的带息负债为116,166.17万元,实际借款利率水平为1.31%,企业的财务风险系数为0.16。

从企业当期资本结构、借款利率和盈利水平三者的关系来看,企业增加负债不会增加企业的盈利水平,相反会降低企业现在的盈利水平。

经营风险指标表

二、经营协调性分析

1、投融资活动的协调情况

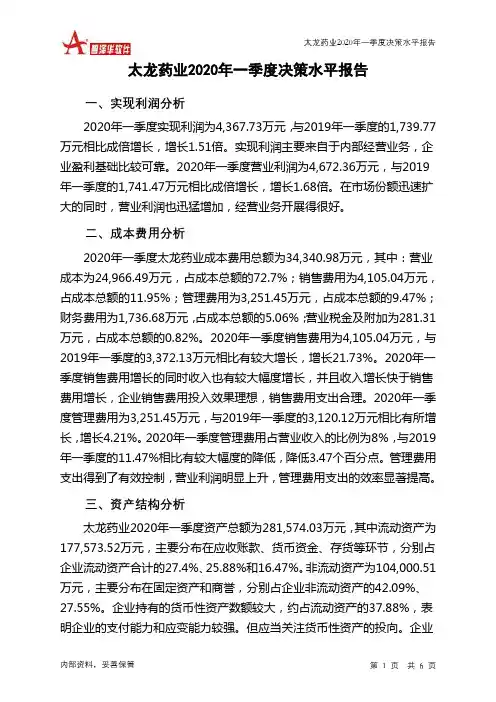

从长期投资和融资情况来看,企业长期投融资活动能为企业提供98,445.54万元的营运资本,投融资活动是协调的。

营运资本增减变化表(万元)

内部资料,妥善保管第1 页共4 页。

太龙药业2020年一季度决策水平报告一、实现利润分析2020年一季度实现利润为4,367.73万元,与2019年一季度的1,739.77万元相比成倍增长,增长1.51倍。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

2020年一季度营业利润为4,672.36万元,与2019年一季度的1,741.47万元相比成倍增长,增长1.68倍。

在市场份额迅速扩大的同时,营业利润也迅猛增加,经营业务开展得很好。

二、成本费用分析2020年一季度太龙药业成本费用总额为34,340.98万元,其中:营业成本为24,966.49万元,占成本总额的72.7%;销售费用为4,105.04万元,占成本总额的11.95%;管理费用为3,251.45万元,占成本总额的9.47%;财务费用为1,736.68万元,占成本总额的5.06%;营业税金及附加为281.31万元,占成本总额的0.82%。

2020年一季度销售费用为4,105.04万元,与2019年一季度的3,372.13万元相比有较大增长,增长21.73%。

2020年一季度销售费用增长的同时收入也有较大幅度增长,并且收入增长快于销售费用增长,企业销售费用投入效果理想,销售费用支出合理。

2020年一季度管理费用为3,251.45万元,与2019年一季度的3,120.12万元相比有所增长,增长4.21%。

2020年一季度管理费用占营业收入的比例为8%,与2019年一季度的11.47%相比有较大幅度的降低,降低3.47个百分点。

管理费用支出得到了有效控制,营业利润明显上升,管理费用支出的效率显著提高。

三、资产结构分析太龙药业2020年一季度资产总额为281,574.03万元,其中流动资产为177,573.52万元,主要分布在应收账款、货币资金、存货等环节,分别占企业流动资产合计的27.4%、25.88%和16.47%。

非流动资产为104,000.51万元,主要分布在固定资产和商誉,分别占企业非流动资产的42.09%、27.55%。

太龙药业2020年上半年经营成果报告

一、实现利润分析

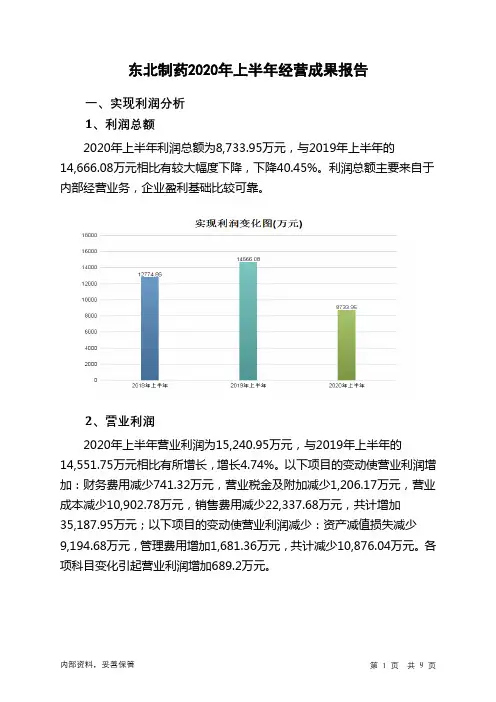

1、利润总额

2020年上半年利润总额为3,405.61万元,与2019年上半年的3,218.98万元相比有所增长,增长5.80%。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

2、营业利润

2020年上半年营业利润为3,717.22万元,与2019年上半年的3,425.04万元相比有所增长,增长8.53%。

以下项目的变动使营业利润增加:资产减值损失增加4.22万元,共计增加4.22万元;以下项目的变动使营业利润减少:投资收益减少751.69万元,公允价值变动收益减少1,038.66万元,营业成本增加3,161.86万元,销售费用增加1,109.03万元,财务费用增加284.4万元,管理费用增加35.68万元,营业税金及附加增加12.82万元,共计减少6,394.14万元。

各项科目变化引起营业利润增加292.17万元。

3、投资收益

2020年上半年投资收益为负45.98万元,与2019年上半年的705.71万元相比,2020年上半年出现亏损,亏损45.98万元。

4、营业外利润

2020年上半年营业外利润为负311.61万元,与2019年上半年负206.06万元相比亏损有较大幅度增长,增长51.22%。

5、经营业务的盈利能力。