2018-2019年教育行业大数据分析报告

- 格式:pdf

- 大小:736.05 KB

- 文档页数:26

2018年教育行业分析报告2018年11月目录一、市场空间:三至五线人口红利及教育支出有待挖掘 (6)1、人口红利:适龄人口持续向一二线集中,三至五线仍占比80%,用户红利有待挖掘 (6)(1)出生人口伴随二胎政策有所回暖,结构向一二线城市倾斜 (6)(2)未来五年,适龄人口预计继续向一二线城市集中 (7)(3)小学阶段适龄人口占比50%,未来五年小初阶段人口略有提升 (7)2、消费水平:教育支出下沉慢于整体消费,三至五线空间广阔 (8)(1)可支配收入越高,消费支出占比越高 (8)(2)教育支出/整体消费支出占比,一二线高于三至五线城市 (9)二、K12课外培训:二线市场空间广阔,龙头集中度持续提升 (10)1、整体竞争格局分散,CR4仅5% (10)2、监管趋严,门槛提高,龙头份额望提升 (10)三、国际学校:扩张速度与经济发展匹配,准一线及二线城市为首选赛道 (14)1、国际学校作为K12学校的升级品,更能反映消费升级在渠道下沉过程中的渗透速度 (14)2、一线城市规模及品牌效应渐起,准一线及二线城市潜力巨大 (15)3、扩张速度与经济发展匹配,二线城市为首选赛道 (16)4、竞争格局来看,龙头品牌份额优势较为明显,整体格局分散 (17)四、STEAM教育:发展初期集中于一线城市,下沉空间广阔有待市场培育 (18)1、广义的素质教育,主要指艺术类、体育类、思维素养、研学/游学/营地类细分赛道 (18)2、少儿编程行业为较大细分赛道,市场规模约为30-40亿元,用户规模约1550万 (19)3、渠道分布来看,集中于一线/准一线核心城市,二线及以下空间巨大 (20)人口结构:适龄人口持续向一二线集中,三至五线仍占比80%,人口红利有待挖掘。

我们通过统计2000-2017年4个一线、15个准一线、30个二线城市出生人口,测算得到各线城市K12适龄人口分别有500/1400/1900万人,并得到三四五线城市适龄人口达1.7亿人,占比81.5%,用户红利有待挖掘。

2018年中国教育事业发展现状及2019年教育行业前景展望「图」2018年,全国共有各级各类学校51.89万所,比上年增加了5128所,各级各类学历教育在校生2.76亿人,比上年增加了535.97万人。

各级各类学校共有专任教师1673万人,比上年增加了46万人。

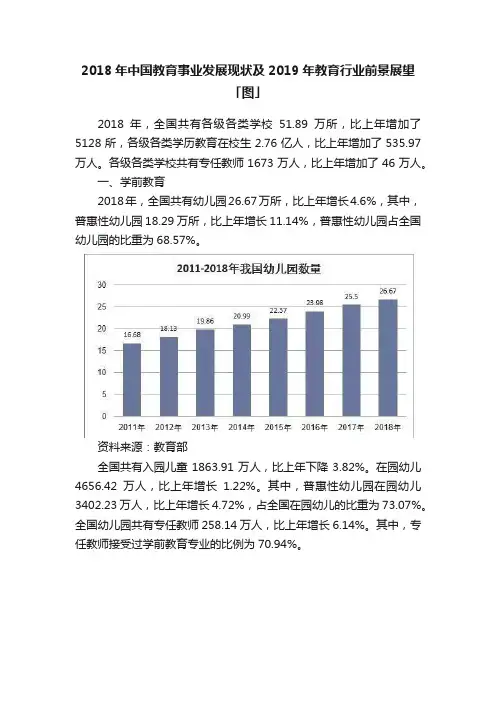

一、学前教育2018年,全国共有幼儿园26.67万所,比上年增长4.6%,其中,普惠性幼儿园18.29万所,比上年增长11.14%,普惠性幼儿园占全国幼儿园的比重为68.57%。

资料来源:教育部全国共有入园儿童1863.91万人,比上年下降3.82%。

在园幼儿4656.42万人,比上年增长1.22%。

其中,普惠性幼儿园在园幼儿3402.23万人,比上年增长4.72%,占全国在园幼儿的比重为73.07%。

全国幼儿园共有专任教师258.14万人,比上年增长6.14%。

其中,专任教师接受过学前教育专业的比例为70.94%。

资料来源:教育部二、义务教育2018年,全国共有义务教育阶段学校21.38万所,比上年下降2.33%。

九年义务教育巩固率94.2%,比上年提高0.4个百分点。

小学阶段,全国共有普通小学16.18万所,比上年下降3.11%。

全国普通小学招生1867.30万人,比上年增长5.70%。

在校生10339.25万人,比上年增长2.43%。

小学毕业生升学率为99.1%,比上年提高0.3个百分点。

资料来源:教育部初中阶段,全国共有初中5.20万所,比上年增长0.17%。

全国初中招生1602.59万人,比上年增长了3.58%。

在校生4652.59万人,比上年增长4.74%。

初中毕业生升学率95.2%。

高中阶段,2018年,全国高中阶段共有学校2.44万所,比上年下降0.76%。

全国高中阶段教育招生1352.12万人,比上年下降2.20%。

在校生3931.24万人,比上年下降1.00%。

全国普通高中共有学校1.37万所,比上年增加182所,招生792.71万人,比上年下降0.92%。

2018年教育行业分析报告2017年11月目录一、教育产业全景 (6)二、教育产业环境分析 (10)1、产业政策相继出台,为教育事业规划顶层设计 (10)2、新《民促法》推进教育资产证券化,民办教育迎发展春天 (12)3、教育产业消费升级,国际化信息化将成趋势 (13)4、二孩政策带来增量市场,“80后”家长带来消费观念转变 (15)5、新科技推动教育变革,人工智能蓄势待发 (17)三、重点细分领域分析 (19)1、早教/幼教领域:幼儿园供求缺口持续扩大,“IP 型早/幼教”生态圈渐成 (19)(1)幼儿园所及幼教人员供不应求,民办幼儿园发展获鼓励 (20)①符合资质的幼儿园及教师供不应求,供需缺口将继续扩大 (20)②在教育观念转变、消费升级的推动下,民办幼儿园、尤其是中高端幼儿园受到追捧 (22)③2017民办教育春天来临,营利性幼儿园获得官方认可与支持 (22)④连锁幼儿园集团资本运作加速前行 (23)⑤规模扩张挑战精细管控力,配套监管法规亟待上线 (24)(2)“IP型早/幼教”受欢迎,带来IP衍生经济 (25)2、K12课外辅导:线上线下同时发力,双巨头时代开启 (26)(1)在线教育模式创新,核心依旧是内容 (28)(2)课外辅导市场分散,新东方、好未来开启双巨头时代 (29)3、语言培训:英语培训仍是主流,在线少儿英语爆发 (32)(1)英语培训低龄化,在线少儿英语教学爆发 (34)4、职业教育:教育结构优化持续推进,成人教育市场空间巨大 (38)(1)学历型职业教育受政策支持,推进教育结构优化 (39)(2)技术驱动在线化,各类职业培训市场规模大 (40)①企业管理培训:2B2C两端发展,培训内容是关键 (41)②公务员等人才招录考试培训:报考趋于理智,但岗位竞争依旧激烈 (44)③财会/司法/金融/建筑等资格认证考试培训:培训市场受考试政策波动,随着考试专业性逐渐加强,考前培训或成刚需 (45)④IT/飞行等技能培训:就业市场需求爆发,培训市场水涨船高 (47)5、教育信息化:政策支持力度大,“三通两平台”多点开花 (50)(1)政策财政大力支持,教育信息化市场规模大 (51)(2)“三通两平台”成果显著,企业业务多点开花 (52)6、教育科技:教育迈向智能化,人工智能未来是重点 (53)(1)人工智能助力自适应学习,实现K12个性化教育 (55)(2)人工智能使口语测评更加智能化,商业化空间巨大 (57)7、集团学校:港股市场集群上市,A股纷纷布局学校资产 (59)(1)以VIE架构港美股集群上市,新《民促法》或将吸引部分回归 (60)(2)A股公司纷纷布局学校资产,推动业务转型 (63)四、教育产业融资及资本化情况 (64)1、教育投资渐理性,优质标的受追捧 (64)2、新三板:教育企业聚集地,优质企业踏上IPO (69)3、A股:上市公司积极布局教育产业,频设教育产业基金 (71)(1)A股公司布局教育,纷设教育产业基金 (71)(2)教育企业借壳上市,多数未果而终 (72)4、港美股:港美股教育企业分化,部分或将私有化回归 (74)五、新三板教育企业经营情况:规模偏小,两级分化 (76)1、新三板教育类企业:营收增长减缓,销售费用率较高 (76)2、新三板企业专注细分领域,A股公司逐渐向教育渗透 (79)3、各重点赛道新三板企业分析 (82)(1)早/幼教赛道 (83)(2)K12课外辅导赛道 (84)(3)职业教育赛道 (85)(4)教育信息化赛道 (86)产业支持政策相继出台、消费升级、二孩政策放开以及教育科技的不断推动,为教育行业发展创造了良好的外部环境。

2018年教育行业分析报告2018年8月目录一、教育行业整体概况 (5)1、规模达到2万亿,仍将高速增长 (5)2、人口和支出:推动教育行业的双轮驱动力 (7)(1)受教育人口 (7)(2)教育支出 (9)3、教育行业政策与法规 (12)(1)民办教育 (12)(2)细分领域政策法规 (13)(3)高考制度 (14)二、学前教育:高端幼儿园供不应求,早教中心蓬勃发展 (15)1、入园人口增速放缓,消费升级带动高端需求 (15)(1)行业基本格局 (15)(2)市场需求 (16)2、行业集中度低,直营+加盟推动扩张 (18)三、K12教育:课外培训市场火爆,兴趣培训正兴起 (20)1、优质教育资源稀缺,统一命题促进机构扩张 (20)(1)二孩政策放开,K12学生增多 (20)(2)民促法修改,民办学校受益 (21)(3)就近入学逐步落实,家长渴求优质资源 (22)(4)高考统一命题,机构扩张便利 (22)2、课外培训:双巨头引领市场,三四线城市潜力巨大 (22)(1)双巨头新东方与好未来 (23)(2)STEAM 培训:素质教育浪潮下的新宠儿 (24)四、高等教育:民办高校成重要补充,高壁垒创造高利润 (25)1、民办高校受职场认可,品牌、人才、资本构筑多重壁垒 (25)2、品牌教育集团盈利能力突出,跨区域发展是必由之路 (28)五、职业教育:求职压力加大,各行业培训遍地开花 (29)1、细分门类众多,求职压力助推行业发展 (29)2、资格和技能培训火热,IT 培训发展空间最大 (31)(1)资格证书、从业培训 (31)(2)技能培训 (33)六、在线教育大势所趋,国际学校成为新潮流 (36)1、国际学校:留学人口低龄化下的新潮流 (36)(1)出国留学人口持续增加,低龄化趋势明显 (37)(2)家庭可支配收入提升 (38)(3)国家政策对于民办教育机构进入K12教育领域的支持 (39)2、在线教育:打破时间和空间壁垒,在线教育成大势所趋 (39)(1)在线教育高速增长,与线下教育优势互补 (39)(2)各子领域全面渗透,商业模式日趋成熟 (41)七、投资机会及相关企业 (43)八、风险因素 (44)教育市场规模巨大,各子行业高速发展。

2018年教育行业市场调研分析报告目录从教育观念的变化看教育产业的发展 (1)(一)国家教育战略:始终围绕推动国家发展 (2)1、精英主义为主时期(1977-1993年):经济建设成为重心,迫切需要人才 (2)2、“全民教育”探索期(1993年-2009年):提高国民素质,加快现代化进程 (3)3、“全民教育”深入期(2010年至今):着重提高教育质量,建设人力资源强国 (5)(二)居民教育观念:产业发展的风向标 (6)1、学习效果成为教育投入时的首要考量因素 (7)2、综合素质提升赢得新生代父母关注 (8)3、教育投入的本质是投资未来 (9)(三)影响因素:人口与经济因素利好教育产业发展 (11)1、人口:新生人口企稳回升,人口聚集现象明显 (12)2、投入:政府投入增长乏力,民营资本走上舞台 (15)3、经济发展:引发城市和家庭的教育分化 (19)(四)产业发展机会:幼教、信息化和K12课外辅导引领发展 (22)1、教育信息化:颠覆教学方式,促进教育公平 (22)3、K12课外辅导:实现名校梦的必由之路 (25)资本盛宴尚未结束,优质企业仍受追捧 (27)(一)爆发式增长后投资回归理性,“大项目”仍受青睐 (27)(二)细分赛道:幼教、K12位于领先位置 (30)1、K12课外辅导:领跑教育全产业,明星企业数量居首 (30)2、职业培训:逆势增长,IT培训一枝独秀 (32)3、儿童早教:17年下滑较大,投资热情仍将持续 (33)4、教育信息化:逐渐崛起的细分领域 (35)5、兴趣教育:2017年黑马赛道,引领产业发展 (36)图表目录图1:1977-1992年高考录取率 (3)图2:1977-1992年学校显著减少 (3)图3:98年高考扩张后录取率飙升 (4)图4:1995-2003年全国预算内教育经费占财政支出比例不断下滑 (5)图5:以“三通两平台”为标志的教育信息化 (6)图6:改革开放后历次“教育”热潮 (6)图7:学而思课外辅导班 (7)图8:新东方课外辅导班 (7)图9:各线城市家庭参与线下课外辅导班的比例 (7)图10:学习成绩在家长关注事项中排名第六 (8)图11:2016年家长对素质教育态度积极 (8)图12:素质教育课程占比呈全面上升趋势 (9)图13:2016年素质类课程单价同比增幅(%) (9)图14:2015年国际学校城市分布 (9)图15:近六成内地受访父母表示最不能削减是子女教育投入 (10)图16:近半数新锐中产家庭更愿意投资子女教育 (10)图17:我国家庭人均文教体育支出(元、%) (10)图18:城镇家庭教育支出比例较高 (10)图19:早教类产品的选择 (11)图20:每月早期教育的投入(元) (11)图21:职业培训年消费投入(元) (11)图22:我国历年出生人口 (12)图23:实施两孩政策后新出生人口同比增速提高 (13)图24:2015年新生儿比例 (13)图25:我国30岁以下人口规模巨大 (14)图26:我国各阶段在校生人数(万人) (14)图27:我国城镇化发展进程 (15)图28:我国教育事业发展接近发达国家 (16)图29:我国教育事业投入整体水平偏低 (17)图30:我国教育投入仍有上升空间(2013年) (17)图31:民办学校和在校生数量稳步增长 (18)图32:民办幼儿园占据民办学校的主体 (18)图33:教育产业一级市场投融资数量 (19)图34:2016年12个城市GDP超过一万亿元 (20)图35:985和211高校分布 (20)图36:城镇收入前60%家庭的文教体育支出(元、%) (21)图37:2012年不同学历家庭教育投入(元) (21)图38:教育产业主要细分领域 (22)图39:教育信息化市场规模超两千亿 (24)图40:幼儿园入园率仍后较大上升空间 (25)图41:在校生数量(亿人) (26)图42:教育产业一级市场投资事件数量(起) (27)图43:项目融资规模分布 (27)图44:项目平均融资规模稳步提升 (27)图45:教育产业投资项目轮次分布(起) (28)图46:教育产业细分赛道的融资情况 (29)图47:2014-2017年教育投资机构投资数量(起) (29)图48:K12融资概况图(起,亿元) (30)图49:K12项目融资量级分布(起) (30)图50:2014-2017年K12投资轮次分布图(起) (31)图51:职业培训融资概况图(起,亿元) (32)图52:职业培训项目融资量级分布(起) (32)图53:2014-2017年职业培训投资轮次分布图(起) (33)图54:儿童早教融资概况图(起,亿元) (34)图55:儿童早教项目融资量级分布(起) (34)图56:2014-2017年儿童早教投资轮次分布图(起) (34)图57:教育信息化融资概况图(起,亿元) (35)图58:教育信息化项目融资量级分布(起) (35)图59:2014-2017年教育信息化投资轮次分布图(起) (36)图60:兴趣教育融资概况图(起,亿元) (37)图61:兴趣教育项目融资量级分布(起) (37)表1:1993-2009年相关教育政策 (3)表2:2015年上海初中升重点高中排名 (8)表3:计划生育政策逐渐放松 (12)表4:户籍改革时间表 (15)表5:近年来民办教育政策改革 (17)表6:教育信息化政策相关政策 (23)表7:2014年后K12中后期融资项目表 (31)表8:2014年后职业培训中后期融资项目表 (33)表9:2014年后儿童早教中后期融资项目表 (35)表10:2014年后教育信息化中后期融资重点项目表 (36)表11:2014年后兴趣教育重点项目表 (37)。

2018年中国教育行业发展报告一、新行业发展带来多方机遇图1:中国教育市场产业预测来源:德勤研究1.1 教育行业新的发展动态中国教育产业持续受到来自政策、消费者及资本层面的高度重视,无论从整体行业规模还是市场活跃度来看,皆处于不断扩张阶段。

德勤预计2018年中1.1.1 学前教育市场盈利模式多样化学前教育市场稳定增长,早教行业的发展仍将具有广阔前景随着2015年国家宣布的二孩政策全面放开以及国民生活水平的逐步提高,2016年出生总人口达1,780万,成为2000年以来的巅峰。

未来几年的新生婴儿数量也将呈现稳中有升的态势。

预计到2020国教育市场规模将达到人民币2.68万亿元,其中占比最大的细分市场前三名分别是个人培训教育市场、K12与STEAM 教育市场和民办幼儿园教育市场。

预期至2020年,民办教育的总体规模将达到年学前教育适龄人口将超过1.2亿人,这将为学前教育的发展提供良好的人口规模基础。

根据学前教育市场城镇家庭教育支出估算出,预计2020年整体学前教育市场规模将达到8,000亿元。

另一方面,80后90后逐渐成为家长,整体社会的家长结构开始年轻化,他们对学前儿童的投入、关注以及需求更加超过从 3.36万亿元,至2025年,这一数字将接近5万亿元,并实现10.8%的年均复合增长率。

前。

同时伴随着我国新生儿数量、入园率、幼儿园费用的齐增长,社会整体对0~6岁学前教育市场的需求急速增加,教育低龄化的趋势越发显着,这些因素都将导致中国学前教育市场的消费升级在即,即全面的专业早教系统之下,孩子身心健康的高质量成长、全方位技能熏陶,更成为家长们的目标所在。

2018在线教育市场占比9.32%2020在线教育市场占比10.41%培训教育学历教育—民办学历教育—公办培训教育学历教育—民办学历教育—公办在线K12+STEAM在线职业在线K12+STEAM 在线职业从国家政策方面,对学前教育市场的落点仍集中在发展普惠性幼儿园方面,并增加了针对幼儿园方面的教育开支。

2018年教育行业分析报告

一、教育开支占家庭开支的比例随着人均GDP上升 (2)

二、十三五规划中毛入学率的提升将促进民办教育需求的增加 (3)

三、政策支持发展现代职业教育 (5)

四、中国教育经费占GDP比例低于发达国家水平,民办学校具发展空间 (5)

五、行业龙头企业市占率低,行业集中度具提升空间 (7)

六、K12行业增速较高等教育快 (8)

七、看好K12行业、高等教育行业具整合能力企业 (10)

1、枫叶教育 (10)

2、睿见教育 (12)

一、教育开支占家庭开支的比例随着人均GDP上升

根据OECD数据,1970年美国教育开支占家庭开支比例为1.4%,当年人均GDP5246美元。

随着人均GDP逐步上升到48000至49000美元的水平,美国教育开支占比在2010年和2011年达到峰值2.4%,2015年之后略微回落至2.3%。

根据Economic Planning Agency及OECD数据,1970年日本娱乐、休闲、教育和文化服务占家庭开支比例为8.3%,当年人均GDP 1942美元,其后随着人均GDP上升,1998年该比例上升至13.4%,对应当年人均GDP 31881美元。

从美国日本两个发达国家的历史数据,我们能够看到一个国家的教育开支占比和人均GDP呈现较强的正相关。

根据国家统计局数据,2013年中国食品开支占家庭开支比例三成,与1970年的日本相同,2013年中国的教育、文化及娱乐开支占比为10.6%,参考日本1970年起娱乐、休闲、教育和文化服务开支占比长期上升的趋势,我们认为中国教育开支占比也会长期上升。

2018年教育行业分析报告2018年5月目录一、教育行业并购期到模式兑现期,2018年为模式兑现期第一年.. 41、教育行业模式兑现期首年表现良好,自身成长逻辑逐渐受到认可 (4)二、教育培训集团与学历学校教育集团对比 (9)三、四大维度遴选优质企业 (13)1、控制关系:最重要的筛选指标 (14)2、领域选择:学历学校(国际教育)&培训机构 (15)(1)学校行业 (15)(2)培训行业 (16)3、管理能力 (17)4、经营指标 (18)四、风险因素 (19)2018年教育行业或正式进入模式兑现期,教育和资本的结合逐渐上正轨,五大特点助力教育行业稳定持续增长。

经历过并购期的洗礼之后,教育上市公司将会出现分化,真正模式优秀的公司将会进一步受益于资本的进入而发展壮大。

而从投资逻辑上来说,进入2018年后,我们认为应该以模式兑现期的眼光来审视一个教育公司。

教育行业具有抗周期性、竞争升级、奢侈属性、账款预收和需求刚性五大特点,长期来看具有稳定持续增长的趋势;同时,教育行业在资本市场是一个新兴的行业,其和资本结合的方式仍需要在不断探索中前进。

此外,教育行业和医疗行业最为相似,具有与人息息相关、资源供不应求、公办民办共同发展、商业模式相似的特点。

学历学校和培训机构的盈利模式一定程度上是不同的。

从盈利模式上来看,培训机构作为商业连锁,资产较轻,会更快达到盈亏平衡点(一般6-12个月),而学校初期投入较大,加上招生需要一期一期招,自开始招生开始,需2-3年达到盈亏平衡,但培训机构需要长期的管理费用,销售费用支持,而学校运营费用占比相对较少,一旦达到盈亏平衡之后,随着每年招生的推进,向上的弹性相当大。

培训行业受信息不对称和马太效应影响,不存在“行业性红利”,需要精选优质个股;学校行业获益刚性需求和政策支持,存在“行业性红利”,看好行业整体发展。

四大维度筛选长期竞争力,梳理教育行业优质企业。

从四个维度来进行教育企业的投资标的梳理和筛选,①控制关系:教育业务经营者和企业控制人利益是否一致;②细分领域选择:可分为学校行业和。

第1篇一、引言随着我国经济的快速发展和教育改革的深入推进,教育培训行业(以下简称“教培行业”)在近年来呈现出蓬勃发展的态势。

本报告通过对教培行业的数据分析,旨在揭示行业现状、发展趋势以及存在的问题,为相关企业和政府部门提供决策参考。

二、行业概况1. 市场规模根据我国教育部发布的数据,2019年我国教培行业市场规模达到1.2万亿元,同比增长20%。

预计到2025年,市场规模将达到2.5万亿元,年均复合增长率约为20%。

2. 行业结构(1)按产品类型划分,教培行业可分为:线下培训、线上培训、家教辅导、留学咨询等。

其中,线下培训市场规模最大,占比超过60%。

(2)按教育阶段划分,K12阶段(小学、初中、高中)是教培行业的主要市场,占比超过80%。

3. 竞争格局教培行业竞争激烈,主要表现为以下特点:(1)头部企业优势明显,市场份额集中。

如新东方、好未来、作业帮等头部企业占据较大市场份额。

(2)新兴企业不断涌现,市场竞争加剧。

近年来,在线教育、AI教育等新兴模式快速发展,吸引了大量资本和人才。

(3)区域市场差异较大,一线城市和二线城市市场集中度较高。

三、数据分析1. 市场规模分析(1)按产品类型分析- 线下培训:市场规模较大,但增速放缓。

主要原因是家长对线上教育的认可度提高,以及对线下培训价格和师资力量的担忧。

- 线上培训:市场规模快速增长,成为教培行业的新增长点。

主要原因是线上教育具有便捷性、个性化、低门槛等特点。

- 家教辅导:市场规模稳定,但竞争激烈。

主要原因是家教辅导市场存在信息不对称、师资力量参差不齐等问题。

- 留学咨询:市场规模较小,但增长潜力较大。

主要原因是家长对子女教育的重视程度提高,以及对海外教育的需求增加。

(2)按教育阶段分析- K12阶段:市场规模最大,但增速放缓。

主要原因是K12阶段市场竞争激烈,家长对教育的需求趋于理性。

- 成人教育:市场规模快速增长,成为教培行业的新增长点。

主要原因是成人教育市场需求旺盛,以及国家对职业教育的重视。

2018年中国教育数据报告2018年,全国共有各级各类学校251.88万所,比上年增加5017所。

全国各级各类学历教育在校生2.76亿人,比上年增加539.40万人,增长2.0%。

全国各级各类学校专任教师1672.85万人,比上年增加45.96万人,增长2.8%。

全国各级各类学校共拥有校舍建筑面积335.73亿平方米,比上年增加1.54亿平方米,增长4.5%;全国各级各类学校教学、科研仪器设备资产总值10218.21亿元,比上年增加1027.26亿元,增长11.2%。

义务教育(一)义务教育规模2018年,全国共有义务教育阶段学校21.38万所,比上年减少5110所;义务教育阶段招生3469.89万人,比上年增加156.11万人,增长4.7%;在校生1.50亿人,比上年增加456.08万人,增长3.1%。

小学招生、在校生人数继续增长,城市小学招生增长较快。

2018年,全国共有普通小学16.18万所,比上年减少5198所;小学招生1867.30万人,比上年增加100.74万人,增长5.7%。

其中,城市小学招生713.51万人,同比增长13.2%,农村小学招生1153.79万,同比增长1.5%。

全国普通小学在校生规模继续增加,为10339.25万人,比上年增加245.56万人,增长2.4%。

初中招生、在校生规模持续增长,城市初中增长较快。

2018全国共有初中阶段学校5.20万所,比上年增加88所。

初中招生1602.59万人,比上年增加55.37万人,增长3.6%。

其中,城市初中招生581.56万人,同比增长5.7%,农村初中招生1021.03万人,同比增长2.4%。

初中阶段在校生4652.59万人,比上年增加210.52万人,增长4.7%。

受在校生规模增长影响,每十万人口中小学在校生人数比上年增加138人,为7438人;每十万人口中初中阶段在校生人数比上年增加134人,为3347人。

(二)义务教育普及与巩固水平2018年,小学学龄儿童净入学率达99.95%,全国及绝大多数省份男女童入学率性别差异已经消除;全国初中阶段毛入学率为100.9% 。