财政第十版课后答案19

- 格式:doc

- 大小:52.00 KB

- 文档页数:3

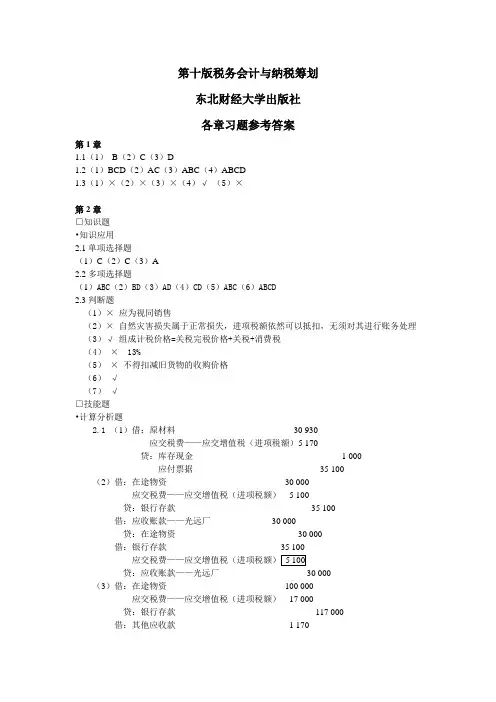

第十版税务会计与纳税筹划东北财经大学出版社各章习题参考答案第1章1.1(1)B(2)C(3)D1.2(1)BCD(2)AC(3)ABC(4)ABCD1.3(1)×(2)×(3)×(4)√(5)×第2章□知识题•知识应用2.1单项选择题(1)C(2)C(3)A2.2多项选择题(1)ABC(2)BD(3)AD(4)CD(5)ABC(6)ABCD2.3判断题(1)×应为视同销售(2)×自然灾害损失属于正常损失,进项税额依然可以抵扣,无须对其进行账务处理(3)√组成计税价格=关税完税价格+关税+消费税(4)× 13%(5)×不得扣减旧货物的收购价格(6)√(7)√□技能题•计算分析题2.1 (1)借:原材料30 930应交税费——应交增值税(进项税额)5 170贷:库存现金 1 000应付票据35 100(2)借:在途物资30 000应交税费——应交增值税(进项税额) 5 100贷:银行存款35 100借:应收账款——光远厂30 000贷:在途物资30 000借:银行存款35 100贷:应收账款——光远厂30 000(3)借:在途物资100 000应交税费——应交增值税(进项税额)17 000贷:银行存款117 000借:其他应收款 1 170贷:在途物资 1 000应交税费——应交增值税(进项税额转出)170 (4)借:原材料10 000 000应交税费——应交增值税(进项税额)1 700 000贷:应付账款 3 000 000 银行存款8 700 000 (5)借:固定资产9 000贷:银行存款9 000借:固定资产 5 000应交税费——应交增值税(进项税额)850贷:银行存款 5 850(6)借:管理费用——电费 6 000 制造费用——电费24 000应交税费——应交增值税(进项税额) 5 100贷:银行存款35 100 借:管理费用——水费 3 000 制造费用——水费27 000应交税费——应交增值税(进项税额) 1 800贷:银行存款31 800 (7)借:固定资产250 000应交税费——应交增值税(进项税额)42 500贷:实收资本292 500借:原材料20 000应交税费——应交增值税(进项税额)3 400贷:实收资本23 400(8)借:固定资产250 000应交税费——应交增值税(进项税额)42 500贷:营业外收入292 500借:原材料20 000应交税费——应交增值税(进项税额)3 400贷:营业外收入23 400(9)借:制造费用 3 000应交税费——应交增值税(进项税额)510贷:银行存款 3 510(10)借:委托加工物资 4 000贷:原材料 4 000 借:委托加工物资 1 500应交税费——应交增值税(进项税额)255贷:银行存款 1 755借:委托加工物资193应交税费——应交增值税(进项税额)7贷:银行存款200(11)借:原材料 5 850贷:银行存款 5 850借:固定资产20 000贷:银行存款20 000 (12)借:库存商品70 000应交税费——应交增值税(进项税额)11 900贷:应付账款81 900借:销售费用279应交税费——应交增值税(进项税额)21贷:银行存款300 借:应付账款81 900贷:银行存款81 900 2.2(1)借:银行存款40 950贷:主营业务收入35 000应交税费——应交增值税(销项税额) 5 950 借:销售费用186应交税费——应交增值税(进项税额)14贷:库存现金200(2)借:银行存款7 020贷:其他业务收入 6 000应交税费——应交增值税(销项税额)1 020(3)借:应收账款11 700 贷:主营业务收入10 000 应交税费——应交增值税(销项税额) 1 700 (4)确认销售时借:长期应收款90 000贷:主营业务收入90 000同时借:主营业务成本60 000贷:库存商品60 000收到款项时借:银行存款35 100贷:长期应收款30 000应交税费——应交增值税(销项税额) 5 100 (5)借:银行存款46 900贷:主营业务收入40 000其他业务收入85.47应交税费——应交增值税(销项税额) 6 814.53(6)借:应收账款——光远厂贷:主营业务收入借:销售费用279应交税费——应交增值税(进项税额)21贷:其他应付款——光远厂300(7)根据红字增值税专用发票冲销:借:应收账款——光远厂贷:主营业务收入根据重开的专用发票入账:借:应收账款——光远厂140 400贷:主营业务收入120 000应交税费——应交增值税(销项税额)20 400(8)借:应收账款——光远厂贷:主营业务收入(9)开出同一张增值税专用发票上分别写明销售额和折扣额,可按折扣后的余额作为计算销项税额的依据借:银行存款210 600贷:主营业务收入180 000应交税费——应交增值税(销项税额)30 600(10)双方都要作购销处理借:原材料40 000应交税费——应交增值税(进项税额)6 800贷:库存商品40 000应交税费——应交增值税(销项税额) 6 800(11)借:在建工程 4 850贷:库存商品 4 000应交税费——应交增值税(销项税额)850(12)借:长期股权投资 5 850贷:主营业务收入 5 000应交税费——应交增值税(销项税额)850借:主营业务成本 4 000贷:库存商品 4 000(13)借:应付利润 5 850贷:主营业务收入 5 000应交税费——应交增值税(销项税额)850(14)借:应付职工薪酬 5 850贷:主营业务收入 5 000应交税费——应交增值税(销项税额)850借:主营业务成本 4 000贷:库存商品 4 000(15)借:营业外支出 4 850贷:库存商品 4 000应交税费——应交增值税(销项税额)850(16)借:应收账款——光远厂73 710贷:主营业务收入60 000其他业务收入 3 000应交税费——应交增值税(销项税额)10 7102.3(1)借:原材料300 000应交税费——应交增值税(进项税额)51 000贷:银行存款351 000借:主营业务成本12 750贷:应交税费——应交增值税(进项税额转出)12 750(2)借:应交税费——应交增值税(已交税金)800贷:银行存款800(3)借:应交税费——未交增值税800贷:应交税费——应交增值税(转出多交增指数)800 (4)借:应交税费——应交增值税(转出未交增值税)200贷:应交税费——未交增值税800(5)借:应交税费——未交增值税700贷:应交税费——应交增值税(转出多交增指数)700第3章□知识题•知识应用3.1单项选择题(1)D (2)C (3) B (4) B (5)A3.2多项选择题(1)ABC (2)ABCD (3)AB (4)ABC3.3判断题(1)×不包括代收代缴的消费税(2)×材料成本不包括辅助材料成本(3)×不一定,如用于在建工程的应税消费品的消费税就计入了“在建工程”借方(4)×消费税不是在所有流通环节都纳税,而只是在生产、委托加工和进口环节纳税□技能题•计算分析题3.1(1)应纳消费税额=585×1 000÷(1+17%)×30%=150 000元(2)应纳消费税额=20×220=4 400元(3)应纳消费税额=(10 000+2 000+1 000)÷(1-30%)×30%=5 571.43元(4)当月准予扣除的委托加工应税消费品买价=3 000+5 000-2 000=6 000元当月准予扣除的委托加工应税消费品已纳税额=6 000×30%=1 800元本月应纳消费税额=6×150+30 000×30%-1 800=8 100元如果是外购的,应纳消费税额也是8 100元(5)消费税组成计税价格=70 000×150×(1+200%)÷(1-8%)=34 239 130.43元应纳消费税额=34 239 130.43×8%=2 739 130.44元增值税组成计税价格=70 000×150+70 000×150×200%+2 739 130.44=34 239 130.44元应纳增值税额=34 239 130.43×17%=5 820 652.18元3.2(1)借:银行存款585 000贷:主营业务收入500 000应交税费——应交增值税(销项税额)85 000借:营业税金及附加150 000贷:应交税费——应交消费税150 000(2)借:应付职工薪酬46 800贷:主营业务收入40 000应交税费——应交增值税(销项税额)6 800借:营业税金及附加4400贷:应交税费——应交消费税4400借:主营业务成本 3 000贷:库存商品 3 000(4)取得收入时借:银行存款35 100贷:主营业务收入30 000应交税费——应交增值税(销项税额) 5 100计提消费税时应纳消费税=6×150+30 000×30%=9 900元借:营业税金及附加9 900贷:应交税费——应交消费税9 900当月准予抵扣的消费税借:应交税费——应交消费税 1 800贷:待扣税金——待扣消费税 1 800当月实际上缴消费税时借:应交税费——应交消费税8 100贷:银行存款8 100(5)应纳关税=70 000×150×200%=21 000 000元借:物资采购34 239 130.44应交税费——应交增值税(进项税额)5 820 652.18贷:银行存款29 559 782.62 应付账款——××外商10 500 000 3.3按甲类卷烟计算,则应纳增值税额=500×17%=85元应纳消费税额=500×56%=280元借:银行存款585贷:其他业务收入500应交税费——应交增值税(销项税额)85借:其他业务成本280贷:应交税费——应交消费税2803.4按甲类卷烟计算,则应纳增值税额=2 000÷(1+17%)×17%=290.60元应纳消费税额=2 000÷(1+17%)×56%=957.26元借:其他应付款 2 000贷:其他业务收入 1 709.40应交税费——应交增值税(销项税额)290.60借:其他业务成本957.26贷:应交税费——应交消费税957.263.5同一控制下的投资,则应纳增值税额=4 000 000×17%=680 000元应纳消费税额=4 000 000×10%=400 000元借:长期股权投资 3 080 000 贷:库存商品 2 000 000 应交税费——应交增值税(销项税额)680 000——应交消费税400 000 3.6(1)购入原材料借:原材料30 000应交税费——应交增值税(进项税额)5 100贷:银行存款35 100 (2)购入已税烟丝借:原材料20 000应交税费——应交增值税(进项税额)3 400贷:银行存款23 400 (3)将自产的烟丝用于广告组成计税价格=40 000×10%×(1+5%)÷(1-30%)=6 000元应交消费税=6 000×30%=1 800元应交增值税=6 000×17%=1 020元借:销售费用 6 820贷:库存商品 4 000 应交税费——应交增值税(销项税额) 1 020——应交消费税 1 800 (4)委托加工烟丝后直接销售组成计税价格=(10 000+1 000)÷(1-30%)=15 714.29元应交消费税=15 714.29×30%=4 714.29元①借:委托加工物资10 000贷:原材料10 000②借:委托加工物资 1 000应交税费——应交增值税(进项税额)170 贷:银行存款 1 170③借:委托加工物资 4 714.29贷:银行存款 4 714.29 ④收回后借:库存商品15 714.29贷:委托加工物资15 714.29⑤销售借:银行存款23 400贷:主营业务收入20 000 应交税费——应交增值税(销项税额) 3 400⑥借:主营业务成本15 714.29贷:库存商品15 714.29(5)本月销售卷烟应纳增值税额=90 000×17%=15 300元应纳消费税额=90 000×45%+150×6=41 400元借:银行存款105 300贷:主营业务收入90 000应交税费——应交增值税(销项税额)15 300借:营业税金及附加41 400贷:应交税费——应交消费税41 400(6)本月应纳消费税=1 800+41 400=43 200元,另有4 714.29元由受托方代收代缴。

第一章财政概念和财政职能复习与思考1.学习财政学为什么要从政府与市场的关系说起?答:在市场经济体制下,市场是一种资源配置系统,政府也是一种资源配置系统,二者共同构成社会资源配置体系。

而财政是一种政府的经济行为,是一种政府配置资源的经济活动,所以明确政府与市场的关系是学习财政学和研究财政问题的基本理论前提。

不明确政府与市场的关系,就难以说明为什么有市场配置还要有政府配置,政府配置有什么特殊作用,政府配置的规模多大为宜,政府采取什么方式配置资源等。

什么是市场?完整的市场系统是由家庭、企业和政府三个相对独立的主体组成的。

在市场经济下,政府构成市场系统的一个主体,这是毋庸置疑的。

比如,政府为市场提供诸如基础实施、教育和社会保障之类的公共物品和准公共物品,同时从市场采购大量的投入品和办公用品。

但政府又是一个公共服务和政治权力机构,具有与市场不同的运行机制,因而在市场中又具有特殊功能和特殊的地位,可以通过法律、行政和经济等手段,“凌驾”于市场之上介入和干预市场。

因此,为了说明政府与市场的关系,需要先从没有政府的市场系统说起,这时市场只有两个主体,即家庭和企业。

2.什么是市场失灵?答:市场失灵是和市场效率对应的。

市场的资源配置功能不是万能的,市场机制本身也存在固有的缺陷,这里统称为“市场失灵”。

市场失灵主要表现在:(1)垄断。

(2)信息不充分和不对称。

(3)外部效应与公共物品。

4)收入分配不公。

(5)经济波动。

3.参考图1—1,思考政府在市场经济体制下的经济作用。

答:西方新凯恩斯主义提出一种新型的政府-市场观,认为现代经济是一种混合经济(指私人经济和公共经济),政府和市场之间不是替代关系,而是互补关系。

图1-1说明了有政府介入的市场,政府与家庭、企业之间的收支循环流程。

图 1-1 政府与家庭、企业之间的收支循环流程图我国在明确提出我国经济体制改革的目标是社会主义市场经济体制的时候,曾对社会主义市场经济体制做出一个简明的概括:“就是要使市场在社会主义国家宏观调控下对资源配置起基础性作用……。

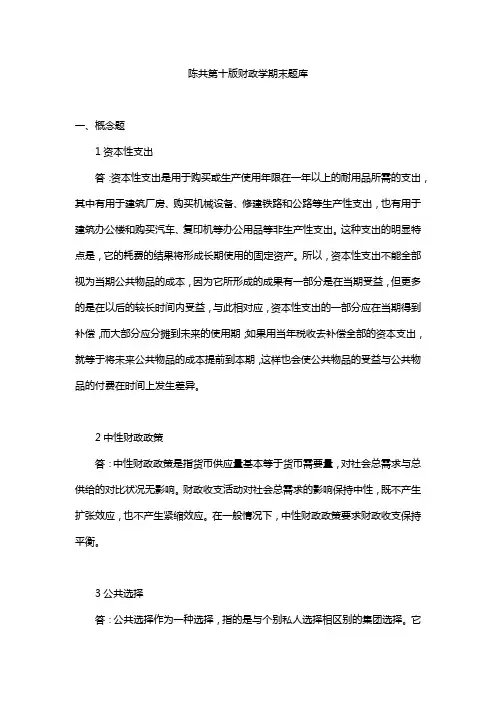

陈共第十版财政学期末题库一、概念题1资本性支出答:资本性支出是用于购买或生产使用年限在一年以上的耐用品所需的支出,其中有用于建筑厂房、购买机械设备、修建铁路和公路等生产性支出,也有用于建筑办公楼和购买汽车、复印机等办公用品等非生产性支出。

这种支出的明显特点是,它的耗费的结果将形成长期使用的固定资产。

所以,资本性支出不能全部视为当期公共物品的成本,因为它所形成的成果有一部分是在当期受益,但更多的是在以后的较长时间内受益,与此相对应,资本性支出的一部分应在当期得到补偿,而大部分应分摊到未来的使用期;如果用当年税收去补偿全部的资本支出,就等于将未来公共物品的成本提前到本期,这样也会使公共物品的受益与公共物品的付费在时间上发生差异。

2中性财政政策答:中性财政政策是指货币供应量基本等于货币需要量,对社会总需求与总供给的对比状况无影响。

财政收支活动对社会总需求的影响保持中性,既不产生扩张效应,也不产生紧缩效应。

在一般情况下,中性财政政策要求财政收支保持平衡。

3公共选择答:公共选择作为一种选择,指的是与个别私人选择相区别的集团选择。

它是指人们选择通过民主政治过程来决定公共物品的需求、供给与产量,是把个人选择转化为集体选择的一种过程或机制,是对资源配置的非市场决策。

因此,公共选择实际上是一种政治过程。

作为一个政治过程,公共选择有着不同的方面,要经过立宪、立法或议会与行政和司法三个阶段,在这三个阶段,公共选择的内容体现出层次上的不同。

公共选择理论作为西方经济学的一个分支,是运用经济分析方法来研究政府决策的方式和过程的一种理论。

它的主要贡献在于:证明了市场的缺陷并不是把问下政府行为的限度或局限以及“政府失败”问题作为研究重点,分析政府行为的效率并寻求政府有效率工作的规则和制约体系。

公共选择学派要研究的是公共选择问题。

4经常性支出答:经常性支出是维持公共部门正常运转或保障人们基本生活所必需的支出,主要包括人员经费、公用经费及社会保障支出。

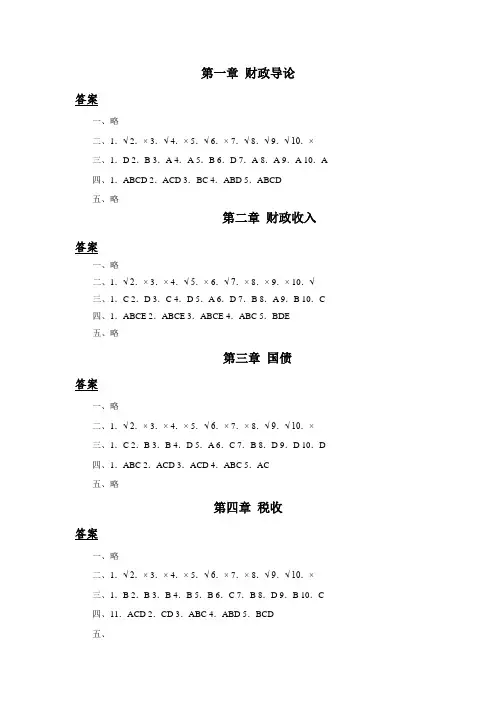

第一章财政导论答案一、略二、1.√ 2.× 3.√ 4.× 5.√ 6.× 7.√ 8.√ 9.√ 10.×三、1.D 2.B 3.A 4.A 5.B 6.D 7.A 8.A 9.A 10.A四、1.ABCD 2.ACD 3.BC 4.ABD 5.ABCD五、略第二章财政收入答案一、略二、1.√ 2.× 3.× 4.√ 5.× 6.√ 7.× 8.× 9.× 10.√三、1.C 2.D 3.C 4.D 5.A 6.D 7.B 8.A 9.B 10.C四、1.ABCE 2.ABCE 3.ABCE 4.ABC 5.BDE五、略第三章国债答案一、略二、1.√ 2.× 3.× 4.× 5.√ 6.× 7.× 8.√ 9.√ 10.×三、1.C 2.B 3.B 4.D 5.A 6.C 7.B 8.D 9.D 10.D四、1.ABC 2.ACD 3.ACD 4.ABC 5.AC五、略第四章税收答案一、略二、1.√ 2.× 3.× 4.× 5.√ 6.× 7.× 8.√ 9.√ 10.×三、1.B 2.B 3.B 4.B 5.B 6.C 7.B 8.D 9.B 10.C四、11.ACD 2.CD 3.ABC 4.ABD 5.BCD五、1.应纳消费税=117/(1+17%)×20%+10×0.5=25(万元)2.代扣代缴的营业税税额=(80-10)×3%=2.1(万元)3.应纳增值税=117/(1+17%)×17%-3.4=13.6(万元)4.工资薪金支出:合理的工资薪金总额100万允许全部扣除,不用调整;业务招待费:1000×5‰<60×60%,需要调增55万;职工福利费:100×14%=14万<20万,需要调增6万;职工教育经费:100×2.5%=2.5万>2万,不需要调整;职工工会经费:100×2%=2万<3万,需要调增1万;广告费:1000×15%=150万>100万,不需要调整;税收滞纳金:税收滞纳金不允许扣除,需要调增10万。

陈共财政学第十版pdf全文共四篇示例,供读者参考第一篇示例:陈共财政学第十版pdf是一本广受欢迎的财政学教材,被许多学生和专业人士视为权威参考资料。

本书涵盖了财政学的基本概念、理论框架、政策实践等方面的内容,为读者深入了解财政学提供了重要的帮助和指导。

下面将从几个方面对本书进行详细介绍。

陈共财政学第十版pdf在内容设置上非常丰富全面。

本书共分为多个章节,每一章节都囊括了财政学的重要内容,如财政体系、财政收入、财政支出、财政赤字等。

在各个章节中,作者对财政学的理论知识进行了系统阐述,并结合实际案例进行分析,帮助读者更好地理解和应用所学知识。

陈共财政学第十版pdf具有很强的实用性和针对性。

本书强调理论与实践相结合,在论述财政学理论的还特别关注了财政政策的制定和执行。

通过案例分析和实际政策讨论,读者可以更好地了解财政学在实际工作中的运用和应对方式,使得所学知识更具备实践指导意义。

陈共财政学第十版pdf在方法论上具有独到之处。

作者在撰写本书时,充分考虑到不同读者的学习需求和背景,采用了通俗易懂的语言,结合图表和案例,使得本书更加生动有趣。

本书还对财政学研究方法和实证分析技巧进行介绍,帮助读者掌握科学合理的研究方法和分析技能。

陈共财政学第十版pdf是一本经典的财政学教材,内容丰富全面,具有很强的实用性和方法论指导意义。

对于学习财政学的人士来说,本书是不可或缺的参考资料,有助于他们深入了解和应用财政学知识,提高自身的研究和实践能力。

希望更多的读者能够通过阅读本书,收获知识与智慧,为财政学领域的发展做出积极贡献。

第二篇示例:《陈共财政学第十版》是一本经典的财政学教材,已经被广泛应用于各种高等学府。

本书结合了中国财政学的研究成果与国际财政学的研究成果,为读者提供了一本系统全面、内容丰富、条理清晰的财政学教材。

本书对财政学的基本概念和理论进行了全面系统的介绍。

作者从财政学的起源和发展、财政制度和财政管理等方面对财政学的基本概念和理论进行了深入浅出的阐述。

Chapter 21 – Fundamental Tax Reform: Taxes on Consumption and WealthBrief Outline1.Efficiency and Equity of Personal Consumption Taxesa.Efficiency Issuesb.Equity Issues2.Retail Sales Taxa.Rationalizationsb.Efficiency and Distributional Implications of State Sales Taxesc. A National Retail Sales Tax3.Value-Added Taxa.Implementation Issuesb. A VAT for the United States?4.Hall-Rabushka Flat Tax5.Cash-Flow Tax6.Income versus Consumption Taxationa.Advantages of a Consumption Taxb.Disadvantages of a Consumption Taxc.Problems with Both Systems7.Wealth Taxes8.Estate and Gift Taxesa.Rationalesb.Provisionsc.Reforming Estate and Gift Taxes9.Prospects for Fundamental Tax ReformSuggested Answers to the End of Chapter Questions1.a.The income tax is 50 percent, so Zach pays 50%*$10000 = $5000 inincome taxes in the first period. He saves half of what is leftafter taxes and earns 10%, therefore he saves $2,500 and earns$250 in interest, but pays half of that interest, $125, in taxes.The present value of his lifetime tax payments is $5000 + $125/ =$b.In the second period, Zach has savings and interest equal to $2750.He will use all this savings on consuming and paying consumptiontaxes. He will pay $1375 in consumption taxes, so the presentvalue of his tax payments is now $5000 + 1375/ = $These calculations demonstrate the transitional problem in movingto a consumption tax because Zach had to pay high taxes duringperiod 1 when he earned most of his income, and then had to payhigh taxes during period 2 when he did his consuming.2.The burden of the estate tax includes the resources used in estateplanning and the effects of estate planning. Many families may alter their behavior in reaction to the estate tax and, if this results in less efficiency, the estate tax creates an excess burden that is not reflected by the number of taxable estates or the amount of tax revenue collected.3.There is a fundamental confusion here. There is no reason to assumethat the incidence of a general consumption tax (a VAT) will be the same as the incidence of a partial factor tax (corporate income tax).4.a.For a fan giving a million-dollar ball to McGwire or Sosa, therewould be a federal gift tax liability. The person receiving thegift owes no tax.b.If the fan keeps the ball, the fan would owe no tax now. But theball would become part of his or her estate, taxable after deathunder the estate tax.c.The fan can avoid tax entirely by giving the ball to a charity,since he could entirely deduct the value of the ball from histaxable income. The charity could sell the ball; the proceedsfrom the sale would not be taxed.d.If the fan sells the ball, the fan owes tax on the net proceeds,just as the seller of any property would. The transaction wouldput the fan in the highest tax bracket, so that the marginal taxrate on the proceeds would be 35 percent.e.If the fan holds onto the ball for a year, it becomes a long-termcapital asset, subject to the maximum capital-gains tax rate of 28percent. Unless the fan thinks that there is going to be asubstantial drop in the market value of the ball, he or she shouldhold onto it for a year.5.The efficiency of this tax seems to be good because it would not changeincentives. However, it does increase the likelihood that the government will do it again, as it was done once.6.Bradford was right. In the simplest possible case, the budgetconstraint is pC = wH, where p is the price of consumption, C is units of consumption, w is the wage rate, and H is hours of work. With an income tax, pC=(1-t)wH, where t=income tax rate. With a consumption tax, (1+?)pC=wH, where ?=consumption tax rate. Thus, for any income tax rate t, we can find a consumption tax rate, ?, that is equivalent by solving the expression: (1+?)=1/(1-t).7.a.We can conclude that an income tax generates an excess burden ifit creates a tax wedge between the amount a borrower pays and theamount a lender receives. With a 25% income tax and an interestrate of 8%, lenders receive (1 – t)r = 6%. Since interest paidis tax deductible, borrowers pay (1 – t)r = 6%. Therefore, thereis no tax wedge and no excess burden.b.If interest payments are not tax deductible, then borrowers pay 8%,while lenders receive 6% after taxes. Since there is a wedgebetween the two rates, the income tax creates an excess burden inthis case.c.If the income tax rate is t = , then (1+?) = 1/ = 4/3, so theequivalent consumption tax is ? = 1/3. A consumption tax leavesunchanged the market rate of return because the receipt ofinterest income by itself does not create a tax liability. Ifinterest payments are not tax deductible, there is no wedgebetween the rate lenders receive and the rate borrowers pay, sothere is no excess burden.d.If interest payments are tax deductible, then there is a wedgebetween the rate lenders receive and the rate borrowers pay, sothe tax creates an excess burden. With a consumption tax rate of1/3, borrowing $1 and paying 8% interest causes the tax liabilityto fall and the after-tax interest rate borrowers must pay is (1–t)r = (2/3) = %. In this case, the wedge between the ratelenders receive (8%) and the rate borrowers pay %) is even largerthan for a 25% income tax when interest payments were not taxdeductible, so the excess burden is larger. Note that there is anexcess burden associated with an income tax only when interestpayments are not tax deductible, while there is an excess burdenassociated with a consumption tax only when interest payments aretax deductible8.Under an income tax, Amy's burden is $1,000*t in the first period,and .08($800)t in the second period ., her investment income is taxed).Shirley's burden is identical in the first period, $1,000*t, but is lower in the second period, equal to .08($700)t. This is because Shirley consumed more in the first period and saved less. Thus, Amy hasa higher lifetime tax burden because she has higher investment income.Under a proportional consumption tax, Amy and Shirley have the same lifetime tax burden, $1,000*?, where ? is the consumption tax rate.9.The corporation earns a 7% return, but must pay 35% of its return intaxes. In addition, Aviva must pay 15% in taxes on the annual dividends she receives. This yields an after-tax rate of return of % [=.07].Applying this net rate of return for 25 years to an investible income of65 cents results in $ [=.6525]. This is the amount that Aviva will havein her account 25 years from now for each dollar she earns today. After subtracting a 45% estate tax, her family receives $.92 for each dollar earned today. If there were no taxes, $1 would compound annually at 7%, yielding a payout of $ [=] to her family.。

《财政学》(陈共第十版)期末重点概念及论述一、名称解释公共物(产)品:私人物(产)品的对称,是指为了满足社会的公共需要,商品消费收益不能私人化的商品和服务,即公共产品是具有消费或使用上的非竞争性和受益上的非排他性的物品。

如国防、公安司法、公共福利事业等。

市场失灵:也叫市场失败,是指市场无法有效率地分配商品和劳务的情况,市场失灵也通常被描述市场力量无法满足公共利益的状况。

外部效应:指在经济活动中,生产者或者消费者的活动对其他生产者或消费者带来的非市场性影响,即厂商或个人在正常交易以外为其他厂商或个人提供的便利或施加的成本。

这种影响可能是有益的,也可能是有害的,有益的影响被称为外部经济性,或正外部性;有害的影响被称为外部成本外部不经济性,或负的外部性。

公共生产:是指由政府出资(即由预算拨款)兴办的所有权归政府所有的工商企业和单位。

公共定价:政府相关管理部门通过一定程序和规则制定提供公共物品的价格和收费标准,即公共物品价格和收费标准的确定,就是公共定价。

公共定价是政府保证公共物品提供和实施公共物品管理的一项重要职责,公共定价的对象自然不仅包括国家机关和公共部门提供公共物品,而且包括私人部门提供的公共物品。

购买性支出:是指政府在商品和劳务市场上购买所需要商品和劳务的支出,既包括政府购买日常行政管理所需商品和劳务的支出,又包括政府投资兴办各种事业所需商品与劳务的支出。

在我国,购买性支出大体包括各项经济建设支出(即财政投资性支出)、文教科卫支出、行政管理支出、国防支出(合称为财政经常性支出)等。

转移性支出:是指政府单方面的、无偿的资金支付,不相应在商品和劳务市场上取得商品和劳务。

转移性支出大体包括社会保险和救济方面的各种福利支出、对居民的补助支出、债务利息支出、捐赠支出、价格补贴支出等。

政府采购:是指各级国家机关、事业单位和团体组织,使用财政性资金采购依法制定的集中采购目录以内的或者采购限额标准以上的货物、工程和服务的行为。

公共产品:是私人产品的对称,是指具有消费或使用上的非竞争性和受益上的非排他性的产品,亦称“公共财货”、“公共物品”。

市场失灵:市场无法有效率地分配商品和劳务的情况。

财政支出:财政支出是财政分配的第二阶段,是国家为了实现其职能,通过对财政收入而筹集起来的财政资金,有计划地进行分配的过程。

财政补贴:是国家为了实行特定的经济、政治和社会目标,将一部分财政资金无偿补助给企业和居民的一种再分配形式。

财政收入:财政收入属于财政分配的第一个阶段,是国家将社会各部门、各单位和个人拥有的一部分社会产品,通过一定形式的渠道筹集起来形成的货币资金的总和。

>国债依存度:即当年国债发行额与当年财政支出的比率。

指财政支出依靠债务收入来安排的程度。

财政偿债率:即当年国债还本付息额占当年财政收入的比率。

反应了财政偿还到期国债本息的能力。

国债余额管理:是指立法机关不具体限定中央政府当年国债发行额度,而是通过限定一个年末不得突破的国债余额上限以达到科学管理国债规模的方式。

分税制:是市场经济国家普遍实行的一种预算体制,是按照市场经济原则和公共财政理论确定的预算体制,是在划分事权的基础上,按税种划分中央和地方的预算收入,合理确定中央和地方财权财力的一种预算管理体制。

货币制度:是指一国由法律确定的关于货币发行和流通的结构和组织形式。

/金融市场:是实现货币借贷和资本流通,办理各种票据和有价证券活动的总称。

期货交易:是指商品的交割和结算要在商品成交后的一定时期中进行结算时,按买卖契约成立时的行市,而不是按照交割时的行市进行结算。

期货:是现在进行买卖,但是在将来进行交收或交割的标的物,这个标的物可以是某种商品例如黄金、原油、农产品,也可以是金融工具,还可以是金融指标。

期权:又称“选择权”,是指一种能在未来特定时间以特定价格买进或卖出一定数量的某种特定商品的权利。

而金融期权则是以金融商品或金融期货合约为标的物的期权交易方式。

政策性银行:是由政府投资设立的以贯彻国家产业政策、区域发展政策为目的、不以盈利为目的的金融机构。

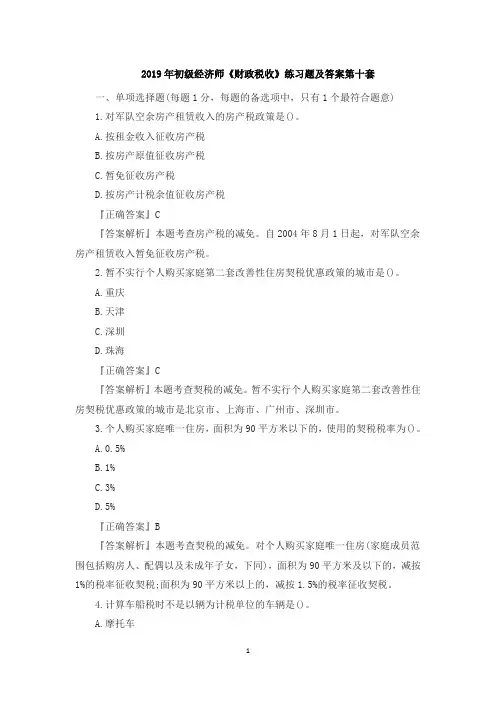

2019年初级经济师《财政税收》练习题及答案第十套一、单项选择题(每题1分,每题的备选项中,只有1个最符合题意)1.对军队空余房产租赁收入的房产税政策是()。

A.按租金收入征收房产税B.按房产原值征收房产税C.暂免征收房产税D.按房产计税余值征收房产税『正确答案』C『答案解析』本题考查房产税的减免。

自2004年8月1日起,对军队空余房产租赁收入暂免征收房产税。

2.暂不实行个人购买家庭第二套改善性住房契税优惠政策的城市是()。

A.重庆B.天津C.深圳D.珠海『正确答案』C『答案解析』本题考查契税的减免。

暂不实行个人购买家庭第二套改善性住房契税优惠政策的城市是北京市、上海市、广州市、深圳市。

3.个人购买家庭唯一住房,面积为90平方米以下的,使用的契税税率为()。

A.0.5%B.1%C.3%D.5%『正确答案』B『答案解析』本题考查契税的减免。

对个人购买家庭唯一住房(家庭成员范围包括购房人、配偶以及未成年子女,下同),面积为90平方米及以下的,减按1%的税率征收契税;面积为90平方米以上的,减按1.5%的税率征收契税。

4.计算车船税时不是以辆为计税单位的车辆是()。

A.摩托车B.小轿车C.商用三轮车D.商用客车『正确答案』C『答案解析』本题考查车船税的税率。

商用三轮车是以整备质量每吨为计税单位。

5.关于耕地占用税的说法,正确的是()。

A.农村居民占用耕地新建住宅,按照当地适用税额减半征收耕地占用税B.纳税人应当在获准占用耕地之日起20日内缴纳耕地占用税C.建设直接为农业生产服务的生产设施占用林地的,不征收耕地占用税D.耕地占用税由土地管理部门征收『正确答案』A『答案解析』本题考查耕地占用税。

获准占用耕地的单位或者个人应当在收到土地管理部门的通知之日起30日内缴纳耕地占用税。

建设直接为农业生产服务的生产设施占用农用地的,不征收耕地占用税。

耕地占用税由税务机关征收。

6.纳税人转让房产,在计算土地增值税时,不允许扣除的项目是()。

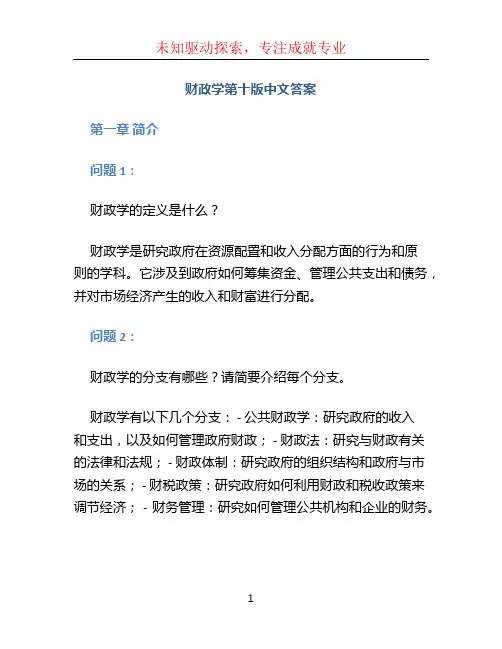

财政学第十版中文答案第一章简介问题1:财政学的定义是什么?财政学是研究政府在资源配置和收入分配方面的行为和原则的学科。

它涉及到政府如何筹集资金、管理公共支出和债务,并对市场经济产生的收入和财富进行分配。

问题2:财政学的分支有哪些?请简要介绍每个分支。

财政学有以下几个分支: - 公共财政学:研究政府的收入和支出,以及如何管理政府财政; - 财政法:研究与财政有关的法律和法规; - 财政体制:研究政府的组织结构和政府与市场的关系; - 财税政策:研究政府如何利用财政和税收政策来调节经济; - 财务管理:研究如何管理公共机构和企业的财务。

第二章财政学的基本原理问题1:什么是稀缺性原则?稀缺性原则是指在有限的资源条件下,人们需要做出选择,并进行资源配置以满足最大的需求。

财政学通过研究和分析资源的稀缺性问题,为政府提供资源配置和决策的基础。

问题2:解释机会成本原理。

机会成本原理指的是在做出选择时,放弃的最高价值的选择所带来的成本。

当资源有限时,做出一种选择就意味着必须放弃其他选择,这些放弃的选择的价值即为机会成本。

问题3:什么是边际分析?边际分析是研究在某种决策变量下,增加或减少一单位该变量所带来的效益变化。

财政学中常用边际分析来确定资源配置和政策制定方面的最优解决方案。

问题1:政府的财政收入可以分为哪些类型?政府的财政收入可以分为以下几个类型: - 税收收入:包括个人所得税、企业所得税、增值税等各类税收; - 非税收入:包括政府购买服务、经营所得等非税类收入; - 债务收入:政府通过发行债券来筹集资金; - 捐赠收入:来自个人、企业、国际机构等的捐赠款项。

问题2:个人所得税和增值税的区别是什么?个人所得税是对个人在一定期间内所得到的工资、薪金、奖金、利息、股息等收入征收的一种税收。

增值税是以商品和服务的销售额增加值为对象的一种税收。

个人所得税是按个人的收入水平征收的,而增值税是在商品和服务交易环节中征收的。

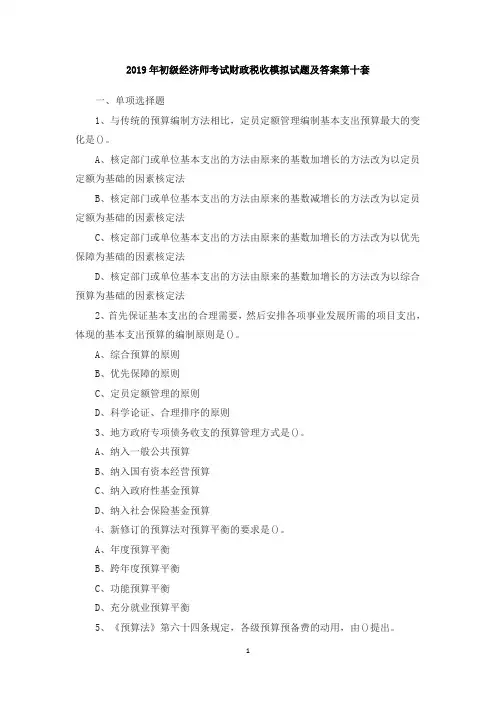

2019年初级经济师考试财政税收模拟试题及答案第十套一、单项选择题1、与传统的预算编制方法相比,定员定额管理编制基本支出预算最大的变化是()。

A、核定部门或单位基本支出的方法由原来的基数加增长的方法改为以定员定额为基础的因素核定法B、核定部门或单位基本支出的方法由原来的基数减增长的方法改为以定员定额为基础的因素核定法C、核定部门或单位基本支出的方法由原来的基数加增长的方法改为以优先保障为基础的因素核定法D、核定部门或单位基本支出的方法由原来的基数加增长的方法改为以综合预算为基础的因素核定法2、首先保证基本支出的合理需要,然后安排各项事业发展所需的项目支出,体现的基本支出预算的编制原则是()。

A、综合预算的原则B、优先保障的原则C、定员定额管理的原则D、科学论证、合理排序的原则3、地方政府专项债务收支的预算管理方式是()。

A、纳入一般公共预算B、纳入国有资本经营预算C、纳入政府性基金预算D、纳入社会保险基金预算4、新修订的预算法对预算平衡的要求是()。

A、年度预算平衡B、跨年度预算平衡C、功能预算平衡D、充分就业预算平衡5、《预算法》第六十四条规定,各级预算预备费的动用,由()提出。

A、本级政府B、本级政府财政部门C、本级人民代表大会D、本级政府常务委员会6、下列说法中,错误的是()。

A、一般公共预算支出应当按其功能分类编列到项B、一般公共预算按其经济性质分类编列到款C、各部门对所属各单位的决算草案,报上级政府财政部门审核D、各级政府财政部门对本级各部门决算草案审核后发现有不符合法律的,有权予以纠正7、年终清理在政府预算的环节中属于()。

A、预算编制环节B、审议批准环节C、预算执行环节D、决算编制环节8、目前我国收入分类分为()。

A、类、款两级B、类、款、项三级C、类、款、项、目四级D、条、类、款、项、目五级9、我国各级总预算的编制机关是()。

A、本级人民代表大会B、本级人民政府C、本级政府财政部门D、本级政府各职能部门10、英国的预算制度发展成为具有资本主义特征的政府预算的时期是()。

财政学习题及参考答案一、选择题1、()为政府介入或干预提供了必要性和合理性的依据。

A.经济波动B.公共产品C.公平分配D.市场失灵第一章第一节政府与市场;答案:D2、公共产品区别于私人产品的主要标准是()。

A.非排他性B.非竞争性C.排他性D.竞争性第一章第一节政府与市场;答案:AB3、一般来说,下列哪些物品是纯公共物品()。

A.国防B.花园C.教育D.桥梁第一章第一节政府与市场;答案:A4、一般来说,下列哪些物品是准公共物品()。

A.国防B.花园C.教育D.桥梁第一章第一节政府与市场;答案:BCD5、市场的资源配置功能不是万能的,市场失灵主要表现在()。

A.垄断B.信息不充分或不对称C.收入分配不公D.经济波动第一章第一节政府与市场;答案:ABCD6、政府干预经济的手段包括()。

A.立法和行政手段B.组织公共生产和提供公共物品C.财政手段D.强制手段第一章第一节政府与市场;答案:ABC7、政府干预失效的原因和表现可能发生在()。

A.政府决策失误B.政府提供信息不及时甚至失真C.政府职能的“越位”和“缺位”D.寻租行为第一章第一节政府与市场;答案:ABCD8、公共物品的基本特征包括()。

A.历史性B.非排他性C.非竞争性D.单一性第一章第一节政府与市场;答案:BC9、财政的基本特征包括()。

A.阶级性与公共性B.强制性与非直接偿还性C.收入与支出的平衡性D.历史性第一章第二节财政概念;答案:ABC10、纯公共物品的提供方式是()。

A.政府(公共)提供B.市场提供C.私人提供D.混合提供第二章第一节公共物品的提供、生产定价;答案:A11、政府提供纯公共物品的收入来源是()。

A.税收B.收费C.价格D.税费第二章第一节公共物品的提供、生产定价;答案:A12、混合物品的类型有()。

A.拥挤性物品B.价格排他物品C.外部效应的物品D.非竞争性同时具备排他性第二章第一节公共物品的提供、生产定价;答案:CD13、世界各国的实践来看,混合物品的有效提供方式有()。

财政学课后题答案(完整版)第一章导论1.结合实际谈谈生活中的财政现象。

答案:本题的答案有很多种,但是只要从财政学的定义出发,所举例子为政府的收入、支出等财政现象均为正确答案。

比如税收、政府补助等等。

2.如何学习财政学,财政学的学习有哪些方法?答案:(1)学习财政学的基本方法为唯物辩证法。

首先首先应当正确理解掌握财政学中的一些基本概念、基本范畴,这是理解财政学一般原理的前提条件;其次,学习财政学、研究财政学应当理论联系实际。

(2)学习财政学的具体方法为实证分析法和规范分析法相结合。

(3)学习财政学应该主要比较学习,即进行中外的比较,注意辨别学习西方的财政理论知识。

第二章财政与财政职能1. 简略的财政概念。

答:财政作为一个经济范畴,是以国家(或政府)为主体的分配活动,是国家(或政府)在社会再生产过程中,通过多种收入形式,集中一部分国民生产总值或国民收入,用于满足实现其职能需要的收支活动。

2. 市场失效的主要表现。

答:(1)市场低效,它是指现实市场中存在不符合完全竞争假定条件的方面,而由于这些方面的存在,使市场机制无法实现对资源的高效配置。

主要表现在竞争失灵或垄断、公共产品的供给方面、外部效应和信息不对称等方面。

(2)市场无效,即市场配置资源的功能失效。

主要表现在偏好不合理、收入分配不公、宏观经济失调等方面。

3. 如何辨别公共产品与私人产品?并举例说明。

答:区分或辨别公共产品与私人产品的标准通常是受益的排他性或非排他性,消费的竞争性或非竞争性。

纯粹的私人产品具有排他性和竞争性,纯粹的公共产品具有非排他性和非竞争性。

公共产品的例子,只要从定义出发举例就可以,比如国防、天气预报、普通公路等;私人产品的例子,私人产品的例子不胜枚举,只要是符合定义的就好了,比如苹果、梨子等。

4. 举例说明负外部效应及其主要治理方式。

答:负外部效应(外部成本),指产品或服务给所有者以外的其他人带来了损害,但受损者同样得不到应有的损失补偿。

Chapter 16 – Efficient and Equitable TaxationBrief Outline1.Optimal Commodity Taxationa.The Ramsey Ruleb.Equity Considerationsc.Summaryd.Application: Taxation of the Family2.Optimal User Feesa.Overview3.Optimal Income Taxationa.Edgeworth’s Modelb.Modern Studies4.Politics and the Time Inconsistency Problem5.Other Criteria for Tax Designa.Horizontal Equityb.Costs of Running the Tax Systemc.Tax Evasion6.OverviewSuggested Answers to End of Chapter Questions1.Assuming that all other commodities (except for cable and satellite television) wereuntaxed, then optimal tax policy suggests the commodities should be taxed according to the inverse elasticity rule. Goolsbee and Petrin (2004) find that the elasticity of demandfor basic cable service is -0.51, and the demand for direct broadcast satellites is -7.40.Applying the inverse elasticity rule would imply that:(t BASIC/t SATELLITE)=(ηSATELLITE/ηBASIC)=(7.40/0.51)=14.5Thus, tax rates on basic cable should be 14.5 times higher than tax rates on satellitetelevision because basic cable is inelastically demanded, while demand for satellitetelevision is highly elastic. Among the assumptions that go into the inverse elasticity rule are that goods are neither complements nor substitutes, and that the elasticities are theHicksian compensated elasticities rather than the Marshallian uncompensated elasticities.In this case, it is likely that the first of these assumptions is false –basic cable andsatellite television are likely substitutes for each other. The Hicksian and Marshalliandemand elasticities are likely to be close to each other because t he income effects arelikely to be small for this commodity.2.Luxury cars have a higher demand elasticity than basic transportation, so this tax wouldfirst be less efficient (have a larger excess burden) compared, for example, to a tax on the$10,000 of any car purchase. Although the tax schedule is progressive, the incidence isnot clear at all. This is determined by the relative demand and supply elasticities forexpensive cars. Administration of this tax would not be straightforward: One couldimagine methods of evasion such as misrepresenting invoices or selling the car in parts!3.The beard tax was progressive because it was a function of social position, which wasprobably a good proxy for income. Because the tax attempted to treat people with the same income similarly, it satisfied some level of horizontal equity, even though itpenalized those with a preference for facial hair. It ’s hard to know about the efficiency consequences u nless one knows more about the price elasticity of demand for the privilege of having a beard. If the elasticity was small, then it would be an efficient tax.4.Given the reduced ability to avoid the tax because of the captive tax base, the increasedsales tax appears to be tax efficient, although the tax may result in lower purchases of non-necessities. The tax might, however, be unfair because individuals with lower incomes because they tend to spend more of their income resulting in higher taxation.5.Efficiency generally requires setting price equal to MC, but doing so here would result ina price lower than the average cost, which would be unsustainable. In this case, the problem of paying for fixed costs could be solved by charging a price equal to MC and levying a lump sum tax to pay for the fixed costs associated with the pipes.6.If the tax increases, the model implies that the number of smuggled cigarettes willincrease because the marginal benefit of doing so (tax avoided) has increased.7.The problem with a one-time tax on profits is that the government has an incentive torenege on its promise. The time inconsistency of optimal policy occurs when the government cannot implement an optimal tax policy because the stated policy is inconsistent with the government ’s incentives over time. Since pharmaceutical companies know that government has an incentive to impose a tax on profits more than once, their behavior will be affected by the tax, creating an excess burden.t 1t 2MC = p*MP$Smuggled cigarettesC 2 C 18.a.It is true that a proportional tax on all commodities (including leisure) isequivalent to a lump sum tax. To illustrate, consider the simplest example wherethere are only two goods: consumption goods and leisure. The budget constraintis equal to: p C C+wL=I, where p C and w are the prices of consumption goods andleisure, C and L are the quantities of consumption and leisure, and I is income.Then a proportional tax on all goods changes the budget constraint to: (1-τ)p C C+(1-τ)wL=I, or rearranging, p C C+wL=I’, where I’=I/(1-τ)<I. Thus, aproportional tax on all goods does not change relative prices and is equivalent totaking away income. So it is equivalent to a lump sum tax.b.It is (usually) false that efficiency is maximized when all commodities are taxedat the same rate; this will not be true if leisure is untaxed. Imagine a morecomplicated budget constraint: p C C+p F F+wL=I. If leisure cannot be taxed, thena tax on commodities leads to a budget constraint of (1-τ)p C C+(1-τ)p F F+wL=I,which does change the relative price of leisure compared with food orconsumption goods. Thus, it is not a lump sum tax. Instead, the inverse elasticityrule given in equation (16.9) would suggest that the ratio of the tax rates areinversely related to the ratio of the compensated demand elasticities for allcommodities that can be taxed. That is, (t C/t F)=(ηF/ηC).c.It is true that average cost pricing for a natural monopoly allows the enterprise tobreak even, but the outcome is inefficient. Figure 16.3 in the textbook shows thetypical natural monopoly problem, with an initial fixed cost, and an ever-declining marginal cost curve. In this case, the average cost curve is alwaysdeclining, but above the marginal cost curve. Setting P=AC results in an outputlevel of Z A and zero economic profits. The figure illustrates, however, that themarginal benefit of more output exceeds the marginal cost, so the efficient levelof production occurs at P=MC, or an output level Z*>Z A. The deadweight loss isthe area between the demand curve D Z and marginal cost curve, going from Z A toZ*. If output were at the efficient level, however, there would be economic lossesrather than zero profits.d.One notion of horizontal equity is that people in equal positions should be treatedequally by the tax system. Under this traditional notion of horizontal equity, thefact that Tom’s workplace provides free access to a fitness room suggests thison hiskind of compensation should be taxed; Jerry pays “full taxes” compensation while Tom does not. Another notion of horizontal equity relies onthe utility definition of horizontal equity. This concept says that if two individualshave the same utility without taxes, they should have the same utility with taxes,and the taxes should not affect the utility ordering. One implication of the utilitydefinition is that any existing tax structure does not violate the notion ofhorizontal equity if individuals are free to choose their activities and expenditures.If Tom and Jerry have free choice between the two different jobs (and identicalpreferences), then the net after-tax rewards (including amenities) must be thesame at both jobs; otherwise there would be migration. In this case, the before-tax wage on T om’s job adjusts for the fact that there is a fringe benefit.9.Tax avoidance is altering behavior in a way so as to reduce legal tax liability. Taxevasion is not paying taxes legally due. If the customer is rolling their own cigarettes, and not buying a pack of cigarettes already made, then the tax is not applicable, so this is tax avoidance.。

2019年中级经济师考试《财政税收》练习题及答案第十套一、单项选择题1、狭义的预算是指()。

A、预算文件或预算书B、预算审计结果的公布及评价C、政府决算D、执行预算方案2、政府预算要成为具有法律效力的文件,必须经()审批。

A、司法机关B、行政机关C、立法机关D、国务院3、国际上对预算年度的预算收入和支出进行预测时常用的技术手段中,对数据可得性、广泛性及计算机和统计相关知识的要求较高的是()。

A、专家预测法B、趋势预测法C、决定因素预测法D、计量预测法4、管理学对政府预算的研究观点主张,影响组织行为唯一的、最有效的工具是()。

A、结构B、计划C、控制D、预算5、从分析公共政策的决策过程以及预算如何执行入手进行的政府预算研究,其视角属于()。

A、经济学B、政治学C、管理学D、法学6、充分重视并发挥社团在公共预算改革中的积极作用,将成为当下预算改革的一个突破口,这是以下()对政府预算的研究结果。

A、社会学B、政治学C、管理学D、经济学7、政府预算的决策依据和预测结论所具有的()特征需要法定决策程序保证。

A、不确定性B、强制性C、机动性D、明确性8、优化政府预算决策的路径中,应以()方式弥补预算决策政治缺陷。

A、行政指导B、计划方式C、市场方式D、市场与计划相结合9、把预算年度内的全部财政收支按照收入来源和支出性质,分别编成两个或两个以上的预算,从而形成两个或两个以上的收支对照表,这种预算形式属于()。

A、单式预算B、复式预算C、基数预算D、零基预算10、有利于反映预算的整体性、统一性,可以明确体现政府财政收支规模和基本结构,便于立法机构审议和公众监督,但不能反映各项财政收支的经济性质,不利于体现政府在不同领域活动的性质、特点的政府预算模式是()A、零基预算B、绩效预算C、单式预算D、复式预算11、投入预算的政策重点是()。

A、是否实现政府的政策目标B、如何控制资源的投入和使用C、资金投入与产出比较的效率D、反映资金使用结果12、年度预算的时间为()。

Part 5 – The United States Revenue SystemCopyright © 2014 McGraw-Hill Education. All rights reserved. No reproduction or distribution without the prior written consent of McGraw-HillEducation. 19-1Chapter 19 – The Corporation TaxBrief Outline1. Why Tax Corporations?2. Structurea. Employee Compensation Deductedb. Interest, but Not Dividends, Deductedc. Depreciation Deductedd. Investment Tax Credite. Treatment of Dividends versus Retained Earningsf. Effective Tax Rate on Corporate Capital3. Incidence and Excess Burdena. A Tax on Corporate Capitalb. A Tax on Economic Profits4. Effects on Behaviora. Total Physical Investmentb. Types of Assetc. Corporate Finance5. State Corporation Taxes6. Taxation of Multinational Corporationsa. Global versus Territorial Taxation7. Corporation Tax Reforma. Full Integrationb. Dividend ReliefSuggested Answers to End of Chapter Questions1. This statement implies that it makes more sense to have a tax treatment that prefersdividends rather than retained earnings so that corporations don’t grow so large that good management is difficult.2. The blogger ignores that corporations are owned by people, and only people can be taxes.If Mr. Romney’s investments in corporations are taxed, thereby reducing his returns, then his income was taxed more than his simple income tax percentage indicates.3.a. The real value of depreciation allowances, ψ of equation (19.1), falls wheninflation rises. This is because as inflation rises, the real value of the series ofdeductions declines.b. When ψ falls, the user cost of capital increases because ψ enters negatively in thenumerator of equation (19.5).c. A policy that permitted depreciation allowances to be inflation-indexed wouldundo the effect of part a.Chapter 19 – The Corporation TaxCopyright © 2014 McGraw-Hill Education. All rights reserved. No reproduction or distribution without the prior written consent of McGraw-HillEducation.19-2 4. Corporate tax revenues rise and then fall after an increase in the tax rate because it takestime for firms to adjust the location of their capital. As the capital flows out, tax revenues decrease. More open economies would have a lower revenue maximizing rate because in such economies it is easier for capital to flow out to lower-tax countries if taxes become too high.5.a. If the $20 million is expensed, the firm gets a deduction of $20 million in thecurrent year. If the $20 million is depreciated, the deductions are spread overtime (in a way that depends on the specifics of the depreciation schedule). Thepresent value of the future flow of deductions is less than $20 million.b. Because the package design will yield benefits that extend over a period of time,it would seem sensible to view it as a capital expenditure. If so, depreciation isappropriate, and the IRS was right.6. A reduction in the corporate tax rate will lead to a migration of capital to the corporatesector (because the after-tax rate of return increases) until the after-tax rate of return is equalized again. The reduction will also have the effect of moving capital from foreign countries back to the United States. Efficiency would improve because it would reduce the double taxation of capital income. Effects on equity are less clear: It depends largely on whether workers were made more productive by the additional capital.7. This statement assumes that the corporate tax is equivalent to an income tax. Table 14.2shows that a proportional tax on both capital and labor is equivalent to an income tax. Thus, the statement assumes that the corporate tax is a proportional tax on both capital and labor.8. If the tax rate on dividends increases, the user cost of capital increases by 11.5 percent.Therefore, investment in wind energy should decline by 17.25 percent.9. One would calculate the depreciation of a cow based on the life expectancy of the cowand the cow’s milk production. If the cow produces the same amount each year of her life, then the depreciation should be 1/L where L is life expectancy. If the milk production is less the longer the cow lives, then the depreciation in early years should be higher than in later years, a more complicated depreciation scheme. If the depreciation in the first year increases, the tax savings from the depreciation will increase and the user cost of capital will decrease.10. The effective tax rate declines when allowed to book losses against previous profits for alonger period. This lowers the user cost of capital. The accelerator model indicates that this will have no impact on investment. The neoclassical model indicates that this will increase investment. If the reduced tax increases cash flow, firms may also invest more.11. The user cost of capital (ignoring depreciation allowances and investment tax credits) isgiven by equation (19.4) in the textbook, C=(r+δ)/[(1-θ)(1-t)], where r=after tax rate of return in the capital market, δ=economic depreciation, θ=corporate tax rate, andPart 5 – The United States Revenue SystemCopyright © 2014 McGraw-Hill Education. All rights reserved. No reproduction or distribution without the prior written consent of McGraw-HillEducation. 19-3t=individual tax rate. Substituting the numbers from the problem into the formula, gives the user cost: C=(.08+.01)/[(.65)*(.7)]=.1978. Since the project’s return, 30%, is higher than this user cost of 19.8%, the company does invest in the project.12. This nature of the corporation implicit in this statement is that corporations are entitiesseparate from individuals, implying that taxing corporations has no effect on individuals. Most economists view this as incorrect because the corporation is owned by individuals. If a corporation is taxed, the individuals who own it are also being taxed.。