25(课件3)_小额信贷产品设计与技术创新1名师教学资料

- 格式:ppt

- 大小:2.22 MB

- 文档页数:44

两种小企业信贷技术介绍一、概述小企业贷款成为中国经济发展必须解决的问题,国家、企业、社会都很关注小额信贷。

小企业贷款的特点是数量大金额小,如果按照传统的信贷风险管理模式,必然成本支出太大,导致银行不愿意开展小贷业务。

近年来,小贷技术发展迅速,为广大金融机构开展小额信贷提供了技术基础.在众多的小贷技术中,本文主要关注两个技术,一个是德国IPC公司的小贷技术(以下简称德国IPC技术),和德国IPC技术类似的还有很多,比如法国沛丰的小贷技术,印尼人民银行小贷技术等等,都是偏重于人与人沟通的技术,由信贷员做决策;另一个是打分卡技术,偏重于由计算机做决策。

二、德国IPC小贷技术介绍1。

概要德国IPC公司1980年11月成立,在1980年代末,IPC的工作重心转移到了开发金融领域,开始小贷业务咨询服务,IPC为拉美、非洲及东欧转型经济体制下的许多项目制定了新方法并将方法成功实施;1990年代末,开始技术入股发展小额信贷业务,通常占15-20%的股份,通过近10年的发展,IPC牵头组建了ProCredit 控股公司,现经营位于东欧、中亚、拉美及非洲的22家银行,ProCredit总股本权益达2.79亿欧元.2007年,在ProCredit业务走向正轨后,IPC咨询团队再次分离,专注于咨询业务。

德国IPC和中国的合作从2005年开始,通过国家开发银行微小企业贷款项目,成功和国内12家银行合作,包括包商银行及马鞍山农村商业银行,目前包商银行的小贷业务已经取得了成功,两家计划在未来三年继续合作。

除上述12家外,德国IPC公司还与国内的广州农商行、宁夏银行、阿里巴巴等多家金融机构开展了合作.2.流程介绍德国IPC技术的信贷流程包括市场营销、贷款申请、信贷分析、信贷审批、贷款发放、贷款回收六个过程,大体上和我们传统的信贷没有什么区别,这也是该技术在国内广为接受的重要原因之一。

在每个过程的细节上,充分考虑了小贷的特点,能简单的尽量简单。

金融论文:数字普惠金融背景下的小额信贷金融创新——以浙江网商银行小额贷款为例另一方面,改变了传统金融机构的服务模式,让金融服务变得智能化、简单化,省去了人力成本。

而一系列针对风险识别、分析和控制方面的数据模型,可以大大降低风控的成本,并保持较低水平的不良贷款率,从而为广大客户提供更优惠的金融服务。

简而言之,数字技术与金融的结合解决了传统小额信贷机构“普”与“惠”不能兼得的问题。

1 绪论1.1 研究背景及意义1.1.1 研究背景长期以来,我国一直存在不受传统金融机构“待见”的弱势群体,包括广大农民、城镇低收入者以及小微企业等,他们相关信息缺失、画像模糊,难以从传统金融机构获得优惠的金融服务,这类客户一般被称之为“瘦”客户。

2013 年11 月12 日,第十八届三中全会提出,我国应该大力发展普惠金融,鼓励金融机构去创新,丰富金融市场层次和产品,帮助“瘦”客户们摆脱融资困境。

而小额贷款是普惠金融的前身,小额信贷的初衷是为了给各阶层人群提供平等金融服务,但在现实中,传统小额信贷放贷成本高且风险大,出现了“惠而难普、普而不惠”的现象,并不能满足我国大量“瘦”客户的融资需求。

而近来年,互联网技术快速发展,一些数字技术也被运用到普惠金融中来。

2017 年全球普惠金融合作伙伴提出了数字普惠金融的创新概念,他们认为数字普惠金融泛指一切通过使用数字金融服务以促进普惠金融的行为。

它包括运用新型数字手段,为金融服务匮乏的群体提供正规的金融服务,并且所提供的服务是符合客户需求的,成本是客户可以负担的。

与此同时,服务提供商的经营也是可持续性的。

在数字普惠金融背景下,传统小额信贷机构可以顺应时代潮流,将其业务进行数字化的创新。

通过运用金融科技系统中的多重技术,例如生物识别、大数据、云计算等等,收集大量“瘦客户”的信息,把其稀薄信息转变成硬信息,成功识别出“瘦”客户的身份信息,顺利解决其信用状况不明确的问题,大大减少了识别和控制信用风险的成本,克服了小额信贷的发展瓶颈。

小额信贷是一种数额较小、以城乡低收入者为服务对象,由各类金融机构和非政府组织实施,主要针对低收入阶层或贫困人口、旨在发挥扶贫功能的金融机构。

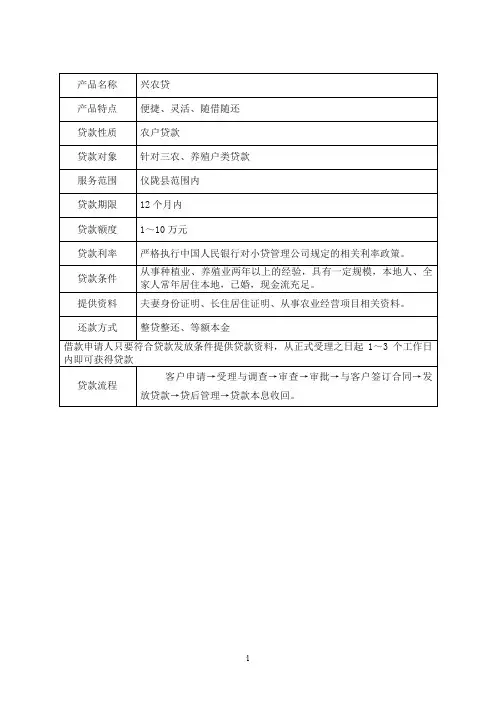

2、农村小额信贷的积极作用近年来,农村小额信贷取得了长足进步,农村中小金融机构想到业务逐步实现了拓展,在缓解“三农”贷款难,支持农业增产、农民增收和农村经济发展等方面发挥了积极作用。

(1)在法律上为农民贷款提供了支持帮助。

商业银行法要求借款人必须提供有效地抵押和担保,这对广大的农户来说显然是难以做到的,但广大农户确实又需要得到银行支持,如何解决这一矛盾?农村小额信贷政策的实施,很好地解决了农民贷款方式的真空问题,既考虑到了农民的实际状况,又为发放农村小额信贷的机构提供了法律支持,其政策效力具有突破性的意义。

特别是银监会的农村小额贷款业务的指导意见于2007年发布后,各支农机构在原有农行、农发行、信用社等机构的基础上,开办了股份制小额贷款公司,完善了农村金融体系建立。

(2)一定程度上满足了农村经济发展的金融需求,不断激发农村经济发展的各种潜能。

过去贷款渠道多年不畅,广大农户的贷款需求长期被压抑,农村小额信贷业务开办以后,广大农户的有效贷款需求得到一定程度的满足。

(3)小额贷款有利于扶持低收入群体,缩小贫富差距,促进社会的和谐和稳定。

同时,小额贷款采用了创新的金融方式,打破传统的金融垄断,丰富了金融供给主体,加强了同业竞争,有利于提高金融运行效率和服务质量。

二、农信社开展小额信贷业务存在的问题我国自从在1992年引进小额信贷这种方式以后,我国农村小额信贷已经走过了17年的历程。

目前,小额信贷在农村已成燎原之势,不仅项目的规模和范围在发展变化,而且形成了以政府部门与涉农金融机构合作开展的小额信贷为主,其他类型的小额信贷业务为辅的有中国特色的小额信贷体系。

它在我国的扶贫事业中发挥着举足轻重的作用,为成千上万的贫困人口提供贷款,帮助他们实现脱贫致富,缓解了贫困地区金融市场货币供求矛盾,促进了经济的发展。

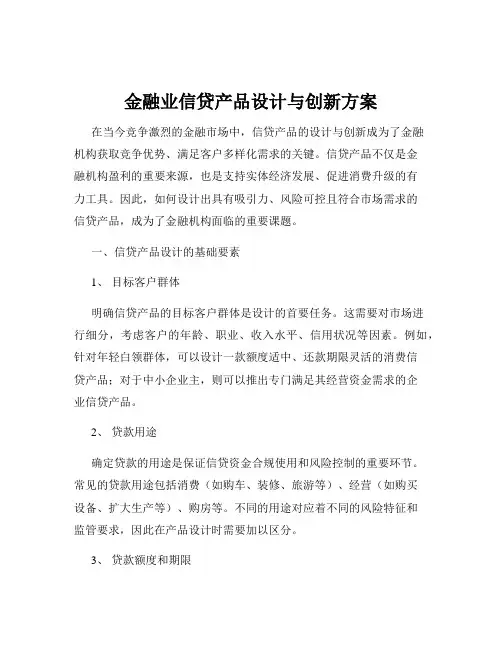

金融业信贷产品设计与创新方案在当今竞争激烈的金融市场中,信贷产品的设计与创新成为了金融机构获取竞争优势、满足客户多样化需求的关键。

信贷产品不仅是金融机构盈利的重要来源,也是支持实体经济发展、促进消费升级的有力工具。

因此,如何设计出具有吸引力、风险可控且符合市场需求的信贷产品,成为了金融机构面临的重要课题。

一、信贷产品设计的基础要素1、目标客户群体明确信贷产品的目标客户群体是设计的首要任务。

这需要对市场进行细分,考虑客户的年龄、职业、收入水平、信用状况等因素。

例如,针对年轻白领群体,可以设计一款额度适中、还款期限灵活的消费信贷产品;对于中小企业主,则可以推出专门满足其经营资金需求的企业信贷产品。

2、贷款用途确定贷款的用途是保证信贷资金合规使用和风险控制的重要环节。

常见的贷款用途包括消费(如购车、装修、旅游等)、经营(如购买设备、扩大生产等)、购房等。

不同的用途对应着不同的风险特征和监管要求,因此在产品设计时需要加以区分。

3、贷款额度和期限贷款额度和期限的设定要综合考虑客户需求、风险承受能力和市场竞争情况。

额度过高可能增加违约风险,额度过低则无法满足客户需求;期限过长会增加资金成本和不确定性,期限过短则可能给客户带来还款压力。

一般来说,消费信贷的额度相对较小,期限较短;而企业信贷的额度较大,期限较长。

4、利率和费用利率是信贷产品的价格,直接影响着金融机构的收益和客户的成本。

在确定利率时,需要考虑资金成本、风险溢价、市场竞争等因素。

同时,还需要明确相关的费用,如手续费、管理费等,确保收费透明、合规。

5、还款方式还款方式的选择要方便客户操作,同时有利于控制风险。

常见的还款方式有等额本息、等额本金、先息后本等。

不同的还款方式对客户的现金流影响不同,金融机构需要根据客户的特点和需求进行合理安排。

二、信贷产品创新的方向1、基于大数据和人工智能的信用评估利用大数据和人工智能技术,对客户的信用状况进行更全面、准确的评估。

课程论文电商小额信贷金融模式的发展研究———以“阿里小贷”为例院系:商学院专业:物流管理年级(班级):2012级(1)班姓名:******学号: *****完成日期:2014年11月15日摘要在中国电商发展日益成熟的情况下,基于银行贷款难,手续繁杂,周期长的传统模式,电商小额信贷金融模式逐渐发展起来。

所谓的电商小额信贷金融模式是互联网金融的一种形态,属于互联网银行类业务,指电商公司通过其旗下的小额贷款公司,利用掌握的线上贸易数据,通过自有资金及融资对其线上的小微企业进行贷款服务的金融模式。

该金融模式主要面向线上的从事电子商务的小微企业,提供的也是小额贷款服务,有效解决了这些小微企业的融资难题,为我国电子商务产业发展提供了有力支撑。

本文通过研究国内市场最为常见的电商小额信贷金融-----“阿里小贷”的发展模式及其优劣势来探索电商小额信贷金融模式在中国的发展状况。

关键词:小额信代;阿里小贷;优劣势AbstractIn Chinese online retailersdevelopment day by day mature, based on bank loans difficult, complicated procedures, the traditional mode of long cycle, the microfinance financial model business gradually developed。

The so-called Online retailersmicro credit financial pattern is a pattern of Internet finance, which belongs to the Internet banking business, refers to the electric company through its subsidiary of the petty loan company, the online trade master data, through its own funds and financing of the line Small and micro businesses in the loan service of financial model.The financial model oriented line mainly engaged in e-commerce Small and micro businesses, also provides microfinance services, effectively solve the financing problem of the Small and micro businesses, providing powerful support for our country electronic commerce industry development. In this paper, through the study of domestic market the development mode and its advantages and disadvantages of common electric micro credit financial------ Ali small credit business to explore the microfinance financial mode advantages and risks.Key words:Small signal generation;Ali small credit:The advantages and disadvantages目录1.引言 (1)2.互联网金融概述 (1)2.1国内互联网金融概述 (1)2.2国外互联网金融概述 (3)3.“阿里小贷”的概况 (3)3.1 “阿里小贷”的简介 (3)3.2 “阿里小贷”模式发展的优势及局限分析 (3)3.2.1“阿里小贷”发展的优势 (3)(1)具有庞大的客户资源和数据及先进的微贷技术 (3)(2)具有完整的风险控制体系 (4)(3)低廉的成本及高效率优势 (4)(4)目标客户优势 (5)3.2.2“阿里小贷”发展的局限与挑战 (5)(1)阿里自身的缺陷 (5)(2)竞争对手的挑战 (6)4.我国对电商小额信贷金融发展的政策监管 (7)5.结语 (7)参考文献 (9)电商小额信贷金融模式的发展研究———以“阿里小贷”为例1 引言根据数据统计我国有89.02%的小微企业有融资需求,53.66%的企业需要无抵押贷款,然而由于传统银行对风险的严格控制,贷款难的问题一直制约着中小企业尤其是小微企业的发展。

When you are old and grey and full of sleep, And nodding by the fire, take down this book,And slowly read, and dream of the soft look Your eyes had once, and of their shadows deep; How many loved your moments of glad grace, And loved your beauty with love false or true, But one man loved the pilgrim soul in you,And loved the sorrows of your changing face; And bending down beside the glowing bars, Murmur, a little sadly, how love fledAnd paced upon the mountains overheadAnd hid his face amid a crowd of stars.The furthest distance in the worldIs not between life and deathBut when I stand in front of youYet you don't know thatI love you.The furthest distance in the worldIs not when I stand in front of youYet you can't see my loveBut when undoubtedly knowing the love from both Yet cannot be together.The furthest distance in the worldIs not being apart while being in loveBut when I plainly cannot resist the yearningYet pretending you have never been in my heart. The furthest distance in the worldIs not struggling against the tidesBut using one's indifferent heartTo dig an uncrossable riverFor the one who loves you.。

信贷产品设计及创新随着经济的发展和金融市场的不断壮大,信贷产品的设计与创新也变得越来越重要。

在金融市场竞争日益激烈的情况下,金融机构需要不断推出新的信贷产品来满足客户的需求,并保持竞争优势。

信贷产品设计和创新不仅可以为金融机构带来更多的利润,还可以提高客户的满意度和忠诚度。

本文将探讨信贷产品的设计原则以及一些创新的方向。

首先,信贷产品设计的原则是要根据市场需求。

金融机构应该通过市场调研和分析来了解客户的需求和偏好,从而设计出满足这些需求的信贷产品。

例如,对于小微企业来说,他们可能更需要短期流动资金贷款,而对于个人来说,他们可能更需要住房贷款或消费分期付款等产品。

因此,在设计信贷产品时,金融机构应该深入了解目标市场的需求,以提供更具竞争力的产品。

其次,信贷产品的设计需要考虑风险控制。

信贷产品的本质是金融机构将资金借给客户,因此风险控制是非常重要的。

金融机构需要通过风险评估和审查来确保借款人有能力按时还款,并采取一定的措施来降低风险。

例如,可以要求借款人提供抵押物或担保人,以减少信贷风险。

此外,金融机构还可以设置一些风险管理措施,如限制贷款额度或期限,提高利率或费用等,以降低风险。

除了基本的设计原则,金融机构还可以通过创新来推出新的信贷产品。

以下是一些创新的方向:1.线上信贷:随着互联网和移动技术的快速发展,线上信贷已经成为越来越受欢迎的趋势。

金融机构可以通过建立在线平台和应用程序,提供便捷的贷款申请和审批流程,从而满足客户的需求。

2.种类丰富的信贷产品:金融机构可以推出更多种类的信贷产品,以满足不同客户的需求。

例如,可以针对年轻人推出针对教育、婚姻或创业的信贷产品,以帮助他们实现自己的梦想。

3.贷款定制:金融机构可以根据客户的个人需求和信用状况,定制特定的信贷产品。

例如,可以根据借款人的收入和支出情况,设计出符合他们还款能力的贷款方案。

4.利率创新:金融机构可以通过创新的利率模型,为客户提供更具竞争力的利率方案。