原油期货基础知识

- 格式:docx

- 大小:12.96 KB

- 文档页数:2

原油期货知识点总结一、原油期货概述原油期货是指通过交易所进行交易的一种标准化合约,合约规定了买卖双方在将来某一特定时间、特定价格交割一定数量的原油。

原油期货的交易可以在交易所进行,也可以通过期货经纪商进行场外交易。

原油期货市场是全球最活跃的期货市场之一,其价格波动对全球经济有着重要的影响。

原油期货的价格受供求关系、地缘政治因素、经济数据等多种因素的影响,因此成为投资者关注的焦点。

原油期货的交易对象通常是美国西德克萨斯原油(WTI)和布伦特原油,这两种原油的价格波动对全球原油市场有着直接的影响。

二、原油期货的交易方式原油期货的交易方式包括期货交易和期权交易两种方式。

其中,期货交易是指投资者通过交易所买卖原油期货合约,而期权交易是指投资者根据自己的判断购买或出售原油期货价格波动的权利。

1. 期货交易原油期货的期货交易是指投资者在交易所购买或出售标准化的原油期货合约。

合约规定了买卖双方在将来特定时间、特定价格交割一定数量的原油。

期货交易可以通过期货经纪商在交易所进行,也可以通过电子交易平台进行。

2. 期权交易原油期货的期权交易是指投资者购买或出售原油期货价格波动的权利。

期权交易包括期权认购和期权认沽两种,认购是指投资者购买原油期货价格上涨的权利,认沽是指投资者购买原油期货价格下跌的权利。

三、原油期货的价格影响因素原油期货的价格受多种因素的影响,包括供求关系、地缘政治因素、经济数据等。

以下将对原油期货的价格影响因素进行详细介绍。

1. 供求关系原油期货的价格受供求关系的影响,当市场供应过剩时,原油期货价格将下跌;当市场供应不足时,原油期货价格将上涨。

供应方面,主要影响因素包括产量、出口量、储备量等。

需求方面,主要影响因素包括全球经济增长、交通运输需求、工业生产需求等。

2. 地缘政治因素地缘政治因素也会对原油期货价格产生影响。

地缘政治事件包括战争、恐怖袭击、政治动荡等,这些事件可能导致原油生产国产量下降,从而推动原油期货价格上涨。

原油期货市场有利汽车产业持续增长来源:腾讯汽车 | 2012-04-01 08:08:56 | 我来说两句日前,中国证监会主席郭树清表示,证监会要牢牢把握期货市场服务实体经济发展的根本要求。

从国家经济战略的高度,抓紧建设原油期货市场,逐步增强我国在国际市场上的定价能力。

目前,中国是世界第五大石油生产国,第二大石油消费国,第三大石油进口国。

但是我们这么大的需求与生产,却不能掌控国际石油价格的定价权,甚至中国国内成品油价格的涨落还要看国际石油期货市场的脸色行事,这正常吗?有数据显示,近20年来,因为中国没有原油定价权,中国等亚洲国家对中东石油生产国支付的价格,比从同地区进口原油的欧美国家要每桶高出1-1.5美元。

世界最重要的原油期货市场有三个:纽约商业交易所的轻质低硫原油即“西德克萨斯中质油”期货合约,伦敦国际石油交易所的布伦特原油期货合约,新加坡交易所的迪拜酸性原油期货合约。

这几家世界原油期货市场的价格波动,恰恰影响着中国国内成品油价格的升降。

之所以要建立这样的价格联动,是因为中国石油消费对进口的依存度越来越高。

自1993年开始,中国就已经成为石油净进口国,2011年,中国进口原油2.537亿吨(约为500万桶/日)。

12月份,中国进口原油达到510万桶/日,同比上升5%,而11月份进口量则创出年内次高550万桶/日。

由于近年美国经济疲软,石油消耗下降,美国本土石油产品产量超过需求量,美国成为石油净出口国。

因此,中国实际上已经成为世界第一石油净进口国。

一方面中国对于世界石油市场的依赖程度越来越高,另外一方面中国的石油价格却只能对海外市场听之任之。

长此以往,中国石油市场的风险将与日俱增。

原油期货市场是干什么的?原油期货市场的重要作用之一就是价格发现。

期货市场上的各方交易者根据自己对影响原油市场供求的各种因素进行分析、预测,并通过有组织的公开竞价,形成预期的石油基准价格,这种石油期货价格,由于参考了世界原油市场几乎所有的影响因素以及其权重大小,因此,原油期货价格一般就被视为国际石油现货市场的参考价格,具有重要的价格导向功能。

原油的基础知识概述一.综述:原油即石油,也称黑色金子、工业的血液,是重要的战略资源,世界上的大部分纷争都和它有关,它是一种外观黑色、褐色、深黄色粘稠的、的液体。

有着强烈的刺激性的味道。

由远古动物经过漫长时间地层的高温高压作用形成的,原油是一种非常复杂的混合物,其主要组成成分是碳氢化合物,此外石油中还含硫、氧、氮、磷、钒等元素。

由于地质条件的影响,不同地域的油田的石油成分和外貌有着极大的差别。

二.原油的物化性质密度和API度原油的密度取决于原油中所含重质馏分、胶质、沥青质的多少,一般在0.75~0.95之间,少数大于0.95或小于0.75,相对密度在0.9~1.0的称为重质原油,小于0.9的称为轻质原油。

API度称为相对密度指数API度=141.5/d(15.6℃)-131.5密度越小,API度越大,密度越大,API度就越小特性因数(K)反应出原油的平均沸点的函数K=1.216T1/3/ d(15.6℃)相对密度越大,K值越小,烷烃的K值最大,约为12.5~13,环烷烃的次之,为11~12,芳香烃的最小,为10~11含硫量含硫量是指原油中所含硫(硫化物或单质硫分)的百分数。

国产原油中含硫量较小,一般小于1%,但对原油性质的影响很大,对管线有腐蚀作用,对人体健康有害。

根据硫含量不同,可以分为低硫或含硫石油。

含蜡量含蜡量是指在常温常压条件下原油中所含石蜡和地蜡的百分比。

石蜡是一种白色或淡黄色固体,由高级烷烃组成,熔点为37℃~76℃。

含盐量原油含有一定量的的无机盐,如NaCl,MgCL2,CaCl2等,粘度原油粘度是指原油在流动时所引起的内部摩擦阻力,原油粘度大小取决于温度、压力、溶解气量及其化学组成。

温度增高其粘度降低,压力增高其粘度增大,溶解气量增加其粘度降低,轻质油组分增加,粘度降低。

粘度大的原油俗称稠油,稠油由于流动性差而开发难度增大。

一般来说,粘度大的原油密度也较大。

凝固点原油冷却到由液体变为固体时的温度称为凝固点。

原油期货交易的基本知识和技巧在过去的几十年,原油一直是全球最重要和最有影响力的商品之一,它直接或间接地影响着全球经济发展。

原油期货交易已成为许多投资者的一种理财方式。

在这篇文章中,我们将介绍原油期货交易的基本知识和技巧。

一、什么是原油期货?原油期货是一种金融衍生品,它是指投资者通过期货交易所买入或卖出的原油合约。

期货交易所是一种机构,它提供买卖合约的场所和平台,并管理这些交易。

原油期货合约最常见的是纽约商品交易所(NYSE)上的西德克萨斯中质原油(WTI)期货,以及伦敦国际金融期货交易所(ICE)上的布伦特原油期货。

期货交易是一种以固定价格在未来特定日期完成的交易。

例如,投资者可以在今天购买2022年1月到期的WTI原油期货合约。

如果WTI原油价格在2022年1月到期日时高于购买时的价格,那么投资者将获利。

二、为什么交易原油期货?原油期货交易是为了追求获利。

由于原油价格的波动性很大,投资者可以通过期货交易受益。

如果投资者能够准确预测未来原油价格的变化,他们将能够收集更高的利润。

但是,交易原油期货并非没有风险。

如果原油价格在期货交易所到期时没有变化或下降,投资者将亏损。

此外,期货交易所也有规定,持有期货合约的投资者必须在到期日前将其平仓或实际交割。

这就需要投资者对期货交易和行情有较为详细的了解。

三、如何交易原油期货?大多数期货交易所要求投资者通过经纪人进行交易。

经纪人将代表投资者在交易所购买或出售期货合约。

经纪人通常会向投资者收取手续费,这是根据交易的种类、数量和价格来计算的。

与股票交易相比,期货交易所的杠杆更高。

杠杆是指投资者使用借入的资金来增加他们的交易能力。

在期货交易中,经纪人将向投资者提供保证金,这是交易所要求的一部分现金或证券。

保证金是投资者账户的一种担保,如果交易失败,交易所可以用保证金覆盖亏损部分。

高杠杆意味着更大的风险,因此投资者应该仔细考虑利润和风险之间的平衡。

四、怎样预测原油价格变化?预测原油价格变化是期货交易的核心。

你必须要掌握的原油基础知识市场基础20世纪70年代初发生的石油危机,给世界石油市场带來巨大冲击,石油价格剧烈波动,直接导致了石油期货的产生。

石油期货诞生以后,其交易量一直呈快速增长Z势,已经超过金屈期货,是国际期货市场的重要组成部分。

原油期货是最重要的石油期货品种,世界上重要的原油期货合约有4个:纽约商业交易所(NYMEX)的轻质低硫原油即“西徳克萨斯中质油”期货合约、高硫原油期货,伦敦国际石油交易所(IPE)的布伦特原油期货,新加坡国际金融交易所(STMEX)的迪拜酸性原汕期货。

其他石汕期货品种还有取暖汕、燃料汕、汽汕、轻柴油等。

NYMEX的西德克萨斯屮质原油期货规格为每手1000桶,报价单-位为美元/桶,该合约推出后交易活跃,为有史以來最成功的商品期货合约,它的成交价格成为国际石油市场关注的焦点。

截至2002年1月1日,全球石油估算探明储量为1413.09亿吨,沙特阿拉伯为世界石油储量之首。

2001全球原油产量为31. 8亿吨,排名前5位的国家依次为俄罗斯、沙特阿拉伯、美国、中国和挪威。

其中俄罗斯和中国产量分别增长了9%和1.8%,俄罗斯取代沙特阿拉伯成为世界第一产汕大国,而中国也从上年的第五位升至第四位。

石汕是“工业生产的血液”,是重要的战略物资,世界产汕国为了维护自身利益,于1960年9月成立石油输出国组织,简称欧佩克(0PEC),现有13个成员国:伊拉克、伊朗、科威特、沙特阿拉伯、委内瑞拉、阿尔及利亚、厄瓜多尔、加逢、印度尼西亚、利比亚、尼日利亚、卡塔尔及阿拉伯联合酋长国。

总部设在奥地利首都维也纳。

欧佩克右油蕴藏量最新达到1,133亿吨,占世界总储量近80% o中国石油需求量增长迅速,口1993年开始,成为石油净进口国,年进口原汕7000多万吨,花费近200亿美元,前年由于国际汕价上涨多支付了数十亿美元。

口前我国石油供求和价格对国外资源的依赖程度越来越高,承受的风险越來越大,国内企业对恢复石油期货交易的呼声很高。

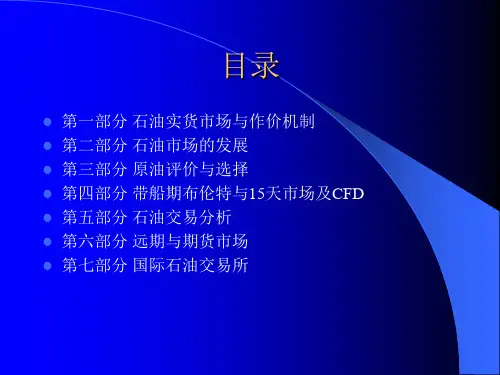

个人理财期货作业商品期货----以原油期货为例一.商品期货基本内容1. 定义商品期货是指标的物为实物商品的期货合约。

商品期货历史悠久,种类繁多,主要包括农副产品、金属产品、能源产品等几大类。

2. 商品期货投资的特点(1)以小博大。

投资商品期货只需要交纳5%~20%的履约保证金,就可控制100%的虚拟资金。

(2)交易便利。

由于期货合约中主要因素如商品质量、交货地点等都已标准化,合约的互换性和流通性较高。

(3)信息公开,交易效率高。

期货交易通过公开竞价的方式使交易者在平等的条件下公平竞争。

同时,期货交易有固定的场所、程序和规则,运作高效。

(4)期货交易可以双向操作,简便、灵活。

交纳保证金后即可买进或卖出期货合约,且只需用少数几个指令在数秒或数分钟内即可达成交易。

(5)合约的履约有保证。

期货交易达成后,须通过结算部门结算、确认,无须担心交易的履约问题。

3 .我国上市的商品期货品种目前,我国经中国证监会的批准,可以上市交易的期货商品有以下种类。

(1)上海期货交易所:铜、铝、锌、天然橡胶、燃油、黄金、钢材期货。

(2)大连商品交易所:大豆、豆粕、豆油、塑料、棕榈油、玉米、pvc期货、焦炭。

(3)郑州商品交易所:小麦、棉花、白糖、pta、菜籽油、稻谷期货、甲醇期货。

4. 商品期货的价格一.理论价格根据无套利定价原理,商品期货的价格F为:F=Se(r+u-y)(T-t)其中S表示标的资产现货价格,r表示无风险市场利率,u为每单位储存成本为现货价格的比率,y表示便利收益率,T为期货到期时间。

二.实际价格影响因素商品期货不同于金融期货,其价格还受到其他一些因素的影响:(1)供求关系;供求关系是影响商品价格最基本的因素,许多其他因素都是通过影响供求关系进而影响商品价格。

期货交易也是市场经济的产物,因此,它的价格变化受市场供求关系的影响。

当供大于求时,期货价格下跌;反之,期货价格就上升。

(2)经济周期;在期货市场上,价格变动还受经济周期的影响,在经济周期的各个阶段,都会出现随之波动的价格上涨和下降现象。

2023原油基本常识有哪些2023原油基本常识有哪些一、原油的一般性质及其组成原油是指从地下自然油藏直接开采得到的液态碳氢化合物或其自然形式的混合物,通常是流淌或半流淌的粘稠液体。

世界各产油区所产原油的性质和外观都有不同程度的差异。

从颜色上看,绝大多数是黑色,但也有暗黑、暗绿、暗褐,甚至呈赤褐、浅黄、无色等;以相对密度论,绝大多数原油介于0.8~0.98之间。

原油大多具有浓烈的气味,这是由于其中含有有臭味的含硫化合物的原因。

原油的主要元素为碳、氢、硫、氮、氧及微量元素。

其中,碳和氢约占96%~99%,其余元素总含量一般不超过1%~4%,上述元素都以有机化合物的形式存在。

组成原油的有机化合物为碳、氢元素构成的烃类化合物,主要是由烷烃、环烷烃和芳香烃以及在分子中兼有这三类烃结构的混合烃构成。

原油中一般不含烯烃和炔烃,但在某些二次加工产物中含有烯烃。

除了烃类,原油中还含有相当数量的非烃类化合物。

这些非烃类化合物主要包括含硫、含氧、含氮化合物以及胶状、沥青状物质,含量可达10%~20%。

原油是一种多组分的冗杂混合物,其沸点范围很宽,从常温始终到500℃以上,每个组分都有各自的特性。

但从油品使用要求来说,没有必要把原油分成单个组分。

通常来说,对原油进行讨论或者加工利用,只需对其进行分馏即可。

分馏就是根据组分沸点的差异将原油“切割”成若干“馏分”。

馏分常冠以汽油、煤油、柴油、润滑油等石油产品的名称,但馏分并不就是石油产品。

石油产品必需符合油品的质量标准,石油馏分只是中间产品或半成品,必需进行进一步的加工才能成为石油产品。

二、原油及其产品主要性能指标原油及其产品的性能指标包括密度、粘度、凝固点、胶质和沥青质、硫含量、蜡含量、析蜡点、水含量、酸值、闪点、比热、爆炸极限等。

对原油而言,物理性质是评定原油产品质量和掌握原油炼制过程的重要指标。

1、密度原油的密度即单位体积原油的质量,一般状况下,密度低的原油轻油收率较高。

原油基础知识TTA standardization office【TTA 5AB- TTAK 08- TTA 2C】原油的基础知识概述一.综述:原油即,也称黑色金子、工业的血液,是重要的战略资源,世界上的大部分纷争都和它有关,它是一种外观黑色、褐色、深黄色粘稠的、的液体。

有着强烈的刺激性的味道。

由远古动物经过漫长时间地层的高温高压作用形成的,原油是一种非常复杂的混合物,其主要组成成分是碳氢化合物,此外石油中还含、、、、等元素。

由于地质条件的影响,不同地域的的石油成分和外貌有着极大的差别。

二.原油的物化性质密度和API度原油的密度取决于原油中所含重质馏分、胶质、沥青质的多少,一般在~之间,少数大于或小于,相对密度在~的称为重质原油,小于的称为轻质原油。

API度称为相对密度指数API度=d℃)密度越小,API度越大,密度越大,API度就越小特性因数(K)反应出原油的平均沸点的函数K=3/ d℃)相对密度越大,K值越小,烷烃的K值最大,约为~13,环烷烃的次之,为11~12,芳香烃的最小,为10~11含硫量是指原油中所含硫(或单质)的百分数。

国产原油中较小,一般小于1%,但对原油性质的影响很大,对管线有,对人体健康有害。

根据硫含量不同,可以分为低硫或石油。

含蜡量含蜡量是指在常温常压条件下原油中所含石蜡和地蜡的百分比。

石蜡是一种白色或淡黄色固体,由高级烷烃组成,熔点为37℃~76℃。

含盐量原油含有一定量的的无机盐,如NaCl,MgCL2,CaCl2等,粘度是指原油在流动时所引起的内部,原油粘度大小取决于温度、压力、溶解气量及其化学组成。

温度增高其粘度降低,压力增高其粘度增大,溶解气量增加其粘度降低,组分增加,粘度降低。

粘度大的原油俗称,稠油由于流动性差而开发难度增大。

一般来说,粘度大的也较大。

凝固点原油冷却到由液体变为固体时的温度称为凝固点。

原油的凝固点大约在-50℃~35℃之间。

凝固点的高低与石油中的组分含量有关,轻质组分含量高,凝固点低,重质组分含量高,尤其是石蜡含量高,就高。

原油期货基础知识原油期货简介:期货交易是指买卖双方成交后不即时交割,而是按合约的规定,在一定期限后,在期货交易所内集中买卖某种期货合约的交易活动。

原油期货就是以远期原油价格为标的物的期货.目前世界上重要的原油期货合约有:纽约商业交易所(NYMEX)的轻质低硫原油(即西德克萨斯中基原油WTI)期货合约、高硫原油期货合约,伦敦国际石油交易所(IPE,后更名为洲际交易所ICE)的布伦特(Brent)原油期货合约,新加坡交易所(SGX)的迪拜酸性原油期货合约。

原油期货价格:原油在期货交易所的公开竞价交易方式形成了市场对未来供需关系的信号,交易所向世界各地实时公布交易行情,原油贸易商可以随时得到价格资料,这些因素都促使原油期货价格成为原油市场的基准价。

NYMEX西德克萨斯中基原油(WTI)原油期货:所有在美国生产或销往美国的原油都以它为基准油作价.因为美国这个超级原油买家的实力,加上纽约期交所本身的影响力,以WTI 为基准油的原油期货交易,就成为全球石油期货交易的风向标.ICE北海布伦特原油期货:伦敦国际石油交易所(IPE)在1988年推出布伦特原油期货合约,包括西北欧、北海、地中海、非洲以及也门等国家和地区的原油交易,均以此为基准.布伦特原油期货及现货市场所构成的布伦特原油定价体系,最多时曾涵盖了世界原油交易量的80%。

即使在纽约原油价格日益重要的今天,全球仍有约65%的原油交易量,是以北海布伦特原油为基准油作价。

主要原油现货:上世纪70年代石油危机后,为了摆脱死板的定价束缚,一些长期贸易合同开始与现货市场价格挂起钩来.一般采用两种挂钩方式,一种是指按周、按月或按季度通过谈判商定价格的形式,另一种是以计算现货价格平均数(按月、双周、周)来确定合同油价。

现货市场有两种价格,一种是实际现货交易价格,另一种是一些机构通过对市场的研究和跟踪而对一些市场价格水平所做的估价。

(1)阿联酋迪拜原油价格:中东各大产油国生产的或从中东销售往亚洲的原油都以它为基准油作价。

导论能源是现代社会源动力,亦为所有工商业的根本。

而目前能源主要还是以化石燃料为主。

在煤炭、石油和天然气固液气三态的能源产品之中,只有液体的石油易储存、易使用、热量高。

因此石油是当之无愧工业的血液。

谁掌握了石油,谁就控制了所有国家;谁掌握了粮食,谁就控制了人类;谁掌握了货币,谁就控制了所有政府。

一、原油基本知识1.原油种类有哪些?答:根据不同的标准,原油可以进行以下分类:(1)按组成分类:石蜡基原油、环烷基原油和中间基原油三类;按硫含量分类:超低硫原油、低硫原油、含硫原油和高硫原油四类;(2)按相对密度分类:轻质原油、中质原油、重质原油三类。

2. 石蜡基原油、环烷基原油是什么意思?答:石蜡基、环烷基和中间基原油是按照原油中烃类的成分来划分的。

石蜡基原油含烷烃较多;环烷基原油含环烷烃、芳香烃较多;中间基原油介于前二者之间。

3. 轻质原油和重质原油如何区分?答:轻质和重质是按照原油的相对密度来区分的。

原油的相对密度,在我国是指在压强为 101325Pa 下,20℃原油与 4℃纯水单位体积的质量比。

美国则是用在压强为 101325Pa 下,60℉(15.6℃)原油与 4℃纯水单位体积的质量比,通常称为 API 度。

API 度和 60℉的原油相对密度(原油与水的密度比)的关系满足: API 度=(141.5/原油在 60℉的相对密度)-131.5按照国际上通行的分类标准 ,超轻原油 API ≥50,轻质原油35≤API <50,中质原油 26≤API <35,重质原油 10≤API <26。

不同国家和公司对密度的划分标准可能会有所差异,现实中并不完全机械地遵循这些标准,往往还会考虑定价基准等其它因素。

4. 低硫原油和高硫原油如何区分?答:低硫和高硫是按照原油的含硫量来区分的。

原油的含硫量是指原油中所含硫(硫化物或单质硫分)的百分比。

硫对原油性质的影响很大,因为硫对管线有腐蚀作用,对人体健康有害。

一般来说,原油中的硫含量占比较小。

深度阅读——原油期货基础知识1》原油基础属性:(1)石油和原油区别从供应端:石油包括原油、页岩油、天然气液不包括生物制油煤油天然气制油。

从消费端:石油包括原油页岩油天然气液还包括生物汽油生物柴油煤制油天然气制油(2)按原油组成分类石蜡基原油环烷基原油中间基原油。

(3)按密度分轻质中质重质原油。

(4)按硫含量分超低硫低硫含硫高硫原油。

(5)根据原油不同标准分北海布伦特是轻质低硫原油伊拉克巴士拉轻油是中质含硫原油阿联酋迪拜原油是中质含硫原油大庆原油是中质低硫原油胜利原油是重质含硫原油。

(6)全球每天石油产量消费量总需求为9645万桶/天消费量9656万桶/天总供给9690万桶/天总产量9215万桶/天。

中国每天石油产量、消费量:总需求1190万桶天总供给400万桶天消费量1238万桶天总产量400万桶天。

(7)世界原油还能开采50年。

(8)哪些因素影响原油储量?消耗速度全球供给变化可替代能源价格技术进步。

(9)世界最大石油生产美国,(桶天)世界最大石油消费国,美国。

(10)原油国际贸易占原油消费比例70%。

(11)世界主要跨国石油公司埃克森美孚皇家壳牌英国石油(BP)道达尔雪佛龙。

(12)世界原油贸易主要运输航线8条。

(13)世界原油贸易最繁忙三条运输航线每天排序霍尔木兹海峡马六甲海峡苏伊士运河巴拿马运河好望角。

(14)油轮运费费率计算基本费率附加费率滞期费率其他条款。

(15)一般油轮运力:中型轮(2.5万~4.5万吨)LR1型轮(4.5~8万吨)LR2型轮(8~16万吨)特大型轮VLCC(16~32万吨)超大型轮ULCC(大于32万吨)(16)石油输出国组织欧佩克成员国14个。

(17)石油输出国组织欧佩克成员国奠基会员伊朗伊拉克科威特沙特阿拉伯委内瑞拉。

(18)国际能源暑成员国29个。

(19)欧佩克参与一揽子原油包括12种。

2》国际原油供需及贸易全球原油贸易大多采用期货市场价格为基准价,原油期货市场拥有众多参与者生产者炼油厂贸易商消费者投资银行对冲基金原油期货价格体现是市场买卖双方总体对未来价格最优先预期和判断。

你需要掌握的交易知识

投资原油,怎能不知道一些常用的交易术语?当你进行投资的时候,不了解交易术语,就有可能出现错误,或导致耽误交易时间,造成不必要的损失。

下面是日晖石化的分析师们整理出来的关于原油投资的交易术语,希望能够给大家带来帮助:

1、保证金:在保证金交易里,买卖双方只须付一小笔保证金给经纪商即可。

缴纳保证金的目的有二:

(1)保护经纪行的利益,当客户因故无法付款时经纪行即以保证金补偿。

(2)为了控制交易所的投机活动。

在正常情况下,保证金为已成交的合约总值的10%左右。

从保证金实质来看,是交易人士经过经纪商付给商品结算所的一笔资金,并不计算任何利息,以保证交易人士有能力支付佣金以及可能出现的亏损。

但交易保证金绝不是买卖期货的订金。

2、爆仓:标准概念为,爆仓就是亏损大于你的帐户中的保证金。

由公司强平后剩余资金是总资金减去你的亏损,一般还剩一部分。

正常情况下,在逐日清算制度及强制平仓制度下,爆仓是不会发生的。

然而在有些特殊情况下,比如在行情发生跳空变化时,持仓头寸较多且逆方向的帐户就很可能会爆仓。

(但是在国内,爆仓往往仅代表保证金不足被系统自动强制平仓,而在标准概念中得账户权益负数的情况,被业内称为穿仓,这种情况在目前的计算机技术能力下,极少发生。

)

3、手续费:此为投资者,在每次交易时,付出的以当时投资标的价格为基准,按照一定比例自动计算及扣除的交易成本。

西部交易所的手续费标准为双向0.14%。

4、点差:标准概念为当汇率变化时,点数波动的差值,这里可以理解为每个交易所向所有投资者收取的,交易服务费。

5、延期费:延期费在外盘中,类似的费用种类,被称为仓息或者隔夜费,目的一般多被理解为鼓励日内交易的一种价格手段。

与外盘一样,内盘的延期费也是按照一定的比例以每日结算价格为基准自动计算并扣除的。

6、头寸:头寸指投资者拥有或借用的资金数量。

头寸是一种市场约定,承诺买卖标准合约的最初部位,买进标准合约者是多头,处于盼涨部位;卖出标准合约为空头,处于盼跌部位。

7、买多和卖空:买入标准合约,合约价格上涨就可盈利的交易,就俗称为买多。

卖出标准合约,合约价格下跌才可盈利的交易,就俗称为卖空。

8、平仓:是指现货交易者买入或者卖出与其所持现货合约的品种、数量相同但交易方向相反的现货合约,了结现货交易的行为,简单的说就是“原先买入的就卖出,原先是卖出(沽空)的就买入。

”

9、杠杆:杠杆交易又称虚盘交易、按金(保证金)交易。

就是投资者用自有资金作为担保,从银行或经纪商处提供的融资放大来进行现货交易,也就是放大投资者的交易资金。

融资的比例大小,一般由银行或者经纪商决定,融资的比例越大,客户需要付出的资金就越少。