申通地铁2020年一季度财务分析详细报告

- 格式:rtf

- 大小:1.05 MB

- 文档页数:3

公司代码:600834 公司简称:申通地铁上海申通地铁股份有限公司2020年第一季度报告正文一、重要提示1.1 公司董事会、监事会及董事、监事、高级管理人员保证季度报告内容的真实、准确、完整,不存在虚假记载、误导性陈述或者重大遗漏,并承担个别和连带的法律责任。

1.2 公司全体董事出席董事会审议季度报告。

1.3 公司负责人董事长俞光耀、总经理顾诚、主管会计工作负责人朱稳根及会计机构负责人(会计主管人员)蔡燕萍保证季度报告中财务报表的真实、准确、完整。

1.4 本公司第一季度报告未经审计。

二、公司主要财务数据和股东变化2.1主要财务数据归属于上市公司股东的净利润减少的主要原因:重大资产重组,详见本报告3.2;归属于上市公司股东的扣除非经常性损益的净利润减少的主要原因:重大资产重组,详见本报告3.2;基本每股收益、稀释每股收益减少的主要原因:重大资产重组,详见本报告3.2。

非经常性损益项目和金额√适用□不适用2.2截止报告期末的股东总数、前十名股东、前十名流通股东(或无限售条件股东)持股情况表单位:股2.3截止报告期末的优先股股东总数、前十名优先股股东、前十名优先股无限售条件股东持股情况表□适用√不适用三、重要事项3.1公司主要会计报表项目、财务指标重大变动的情况及原因√适用□不适用3.2重要事项进展情况及其影响和解决方案的分析说明√适用□不适用去年同期公司盈利情况较好,主要原因是一号线大修理费用发生不均衡,集中发生在2019年第二季度,因此公司2020年第一季度报告净利润降幅较大。

2019年公司实施重大资产重组,公司成本收入结构发生变化,改变了之前公司成本不均衡发生的情况,预计到本年第二季度净利润将同比上升。

3.3报告期内超期未履行完毕的承诺事项□适用√不适用3.4预测年初至下一报告期期末的累计净利润可能为亏损或者与上年同期相比发生重大变动的警示及原因说明√适用□不适用由于2019年公司完成重大资产重组,一号线公司置出后,较上年同期减少一号线大修理费用,年初至下一报告期末的净利润与上年同期相比发生重大变动,增幅超过100%,详情敬请投资者关注后续公告。

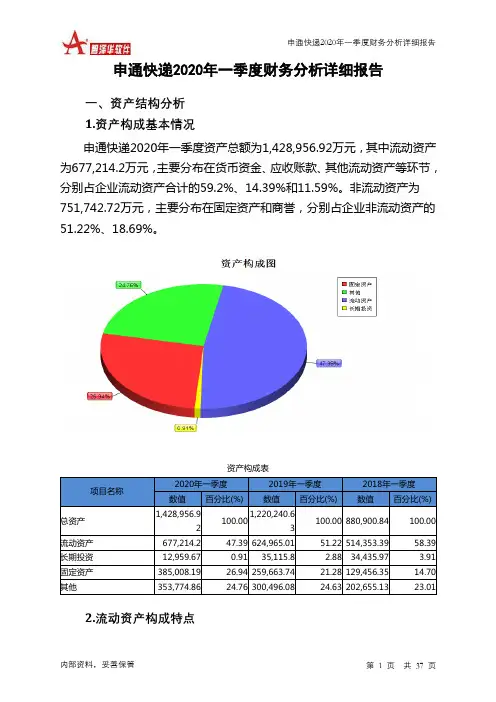

申通快递2020年一季度财务分析详细报告一、资产结构分析1.资产构成基本情况申通快递2020年一季度资产总额为1,428,956.92万元,其中流动资产为677,214.2万元,主要分布在货币资金、应收账款、其他流动资产等环节,分别占企业流动资产合计的59.2%、14.39%和11.59%。

非流动资产为751,742.72万元,主要分布在固定资产和商誉,分别占企业非流动资产的51.22%、18.69%。

资产构成表项目名称2020年一季度2019年一季度2018年一季度数值百分比(%) 数值百分比(%) 数值百分比(%)总资产1,428,956.92100.001,220,240.63100.00 880,900.84 100.00流动资产677,214.2 47.39 624,965.01 51.22 514,353.39 58.39 长期投资12,959.67 0.91 35,115.8 2.88 34,435.97 3.91 固定资产385,008.19 26.94 259,663.74 21.28 129,456.35 14.70 其他353,774.86 24.76 300,496.08 24.63 202,655.13 23.012.流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的64.29%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

流动资产构成表项目名称2020年一季度2019年一季度2018年一季度数值百分比(%) 数值百分比(%) 数值百分比(%)流动资产677,214.2 100.00 624,965.01 100.00 514,353.39 100.00 存货2,823.13 0.42 1,970.2 0.32 2,109.46 0.41 应收账款97,440.7 14.39 101,630.7 16.26 85,350.36 16.59 其他应收款0 0.00 0 0.00 12,752.86 2.48 交易性金融资产34,500 5.09 0 0.00 0 0.00 应收票据0 0.00 300 0.05 19,019.84 3.70 货币资金400,910.09 59.20 399,478.95 63.92 315,033.7 61.25 其他141,540.27 20.90 121,585.15 19.45 80,087.17 15.573.资产的增减变化2020年一季度总资产为1,428,956.92万元,与2019年一季度的1,220,240.63万元相比有较大增长,增长17.1%。

第1篇一、前言申通地铁股份有限公司(以下简称“申通地铁”)成立于2001年,是我国内地首家以地铁业务为核心,集地铁建设、运营、维护、开发于一体的上市公司。

公司业务涵盖地铁建设、地铁运营、地铁物业开发、地铁投融资等多个领域。

本文将对申通地铁的财务状况进行分析,旨在了解其经营状况、盈利能力、偿债能力、发展潜力等方面,为投资者提供参考。

二、公司概况1. 公司主营业务申通地铁的主营业务包括:(1)地铁建设:负责地铁项目的规划设计、建设管理、施工监理等。

(2)地铁运营:负责地铁线路的运营管理、运营调度、运营维护等。

(3)地铁物业开发:负责地铁沿线物业的开发、建设、销售、租赁等。

(4)地铁投融资:负责地铁项目的融资、投资、资产管理等。

2. 公司经营状况近年来,申通地铁业务稳步发展,市场份额不断扩大。

截至2020年,公司已开通运营线路8条,运营里程达296公里,运营车辆总数达312列。

同时,公司地铁物业开发业务也取得了显著成效,多个项目已成功落地。

三、财务分析1. 盈利能力分析(1)营业收入分析从申通地铁近年来的营业收入来看,公司营业收入呈逐年增长趋势。

2020年,公司营业收入达到25.5亿元,同比增长8.6%。

这主要得益于公司地铁运营业务的持续增长和地铁物业开发业务的拓展。

(2)毛利率分析申通地铁的毛利率相对稳定,近年来保持在20%左右。

这主要得益于公司地铁运营业务较高的毛利率和地铁物业开发业务逐渐实现盈利。

(3)净利率分析申通地铁的净利率近年来呈波动上升趋势。

2020年,公司净利率达到7.2%,同比增长0.5个百分点。

这主要得益于公司营业收入增长和成本控制。

2. 偿债能力分析(1)流动比率分析申通地铁的流动比率近年来一直保持在1.5左右,说明公司短期偿债能力较强。

(2)速动比率分析申通地铁的速动比率近年来一直保持在1.0左右,说明公司短期偿债能力较好。

(3)资产负债率分析申通地铁的资产负债率近年来保持在60%左右,说明公司负债水平适中。

第1篇一、前言申通快递作为我国快递行业的领军企业之一,自成立以来,凭借其优质的快递服务、完善的网络布局和高效的管理体系,赢得了广大客户的信赖。

本报告旨在通过对申通快递财务数据的分析,全面评估其财务状况、盈利能力和偿债能力,为投资者、管理层和相关部门提供决策依据。

二、财务报表分析(一)资产负债表分析1. 资产结构分析- 流动资产分析:申通快递的流动资产主要包括货币资金、交易性金融资产、应收账款、预付款项等。

近年来,申通快递的流动资产规模持续增长,反映了公司业务规模的扩大和现金流量的充裕。

- 非流动资产分析:非流动资产主要包括固定资产、无形资产等。

申通快递的非流动资产规模相对稳定,表明公司在固定资产投资和无形资产开发方面保持稳定。

2. 负债结构分析- 流动负债分析:申通快递的流动负债主要包括短期借款、应付账款、应交税费等。

近年来,申通快递的流动负债规模有所上升,主要原因是业务扩张带来的资金需求增加。

- 非流动负债分析:非流动负债主要包括长期借款、应付债券等。

申通快递的非流动负债规模相对较小,表明公司长期偿债压力较小。

3. 所有者权益分析- 实收资本分析:申通快递的实收资本规模稳定,反映了公司资本结构的稳定性。

- 资本公积分析:资本公积的增长反映了公司通过发行股票等方式筹集资金的成效。

(二)利润表分析1. 营业收入分析- 申通快递的营业收入持续增长,表明公司业务规模不断扩大,市场份额稳步提升。

2. 营业成本分析- 申通快递的营业成本主要包括运输成本、人工成本、折旧摊销等。

近年来,随着业务规模的扩大,营业成本也相应增加。

3. 期间费用分析- 申通快递的期间费用主要包括销售费用、管理费用、财务费用等。

近年来,期间费用保持稳定,表明公司费用控制能力较强。

4. 利润分析- 申通快递的净利润持续增长,表明公司盈利能力较强。

三、财务比率分析(一)偿债能力分析1. 流动比率分析- 申通快递的流动比率保持稳定,表明公司短期偿债能力较强。

申通快递股份有限公司2020年第一季度报告全文申通快递股份有限公司2020年第一季度报告2020年04月第一节重要提示公司董事会、监事会及董事、监事、高级管理人员保证季度报告内容的真实、准确、完整,不存在虚假记载、误导性陈述或者重大遗漏,并承担个别和连带的法律责任。

所有董事均已出席了审议本次季报的董事会会议。

公司负责人陈德军、主管会计工作负责人陈海建及会计机构负责人(会计主管人员)袁鹏羿声明:保证季度报告中财务报表的真实、准确、完整。

第二节公司基本情况一、主要会计数据和财务指标公司是否需追溯调整或重述以前年度会计数据□是√否非经常性损益项目和金额√适用□不适用单位:元对公司根据《公开发行证券的公司信息披露解释性公告第1号——非经常性损益》定义界定的非经常性损益项目,以及把《公开发行证券的公司信息披露解释性公告第1号——非经常性损益》中列举的非经常性损益项目界定为经常性损益的项目,应说明原因□适用√不适用公司报告期不存在将根据《公开发行证券的公司信息披露解释性公告第1号——非经常性损益》定义、列举的非经常性损益项目界定为经常性损益的项目的情形。

二、报告期末股东总数及前十名股东持股情况表1、普通股股东总数和表决权恢复的优先股股东数量及前10名股东持股情况表单位:股公司前10名普通股股东、前10名无限售条件普通股股东在报告期内是否进行约定购回交易□是√否公司前10名普通股股东、前10名无限售条件普通股股东在报告期内未进行约定购回交易。

2、公司优先股股东总数及前10名优先股股东持股情况表□适用√不适用第三节重要事项一、报告期主要财务数据、财务指标发生变动的情况及原因√适用□不适用二、重要事项进展情况及其影响和解决方案的分析说明□适用√不适用股份回购的实施进展情况□适用√不适用采用集中竞价方式减持回购股份的实施进展情况□适用√不适用三、公司实际控制人、股东、关联方、收购人以及公司等承诺相关方在报告期内超期未履行完毕的承诺事项□适用√不适用公司报告期不存在公司实际控制人、股东、关联方、收购人以及公司等承诺相关方在报告期内超期未履行完毕的承诺事项。

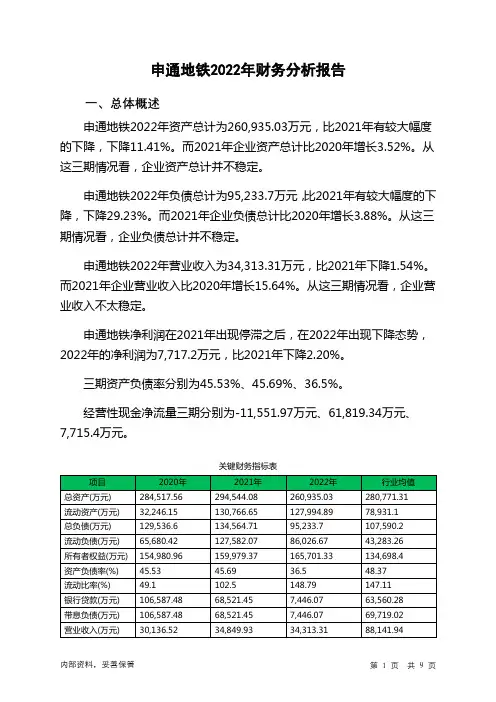

申通地铁2022年财务分析报告一、总体概述申通地铁2022年资产总计为260,935.03万元,比2021年有较大幅度的下降,下降11.41%。

而2021年企业资产总计比2020年增长3.52%。

从这三期情况看,企业资产总计并不稳定。

申通地铁2022年负债总计为95,233.7万元,比2021年有较大幅度的下降,下降29.23%。

而2021年企业负债总计比2020年增长3.88%。

从这三期情况看,企业负债总计并不稳定。

申通地铁2022年营业收入为34,313.31万元,比2021年下降1.54%。

而2021年企业营业收入比2020年增长15.64%。

从这三期情况看,企业营业收入不太稳定。

申通地铁净利润在2021年出现停滞之后,在2022年出现下降态势,2022年的净利润为7,717.2万元,比2021年下降2.20%。

三期资产负债率分别为45.53%、45.69%、36.5%。

经营性现金净流量三期分别为-11,551.97万元、61,819.34万元、7,715.4万元。

关键财务指标表二、资产规模增长匹配度2022年资产与负债不匹配,资产下降11.41%,负债下降29.23%。

收入增长率与资产增长率差距不大,收入增长率为-1.54%,资产增长率为-11.41%。

净利润增长率与资产增长率差距不大,净利润增长率为-2.2%,资产增长率为-11.41%。

资产总额大幅度下降,营业收入和净利润也在下降。

资产、收入、净利润变化一致。

要关注企业经营收缩的影响。

资产规模增长匹配情况表三、负债规模增长从三期数据来看,负债呈波动下降趋势。

总负债分别为129,536.6万元、134,564.71万元、95,233.7万元,2022年较2021年下降了29.23%,主要是由于交易性金融负债等科目减少所至。

从三期数据来看,营业收入分别为30,136.52万元、34,849.93万元、34,313.31万元,2022年较2021年下降了1.54%。