国际避税与反避税(PPT 70页)

- 格式:pptx

- 大小:1.09 MB

- 文档页数:40

本章考点精讲五、国际避税与反避税(一)一般反避税1.适用范围——企业实施其他不具有合理商业目的的安排而减少其应纳税收入或者所得额的。

2.不适用的情形:①与跨境交易或者支付无关的安排;②涉嫌逃避缴纳税款、逃避追缴欠税、骗税、抗税以及虚开发票等税收违法行为。

3.调整方法(1)对安排的全部或者部分交易重新定性。

(2)在税收上否定交易方的存在,或者将该交易方与其他交易方视为同一实体。

(3)对相关所得、扣除、税收优惠、境外税收抵免等重新定性或者在交易各方间重新分配。

(4)其他合理方法。

【提示】企业的安排属于转让定价、成本分摊、受控外国企业、资本弱化等其他特别纳税调整范围的,应当首先适用其他特别纳税调整相关规定。

4.一般反避税调查(1)主管税务机关实施一般反避税调查时,应当向被调查企业送达《税务检查通知书》。

(2)被调查企业认为其安排不属于本办法所称避税安排的,应当自收到《税务检查通知书》之日起60日内相关资料。

【例题1·多选题】主管税务机关实施一般反避税调查时,应当向被调查企业送达《税务检查通知书》。

被调查企业认为其安排不属于办法所称避税安排的,应当自收到《税务检查通知书》之日起60日内提供相关资料,该资料有()。

A.安排的背景资料B.安排的商业目的等说明文件C.安排的内部决策和管理资料D.安排涉及的详细交易资料,如合同、补充协议、收付款凭证等【答案】ABCD【解析】主管税务机关实施一般反避税调查时,应当向被调查企业送达《税务检查通知书》。

被调查企业认为其安排不属于办法所称避税安排的,应当自收到《税务检查通知书》之日起60日内提供下列资料:(1)安排的背景资料;(2)安排的商业目的等说明文件;(3)安排的内部决策和管理资料,如董事会决议、备忘录、电子邮件等;(4)安排涉及的详细交易资料,如合同、补充协议、收付款凭证等;(5)与其他交易方的沟通信息;(6)可以证明其安排不属于避税安排的其他资料;(7)税务机关认为有必要提供的其他资料。

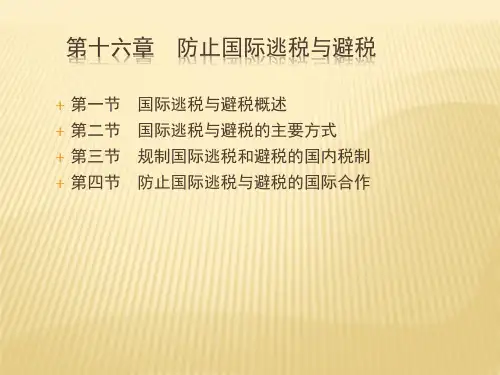

第十六章防止国际逃税和国际避税第一节国际逃税与避税概述一、逃税与避税的概念1、逃税:指纳税义务人违反税法及相关法律规定,不履行自己的纳税义务,不缴或少缴税款的行为。

2、避税:指纳税人利用税法的设计缺陷或规定不明晰之处,或税法上没有禁止的办法,作出适当的税务安排和税务筹划,减少或者不完全承担其应该承担的纳税义务、规避税收的行为。

二、国际逃税与国际避税的含义(一)国际逃税与国际避税的概念(二)国际逃税与避税产生的原因一般而言,国际逃税与避税的产生有主观和客观两方面的原因。

主观上,纳税人作为追求个人利益最大化的“经济人”,一般来说有多获利、少纳税的意识。

进行国际投资的跨国纳税人追求的是利润,是利润的最大化,他们的避税动机更强。

因此,跨国纳税人运用各种手段来逃税和避税,取得最大经济利益。

客观上,进行国际投资的跨国纳税人的经营活动超出了一个国家的范围,具有国际性。

各国税法之间的差异,税收环境的差异个跨国纳税人的国际逃税和避税提供了活动空间,使其逃税和避税活动有了可乘之机。

各国税收当局对跨国纳税人的有关信息掌握比其国内纳税人肯定要差很多,这是国际逃税和避税易于发生的重要原因。

三、中国法律中的偷税、逃税的概念1、偷税:指纳税义务人使用欺诈、隐瞒等手段逃避纳税的行为。

2、出口骗税:是利用中国实行的出口退税政策,假造出口 同、报关单等骗取国家税款的行为。

3、抗税:指以暴力等方式抗拒纳税的行为。

第二节国际逃税与避税的主要方式1、谎报:指纳税人没有如实地提供其所得的真实信息、细节和性质,取得税收处理上的优惠和利益。

如:将股息分配谎报成利息支付,因为利息可以作为费用在税前扣除。

2、虚构成本费用是税前扣除项目,是纳税人最常用的逃税方式。

如:高报购入原材料价格、虚构工资支出、交际费用、投资额、多摊折扣扣除等。

①自然人变更国籍②自然人住所、居所迁移③住所短期迁移④缩短居住时间和短期离境⑤成为临时纳税人税义务。

信箱公司:是仅在所在国完成了必要的注册登记手续,拥有法律所要求的组织形式的纸面上的公司中介业务:(主要形式:积累中心;经营载体:公司)指在所得或收入来源与其最终获得者或受益人之间,有目的性的加入一项或若干项业务环节,在二者之间形成一个积累中心。