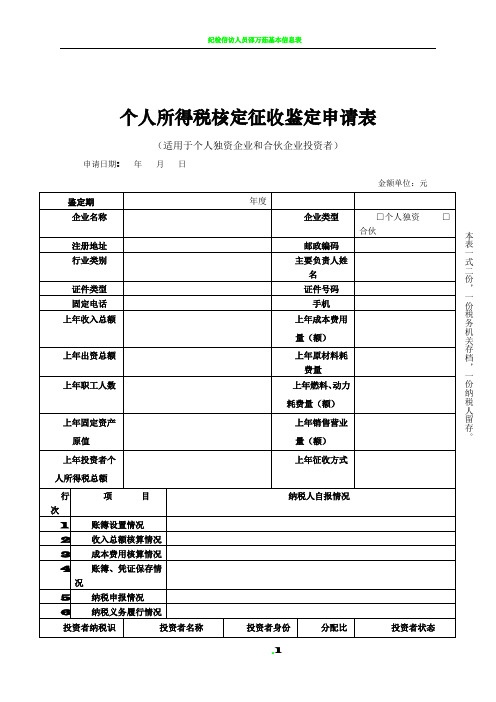

个人所得税核定征收鉴定表

- 格式:doc

- 大小:31.50 KB

- 文档页数:3

所得税核定征收鉴定表所得税核定征收鉴定表核定征收企业所得税暂行办法第一条为了加强企业所得税的征收管理,进一步规范核定征收企业所得税的工作,根据《中华人民共和国税收征收管理法》、《中华人民共和国企业所得税暂行条例》及其实施细则的有关规定,特制定本规定。

第二条纳税人具有下列情形之一的,应采取核定征收方式征收企业所得税。

一、依照税收法律法规规定可以不设帐簿的,或按照税收法律法规规定应设置但未设置帐薄的;二、只能准确核算收入总额,或收入总额能够查实,但其成本费用支出不能准确核算的;三、只能准确核算成本费用支出,或成本费用支出能够查实,但其收入总额不能准确核算的;四、收入总额及成本费用支出均不能正确核算,不能向主管税务机关提供真实、准确、完整纳税资料,难以查实的;五、帐目设置和核算虽然符合规定,但并未按规定保存有关帐簿、凭证及有关纳税资料的;六、发生纳税义务,未按照税收法律法规规定的期限办理纳税申报,经税务机关责令限期申报,逾期仍不申报的。

第三条核定征收方式包括定额征收和核定应税所得率征收两种办法,以及合理的办法。

定额征收是指税务机关按照一定的标准、程序和方法,直接核定纳税人年度应纳企业所得税额,由纳税人按规定进行申报缴纳的办法。

核定应税所得率征收是指税务机关按照一定的标准、程序和方法,预先核定纳税人的应税所得率,由纳税人根据纳税年度内的收入总额或成本费用等项目的实际发生额,按预先核定的应税所得率计算缴纳企业所得税的办法。

第四条核定征收的基本要求一、全面分析、掌握纳税人的生产经营、财务管理、履行纳税义务等情况,为鉴定其所得税的征收方式提供依据;二、针对纳税人生产经营、财务管理、履行纳税义务等情况及存在的问题,帮助、督促其建帐建制,改善经营管理,并积极引导其向自行申报、税务机关查帐征收方式过渡;三、对企业所得税征收方式的鉴定要准确,审批要及时;四、要严格按照核定征收企业所得税的有关政策规定进行审批,严禁违反规定,扩大范围;五、企业所得税征收方式的鉴定工作要方便纳税人,工作部署要与本地税收总体工作协调一致。

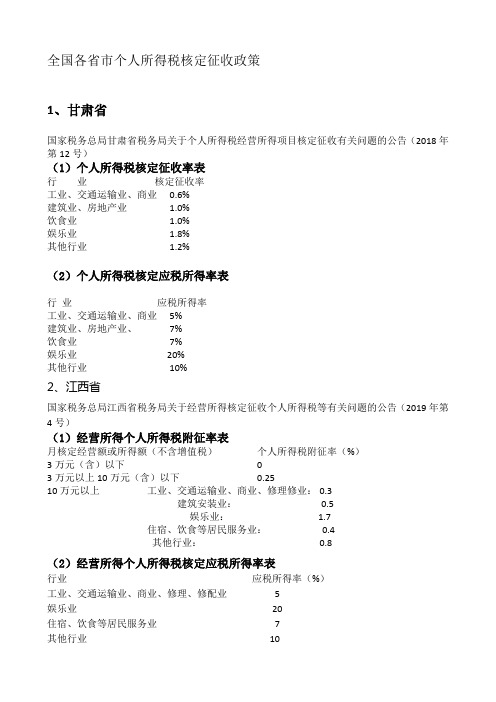

全国各省市个人所得税核定征收政策1、甘肃省国家税务总局甘肃省税务局关于个人所得税经营所得项目核定征收有关问题的公告(2018年第12号)(1)个人所得税核定征收率表行业核定征收率工业、交通运输业、商业0.6%建筑业、房地产业 1.0%饮食业 1.0%娱乐业 1.8%其他行业 1.2%(2)个人所得税核定应税所得率表行业应税所得率工业、交通运输业、商业5%建筑业、房地产业、7%饮食业7%娱乐业20%其他行业10%2、江西省国家税务总局江西省税务局关于经营所得核定征收个人所得税等有关问题的公告(2019年第4号)(1)经营所得个人所得税附征率表月核定经营额或所得额(不含增值税)个人所得税附征率(%)3万元(含)以下03万元以上10万元(含)以下0.2510万元以上工业、交通运输业、商业、修理修业:0.3建筑安装业:0.5娱乐业: 1.7住宿、饮食等居民服务业:0.4其他行业:0.8(2)经营所得个人所得税核定应税所得率表行业应税所得率(%)工业、交通运输业、商业、修理、修配业5娱乐业20住宿、饮食等居民服务业7其他行业103、天津市国家税务总局天津市税务局关于经营所得核定征收个人所得税有关问题的公告(2018年第30号)(1)经营所得个人所得税附征率表序号月度经营收入个人所得税征收率1收入在3万元(含)以下的部分核定征收率为0%2收入在3万元至5万元(含)之间超过3万元以上的部分,按0.5%的核定征收率征收个人所得税3收入在5万元至10万元(含)之间超过3万元以上的部分,按0.8%的核定征收率征收个人所得税4收入在10万元以上超过3万元以上的部分,按1.4%的核定征收率征收个人所得税注:按季申报的纳税人按照月度征收率表换算为季度征收率表(2)经营所得个人所得税核定应税所得率表行业应税所得率工业、交通运输业、商业5%建筑业、房地产业7%饮食业7%娱乐业20%其他行业10-30%注:其他行业涉及范围较大,由各主管税务机关根据征管实际选择确定应税所得率。

核定征收企业所得税暂行办法第一条为了加强企业所得税的征收管理,进一步规范核定征收企业所得税的工作,根据《中华人民共和国税收征收管理法》、《中华人民共和国企业所得税暂行条例》及其实施细则的有关规定,特制定本规定。

第二条纳税人具有下列情形之一的,应采取核定征收方式征收企业所得税。

一、依照税收法律法规规定可以不设帐簿的,或按照税收法律法规规定应设置但未设置帐薄的;二、只能准确核算收入总额,或收入总额能够查实,但其成本费用支出不能准确核算的;三、只能准确核算成本费用支出,或成本费用支出能够查实,但其收入总额不能准确核算的;四、收入总额及成本费用支出均不能正确核算,不能向主管税务机关提供真实、准确、完整纳税资料,难以查实的;五、帐目设置和核算虽然符合规定,但并未按规定保存有关帐簿、凭证及有关纳税资料的;六、发生纳税义务,未按照税收法律法规规定的期限办理纳税申报,经税务机关责令限期申报,逾期仍不申报的。

第三条核定征收方式包括定额征收和核定应税所得率征收两种办法,以及其他合理的办法。

定额征收是指税务机关按照一定的标准、程序和方法,直接核定纳税人年度应纳企业所得税额,由纳税人按规定进行申报缴纳的办法。

核定应税所得率征收是指税务机关按照一定的标准、程序和方法,预先核定纳税人的应税所得率,由纳税人根据纳税年度内的收入总额或成本费用等项目的实际发生额,按预先核定的应税所得率计算缴纳企业所得税的办法。

第四条核定征收的基本要求一、全面分析、掌握纳税人的生产经营、财务管理、履行纳税义务等情况,为鉴定其所得税的征收方式提供依据;二、针对纳税人生产经营、财务管理、履行纳税义务等情况及存在的问题,帮助、督促其建帐建制,改善经营管理,并积极引导其向自行申报、税务机关查帐征收方式过渡;三、对企业所得税征收方式的鉴定要准确,审批要及时;四、要严格按照核定征收企业所得税的有关政策规定进行审批,严禁违反规定,扩大范围;五、企业所得税征收方式的鉴定工作要方便纳税人,工作部署要与本地税收总体工作协调一致。

《房屋转让和房屋租赁个人所得税核定征收率表》一、引言在当今社会,房屋转让和房屋租赁作为常见的房地产交易方式,受到了越来越多人的关注。

然而,在进行这些交易时,个人所得税的核定征收率表是一个极其重要的因素。

本文将就房屋转让和房屋租赁个人所得税核定征收率表进行全面的评估和探讨,希望能够为读者解答相关疑惑,让大家对这个问题有一个更加全面和深入的了解。

二、房屋转让个人所得税核定征收率表我们来看看房屋转让个人所得税核定征收率表。

根据个人所得税法规定,房屋转让所得适用的税率是多少?根据《中华人民共和国个人所得税法》第八条的规定,纳税人从转让不动产取得的收入,按照下列办法计算应纳税额:(一)不动产成本为零的,以取得该不动产的收入扣除30万元后的余额为应纳税所得额;(二)不动产成本为正的,以取得该不动产的收入扣除不动产成本和30万元后的余额为应纳税所得额。

应纳税额为应纳税所得额×20%减按10%计算。

房屋转让个人所得税核定征收率表是按照不同情况进行计算,比较复杂,需要根据具体情况进行详细核算。

三、房屋租赁个人所得税核定征收率表接下来,我们进一步探讨房屋租赁个人所得税核定征收率表。

根据《个人所得税法》规定,房屋租金的计征应税所得额是多少?《中华人民共和国个人所得税法实施条例》第五十七条规定,纳税人出租不动产取得的收入,以收入扣除20%的费用和取得收入的合理成本后的余额为应纳税额,按照20%的税率征收个人所得税。

在实际操作中,纳税人可以参照《个人所得税法实施条例》的规定进行计算,从而确定具体的应纳税额。

四、个人观点和理解就房屋转让和房屋租赁个人所得税核定征收率表来说,我认为这是一个涉及到大众利益的问题。

在实际操作中,纳税人需要根据相关法规进行计算,并履行相应的税务义务。

在未来,希望国家可以进一步简化个人所得税核定征收率表的计算办法,同时加强对纳税人的税务宣传和指导,让更多的人能够正确理解和遵守相关税收法规。

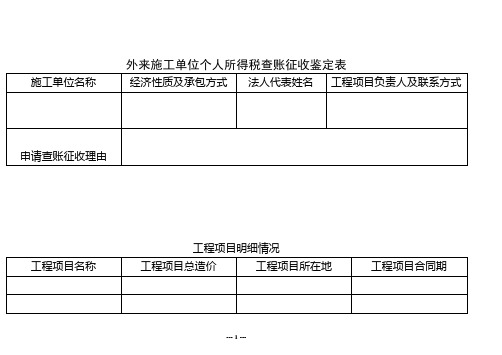

外来建安企业个人所得税鉴定表

施工单位(盖章): 金额单位:万元

施工

单位

单位名称

单位地址 财务负责人及联系电话

项目名称

项目经理姓名及联系电话

合同金额 项目开、

竣工时间

项目报到时间

经济性质

建设单位

单位名称

单位地址 联系电话

项目名称 项目地址 财务负责人

投资额

建设项目

开工时间

建设项目竣工时间

项 目条 件

纳税人自审

核算地主管税务机关意见

企业所得税是否实行查帐征收

经手人: 所长:

税务所(盖章)

年 月 日

项目核算是否准确、完整

工程项目收入和支出是否纳入企业财务统一核算

项目所在地税务机关意见

经办人:

所长:

税务所(盖章)

年 月 日

以上认定事实确认无误。

企业人员签字: 年 月 日

报送时间: 年 月 日

说明:

1、从事建筑安装作业的单位和个人,应在工程完工后3个月内备齐相关结算资料,向项目所 在地主管税务机关申请个人所得税结算,并填写此表。

2、本表一式三份,项目所在地税务机关一份,申请人和核算地税务机关各一份。