分红型保险基础知识介绍

- 格式:pptx

- 大小:167.19 KB

- 文档页数:19

分红型保险概念通俗的说就是:保单持有人可以分享保险公司经营成果的保险种类,保单持有人每年都有权获得建立在保险公司经营成果基础上的红利分配。

再简单的说就是分享红利,享受公司的经营成果。

目前国内的40余家保险公司都有分红型保险销售。

简介分红型保险的起源:分红险起源于保单固定利率在未来很长时间内和市场收益率变动风险在投保人和保险公司之间共同承担。

举例例如,在1994年-1999年期间保单预定利率一般在8-10%左右,因为那个时候的银行存款也是这个利率.保单的这个预定利率是什么含义呢?意味着保险公司要按照这个利率给付投保人,那就肯定要求保险公司的投资收益率高于这个.但事实上,后来银行连续7次下调利率,导致保险公司的投资收益率达不到当初预定的8-10%,假定投资收益率是3.5%,那么保险公司自己要贴补这个差额,对保险公司是很不利的,而假定后来的投资收益率是15%呢,对客户又是很不利的,所以为了应付这个问题,就把利率(主要是利率)波动带来的风险由双方共同承担,这就产生了分红险这个概念.意味着投资收益不好时没有分红,好的时候有分红.为了避免分红在不同年度间的波动,保险公司一般会把红利在不同年份之间平滑。

特征1保单持有人享受经营成果。

2客户承担一定的投资风险。

3定价的精算假设比较保守。

分红收益算法分红保险,指在获得人寿保险的同时,保险公司将实际经营生产的盈余,按一定比例向保险单持有人进行红利分配的人寿保险品种。

红利分配方式分红保险的红利来源于寿险公司的“三差收益”即死差异、利差异和费差异。

红利的分配方法主要有现金红利法和增额红利法,两种盈余分配方法代表了不同的分配政策和红利理念,所反映的透明度以及内涵的公平性各不相同,对保单资产份额、责任准备金以及寿险公司现金流量的影响也不同,因此从维护保单持有人的利益出发,寿险公司内部应当对红利分配方法的制定及改变持十分审慎的态度,既要重视保单持有人的合理预期,贯彻诚信经营和红利分配的公平原则,又要充分考虑红利分配对公司未来红利水平、投资策略以及偿付能力的影响。

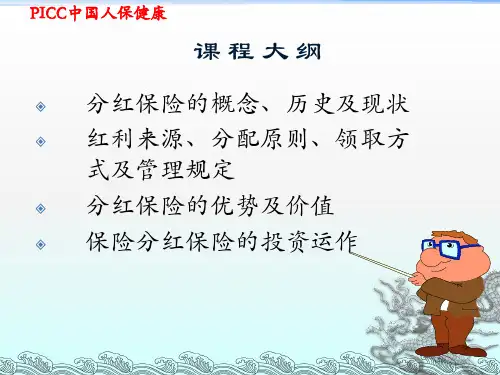

分红险基础知识—保险公司新人培训课程教案PPT模板课件演示文档幻灯片资料第一章:分红险概述1.1 分红险的定义1.2 分红险的特点1.3 分红险的发展历程1.4 分红险在保险市场中的地位和作用第二章:分红险的组成要素2.1 保险合同当事人2.2 保险合同的内容2.3 分红险的保险责任和责任免除2.4 分红险的保险金额和保险费第三章:分红险的收益与分红3.1 分红险的收益来源3.2 分红险的分红方式3.3 分红险的收益计算3.4 分红险的收益分配原则第四章:分红险的风险管理4.1 分红险的风险类型4.2 分红险的风险评估4.3 分红险的风险防范措施4.4 分红险的风险控制与应对策略第五章:分红险的营销与服务5.1 分红险的营销策略5.2 分红险的销售渠道5.3 分红险的客户服务5.4 分红险的售后支持与客户关系管理第六章:分红险的实务操作6.1 分红险的投保流程6.2 分红险的核保流程6.3 分红险的保单领取与激活6.4 分红险的理赔流程第七章:分红险案例分析7.1 分红险理赔案例7.2 分红险收益案例7.3 分红险风险管理案例7.4 分红险营销与服务案例第八章:分红险市场动态8.1 分红险市场现状8.2 分红险市场趋势8.3 分红险市场竞争分析8.4 分红险市场发展策略第九章:分红险的法律法规9.1 分红险相关法律概述9.2 分红险合同的主要法律规定9.3 分红险违规违法行为的法律责任9.4 分红险法律法规的合规管理第十章:分红险的客户沟通与销售技巧10.1 分红险客户沟通技巧10.2 分红险销售陈述技巧10.3 分红险异议处理技巧10.4 分红险销售过程中的心理策略第十一章:分红险产品设计与创新11.1 分红险产品设计原则11.2 分红险产品创新趋势11.3 分红险产品组合策略11.4 分红险产品开发与测试第十二章:分红险的数字化转型12.1 保险数字化背景与趋势12.2 分红险数字化转型的挑战与机遇12.3 分红险数字化转型的关键要素12.4 分红险数字化转型的实施策略第十三章:分红险的客户关系管理13.1 客户关系管理的重要性13.2 分红险客户关系管理策略13.3 分红险客户忠诚度提升方法13.4 分红险客户流失防范与应对第十四章:分红险的市场竞争策略14.1 市场竞争分析14.2 分红险的市场定位14.3 分红险的差异化营销策略14.4 分红险的竞争力提升途径第十五章:分红险的未来发展展望15.1 分红险市场的发展机遇15.2 分红险产品与服务的创新方向15.3 分红险在保险行业中的地位与发展趋势15.4 分红险未来发展的挑战与应对策略分红险基础知识—保险公司新人培训课程教案PPT模板课件演示文档幻灯片资料重点解析:1. 分红险的定义与特点:理解分红险的基本概念及其在保险市场中的独特地位。

分红保险基础知识关键信息项:1、保险产品名称:____________________2、投保人:____________________3、被保险人:____________________4、保险金额:____________________5、保险期限:____________________6、缴费方式:____________________7、红利分配方式:____________________8、退保规定:____________________11 分红保险的定义分红保险是指保险公司在每个会计年度结束后,将上一会计年度该类分红保险的可分配盈余,按一定的比例、以现金红利或增值红利的方式,分配给客户的一种人寿保险。

111 分红保险的特点分红保险具有保障与投资双重功能。

一方面,它为被保险人提供一定程度的生命保障;另一方面,客户能够分享保险公司的经营成果,获得红利分配。

112 分红保险的保障内容通常包括身故保障、生存保障、重大疾病保障等,具体保障内容根据不同的产品而有所差异。

12 红利的来源红利主要来源于保险公司的死差益、利差益和费差益。

121 死差益是指实际死亡率低于预定死亡率而产生的盈余。

122 利差益是指实际投资收益率高于预定利率而产生的盈余。

123 费差益是指实际运营费用低于预定费用而产生的盈余。

13 红利分配方式131 现金红利以现金形式直接发放给客户。

132 增值红利将红利以增加保额或累计生息等方式进行分配。

14 保险金额的确定保险金额是在保险合同中约定的,在被保险人发生保险事故时,保险公司应支付的赔偿金额。

141 固定保险金额在合同签订时就确定的固定金额。

142 递增保险金额随着时间推移或特定条件的满足,保险金额逐渐增加。

15 保险期限保险期限是指保险合同的有效期限。

151 短期分红保险通常为一年或几年。

152 长期分红保险期限可达数十年甚至终身。

16 缴费方式161 趸交一次性缴清全部保费。

分红型保险基础知识分红型保险,这可是个在保险领域里相当引人瞩目的存在。

就好像你在果园里种下一颗果树,不仅能收获果实,还有可能得到额外的惊喜,这额外的惊喜就如同分红型保险带来的红利。

咱先来说说啥是分红型保险。

简单来讲,它就是一种既能给您提供保障,又能让您有机会分享保险公司经营成果的保险。

您交了保费,保险公司拿去运作,要是经营得好,赚了钱,就会拿出一部分来分给您,这就是红利。

那分红型保险都有哪些种类呢?这就好比水果有苹果、香蕉、橙子一样,分红型保险也有不同的“品种”。

比如说,有保额分红的,就像是一棵不断长大的果树,每年果子结得越来越多;还有现金分红的,直接给您现金,就像从树上摘下果子换成钱揣兜里。

再讲讲它的优点。

分红型保险能让您的资金保值增值呀!您想想,把钱放在银行,利息可能不高,投资其他的又怕风险大,这分红型保险不就像是一个稳当的小金库嘛!而且还能提供保障,万一遇上啥意外或者疾病,它能给您撑起一把保护伞,这多让人安心呐!不过,凡事都有两面性,分红型保险也有一些需要注意的地方。

这红利可不是固定的哟,就像天气阴晴不定,保险公司经营有好有坏,红利也就有高有低。

您可别一听说有红利,就把全部家当都投进去,那可不行!还有啊,买分红型保险的时候,条款可得看仔细喽!别稀里糊涂地就签字,要像挑水果一样,仔细看看有没有坏的地方。

有些条款可能很复杂,这时候就得找个靠谱的代理人,给您解释清楚,不然到时候吃亏的可是自己。

您说,要是买了分红型保险,结果红利没达到自己的预期,那得多郁闷啊!所以,在买之前,一定要好好评估自己的风险承受能力和财务状况。

总之,分红型保险就像是一把双刃剑,用得好能为您的生活增添保障和财富,用不好可能会给您带来烦恼。

所以,一定要谨慎选择,让它成为您生活中的得力助手,而不是绊脚石!。

分红型保险基础知识介绍

一、定义

分红保险(dividend-paying insurance)是一种保险,它为期满的保单投保人支付比实际支付给保险公司费用更高的金额,通常以“分红”的形式发放。

这些额外的收入来自投保人支付的保费,以及保险公司取得的投资收入或生活保险公司取得的投保人续期保费的多余资金。

二、历史

分红保险的产生可以追溯到19世纪40年代,而现代分红型保险的发展要追溯到20世纪50年代。

在1960年代,分红保险开始迅速发展,大多数美国保险公司开始向他们的客户支付利润分红。

随着国际保险市场的发展,分红型保险也迅速传播到世界各地。

三、类型

根据发放对象,分红保险可分为两类。

第一类是投资性分红保险(investment grade dividend paying insurance),这类保险的发放对象是已经参加一些保险的投保人,而非如生活保险这样一般意义上的投保人,每年会额外发放利润分红。

第二类是普通分红保险(ordinary dividend paying insurance),它是一种家庭或个人保障计划,保单持有人在一定期限(一般为10年)内有权获得额外的利润分红,一般以折扣的形式发放。

四、分红模式

分红保险可以有不同的发放模式,这取决于保险公司及其客户之间的协议。

通常,这些分红模式包括:。

分红保险基础知识推荐文章中国最大的保险公司是什么公司热度:社保有哪些收益方法及主要特征热度:社会保险有哪些主要的基础知识热度:保险人有哪些权利义务及特点热度:金融服务业有哪些主要的特征热度:分红保险的一般特点是按照相对保守的精算假设设定较高的费率,而将每年该类保险产品产生的盈余按照一定的分配标准以分发红利的方式分配给客户。

以下是由店铺整理关于分红保险基础知识的内容,希望大家喜欢!分红保险基础知识1、什么是分红险?答:分红险指保险公司在每个会计年度结束后,将上一会计年度该类分红保险的可分配盈余,按一定的比例、以现金红利或增值红利的方式,分配给客户的一种人寿保险。

在中国保监会目前的统计口径中,分红寿险、分红养老险、分红两全险及其他有分红功能的险种都被列入分红险范围。

2、分红险红利来源有哪些?答:分红保险的红利来源于死差益、利差益和费差益所产生的可分配盈余。

(1)死差益。

是指保险公司实际的风险发生率低于预计的风险发生率,即实际死亡人数比预定死亡人数少时所产生的盈余;(2)利差益。

是指保险公司实际的投资收益高于预计的投资收益时所产生的盈余;(3)费差益。

是指保险公司实际的营运管理费用低于预计的营运管理费用时所产生的盈余。

由于保险公司在厘定费率时要考虑三个因素:预定死亡率、预定投资回报率和预定营运管理费用,而费率一经厘定,不能随意改动。

但寿险保单的保障期限往往长达几十年,在这样漫长的时间内,实际发生的情况可能同预期的情况有所差别。

一旦实际情况好于预期情况,就会出现以上差益,保险公司将这部分差益产生的利润按一定的比例分配给客户,这就是红利的来源。

中国保监会规定保险公司每年至少应将分红保险可分配盈余的70%分配给客户。

红利分配有两种方式:现金红利和增额红利。

现金红利是直接以现金的形式将盈余分配给保单持有人。

目前国内大多保险公司采取这种方式。

增额红利是指整个保险期限内每年以增加保险金额的方式分配红利。

在现金红利的分配方式下,红利可以采取多种领取方式:现金、累积生息、抵交保费和购买减额交清保险。

分红保险基础知识分红保险基础知识1、什么是分红险?答:分红险指保险公司在每个会计年度结束后,将上一会计年度该类分红保险的可分配盈余,按一定的比例、以现金红利或增值红利的方式,分配给客户的一种人寿保险。

在中国保监会目前的统计口径中,分红寿险、分红养老险、分红两全险及其他有分红功能的险种都被列入分红险范围。

2、分红险红利来源有哪些?答:分红保险的红利来源于死差益、利差益和费差益所产生的可分配盈余。

(1)死差益。

是指保险公司实际的风险发生率低于预计的风险发生率,即实际死亡人数比预定死亡人数少时所产生的盈余;(2)利差益。

是指保险公司实际的投资收益高于预计的投资收益时所产生的盈余;(3)费差益。

是指保险公司实际的营运管理费用低于预计的营运管理费用时所产生的盈余。

由于保险公司在厘定费率时要考虑三个因素:预定死亡率、预定投资回报率和预定营运管理费用,而费率一经厘定,不能随意改动。

但寿险保单的保障期限往往长达几十年,在这样漫长的时间内,实际发生的情况可能同预期的情况有所差别。

一旦实际情况好于预期情况,就会出现以上差益,保险公司将这部分差益产生的利润按一定的比例分配给客户,这就是红利的来源。

中国保监会规定保险公司每年至少应将分红保险可分配盈余的70%分配给客户。

红利分配有两种方式:现金红利和增额红利。

现金红利是直接以现金的形式将盈余分配给保单持有人。

目前国内大多保险公司采取这种方式。

增额红利是指整个保险期限内每年以增加保险金额的方式分配红利。

在现金红利的分配方式下,红利可以采取多种领取方式:现金、累积生息、抵交保费和购买减额交清保险。

3、分红险有哪些分类?答:分红保险依据功能,可以分为投资和保障两类。

投资型分红险以银保分红产品为代表,主要为一次性缴费的保险,通常为5年或10年期。

它的保障功能相对较弱,多数只提供人身死亡或者全残保障,不能附加各种健康险或重大疾病保障。

在给付额度上,意外死亡一般为所交保费的两到三倍,自然或疾病死亡给付只略高于所缴保费。