资产组合与资产定价

- 格式:pptx

- 大小:300.79 KB

- 文档页数:2

投资组合理论与资本资产定价模型CAPM投资组合理论与资本资产定价模型(CAPM)是金融学中两个基本的理论框架,用于解释资本市场的行为和为投资者提供投资决策的依据。

投资组合理论是由美国经济学家哈里·马科维茨(Harry Markowitz)于1952年提出的,也是他获得1990年诺贝尔经济学奖的主要理论基础。

该理论认为,投资者可以通过合理配置资金,选择不同风险和收益水平的资产组合,从而实现在给定风险下最大化收益或在给定收益下最小化风险的目标。

通过将不同资产之间的相关性考虑在内,投资者可以通过分散投资来降低投资组合的整体风险。

资本资产定价模型(CAPM)是由美国经济学家威廉·夏普(William Sharpe)、芝加哥大学教授约翰·林特纳(John Lintner)和莱芜丝·特雷南伯格(Jan Mossin)于1964年同时独立提出的。

CAPM认为,资产的预期回报率与其系统风险(与整个市场波动相关的风险)成正比,与无风险利率成反比。

该模型通过将投资者面临的风险分解为系统风险和非系统风险(特异风险)两部分,提供了确定资产预期回报率的方法。

CAPM认为,投资者应该通过以无风险资产利率为基准,根据投资组合整体风险水平确定预期回报率。

投资组合理论和CAPM在投资决策中起着重要的作用。

投资组合理论强调通过选择不同相关性的资产来实现分散投资,降低整体风险。

投资者可以通过投资不同资产类别(如股票、债券、房地产等)来达到分散投资的目的。

而CAPM通过考虑整个市场风险来确定资产预期回报率,为投资者提供了估计资产预期回报率的方法,从而辅助投资者做出投资决策。

然而,投资组合理论和CAPM也存在一些局限性。

首先,投资组合理论和CAPM都是基于一系列假设和简化条件建立的,如理性投资者、完全市场、无摩擦成本等,因此在实际应用中存在局限性。

其次,CAPM是基于市场均衡的理论,没有考虑其他因素对资产价格的影响,如宏观经济因素、公司基本面等,因此在预测和解释市场波动方面具有一定的局限性。

投资组合与资产定价投资组合和资产定价是投资领域中两个重要的概念。

投资组合指的是个人或机构所持有的不同投资资产的集合,包括股票、债券、房地产、商品等。

资产定价则是指通过一定的模型和方法对这些投资资产进行评估和定价。

本文将探讨投资组合的构建原则以及资产定价的基本方法。

一、投资组合的构建1. 多样化投资:投资组合的构建原则之一是多样化投资。

通过在不同的资产类别以及不同的投资标的上进行分散投资,可以降低整体风险。

当一个资产表现不佳时,其他资产可能弥补其亏损,从而实现风险可控。

2. 配置比例的确定:配置比例是投资组合中不同资产所占的权重比例。

确定适当的配置比例需要考虑个人的风险承受能力、投资目标以及市场状况等因素。

通常来说,风险承受能力较高的投资者可以在高风险高收益资产上配置更高的比例,而保守型投资者则更适合配置在低风险低收益资产上。

3. 资产之间的相关性:投资组合构建还需要考虑资产之间的相关性。

相关性较低的资产可以提供更好的分散效益,减少组合的整体风险。

因此,在选择资产时要综合考虑它们之间的相关性,避免在投资组合中过度集中风险。

二、资产定价的基本方法1. 风险与回报之间的关系:资产定价的一个基本原理是风险与回报之间存在正相关关系。

风险较高的资产通常会有较高的预期回报,而风险较低的资产则具备较低的预期回报。

2. 市场有效性理论:市场有效性理论认为市场价格反映了所有可得到的信息,投资者无法通过短期内的信息优势获得超额收益。

基于这个理论,资产定价的方法之一是根据市场上的已知信息来评估资产的价值。

3. 市场模型:市场模型是一种常用的资产定价方法,其中最著名的是资本资产定价模型(CAPM)。

该模型通过考虑市场整体风险以及资产与市场之间的相关性来评估资产的预期收益率。

4. 有效前沿:有效前沿是一种衡量风险与回报之间的权衡关系的图形表示方法。

投资者可以通过有效前沿来选择最佳的投资组合,以追求在给定风险水平下获得最大的预期回报。

投资学中的投资组合理论和资本资产定价模型投资组合理论和资本资产定价模型是现代投资学中的两个重要概念。

它们为投资者提供了重要的理论基础和工具,用于理解和分析投资市场以及制定有效的投资策略。

本文将介绍这两个理论,并探讨它们在投资决策中的应用。

一、投资组合理论投资组合理论是由美国学者哈里·马科维茨在1952年提出的。

该理论的核心思想是通过合理地选择不同风险和收益特征的资产,并将它们按照一定的比例组合在一起,以期在给定风险下最大化投资回报。

1. 效用曲线和风险偏好投资组合理论的首要目标是根据投资者的风险偏好和效用曲线来构建理想的投资组合。

效用曲线代表了投资者对于不同风险和收益水平的偏好程度。

投资者在选择投资组合时,会考虑自身的风险承受能力以及对预期回报的要求,以此调整投资组合的风险收益特征。

2. 有效边界和无风险资产投资组合理论还引入了有效边界的概念。

有效边界是指在给定风险水平下,能够获得最大预期回报的投资组合。

通过将无风险资产与风险资产进行组合,投资者可以在有效边界上选择适合自己的投资组合。

无风险资产在投资组合中的比例决定了该组合的风险水平,而风险资产的比例则决定了预期回报。

二、资本资产定价模型资本资产定价模型(Capital Asset Pricing Model, CAPM)是由美国学者威廉·夏普、杰克·特雷纳和约翰·林特纳等在1960年代提出的。

该模型通过衡量资产的系统风险和市场风险溢价,为投资者提供了一种计算预期回报的方法。

1. 单一风险因子模型CAPM基于单一风险因子模型,即市场风险因子。

该模型认为资产的预期回报与其对市场整体风险的敏感性成正比。

通过测量资产的贝塔系数,投资者可以估计资产的预期回报。

2. 市场组合和风险溢价CAPM假设市场组合是投资者的选择集合,投资者可以通过投资于市场组合以获取市场平均回报。

该模型进一步假设,资产的预期回报由无风险回报率和风险溢价两部分组成。

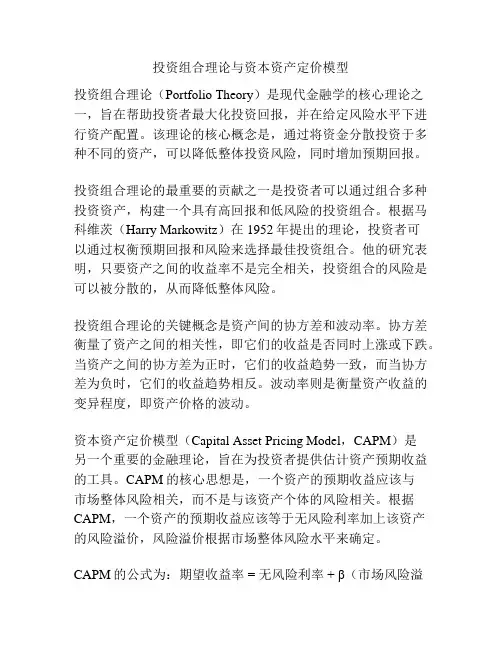

投资组合理论与资本资产定价模型投资组合理论(Portfolio Theory)是现代金融学的核心理论之一,旨在帮助投资者最大化投资回报,并在给定风险水平下进行资产配置。

该理论的核心概念是,通过将资金分散投资于多种不同的资产,可以降低整体投资风险,同时增加预期回报。

投资组合理论的最重要的贡献之一是投资者可以通过组合多种投资资产,构建一个具有高回报和低风险的投资组合。

根据马科维茨(Harry Markowitz)在1952年提出的理论,投资者可以通过权衡预期回报和风险来选择最佳投资组合。

他的研究表明,只要资产之间的收益率不是完全相关,投资组合的风险是可以被分散的,从而降低整体风险。

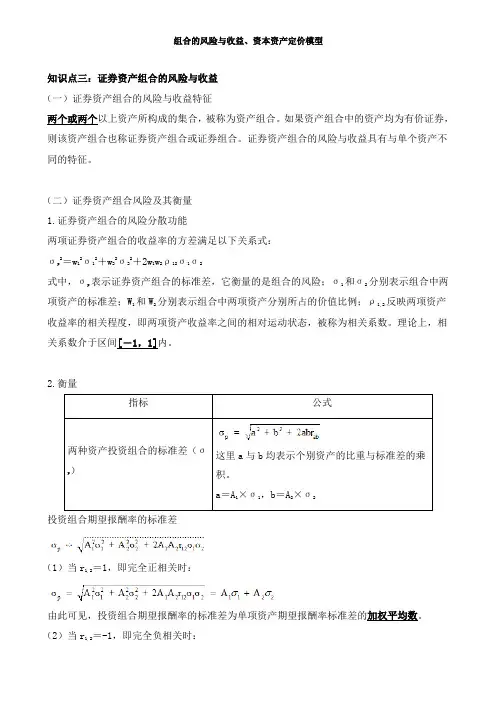

投资组合理论的关键概念是资产间的协方差和波动率。

协方差衡量了资产之间的相关性,即它们的收益是否同时上涨或下跌。

当资产之间的协方差为正时,它们的收益趋势一致,而当协方差为负时,它们的收益趋势相反。

波动率则是衡量资产收益的变异程度,即资产价格的波动。

资本资产定价模型(Capital Asset Pricing Model,CAPM)是另一个重要的金融理论,旨在为投资者提供估计资产预期收益的工具。

CAPM的核心思想是,一个资产的预期收益应该与市场整体风险相关,而不是与该资产个体的风险相关。

根据CAPM,一个资产的预期收益应该等于无风险利率加上该资产的风险溢价,风险溢价根据市场整体风险水平来确定。

CAPM的公式为:期望收益率 = 无风险利率+ β(市场风险溢价)其中,无风险利率代表没有投资风险的利率,β(Beta)则是资产相对于市场整体风险的度量。

如果一个资产的β值为1,则表示该资产与整个市场具有相同的风险水平。

如果β大于1,说明该资产的波动性超过市场的平均波动性,而当β小于1时,说明该资产的波动性低于市场平均波动性。

投资组合理论和CAPM为投资者提供了一套科学的方法来评估和构建投资组合,以实现预期回报和控制风险。

然而,这些理论都是基于一些假设,如市场处于有效状态、投资者理性等。

投资组合与资产定价投资组合和资产定价是投资领域中最关键的概念之一。

投资组合指的是投资者将不同的资产以一定的比例进行组合以达到投资目标的方式。

而资产定价则是指确定资产的价值的过程。

理解投资组合和资产定价的概念对于投资者来说至关重要,因为它们决定着投资的风险和回报。

一、投资组合的概念和作用投资组合是指将不同的资产以一定比例进行组合,从而实现投资目标的方式。

投资者可以通过将不同种类的资产,如股票、债券、房地产等进行组合来降低投资风险,并提高投资回报。

投资组合的作用可以通过以下几个方面来说明。

1. 分散风险:通过投资多种不同的资产,可以降低特定资产所带来的风险。

当某个资产的价值下跌时,其他资产的表现可能相对较好,从而减缓整个投资组合价值的下降。

2. 最大化回报:通过将不同种类的资产进行组合,可以优化投资组合的回报。

不同类型的资产在不同的经济环境下可能有不同的表现,因此通过合理配置以追求最大化的回报是投资组合的目标之一。

3. 控制风险:投资组合还可以通过控制风险来帮助投资者达到其风险承受能力和投资目标。

通过在投资组合中控制不同资产的权重,投资者可以降低整体投资组合的风险水平,并确保其在不同市场环境下的稳定性。

二、资产定价的概念和方法资产定价是指确定资产的价值的过程,即确定投资者愿意出价购买某项资产的价格。

资产定价是投资决策的重要依据,同时也涉及了众多的理论和方法。

1. 市场价格确定:市场价格是在供求关系的基础上形成的。

投资者通过市场的交易活动来确定资产的价格。

市场价格通常反映了市场参与者对资产价值的共识,但也受到供求关系、市场情绪等因素的影响。

2. 基本价值确定:基本价值是指根据资产所拥有的现金流量和未来增长预期来估计资产的价值。

常用的基本价值方法包括贴现现金流量模型(DCF)和相对价值模型等。

贴现现金流量模型基于资产所产生的现金流量,并以合理的折现率对其进行估值,从而得出基本价值。

3. 技术分析:技术分析是通过研究资产的历史价格和成交量等技术指标,来预测资产未来价格走势的方法。

资产定价模型与投资组合理论在金融领域中,资产定价模型和投资组合理论是两个重要的概念。

它们旨在帮助投资者和研究人员理解资产价格的形成和投资组合的构建。

资产定价模型是一种用来评估资产价格的理论框架。

其中最著名的是资本资产定价模型(Capital Asset Pricing Model,简称CAPM)。

CAPM是由美国经济学家马克·莫维茨(William Forsyth Sharpe)、哈里·马克奥维茨(Harry M. Markowitz)和弗朗克·贝克尔(John Lintner)先后在20世纪60年代提出的。

根据CAPM,一个资产的预期回报与该资产与整个市场的风险相关。

这个模型是基于投资者的风险趋避程度以及市场整体风险的因素。

CAPM的核心思想是,投资者在构建投资组合时会将风险和回报进行权衡。

因此,投资者可以通过在不同资产之间分配资金来降低风险和增加回报。

这就引出了投资组合理论。

投资组合理论是指通过合理的资产配置,降低风险并实现预期回报的理论框架。

根据投资组合理论,投资者可以通过将资金分配给不同的资产类别来实现优化的回报。

理论上,这些资产类别的回报和风险是相互关联的,这也是投资者需要考虑的重要因素。

在投资组合理论中,重要的概念是资产的相关性。

相关性是指不同资产之间的关联程度。

正相关表示两个资产在同一市场环境下变化趋势相似,负相关表示变化趋势相反,而无相关性表示两者之间没有明显的关系。

根据投资组合理论,投资者应该在构建投资组合时选择具有负相关性的资产,以实现更稳定的回报。

除了资本资产定价模型和投资组合理论,还有其他的资产定价模型和投资理论。

例如,因子模型是一种衡量资产收益与一系列因素之间关系的模型。

这些因素可能包括市场风险、规模效应、价值效应等。

通过考虑这些因素,投资者可以更准确地估计资产的预期回报和风险。

尽管资产定价模型和投资组合理论提供了宝贵的参考,但投资仍然存在风险。

金融市场中的资产定价与投资组合在金融领域,资产定价与投资组合是两个重要的概念。

资产定价是指确定金融资产的价格或者价值,而投资组合则是指投资者在金融市场中选择不同的资产组合以达到风险管理和收益最大化的目标。

本文将探讨金融市场中的资产定价和投资组合的相关内容,包括资产定价模型、投资组合理论以及它们在金融市场中的应用。

一、资产定价模型资产定价模型是用来衡量金融资产的价值或者价格的数学模型。

其中最著名的资产定价模型是资本资产定价模型(Capital Asset Pricing Model,简称CAPM)。

根据CAPM,一个金融资产的预期回报应该与市场风险有关,由该资产与市场整体风险的相关性所决定。

具体来说,CAPM模型通过以下公式计算资产的预期回报:E(Ri) = Rf + βi * (E(Rm) - Rf)其中,E(Ri)代表资产的预期回报,Rf代表无风险资产的回报率,βi 表示资产与市场风险的相关性,E(Rm)表示市场整体的预期回报。

通过计算资产的β值,我们可以确定该资产预期回报与市场整体回报的关系。

除了CAPM模型,还有其他的资产定价模型,例如即期理论模型和期限结构模型。

这些模型通过不同的方法和假设,帮助投资者评估和计算金融资产的价值。

二、投资组合理论投资组合理论是用来研究如何选择和配置不同资产构成投资组合以达到预期风险和收益的目标。

其中最著名的投资组合理论是现代投资组合理论(Modern Portfolio Theory,简称MPT)。

MPT理论认为,投资者可以通过将不同的资产以一定比例组合在一起,来降低投资组合的整体风险,并最大化收益。

具体来说,MPT理论认为投资者不应该只关注单个资产的预期回报和风险,而应该将整个投资组合的风险和回报考虑在内。

MPT理论也提供了一种方法来衡量资产对投资组合的贡献,即通过计算资产的方差、协方差和相关系数来评估资产的风险和相关性。

投资者可以利用这些指标来选择最佳的投资组合,以达到在给定风险下最大化收益或者在给定收益下最小化风险的目标。

资产定价与投资组合一、资产定价的概念和模型资产定价是指确定资产价格的过程,它是金融领域中非常重要的一个问题。

在理论上,资产价格应该是与风险和收益相关的,因为投资者在选择资产时通常会考虑到这些因素。

为了帮助投资者和分析人员更好地理解和预测资产价格,许多学者和研究人员提出了不同的资产定价模型。

常见的资产定价模型包括CAPM模型(资本资产定价模型)、APT模型(套利定价理论)和FF模型(Fama-French模型)等。

1. CAPM模型CAPM模型是由Sharpe、Lintner和Mossin等学者于20世纪60年代提出的。

这个模型基于风险资产的收益与无风险资产之间的关系,用以解释资产价格的决定因素。

CAPM模型的基本假设是投资者在选择资产时具有风险厌恶特性,他们期望从持有风险资产中获得超额收益,以补偿他们所承担的风险。

根据CAPM模型的理论,资产的预期回报率应该等于无风险利率加上风险溢价的产品,该风险溢价是资产相对于市场的β系数与市场风险溢价之间的乘积。

2. APT模型与CAPM模型不同,APT模型认为资产的预期回报率不仅与市场风险相关,还与其他各种因素有关。

这些因素可以是整个市场的因素,也可以是特定行业或公司的因素。

APT模型的核心概念是套利,即通过一系列的交易来利用不同资产之间的价格差异,以获得超额收益。

如果一个资产的实际收益超过了它预期的收益,那么投资者可以采取套利策略来获得额外的收益。

3. FF模型FF模型是由法那(Eugene Fama)和法仑(Kenneth French)提出的,它是一种多因素模型。

FF模型认为资产的预期回报率不仅与市场因素相关,还与公司规模和价值因素有关。

这个模型假设投资者会根据公司规模和价值的不同来调整他们投资的策略,以获得更好的回报。

二、投资组合的构建和管理投资组合是指通过将不同类型的资产进行适当的组合,以达到投资者预期的目标。

在构建投资组合时,投资者通常会考虑到资产的风险和收益,以及他们的投资目标和时间限制。

资产定价模型与投资组合理论概述:在金融领域中,资产定价模型和投资组合理论是非常重要的两个概念,它们帮助投资者理解和分析资产的定价和投资组合的构建。

本文将对资产定价模型和投资组合理论进行简要介绍,并探讨它们在金融实践中的应用。

一、资产定价模型的基本原理:资产定价模型是用于估计资产在给定市场条件下的公允价值的数学模型。

其中最著名的资产定价模型是由Nobel奖获得者尤金·法玛(Eugene Fama)提出的CAPM(Capital Asset Pricing Model)。

CAPM模型基于投资者的风险厌恶程度,通过量化市场投资组合的系统风险和个别资产的特殊风险来确定资产的预期回报。

CAPM基本公式为:E(Ri) = Rf + βi*(E(Rm)-Rf)其中,E(Ri)表示资产i的预期回报,Rf表示无风险利率,βi表示资产i对市场整体风险的敏感性,E(Rm)表示市场整体的预期回报。

二、投资组合理论的基本原理:投资组合理论是指在给定的资产组合中,通过分散投资降低整个投资组合的风险,并寻找最佳投资组合以达到预期收益的理论。

投资组合理论的基础是马可维茨(Harry Markowitz)提出的“均值方差模型”。

马可维茨模型认为,投资者在构建投资组合时,应该在预期回报和风险之间寻求一种平衡。

换言之,对于给定风险水平,投资者可以通过调整资产配置来优化预期回报。

通过计算不同资产之间的协方差,以及资产的预期回报和权重,可以得出最优投资组合。

该模型的核心思想是通过多样化投资来降低整体投资组合的风险。

三、资产定价模型与投资组合理论的应用:资产定价模型和投资组合理论在金融实践中具有广泛的应用。

首先,通过资产定价模型可以帮助投资者评估特定资产的定价是否合理,并预测其未来的回报。

其次,投资组合理论提供了一种方法来构建多样化的投资组合,以降低整体的风险。

这对于长期投资者来说是非常重要的,因为他们可以通过合理的资产配置来实现长期的稳定回报。

金融市场的资产定价与投资组合策略在金融市场中,资产定价是指通过对资产进行估值,确定其合理的价格。

同时,投资组合策略则是指根据市场状况和投资目标,选择适当的资产组合来达到最优的投资收益。

本文将探讨金融市场中资产定价与投资组合策略的相关问题。

一、资产定价理论的发展资产定价理论的发展可以追溯到20世纪50年代的现代投资组合理论(Modern Portfolio Theory,简称MPT)的提出。

MPT主张通过资产组合的分散投资,降低风险,提高收益。

该理论基于风险与收益之间的关系,认为投资者在选择投资组合时,应根据预期收益和风险来权衡和优化。

随后,资本资产定价模型(Capital Asset Pricing Model,简称CAPM)在20世纪60年代被提出。

CAPM基于市场均衡理论,将资产的预期收益与其风险相关联。

根据CAPM的理论,资产的预期收益率应当等于无风险利率与其市场风险溢价的加权和。

该模型为投资者选择资产提供了一种科学的方法。

二、资产定价模型的应用在资产定价过程中,除了MPT和CAPM之外,还存在一些其他的重要模型和方法。

例如,套利定价理论(Arbitrage Pricing Theory,简称APT)认为资产的价格是由多个因素共同影响的,通过分析这些因素的影响,可以预测资产价格的变动。

此外,衍生品定价模型,如期权定价模型(Options Pricing Model)和期货定价模型(Futures Pricing Model),也在金融市场中得到了广泛应用。

这些模型通过考虑期权和期货合约的标的资产价格、行权价格、到期时间和市场波动率等因素,来确定其合理价格。

三、投资组合策略的优化在金融市场中,投资组合策略的优化是投资者追求最大化收益和最小化风险的关键。

根据资本市场理论,通过将不同风险和收益特性的资产进行组合,可以实现风险的分散和收益的最大化。

为了实现投资组合策略的优化,投资者需要进行资产评估和风险管理。

投资组合中的资产定价模型在投资领域中,资产定价模型(Asset Pricing Model,简称APM)是一种用于估计资产或投资组合的预期回报率的工具。

通过资产定价模型,投资者可以评估不同资产或投资组合的风险和回报之间的关系,从而做出更明智的投资决策。

一、资产定价模型的基本原理资产定价模型的基本原理是通过考虑资产或投资组合的风险和回报之间的关系来确定其合理的价格。

根据现代投资理论,资产的预期回报率应该与其风险呈正相关关系。

换句话说,风险越高,投资者对该资产的预期回报率也应该越高。

二、资本资产定价模型(Capital Asset Pricing Model,简称CAPM)资本资产定价模型是一种常用的资产定价模型,它认为资产的回报率与市场整体回报率之间存在着一种线性关系。

根据CAPM,资产的预期回报率可以通过以下公式计算:E(Ri) = Rf + βi * (E(Rm) - Rf)其中,E(Ri)是资产i的预期回报率,Rf是无风险回报率,E(Rm)是市场整体的预期回报率,βi是资产i的贝塔系数。

贝塔系数衡量了资产相对于市场整体的风险敏感性。

如果一个资产的贝塔系数为1,那么它的回报率与市场整体的回报率变动一致;如果贝塔系数小于1,那么它的回报率波动较市场整体小;反之,如果贝塔系数大于1,那么它的回报率波动较市场整体大。

三、套利定价模型(Arbitrage Pricing Theory,简称APT)套利定价模型是另一种常用的资产定价模型,它认为资产的回报率受到多个因素的影响,而不仅仅是市场整体回报率。

根据APT,资产的预期回报率可以通过以下公式计算:E(Ri) = Rf + β1 * f1 + β2 * f2 + ... + βn * fn其中,E(Ri)是资产i的预期回报率,Rf是无风险回报率,β1、β2、...、βn是资产i对应的各个因素的敏感性系数,f1、f2、...、fn是各个因素的预期回报率。