财务成本管理之杠杆原理教材

- 格式:ppt

- 大小:202.50 KB

- 文档页数:35

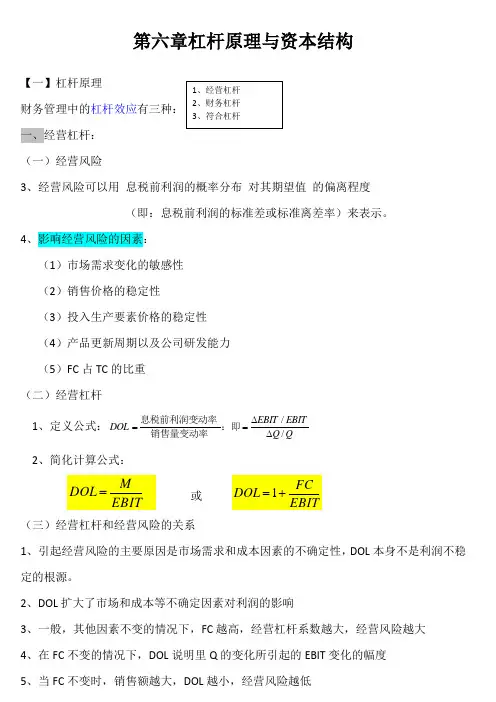

第六章杠杆原理与资本结构【一】杠杆原理财务管理中的杠杆效应有三种:一、经营杠杆:(一)经营风险3、经营风险可以用 息税前利润的概率分布 对其期望值 的偏离程度(即:息税前利润的标准差或标准离差率)来表示。

4、影响经营风险的因素:(1)市场需求变化的敏感性(2)销售价格的稳定性(3)投入生产要素价格的稳定性(4)产品更新周期以及公司研发能力(5)FC 占TC 的比重(二)经营杠杆1、定义公式:Q Q EBIT EBIT DOL //∆∆==:即销售量变动率息税前利润变动率 2、简化计算公式: 或 (三)经营杠杆和经营风险的关系1、引起经营风险的主要原因是市场需求和成本因素的不确定性,DOL 本身不是利润不稳定的根源。

2、DOL 扩大了市场和成本等不确定因素对利润的影响3、一般,其他因素不变的情况下,FC 越高,经营杠杆系数越大,经营风险越大4、在FC 不变的情况下,DOL 说明里Q 的变化所引起的EBIT 变化的幅度5、当FC 不变时,销售额越大,DOL 越小,经营风险越低6、当Q 处于盈亏临界点前的阶段时,DOL 随销售额的增加而增加。

~~~~~~~~~~~~~~~~~~后~~~~~~~~,~~~~~~~~~~~~~~~~~~而减少。

当Q 处于盈亏临界点时,DOL 趋于ꝏ。

二、财务杠杆(一)财务风险1、经营风险——指由生产经营活动产生的未来收益或息税前利润的不确定性。

2、财务风险——由于固定性资本成本存在(包括负债利息、优先股股息),而对普通股股东收益产生的影响。

3、经营杠杆——由于固定成本存在而导致的息税前利润变动率>产销量变动率的杠杆效应。

4、财务杠杆——由于固定性资本成本的存在,当公司息税前利润较小幅度的变化就会引起普通股每股收益较大变化的现象。

(衡量息税前利润变动对普通股每股收益变动的影响程度。

)(二)财务杠杆1、定义公式: 息税前利润变动率普通股每股收益变动率即=∆∆=EBIT EBIT EPS EPS DFL // 2、简化计算公式:即T ---=1优先股年股息利息息税前利润息税前利润当公司没有债务和优先股筹资时,不论息税前利润多少,DFL 都等于1,每股收益与息税前利润同比例变化。

财务成本管理辅导讲义:杠杆原理

财务成本管理辅导讲义:杠杆原理

一.经营风险与经营杠杆

(一)经营风险

经营风险是指由于商品经营上的原因给公司的收益(指息税前利润)或报酬率带来的不确定性。

影响企业经营风险的因素主要有:

1.产品需求―――产品的需求越稳定,经营风险越小

2.产品售价―――售价变动不大,经营风险越小

3.产品成本―――产品成本变动越大的,经营风险越大

4.调整价格的能力――企业具有较强的'调整价格的能力,经营风险越小

5.固定成本的比重――固定成本所占比重较大时,经营风险就较大。

这一因素称为经营杠杆。

(二)经营杠杆

经营杠杆反映销售量与息税前利润之间的关系,衡量销售量变动对息税前利润的影响。

1、息税前利润与盈亏平衡分析

息税前利润EBIT=销售量Q(单价P-单位变动成本V)-固定成本F =销售量Q*单位边际贡献-固定成本F

=边际贡献总额-固定成本

当息税前利润=0时,

超过盈亏平衡点以上的额外销售量,使利润增加;销售量跌到盈亏平衡点以下时,亏损将增加。

![杠杆原理_2014年度注册会计师全国统一考试专用辅导教材(图解版)——财务成本管理_[共3页]](https://uimg.taocdn.com/3f701f0684254b35effd3450.webp)

财务本钱管理辅导讲义杠杆原理

① 经营杠杆系数说明销售量增长(减少)引起的息税前利润的增长(减少)幅度。

下面的第2点需要剪声音,把第一遍剪掉!!

② 在固定本钱不变的情况下,销售额越大,经营杠杆系数越小,经营风险越小;反之,销售额越小,经营杠杆系数越大,经营风险越大。

③ 其他因素相同的情况下,固定本钱F越大,经营杠杆系数DOL越大,EBIT(预期)越高

因为:

所以:息税前利润变动率=DOL*销量变动率

息税前利润变动额=EBIT(基期)×(DOL*销量变动率)

EBIT(预期)=EBIT(基期)+EBIT基期)×(DOL*销量变动率)

=EBIT(基期)×(1+DOL*销量变动率)

所以:其他因素不变的情况下,固定本钱F越大,经营杠杆系数DOL越大,EBIT(预期)越高

④当F=0时,DOL=1,说明不存在经营杠杆作用,但经营风险依然存在。

⑤控制经营杠杆的途径。

企业一般可以通过增加销售金额、降低产品单位变动本钱、降低固定本钱比重等措施使经营杠杆系数下降,降低经营风险。

⑥经营杠杆本身并不是经营风险变化的。

但是经营杠杆系数会放大息税前利润的变动性,也就放大了企业的经营风险,所以经营杠杆系数应当仅看作是对“潜在风险”的衡量,这种潜在风险只有在销售和生产本钱存在变动性的条件下才会被激活。

财务管理教案教学目的与要求通过本节学习,理解经营杠杆、财务杠杆和复合杠杆的相关概念、作用原理及其影响因素,掌握这三种杠杆系数的测量方法及其应用教学重点1.固定成本、变动成本、边际贡献、息税前利润、普通股每股收益的概念。

2。

经营杠杆、财务杠杆和复合杠杆的定义及原理。

3。

经营杠杆、财务杠杆和复合杠杆系数的测量方法。

4.杠杆与风险之间的关系。

5.影响杠杆利益与风险的其他因素。

课时2课时教学难点1.经营杠杆、财务杠杆和复合杠杆系数的测量方法2。

杠杆与风险之间的关系教学方法多媒体公式推导法讲授与实例相结合教学过程第六章第二节杠杆原理一、杠杆效应概述及知识储备(一)杠杆效应:是指由于特定费用的存在而导致的,当某一财务变量以较小幅度变动时,另一相关变量会以较大幅度变动的现象。

特定的费用是本书中杠杆的支点。

财务管理中有三种杠杆:经营杠杆财务杠杆复合杠杆(二)准备知识:1.总成本习性模型⑴固定成本:成本总额在一定时期和一定业务量范围内不随业务量的变动而发生任何变动的那部分成本。

通常用a来表示。

⑵变动成本:成本总额在一定时期和一定业务量范围内随业务量成正比例变动的那部分成本。

所以,单位产品的变动成本是不变的,常用b来表示单位产品的变动成本.y=a+bx式中,y为总成本,a为固定成本,b为单位变动成本,x为相关业务量2.边际贡献边际贡献是指销售收入减去变动成本后的余额。

M=px—bx=(p-b)x=mx式中,M为边际贡献总额,p为单价,x为相关业务量,b为单位变动成本,m为单位边际贡献3。

息税前利润息税前利润是指支付利息和缴纳所得税前的利润。

EBIT=px-bx-a=(p—b)x-a=M—a式中,p为单价,x为相关业务量,b为单位变动成本,a为固定成本,M为边际贡献总额(息税前利润也可用利润总额加上利息费用求得)4.普通股每股收益(EPS)(时间关系在财务杠杆中介绍)普通股每股收益是指股份有限公司实现的净利润总额减去优先股股利后与已发行在外的普通股股数的比率.EPS=式中,EBIT为息税前利润,I为债务利息,d为优先股股息,T为所得税税率,N为发行在外的普通股股数二、经营杠杆(一)定义:由于经营成本中的固定成本的存在而导致息税前利润变动大于产销业务量变动的杠杆效应.(二)经营杠杆原理:2x: EBIT=2(p—b)x—a ①2EBIT :2EBIT=2(p—b)x-2a ②①>②:息税前利润的增长率超过了业务量的增长率。

第二节杠杆原理财务管理中的杠杆效应表现为:由于特定费用(如固定成本或固定财务费用)的存在而导致的,当某一财务变量以较小幅度变动时,另一相关财务变量会以较大幅度变动。

特定费用包括:固定成本(固定生产经营成本);固定财务费用(利息、优先股股利、融资租赁租金)。

两种最基本的杠杆:一种是存在固定生产经营成本而引起的经营杠杆;还有一种是存在固定的财务费用而引起的财务杠杆。

一、几个基本概念(一)成本习性(1)固定成本:是指其总额在一定时期和一定业务量范围内不随业务量发生变动的那部分成本。

单位固定成本随着产量的增加而逐渐变小。

(2)变动成本,是指成本总额是随着业务量成正比例变动的那部分成本。

单位变动成本是不变的。

注意:固定成本和变动成本都要研究相关范围的问题。

(3)混合成本虽然随着业务量变动而变动,但不成正比例变动。

①半变动成本半变动成本,通常有一个初始量,类似于固定成本,在这个初始量的基础上随产量的增长而增长,又类似于变动成本。

②半固定成本这类成本随产量的变动而呈阶梯型增长。

产量在一定限度内,这种成本不变,但增长到一定限度后,这种成本就跳跃到一个新水平。

混合成本最终要分解为变动成本和固定成本,所以企业所有的成本都可以分成两部分,包括固定成本和变动成本。

3.总成本的直线方程:y=F+VQ式中:F表示固定成本总额;V表示单位变动成本;Q表示产销量。

比如,若总成本习性模型为y=10000+3X,则可以判断固定成本总额为10000元,单位变动成本为3。

(二)边际贡献和息税前利润之间的关系1.边际贡献:边际贡献=销售收入-变动成本公式:M=PQ-VQ=(P-V)Q式中:M为边际贡献;P为销售单价;V为单位变动成本;Q为产销量。

2.息税前利润:是指不扣利息和所得税之前的利润。

息税前利润=销售收入-变动成本-固定成本税前利润=销售收入-变动成本-固定成本-利息净利润=销售收入-变动成本-固定成本-利息-所得税3.二者之间的关系息税前利润=边际贡献-固定成本EBIT=M-F式中:EBIT为息税前利润;a为固定成本。