《万科营运能力分析》PPT课件

- 格式:ppt

- 大小:1.05 MB

- 文档页数:11

万科股份有限公司营运能力分析1 引言加入世界贸易组织后,我国将实行全方位的对外开放,经济将逐步融入世界经济的大循环和大竞争,为此,企业领导者必须全面、客观、辩证地分析加入世贸组织对我国企业治理产生的阻碍,主动应对经济全球化的挑战,充分利用各项经济资源,搞好企业营运能力评估,提升企业营运能力,企业营运能力体现着企业的综合实力,企业营运能力强,就会在猛烈的市场竞争中取胜【1】。

从而推动我国企业治理的变革与创新。

此外,企业营运能力与偿债能力和盈利能力之间有着紧密的联系,充分发挥企业资源效率的能力,只有通过占用尽量少的资金,带来尽量多的收入,才能给企业实现尽可能多的利润;而企业资产的周转本身也是持续变化的过程,资产周转速度越快,表明企业资产的流淌性越强,相应企业偿债能力也就越强。

因此营运能力分析,对企业所有者考察其投入企业资金的运用效率,对债权人评判企业的偿债能力,对加大企业经营治理等各方面都具有专门重要的意义和作用。

2 企业营运能力的内涵及目的和意义2.1企业营运能力的内涵企业营运能力要紧指企业营运资产的效率与效益。

企业营运资产的效率要紧指资产的周转率或周转速度。

企业营运资产的效益通常是指营运资产的利用成效,即企业的产出额与资产占用额之间的比率。

2.2 企业营运能力分析的目的和意义研究企业营运能力分析确实是要通过对反映企业资产营运效率与效益的指标进行运算与分析,评判企业的营运能力,为企业提升经济效益指明方向。

营运能力分析可评判企业资产营运的效率;能够发觉企业在资产营运中存在的咨询题;营运能力分析是盈利能力分析和偿债能力分析的基础与补充【2】。

2.2.1 企业营运能力分析的目的2.2.1.1 评判企业资产的流淌性企业的两大差不多特点是收益性和流淌性。

企业经营的差不多动机确实是猎取预期的收益。

从一定意义上讲,流淌性是比收益性更重要的概念。

当企业的资产处在静止状态时,全然就谈不上什么收益,当企业运用这些资产进行经营时,才可能有收益的产生。

万科股份有限公司营运能力分析(doc 14页)万科股份有限公司营运能力分析1 引言加入世界贸易组织后,我国将实行全方位的对外开放,经济将逐步融入世界经济的大循环和大竞争,为此,企业领导者必须全面、客观、辩证地分析加入世贸组织对我国企业管理产生的影响,积极应对经济全球化的挑战,充分利用各项经济资源,搞好企业营运能力评估,提高企业营运能力,企业营运能力体现着企业的综合实力,企业营运能力强,就会在激烈的市场竞争中取胜【1】。

从而推动我国企业管理的变革与创新。

此外,企业营运能力与偿债能力和盈利能力之间有着密切的联系,充分发挥企业资源效率的能力,只有通过占用尽量少的资金,带来尽量多的收入,才能给企业实现尽可能多的利润;而企业资产的周转本身也是不断变化的过程,资产周转速度越快,表明企业资产的流动性越强,相应企业偿债能力也就越强。

因此营运能力分析,对企业所有者考察其投入企业资金的运用效率,对债权人评价企业的偿债能力,对加强企业经营管理等各方面都具有非常重要的意义和作用。

(1)优化资产结构资产结构即各类资产之间的比例关系。

不同资产对企业经营具有不同影响,所以,不同性质、不同经营时期的企业各类资产的组成比例将有所不同。

通过资产结构分析,可发现和揭示与企业经营性质、经营时期不相适应的结构比例,并及时加以调整,形成合理的资产结构。

(2)改善财务状况企业在一定时点上的存量资产,是企业取得收益或利润的基础。

然而,当企业的长期资产、固定资产占用资金过多或出现有问题资产、资产质量不高时,就会形成资金积压,以至营运资金不足,从而使企业的短期投资人对企业财务状况产生不良的印象。

因此,企业必须注重分析、改善资产结构,使资产保持足够的流动性,以赢得外界对企业的信心。

特别是对于资产“泡沫”,或虚拟资产进行资产结构分析,摸清存量资产结构,并迅速处理有问题的资产,可以有效防止或消除资产经营风险。

(3)加速资金周转非流动资产只有伴随着产品(或商品)的销售才能形成销售收入,在资产总量一定的情况下,非流动资产和非商品资产所占的比重越大,企业所实现的周转价值越小,资金的周转速度也就越低。

万科(中国)控股有限公司是中国最大的房地产开发商之一,在营运能力分析方面也备受关注。

以下是对万科2024年至2024年的营运能力进行分析。

1.资产周转率资产周转率反映了企业资产的利用效率,是衡量企业经营活动活跃度的重要指标之一、根据财务数据,2024年至2024年间,万科的资产周转率分别为0.62、0.73和0.79、可以看出,万科的资产周转率呈逐年增加的趋势,说明资产的利用效率在逐渐提高。

2.存货周转率存货周转率衡量了企业对存货的管理能力。

根据财务数据,2024年至2024年间,万科的存货周转率分别为0.92、0.83和0.78、可以看出,万科的存货周转率呈逐年下降的趋势,说明存货的管理能力有所下降。

3.应收账款周转率应收账款周转率反映了企业对应收账款的收回能力。

根据财务数据,2024年至2024年间,万科的应收账款周转率分别为3.82、3.73和3.65、可以看出,万科的应收账款周转率整体较稳定,说明其对应收账款的收回能力较好。

4.货币资金周转率货币资金周转率反映了企业对自有资金的利用效率。

根据财务数据,2024年至2024年间,万科的货币资金周转率分别为6.58、4.72和3.79、可以看出,万科的货币资金周转率呈逐年下降的趋势,说明自有资金的利用效率有所降低。

5.总资产周转天数总资产周转天数衡量了企业从投资到变现所需的时间。

根据财务数据,2024年至2024年间,万科的总资产周转天数分别为590、498和455天。

可以看出,万科的总资产周转天数呈逐年下降的趋势,说明变现速度在逐渐加快。

综上所述,万科2024年至2024年的营运能力整体呈稳步提升的趋势。

资产周转率和总资产周转天数逐年改善,说明资产利用效率在增加,变现速度在加快。

然而,存货周转率和货币资金周转率有所下降,表明存货管理能力和自有资金利用效率有所减弱。

因此,万科在提高资产利用率的同时,还需要加强存货管理和自有资金利用效率的提升,以进一步提升企业的营运能力。

万科股份有限公司营运能力分析一、万科股份有限公司情况概述万科成立于1984 年 5 月, 以房地产为核心业务。

1988年进入房地产领域, 同年发行股票2800 万股, 资产及经营规模迅速扩大。

1991 年开始发展跨地域房地产业务, 同年发行新股, A 股在深交所挂牌交易, 是首批公开上市的企业之一。

1992 年, 确定以大众住宅开发为核心业务, 进行业务调整。

1993 年, 4500 万股 B 股发行并在深交所上市, 募集资金主要用于房地产开发, 核心业务突显。

1997 和2000 年, 共增资配股募集资金10.08 亿元, 实力增强。

2001 年, 转让万佳百货股份有限公司股份, 完成专业化。

2002 和2003 年, 发行可转换公司债券34.9 亿元, 进一步增强了资金实力。

1984 至2005 年, 万科营业收入从0.58 亿元到105.6亿元, 增长182 倍; 净利润从0.05 亿万元到13.5 亿元, 增长270 倍, 业务扩展到19 个大中城市, 树立了住宅品牌,分别于2000 和2001 年入选世界权威财经杂志———福布斯的全球最优秀300 家和200 家小型企业, 获“2005 中国房地产百强企业综合实力TOP10 评选”第一, 在规模性专项评选中列第一、盈利能力专项评选中列第四, 在行业中业绩优异。

其良好的业绩、企业活力及盈利增长潜力为投资者带来了稳定增长的回报, 受到市场广泛认可。

2009年,万科共获取新增项目44个,对应万科权益建筑面积1036万平方米,规划项目中按万科权益计算的建筑面积为2436万平方米。

实现营业收入488.8亿元,归属上市公司股东的净利润53.3亿元。

较2008年分别增长19.2%和32.1%,各项经营指标也全面超越2007年分别增长了37.6%和10%,成为国内首家销售金额突破600亿的房地产公司,并2009年获得全球住宅企业销售冠军。

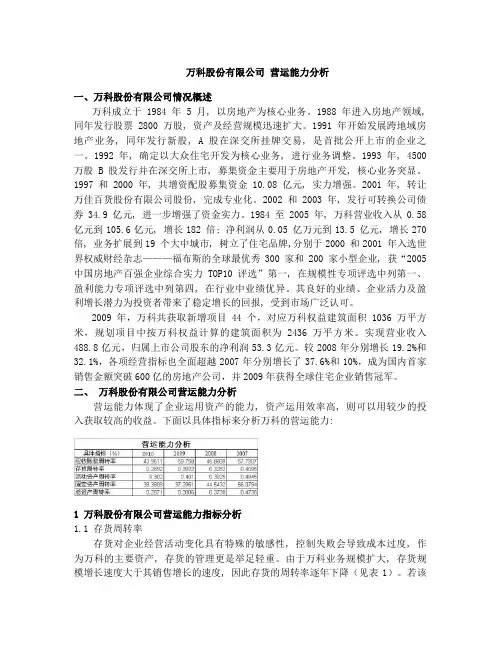

二、万科股份有限公司营运能力分析营运能力体现了企业运用资产的能力, 资产运用效率高, 则可以用较少的投入获取较高的收益。

万科营运能力分析 (2)一、总资产周转率 (2)1、总资产周转次数。

(2)2、总资产周转天数 (3)二、固定资产营运能力分析 (4)1、固定资产周转次数 (4)2、固定资产周转天数 (4)三、流动资产营运能力分析 (5)(一)流动资产周转率 (5)1、流动资产周转次数 (5)2、流动资产周转天数 (6)(二)应收账款周转率 (6)1、应收账款周转次数 (6)2、应收账款周转天数 (7)(三)存货周转率 (8)1、存货周转次数 (8)2、存货周转天数 (9)(四)营运资金周转率 (9)1、营运资金周转次数 (9)2、营运资金周转天数 (10)四、营业周期 (11)1、营业周期 (11)万科营运能力分析营运能力指企业营运资产的效率与效益。

营运能力分析是通过对反应企业资产营运效率与效益的指标计算与分析,评价企业的营运能力,为企业提高经济效益指明方向。

可以评价企业资产营运效率、发现企业在资产营运中的存在问题、是企业盈利能力分析和偿债能力分析的基础和补充。

一、总资产周转率总资产周转率是指企业一定时期的营业收入与资产总额的比率,它说明企业的总资产在一定时期内(通常为一年或者一个营业周期)的周转次数。

1、总资产周转次数。

2008 – 2010年对比表2008年的总资产周转次数= 营业收入÷平均资产总额= 40,991,779,215 ÷109,665,523,814= 0.372009年的总资产周转次数= 营业收入÷平均资产总额= 48,881,013,143 ÷128,422,567,275= 0.382010年的总资产周转次数= 营业收入÷平均资产总额= 50,713,851,443÷176,623,053,285= 0.292、总资产周转天数2008 – 2010年对比表2008年的总资产周转天数= 360 ÷总资产周转次数= 360 ÷0.37 = 972天2009年的总资产周转天数= 360 ÷总资产周转次数= 360 ÷0.38 = 947天2010年的总资产周转天数= 360 ÷总资产周转次数= 360 ÷0.29 = 1241天分析:该指标越高说明企业资产营运效率越高,该公司09年总资产周转率比08年略有上升,说明总资产周转速度有所提升,说明企业的销售能力增强,利润增加。

万科营运能力分析万科股份有限公司情形概述:万科成立于1984 年5 月, 以房地产为核心业务。

1988 年进入房地产领域, 同年发行股票2800 万股, 资产及经营规模迅速扩大。

1991 年开始进展跨地域房地产业务, 同年发行新股, A 股在深交所挂牌交易, 是首批公布上市的企业之一。

1992 年, 确定以大众住宅开发为核心业务, 进行业务调整。

1993 年, 4500 万股B 股发行并在深交所上市, 募集资金要紧用于房地产开发, 核心业务突显。

1997 和2000 年, 共增资配股募集资金10.08 亿元, 实力增强。

2001 年, 转让万佳百货股份有限公司股份, 完成专业化。

2002 和2003 年, 发行可转换公司债券34.9 亿元, 进一步增强了资金实力。

1984 至2005 年, 万科营业收入从0.58 亿元到105.6亿元, 增长182 倍; 净利润从0.05 亿万元到13.5 亿元, 增长27 0 倍, 业务扩展到19 个大中都市, 树立了住宅品牌,分不于2000 和2001 年入选世界权威财经杂志———福布斯的全球最优秀300 家和200 家小型企业, 获“2005 中国房地产百强企业综合实力TOP10 评选”第一, 在规模性专项评选中列第一、盈利能力专项评选中列第四, 在行业中业绩优异。

其良好的业绩、企业活力及盈利增长潜力为投资者带来了稳固增长的回报, 受到市场广泛认可。

2009年,万科共猎取新增项目44 个,对应万科权益建筑面积1036万平方米,规划项目中按万科权益运算的建筑面积为2436 万平方米。

实现营业收入488.8 亿元,归属上市公司股东的净利润53.3亿元。

较2008年分不增长19.2%和32.1%,各项经营指标也全面超越2007 年分不增长了37.6% 和10%,成为国内首家销售金额突破600 亿的房地产公司,并2009 年获得全球住宅企业销售冠军。

万科股份有限公司营运能力分析营运能力体现了企业运用资产的能力, 资产运用效率高, 则能够用较少的投入猎取较高的收益。