年终奖个税计算表

- 格式:xlsx

- 大小:15.28 KB

- 文档页数:12

年终奖个税税率表最新速算年终奖个税税率表最新速算年终奖个税税率表最新2022年个人所得税起征点为5000元。

个税税率为:1.工资范围在1-5000元之间的,税率为0%;2.在5000-8000元之间的,税率为3%;3.在8000-17000元之间的,包括17000元,适用个人所得税税率为10%;4.在17000-30000元之间的,包括30000元,适用个人所得税税率为20%;5.工资范围在30000-40000元之间的,税率为25%;6.工资范围在40000-60000元之间的,税率为30%;7.工资范围在60000-85000元之间的,税率为35%;8.工资范围在85000元以上的,税率为45%。

年底提前离职还有年终奖吗?对于在年终奖发放之前已经离职的员工能否获得年终奖,分为3种情况:1、劳动合同有约定的从其劳动合同如果劳动者在入职时与用人单位签订的书面劳动合同中,明确约定了“年终奖”的支付方式和数额以及具体的支付时间。

不管是年底双薪的形式还是绩效考核的形式,这类的“年终奖”都应视为劳动者的劳动报酬。

若劳动合同明确规定了年终奖发放数额,用人单位理当按时足额发放。

若用人单位与劳动者约定按劳动者的业绩支付年终奖,即年终奖严格按照绩效考核结果发放。

这样的情况下,尽管劳动者年底离职,但只要符合约定条件,也应拿到他所应得那部分奖金。

2、规章制度有规定的从其规定若劳动者的劳动合同里面明确约定只有每月工资,对年终奖等没有约定,更没有约定按业绩发放年终奖,劳动者可否获得年终奖,这就要看用人单位依法制订的规章制度是如何规定的。

若用人单位规章制度明确规定年底前离职的劳动者不能享受年终奖。

如果劳动者提前离职,那么用人单位也就无须再对其给予激励。

3、既无约定也无规定,实行同工同酬若劳动者举证用人单位每年有发放年终奖,且用人单位在当年向其他在职劳动者发放了年终奖等事实。

那么,按照同工同酬、公平合理的原则,劳动争议仲裁机构或法院一般会支持离职劳动者得到一定比例的年终奖。

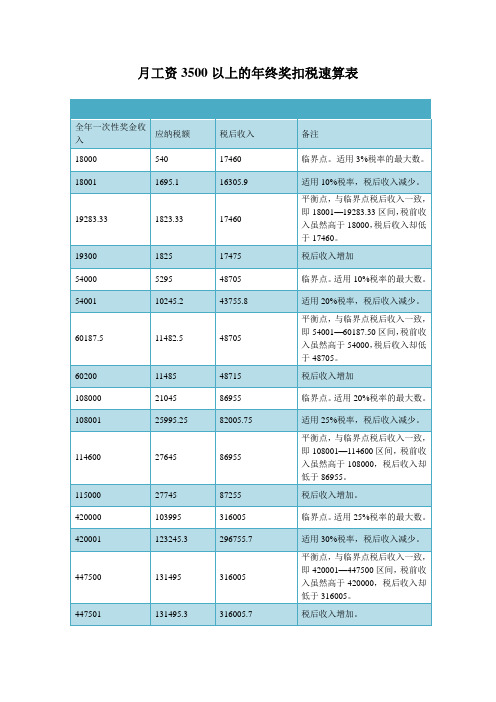

说明:1.在上表中,只要输入了年终奖金额,其个税会自动计算出来;2.上表中,只有当月工资与年终奖两栏数据需要输入,其他单元格中的公式不可改动;3.本公式适用于年终奖金应交个税计算,当月工资一般为扣除社保与公积金之后的应税工资金额;4、有关政策文件:关于调整个人取得全年一次性奖金等计算征收个人所得税方法问题的通知 各省、自治区、直辖市和计划单列市地方税务局,局内各单位: 为了合理解决个人取得全年一次性奖金征税问题,经研究,现就调整征收个人所得税的有关办法通 一、全年一次性奖金是指行政机关、企事业单位等扣缴义务人根据其全年经济效益和对雇员全年工 上述一次性奖金也包括年终加薪、实行年薪制和绩效工资办法的单位根据考核情况兑现的年薪和绩 二、纳税人取得全年一次性奖金,单独作为一个月工资、薪金所得计算纳税,并按以下计税办法, (一)先将雇员当月内取得的全年一次性奖金,除以12个月,按其商数确定适用税率和速算扣除数 如果在发放年终一次性奖金的当月,雇员当月工资薪金所得低于税法规定的费用扣除额,应将全 (二)将雇员个人当月内取得的全年一次性奖金,按本条第(一)项确定的适用税率和速算扣除数 1.如果雇员当月工资薪金所得高于(或等于)税法规定的费用扣除额的,适用公式为: 应纳税额=雇员当月取得全年一次性奖金×适用税率-速算扣除数 2.如果雇员当月工资薪金所得低于税法规定的费用扣除额的,适用公式为:应纳税额=(雇员当月 三、在一个纳税年度内,对每一个纳税人,该计税办法只允许采用一次。

四、实行年薪制和绩效工资的单位,个人取得年终兑现的年薪和绩效工资按本通知第二条 、第三 五、雇员取得除全年一次性奖金以外的其它各种名目奖金,如半年奖、季度奖、加班奖、先进奖、示例表3500起点:年终奖个税计算当前单元格:O6 行高当前单元格:O6 行高:8.47毫米 列宽:19.05毫米的公式不可改动;公积金之后的应税工资金额;调整征收个人所得税的有关办法通知如下:据其全年经济效益和对雇员全年工作业绩的综合考核情况,向雇员发放的一次性奖金。

2023年终奖个人所得税税率表一览年终奖个人所得税税率表自2023年1月1日起,居民个人取得全年一次性奖金,并入当年综合所得计算缴纳个人所得税。

以全年应纳税所得额为标准(居民个人所得综合所得,每一纳税年度收入减除费用六万元以及专项扣除、专项附加扣除依法确定的其他扣除后的余额):1级:不超过3.6万元的,3%2级:超过3.6万元至14.4万元的部分,10%3级:超过14.4万元至30万元的部分,20%4级:超过30万元至42万元的部分,25%5级:超过42万元至66万元的部分,30%6级:超过66万元至96万元的部分,35%7级:超过96万元的部分,45%年终奖应缴个人所得税是如何计算的?居民个人取得全年一次性奖金,在2023年12月31日前,不并入当年综合所得,以全年一次性奖金收入除以12个月得到的数额,按照按月换算后的综合所得税率表,确定适用税率和速算扣除数,单独计算纳税。

计算公式为:应纳税额=全年一次性奖金收入×适用税率-速算扣除数居民个人取得全年一次性奖金,也可以选择并入当年综合所得计算纳税。

首先计算应纳税所得额,若当月工资薪金所得低于5000元起征点,则应纳税所得额=年终奖-(5000-当月工资),若高于5000,则应纳税所得额=年终奖; 其次,将应纳税所得额除以12,按照得出的数额找出所对应的税率和速算扣除数;最后,采用计算公式:缴纳个税=应纳税所得额×税率-速算扣除数进行计算。

(计算结果中税后收入不包含月薪)。

个人所得税热点问题汇总1.问:支持居民换购住房个人所得税政策是如何规定的?答:《财政部税务总局关于支持居民换购住房有关个人所得税政策的公告》(财政部税务总局公告2023年第30号)规定:“一、自2023年10月1日至2023年12月31日,对出售自有住房并在现住房出售后1年内在市场重新购买住房的纳税人,对其出售现住房已缴纳的个人所得税予以退税优惠。

其中,新购住房金额大于或等于现住房转让金额的,全部退还已缴纳的个人所得税;新购住房金额小于现住房转让金额的,按新购住房金额占现住房转让金额的比例退还出售现住房已缴纳的个人所得税。

(新税法)税后年终奖倒推到税前个税计算表税后年终奖倒推到税前个税计算表1.此表是本人经过几次完善后完成年终奖个人所得税计算表,适合年终奖未扣税直接发放给员工而此业务体现在帐上的的公司,税法不允许企业按发放的年终奖直接计算应缴个人所得税后进成本,所以就需要倒推到税前年终所得后才能计算个税进成本,这样就视同企业将年终奖扣除个税后再发放给员工。

避免了财务上的纳税风险。

2.此表中淡紫色单元格已设函数,不需录入数据,只要将员工姓名单位名称和年终奖项、实发工资信息复制粘贴到相应的白色的单元格,年终应缴个税自动就计算出来了。

此表最后一列为检验项,如果出现不为零那么有可能公式被错误修改。

(因为不是用的最新版的EXCEL,只支持七层函数,所以税率只设到30%,应该可以满足一般企业用)如何人员多行不够在行6367行之间插行,这样不影响函数取数。

3.此表下有个税分项汇总表及个人年终项查询表,淡紫色已编辑函数不需要动(同个税计算表)。

只要在黄色单元格里录入需汇总项或员工名称,在后面的淡紫色单元格就会自动出现汇总数据或查询信息。

年序号 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22 23 24 25 26 27 28 29 30 31 32 33 34 单位销售销售财务财务生产车间生产车间生产车间生产车间生产车间生产车间生产车间生产车间生产车间生产车间生产车间生产车间生产车间生产车间生产车间生产车间生产车间生产车间生产车间生产车间生产车间生产车间生产车间生产车间生产车间生产车间生产车间生产车间生产车间生产车间姓名应发效益工资 (1) 8,305.56 7,185.32 5,785.15 26,309.03127,656.25 5,789.47 5,270.53 5,230.25 5,256.57 5,256.57 5,454.77 5,023.634,716.18 4,781.65 5,592.63 4,786.62 4,805.26 4,625.58 4,607.47 4,786.625,673.68 3,731.48 3,743.40 3,749.46 3,734.41 3,727.37 3,927.37 4,607.493,906.22 3,576.18 3,559.67 3,906.95 3,927.37 3,927.37 全年加班(2) 2,500.002,500.00 2,500.00 2,500.00 2,500.00 2,500.00 2,500.00 2,500.00 2,500.002,500.00 2,500.00 2,500.00 2,500.00 2,500.00 2,500.00 2,500.00 2,500.002,500.00 2,500.00 2,500.00 2,500.00 1,500.00 1,500.00 1,500.00 1,500.001,500.00 1,500.00 1,500.00 1,500.00 1,500.00 1,500.00 1,500.00 1,500.001,500.00 年终奖项 (3)终奖个人所得税计算表实发年终奖项合计实发工资 (6) 2873.11 1917.85 1917.85 1917.85 2954.24 2267.13 2187.28 1734.79 1734.79 1734.79 1700.64 1768.94 1427.44 1551.35 2565.27 1645.86 2129.58 1626 1561.93 1645.86 2240.11 1598.19 1824.55 1939.69 1653.8 3902.44 2021.56 1742.35 1598.19 1967.5 1653.8 1612.1 2021.54 扣除数 (7) 0.00 82.15 82.15 82.15 0.00 0.00 0.00 265.21 265.21 265.21 299.36 231.06 572.56 448.65 0.00 354.14 0.00 374.00 438.07 354.14 0.00 401.81 175.45 60.31 346.20 0.00 0.00 257.65 401.81 32.50 346.20 387.90 0.000.00 应纳税所得额 (8)=(1)-(7) 8305.56 7103.17 5703.00 26226.88 127656.25 5789.47 5270.53 4965.04 4991.36 4991.36 5155.41 4792.57 4143.62 4333.00 5592.63 4432.48 4805.26 4251.58 4169.40 4432.48 5673.68 3329.67 3567.95 3689.15 3388.21 3727.37 3927.37 4349.84 3504.41 3543.68 3213.47 3519.05 3927.37 3927.37 税率% (9) 10 10 5 15 20 5 5 5 5 5 5 5 5 5 5 5 5 5 5 5 5 5 5 5 5 5 5 5 5 5 5 5 5 5 速算扣除数 (10) 25 25 0 125 375 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 应交缴人所得税 (11) 805.56 685.32 285.153,809.03 25,156.25 289.47 263.53 248.25 249.57 249.57 257.77 239.63 207.18 216.65 279.63 221.62 240.26 212.58 208.47 221.62 283.68 166.48 178.40 184.46 169.41 186.37 196.37 217.49 175.22 177.18 160.67 175.95 196.37 196.37 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 检验公式 (5)=(2)+(3)+(4) 7500.00 6500.00 5500.00 22500.00 102500.00 5500.00 5007.00 4982.00 5007.00 5007.00 5197.00 4784.00 4509.00 4565.00 5313.00 4565.00 4565.00 4413.00 4399.00 4565.00 5390.00 3565.00 3565.00 3565.00 3565.00 3541.00 3731.00 4390.00 3731.00 3399.00 3399.00 3731.00 3731.00 3731.00年终奖(4) 5,000.00 4,000.00 3,000.00 20,000.00 100,000.00 3,000.002,507.00 2,482.00 2,507.00 2,507.00 2,697.00 2,284.00 2,009.00 2,065.002,813.00 2,065.00 2,065.00 1,913.00 1,899.00 2,065.00 2,890.00 2,065.002,065.00 2,065.00 2,065.00 2,041.00 2,231.00 2,890.00 2,231.00 1,899.001,899.00 2,231.00 2,231.00 2,231.00王强李丽李平李丽周军闫华王军五殿吕涛闫明周军王凤撒云黄丽金强朱风孙项宋立晁霞蔡元蒋勇李进刘东张易刘文王海薛伟马锋丁工徐军李智王梅郭坤王项2025.76 第 1 页,共 3 页1.此表是本人经过几次完善后完成年终奖个人所得税计算表,适合年终奖未扣税直接发放给员工而此业务体现在帐上的的公司,税法不允许企业按发放的年终奖直接计算应缴个人所得税后进成本,所以就需要倒推到税前年终所得后才能计算个税进成本,这样就视同企业将年终奖扣除个税后再发放给员工。

年终奖如何扣税2024年终奖要扣税吗年终奖要扣税吗1、纳税人取得全年一次性奖金,应单独作为一个月工资、薪金所得计算纳税。

2、年终奖个人所得税计算方式:(1)发放年终奖的当月工资高于5000元时,年终奖扣税方式为:年终奖*税率-速算扣除数,税率是按年终奖/12作为“应纳税所得额”对应的税率。

(2)当月工资低于5000元时,年终奖个人所得税=(年终奖-(5000-月工资))*税率-速算扣除数,税率是按年终奖-(5000-月工资)除以12作为“应纳税所得额”对应的税率。

(3)员工当月的工资薪金不超过5000元,再发放的年终奖单独作为一个月的工资计算缴纳个人所得税。

但可以将全年一次性奖金减除“雇员当月工资薪金所得与费用扣除额的差额”后的余额,作为应纳税所得额。

其中“雇员当月工资薪金所得”以收入额扣除规定标准的免税所得(如按规定缴纳的社会保险和住房公积金等)后的数额。

示例:钱某2022年1月工资2000,年终奖24000,无其它收入。

钱某当月工资2000元,未超过费用扣除标准5000元,不需要缴纳个人所得税。

三、新税法起征点确定为每月5000元。

新个税法规定:居民个人的综合所得,以每一纳税年度的收入额减除费用六万元以及专项扣除、专项附加扣除和依法确定的其他扣除后的余额,为应纳税所得额。

减税向中低收入倾斜。

新个税法规定,历经此次修法,个税的部分税率级距进一步优化调整,扩大3%、10%、20%三档低税率的级距,缩小25%税率的级距,30%、35%、45%三档较高税率级距不变。

多项支出可抵税。

今后计算个税,在扣除基本减除费用标准和“三险一金”等专项扣除外,还增加了专项附加扣除项目。

新个税法规定:专项附加扣除,包括子女教育、继续教育、大病医疗、住房贷款利息或者住房租金、赡养老人等支出,具体范围、标准和实施步骤由国务院确定,并报全国人大常委会备案。

新个税法于2019年1月1日起施行,2018年10月1日起施行较新起征点和税率。

年终奖个人所得税计算方法国税发[2005]9号文件基本规定是:“纳税人取得全年一次性奖金,应单独作为一个月工资、薪金所得计算纳税”。

年终奖个人所得税计算方式:1、发放年终奖的当月工资高于3500元时,年终奖扣税方式为:年终奖*税率-速算扣除数,税率是按年终奖/12作为“应纳税所得额”对应的税率。

2、当月工资低于3500元时,年终奖个人所得税=(年终奖—(3500-月工资))*税率-速算扣除数,税率是按年终奖—(3500—月工资)除以12作为“应纳税所得额"对应的税率。

这里我们以一个示例进行计算演示:小王在2013年12月工资6000元,同时领到2013年的年终奖20000元,当月所需缴纳的个人所得税如下:1)当月工资个人所得税=(6000-3500)*10%—105=145元2)年终奖个人所得税=20000*10%-105=1895元当月个人所得税总额=145+1895=2040元由于单位发放给员工的年终奖形式不同,个人所得税计算方法也不尽相同。

一、员工当月的工资薪金超过「3500」元,再发放的年终奖单独作为一个月的工资计算缴纳个人所得税.全年一次性奖金,单独作为一个月计算时,除以12找税率,但计算税额时,速算扣除数只允许扣除一次。

例一:赵某2013年1月工资5000,年终奖24000,无其它收入。

赵某工资部分应缴纳个人所得税:(5000-3500)*3%=45元赵某年终奖(24000)部分应缴纳个人所得税计算:先将雇员当月内取得的全年一次性奖金,除以12个月,即:24000/12=2000元,再按其商数确定适用税率为10%,速算扣除数为105。

赵某年终奖24000应缴纳个人所得税:24000*10%-105=2295元。

赵某2013年1月份应缴纳个人所得税2340元。

二、员工当月的工资薪金不超过3500元,再发放的年终奖单独作为一个月的工资计算缴纳个人所得税。

但可以将全年一次性奖金减除“雇员当月工资薪金所得与费用扣除额的差额”后的余额,作为应纳税所得额。

年终奖应交纳的个人所得税计算方法攻略全文共四篇示例,供读者参考第一篇示例:年终奖是许多人期待的一笔额外收入,但随之而来的问题是,年终奖应交纳多少个人所得税呢?如何计算个人所得税?下面我们将为大家介绍年终奖应交纳的个人所得税计算方法攻略。

1. 年终奖个税起征点要了解年终奖个税的计算方法,就需要知道年终奖个税起征点的概念。

根据我国税法规定,目前我国居民个人所得税采用超额累进税率,即不同级别的收入适用不同的税率。

2022年,我国居民个人所得税起征点为5000元。

如果你的年终奖不超过5000元,那就不需要缴纳个人所得税了。

但如果年终奖超过5000元,就需要开始按照超过部分计算个人所得税了。

2. 年终奖应交纳的个人所得税计算公式年终奖的个税计算公式为:年终奖个税=年终奖金额×适用税率-速算扣除数。

适用税率是根据年终奖所得金额来确定的。

根据目前我国的税收政策,超过5000元至80000元部分,适用3%的税率;超过80000元至120000元部分,适用10%;超过120000元至300000元部分,适用20%;超过300000元至500000元部分,适用25%;超过500000元至1000000元部分,适用30%;超过1000000元的部分,适用35%。

速算扣除数也是根据年终奖所得金额来确定的。

不同的年终奖所得额对应着不同的速算扣除数,速算扣除数的目的是为了简化计算,减少税负。

具体的速算扣除数可以在相关税收政策文件中查到。

3. 举例说明年终奖个税计算方法举个例子,小王的年终奖为20000元,那么他要交纳的个人所得税如何计算呢?我们需要计算应纳税所得额,即年终奖金额减去起征点,即20000-5000=15000元。

然后根据15000元所在的税率区间,查表确定适用税率和速算扣除数。

假设15000元所在的税率区间为3%税率和速算扣除数为0,则小王的年终奖个税=15000×3%-0=450元。

以上就是年终奖应交纳的个人所得税计算方法攻略的介绍,希望能够帮助大家更好地了解年终奖的个税计算方法。

2024年终奖个税怎么算?

对于2024年终奖的个税计算,可以根据个人的薪资状况和终奖金额

来计算。

根据中国税法规定,个人的收入由综合所得计算,包括薪资收入、个体工商户的经营收入、稿费、特许权使用费、股息红利等。

在计算个人

综合所得的时候,可以扣除一些特定的支出,例如子女教育、赡养老人等。

4.最后,根据应纳税所得额、税率和速算扣除数,计算出个人终奖的

个税。

根据上述税率和速算扣除数,终奖个税=应纳税所得额×税率-速算

扣除数=8250×20%-1750=825元。

所以,2024年终奖个税为825元。