2017新版增值税纳税申报表(适用小规模纳税人)

- 格式:doc

- 大小:50.50 KB

- 文档页数:2

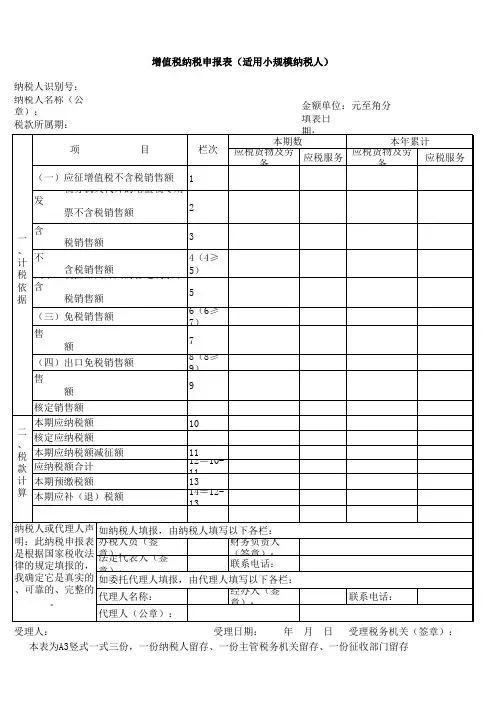

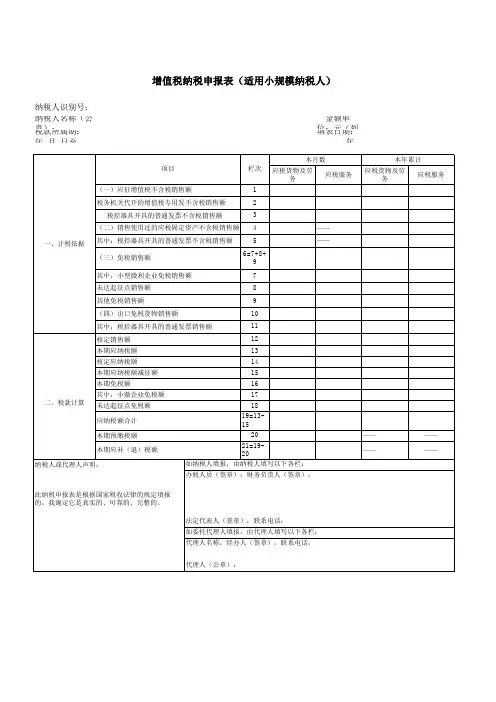

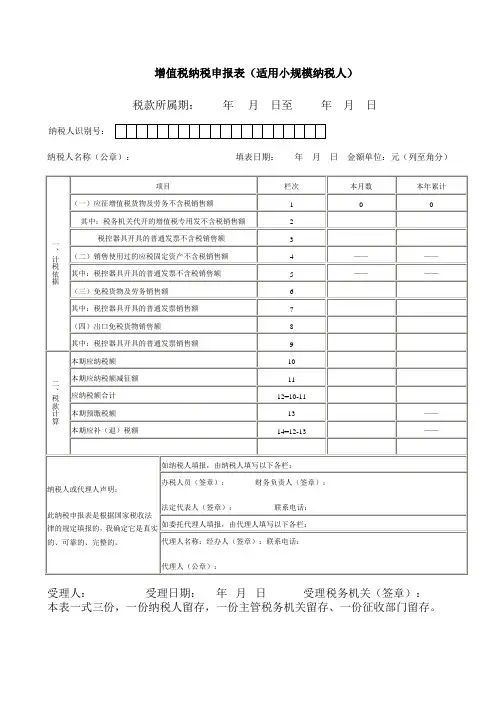

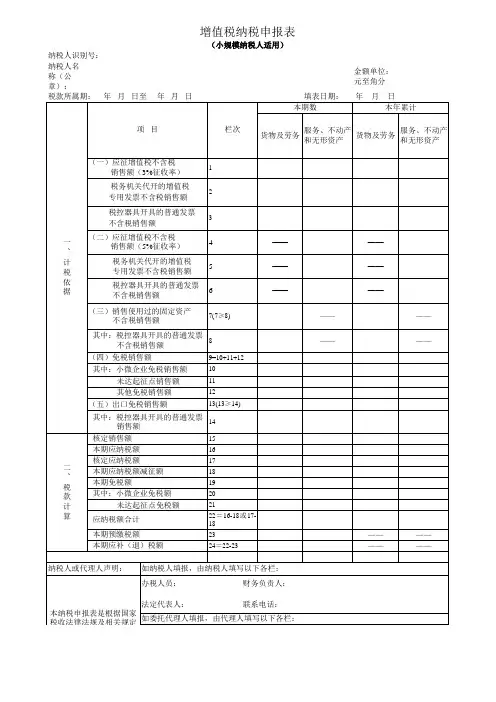

增值税纳税申报表(适用于小规模纳税人)纳税人名称(公章):金额单位:元(列至角分)税款所属期:年月日至年月日填表日期:年月日受理人:受理日期:年月日受理税务机关(签章):本表为A4横式一式三份,一份纳税人留存,一份主管税务机关留存、一份征收部门留存增值税纳税申报表(适用于小规模纳税人)填表说明一、本申报表适用于增值税小规模纳税人(以下简称纳税人)填报。

采用定期定额缴纳税款并实行简易申报方式的个体经营者可按《个体工商户税收定期定额征收管理办法》(国家税务局令第16号)的规定办理纳税申报事宜。

纳税人发生销售使用过的固定资产、销售免税货物或提供免税劳务的,也使用本表。

二、具体项目填写说明:(一)本表“税款所属期”是指纳税人申报的增值税应纳税额的所属时间,应填写具体的起止年、月、日。

(二)本表“纳税人识别号”栏,填写税务机关为纳税人确定的识别号,即:税务登记证号码。

(三)本表“纳税人名称”栏,填写纳税人单位名称全称,不得填写简称。

(四)本表“销售额”栏,填写纳税人申报所属期内所有增值税项目的销售额,包括免征增值税的销售额和享受增值税即征即退的销售额。

(五)本表“核定销售额”栏,填写税务机关核定的纳税人申报所属期内所有增值税项目的销售额,包括免征增值税的销售额和享受增值税即征即退的销售额。

(六)本表“征收率”栏,填写纳税人对应的征收率(6%、4%)。

(七)本表“本期应纳税额”栏,填写依据“销售额”和“征收率”计算的增值税应纳税额。

(八)本表“核定应纳税额”栏,填写依据“核定销售额”和“征收率”计算的增值税应纳税额。

(九)本表“减免税额”栏,填写纳税人征前减免增值税额,包括依据企业免税销售额和征收率计算的免税额,以及降低征收率而形成的减税额。

(十)本表“应补退税额”栏,填写纳税人本期在扣除减免税额和抵减预缴税额后的应补(退)税的余额。

增值税纳税申报表(适用于小规模纳税人)纳税人名称(公章):金额单位:元(列至角分)税款所属期:年月日至年月日填表日期:年月日受理人:受理日期:年月日受理税务机关(签章):本表为A4横式一式三份,一份纳税人留存,一份主管税务机关留存、一份征收部门留存增值税纳税申报表(适用于小规模纳税人)填表说明一、本申报表适用于增值税小规模纳税人(以下简称纳税人)填报。

采用定期定额缴纳税款并实行简易申报方式的个体经营者可按《个体工商户税收定期定额征收管理办法》(国家税务局令第16号)的规定办理纳税申报事宜。

纳税人发生销售使用过的固定资产、销售免税货物或提供免税劳务的,也使用本表。

二、具体项目填写说明:(一)本表“税款所属期”是指纳税人申报的增值税应纳税额的所属时间,应填写具体的起止年、月、日。

(二)本表“纳税人识别号”栏,填写税务机关为纳税人确定的识别号,即:税务登记证号码。

(三)本表“纳税人名称”栏,填写纳税人单位名称全称,不得填写简称。

(四)本表“销售额”栏,填写纳税人申报所属期内所有增值税项目的销售额,包括免征增值税的销售额和享受增值税即征即退的销售额。

(五)本表“核定销售额”栏,填写税务机关核定的纳税人申报所属期内所有增值税项目的销售额,包括免征增值税的销售额和享受增值税即征即退的销售额。

(六)本表“征收率”栏,填写纳税人对应的征收率(6%、4%)。

(七)本表“本期应纳税额”栏,填写依据“销售额”和“征收率”计算的增值税应纳税额。

(八)本表“核定应纳税额”栏,填写依据“核定销售额”和“征收率”计算的增值税应纳税额。

(九)本表“减免税额”栏,填写纳税人征前减免增值税额,包括依据企业免税销售额和征收率计算的免税额,以及降低征收率而形成的减税额。

(十)本表“应补退税额”栏,填写纳税人本期在扣除减免税额和抵减预缴税额后的应补(退)税的余额。

1小规模纳税申报资料( 1 )《增值税纳税申报表(适用于增值税小规模纳税人)》( 2 )《增值税纳税申报表(适用于增值税小规模纳税人)附列资料》2小规模纳税人增值纳税申报表填写指引小规模纳税人申报表由主表、、附表和减免税申报明细表组成。

全面推开营改增后,小规模纳税人不需要填写《增值税纳税申报表附列资料(四)》(税额抵减情况表)。

仅享受小微企业免征增值税政策或未达起征点的小规模纳税人不需填写减免税申报明细表,即小规模纳税人申报表主表第 12 栏“其他免税销售额”“本期数”无数据时,不需填写该表。

有其他免税销售额需要填写减免税申报明细表3适用“起征点”政策的判断小规模纳税人申报表填写之前需要先进行是否达到“起征点”政策的判断,如未达到“起征点”,不能在主表中第 1 至 8 栏填写相关内容1“起征点”标准按月申报的小规模纳税人,享受小微企业免征增值税优惠政策的销售额为 3 万元、、按季纳税申报的小规模纳税人,享受小微企业免征增值税优惠政策的销售额为 9 万元。

增值税小规模纳税人,实际经营期不足一个季度的,以实际经营月份计算当期可享受小微企业免征增值税政策的销售额度2“起征点”口径增值税小规模纳税人销售货物劳务的销售额和销售服务、、无形资产的销售额分别适用“起征点”政策。

有差额扣除项目的小规模纳税人,“起征点”销售额口径为扣除前的不含税销售额。

货物劳务“起征点”销售额为“应征增值税不含税销售额( 3% 征收率)”“销售使用过的固定资产不含税销售额”、、“货物劳务免税销售额”、、“货物劳务出口免税销售额”之和。

服务、无形资产“起征点”的销售额为“服务、无形资产扣除前应征增值税不含税销售额( 3% 征收率)”、“服务、无形资产扣除前应征增值税不含税销售额( 5% 征收率)”、“服务、“服务、无形资产免税销售额”、无形资产出口免税销售额”之和4《增值税纳税申报表(适用于增值税小规模纳税人)》填写关键点5《增值税纳税申报表(小规模纳税人适用)附列资料》填写关键点。

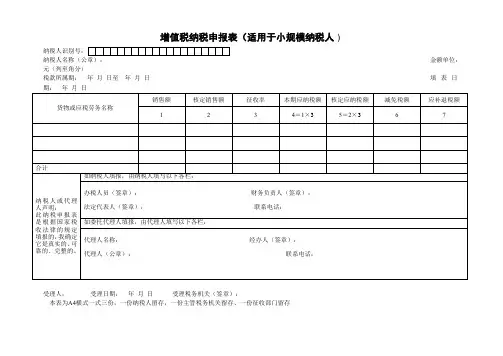

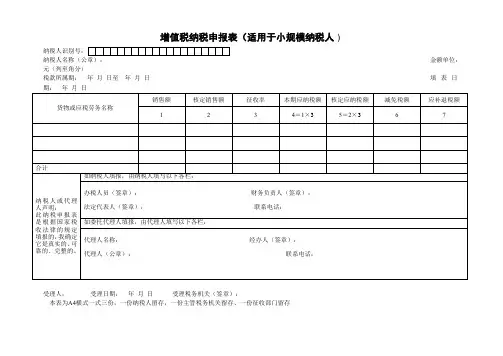

增值税纳税申报表(合用于小规模纳税人)纳税人辨别名:纳税人名称(公章):金额单位:元(列至角分)税款所属期:年代日至年代日填表日期:年月日销售额审定销售额征收率本期应纳税额审定应纳税额减免税额应补退税额货物或应税劳务名称1234= 1×35=2×367共计纳税人或代理人申明:此纳税申报表如纳税人填报,由纳税人填写以下各栏:办税人员(签章):财务负责人(签章):法定代表人(签章):联系电话:是依据国家税如拜托代理人填报,由代理人填写以下各栏:收法律的规定填报的,我确立代理人名称:经办人(签章):它是真切的、可靠的、完好的。

代理人(公章):联系电话:受理人:受理日期:年月日受理税务机关(签章):本表为 A4 横式一式三份,一份纳税人保存,一份主管税务机关保存、一份征收部门保存增值税纳税申报表(合用于小规模纳税人)填表说明一、本申报表合用于增值税小规模纳税人(以下简称纳税人)填报。

采纳按期定额缴纳税款并推行简略申报方式的个体经营者可按《个体工商户税收按期定额征收管理方法》(国家税务局令第16 号)的规定办理纳税申报事宜。

纳税人发生销售使用过的固定财产、销售免税货物或供给免税劳务的,也使用本表。

二、详细项目填写说明:(一)本表“ 税款所属期” 是指纳税人申报的增值税应纳税额的所属时间,应填写详细的起止年、月、日。

(二)本表“ 纳税人辨别名” 栏,填写税务机关为纳税人确立的辨别名,即:税务登记证号码。

(三)本表“ 纳税人名称” 栏,填写纳税人单位名称全称,不得填写简称。

(四)本表“ 销售额” 栏,填写纳税人申报所属期内全部增值税项目的销售额,包含免征增值税的销售额和享受增值税即征即退的销售额。

(五)本表“ 审定销售额” 栏,填写税务机关审定的纳税人申报所属期内全部增值税项目的销售额,包含免征增值税的销售额和享受增值税即征即退的销售额。

(六)本表“ 征收率”栏,填写纳税人对应的征收率( 6% 、4% )。

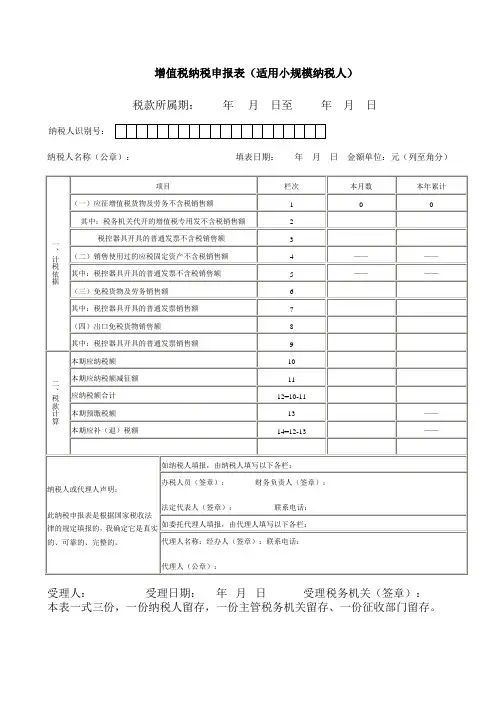

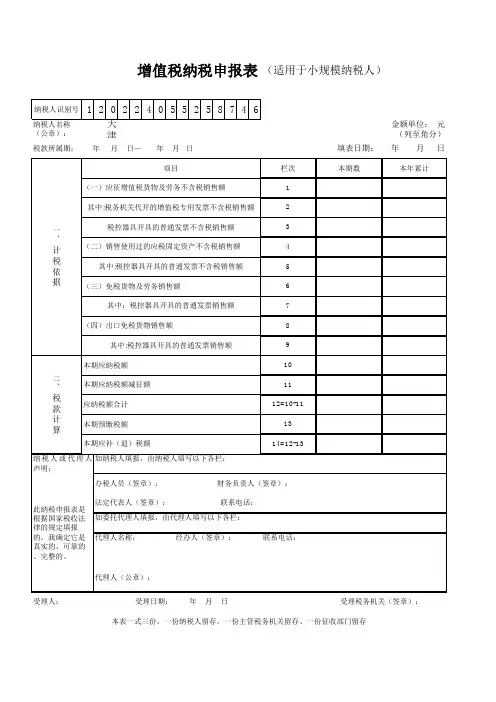

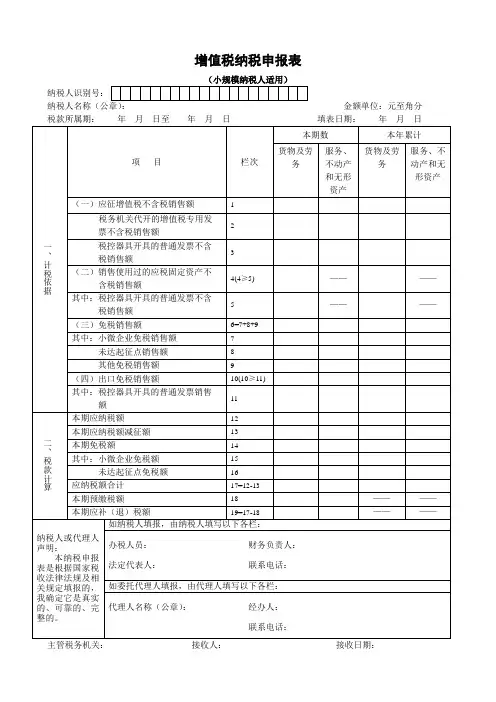

增值税纳税申报表(小规模纳税人适用)纳税人识别号: 纳税人名称(公章):金额单位:元至角分税款所属期: 年 月 日至 年 月 日填表日期: 年 月 日 一、计税依据项 目栏次本期数本年累计 应税货物及劳务应税 服务 应税货物及劳务应税 服务 (一)应征增值税不含税销售额 1 税务机关代开的增值税专用发 票不含税销售额2 税控器具开具的普通发票不含 税销售额3 (二)销售使用过的应税固定资产不 含税销售额4(4≥5) —— —— 其中:税控器具开具的普通发票不含 税销售额 5 —— —— (三)免税销售额 6=7+8+9 其中:小微企业免税销售额7 未达起征点销售额 8 其他免税销售额 9(四)出口免税销售额10(10≥11) 其中:税控器具开具的普通发票销售 额 11 二、税款计算本期应纳税额 12 本期应纳税额减征额13 本期免税额14 其中:小微企业免税额15 未达起征点免税额 16 应纳税额合计 17=12-13 本期预缴税额18—— —— 本期应补(退)税额19=17-18————纳税人或代理人声明:本纳税申报表是根据国家税收法律法规及相关规定填报的,我确定它是真实的、可靠的、完整的。

如纳税人填报,由纳税人填写以下各栏:办税人员: 财务负责人:法定代表人: 联系电话:如委托代理人填报,由代理人填写以下各栏:代理人名称(公章): 经办人: 联系电话:主管税务机关:接收人:接收日期:4.7.19.1100C增值税纳税申报表附列资料及税额抵减情况表纳税人名称:公章桐梓县花秋镇石院子便民菜油加工厂金额单位:元(列至角分)序号抵减项目期初余额本期发生额本期应抵减税额本期实际抵减税额期末余额1 2 3=1+2 4≤3 5=3-4 1 增值税税控系统专用设备费及技术维修费2 分支机构预征缴纳税额。

本文来源:增值税纳税申报表金额单位:元(列至角分)增值税纳税申报表(适用于小规模纳税人)填表说明一、本申报表适用于增值税小规模纳税人填报。

纳税人提供免税劳务的,也使用本表。

纳税人发生销售额减除项目、可抵减税额的,应填报《本期销售额减除项目金额明细表》和《本期可抵减税额明细表》附表,未发生上述项目的,无需填写附表。

二、具体项目填写说明:(一)本表“税款所属期”是指纳税人申报的增值税应纳税额的所属时间,应填写具体的起止年、月、日。

(二)本表“纳税人识别号”栏,填写税务机关为纳税人确定的识别号,即税务登记证号码。

(三)本表“纳税人名称”栏,填写纳税人单位名称,并加盖公章。

(四)货物及劳务列,填写纳税人销售货物,提供加工修理修配劳务;应税服务列填写纳税人提供交通运输服务和部分现代服务。

(五)本表第1项“应征增值税货物和劳务不含税销售额”栏数据,填写应征增值税货物及劳务的不含税销售额,不包含销售使用过的固定资产(不动产除外)和销售旧货应征增值税的不含税销售额、免税货物及劳务销售额、出口免税货物销售额。

如果纳税人本期提供的交通运输服务和部分现代服务所取得的销售额中,有按规定可扣除的项目金额,该栏填写的不含税销售额应为未减除可扣除的项目金额的不含税全额。

(六)本表第2项“税务机关代开的增值税专用发票不含税销售额”栏数据,填写税务机关代开的增值税专用发票的销售额合计。

(七)本表第3项“税控器具开具的普通发票不含税销售额”栏数据,填写税控器具开具的应征增值税货物及劳务的普通发票金额换算的不含税销售额。

(八)本表第4项“销售使用过的应税固定资产不含税销售额”栏数据,填写销售使用过的、固定资产目录中所列的固定资产(不动产除外)和销售旧货的不含税销售额,销售额=含税销售额/(1+3%)。

(九)本表第5项“税控器具开具的普通发票不含税销售额”栏数据,填写税控器具开具的销售使用过的应税固定资产(不动产除外)和销售旧货的普通发票金额换算的不含税销售额。

本文来源:增值税纳税申报表(适用于试点地区增值税小规模纳税人)纳税人名称(公章):金额单位:元(列至角分)税款所属期:年月日至年月日填表日期:年月日受理人:受理日期:年月日受理税务机关(签章):增值税纳税申报表(适用于小规模纳税人)填表说明一、本申报表适用于增值税小规模纳税人填报。

纳税人提供免税劳务的,也使用本表。

纳税人发生销售额减除项目、可抵减税额的,应填报《本期销售额减除项目金额明细表》和《本期可抵减税额明细表》附表,未发生上述项目的,无需填写附表。

二、具体项目填写说明:(一)本表“税款所属期”是指纳税人申报的增值税应纳税额的所属时间,应填写具体的起止年、月、日。

(二)本表“纳税人识别号”栏,填写税务机关为纳税人确定的识别号,即税务登记证号码。

(三)本表“纳税人名称”栏,填写纳税人单位名称,并加盖公章。

(四)货物及劳务列,填写纳税人销售货物,提供加工修理修配劳务;应税服务列填写纳税人提供交通运输服务和部分现代服务。

(五)本表第1项“应征增值税货物和劳务不含税销售额”栏数据,填写应征增值税货物及劳务的不含税销售额,不包含销售使用过的固定资产(不动产除外)和销售旧货应征增值税的不含税销售额、免税货物及劳务销售额、出口免税货物销售额。

如果纳税人本期提供的交通运输服务和部分现代服务所取得的销售额中,有按规定可扣除的项目金额,该栏填写的不含税销售额应为未减除可扣除的项目金额的不含税全额。

(六)本表第2项“税务机关代开的增值税专用发票不含税销售额”栏数据,填写税务机关代开的增值税专用发票的销售额合计。

(七)本表第3项“税控器具开具的普通发票不含税销售额”栏数据,填写税控器具开具的应征增值税货物及劳务的普通发票金额换算的不含税销售额。

(八)本表第4项“销售使用过的应税固定资产不含税销售额”栏数据,填写销售使用过的、固定资产目录中所列的固定资产(不动产除外)和销售旧货的不含税销售额,销售额=含税销售额/(1+3%)。